作者 | 陈世锋

编辑 | 卢旭成

商业大V刘润这一次估计要”塌房”了,因为他过于相信折扣MAMA创始人,从而把折扣MAMA当作经典案例在他的年度演讲大会上进行推介,吹嘘折扣MAMA开了各种形式(直营、联营、供应链供给)的门店2500家,GMV达17亿。结果被折扣MAMA的同行折扣牛创始人马昕彤,一个年轻气盛的创业者骂其没有常识,“斩于马下”,马昕彤则连上了几次热搜。

刘润也不得不发视频道歉。其实敢于亮剑的折扣牛也不是无名之辈,它在2022年拿到了XVC领投、红杉中国种子基金及真格基金跟投的千万美元级A+轮融资。这一轮上热搜后,估计要拿到下一轮融资了。

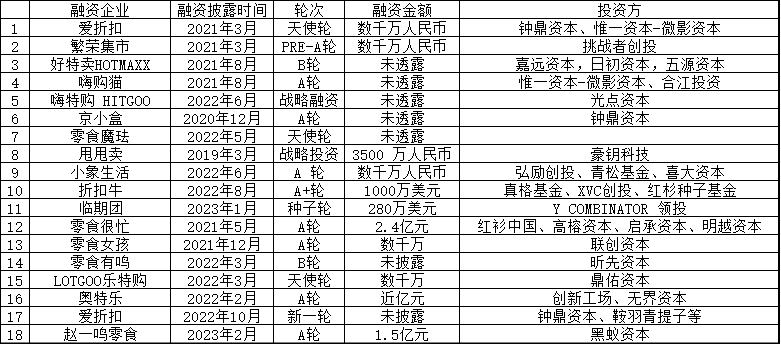

抛开商业大V刘润和折扣牛创始人马昕彤的“口水”,其实折扣零售是2022-2023年少有的高速增长的消费赛道。拿到融资的折扣零售项目和投资机构如下(部分)。

蓝鲨消费根据公开资料整理

蓝鲨消费前后访谈过投资了折扣零售的投资人无界创新合伙人谭志旺以及其他的投资人,还有零食很忙等中高管,试着跟大家讨论,折扣零售是一门什么样的生意。

折扣零售在中国为什么火了?

任何业态的爆发,都跟社会、经济、人口等背景息息相关。

零售业态正在发生改变。这两年频频传出大卖场倒闭的新闻,比如家乐福等大卖场在中国市场收缩战线。这是因为中国的零售正在从大店转向小店。5年前中国的大卖场有6万多家,现在只有2万多家。同时夫妻一起开店的情形变多。美宜佳、便利蜂、零食很忙等小店模型崛起。

中国婴儿潮主力消费人群进城,背负车贷、房贷,受大环境影响,追求性价比。据国家统计局,中国1996年的城市化率只有30.48%,2022年底为65.22%,几乎涨了30%,城镇化人口从1996年的3.73亿涨到了2022年底的9.21亿,涨了5.48亿。这些人在城市里按一个个社区组织起来,从而导致城市的大卖场流量被分割,一个城市可能就30个左右的购物中心。同时,主力消费人口也发生了剧变。从1970年到2000年,中国出现了三代婴儿潮,每年大约2000万出生,2022年只有不到1000万。这些婴儿潮时期出生的6到7亿人口,很多生活在城市里。50、60年代出生的人已退休,喜欢逛大卖场、农贸市场。70、80、90后,进了城,有房贷、车贷,本来就有经济压力,近年受疫情等大环境影响,就业、收入受到冲击,更追求性价比的好生活,比如9.9元的瑞幸咖啡,4元的蜜雪冰城柠檬茶等。拼多多等平台大受欢迎,迫使阿里、京东重回性价比赛道。线下主打高性价比的折扣零售崛起。

中国供应链的优势。中国是世界工厂,产业带众多,供应链健全。拼多多、阿里、抖音等都是从中国的代工厂、产业带找到超高性价比的好产品。再加上近年京东、顺丰等建设了很多冷链物流基础设施,海底捞等连锁餐饮龙头牵头做了大量的中央厨房工厂,让生鲜等原来不容易保存和运输的产品通过预制菜等方式畅销全国。美国、德国等零售商家卖的30%的商品来自中国。中国折扣业态背靠中国具有供应链优势。

线上流量越来越贵,线下门店有比较优势。随着竞争的加剧,无论是阿里、京东,还是抖音、快手,线上流量越来越贵,单个客户的获客成本在200元以上。线下零售,从2020年新冠疫情后,线下生意受到巨大冲击,很多商铺空置,房租下滑,开店成本急剧下滑。

商业模式优势。这些折扣零售业态为何迅猛增长,是因为其商业模式非常有竞争力。因为折扣零售品牌将自己的毛利率定得很低,像Costco,毛利率只有12.42%,倒逼它要把从供应链到仓配再到门店运营等成本压得极低,从而让其有很强的价格优势,吸引越来越多的消费者购买,而越多的消费者,其供应链端议价能力越强,甚至可以大规模推出自有品牌,竞争壁垒很高。

国外有成功案例。中国崛起的某种商业模式,一般都能在国外找到对标,比如名创优品对标无印良品等。国外也有知名的折扣零售品牌,包括德国的Aldi、Lidl,美国的Costco,土耳其的BIMI。德国的国家面积和江苏、山东省差不多大,但Aldi在德国开了7200家店,Lidl在德国开了6000多家店,总营业额达1.5万亿。Aldi、Lidl杀入英国,抢占了30%市场份额。BIMI在土耳其,只有8500多万人口的国家,300-500米开一家,也能开上万家店,每家单店的营收还不小。2022年财年,Costco净销售额为2227.3亿美元。

2022年,全球社会零售总额是167万亿元,折扣业态占了近10%,约13.86万亿元。中国2022年的社会零售总额39万亿元,折扣业态占比只有3.5%,只有1万亿元。因此中国的折扣零售还有巨大的空间(仅对比国外,就有10%的增长空间,4万亿元)。

中国折扣零售主流模式

零食折扣店。以零食很忙、赵一鸣零食、零食有鸣为代表,主要面对下沉市场的年轻消费者。早在2021年,蓝鲨消费就听说红杉、高榕资本等追投零食很忙。当时我跟追踪过这个项目,但最后没投进去的投资人交流。他认为,零食毛利空间高,可以找到源头工厂贴自己的牌批量加工,再通过门店直接卖给消费者,没有中间商赚差价,相当于自己批发零售。产品可以做到很多,散装卖价格便宜,但消费者一买就上头,客单价并不低,而且容易上新品刺激消费者回头购买。一家门店经常可以做到上万元的日销。2023年,这三家都在疯狂融资和开店,零食很忙门店数达4000家(10月)、赵一鸣零食2000家(8月)、零食有鸣2000家(7月)。

社区生鲜折扣超市。以小红岛为例。它主要面对家庭用户,因为国人的家庭房子面积偏小,冰箱普遍不大,1-1.5门冰箱为主,平时去山姆、盒马等采购生鲜等产品时并不能买那么多。这类社区生鲜折扣超市选择开在社区,从自有品牌开始切入,先做冷链,做家庭消费最高频的大类,比如冷冻的海产、牛肉等,做成小包装,以及家里不容易做的烘焙、熟食类产品,单店高者每年可以做到1000万元。这类门店容易遇到锅圈食汇等万店品牌的竞争。

服饰折扣店。以BIGOFFS为例。5000平米左右的大店,主要卖服装、箱包、化妆品、玩具等,几万SKU,很多品牌货价格只有专卖店的2-3折。其在天津的单店GMV一天最高可以做到70万元。BIGOFFS团队参考淘宝、京东、抖音等电商平台销售数据,找到畅销的品类,凭借其团队跟李宁、安踏等团队的熟悉,低价拿货,部分自有品牌再逆向找工厂贴牌生产,比如瑜伽裤、轻薄羽绒服,单量大,价格低。因为它能给商业中心引流,可以拿到便宜的店租。BIGOFFS主打服饰,是因为这些类目有很高的溢价,如果是品牌尾货或帮品牌清库存,进价很低,边逛边买,还能规避这类产品电商退货率高问题,再加上大量自助自选购物,降低人工成本。

临期产品折扣店。以嗨特购、好特卖、繁荣集市、小象生活为代表。很多食品,如果是临期产品,有清理库存尾货的压力,正品、大牌的产品折扣都很低,低到正常价的2-3折,这确实吸引年轻人。头部品牌海特购和好特卖都接连拿到融资,估值超10亿元。

品牌折扣+自有品牌。以奥特乐为例。这类折扣零售门店,主要布局二、三线城市,节约房租成本,门店大量引入数字系统,用工比同类零售店减少1/3,以降低人工成本。SKU控制在1000以内,以美妆日化个护、休闲零食、酒水饮料等标品为主(比例分别为40%,40%和20%),走极致单品运营的爆款逻辑。奥特乐60%依靠品牌折扣,20%自有品牌以及20%的尾货商品(后期自有品牌占比50%)。与ALDI不同,奥特乐不做生鲜品类以及社区店。奥特乐单店投资60万,单店月均销售额近200万元。

会员折扣。以Costco、盒马为例。这是对标山姆和Costco的模式,其净利润率很低(2-3%),会员费是其重要的利润来源。通过收取消费者会员费锁定消费者后,会员折扣品牌根据消费者的需求,反向购买最畅销的品种,降低门店SKU数量,提高每种产品的采购量,拿到供应链低价,反哺给会员。

折扣零售市场很大,做成不易

当前,折扣零售最大的问题是货源,一旦没有了合适的货源就很容易被被”贪便宜“的消费者所抛弃。

以好特卖为例,其货源主要有两个:一是渠道库存,二是产能剩余。渠道库存主要来自经销商,一般大商超渠道会把保质期已过三分之二的商品作下架处理,这些临期商品成为库存的一部分。经销商自身也会产生库存。产能剩余主要来自品牌在原料储备、产能层面的余量,比如一些品牌商会跟好特卖搞联名,他们不一定从产品上赚钱,但可以通过规模生产,降低原材料的采购成本。

这意味着,一方面,折扣零售商要挖掘经销商的尾货,比如好特卖就在全国安插了100多个买手,随时准备与经销商谈判处理动销不理想的商品,并尽可能地拿到低价商品,但这需要投入大量的人力、物力。

另一方面,折扣店还必须同品牌保持密切的关系。但对于品牌方而言,折扣零售品牌虽然可能带来巨大的销量,但也可能会带来一些不必要的麻烦。某新消费零食品牌负责人表示,“我们对于折扣店,尤其是带有临期标签的折扣店渠道比较谨慎。如果品牌长期存在偏尾货类的渠道,代理商的信心可能被摧残,他们会认为产品的动销有问题。同时,也不利于投资方和行业对品牌的判断。”另一位咖啡品牌创始人则透露,“折扣店的价格会相对较低,可能会影响我们线下市场的初期运转。”

在此情况下,折扣店想要保证货源的稳定性和持续性十分不易。

一位自有品牌研究人员表示,自有品牌将成为折扣零售是无法绕开的话题,预计未来折扣零售自有品牌的占比将达到50%以上。对于企业来说,则需要从单纯的卖货,参与到用户洞察与产品研发中,做到精准定位门店目标客群,并且选择契合他们需求的产品,这需要一个更漫长的过程,需要在供应链、消费人群画像等方面做更深的积淀。

从目前来看,折扣店大多都引入了数字化工具(比如ERP系统等),不断优化自身的运营效率。但在门店运营等方面依然需要有相关的零售行业从业经验,比如,零食很忙专门设有“陈列部”来研究设计产品摆放,如每一排摆放的合理商品数量,商品需要横向还是竖向陈列,如何压实等细节。如在瓜子的摆放上,零食很忙就希望呈现出很饱满,很想去抓的感觉。

“消费者在零食折扣店一般都是提个篮子,边逛边买,每样产品的价格都不高,所以整个过程中容易冲动消费,尝试新品,那就有可能会买我的商品。”

折扣零售大多是小店模型,以100平米左右的店型开在社区附近、街头、十字路口,但对于选址、门店运营、物流仓储等各方面依然有较高的要求。实际上,在行业狂奔阶段,头部企业似乎也来不及精细测算单店盈利模型,从目前来看,依靠加盟模式快速扩张的折扣店,几乎都面临着对加盟店的管理、加盟商的盈利预期、供应链的支撑能力,以及临期商品的品控管理等方面的挑战。

某资深商超从业者常杰(化名)举例说,罐头、糖果和饼干的临界期通常为到期前45天,酸奶等临界期为到期前5天。其它工作可以通过算法来解决,但过期产品下架这些细节还是需要人力检查。如果品控环节出现纰漏,对企业而言就是风险点。

截止目前,折扣店品牌普遍看到了来自下沉市场的机会,但伴随着资本加码,加盟者越来越多,品牌之间竞争也将进一步加剧。从门店规模数量来看,“零食很忙”已经宣布其门店数量突破4000家,“零食有鸣”和“赵一鸣零食”等品牌的门店数量都超过了2000家,“老婆大人”的门店数量超过1000家……

某折扣零售从业者表示,“折扣店开店非常容易,自己找个门店再找点货,发个朋友圈宣传就可以开始了。但做着做着你会发现周边相似的店越来越多,甚至会出现90%商品一样的情况。这个时候,为了抢夺消费者就不得不选择继续降价打折。去年至今,我所了解的不少折扣店开始关店了。”

事实上,第一批吃螃蟹的折扣零售品牌已经有倒闭的先例——2022年,网红临期折扣品牌“繁荣集市”,自曝“业务已停顿,没有现金流,准备申请破产”。另一家临期食品折扣集合店“本宫零食创研社”已成为失信公司,被列为限制高消费企业,同时涉及房屋租赁合同、装修装饰、劳动争议等众多纠纷。

折扣零售,是一门好生意,但也并不一定是一门容易做的生意。

上一篇:“始祖鸟平替”,被年轻人疯抢

下一篇:安踏「变脸」:野心藏不住了?

社区硬折扣连锁超市“折扣牛”,据悉目前已开出超过50家门店,根据其规划,未来3年,折扣牛的门店数可能超过1000家,可真的能实现吗?

截至今年6月末,来伊份线下门店数量已达3663家,其中,直营门店2084家,加盟门店1579家,超过良品铺子同期的3299家。

今年三季度全国新开首店达54家,与去年同季度数据相比同比减少68%,其中三季度季度8月份为新开店最多的月份。

赢商网账号登录

赢商网账号登录