撰文/龚丽欣

年关将至,消费REITs的申报脚步亦不断加快。

前不久,首批申报的四只消费REITs正式获批,紧随其后,华夏首创奥特莱斯封闭式基础设施证券投资基金于12月22日正式申报。

四天之后,百联股份亦踏上了公募REITs的快车道。

最新消息显示,12月26日,华安百联消费封闭式基础设施证券投资基金于上交所正式申报,这是当前市场申报的第六只消费REITs。

实际上,早在今年7月中旬,百联股份就曾公告透露称,该公司计划以“上海又一城”购物中心作为底层资产申报发行REITs。

该公司认为,公募REITs发行将助力公司在资本市场搭建创新融资平台,实现上市公司+公募REITs平台双轮驱动。同时,有利于公司打造消费基础设施的“投、融、建、管、退”完整闭环。

申报进行时

自华润、万科、金茂及物美集团打响消费RETIs的第一枪之后,首创、百联等企业迅速抢过发行的接力棒。

12月26日,据上交所披露消息,华安百联消费封闭式基础设施证券投资基金已正式申报。

上述基金的发起人是上海百联集团股份有限公司,基金管理人为华安基金管理有限公司,专项计划名称华安资产百联又一城资产支持专项计划,专项计划管理人为华安未来资产管理(上海)有限公司。

目前项目进展为“已申报”,百联股份暂未披露相关的招募说明书。

对比百联股份7月12日的公告发现,此次申报的基金名称、发行人等均与彼时披露情况无二。

观点新媒体了解到,彼时百联股份强调,该公司将以坐落于上海市杨浦区淞沪路8号的上海又一城购物中心项目作为底层资产,申报发行REITs。

此次消费REITs拟采用“公募基金+专项计划+项目公司”的交易结构,即基金管理人设立基础设施公募REITs,计划管理人设立资产支持专项计划,基础设施公募REITs认购资产支持专项计划的全部份额,进而取得基础设施项目的全部所有权。

同时,上述基金将由百联股份和/或其同一控制下的关联方战略配售不低于20%的份额;其次,机构投资者参与网下发售,持有份额不低于70%,个人投资者与机构投资者则能参与网上发售。

实际上,自今年3月监管部门首次明确要将公募REITs扩容至购物中心等消费基础设施后,百联股份便是响应最快的企业之一。

彼时,除了百联股份,市场传出要参与发行消费REITs的企业还有万科(印力)、首创、天虹股份、合生商业、龙湖等。

目前印力等的发行工作已进入实质阶段,首创、百联同样靴子落地。

前期传出消息的天虹股份、合生商业、龙湖等企业,虽未在首批进行申报,但市场普遍认为,此类企业有较大可能在第二批、第三批进场。

与此同时,目前我国存在大量的商业存量资产。戴德梁行数据显示,截止到2022年四季度,全国16个重点城市高品质零售物业存量达1.02亿平米,四个一线城市的高品质零售物业存量达到4650万平米。

伴随着首批、二批企业申报,可以预见的是,能够参与公募REITs市场的企业将会越来越多。

对商业运营企业而言,发行消费REITs能够进一步盘活存量商业市场,从而实现重资产商业的良性循环。

上海百联资产控股副总经理、上海百联百世资管董事长杨斌在今年8月亦强调,消费类REITs的资产关系到国计民生,将商业零售类资产纳入REITs的底层资产,将极大促进零售物业发展,这跟当前国内希望拉动消费、进而拉动经济的逻辑是一致的,具备战略意义。

资产剖析

今年10月26日,首批四家企业率先进行了消费REITs的申报工作,为成功赢得第一场战役,四家企业显然都拿出了旗下最为优质的资产。

从招募说明书来看,华润以青岛华润万象城作为底层资产,该项目地址位置整理较为优越,2023年中期的出租率达到98.49%;万科印力则以杭州西溪万象城作为首轮“出战”项目,这个杭州城西单体总建面最大的TOD购物中心,出租率超过了99%;而金茂商业则以旗下首个览秀城作为底层资产,出租率同样达到了98.36%。

对比之下,物美集团则是打包了北京四个小型项目进行发行工作,虽单个项目的平均建面不足2万平方米,但计算下来综合出租率接近了89%。

可以说,首批四家企业都拿出了旗下经营情况良好、稳定性较高的项目作为典范。

第二批申报的首创及百联股份,虽暂未披露招募说明书,但市场早已传出更多详细信息。

比如,首创或将所持的济南奥特莱斯、武汉奥特莱斯项目作为底层资产,两个项目年销售额均已破10亿元,堪称首创“压箱底”的宝贝。

再看本次申报消费REITs的百联股份,计划以“上海又一城”项目作为底层资产进行消费REITs的申报。

资料显示,上海又一城购物中心坐落于上海城市商业副中心——五角场商圈中心地带,总建筑面积约为12.5万平方米,地上9层,建筑总高度59米,地下1层直通五角场下沉广场和地铁10号线,交通十分便捷。

从市场披露的数据来看,上海又一城购物中心于2019年、2020年、2021年连续三年销售额超过20亿元。

2023年春节假期,项目亦非常火爆,节前七天,项目销售额较去年同期猛增144.27%;至于国庆假期,数据显示,上海又一城日均客流6.35万,同比提升20.2%。

这个运营了17年的项目仍旧保持较高的客流量及出租率,足以看出项目的资质。

数据来源:企业财报、观点指数整理

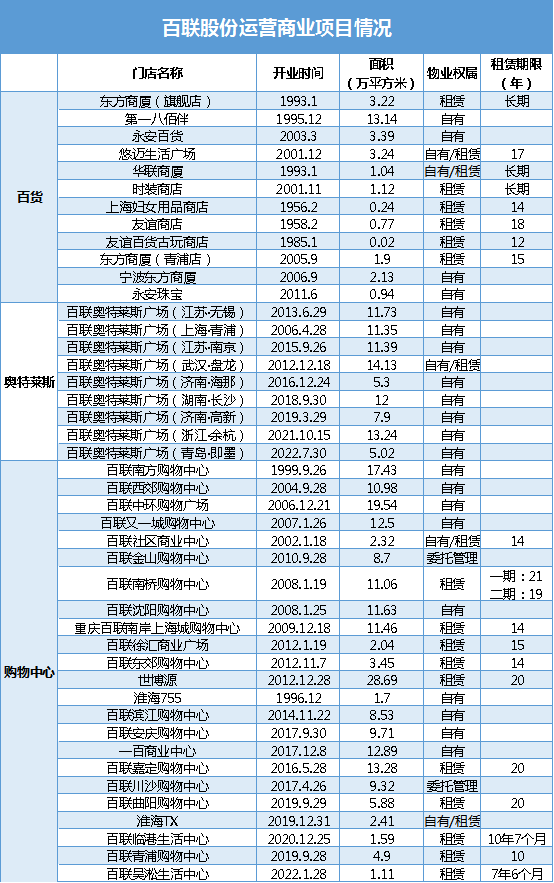

除此之外,观点新媒体了解到,目前百联股份企业仍有大量的商业资产,截止至2022年末,在营商业项目为44座,商业面积超330万平方米,包括购物中心23座、百货12座、奥特莱斯9座。

在百联运营的项目当中,不乏上海青浦百联奥特莱斯广场、第一八佰伴、百联中环购物中心等诸多知名项目,如若本次消费REITs能够成功发行,后续能够将旗下的优质资产持续扩募到现有基金当中,乃至发行第二只、第三只消费REITs。

除了自营项目以外,今年10月,百联股份宣布拟参投Pre-REITs基金,计划借此收购社区商业、购物中心、奥特莱斯等符合消费基础设施公募REITs要求的消费基础设施项目,瞄准庞大的存量商业市场,挖掘更多的可能。

对于消费REITs的发行工作,做了两手准备的百联股份显然是志在必得。

不过也有观点认为,百联旗下虽拥有较多优质资产,但始终没能形成独特的商业IP,缺乏品牌辨识度,这对于市场的熟悉度以及后续的资产估值,均会带来一定的影响。

上一篇:永旺奖学金 助学亚洲学生

联华超市将在截至2023年12月31日止12个月期间,按权益法在损益中确认应占联家的亏损份额约人民币3.67亿元,并将相应减少净资产。

“此举将有助于公司借助轻资产模式进行主力业态连锁拓展,提前锁定优质资产,进一步提升在商业零售领域的影响力和市场管理规模。”

12月22日-25日,华夏首创奥特莱斯REIT、华安百联消费REIT都传来了新动态,这也是第5只、第6只申报的消费类REITs。

对首创城发而言,如若此次成功发行消费REITs,无疑对于盘活旗下存量商业资产、提升商业项目的运用效率有着重要的意义。

12月15日证监会官网显示,嘉实物美消费封闭式基础设施证券投资基金(以下简称“物美消费REIT”)获批。

关键词:物美消费REIT 2023年12月15日

12月13日,万达商管宣布,2024年到期的6亿美元债展期方案决议获正式通过。据此前披露的方案显示,本次调整计划在1年内分4次还清。

赢商网账号登录

赢商网账号登录