来源 | 伯虎财经(bohuFN)

作者 | 灵灵

2024年1月2日,古茗(需求面积:25-30平方米)控股有限公司(简称“古茗”)递交了招股书,计划在港股上市,保荐人为高盛、瑞银。

截至2023年底,古茗拥有门店数超过9000家。

继蜜雪冰城(需求面积:20-50平方米),全价格带下中国第二大现制茶饮品牌来了。

古茗,再次验证蜜雪冰城的赚钱逻辑

众所周知,蜜雪冰城讲了一个新茶饮的神话。截至2023年9月底,蜜雪冰城在全球拥有3.6万家店,数量远超古茗、茶百道、一点点、喜茶、奈雪这五个品牌的门店总和。

1月2日,古茗和蜜雪冰城同一天向港交所递交招股书。

古茗,2010年创办于浙江台州,由一家奶茶店起家,主营现制饮品,主要品类包括新鲜水果茶、奶茶、咖啡等。已经成立9000家门店,向港交所冲击IPO的古茗,某种程度上再次验证了蜜雪冰城的成功逻辑,即卖奶茶不如卖原料,做C端的生意不如做B端的买卖。

截至2023年末,古茗共有9001家门店,同比增长35%,但直营门店仅有六家。超高比例的加盟店情况与蜜雪冰城相似,截至2023年9月,3.6万家蜜雪冰城中,99.8%是加盟店。

两家的营收主要来自加盟商。2021年、2022年、2023年前9个月,古茗收入分别是43.8亿元、55.6亿元、55.7亿元。以2023年前9个月为例来看,古茗向加盟商销售商品的收入是42亿,占比四分之三,而蜜雪冰城这一业务的收入为145亿,占比94%。

除了卖商品,还收加盟管理服务费。古茗有接近两成是加盟管理收入(包括初始加盟费、持续支持服务费、培训及其他服务费)。其中,“持续支持服务费”占到17%,即向加盟商收取供应链、门店运营、技术支持、营销推广等费用。

相似的赚钱逻辑,也让古茗的利润率与蜜雪冰城保持同一水平。2023年前九个月,蜜雪冰城、古茗的利润分别为25亿元、10亿元,利润率分别为16%、18%,均高于餐饮业平均水平。

“前有猛虎,后有野狼”

这些年,从“质疑蜜雪冰城”到“学习蜜雪冰城”的茶饮品牌并不少。过去一年多,不少茶饮品牌复制起蜜雪冰城轻资产扩张的模式。

截至2022年底,加盟店占中国现制茶饮连锁店总数的91.8%,可见加盟模式正在成为茶饮品牌的共同扩张路径。

不少茶饮品牌加速扩张,向万店目标看齐。曾经“不屑”加盟的品牌,也开始走加盟路线。2022年底,喜茶开放加盟,2023年奈雪的茶也紧接着开放加盟。

喜茶的数据表明,它只是曾经不开放加盟,一旦开放加盟同样“火力四射”。

1月2日,喜茶发布了“2023年度报告”,数据显示,截至2023年底,喜茶门店数已突破3200家,其中事业合伙门店超2300家,门店规模同比增长280%。

目前,喜茶的加盟店占比超7成,可见喜茶加盟策略的成果。

除此之外,一些茶饮品牌正在通过极具辨识性的特点出圈,例如霸王茶姬。

2017年,霸王茶姬开出第一家门店,定位新中式国风茶饮,主打原叶鲜奶茶。到2022年第四季度,这个品牌共开出934家门店。到了2023年,开始加速扩张,一年时间新开2000多家门店。

对于霸王茶姬的走红,有知乎创作者认为,茶饮市场经过多年的折腾,最终回归到经典大品类-奶茶上面来。但奶茶有了一些新的需求变化,简单化,重茶化,风味的真实化。

对消费诉求的洞察,是未来新茶饮品牌在内卷中脱颖而出的筹码,却也是古茗所欠缺的。

前有猛虎,后有野狼,最终终将殊途同归,走上蜜雪冰城已经跑通的路径。这或许会成为古茗不可忽视的危机来源。

古茗,需要“辨识性”

古茗的痛点可能在于,没有太大的特点。

知乎上,能看到网友的一些评价:“感觉古茗就一直是很低调的存在。”

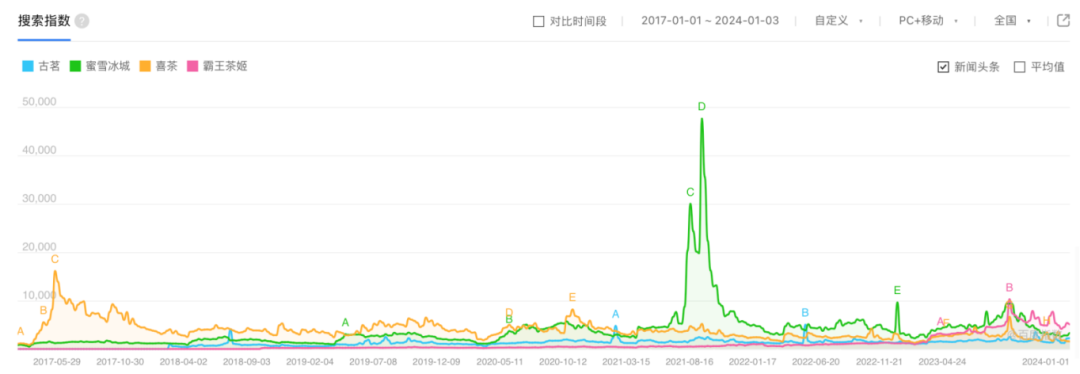

为了进一步求证这一情况,伯虎财经在百度指数上进行了多番对比。自2017年以来,对比古茗、蜜雪冰城、喜茶、霸王茶姬的搜索指数,古茗整体“垫底”,与蜜雪冰城保持着较大的热度差距,更是被2023年走红的霸王茶姬“遥遥领先”。

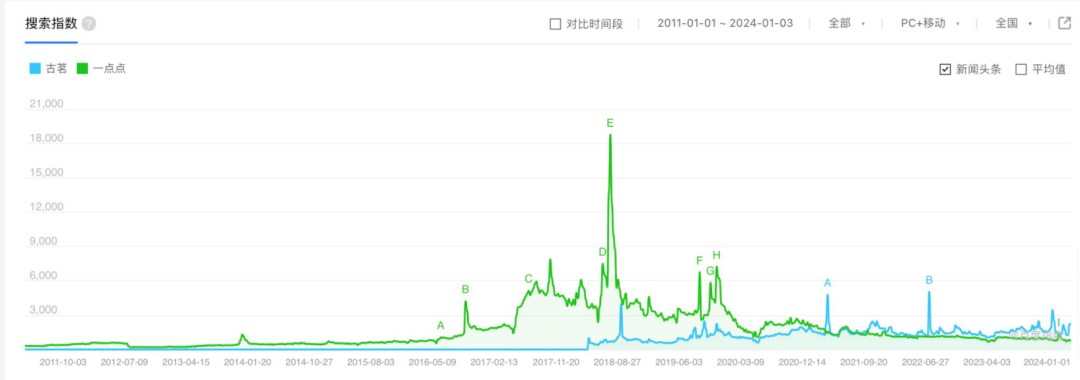

对比古茗与一点点的搜索指数,情况并不会太好。这几年,一点点因创新不力、跟不上市场消费趋势,热度断崖式下滑,市场存在感大大削弱,以至于“一点点倒闭了吗”的词条登上了热搜。而即便在这样的情况下,古茗与一点点的搜索热度几乎保持差不多的水平。侧面或也可以看到,古茗的确很“低调”,在新茶饮市场中并非“显眼包”的角色。

对此,有行业观察者认为:古茗的盈利能力不突出,品牌定位、产品定价、商业模式没有太多新意,在地域布局上还很“偏科”,整体侧重南方三省,至今未进入北京上海。

伯虎财经试图弄明白,古茗疯狂开店却在市场中显得“低调”的原因。而小红书上的一些高赞笔记,或许说明了一些原因。

眼下,在茶饮杯的容量上分“大杯”、“中杯”,甚至“超大杯”,已经是茶饮品牌的默契玩法,也是消费者所熟知的。然而,古茗却始终只有“中杯”。这一情况引发不少消费者在社交平台上“建言献策”。

“他家老是只做中杯,对于我这种不是大杯不满足的人来说很难受,现在很久没喝过古茗了。”小红书上,一则高赞评论如是写着。

不少消费者坦言,自己被古茗的“中杯”劝退。

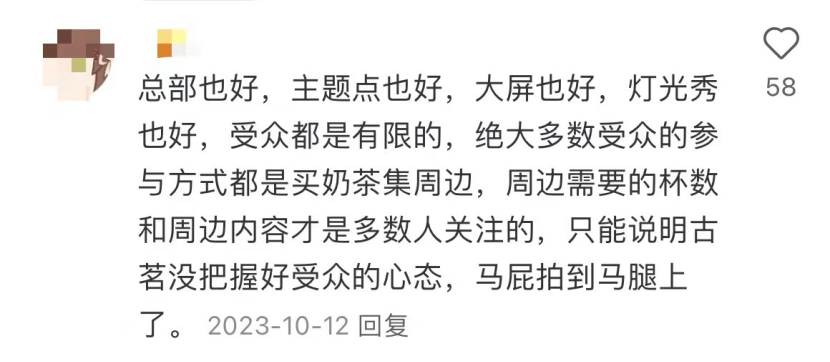

除此之外,在小红书上搜索古茗,近期出现的较多的争议内容是,古茗在推出联名产品时,设定了一次需要消费4杯、总共购买10杯以后,才能得到周边。这一玩法规定让许多消费者不满。一位小红书网友表示,“周边需要的杯数和周边内容才是多数人关注的,只能说明古茗没把握好受众的心态,马屁拍到马腿上。”

某种程度上,可以看到古茗对消费需求洞察的滞后性。而这一缺点,对于发展变化迅速的新茶饮品牌而言,是非常致命的。

复制蜜雪冰城,站在巨人的肩膀上不失为一个好的方法。但与此同时,品牌想要通往更大的天地,拥有自身持续的生命力,就不仅仅是复制那么简单,而是需要拥有自身的“记忆点”,吸引消费者持续追随。

印证蜜雪冰城的胜利后,古茗能否成为下一个“蜜雪冰城”呢?

参考资料:

1、定焦One:古茗抢跑、蜜雪围追,新茶饮混战IPO

2、新品略财经:古茗、蜜雪冰城同日行动,新茶饮IPO混战升级

如果雪王梦想成真,那么未来的下沉市场的确能容得下20个古茗。蛋糕是变大了,但留给古茗的又能剩下多少呢?

半个月前斥资7亿元入股零食很忙,既是投资,也是业务的催化剂,这才是好想你的战略重点所在。

对于库迪来说,相较于产品“创新”、营销“创新”,摆在他们面前更大的问题是,联盟商们持续“控诉”的毛利低、回本难、运营差等问题。

元旦期间住宿、餐饮企业同比增长达129.4%,铁锅炖、杀猪菜、马迭尔冰棍等受游客欢迎,各大早市、菜市场甚至出现排队等位现象。

赢商网账号登录

赢商网账号登录