作者 | 王梓旭

编辑|童洁

头图来源丨视觉中国

年中财报季,有人欢喜有人忧。

火锅业态中,海底捞和呷哺集团呈现两极分化态势,其中海底捞上半年营收与核心经营利润均创同期历史新高;相较之下,呷哺集团的日子就没那么好过了,旗下呷哺呷哺和湊湊不仅营收同比下跌,还延续了此前的亏损态势。

在消费降级的大背景下,火锅行业集体承压,一边打价格战,一边放缓扩张的脚步。海底捞虽业绩表现亮眼,但上半年依然关闭了40余家店;呷哺集团累计关店近80家;其他品牌的拓店速度也有了明显放缓,比如捞王仅新增4家店、左庭右院是13家。

门店数超过1300家的海底捞是行业里妥妥的头部,即便业绩创新高的情况下,其依然在“居安思危”,本次海底捞强调推出“红石榴计划”想孵化更多副牌,多品牌、矩阵化发展。

显然,如今火锅这门生意确实不像以前那么好做了。

1

海底捞向上,呷哺集团向下

2024上半年,海底捞实现营收214.91亿元,同比增长13.8%;核心经营利润达27.99亿元,较去年同期增长13.0%,收入与核心经营利润均创同期历史新高;受净汇兑损益变动和中国大陆增值税加计抵减优惠政策取消的影响,海底捞净利润为20.33亿元,较去年同期下降10.0%。

所谓核心经营利润,是指非国际财务报告准则计量数据,该数据去除了利息及投资收益、税项加计扣除、汇兑损益等非主营业务相关及不可持续项目的影响,意在凸显海底捞核心项目的业绩表现。

由大火锅和小火锅组成品牌矩阵的呷哺集团门店也同样超过千家,但在业绩上却呈现出另一种态势。2024上半年,呷哺集团录得营收23.95亿元,同比减少15.9%,其中呷哺呷哺的业务收入为13.131亿元,同比减少4.6%,湊湊业务收入为10.045亿元,同比减少28.3%;净利润由盈转亏,录得亏损2.73亿元,去年同期盈利240.6万元。

在人均消费以及翻台率上,两家企业也有着不同的表现。

海底捞披露,上半年大中华区所有餐厅接待顾客总数超过2亿人次,翻台率达4.2次/天,接近2019年的4.8次/天,同时海底捞的人均消费亦不断下降。

照比去年同期,海底捞的人均消费都有不同程度的下降,整体人均消费为97.4元,照比2023年底的99.1元,又有所下降。至于翻台率,回到了海底捞曾经定下的及格线4以上,几乎在所有线级城市的海底捞门店翻台率都出现了不小的增幅。

对于翻台率增加的原因,海底捞在财报中并未过多提及,但上半年,海底捞关停了一些经营表现不达预期、增长潜力不足的餐厅,另有部分餐厅因物业调整等其他商业原因停止营业,共计43家。合理规划门店分布及密度,某种程度上提升了海底捞的翻台率。

呷哺集团旗下的湊湊是高端线的大火锅更适合与海底捞对标,财报数据显示,湊湊的人均消费在120.1元要比海底捞高出20多块,在如今的消费环境下,显然不占优势。

在翻台率方面也不乐观,湊湊的平均翻台率仅为1.5,2019年湊湊的翻台率是2.9,此后逐年下降,似乎说明湊湊面临的压力。

小火锅呷哺呷哺的情况要比湊湊稍好。翻台率整体保持在2.3,不过如果对比去年同期,翻台率在不同线级的城市都有所下降。

值得一提的是,今年稍早时呷哺呷哺宣布全线降价10%,不过反映在人均消费上却并没有下降,反而出现了上涨。

此外,2024上半年集团关闭48家呷哺呷哺、23家凑凑及共计7家趁烧,但也未能有效提振翻台率。

呷哺集团表示,市场消费疲软态势以及餐饮市场的激烈竞争导致了餐饮客流到店意愿低迷,使其下属品牌营收同比下降。同时,经谨慎考虑,就预计要关闭及持续亏损餐厅,于2024上半年计提相关减值损失约为人民币2.03亿元。

在凌雁管理咨询首席咨询师林岳看来,呷哺呷哺虽然在降价努力迎合市场需求,但品牌的长青并不是简单的调整就可以解决的,消费者需要持续的新鲜感,也需要感受到高性价比,这些反映在业绩上也造成了呷哺如今的局面。

2

谨慎扩张是共识

虽然两家企业在业绩表现上有着不同的表现,但在财报中,双方都提到接下来的扩张要保持稳健或谨慎态度。

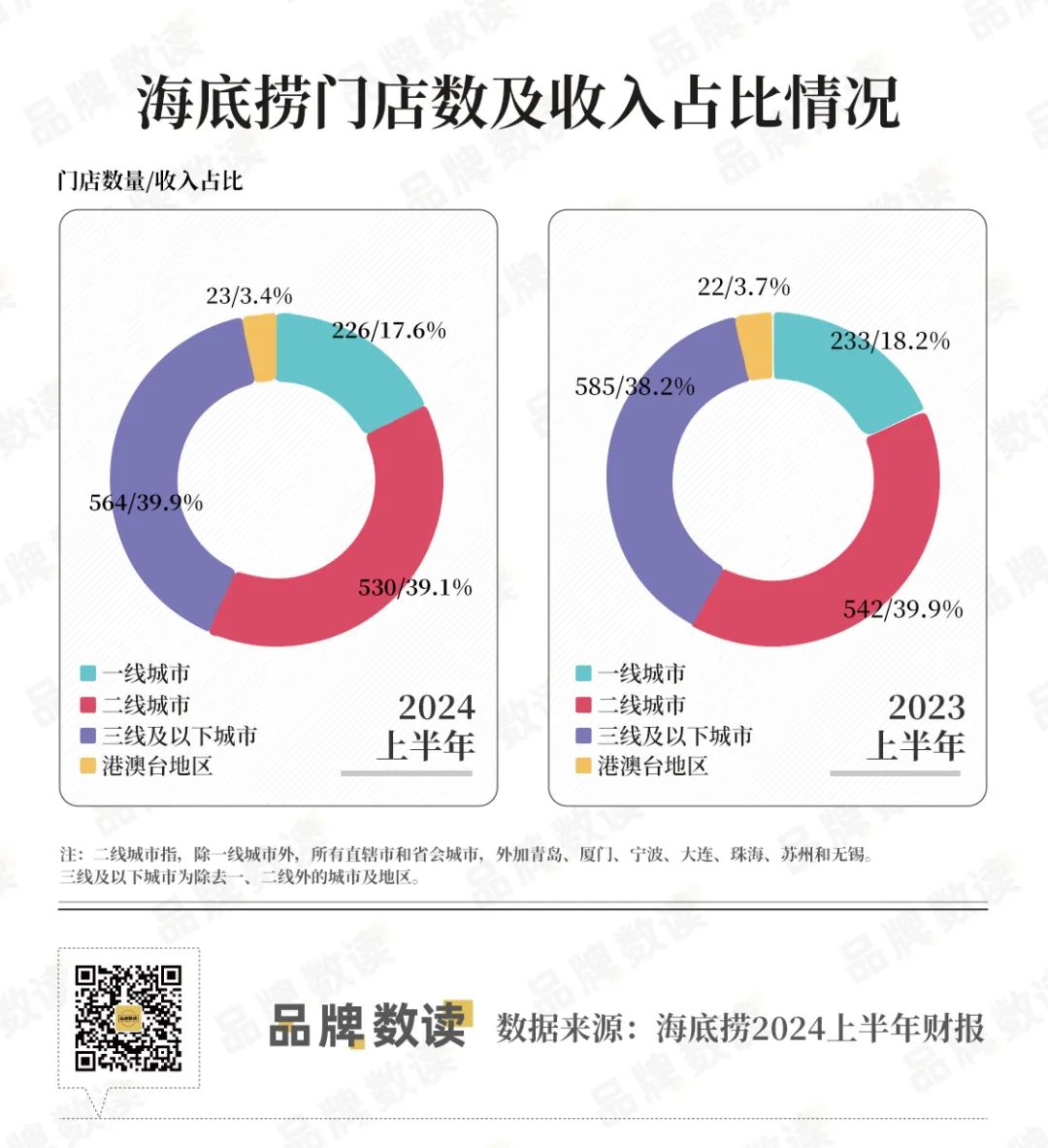

上半年海底捞新增了11家店,关闭了43家店,门店呈现负增长,报告期内海底捞共有1343家门店,其中1320家位于中国大陆,23家位于港澳台。

可以看到,海底捞在一线、二线以及下沉市场都有不同程度的关店,其中三线及以下涵盖最广,关店也最多有21家店,虽然门店减少了但收入占比却提升了近2个百分点。

此前抄底失败后,海底捞开店就变得谨慎起来。为确保整体海底捞经营效果良好,下半年海底捞维持谨慎扩张的原则,将继续采用自下而上的开店方式,随着经营管理能力的进一步提升,开店数量较2024年上半年预计有大幅增加。

“我们会继续加强区域化布局,稳步拓展海底捞餐厅网络,确保每一家新开餐厅都能提供高水准的服务,并达到优秀的盈利水平。”

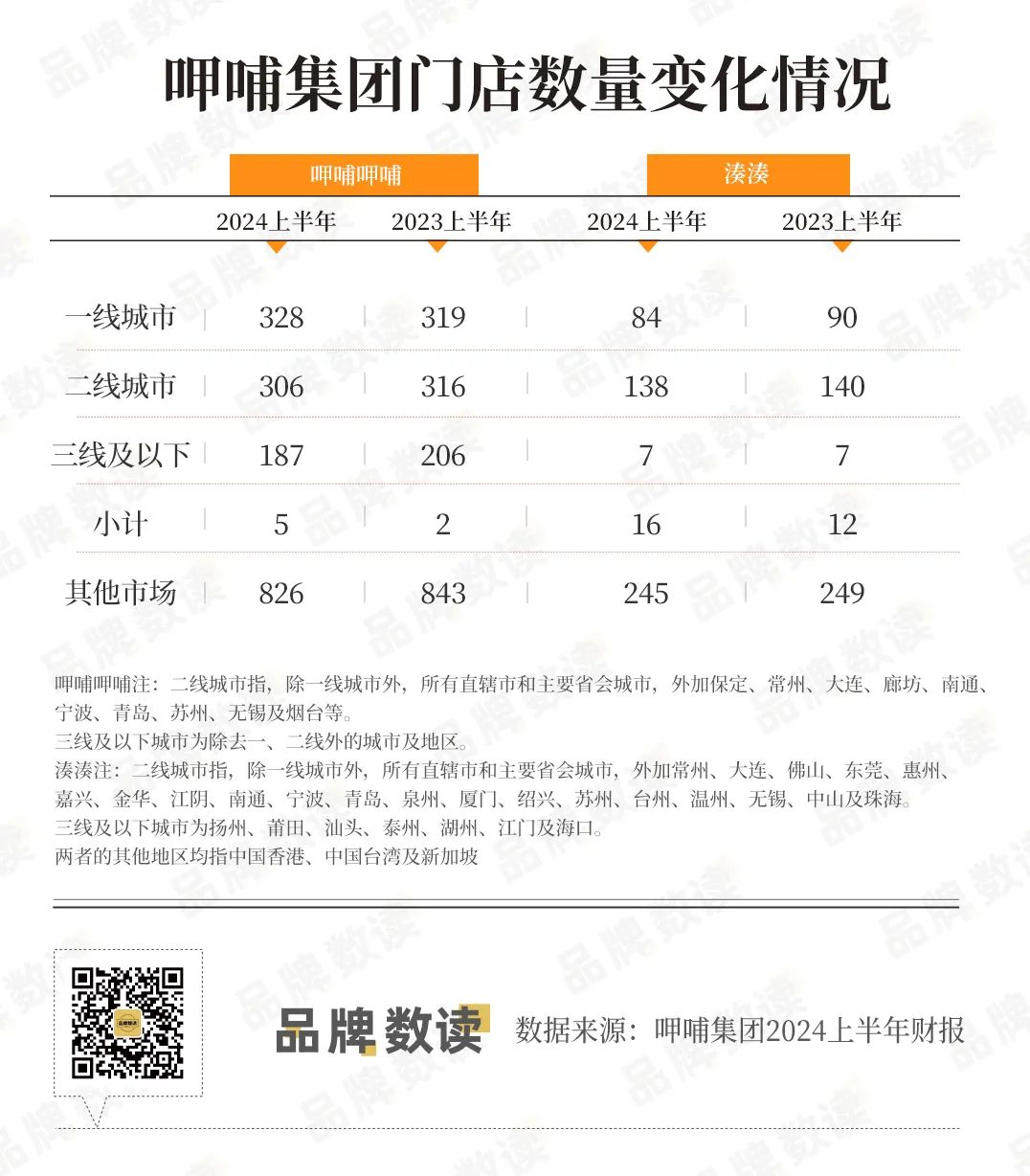

整体来看,呷哺集团旗下两个品牌的门店也在收缩,上半年新开了41家呷哺呷哺及11家湊湊,不过关的要比新开的多。

在一线城市呷哺呷哺门店保持了增长,在二线及下沉市场门店都有所减少,上半年呷哺呷哺共有826家店,同比减少17家。湊湊在一线及二线城市门店都有所减少。

“当前环境下,预计到明年上半年,呷哺集团都会采取相对保守的策略,确保每开一家门店都能成功和盈利。”呷哺集团创始人兼董事长贺光启在中期业绩说明会上表示。

“多年来,公司始终相信通过门店扩张实现持续增长,但在当前的餐饮市场环境下,公司将放慢开门速度,转而注重门店经营质量。在商业地产租金下降趋势下,公司将精选地理位置优越、商业配套完善以及租金条件合理的地点来开设新门店。一旦餐饮市场环境有所好转,公司将重新加大开店力度,进一步拓展市场份额。”他补充道。[1]

在财报中,呷哺方面也表示,正以上海第二总部为中心,门店扩张模型已被验证,可持续的高翻台率巩固了集团在沿海及长三角地区、大湾区等一线城市的业务,进而布局新一线城市及二线市场。

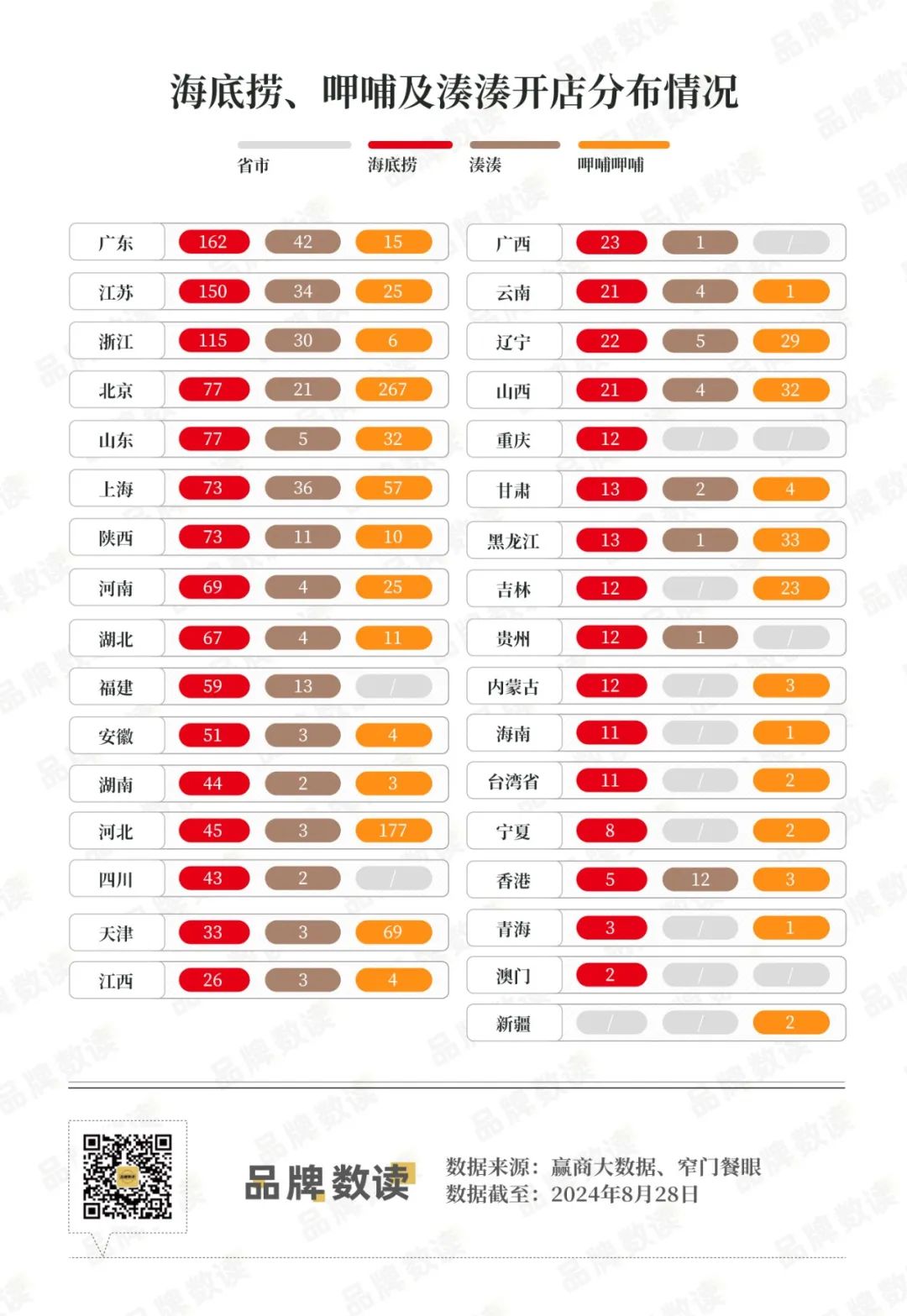

品牌数读也梳理了海底捞、呷哺及湊湊三个品牌的开店分布,数据显示呷哺和湊湊在华南的门店确实在增多,同时在中国香港等地,呷哺集团的门店数属于净增长状态。

不过海底捞在华南及华东市场的门店会更多,除了在呷哺集团的大本营华北要略逊一筹外,总体而言,呷哺集团在规模上与海底捞还存在一定差距,再加上如今海底捞开放了加盟,未来在下沉市场及一些相对偏远的地区进行更多布局,差距将被进一步拉大。

如今的空白市场,才是未来各家要争夺的新战场。

3

不同的发展道路

此前,品牌数读就曾报道火锅行业掀起了价格战,海底捞、怂火锅、巴奴、呷哺呷哺等一众火锅品牌都在主动或被动调价。

在如今的形势下,低价策略对吸引消费者来说更为直接,不过这也加剧了行业的竞争与洗牌。据窄门餐眼显示,最近一年火锅行业有近15万家门店关闭。

连锁产业专家、和弘咨询总经理文志宏认为,主要分为两方面,一是火锅行业门槛并不高,在整体行业下行时,行业就出现了非常激烈的竞争状态;另一方面,火锅连锁化程度比较高,经过多年发展,整个行业存量的规模比较大,因此新拓展空间相比别的这种业态来说就会小不少。

品牌数读梳理了部分火锅品牌今年以来的开店情况,可以看到像过去那样的爆发式增长已经不在,稳健开店已成为当下的行业趋势,在此背景下品牌需要寻找新的增长点。

对此,海底捞的应对策略是推出“红石榴计划”,还以120万的年薪引入了外部非执行独立董事霸王茶姬创始人张俊杰。海底捞表示,该计划旨在鼓励孵化和发展更多的餐饮新品牌,推动餐饮服务创新。

2024上半年海底捞在营创业项目共5个,如焰请烤肉铺子、小嗨火锅等,类型包括烤肉、火锅、中式快餐等,覆盖了更多的价格区间和消费者群体。

林岳告诉品牌数读,海底捞的增长主要来源于与时俱进的放低身段和客群的拓展,包括价格调整、主动去演唱会体育场拉消费者、拓宽门店模式增加不同营业时段的功能等等,将门店效益持续放大,因为海底捞明白再快速开店、开大店的空间有限,所以发展副牌也是重要策略。

文志宏则表示,其实海底捞孵化副牌已经尝试了有几年的时间,这是为海底捞后续发展来做准备,并不意味着现在的海底捞就已经到发展的天花板了。海底捞不管是在国内市场还是海外依然还有比较大的发展空间的,目前海底捞总共1300多家店,在大陆市场还是有三、五千家店的空间。

“对于一个有战略眼光的企业来讲,不会等到主力品牌触碰到天花板时才准备发展第二曲线,一般是主力品牌还依然在快速扩张的过程中,就已经在提前探索第二曲线、第三曲线了,其实这是一种战略上的谋划。”他说道。

呷哺集团的策略是,通过实施品牌视觉提升计划,品牌重新规划锁定「家」概念,迈向话题性、年轻感、时尚化方向升级,增强消费黏性;借力线上平台流量红利,强化品牌形象及声势;快速布局外送业务服务范围以及持续推进付费会员业务。

不过文志宏认为,呷哺集团确实应该重新塑造品牌定位,当下而言无论是呷哺还是湊湊的综合竞争力都不比从前,需要厘清品牌定位才能后续更好的发展。

参考资料:

[1]《呷哺集团贺光启:将采取保守开店策略,上半年南方市场门店首次全面盈利》,证券时报·e公司

海底捞开放加盟不到半年,收到了超过1万份加盟申请,确定了1家加盟店。高薪聘请霸王茶姬创始人亦是对加盟扩张有所助力?

特海国际上半年收入增加14.5%至3.71亿美元;股东应占亏损为458.3万美元,2023年同期盈利354.1万美元。截至上半年,经营122家海底捞餐厅。

8月20日,海底捞旗下炸鸡品牌「小嗨爱炸」全国首店在太原国金中心正式开业,门店选用明黄色为主色调,产品有炸鸡、小吃和酒饮,人均40元。

特海国际预计2024年上半年收入不低于3.7亿美元,同比增长约14.2%,预计同期亏损净额介于400万美元至500万美元之间,同比出现明显亏损。

墨茉点心局在公众号宣布,联手自然造物开出「地道长沙民艺馆」,面积共700㎡,一层是点心区与民艺好礼区,二层为民艺体验区与沉浸式戏台。

赢商网账号登录

赢商网账号登录