陈卓林又准备为雅居乐输血了,这次是金额为88.34亿港元(附带额外25亿港元增额权)及2亿美元(合人民币约105亿元)的定期贷款信贷,为期48个月。事实上,雅居乐的身影一直活跃于融资市场。

雅居乐获得一系列的融资,市场普遍认为是为了更好地发展地产之外的新业务。但透过数据可以发现,受扩张影响等因素影响,雅居乐的资产负债率已略有上升,其流动比率也呈下降趋势。

值得一提的是,在今年的股东周年大会上,陈卓林回应去年净负债率上升时表示,公司未来会把控利息支出和负债率,回归60%左右的负债水平,增加盈利空间。

融资进行时

5月21日晚间,雅居乐发布公告称,公司作为借款人及其若干附属公司(作为原担保人)于当日与一间银行(作为信贷代理人及质押代理人)及若干财务机构订立信贷协议。

据此,雅居乐获授予包括两笔金额为88.34亿港元(附带额外25亿港元增额权)及2亿美元的定期贷款信贷,为期48个月,年利率相等于按3.95%加上于相关日期的香港银行同业拆息(就港元贷款而言),或于相关日期的由ICE基准管理有限公司管理的伦敦银行同业拆息(就美元贷款而言)的总和。

此次信贷协议的订立,是雅居乐一系列融资动作的缩影。观点地产新媒体发现,今年以来,雅居乐依然延续着积极的融资步伐。

其中3月份,雅居乐宣布发行4亿美元优先永续资本证券,5年内利率6.875%;此后它又决定额外发行1亿美元优先永续资本证券,与上述4亿债券合并及构成单一系列,于4月4日发售。

4月10日,雅居乐完成了首单商业物业资产支持专项计划的发行,项目发行规模为46亿元,票面利率为5.85%。彼时,该公司对观点地产新媒体回应,专项计划的标的资产为上海雅居乐万豪酒店,产品期限为18年,每3年有一个行权窗口。

至5月初,香港媒体披露,雅居乐正在市场筹集一笔60亿港元等值的银团贷款。雅居乐将四年分期摊还贷款,利息较香港银行同业拆息加码395个基点,最高综合收益520个基点,平均期限为3.4年。

彼时市场人士分析称,该笔贷款是雅居乐为离岸银团贷款所提供的“最丰厚的定价”,也是2013年来所有地产商支付利息最高的贷款。尽管雅居乐债信评级获得调升,但它仍采取增加付息的方式,以吸引态度谨慎的银行参贷。

据不完全统计,包括过去三个月内的几笔融资在内,雅居乐先后获得约200亿元的新增借款,约占2017年末借款总额三分之一。

雅居乐频繁的融资动作并不让人意外。早在3月下旬的业绩会上,首席财务官兼副总裁张森就表示,2018年集团的融资需求相对较多,而公司正在进行的融资中,境内的银行批款占比73.7%,境外占26.3%。

负债平衡与“1+N”

回望去年,经过一系列的融资后,雅居乐拥有了更大的运营空间。

年报披露,于2017年末,雅居乐集团总现金及银行存款为301.2亿元(2016年末为223.11亿元)。其中,现金及现金等值项目为190.42亿元、有限制现金为人民币110.78亿元。

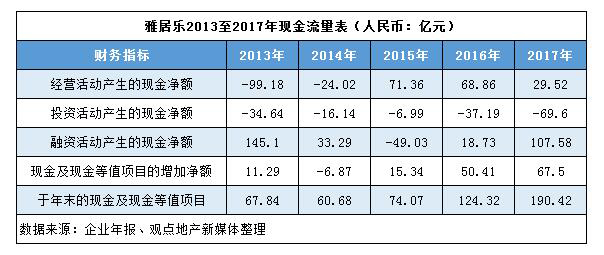

尽管雅居乐在去年赎回了2017年2月份到期20亿元的6.50%优先票据、3月份到期7亿美元的9.875%优先票据,并于9月份提前赎回2019年2月份到期5亿美元的8.375%优先票据,但其融资活动产生的现金净额仍达107.58亿元,为2014年以来的最大值。

从近几年的数据来看,雅居乐的现金及现金等值项目额度,从2016年开始就得到较大幅度的上升,而2017年67.5亿的增加净额中,融资活动产生的现金净额显然有很大的“贡献”。

作为流动负债“穿透”流动资产的“缓冲垫”,去年雅居乐的运营资本为291.71亿元。据此计算,其营运资本配置比率为25.9%,也即流动负债提供流动资产所需资金的74.1%。换言之,雅居乐2017年内,1元流动资产需要偿还0.74元的债务。

而去年雅居乐的流动比率为1.35,这相比于前三年1.7以上的数值,已有所下降。另一方面,2017年末集团的资产负债率已突破七成,由2016年的66.48%升至72.96%。

市场人士对观点地产新媒体指,雅居乐加大融资的需求,或许与其“1+N”的发展模式有关。

董事局主席陈卓林早在2016年就对外表示,就环保、旅游、物业等新业务而言,其希望未来5-6年,整个集团(营业额和利润比重)地产占一半,其他产业一半。

为了发展集团地产之外的“半壁江山”,雅居乐2016年的投资活动的现金流出净额由2015年的6.99亿元上涨至37.19亿元,2017年流出净额再次大幅上涨,达到69.6亿元。

观点地产新媒体查阅获悉,于2017年12月31日,雅居乐物业上市平台雅生活在中国69个城市提供物业管理服务,所管理的总建筑面积为7,834万平方米。而在环保业务方面,集团于年内成功收购14家环保公司的股权。

另外,雅居乐已宣布,旅游地产类项目今年将占20%左右,在旅游地产板块有146万平方米的新购地。

虽然新业务千头万绪,但雅居乐也不忘拿地扩储,去年它新增土地的预计总建筑面积达964万平方米,其中集团应占预计总建筑面积为746万平方米,应付土地金额为346亿元。据观点地产新媒体不完全统计,今年至今,雅居乐于公开市场共摘得约20宗地。

8月25日,雅居乐发布公告,已将足够资金存入信贷代理人指定的银行账户,用于偿还将于8月28日到期的7.196亿港元及6000万美元贷款余额。

雅居乐宣布,已就出售五项目公司股权与海螺创业子公司订立转让协议,总代价(即收购价加股东贷款)11.29亿元,预计收益约1.26亿元。

相比全盘卖掉或大股东直接减持物业股权,雅居乐集团把雅生活服务变成可换股标的,给是否卖股留了悬念,大幅弱化了对二级市场股价的影响。

雅居乐发布2018年中期业绩报告,2018年上半年,雅居乐股东应占利润为37.59亿元,较去年同期大幅上升102.2%。

从雅居乐今年前几个月的大手笔的融资举动来看,这家公司在300亿~500亿的规模上盘桓整整7年之后,野心正在熊熊燃烧。

赢商网账号登录

赢商网账号登录