今年3月份,龙湖发布更名公告,在“集团”取代“地产”的字眼中,它的地产开发、商业运营、长租公寓和物业管理四个主航道业务,进一步浮出了水面。2018年中期业绩会上,尽管掌门人吴亚军多次强调不会分拆各业务板块,但仍是市场关注的热点。

其中,除了处在风口的长租公寓,龙湖商业地产业务也常被提及。观点指数发现,随着龙湖CEO邵明晓公开了2020年龙湖商业租金收入将达60亿元的目标后,龙湖商业的加速布局更为明显。

据观点指数了解,龙湖目前已获取了75个项目,总投资达到950亿元,这更加需要强劲的资金“输血”为其提供保障。

商业轨迹

其实早在上市之初,龙湖掌门人吴亚军,就在筹划商业地产业务拼图。

她于2009年的年报中,就表述道:“集团另一重要策略为逐步增加收租物业的持有量,特别是购物中心。”彼时,龙湖通过重庆北城天街、西城天街、紫都城、晶郦馆4个商场,获得租金收入1.98亿元,体量并不大。

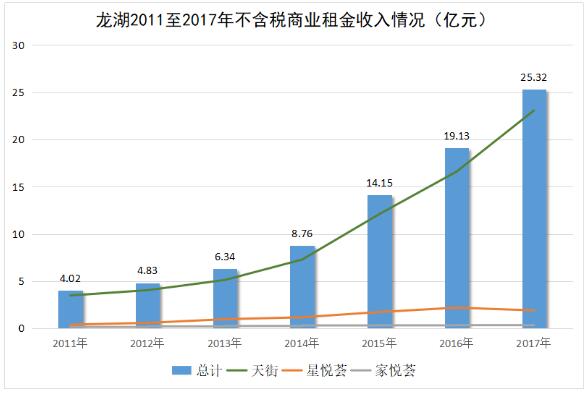

2011年,龙湖把商业提升至战略层面;2012年,它明确地列出了商业项目的3条产品线:天街、星悦荟、家悦荟。此后,在2017年将长租公寓列入投资物业范畴之前,其租金收入基本都来源于商场。

数据来源:企业年报、观点指数整理

数据显示,2015年,龙湖的商场不含税租金收入突破两位数,达14.15亿元,取得了六成的升幅,倾斜的曲线“坡度”呈现出它更为明显的加速态势。

取得突破的背后,是吴亚军当年挥动人事指挥棒的身影。彼时,原龙湖集团商业地产部总经理魏健调任龙湖集团天津区域总经理,而原凯德商用中国华中区区域总经理李楠接任龙湖商业地产总经理职位。

此后的2017年,龙湖商场不含税租金增至25.32亿元。今年上半年,龙湖的投资业务不含税租金收入为18.5亿元,其中商场占比90.7%,即16.78亿元;开业商场项目为26个,在建的有18个,合计在建面积为191万平方米。

据观点指数不完全统计,到2020年,龙湖的开业商场总面积将增至约450万平方米;此外,按照首席执行官邵明晓的说法,2020年龙湖该项租金收入将达60亿元,则未来三年其复合增长率须为33.3%。

要想获得租金增长,需要在投资环节有所加持。龙湖的投资节奏,从现金流量表中便可以窥探一二。

数据来源:企业年报、观点指数整理

近几年,龙湖投资活动所用的现金流出额在波动中呈增长趋势;去年,龙湖以1.76倍的增长幅度,将额度提升至1109.04亿元。其中,它的投资物业现金流出额,在前三年连续下降的情况下,于2017年增长41.06%至41.67亿元;这或许与龙湖不断加持商业与长租公寓有关。

若细分产品线,则不难发现,在龙湖的商场租金结构中,天街系列占据着最大的比重,且每年的总建面都在递增;2018年上半年,天街租金收入为15.52亿元,占总收入的92.5%;开业面积增至233.88万平方米。

相比之下,星悦荟的租金收入却在波动中缓慢增长,今年上半年占总收入的6.5%。家悦荟租金收入则只占比1%;近年来,龙湖该系列产品基本只持有重庆 MOCO 一个物业,建面2.91万平方米。

显然,龙湖一直以来都把“城市中产新兴家庭”作为商业定位,而天街区域型购物中心,已成为其主要的产品线。龙湖的逻辑是,通过网格化布局,一座城市中的多个天街项目和龙湖的社区、冠寓互为犄角。

住宅带动商业

龙湖集团副总裁胡若翔,在今年的博鳌房地产论坛上表示,龙湖以每年不超过销售回款10%的刻度,持续保持了另外几条主航道的投资强度;目前龙湖已经获取了75个商业项目,将原始地价和建安加上,总投资达到了950亿元。

换言之,龙湖商业板块的发展,依靠的是住宅板块的输血。

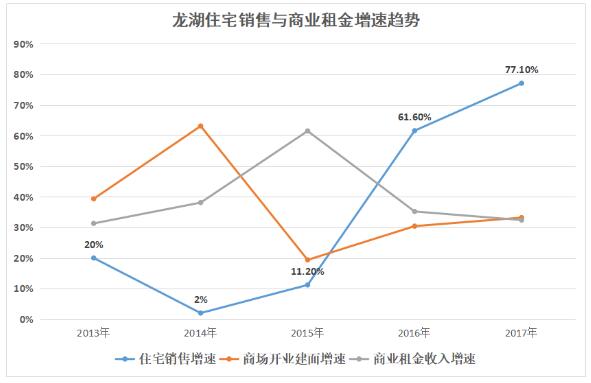

2014年,龙湖住宅业务的销售增速跌入谷底,只达到2%;但从2015年开始,它的增速就开始蹿升,直到2017年达到77.1%。在此期间,尽管龙湖的商场开业建面、租金收入增速常有波动,但住宅业务一直保持着“领头”的位置。

数据来源:企业年报、观点指数整理

今年上半年,龙湖的销售额同比去年同期只增长了4.8%,但在中期投资者会上,邵明晓解释称,龙湖今年总共供货3000亿元,保持67%的去化率,推货集中在下半年,未来龙湖将把合同销售的增长率控制在20%到30%的中位数,市场好的时候就往上调。

而李楠曾对外表示,不管是基金还是类Reits,资金成本大部分在6%以上,龙湖不会急迫使用外部资金来加速商业规模的发展。

对外部资金的谨慎,更凸显了住宅业务收入的重要性。龙湖的管理层或许已意识到,若要让物业开发业务带动投资业务的发展,即使在调控趋严的情况下,合同销售的增长也不能过于缓慢,需保持一定的增速。

另一方面,今年以来,截至中报发布日,龙湖新增51幅土地,收购土地储备总建筑面积为1433万平方米,权益面积为1026万平方米。在土地储备中,龙湖的商业用地往往搭配着住宅项目出现。

据观点指数不完全统计,除了4月份龙湖以8438万元,竞得成都新都区大丰街道纯商业地块之外,其余涉及商业用途的地块,都含有一定比例的住宅用途。

市场人士对观点指数分析道,开发商以住宅与商业相搭配,是为了便于两者之间资金的循环;但在很多商住地块中,商业部分需要开发到一定的比例,才能拿到住宅的预售许可证,这从某个角度来讲,也在考验房企的资金水平与综合能力。

不过,总体上对于商业与住宅的权衡,龙湖还是会根据区域而定。

中期投资者会上,邵明晓披露,近两三年北京的调控政策是最严的,但它的基本面需求却非常旺盛,指望住宅销售冲到300亿元、500亿元,概率不是太大;所以在北京,龙湖可能要更多地做C2(商业)。

租金为王

近年来,受到楼市调控的影响,房企在住宅开发上的表现有所回落,需要其他利润增长点来支撑;而同时作为资产保值与增值的方式,商业地产成为了房企发展到一定规模后倾向选择的路径。

市场上,截至2017年底,万达持有物业面积3151万平方米,今年计划开业52个万达广场;华润运营的持有物业总建筑面积为689万平方米;凯德在中国管理的总资产超过2,000亿元。除此之外,新城、印力、大悦城、中海等也纷纷在商业上加码。

而龙湖在住宅之外,作为一个商业追逐者,它在2016年末投资物业的账面值为490.31亿元,占集团总资产的22%;2017年末,其投资物业的账面值提升至680.95亿元,占集团总资产的19%。

睿意德策略顾问部总经理周长青从行业的角度对观点指数分析称,商业是一个投入高、产出慢、运营要求高的领域,住宅面对的是2C的市场,而商业是2B的市场,容错率不高。如何去评估一个商业资产,最核心的还是要看它的租金水平,以及租金的成长性。

在他看来,相对于住宅来说,商业基本没有限制性政策,因为商业运营本身就比较难,自带门槛。这就是大量的项目都是由港资、头部的开发商开发运营的原因。

总而言之,要提高商业的资产估值,必须通过运营去提升物业租金;而运营则需要源源不断的现金流去填充。

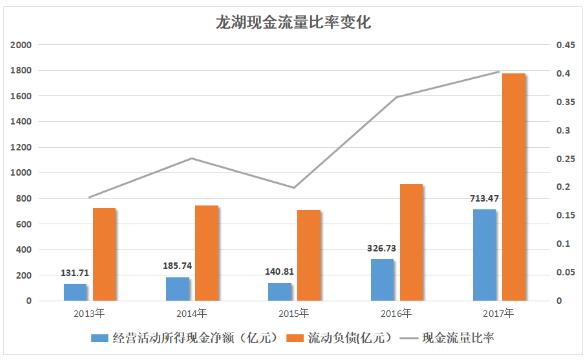

数据来源:企业年报、观点指数整理

观点指数通过计算比较发现,龙湖的现金流量比率(经营活动所得现金净额/流动负债)虽然偶有波动,但2017年仍然上升至0.4,其偿债能力以及经营活动的“造血”功能有逐渐改善的趋势。

于2018年6月30日,龙湖在手现金为421.3亿元,这为其商业的发展提供了一定的动力。

东安天街凭借优质的商业运营能力及强大的品牌吸附力,携招商率100%,开业率99%的双喜业绩打响24年龙湖商业第一炮。

据悉,龙湖西安曲江星悦荟将于12月30日正式升级为龙湖西安曲江天街,这也是龙湖商业全国首个从“星悦荟”升级为“天街”的商业项目。

今年“五一”期间,融创商业总客流突破400万,总销售额同比提升6%,入驻品牌再创佳绩,产生全国销冠品牌1个、区域销冠6个、全省销冠28个。

关键词:融创 2024年05月15日

赢商网账号登录

赢商网账号登录