一年多的筹备与等待,证监会一纸公告,宣告中粮地产一桩超百亿重组案夭折。

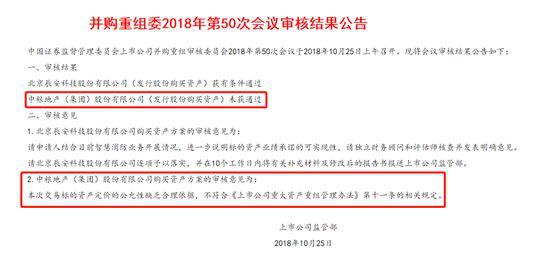

10月25日,证监会网站披露的信息显示,中粮地产(发行股份购买资产)未获得并购重组委的通过。审核意见称,本次交易标的资产定价的公允性缺乏合理依据,不符合《上市公司重大资产重组管理办法》第十一条的相关规定。

6月11日,中粮地产并购大悦城事宜便已经获国资委同意批复,9月20日,获得发改委核准,10月27日,还获得了商务部批准备案。

然而,正如百米赛跑倒在最后一米,中粮地产终究没过证监会这一关。

重组之路几多坎坷

中粮地产与大悦城的合并重组最早可追溯至2011年。宁高宁当年明确提出,对两者合并,实现A+H方式整体上市。但受制于多方因素,直到2016年1月宁高宁憾别中粮集团,合并工作迟迟无法落实。

2015年国企改革背景下,中粮才开始重启并购,终于在2017年7月22日,中粮地产宣布停牌筹划重大事项。8月21日晚间,中粮地产发布内幕消息公告称,中粮地产正探索自中粮(香港)或中粮集团有限公司的相关收购方,收购大悦城地产控股权益或收购持有大悦城地产有关控股权益直接控股公司的股权的可能性。

此后,重组事宜鲜有进展。中粮地产更是多次停牌期满申请继续停牌,超过证监会“重组停牌时间在半年之内”要求,原本计划在今年2月中旬出台的重组计划最终推迟到3月底才公布。

停牌了8个多月后,今年3月30日,中粮地产连发24份公告,披露交易预案,重组事宜终于有了实质性进展。

据公告,中粮地产拟以发行股份方式向明毅公司(Vibrant Oak Limited)收购大悦城地产91.34亿股普通股,占大悦城地产已发行普通股总数的64.18%,占已发行普通股及可转换优先股合计已发行股份数 的59.59%。

同时,拟向不超过10名特定投资者发行股份募集配套资金不超过24.26亿元,用于大悦城地产的中粮·置地广场项目、杭州大悦城-购物中心项目的建设,具体投入为置地广场使用金额为9.16亿元,杭州大悦城为15.1亿元,而此次重组涉及金额达147.56亿元。

然而没多久就收到了深交所的问询函。根据问询函,深交所提出包括本次收购大悦城地产的发行股份价格、涉及境外部门的核准情况及进展、交易方案的设计合理性、定价依据以及重组后产生的协同效应等18个问题。

4月17日,受此影响,中粮地产复牌当天盘中跌停,报7.2元/股——当时,收购大悦城逾60%的溢价率显然超过了市场预期。

5月22日,中粮地产再次公告调整后的重组方案,由于大悦城分红触及调整交易对价,中粮地产不得不再次修订方案。

7月24日,中粮地产再次发布公告,将原定发行股份购买资产的交易价格由147.56亿元调整为144.47亿元,股份发行数量和发行价格也做了相应调整。

8月21日,中粮地产董事长周政在当天的2018年中期业绩发布会表示,信心十足,他还畅想着未来两家企业还要形成统一的品牌、统一的管理系统、统一的拿地战略和统一的融资策略等。

然而,2个月后便被打脸。

标的资产定价存疑

对于本次重组证监会没有披露具体细节,因而确切的原因尚不得而知。但多方分析认为,可能与估值偏高有关。

证监会审核意见显示:“本次交易标的资产定价的公允性缺乏合理依据,不符合《上市公司重大资产重组管理办法》第十一条的相关规定。”

查阅《上市公司重大资产重组管理办法》第十一条,其中要求“重大资产重组所涉及的资产定价公允,不存在损害上市公司和股东合法权益的情形。”

实际上, 9月13日,证监会连追33问的监管函,已为此次重组失败埋下了伏笔。

关于资产定价,证监会问到,估值机构对大悦城地产59.59%股权于估值基准日的市场价值范围的估值结果为119.26亿元至169.58亿元。本次交易的最终作价确定为147.56亿元。请你公司补充披露最终作价的确定过程和依据、与估值范围的关系。

中粮对此的回复是大悦城地产为香港上市公司,经交易双方协商,本次交易作价为147.56亿元,综合考虑了标的资产历史投资价值、净资产价值、可比公司及可比交易估值、标的资产的资产状况、盈利水平、品牌优势等因素,兼顾了交易双方股东的利益。

显然,这一回复,不足以说服证监会。

据最终敲定的重组方案,中粮地产拟以发行股份的方式收购大悦城64.18%股份,交易价格为144.47亿元。而大悦城地产10月25日以0.84港币/股报收,港股市值119.54亿元,折合人民币约105.87亿元。64.18%的股份,市价67.95亿元。

显然,本次重组收购较市场溢价还是太高,超过50%。

据和讯房产报道分析,证监会对大悦城地产的估值及经营状况提出异议,表明监管严格之下更是对于房企的运营状态及盈利情况极为重视,同时也对于地产市场估值采取谨慎态度。

10月26日,中粮地产早盘涨停,报5.17元/股。

中粮的尴尬与困境

尽管历经磨难,中粮地产为何对大悦城如此执着?

中粮地产和大悦城地产均是中粮集团旗下上市公司。两家公司分别独立在境内外两个证券交易所上市,公司在股权上不存在交叉关系。

2010年3月18日,中粮地产成为国资委保留的以房地产为主业的16家中央企业之一,作为A股为数不多的房地产企业,又有国资背景,中粮地产可谓是摸了一手好牌。

当初保留的央企地产企业,如今有不少已发展成国内地产行业的头部玩家。反观中粮地产,已显落后之势,处境十分尴尬。

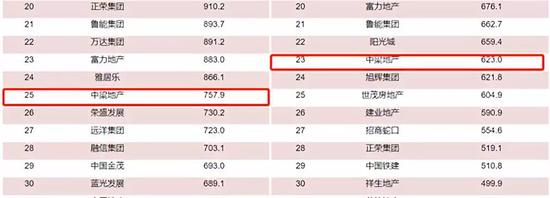

据克尔瑞发布的2017年销售金额、销售面积榜单,保利、中海、华润稳居前10,而中粮地产两项数据均位于20名开外。

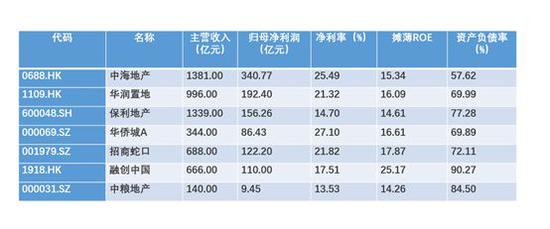

从业绩来看,相较于同样拥有央企背景的几家住宅地产企业,不难发现中粮地产无论是收入水平,还是盈利能力,都与其他可比地产企业有不小的差距,负债率却处于相对高位。

究其原因,这与中粮地产的单一的盈利模式、集中于一二线的战略布局密不可分。

虽然主营业务包括商品房销售、房屋租赁、物业管理三个板块,但查阅2017年年报,三大板块分别占营收的93%、4%、2%,占据营收大头的商品房销售才是公司真正的核心业务。而该业务由于可结转房屋销售面积减少导致的收入下滑,也是造成去年公司总收入下降的主要成因。

此外,中粮地产重点布局环北京、环上海、环深圳三大核心城市群,这样的战略部署,对于政策和市场行情的敏感度很高。受制于一二线房市降温,2017年中粮地产可结转销售面积下降,致使相应的结转收入由2016年的171.72亿元下降至2017年的130.18万元,降幅约 24%,是2017年营收下降的主要原因 。

为争取行业话语权,中粮地产寄希望于重组整合。

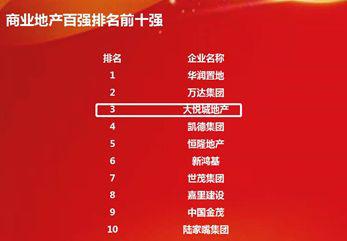

大悦城是中粮集团旗下的商业地产持有、运营平台,也是国内商业地产的头部企业。据中国房地产指数研究院公布的《2017年商业地产百强榜单》,大悦城排在华润置地、万达集团之后,位列国内商业地产第三名。

当然,大悦城的资产质量如何,还要看其业绩评判。

公开数据显示,在2017年,也就是中粮地产开始筹划重组的这一年,归属大悦城股东的净利润为4.65亿元,而在一年前,该数据还为负值,为亏损1.5亿。

这样的业绩异动不能不让人产生疑问。对此,深交所曾发出重组问询函,要求中粮地产就标的大悦城的收入、毛利润和净利润变动合理性进行披露。

中粮地产回复称:“由于标的公司(大悦城)业务调整,公开挂牌竞价转让所持南昌凯莱饭店、苏州凯莱大酒店有限公司全部股权,因而长期股权投资实现了约3.90亿的投资收益(计入非经常性损益)”。

通过变卖资产助扭亏位盈,这个因素显然是不具可持续性的。

不过,据并购汪分析,商业地产,其投资属性更强,主要在于经营方式更为多样,比如可以采取自营、租赁、售卖或几种结合的商业模式,投资人的资金投向更广,盈利、变现模式多元化,资金收回也更加灵活。

同时,随着商业地产经营活动的发展,所在区域人群聚集程度、营商环境、基础设施建设、居民生活水平均将会有所提升和改善,这又反过来推动了商业地产投资价值的增加,使得投资人在享受到多元化收益的同时还能享受到资产增值所带来的附加值。

这很可能是中粮地产重组大悦城最重要的原因。

“一般受到了央企改革的压力,后续大体上依然会考虑重组。” 易居研究院智库中心研究总监严跃进认为。

此次重组卡于最后一关,未来,中粮地产是否会考虑重启重组?

中粮前海创新中心位于前海桂湾金融核心区,是集总部商务办公、品质生活、休闲社交、人文艺术等多功能与价值于一体的活力中心。

7月23日,中粮地产宣布,因实施分红触及调整交易对价,公司收购大悦城股份交易对价调整为144.47亿,股份发行数量和发行价格也相应调整。

6月19日,中粮又一个“工改工”项目正式落地——长营地块城市更新单元正式立项!目前,“工改工”正逐渐成为中粮扩大深圳版图的重要来源。

16日下午,大悦城控股商业管理中心总经理田维龙将出席本次地产节,并参与以“创新品牌与商场,如何双向奔赴?”为主题的高端对话环节。

赢商网账号登录

赢商网账号登录