观点指数 2018年是改革开放40周年,40年来中国经济成绩斐然。同时,作为经济重要组成部分之一的房地产行业也经历了一幕幕高光时刻。

这一年,国内经济面临一定下行压力,继续处于中高增速的过渡期,而房地产在经济增长中的角色也出现了相应调整。

具体而言,“房住不炒”依然是调控的主基调,在此基础上,限售、限购、限贷、限签、限价等政策持续升级,过去没有调控的城市也陆续加入,调控范围逐渐由一二线向三四线城市扩围。重重压力之下,中国房地产继续砥砺前行。

不管是“拐点”、“白银时代”,还是要“活下去”,房地产行业都在用简洁明了的词语表达对市场最直观的感受。

过去的一年,观点指数也继续对行业关键数据进行不间断的监测、分析,并在2019年即将到来之际,面向全行业发布,旨在展现地产企业过去一年的发展图谱。

宏观印象

关键词:改革四十年和房地产、调控常态化、因城施策、稳定

改革开放40年的发展历程中,国内经济增长创下了多个纪录——过去的5年时间里,中国的年均经济增速超过7%,为世界经济的增长贡献了超过30%的力量。

2017年,中国GDP总量首次跨过80万亿元的门槛,为827122亿元,增速达6.9%。不过,进入2018年,有多项经济指标回调。其中,1-11月工业增长速度是6.3%,比1-10月小幅放缓0.1个百分点;服务业生产指数同比增长7.7%,比1-10月小幅回落0.1个百分点。而社会消费品零售总额累计增速出现0.1个百分点的小幅回落。这也意味着,过去一段时间内依赖的粗放型增长模式已经面临拐点。

短期来看,经济下行压力较大。在叠加更加严峻复杂的国外环境情况下,“稳”是我国经济今年的特定主题。作为国民经济的重要支柱产业之一,房地产行业同样要“稳”。

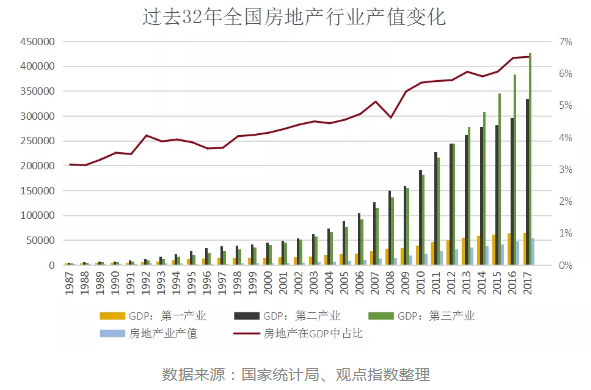

回顾行业发展,从1987年深圳土地拍卖槌起,中国房地产的商品化进程才真正开始。那一年,房地产业的产值为382.62亿元,在GDP中占比3.14%。经过32年的发展,截止2017年,房地产业的产值上涨至53850.7亿元,在GDP中所占的比例为6.51%。

这也意味着,32年的时间里,房地产业的产值规模增长了140.74倍,而GDP规模增长是67.94倍。换句话说,房地产业的发展速度比国民经济的速度要快得多。

具体到销售规模来看,上述增长会更加直观一些。

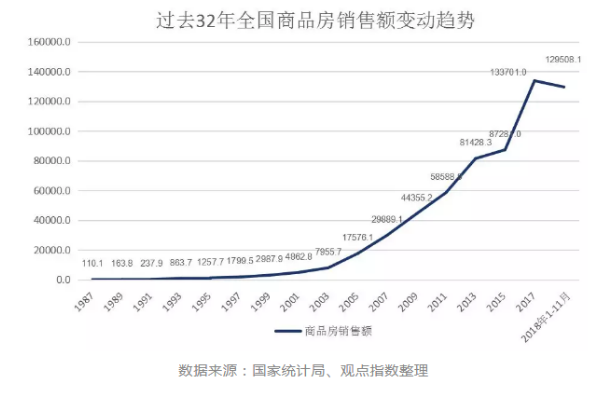

1994年以前,中国商品房销售额均处于千亿以下,1994-2003年销售额在1000亿元-8000亿元之间。进入2004年,商品房销售额几乎以每年1万亿元的速度直线增长。2017年达到最高峰,为133701亿元。

刚刚过去的2018年1-11月为129508.1亿元,同比增长12.1%,增速回落0.4个百分点。其中,住宅销售额增长14.8%,办公楼销售额下降6.4%,商业营业用房销售额下降0.2%。

可以看到,在国内经济向高质量增长转变的大主题下,房地产行业也需要从单纯追求规模和增速的包袱中挣脱出来。

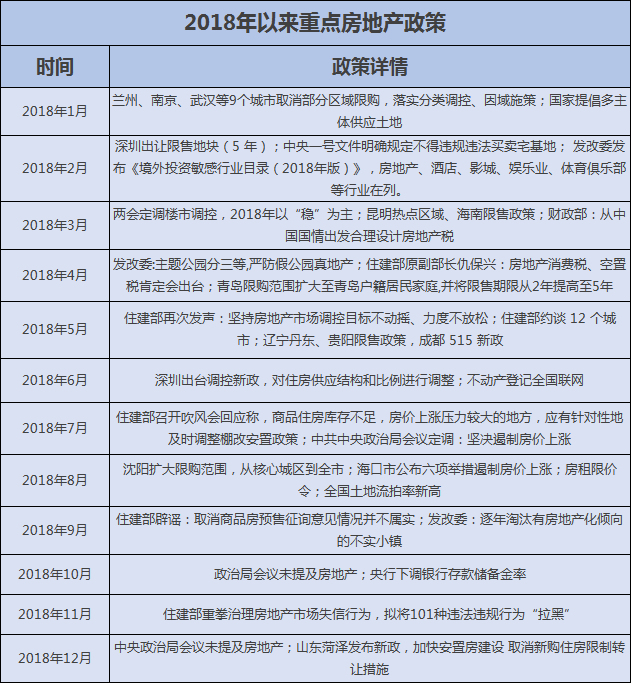

2018年,房地产市场调控体系不断升级完善,各种调控政策密集出台。

据市场研究机构数据统计,2018年至今,房地产调控政策合计发布高达444次,远远超出2017年的250次,预计全年大概率会突破450次。

数据来源:观点指数整理

从调控方向来看,本轮调控依然覆盖全国范围,不过逐渐加大对城市主体作用的强调,由过去的一二线城市向三四线城市以及非热点城市群下沉。具体而言,2018年1月5日,兰州市对部分区域取消了住房限购,落实分类调控、因域施策,提高调控的精准性。

12月24日,住建部在北京召开会议,提到2019年要把稳地价、稳房价、稳预期的责任落到实处。同时,着力建立和完善房地产市场平稳健康发展的长效机制,坚持因城施策、分类指导,夯实城市主体责任。

因此,不仅是“稳”,因城施策、长效机制等调控逻辑,也会在2019年得到延续。

行业扫描

关键词:坚决遏制房价上涨、活下去、回款、融资、创新

1、“稳”字当头,房企“稳中求进”中难题待解

12月份虽然有个别城市发布房产政策,如广州允许2017年3月30日前出让的商服类项目可售予个人;珠海斗门、金湾两区对外地人不再限购;山东菏泽取消新购住房限制转让措施等,但以此来解读成是楼市松绑的话,未免显得过于乐观。

回首过去,本轮调控范围之广、程度之深、持续时间之长,可谓罕见。2016年四季度调控政策开启,尔后限售、限购、限贷、限签、限价等政策持续升级加码,一直到2018年都尚处于这轮调控中。从住建部12月24日的会议来看,2019年稳地价、稳房价、稳预期依然是不变的目标,因此一定程度上也意味着本轮调控仍将持续。

在房地产行业的“稳步”发展中,房企也极力发挥主观能动性,冀望“稳”中有“进”。不过从数字端来看,还有很多难题横亘在前,亟需突破。

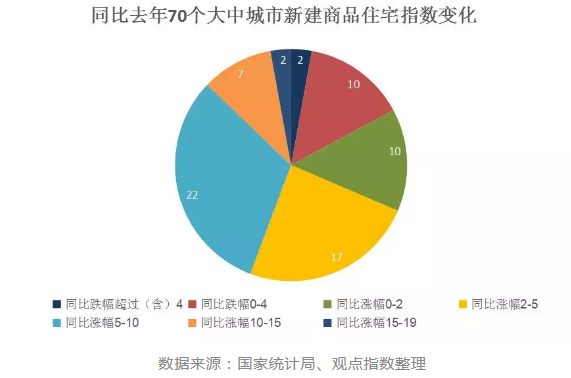

首先是销售均价渐趋平稳,可供获取的利润空间缩小。观点指数整理国家统计局公布的全国70个大中城市商品住宅销售价格变动情况发现,过去的2018年1-11月,商品住宅销售价格指数同比下降超过﹣4(包括-4)的有2家,分别为温州和金华;跌幅处于-4到0之间的有10家,大多数为二三线城市,仅有广州1个一线城市在列,同比下跌1.7。

上涨0-10的城市最多,为49个城市;上涨超过10的有9家,其中最高的为海口,对比去年同期上涨18.8。可以看到,2018年调控政策成效明显,除了个别城市外,价格上涨已经比较平稳甚至出现下跌。

盈利空间收窄的同时,我们可以看到房企面临的另一个难题则是到位资金的捉襟见肘。从国家统计局数据来看,对比过去25个月,全国房地产开发企业累计到位资金同比增速出现明显的下滑,由2017年1-3月达到最高点的21.9%,下降至2018年1-2月最低3%。

到手的资金不断缩水,这也使得房企在投资上显得尤为谨慎,特别是在拿地上。

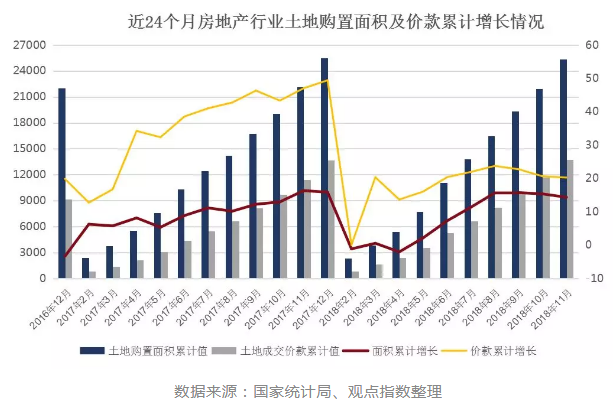

进入2018年,房企累计用于购置土地的价款增速出现较大幅度下滑。其中,购置土地价款同比增速最高的时候为2018年1-8月,累计增速为23.7%,购置土地的价款则累计为8176.91亿元。

2017年1-12月,土地成交累计增速最高为49.4%,累计成交价款为13643.39亿元,这一数字也远远高于今年。

土地面积购置上,面临同样的境况。和2017年对比,2018年房企土地购置面积累计增速也出现了回落。

土地和钱是房企立身行业发展的关键要素,而人往往是连接二者的主观存在,因此当找不到钱,拿不到地时,责任只能落实到个人身上。因此今年以来,房企高管离职人数也刷新近5年新高。

根据市场研究机构数据统计,截至今年10月,离任的高管人数已经超过1900名,涉及上市公司1278家。

2、八仙过海各显神通,寒冬中的行业融资图谱

为了度过寒冬,各家房企也使出浑身解数。

概括而言,进入2018年,在去杠杆的金融现实下,监管部门出台一系列政策,管控房企融资,控制债务规模,在融资政策端的围追堵截中,过去房企最为倚重的银行贷款开始收紧,信托贷款、海外发债等通道受阻。

从融资历史来看,房地产融资收紧及放宽经历了数轮反复。比如,2013年8月,由于国家对房地产进行严厉调控,同年,定增、公司债等房企融资通道几乎被堵塞。8个月后,以地产项目融资为目的的定增核准通过,房企股权融资正式放开。

进入2016年8月后,在新一轮的调控政策下,房企以项目融资为目的的定增通道关闭,随后监管层对房企发债的审批尺度更为严格,而且持续至今。

数据来源:观点指数综合整理

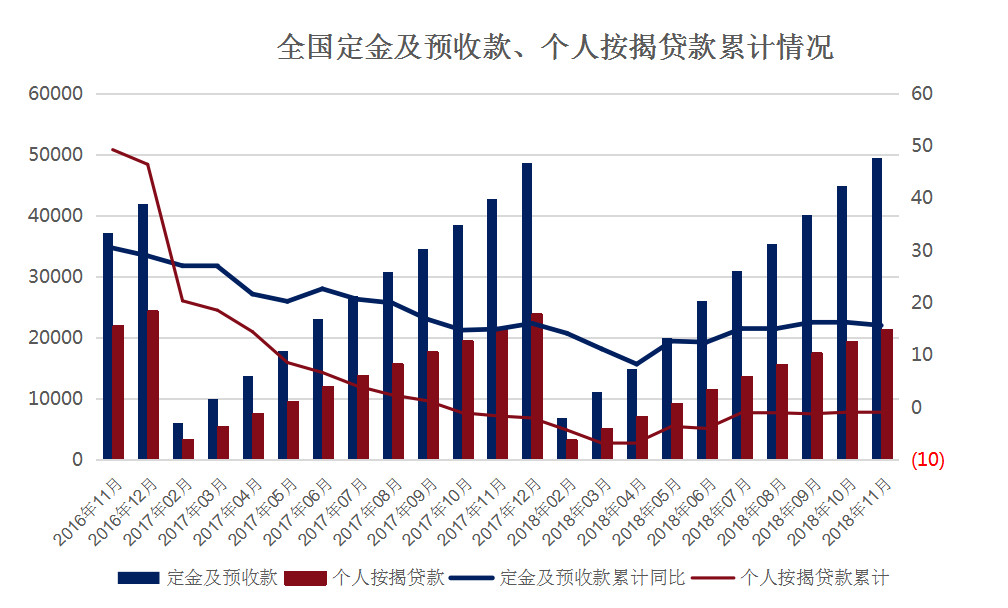

长时间的资金缩流,让房企发现依靠外部资金已经不能完全解决问题,还需要通过自己的努力,为业务发展挖渠引水。最为直接的方式就是加快推货,通过加快销售回款回笼资金。

数据来源:国家统计局、观点指数整理

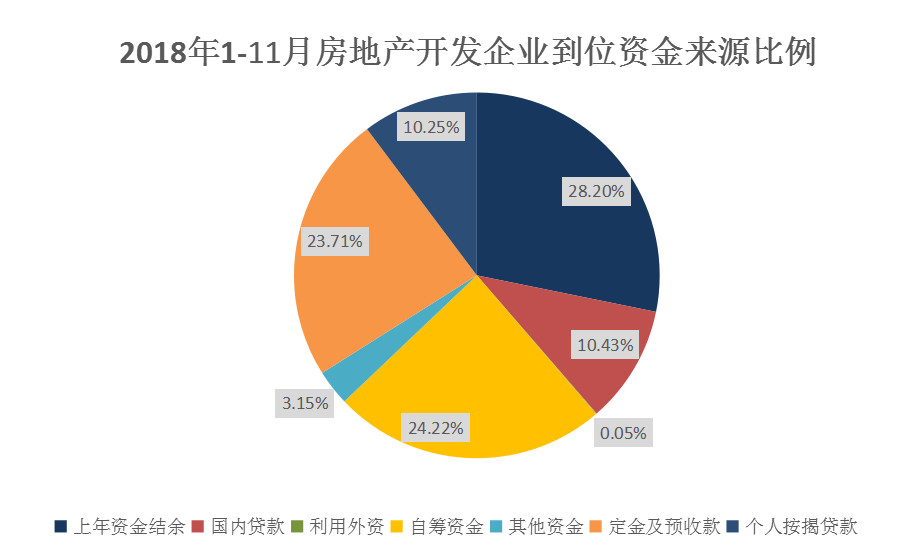

根据国家统计局公布的数据,2018年1-11月,房地产本年实际到位资金合计209010.22亿元,同比增长8.9%,环比增速下滑0.1个百分点。其中上年资金结余、自筹资金、定金及预收款是主要的到位资金来源,分别为58933.38亿元、50619亿元以及49551亿元,占总实际到位资金的比列依次为28.2%、24.22%和23.71%。

数据来源:国家统计局、观点指数整理

具体来看,受调控政策影响,虽然个人按揭贷款和定金及预收款累计值的增速出现较大回落,但是依然是房企实际到位资金的主要来源之一。2017年7月以后,定金及预收款累计值占房地产行业实际到位资金的比例基本位于20%以上,2018年1-11月达到最高的23.71%。

数据来源:国家统计局、观点指数整理

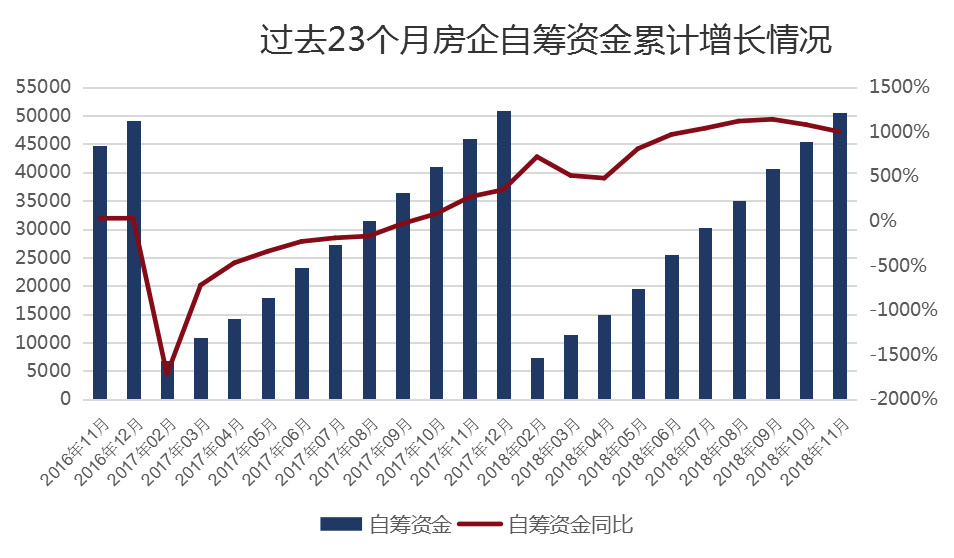

自筹资金的累计增长速度呈现出比较明显的波动上涨趋势,其中2017年1-2月至2017年1-9月的自筹资金累计值同比增速均位负数;2018年1-4月后,可以看到录得较为可观的上涨,最高为2018年1-9月的11.4%。

3、资源集聚,优质房企抢占关键赛道

今年以来,外部环境的日益复杂及施压,让房地产行业的分化更加严峻。对比而言,排名靠前的房企更具规模优势。

2018年,流向房地产的资金受到严厉监管,不少银行对借款的房企设立较高的门槛,过去是只对百强房企放贷,而现在更多的会看行业前三十名。

数据来源:观点指数整理

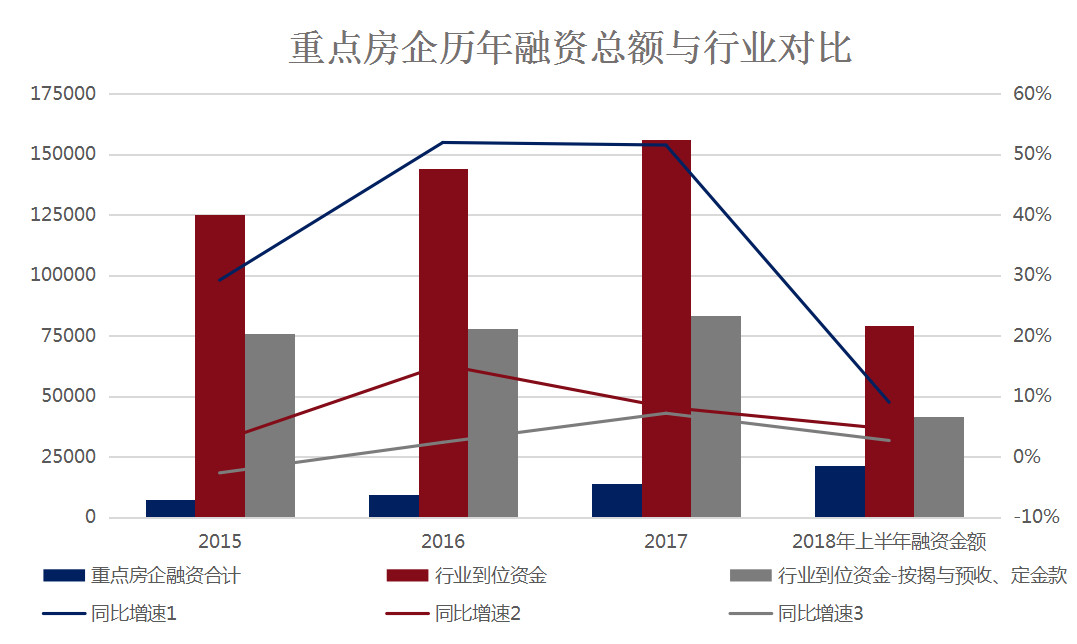

从观点指数监测的重点上市样本企业来看,2018年上半年合计融资额约为2.1万亿元,同比增长约9%,这一增速也远高于行业到位资金4.6%的同比增长速度。因此可以看到,重点房企在融资数额以及融资增长上还是占据相当的优势。

数据来源:观点指数整理

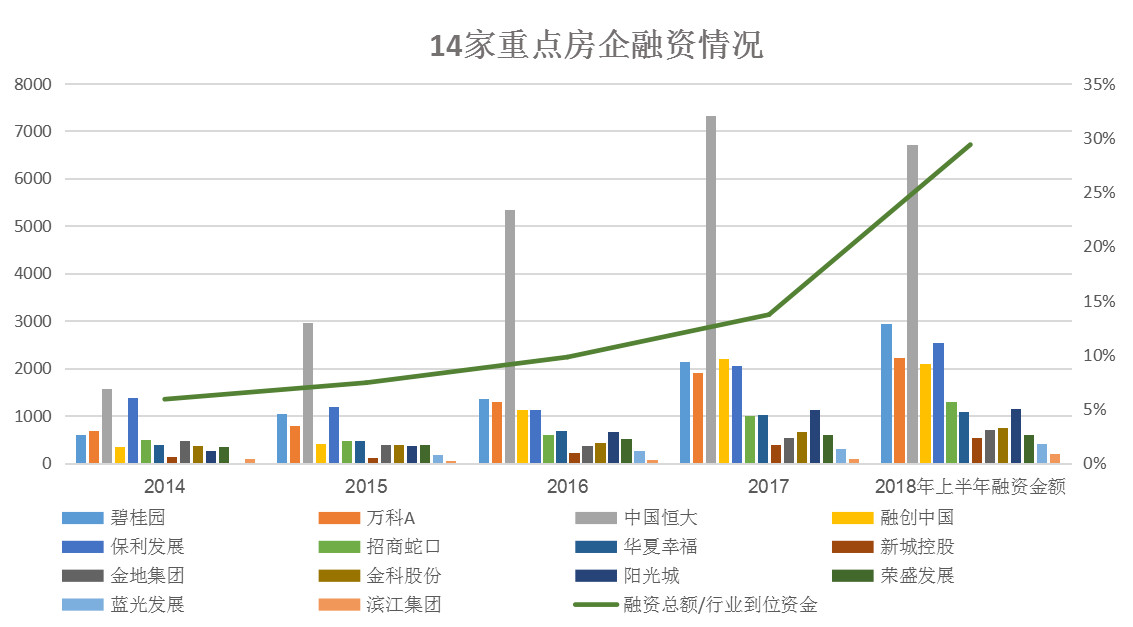

具体到企业来看,今年上半年14家重点上市房企中恒大和碧桂园的融资数额是最高的,其次为保利发展。合计来看,上述14家房企的融资总额占行业到位资金的比例也不断上升,由2014年的5.9%上升至2018年上半年的29.35%。因此可以看到融资优势在不断向优质房企尤其是规模房企集聚。

和资金同步,土地资源也在向规模房企集聚,龙头房企拿地数量相比其他中小房企更积极,优势更加明显。以华润置地为例,2018年1-11月,其合计收获81宗土地,总楼面面积1826.57万平方米,权益土地出让金846亿元。而对比2017年同期,上述数字仅为51宗,总楼面面积1079.03万平方米,权益土地出让金585.54亿元。

传统房地产开发业务之外,过去12个月房企也在积极布局新业务。当然,在面粉和资金中占据绝对优势的规模房企,表现得也较为积极一些。当中有恒大积极造车,万科推进物流、长租、商业等业务,以及保利的更名。

“不要把所有鸡蛋放在一个篮子里”,作为大众最为熟知的投资原则,在销售增速放缓、行业利润空间式微,以及融资成本高企等行业背景下,房企更需要多元化,积极分散风险。

土地观察

关键词:并购、低溢价、流拍、赶场与观望

为了降低土地市场的热度,尤其有效抑制地价倒逼房价上涨,2016年开始,一线及热点城市相继祭出调控大招,提高房企拿地门槛,包括不仅限于拿地资金来源、竟配建、保证金及付款期限等。

2018年这一波土地限制政策继续延续,并有愈演愈烈的趋势。

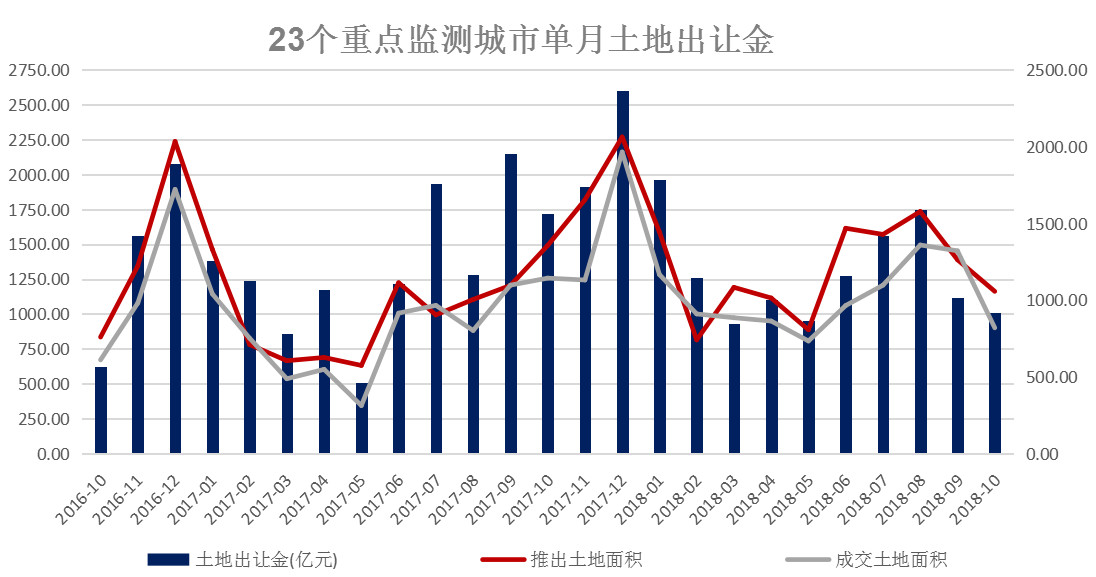

受此影响,观点指数监测的包括北上广深、成都、海口等在内的23个重点城市中,单月土地出让金增速放缓,由2017年10月的同比增长177.15%出现波动下滑,进入2018年除开1月、5月以及8月的单月拿地金额同比增长比较快以外(分别为42.47%、87.26%和36.16%),其余月份同比增速均为个位数,不少月份还出现同比下滑的情况,其中2018年9月和10月下滑最为明显,跌幅均超过40%。

数据来源:观点指数统计

从各个城市推地面积和成交面积来看,两者的差值在2018年逐渐加大,这也意味着相比过去房企的拿地意愿相对减弱。根据市场相关机构的统计,2017年一二线城市合计住宅土地流标为148宗,而截止2018年12月17日,年内流标高达324宗,同比增长140%。

一二线城市以外,三四线城市的土地流标率也居于高位。市场相关机构数据显示,截至2018年12月中旬,三四线城市流标住宅土地高达1177宗。高于2017年全年的957块、2016年的442块和2015年的200块。

数据来源:观点指数统计

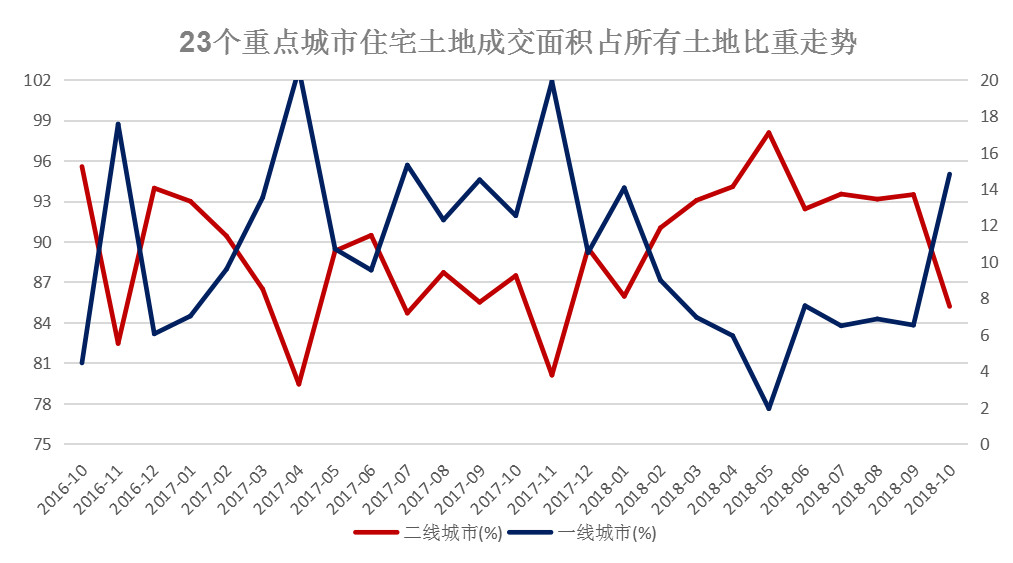

观点指数监测数据显示,23个重点城市土地成交中,二线城市成为绝对主力。细分来看,2018年1月,二线城市住宅土地成交面积占所有23个城市成交总面积的85.94%,随后出现上涨,2018年5月为98.07%,2018年6月-9月维持在92%-94%之间。

数据来源:观点指数统计

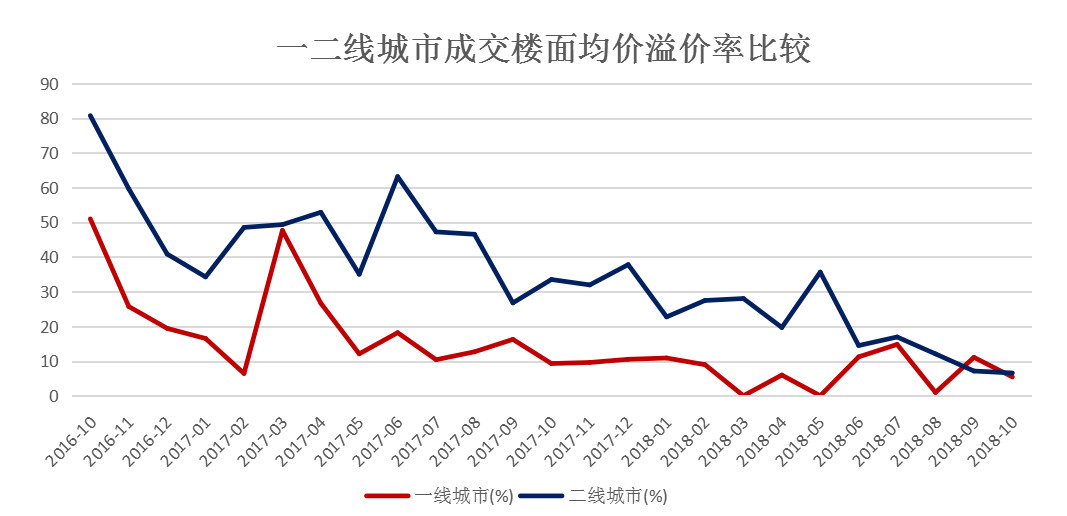

从溢价率来看,一线城市的溢价率也始终处于低位,两者的溢价率之差在2018年逐步缩小。这是因为随着资金收紧,房企在土拍市场中逐渐恢复理性,再加上较为严苛的土地限制政策,大多数地块以底价或者低溢价率成交。

同时需要注意的是,在土地市场的角逐中,中型房企变得更加积极,在规模优势凸显的当下,如何发展壮大成为它们拿地的推动因素。而一些大房企因为因为已经具备相当规模,因此对比之下利润和创收则显得更为重要。

企业论衡

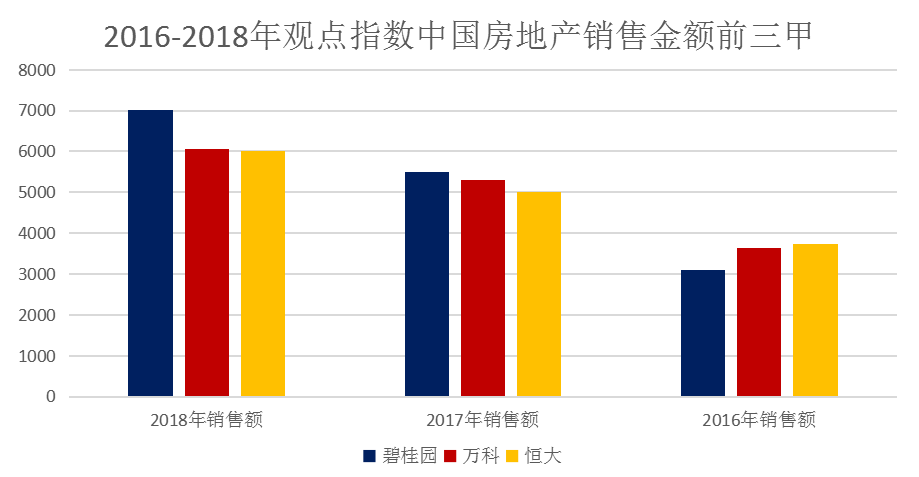

1、碧桂园7000亿连庄,万科恒大分获榜眼、探花

不提销售目标的碧桂园,2018年到底会卖多少亿?在此之前,虽然碧桂园掌门人杨国强避重就轻,仅透露:“我只能这样说,2018年肯定比2017年好”,但是从7000亿到8000亿,相关的猜测已经有多个版本。随着12月走向末尾,这个答案或许已经开始明晰。

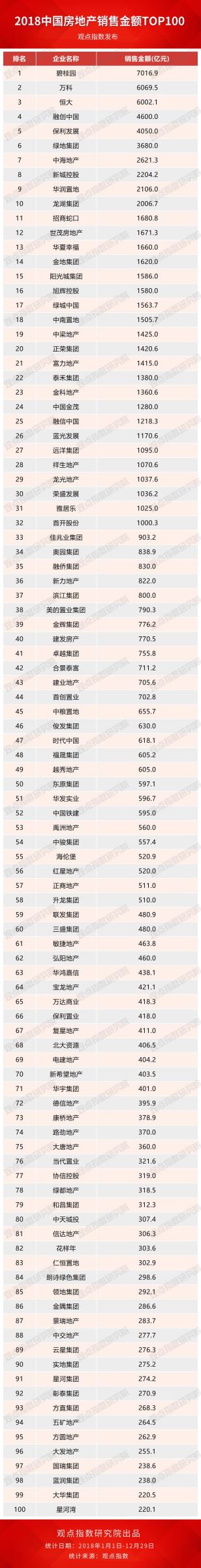

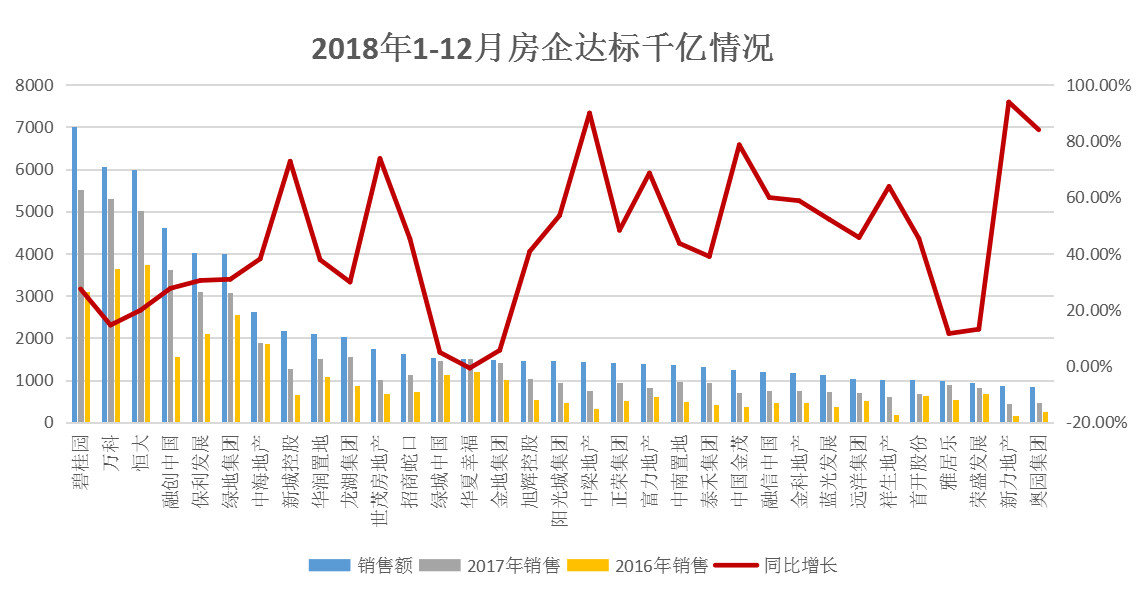

根据观点指数·2018中国房地产销售金额TOP100榜单,2018年1-12月碧桂园合约销售突破7000亿元,较去年同比增长27.4%,近乎2016年合约销售的2.27倍,这一成绩也让碧桂园连续两年问鼎TOP100榜单。

从3000亿到5000亿,再到如今的7000亿元,即使没有销售目标,碧桂园还是以每年2000亿元的销售增长丈量出自己的销售步伐。

2018年上半年,碧桂园实现合同销售金额约4124.9亿元。进入下半年,销售节奏则有所放缓,6-12月合约完成2892亿元的销售金额,下半年每月公布的合约销售金额也以权益销售代替。

在中期业绩会上,碧桂园管理层就表示要“控制速度”,相比上半年70%的去化率,下半年的指标在60%,另外全年拿地支出也将从4000亿元调至3000亿元。

不过表现在行动上,碧桂园对于规模的渴求还是没有减弱。据观点指数了解,碧桂园的拿地计划已经在二季度开始放缓,不过于12月10日的经营会上,杨国强则表示会逐步开放投资,也就是在拿地这一块会更加的积极。再加上原有的3.64亿平方米土地储备,对应超过4万亿元的货值,相信明年的碧桂园还会保持稳定的增速。

数据来源:观点指数统计

碧桂园之后,万科、恒大凭借6069.5亿元和6002.1亿元的合约销售位列榜眼和探花。过去的一年中,万科从“城市配套服务商”升级为“城乡建设与生活服务商”,不断推广“美好生活”口号,郁亮也多次为相关业务站台。

年初的业绩会上,郁亮回应投资者关于量价问题时表态:“只有你们不断在提示我们是第一还是第二,第一第二早就不在我们心中了。”

虽然对于多元化业务尤为热衷,但是目前住宅开发业务还是万科创收的主力军。9月秋季例会上,万科的一句“活下去”激发了本就焦虑的行业情绪。回到行业寒冬中要活下去的现实,万科再次将稳住地产开发业务作为今年的首要任务。

恒大忙着造车、打官司的同时,今年也超额完成年初定下的5500亿元销售目标。2018中国房地产销售金额TOP100榜单的惯常亮点还是来自万科和恒大的2、3位争夺。

在1-10月,恒大还是领先万科155.2亿元。不过在11月,凭借单月583.2亿元的销售额,万科成功超过恒大,以87.4亿元的差距占据第二位。

销售和造车热闻之外,过去的一年中,在资本市场上也频现恒大的忙碌身影。11月19日,恒大再增发于2020年到期的10亿美元11.0%优先票据,发行所得款项净额约9.99亿美元,将用于境外债务再融资。

另外据彭博社报道,恒大抵押香港物业融资120亿港元,其中包括80亿港元的优先贷款和40亿港元的夹层融资工具。

2、4000亿分水岭,保利融创距离第三还有多远?

将目光从三甲中移开,可以看到6000亿元之后出现空缺,目前尚无房企能突破5000亿元。

不过对比去年,可以看到榜单第4名和第5名还是老面孔融创和保利。2家房企的合约销售额都已经超过4000亿元,分别为4600亿元和4050亿元,相比去年分别上涨27.1%和31%。

数据来源:观点指数统计

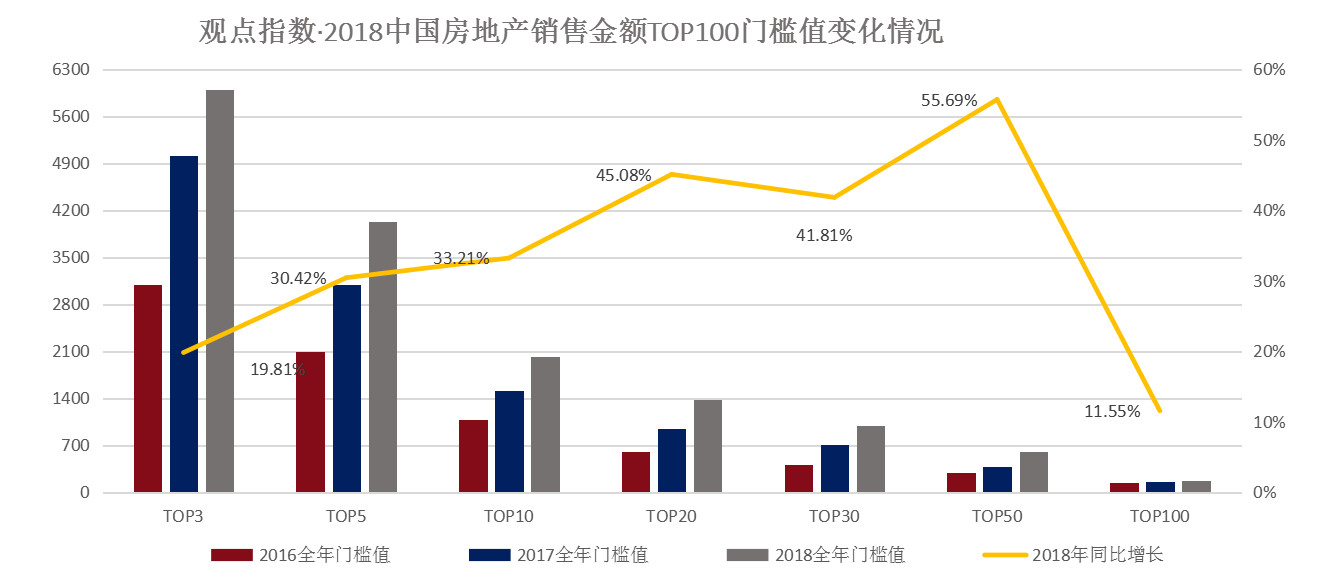

从2018中国房地产销售金额TOP100榜单中可以看到,2016年-2018年,TOP5的门槛值均保持相对稳定的增长,由2016年的2100.87亿元、2017年的3092.27亿元一路向上,今年已经晋升一个台阶,来到4000亿元。其中,融创和保利保持了相对大的优势,是2019年TOP4和TOP5的有力争夺者,相信来年会交出更好的成绩单。

在金九银十传统销售旺季中,融创牢牢把握销售机会,一举超过保利,稳居房企销售排行榜TOP4的位置。过去的一年中,一直说不会在公开市场拿地的融创,以几乎两天一幅地的速度在积极揽货。据观点指数不完全统计,截止目前,融创今年斩获的土储已经达到1654.55万平方米,土地价款超过626.08亿元。

此外,与金科的股权争夺战依然是融创今年的热点词,也成为市场关注的焦点。不过这场没有硝烟的战争究竟会走向何方,则且要看孙宏斌和黄红云的作为了。

喊出要冲击行业“前三”的口号后,保利的步伐明显加快了,只是在走向第四名的路上,还有一个强有力的竞争者融创。加上保利置业418亿元的合约销售额,2018年1-12月保利系的合约销售额为4468亿元,距离第四名还有132亿元的距离。

对于保利来说,今年比较大的改变除了对行业地位的追逐外,还有多元化业务的布局。在房企纷纷喊出“多元化”的行业趋势下,力争重返前三的保利在9月12日宣布更名为保利发展控股”,去掉名字中原有的“地产”二字。目前,建筑、物业、商业、公寓、金控是保利多元化业务的五大代表。

可以预见,在万科、恒大、碧桂园等房企均抢先布局多元化的情况下,未来保利想要重返前三,面临发力的不再仅仅是住宅业务板块,还有更多的创新业务。

3、15家房企晋升,千亿房企扩围至32家

对比去年,今年的房企千亿阵营颇为热闹。有32家房企成功突破1000亿元的合约销售额,这个数字对比2017年的17家增加了15家,近乎90%。

数据来源:观点指数统计

今年有16家房企取得突破,晋升千亿房企俱乐部,不过同时也要留意到,有1家房企滑落,无缘今年千亿房企的称号。在行业竞争加剧中,不进则退,稍有不慎就会被后来者赶超。

数据来源:观点指数统计

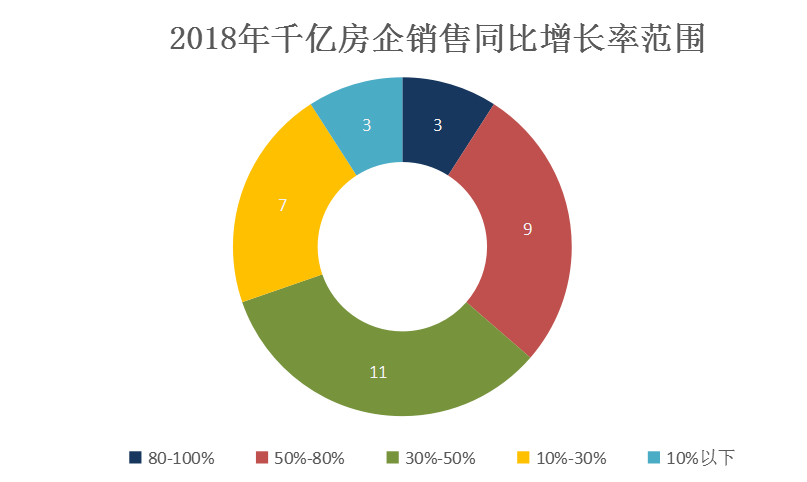

观点指数统计千亿房企销售增长情况发现,同比增长率超过80%的有2家房企,其中一家为中梁地产,同比增长率为87.99%。2016年其销售额仅为337亿元,2017年为758亿元,仅过两年就已经突破千亿。1425亿元的合约销售对比2016年增长了422.85%。

同比增长率处于50%-80%的房企有10家,包括中国金茂、新城控股和阳光城均在列。在商业上有所布局的新城控股,近些年的销售步伐也逐渐加快。2016年,新城控股的合约销售仅为650.6亿元,排名TOP100销售榜17位,2018年则突破2000亿元,同比增长74.29%。

迎来“双斌”的阳光城,深得样本企业“精髓”,2018年也正式突破千亿,录得合约销售1586亿元,同比增长66.68%。不过冲击规模的同时,因为资金等问题,原本要拿出800亿元投资拿地的阳光城,截止9月底,实际花费仅为216亿元。朱荣斌回应媒体时表示:“今年本来我还想多买点地,但是由于资金等问题,还是有点掣肘,有点不甘。”谈到明年,朱荣斌认为情况会比今年好一些,“至少不会更差了”。

在上述32家千亿房企中,同比增长率处于30%-50%的企业达到8家,包含5家千亿级房企,2家2000亿房企和1家4000亿房企。同比增长率低于10%的仅有1家。

回首过往,2015年仅7家房企实现千亿,2016年也才是12家,行至2018年千亿房企已经占据TOP100榜单的三成。按此速度,2019年千亿房企或将接近50家,占TOP100榜单的一半。

4、近四成房企超额完成目标,行业分化中被挤压的小房企生态

各家房企收获年末成绩的同时,我们也可以看到TOP100榜单中的规模分化越来越明显。

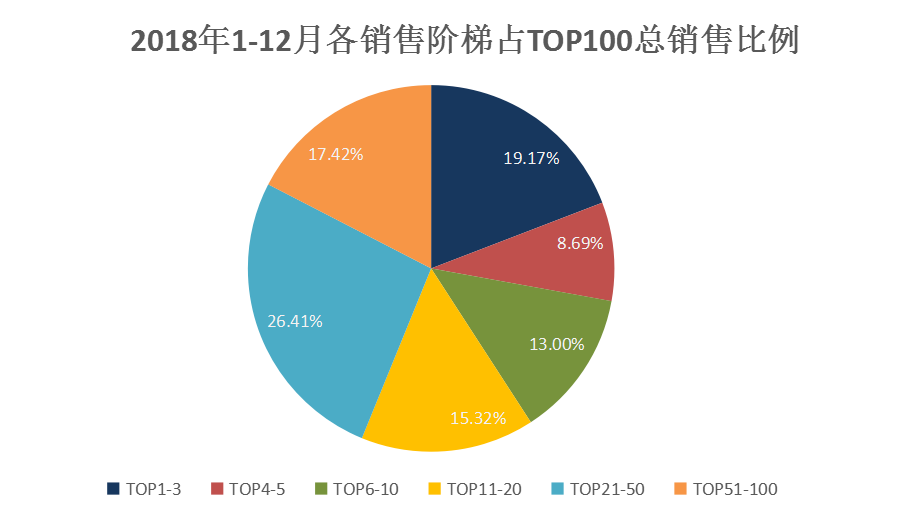

观点指数统计发现,2018年1-12月销售金额20强占据TOP100榜单的半壁江山。具体而言,2018年TOP1-3三家房企,即碧桂园、万科和恒大的合约销售总额为19088.7亿元,占100家房企总销售额的18.76%;TOP4的融创和TOP5的保利合约销售额总计为8650亿元,占据榜单总额的8.50%。TOP6-10、TOP11-20的占比则分别为12.4%和15.44%。话句话说,销售20强合计占榜单总额的55.1%。

数据来源:观点指数统计

在所有阶梯房企中,排名21-50位的房企销售额合计占比最大,为26.75%,是唯一超过行业前三甲的群体。这也意味着仅碧桂园、万科和恒大的销售额就超过榜单后半截,根据观点指数统计,TOP51-100五十家房企的合约销售总额为18477.4亿元,占比18.16%。

随着调控升级及常态化,一些规模更大的房企更容易获得市场的认可,在拿地和融资上也获得相对的优势,而小房企的生存空间急剧压缩,未来的日子将更加艰难。

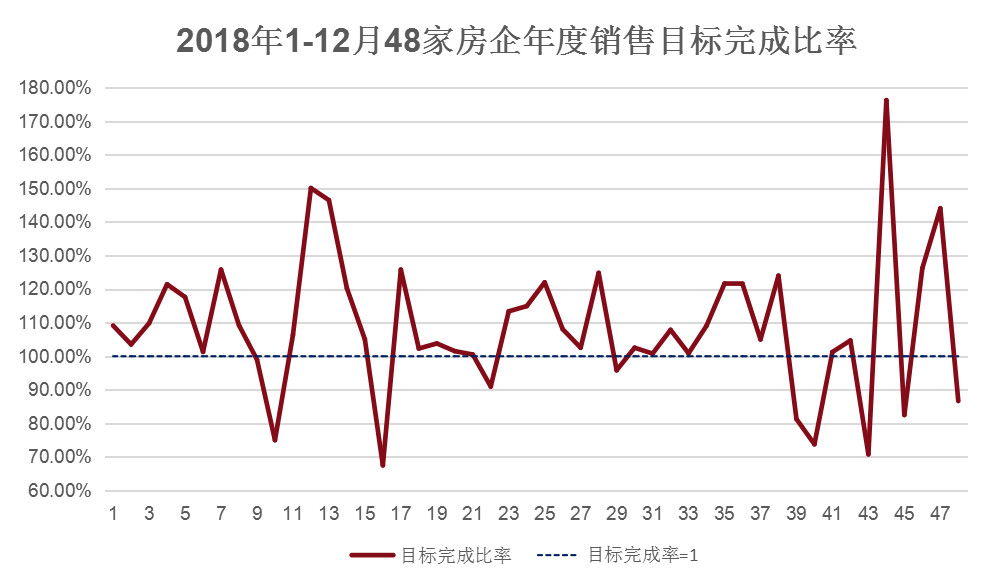

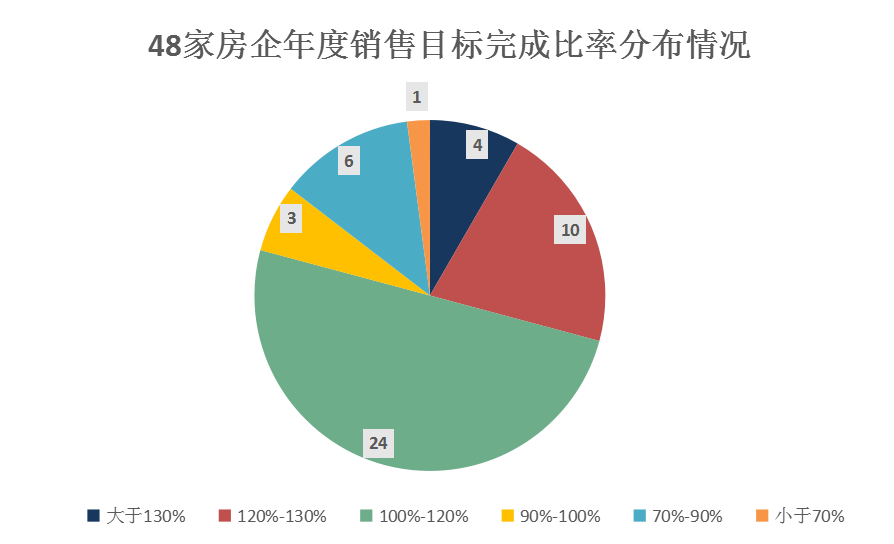

从目标完成率来看,今年有48家房企对外公布销售目标,从150亿元-5500亿元不等。根据2018年1-12月的完成情况,有38家房企超额完成目标。其中目标完成率超过130%的有4家,最高的为五矿地产,目标完成率达到176.31%。

数据来源:观点指数统计

目标完成率位于120%-100%之间的最多,有25家,占48家房企的52%。这也说明,虽然今年房地产行情不是太好,但是各个房企丝毫不敢放松,在规模相当于话语权的当下,卯足劲冲击销售目标。

数据来源:观点指数统计

48家房企中,有10家房企未能达标。这些都是布局和产品相对单一的房企。举例而言,上市房企中有不少专注于京津冀和豪宅产品,在调控愈加深、广、全的大环境下,相比区域型企业,布局全国化的分散和平滑风险的能力也越强。

2015年,仅7家房企实现千亿;今年前11月,已有25家房企销售规模突破千亿,预计年末这一数量将接近30家。房企千亿“军团”3年扩充3倍!

两笔交易总金额达76亿,虽然一个退出的是大连万达商管,一个退出的是珠海万达商管,但很明显此前都是冲着珠海万达商管上市这个目标才投资。

从2022年开始,在小布村项目宣传中,屡次出现将规划约50万平方米航母级商业综合体,体量相当于正佳广场与天河城的结合体。

相比能否夺回销售冠军的宝座,碧桂园未来数年的前进方向和增长动力何在,多元化能否形成新的增长引擎,是杨惠妍接班后面临的核心问题。

又一年“六一儿童节”即将到来,商场运营者们将如何出招吸引孩子和家长们呢?我们期待挖掘更多值得关注的儿童节“创新营销玩法”。

近日,昆明不少商业项目也把蓝花楹搬到场内,部分项目推出了蓝花楹相关的DIY活动,还有不少品牌推出了蓝花楹限定产品,赏花经济蓬勃发展。

赢商网账号登录

赢商网账号登录