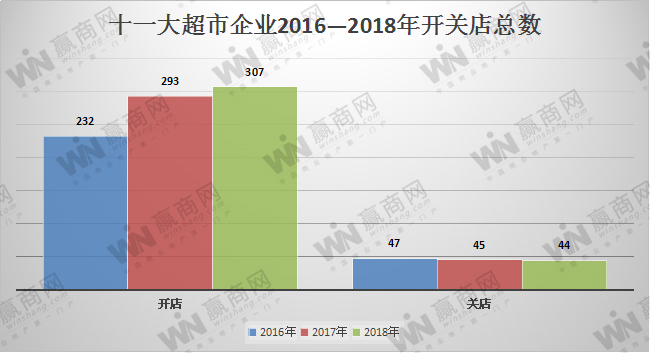

2018年超市发展速度,没有了2017年的激进盛况,步调大幅放缓。据赢商网不完全统计,2018年,永辉、步步高、华润万家、物美、大润发、沃尔玛、家乐福、卜蜂莲花、永旺、麦德龙、百佳十一大超市零售企业旗下的大卖场及精品超市等业态共开店307家,比2017年增加14家,同比增长4.78%,与2017年26.84%的涨幅相比,超市开店增速大幅放缓。关店调整持续,8个超市品牌共关闭44家门店,较2017年减少了1家。 (文末附详细盘点表格)

(注:为方便同一业态的比对,以上仅统计新开业门店,不包括重装开业、升级改造等;统计的门店业态包括大卖场、精品超市、生鲜超市、社区超市、食品超市,不含新零售品牌,如永辉旗下超级物种、步步高旗下鲜食演义等)

开店:七成品牌呈现放缓趋势 物美“逆势”加速

本土超市仍是开店主力军 物美成功晋级前三

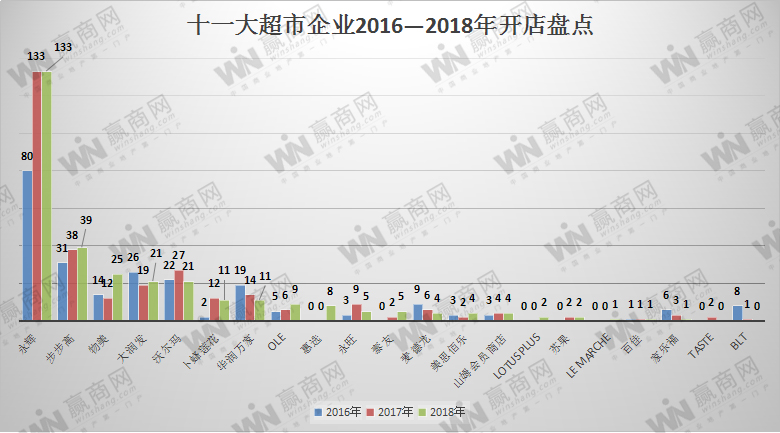

整体来看,2018年超市行业格局并没有发生太大变化,本土超市仍是开店的“主力军”,永辉、步步高、物美、华润万家、Olé、苏果合计开店219家,占总开店量的71.34%。永辉超市继续领跑,新开133家精品超市,连续3年位居开店首位。步步高以39家紧随其后,亦连续3年位列开店第二。

出人意料的是,紧随永辉和步步高的是近年来一直“低调”的物美。2016年、2017年,物美全年的开店数量分别为14家、12家,均位列第6,但2018年,物美新开了25家新店,是前两年开店总数之和,一举超过沃尔玛、大润发和华润万家,成功晋级开店量前三!

超市拓店集体“刹车” 仅三成品牌实现开店增长

据赢商网统计数据显示,2018年,实现开店增长的品牌有6个,开店减少的则有8个。对比2017年的10个和6个,有开店集体“刹车”之势。

2018年开店数量增长的6个超市品牌是:步步高、物美、大润发、Olé、泰友、美思佰乐,占比约为33%。物美、美思佰乐和泰友的开店数量增长较为明显,均实现翻倍增长。此外,物美、大润发和美思佰乐更是从2017年的负增长变成2018年的正增长。

开店减少的8个品牌是:沃尔玛、卜蜂莲花、华润万家、永旺、麦德龙、家乐福、TASTE、blt。百佳TASTE和华润万家blt去年全年均无新门店落地,值得注意的是,华润万家、麦德龙、家乐福开店量已经连续3年减少,沃尔玛、卜蜂莲花和永旺开店明显呈现放缓趋势。

此外,永辉、山姆会员商店、苏果以及百佳开店量同比2017年几乎持平。值得注意的是,虽然永辉超市2018年开店数量与2017年持平,但增速同比大幅下滑,其2017年的开店增速为66.25%,“减速”相当明显。

超市纷纷放缓拓店,或与行业竞争和市场分化有关。去年,除了传统超市企业继续开店,新业态也来“搅局”。两大新零售巨头——盒马鲜生和超级物种也在跑马圈地,去年分别新开了85家、46家门店,进一步抢占线下零售市场。此外,不少“外行者”的入局也使得赛道越来越拥挤,如星力集团推出乐品鲜活超市,佳兆业推出精品超市CASA MIA(卡撒米亚),宝能推出仓储会员店“东市西市”和精选超市“悠宝利”,美团推出小象生鲜等。

图片来源:赢商网

拓展区域:步步高和物美深耕大本营、外资超市发力华南

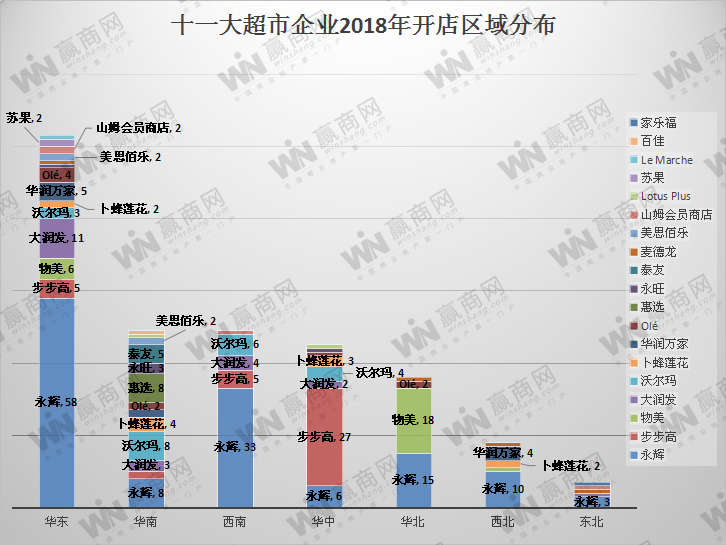

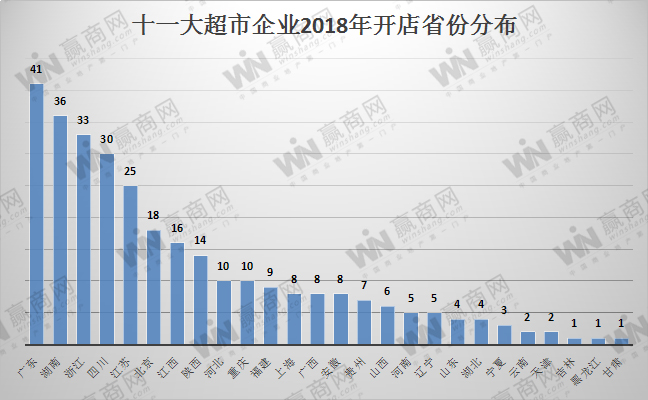

据观察,华东区域仍是超市的主要“战场”,去年共有103家新店落地,占总开店量的33.55%;华南、西南不相上下,均有49家新店,各占15.96%;华中、华北、西北分别有45家、36家、18家新店,占比分别为14.66%、11.73%、5.86%;东北最少,仅有7家新店,占比为2.28%。

整体来看,各大超市企业的门店布局仍然各有侧重。永辉超市在深耕华东的基础上,力拓西南市场。其中华东新店58家,主要分布在江苏和浙江,西南新店33家,主要分布在四川。2018年初,永辉再次出手收购红旗连锁9%股份,成为后者第二大股东,此举或透露出永辉发力四川市场的战略举措。

步步高、物美深耕各自大本营市场——步步高近七成新店分布在湖南,物美近六成新店分布在北京。值得注意的是,2017年物美发力华东市场,超七成新门店分布在浙江,2018年却转战北京大本营,收购了乐天玛特华北地区21家门店,其中17家位于北京。

沃尔玛、卜蜂莲花、永旺发力华南市场。沃尔玛和卜蜂莲花均有四成新店分布在广东、广西;永旺超过一半新店落户广东,旗下食品超市美思佰乐有一半新门店分布在广州。不仅如此,沃尔玛还在深圳、广州和东莞落地惠选超市,卜蜂莲花在广州落地首家精品超市LOTUS PLUS。

图片来源:微信公众号 安华汇

除了华南,沃尔玛同时还力拓西南市场,近三成新店分布在贵州、四川、重庆和云南,并新进广元市场,其新一代门店选择落地成都。

卜蜂莲花在华南市场之外,则专注于华中,近三成新店落地湖南,并在长沙落地精品超市LOTUS PLUS。

华润万家主攻华东市场,近一半新店落户江西和浙江,旗下精品超市Olé的一半新门店分布在福建、上海和江苏,旗下苏果超市2家新店均分布在江苏。

闭店调整持续进行 沃尔玛撤离4个城市

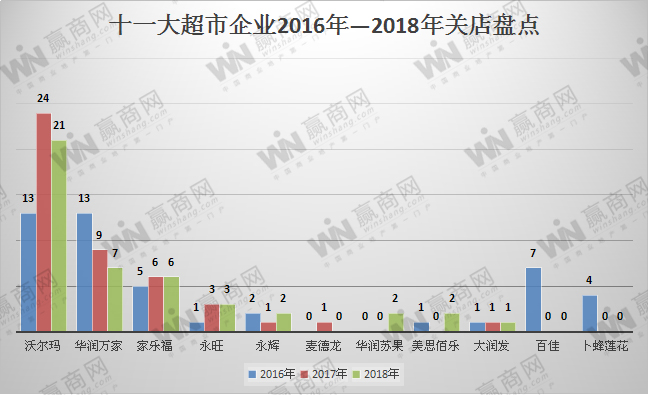

据赢商网统计的数据显示,2016年到2018年,十一大超市企业关店总量分别为47家、45家和44家,数量相差无几,这也表明超市闭店调整持续进行,速度维持不变。

从品牌来看,沃尔玛关店量居首位,共21家,占总关店数的47.73%。与2017年相比,沃尔玛的门店调整力度并未减弱,关店量与开店量相当,不过对比2017年关店量同比增长近一倍的情况,显得更积极了些。期内,沃尔玛撤出了4个城市——芜湖、唐山、绍兴、哈尔滨。

其余7个品牌的2018年关店量均少于10家。华润万家的闭店数量正逐年减少;家乐福、永旺和大润发2018年闭店数量与2017年持平;苏果和美思佰乐各关闭了2家。

超市闭店原因主要有四个——战略调整、合同到期、物业纠纷以及门店搬迁,但背后原因更多的是租金、人力等成本水涨船高,致使企业盈利能力下降,因此不得不关店止损。此外,盒马、超级物种等新零售物种快速发展,也会进一步瓜分超市的客流。除了来自外界环境的压力,超市自身经营模式老旧、商品不符合附近客群的需求等,也是导致其关店的重要因素。

图片来源:微信公众号 澎湃三明

行业发展趋势

大卖场业态受压缩 “小而精”业态高速增长

大卖场高增长、低成本时代一去不复返,超市企业也不再局限于大卖场的单一业态,如永辉超市2018年新店均为精品超市,步步高大卖场的新店占比从2017年的逾八成降至2018年的三成多,精品超市占比则增至53.85%,增长了4倍多。

华润万家大卖场开店量下降,旗下精品超市Olé连续3年增长,永旺新开大卖场数量同比减半,但旗下食品超市美思佰乐开店量却翻倍增加。

此外,还有卜蜂莲花的社区超市泰友也在翻倍开店,沃尔玛重启社区型超市业态“惠选”,物美几十家小型门店升级为社区超市“品超市”。

不难发现,在“小而精”业态里,社区超市是一个重要发力点。不同于大而全的大卖场,社区超市将即时性的需求摆在首位,生鲜、日化消费品等商品占比较大,更符合消费者的日常生活所需。此外,社区超市大都分布在居民聚集区,与消费者的物理距离大大缩减,利于超市企业抢滩生活最后一公里商圈。

图片来源:赢商网

门店业态日趋多元化

为了更好地迎合市场需求,提升市场竞争力,超市企业纷纷推出新型门店,与大卖场、精品超市等业态同时推进。如家乐福牵手腾讯推出智慧门店 Le Marche;永辉旗下超级物种启用1000㎡超级研习社,并在福州、上海落地“永辉私厨”;绿地G-Super在苏州方洲邻里中心落地旗下首家社区型门店,还在上海推出了超市新副线“吃喝研究所”;大润发牵手盒马鲜生推出“盒小马”;步步高推出生鲜新业态“好爸爸生鲜”,并将长沙梅溪店改造成步步高智慧零售旗舰店。

加大布局自有品牌

除了推出新业态,加大布局自有品牌也是超市发展的一大趋势。去年5月,麦德龙发布了三个“旗舰级”自有品牌METRO Chef、METRO Professional和METRO Premium,计划在2020年把自有品牌产品增至4600多种,销售额占比由目前的14%提高到20%。永辉也上线了三个自有品牌——超级U选、易鲜生活、永辉优选,未来永辉还会将自有品牌商品SKU数占比、销售占比提升至50%。

图片来源:微信公众号 第三只眼看零售

于超市而言,布局自有品牌,不仅可以减少中间流通环节、把价格做到最低,还能够用有差异性的产品来提高顾客忠诚度,最终增加销售额和纯利润。

站队AT加速门店数字化改造

自高鑫零售与阿里宣布“联姻”后,各大超市也纷纷寻找自己的“另一半”。截至目前,全国性的商超中的大多数已经完成AT的站队,银泰、三江购物、百联集团、联华超市、新华都和高鑫零售“站队”阿里系,永辉、步步高、家乐福、华润万家、沃尔玛则加入京腾系。

图片来源:虎嗅

站队完成后,超市企业加速进行门店数字化改造,加速线上线下渠道的无缝连接,其中最为明显的是支付方式的改变,开设自助收银。沃尔玛、步步高等还与腾讯合作推出扫玛购、Better购等小程序,物美牵手多点Dmall推出自由购服务,大大节省消费者排队结账的时间,提升购物体验。

此外,沃尔玛及旗下山姆会员店、百佳超市、永辉、步步高、华润万家、家乐福等纷纷进驻京东到家平台,提供送货上门服务,消费者可以直接在线上选购商品,“足不出户”也能完成购物过程。

外资超市撤退、卖身传闻不断

2018,家乐福、麦德龙、欧尚等超市相继被传出撤离中国市场,目前为止均未成事实。家乐福回应称,在中国持续发展的决心和信念不会改变,目前所有270家门店均正常运营。麦德龙则表示,不会出售麦德龙中国业务,并且还要在中国加大发展力度。欧尚中国大陆市场的零售业务交由大润发统一管理,但欧尚品牌予以保留,因此欧尚并不算退出中国市场。

20世纪90年代,中国零售市场刚起步,沃尔玛、家乐福、麦德龙等外资超市凭借成熟的零售经验,在中国市场风生水起,大举扩张。但随着永辉、步步高等本土超市品牌的崛起,超市行业竞争日渐激烈,外资超市在华开始出现“水土不服”,关店、撤退、卖身随即频频出现。

前置仓或成超市竞争“新赛道”

沃尔玛结合京东和京东到家的大数据,在没有门店覆盖的区域建立前置云仓,为附近3-5公里的居民提供1小时送达服务;永辉云创在福州试点一项前置仓业务——永辉生活卫星仓,用户通过永辉生活APP或者小程序下单,由永辉生活卫星仓履单配送到家。

山姆会员商店去年年初开启前置云仓的布局,所有商品全部由山姆会员商店配送,配送时间较灵活;据公开数据显示,山姆成熟的前置仓坪效已经超过13万元/㎡,是一般大卖场的10倍左右。

图片来源:微信公众号 沃尔玛媒体中心

完善到家业务是超市布局前置仓的主要目的。此外,超市还能通过前置仓用更“轻”的形态和更快的速度,扩展覆盖面。前置仓是超市抢夺最后1公里市场的关键,同时还可以提高效率,其本身也具备一定的盈利性,未来将成为超市竞争的新赛道。

试水社区团购、会籍分级制等新玩法

2018年底,物美和永辉先后宣布推出社区团购业务,以进一步抢占生活最后一公里商圈,不过永辉没有专门开发社区团购小程序或接入永辉生活APP,而通过第三方系统工具开展业务,可见其谨慎试水态度。

山姆会员商店则推出了“卓越会籍”,率先在国内实现了分级付费会员制,有分析称,山姆此举是想抓住200万中国会员中最高端那一群。消费升级大趋势下,消费者对个性化和品质化消费的追求越来越明显,付费会籍制度能很好地满足他们需求。

总结

大卖场的市场空间不断被精品超市、社区超市、以及盒马、超级物种、7FRESH等新零售物种挤压,行业竞争日趋白热化。环境倒逼超市企业创新求变,通过推出新门店业态,以保住线下零售市场份额,通过打造自有品牌、前置仓、会员制等各种形式,以提升自身竞争力。

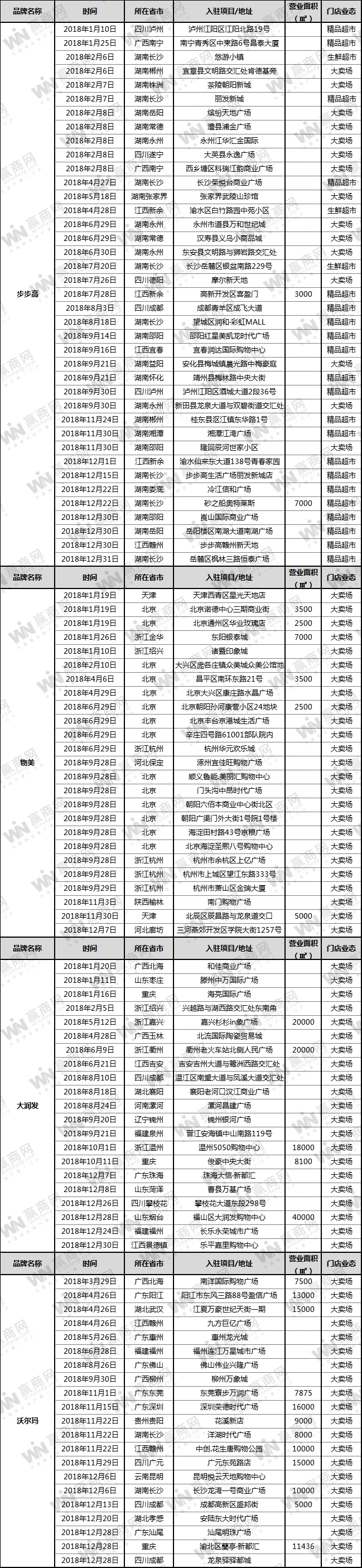

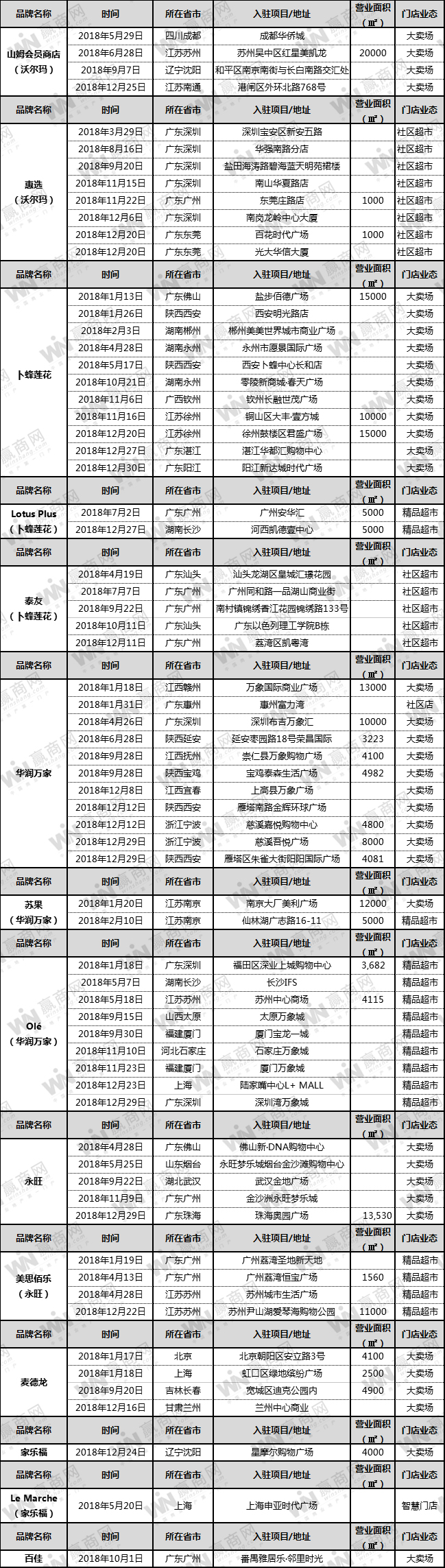

以下是十一大超市企业2018年中国内地开关店盘点详情表

2022上半年,16家超市企业新开门店总数跌破100家,仅为69家,同比下滑43%,甚至不及疫情首年,拓店疲态显著。

1-6月,十大超市企业开店69家、关店8家!疫情冲击下,多个品牌拓店放缓,永辉、步步高等开店量大幅下滑,万家Mart等积极拓展新区域...

1-6月,永辉、步步高、物美等十大超市零售企业开店114家、闭店30家,开店步伐、闭店调整均有所加快。沃尔玛、永辉、物美布局重点发生改变!

2024财年,沃尔玛实现净销售额6426亿美元,总营收为6481亿美元(约合人民币46628亿元),同比增长6.0%。

赢商网账号登录

赢商网账号登录