最新数据显示,2017年新零售领域新成立公司57家,全年共发生172起投资事件,比2016年增长60.75%。其中,投资金额最高的是商超、便利店,投资总额达880亿元。伴随消费升级大潮,中国“新零售超市”潜力加速释放。

从典型品牌综合发展潜力指数来看,永辉虽然在资本方面不及阿里和京东,但在生鲜供应链和店铺运营方面,与一直做线上的阿里、京东比,显然更有优势。同时,随着腾讯与永辉联手,将成为新零售领域“新变量”。

注:品牌综合发展潜力指数主要从已开店数量、计划开店数量、已进驻购物中心档次、品牌经营情况、创新亮点等维度进行综合测评

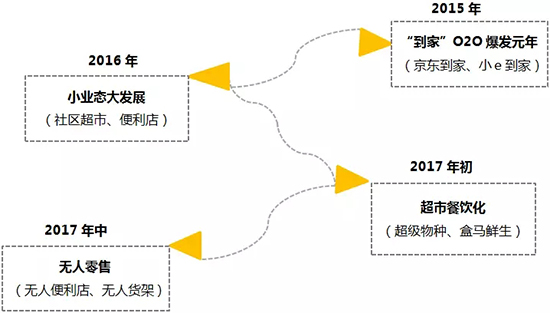

一、“新零售超市”疯狂扩张背后的商业环境

1、传统超市关店增速高于开店增速,行业洗牌加剧

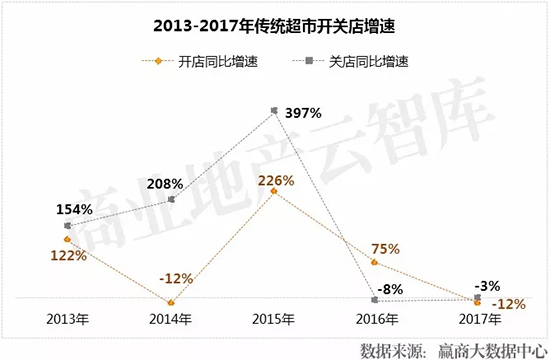

■ 据赢商大数据中心不完全统计,2013-2017五年间,传统超市关店增速整体高于开店增速。其中,2015年关店量甚至高于开店量,传统超市掀起的“关店潮”几乎在所有的传统商业渠道中蔓延,至今没有减退的迹象;

■ 随着消费由低价驱动过渡至品质、品牌驱动,传统大卖场、超市已经无法满足消费者的购物需求,行业亟需“新物种”来提振信心。

统计标准:全国商业面积5万㎡及以上的746个典型已开业购物中心传统超市开关店品牌量

2、线上消费增速放缓,流量获取成本攀高,竞争从“增量赛道”逐渐转向“存量赛道”

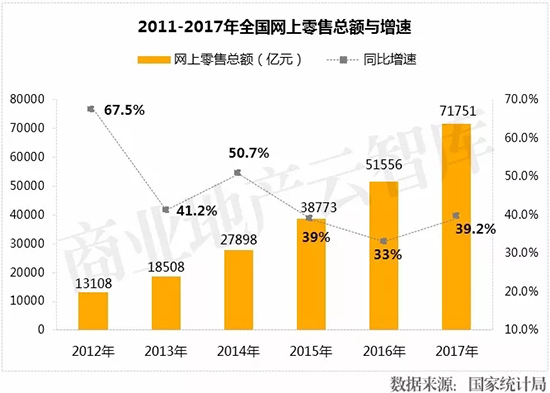

■ 最新数据显示,2012-2017年全国网上零售额同比增速从67.5%下降至39.2%;

■ 随着互联网“流量红利”边际递减,流量获取成本持续攀高,导致电商拓展瓶颈加速来临,网购对实体商业的冲击正逐步减轻,线上零售更加积极地拥抱线下实体,并将之作为未来重要的增长领域;

■ 而实体商业已经历一轮汰换出清,购物中心和实体店在体验性和场景化方面的不断提升,将从供给侧为消费升级创造条件,并推动消费者向实体商业回归。未来,零售企业将较多受益于“存量红利”,竞争从“增量赛道”逐渐转向“存量赛道”。

3、购物中心进入开发热潮;实体零售发展回暖,为传统超市的创新升级提供优良土壤

■ 据赢商大数据中心监测,2011年后,购物中心进入开发风口,近7年全国新开购物中心数量是此前14年累计数量的11倍以上;

■ 而国家商务部近日发布的数据显示,2700家典型实体零售企业2017年销售额同比增长4.6%,增速较2016年同期提升3个百分点,实体零售回暖较明显;

■ 得益于国家政策的支持、社会资本的参与、现代市场的培育以及国内强劲消费的拉动,线下线下融合持续释放潜力,为传统超市的创新升级提供了优良土壤。

统计标准:商业面积3万㎡及以上集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目

4、体验式消费红利持续释放,推动传统超市的结构性升级

■ 据赢商大数据中心统计,2010-2017年,全国一二线城市购物中心体验式业态数量占比由16%上升至49%;全国一二线城市体验式购物中心数量占比由10%迅猛上升至73%;

■ 体验式商业市场份额的逐年扩增,不仅推动传统超市的结构性升级,还孵化了更多新兴消费领域的诞生,未来将给零售行业和资本市场提供一个巨大的、可持续的投资“金矿”。

统计标准:全国商业面积5万㎡及以上的746个典型已开业购物中心

体验业态界定:以餐饮、休闲娱乐、儿童亲子(不含儿童零售)品牌数量为统计标准

体验式购物中心:体验业态数量占比≥30%

5、技术赋能,为“新零售超市”发展提供“硬件支持”

■ 技术赋能线下渠道,为新零售发展提供“硬件支持”。快闪店、无人零售、智慧大屏云货架等智能体验在线下不断落地,大多品牌能够实现门店自提、门店发货;需求端零售消费的多样化、个性化,为供给端的零售提供了更多的生存空间,“反向定制”颠覆供应链建设;

■ 与传统超市相比,“新零售超市”更重视顾客体验:一方面,通过新颖的门店设计,从视觉效果上提门店“颜值”;另一方面,嫁接餐饮、科技甚至娱乐,重新定义人、货、场。

赢商大数据定制咨询服务为品牌商精准选址提供全方位战略支持与决策指导。针对品牌商服务包括战略选址、开店评估/诊断、目标客群研究、竞品监测、行业数据监测等。

点击“阅读原文”,填写您的数据需求,我们将及时与您联系

二、“新零售超市”拓展布局有何特性?

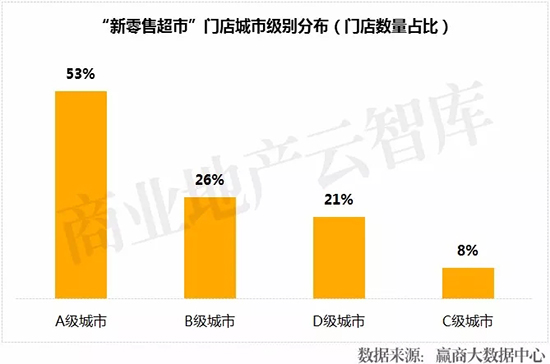

1、A级城市占比超50%;C、D级城市占比赶超B级城市

■ 上海、北京、深圳、成都、重庆、杭州、苏州7大A级城市高净值人群庞大,品牌和消费者双向买单,商业“规模效应”明显,成为“新零售超市”开店布局首选。

■ 武汉、南京、天津、宁波、沈阳、长沙等B级城市商业基础设施较发达,具有较强的消费吸附能力,商业市场多样性日益突出,成为“新零售超市”拓展第二战场。

■ 值得注意的是,济南、南昌、厦门、珠海、汕头、昆山、怀化等C、D级城市虽商业氛围比 B级城市“稍欠火候”,但在人口结构不断优化、消费升级的大势之下,商业“提档升级”机会将大大增加,未来将成为“新零售超市”抢占更大市场份额的“新战场”。

城市级别划分主要以购物中心存量以及标杆项目数量为基准:

A级:购物中心总存量1000万㎡以上且标杆项目(名企产品线)数≥50个——上海、重庆、成都、北京、深圳、苏州、广州、杭州;

B级:购物中心总存量500-1000万㎡且标杆项目(名企产品线)数30-50个——武汉、长沙、佛山、西安、南京、沈阳、天津、合肥、昆明、青岛、郑州、宁波、贵阳、无锡、东莞、福州;

C级:购物中心总存量200-500万㎡以上且标杆项目(名企产品线)数10-30个——济南、哈尔滨、石家庄、泉州、临沂、温州、南宁、大连、绍兴、南通、常州、南昌、长春、厦门、扬州、嘉兴、中山、江门、徐州、惠州、镇江、芜湖、淮安、太原、廊坊、盐城

D级:购物中心总存量200万㎡以下且标杆项目(名企产品线)数10个以下——珠海、汕头、肇庆、昆山、怀化、郴州、衡阳、常德、益阳、娄底、岳阳等

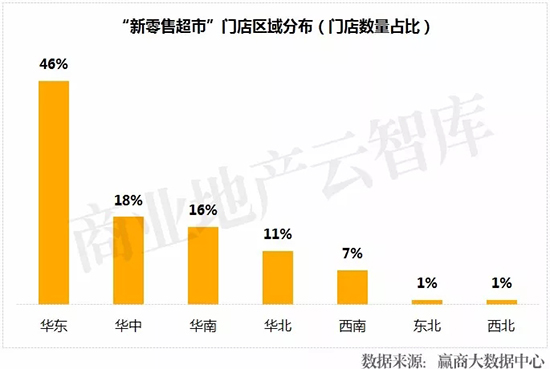

2、区域分布明显分化为三个梯队:华东最受青睐,占比近一半;华中迎发展利好,门店数量占比赶超华南、华北;东北、西北受限于消费习惯与喜好,占比仅为1%

■ 得益于坚实的市场基本面以及在珠三角城市群协同发展的带动下,华东区域门店数量明显领先于其他区域;

■ 华中在“中部崛起”大背景下,商业地产发展迎政策利好,成为“新零售超市”开店布局的第二大区域,大有“弯道超车”之势;

■ “新零售超市”在华南、华北发展进入“补涨时期”,品牌渗透速度较快,分别占比16%、11%;

■ 西北、东北商业新增供应乏力且受限于消费习惯与喜好,门店数量占比仅为1%。

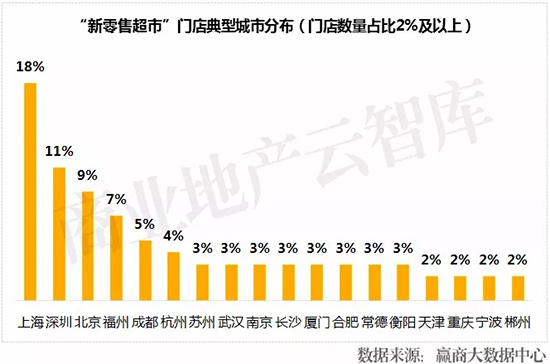

3、上海、深圳领跑;北京、福州紧随其后;成都、杭州“高歌猛进”;合肥等低线城市跑赢天津、重庆

■ 上海、深圳消费理念超前、小众社群文化聚集,为“新零售超市”发展提供了优良天然土壤;

■ 北京经过多年商业沉淀,已形成规模效应,在零售市场仍居领导地位;得益于超级物种的快速繁衍,福州关注度攀高;

■ 成都、杭州凭借消费力攀升、轨道交通发展、中产阶层扩大等利好条件,创新型商业不断涌现,由量变向质变进阶,逐渐从早期本地企业经营为主的传统商业市场转变成国内外大型商业集团聚集的“旅游、消费之都”;特别是杭州,受益于阿里巴巴对新零售的尝试、参与,未来商业市场将变得更有看点;

■ 合肥、常德、衡阳等低线城市城镇化进程的不断深化将在未来创造更多的人口红利,基于商业升级需求,对创新型品牌渴求度不断攀升,对“新零售超市”的吸引力增强。

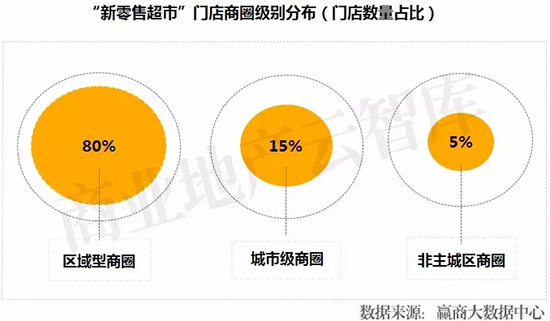

4、区域型商圈将有望成为“新零售超市”增长极

■ 整体来看,区域型商圈租金水平相对较低,消费力相对较高,成为“新零售超市”拓展主战场;非主城区商圈虽租金水平低,但消费力有限,客流稀疏,对品牌吸引力不大;核心商圈租金高,但客流量庞大,有利于提高品牌美誉度,门店数量占比15%;

■ 核心商圈竞争压力逐年加大,品牌商更愿意将目光投放商业氛围较浓厚、消费能力较强劲的区域型商圈;而随着大量项目向区域型商圈转移,预计未来区域型商圈将成为“新零售超市”增长极。

注:商圈级别划分主要以购物中心集中度、购物中心年销售额、购物中心首层租金水平、商圈消费水平等维度进行综合考量

三、“新零售超市”如何引领消费新趋势?经营情况如何?

1、超级物种:国内首创“自由组织”经营模式

到2017年底,永辉集团在全国已经有门店600多家,员工达7万人,已成为中国线下零售巨头,目前旗下有云超、云创、云商、云金4大业务板块。

云创是永辉近两年成立的公司,主要是进行新零售探索,包括永辉会员店、永辉生活APP,以及两者融合后产生的超级物种。

2017年12月入股超级物种后,腾讯在永辉继续加码。2018年1月29日,腾讯入股云创科技,持股15%,成为第二大股东。

(1)品牌拓展力:2018年计划开店100家

创立时间:2017年

已开店数量:37家

已进驻典型城市:上海、北京、深圳、重庆、南京、杭州、福州、成都、厦门等

已进驻典型购物中心:龙湖北京长楹天街、深圳海雅缤纷城、上海五角场万达广场等

未来1年计划开店区域:华东、华北、华南、西南

未来1年计划开店数量:100家

人均消费:200元(餐饮)

开店面积需求:600-1000㎡

(2)品牌经营情况:坪效远高于行业平均水平

目前中国超市坪效平均为1.5万元/年,盒马鲜生平均在4-5万元/年;根据张轩松透露,目前超级物种有几家店平均坪效能做到15万元/年,高于行业平均水平。

(3)开发、盈利模式:轻运营;合伙人制度激发草根创业者积极性

面积小,SKU少:门店一般是1000㎡左右,SKU不到1000个(盒马鲜生单店面积在4500-6000㎡,SKU在3000个左右);目前门店分为2种模式:一是超级物种独立门店;二是在永辉超市里开设“店中店”。

物流外包,“轻运营”:盒马采用自建物流,而超级物种是和物流公司合作,特别是和小的物流公司,永辉提供订单、设备和服务,物流公司为超级物种配送货物。永辉创始人之一张轩宁称,未来计划和200家小公司建立合作,服务超级物种的配送。

将信息技术深入运用于产业链,打造“科技新零售”企业:通过消费数据共享,直接和厂家合作,建立产销联盟;通过联合采购降低成本,整体提升了供应链的服务水平和采购商品的质量;积极引进和培育绿色商品的同时,借助科学技术实现精细化管理,提升经营管理的绩效。

合伙人制度和赛马机制,激发草根创业者积极性:采用“大平台+小前端”模式,把超市员工变成企业合伙人、主体经营者。合伙人采用“6+1”模式,把七万人的公司分拆成一万个小组,实现“大公司、小组织”架构。

在超级物种,单个工坊由6人组成的合伙人团队运营,工坊之间相互独立、单独结算;合伙人团队自行决定成员分红、薪酬标准和招募人员,所产生的费用也由各团队承担;每个人的收入全部公开,向7万名员工公示。

合伙人团队之间相互竞赛,到了年底,每个部门排在最后20%的人和组织,要打散重新组织;合伙人制度落实到每个柜台,大大激发草根创业者的积极性,使得永辉能和高大上的阿里、京东,在新零售效率上一比高下。

(4)客群定位与产品特色:以80、90后为主力“定制专属产品组合”

主要消费群体是80后、90后,其中以白领和年轻家庭人群居多。在餐饮品类选择上,选择牛排、三文鱼、龙虾、帝王蟹等比较受欢迎的品类。客单价控制在200元左右,以超高性价比快速建立口碑,既赚足了客流利润,又起到了良好的宣传效果。

堂食的热门品类有龙虾、帝王蟹等鲜活水产,三文鱼等冷鲜即食产品,牛排、羔羊法排、肉肠等高端调理肉制品,鲜榨果汁、酒水、汤品等饮品,烤秋刀鱼、蔬菜饼等小食,以及炒饭、面包等主食。

根据目标客群的个性化需求,这些物种可以做到千变万化的“定制专属组合”。

(5)业态、场景、体验创新:不同门店,不同业态组合、场景与体验

超级物种融合了永辉目前孵化的8大产物:鲑鱼工坊、波龙工坊、盒牛工坊、麦子工坊、咏悦汇、生活厨房、健康生活有机馆、静候花开花艺馆。构建出“高端超市+食材餐饮体验+永辉生活APP”的商业模式,满足了现代城市年轻用户的新消费、新生活需求。

不同门店,不同场景与体验:上海首店五角场万达店为24小时营业,面积约为700㎡,跨上下两层;规划了波龙工坊、鲑鱼工坊、盒牛工坊、生活果坊、麦子工坊、沙拉工坊等8个工坊;门店内所有商品均采用电子价签,支持三公里半小时生活圈的配送上门,满18元包邮,最快30分钟送达。

龙湖北京长楹天街店为长方形布局,面积约为1000㎡,SKU超过750个,其中:200多个为零食和酒饮;

融合健康生活有机馆、花艺馆、麦子工坊、鲑鱼工坊、波龙工坊、工坊、咏悦汇8大业态;中央为用餐区,可同时容纳300人用餐,大约占了一半的面积;用户可以在线下采购,也可以通过永辉生活APP线上下单;店内可以用支付宝或者微信支付,线上下单满18元包邮,周边3公里内最快半小时送上门。

超级物种最大的特色是,随着进驻城市的消费水平与商圈顾客需求的不同,各个物种能够自由变化、自行组合成最适合当地商圈的门店,以自由组织为经营模式在国内属首创,在运营标准化与共性经营的基础上,给消费者带来更强烈的体验场景。

创立新副牌,不断衍生消费新诉求:2018年2月,超级物种门店与永辉生活APP上线自有品牌“超级U选”,涵盖海鲜冻品、优质肉类、生鲜蔬菜、干货副食等多种商品。

超级U选原为超级物种贴牌商品,主要是将鲑鱼工坊、盒牛工坊等各个工坊所售食材加工为冻品售卖。其中鲑鱼工坊有12个SKU,盒牛工坊、波龙工坊各有6个SKU。此次整体升级为“超级U选”后,SKU数增加至40个左右,并从三个方面进行升级。

一是品牌升级——超级U选成为独立于超级物种的品牌,为此后脱离超级物种门店场景、进而全渠道推广打下基础。

二是商品升级——以鲑鱼工坊为例,所用的堂食食材到达门店后通常只有2-3天保鲜期,加工为冻品的食材保鲜期约为1-2周,而“超级U选”商品保质期在12-18个月之间。

三是体系升级——随着超级U选上线,永辉自有品牌商品进入上市高峰期,并根据永辉超市、Bravo精标店、超级物种、永辉生活门店等各业态定位,实现商品分级。

与超级U选系列同批次开发的自有品牌商品大致有158个单品,计划未来自有品牌的SKU数占比与销售占比均做到50%。

(6)营销手法:以情感营销打“心理战”

情感营销:2017年9月7日,超级物种官方微博发出,9月8日到9月12日,即将在福州和重庆推出“深夜酒馆”。

这些以“深夜酒馆”为名的快闪店,是超级物种推广“咏悦汇”的一种尝试。目前有五家超级物种开设了深夜酒馆(重庆1家,福州4家)。与超级物种相似的是,也设了独立区,如深夜调酒区、深夜驻唱区、深夜互动区、深夜落座区。

“中国首家酒类快闪店、用故事换酒,过时不候”等噱头赚足了粉丝目光。开张不到2小时,酒馆外就排起了长龙,可见其火爆程度。

打着“我有酒你有故事吗?”的口号,提供情绪的宣泄口,打起了心理战,让消费者产生情感共鸣。

差异化营销:分别从替代性策略和补充性策略两方面着手。对于品质较高而定价相对较低的商品,会以厂商品牌的价格作为定价上线、并将自有品牌商品与厂商品牌临近陈列,给消费者以价格差异上的直观感受,从而促进自有品牌销售。

但在厂商品牌数量较多的品类中,由于品牌商投入的广告及促销密度极大,使消费者的品牌忠诚度较高,一时间难以被自有品牌吸引。便实施补充性策略,开发市场上的空白商品,避免和厂商品牌面对面竞争。

2、7FRESH:首家门店坪效是传统超市5倍及以上

(1)品牌拓展力:5年内将开超1000家门店

创立时间:2018年

已开店数量:2家

已进驻典型城市:北京

已进驻典型购物中心:北京亦庄大族广场、北京华润五彩城

未来计划开店数量:5年内全国铺设超1000家门店

开店面积需求:3000-5000㎡

(2)品牌经营情况

数据显示,首家门店北京大族店坪效是传统超市的5倍以上,开业1个月,成交件数超过80万,日均客流量高达10000人次及以上;

2018年2月,第二店在北京华润五彩城进行试营业,试营业前两日(2月13日、2月14日)的日客流达上万人次;进入春节长假期间(2月15日-17日),在北京大量人口流出的情况下,五彩城店仍保证每天近10000人次到店消费。

(3)品牌创新力

7FRESH主要分为8大区域:新鲜蔬菜区、时令水果区、酒水饮料区、肉禽蛋品区、海鲜水产区、冷冻食品区、烘焙甜点区、餐饮熟食区。

首家门店采用前店后厂模式:店内设置了包括水果、蔬菜、酒类、海鲜、日百、餐饮等区域,SKU超过3000,生鲜商品占75%,其中超过20%是京东海外直采产品。

门店采用“悬挂链”技术:店中大部分商品都在7FRESH的独立APP上同步售卖,以门店为中心3公里内最快半小时送达。

配备智能购物车:店内配备智能购物车,前身是京东X事业部倾力打造的无人配送车。下载7FRESH APP,扫描车身二维码,这台购物车就完成了绑定,归“主人”使用。使用前,车体会弹出一个装有手环的框,“主人”佩戴上手环,智能购物车便会自动跟随。

有趣的是,除了自动跟随,还可以自行前往购物车专属结算通道等候排队,消费者凭取货码,在半小时内前往服务台结账即可。当消费者不再需要购物车时,就自动返航回到充电处,等待下一位顾客的召唤。

专门为部分水果配备“魔镜”系统:消费者拿起带有二维码标识的水果,“魔镜”便可自动扫描感应,将水果的原产地、甜度、溯源等信息展示在镜面上。

生鲜即买即食:海鲜、蔬菜等食材都可以现场加工,即买即食;店铺周围3公里内的顾客,可以享受到最快半小时送达的免费配送服务。

支持自助结算:支持现金、银行卡、微信以及7FRESH App内支付(京东支付,但暂不支持白条)多种方式;此外,门店内还配有自助结算机,支持7FRESH扫码支付与京东刷脸支付(需开通)。

(4)未来发展规划与优势

2018年的目标是覆盖整个北京市场。未来3-5年,计划将在全国铺设超过1000家门店,包括如亦庄店一样的4000㎡、采用前店后厂模式的门店,以及面积相对较小、只有前店的社区店;除了直营模式外,未来也有可能采用加盟模式。

未来,借助于京东生鲜的仓储、配送能力,“开源节流”,降低成本,提高现金流和门店使用率。

3、Green&Health:将“超市+餐饮+社交”进行到底

(1)品牌拓展力

创立时间:2017年

已开店数量(购物中心店):1家

已进驻城市:杭州

已进驻典型购物中心:杭州国大城市广场

未来1年计划开店区域:华东

开店面积需求:900-1000㎡

(2)品牌经营情况

浙江联华华商集团旗下Green&Health于2017年5月27日开业,面积950㎡,开业当日实现客流2035人,客单价100元,销售额20多万。

(3)品牌创新力

浙江首家“高楼层生活超市”:开在杭州国大城市广场4楼(把超市开到3层以上,国内还只有安徽的乐城超市敢这么玩),从侧面表明了Green&Health对自己发展的信心和底气。

家门口即可实现“购全球”:卖场SKU数3000多,超90%为进口商品;其中食品类78%为进口,产地相对更侧重日韩和美国;百货进口比例更高,在90%以上,主打个人护理,如洗发水、口腔清洁、面部护理等。

科技化、社交化的“超市+餐厅+社交”新模式:与传统超市不同的是,G&H划出了百个餐位,为轻食、日料、烘焙,以及亲自挑选的海鲜,把超市变成了一处社交场所;

会员可以参与每周的烘焙、烹饪、花艺、油画、形体等丰富课程,不仅能体验角色扮演与大厨现场切磋厨艺,还能学到专职大厨高超烹饪技巧及生活专家独到的生活窍门。

餐饮面积占比60%以上:重头戏是中岛,主要做海鲜烹饪,通常有三个大厨随时待命;海鲜基本为进口,挪威三文鱼、俄罗斯帝王蟹、波士顿/澳洲龙虾……现买现杀,以蒸为主。

随季节、主题变化的自拍区:店铺由德国设计团队打造,随处可见绿色环保、数字化元素,无论是创意商品展示、玩味十足的设施,还是随季节、主题变化的自拍区,都为店铺增添更多趣味性;环形的顾客动线,保障了卖场无死角。

(4)全方位营销

线下预热:饭醉团伙+花车巡游,通过全方位场内、外线下活动打造品牌形象;

线上聚势:朋友圈定投+人气大V公众号+朋友圈分享,开业之前联手前沿媒体多角度解读G&H,邀请媒体亲临G&H现场品鉴,品味G&H的真实滋味。同步线上引爆,在开业之前集聚品牌势能;

开业氛围营造:现场氛围营造+外籍小鲜肉厨师长站台,开业当天,围绕G&H开业为核心制作出一系列现场模特手举牌,借助外模等超人气将G&H的开业推向高潮。

4、eat!超市:“在超市里开展览”

(1)品牌拓展力

创立时间:2017年

已开店数量(购物中心店):1家

已进驻城市:上海

已进驻典型购物中心:上海保利时光里

未来1年计划开店区域:华东

开店面积需求:4000㎡

(2)品牌创新力

eat!超市是优集客公司旗下品牌, 优集客是以美食生鲜为主、线上线下融合的新零售业态企业,由前华润万家首席运营官王敬所创立。

全渠道体验式美食精选超市:拥有全球直采供应链及创新美食解决方案研发体系,致力于为新中产阶级家庭提供健康、本源、原创的高性价比商品和解决方案式服务。2017年,国内首家旗舰店入驻上海保利时光里,目前有22个大类、60个首选品类、4000个SKU。

超市位于商场负二层,面积近4000㎡,分为生活方式、家庭清洁、健康养护、婴儿、熟食区、生鲜区、饮料、酒区、冷冻食品、加工食品、烘焙食材、烘焙工坊等主题区域。

超市中融入Lifestyle氛围:在中间设置一个集展览、活动、互动于一体的多媒体空间——eat! Step,不定期展示书籍、文创、艺术作品。比起其他新型超市,lifestyle氛围更加浓厚;eat! Step呈阶梯状,书架展示各种美食、生活美学书籍,同时搭配花艺、摄像作品、公仔等。

另在超市内设置开放式厨房——e术馆,为烹饪达人与厨艺爱好者提供美食文化的多元展示、体验空间,几乎每天都安排了课程和活动;美食研创中心倡导手作精品美食的研发,从烘焙、轻食、沙拉主题、刺身生鲜,到烤肉、卤味、酱料等,形成了一系列原创手作美食产品,并做到持续更新。

完整的全渠道服务:通过APP、微信公众号、小程序等途径为门店周围5公里范围内的区域提供线上购物1小时内上门送货。

门店设计更精致:整体以木质元素为主,营造温馨、简约、小清新风格。在商品陈列和布置上面,将不同商品搭配展示,同时增加摆饰和花艺进行点缀。

5、凤凰优选:“社区新零售”范本

碧桂园直营社区超市,致力于将高性价比的食品、日用品送进全国500多个社区,为业主家庭打造安全、健康、优质、实惠的五星级生活。

凤凰优选的运营模式是社区超市,并且采用直供的方式,降低物流成本、去掉管理费、中介费,做到价格最低、品质最优。

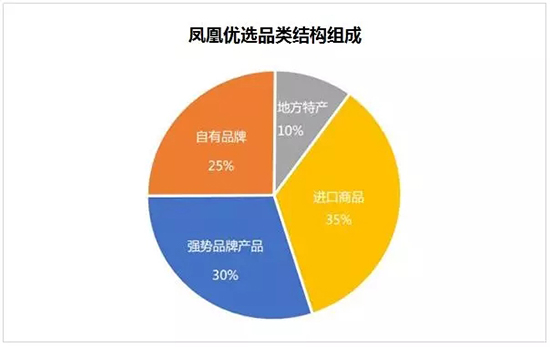

在选品上,遵循严选标准,一方面选用大品牌生产或制造,从而确保产品品质;另一方面ODM自营,根据客户需求寻找出符合客户的产品。

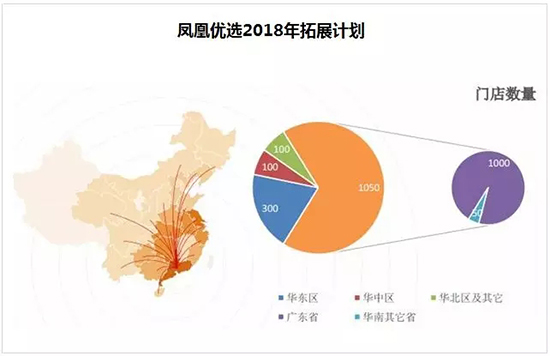

(1)品牌拓展力:未来1年计划拓店1500+

创立时间:2016年

已开店数量:42家

已进驻城市:广州、佛山、东莞、惠州、梅州

未来1年计划开店区域:华南、华东、华中、华北

未来1年计划开店数量:1550家

开店面积需求:100-300㎡

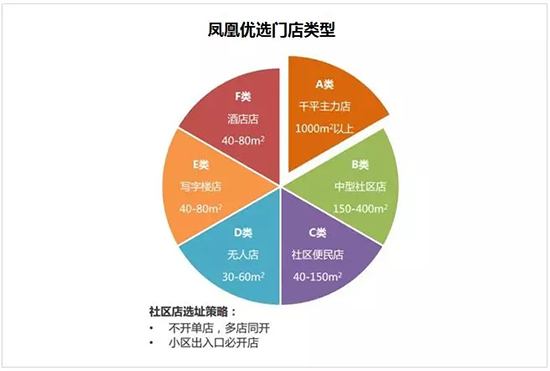

(2)品牌创新力:“无人店”“自动贩售机”等开启社区新零售时代

在售商品覆盖米、油、饮料、酒、水果、干货、海鲜、日用品等跟生活息息相关的15大品类、1700余个品种。

采用严格的商品准入机制,严选全球绿色、健康、安全的商品和食材,所有食品均是从原产地直供社区。譬如,野生菌来自云南楚雄的大森林,水来自海拔5100米的冰川水源。

依托大中小型社区店、无人店、自动贩售机、在线商城等全渠道零售组合业态,为业主打造家门口触手可得的购物生活体验。

积极向产业链前端延伸,自建生产线、仓储、物流,从源头把控品质,以“严把质量,微利经营,极致服务”为经营方针,践行“又好又便宜”的经营理念。

(3)未来发展规划:将开设海外店,提供“城市生活管家式服务”

2018年凤凰优选计划拓店1550家。同时,还将走出碧桂园,在城市核心区或知名社区建店。此外,2018年还将开设海外门店。

未来,凤凰优选的业务范围将扩展到金融、医疗、教育、旅游、房屋租赁、家政服务等领域,形成居住全价值链生态闭环,为顾客提供贴身、贴心的城市生活管家式服务。

- 特别说明 -

“新零售超市”界定:近2年创立或进入中国内地,具有超市餐饮化、无人零售、线上+线下、场景丰富、体验多元等新零售特征的超市品牌

“新零售超市”门店数量:以永辉·超级物种、阿里·盒马鲜生、天虹·sp@ce、步步高·鲜食演义、新华都·海物会、百联·RISO、大润发·优鲜、美团·掌鱼生鲜、世纪联华·鲸选、苏宁·苏鲜生、京东·7FRESH、京东·X无人超市、物美·小而美超市、优集客·eat!超市、保利·YOOYA精品超市、联华华商·Green&Health、乐城·生鲜传奇等已开业门店为统计标准

门店数量统计截止时间:2018年3月15日

推荐阅读

盒马鲜生最具实力的追随者永辉超市,在去年巨亏近40亿之后,今年上半年继续亏损1.2亿元,于是,公司计划从【新零售】回归到【传统零售】。

2022年以来,多家超市宣布闭店,沃尔玛福州东街分店停业,家乐福广州万国店停业,并且将全面撤出南昌市场,青岛CBD万达广场振华超市停业...

以上海、广州、深圳、成都、北京五大城市为代表,一批独具地域特色的“咖啡之城”已经涌现。

考虑到高端酒店往往与商业体捆绑出现,更是城市建设不可或缺的一环,于是赢商网瞄准华中高端酒店市场,推出本期内容。

赢商网账号登录

赢商网账号登录