据IPO早知道消息,继新三板摘牌后,深圳市星河商用置业股份有限公司计划于明年赴港上市。目前初步确定保荐人为建银国际和中信建投。

星河商置成立于2004年,为1998年成立的星河控股集团的子公司,主要经营酒店旅游、影院投资管理等业务,作为“商业地产价值链整合资产运营商”,商业管理规模超200万平方米。

该公司曾斥资150亿元打造了全国首个整租社区“CCB建融家园·星河荣御”,试点商品房开发销售与租赁经营一体化运营模式,并提供了一系列社区配套和智能化家居设备,包含医院、学校、健身中心等成长型社区配套以及人脸识别门禁、密码指纹门锁和智能中央空调系统等智能设备。

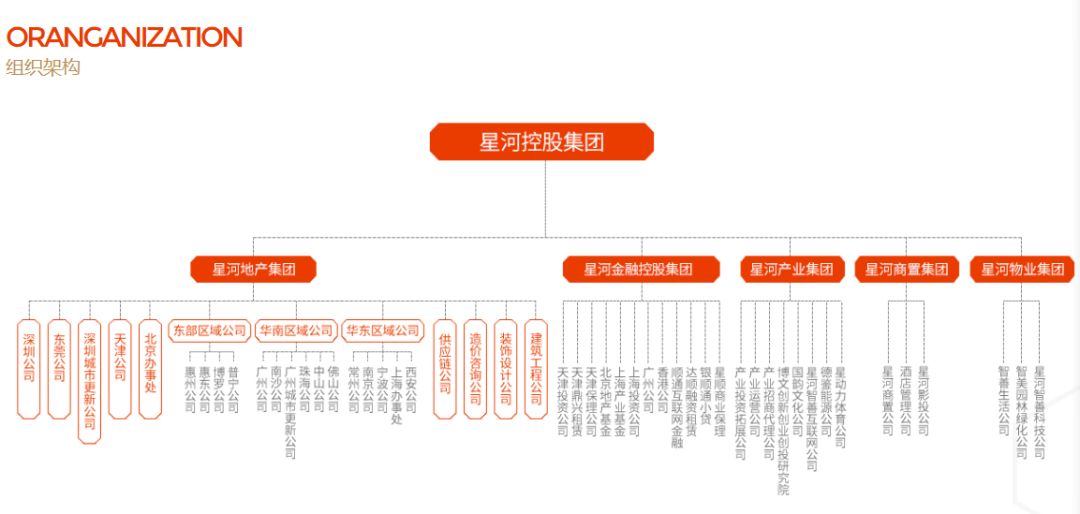

而其母公司星河控股旗下现有地产、金融、产业、商置、物业五大业务板块,覆盖了珠三角、长三角、京津翼三大城市经济圈,在地产开发、商业运营、酒店管理、物业服务及金融投资等领域均有布局,但星河控股本身却并未登陆资本市场。其集团创始人兼董事长黄楚龙在2019年胡润百富榜中排名第100,身价达300亿。

2016年12月,星河商置正式登陆新三板。星河控股旗下的物业板块-智善生活也在同一年于新三板正式挂牌。

2017年,星河商置进军鄂尔多斯、恩施布局。而其进军内蒙的首个商业管理项目鄂尔多斯星河COCO City于2018年正式开业,总商业体积约12万平方米,致力于打造集购物、休闲、娱乐、美食等为一体的大型城市综合体式的都市体验中心。

今年2月,星河商置公告称,公司将其持有的深圳市星河趣汇创新发展有限公司100%的股权转让给同一实际控制人黄楚龙旗下的星河置业集团有限公司。值得一提的是,该标的公司截至2018年底的净资产为负400万元,因此经协商,拟以1元出售标的公司100%的股权。此举疑似将不良资产转移至非上市公司,以此保留优质资产并在上市时获得更高的估值。

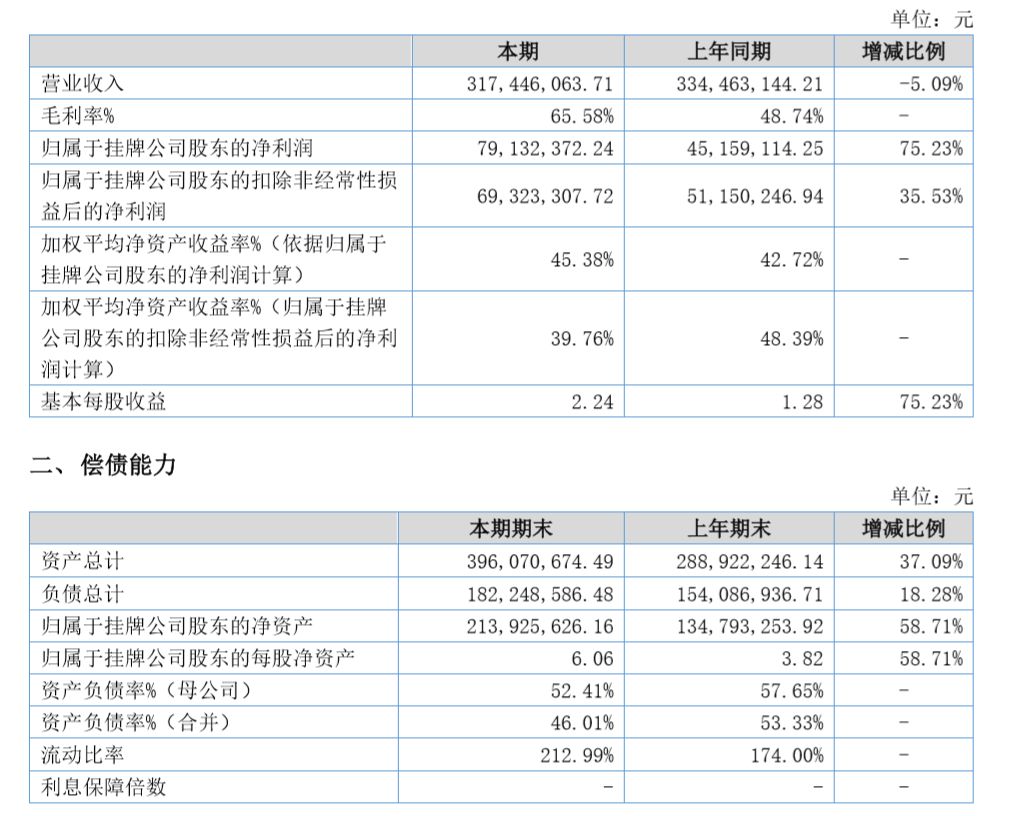

财务数据来看,星河商置在2018年的营业收入为3.17亿元,与2017同期相比减少5.09%,对比2016的3亿营收仅增加1700万,业绩增速较缓慢。净利润为7913万元,较2017同期相比增长了75.23%。

而资产结构来看,流动资产占比高达98%,固定资产规模较小,是典型的轻资产运营商业管理服务企业。资产负债率也较为乐观,星河商置与旗下子公司合并资产负债率为46.01%,而其母公司星河控股的资产负债率则为52.41%。

2018年,星河控股曾提出要转型为“城市运营引领者”,星河商置的目标为在5年后达到管理规模350万平方米,管理项目超60个,并大力开展长租公寓业务,未来5年运营5个大型长租公寓,物业集团则要实现5年5000万平方以上的管理规模。

如此大幅的业务拓展增长,势必需要大量资金的支持。但作为新三板的基础层公司,星河商置并未能参与竞价交易,获得的红利也很少,融资规模逐年递减。星河商置也在今年8月23日正式在新三板终止挂牌,原因为“自身发展的需要”。

因此,星河商置转战港股,或许是看中其作为商用置业公司,业务、盈利模式更受港股投资者青睐,轻资产为主的资产结构可以获得更高的估值,并且港股上市的流动性也较新三板得到改善,融资成功可能性较高。

星河商置签约长华投资,迎来又一个品牌管理输出项目——佛山长华星河COCO City。星河商置持续发力商业地产品牌输出,或与其谋划上市有关。

依托品牌管理输出,星河商置在商业地产项目拓展上持续发力,跑出了“加速度”。

关键词:星河商置佛山长华星河COCO City 2020年05月16日

星河控股集团联合Costco获取上海浦东新区康桥工业区东区PDP0-1402单元F01-F06地块。据悉,上海第二家Costco将落位于此。

广州南沙南涌村、鱼窝头村旧改招标,项目改造总成本约为102.82亿。星河控股集团曾签约东涌镇政府,拟斥300亿助推小镇成为文化旅游目的地。

体量约66.5万㎡的东湾村集体商业综合体,将引入星河COCO Park,建成集购物、娱乐、文化、艺术、休闲观光等多功能于一体的商业街。

关键词:星河COCO Park星河控股 2019年09月25日

今日,华夏幸福以19.49亿竞得武昌商住地,落地武汉第二个项目,地块用地面积约4.3万㎡,计容建面不超过23万㎡,其中商业商务面积约15万㎡。

5月29日,世茂以13.76亿摘佛山顺德75亩商住地,建筑面积≤12.51万㎡,成交楼面价1.1万元/㎡,溢价率41%,须无偿返还共计1.03万㎡商业物业。

赢商网账号登录

赢商网账号登录