近几年,随着奥莱业态的发展,位于城市副中心或主要商圈的城市型奥特莱斯受到投资商的青睐。据赢商大数据统计,2015年至2018年间,国内新增城市型奥特莱斯共38家,新增体量超过250万㎡。

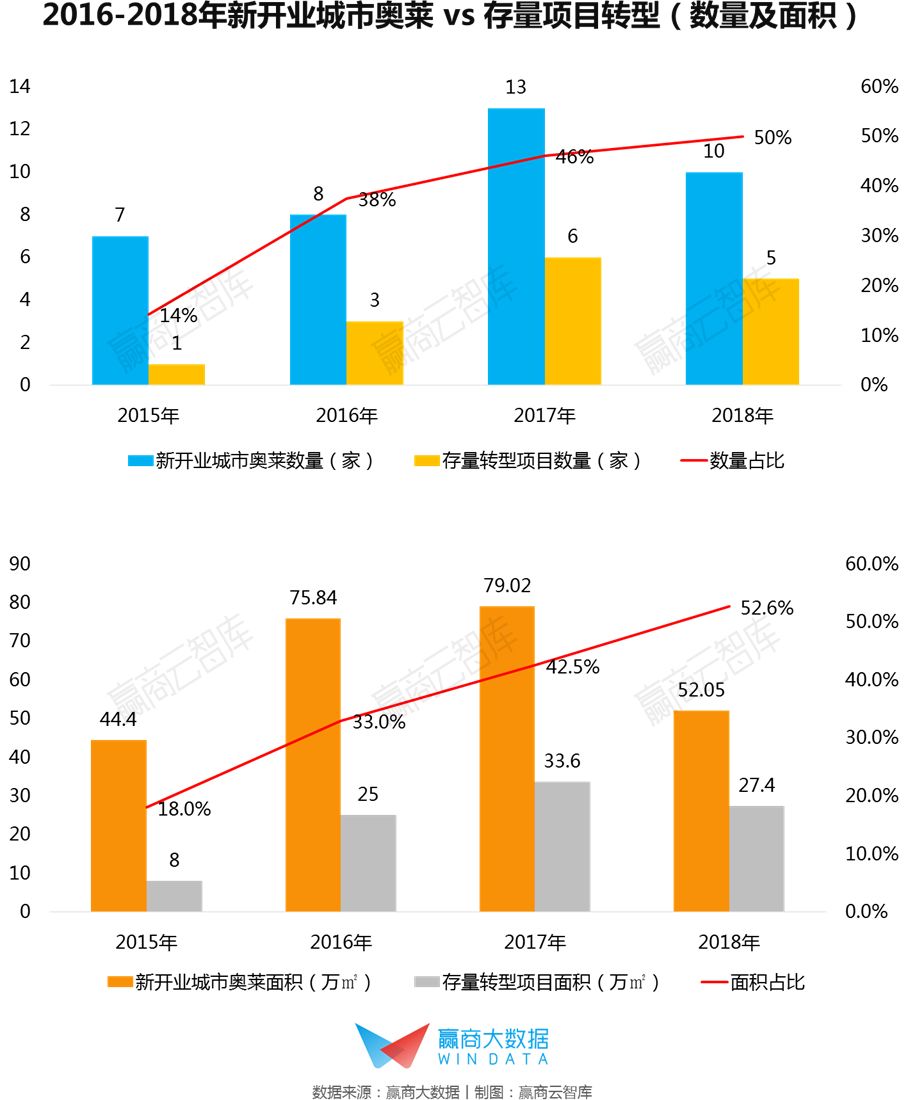

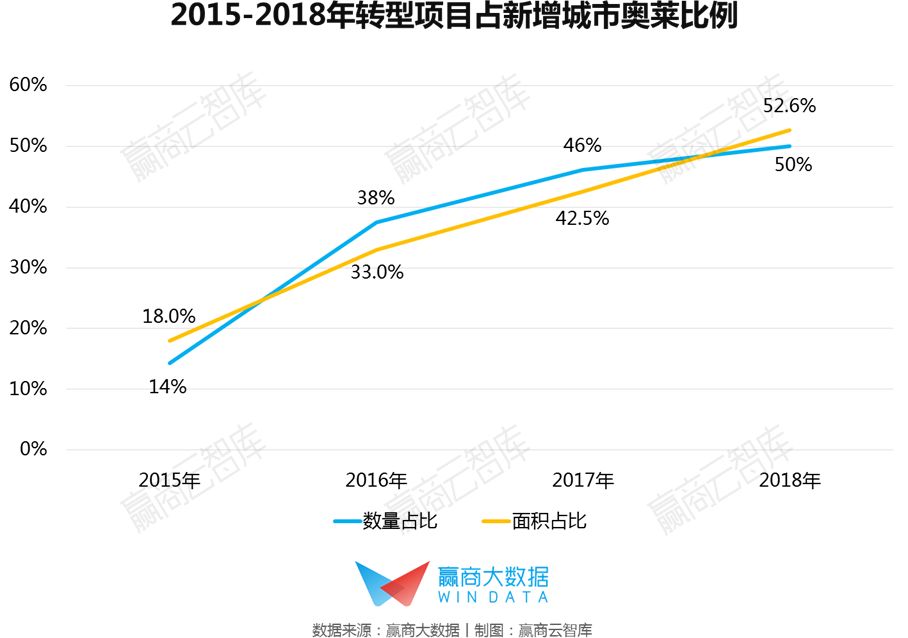

在每年新增的城市奥特莱斯里,有一部分是由小体量百货或者购物中心转型而来。据赢商大数据监测,2015年至2018年,国内共有15家、共94万㎡的存量商业项目转型为城市奥莱,转型而来的项目占新增城市奥莱的数量及体量的比重逐年升高,分别由2015年的18%及14%上升至2018年的52.6%及50%。

在商业空间过剩、存量商业竞争加剧以及消费客群整体年轻化的趋势下,有些百货或购物中心项目因体量小、物业老化及业态单一,在商圈竞争中面临被顾客抛弃的危险,于是积极转型奥莱以求自救。

2019年,这种趋势仍在延续:郑州王府井百货锦艺城店变身为“王府井奥莱”,舟山第一百百货转型城市奥莱……为了探究存量商业项目转型城市奥特莱斯的现状,梳理主要的调改方式,赢商云智库推出“2015-2019年国内存量项目转型奥特莱斯研究报告”,以期为运营商提供参考。

一、2015~2019年存量商业转型城市版奥特莱斯情况分析

1、原始业态分布:百货店是转型主力军,老旧mall需差异化“焕新”

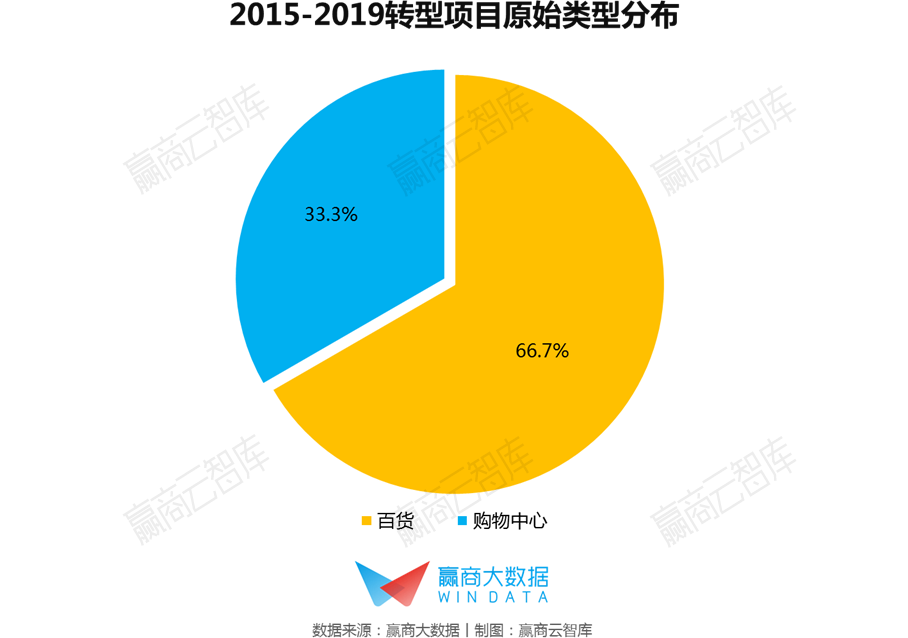

据赢商大数据监测,2015年至2018年转型为奥特莱斯的存量项目里,66.7%的项目原始业态为百货业态,33.3%的项目原始业态属于购物中心,转型的主力军为存量百货店。

近几年,随着主力消费群体越来越年轻化,购物和生活需求更加多元化,传统百货业面临着严峻的生存挑战。据国家统计局公布,2019上半年,限额以上零售单位中的超市、百货店、专业店及专卖店的零售额同比增长率分别为7.4%、1.5%、5.3%及3.0%,其中,百货业态的增幅最低,整体发展承压较大。

许多百货项目业态单一且商品价格缺乏竞争力,但囿于体量的限制,无法引入更多的体验类业态,转型购物中心又先天不足。而那些开业时间较为久远的购物中心,由于物业老旧、品牌创新度不足,在激烈的竞争中拼不过业态更丰富、品牌更新潮的新项目。转型城市奥莱后,可以利用地段的优势打造主题集中的效应,进行差异化发展。

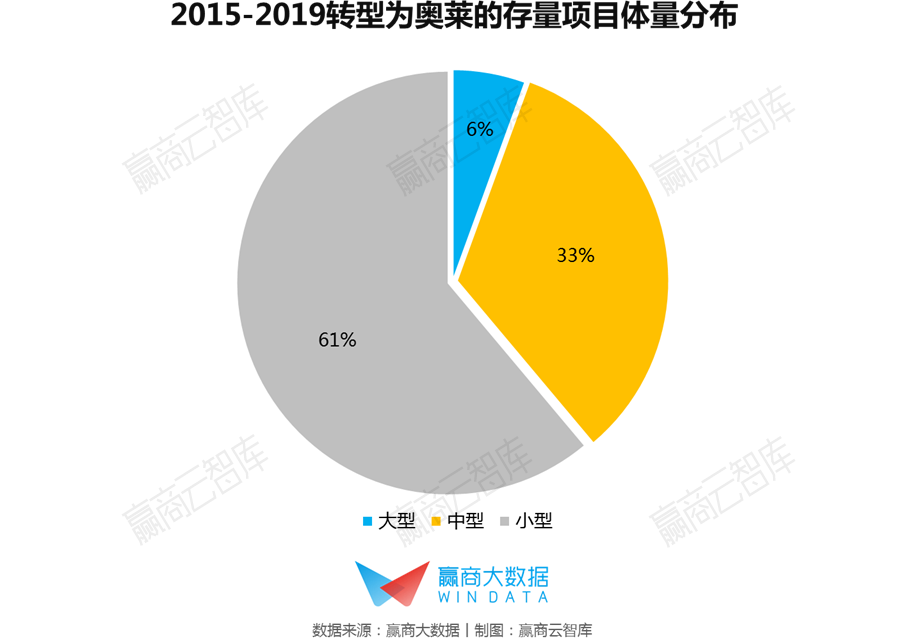

2、体量分布:小体量项目最“中意”奥莱,大型项目占比最少

注:商业建筑面积3~5万㎡为小型项目;5~10万㎡为中型项目;≥10万㎡为大型项目

数据显示,2015年至2018年转型为城市奥特莱斯的存量项目里,61%为小型项目,33为中型项目,仅有6%为大型项目。

由于转型的主力军为百货业态,小体量项目的转型需求显然更为迫切,因为无法扩容而选择主题化的奥莱折扣经营模式;中型项目其次,可以从体量上做“文章”,在奥莱定位的基础上,引入更丰富的体验业态,达到差异化经营;大型项目占比最低,因为体量足够庞大,调改方式最为灵活,可以转型为特色卖场或写字楼,不必拘泥于奥莱。

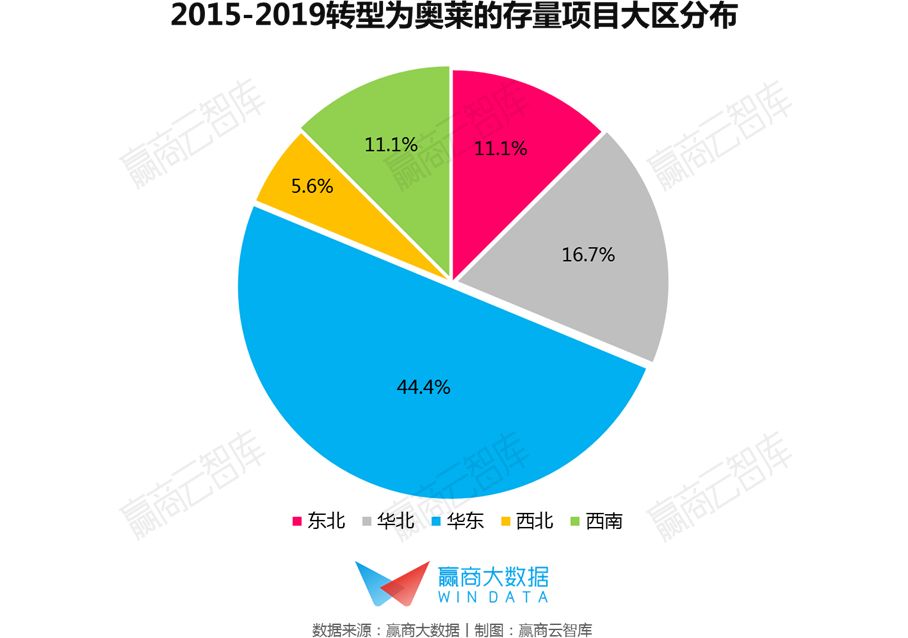

3、大区分布:华东区转型项目最多,华北区其次

数据显示,2015年至2019年转型为城市奥特莱斯的18家存量项目里,华东区占比44.4%,华北区占比16.7%,西南和东北各占11.1%,西北区占5.6%。

华东占比达到44.4%,且主要是百货转型而来,作为国内购物中心存量最高的区域,华东的传统百货和购物中心面临着比其他区域更为严峻的竞争局面,差异化经营的需求最为迫切;华北区其次,因为华北区不仅是国内奥莱业态的“发源地”,也是奢侈品门店数量第二的区域,北方顾客大多钟爱名牌,对奥莱业态的接受和认可度相对较高。

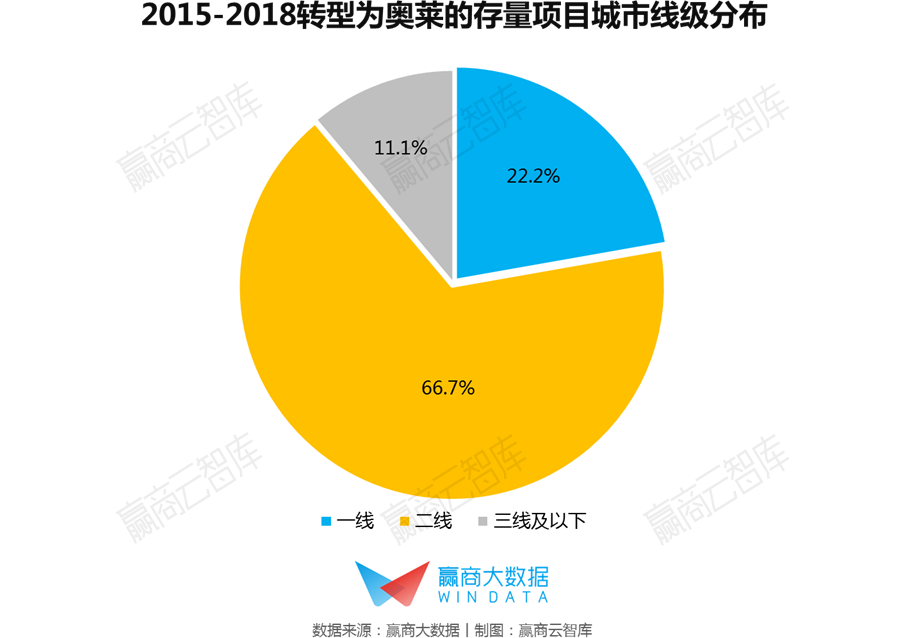

4、城市分布:上海领先转型,二线城市项目改造迫在眉睫

数据显示,2015年至2019年转型为城市奥特莱斯的15家存量项目里,一线城市占比66.7%,二线城市占比22.2%,三线及以下城市占比11.1%。

一线城市里,上海占比17%,均为存量百货店转型,领先其他城市;北京占比5%,属于老旧的购物中心转型。一线城市存量竞争激烈,新消费趋势不断崛起,品牌淘换率高,“首店经济”、“网红经济”、“颜值经济”等主题趋势不断颠覆着商业逻辑,不够“潮”则必然失去消费者,倒逼存量项目不断调改。

二线城市的存量项目分布较为分散,主要来自成都、重庆、沈阳、西安、福州、杭州、郑州等标杆城市。近三年来,标杆二线城市购物中心开业量持续高企,促使存量规模大增, 挤压了“古老”项目的生存空间。随着城市化进程的加快,二线城市的消费群体也越加细分,作为消费主力的90后、00后更倾向于为自己的偏好和兴趣买单,使得购物中心往主题化、个性化方向不断迭代,跟不上趋势就会在竞争中处于下风,调改已迫在眉睫。

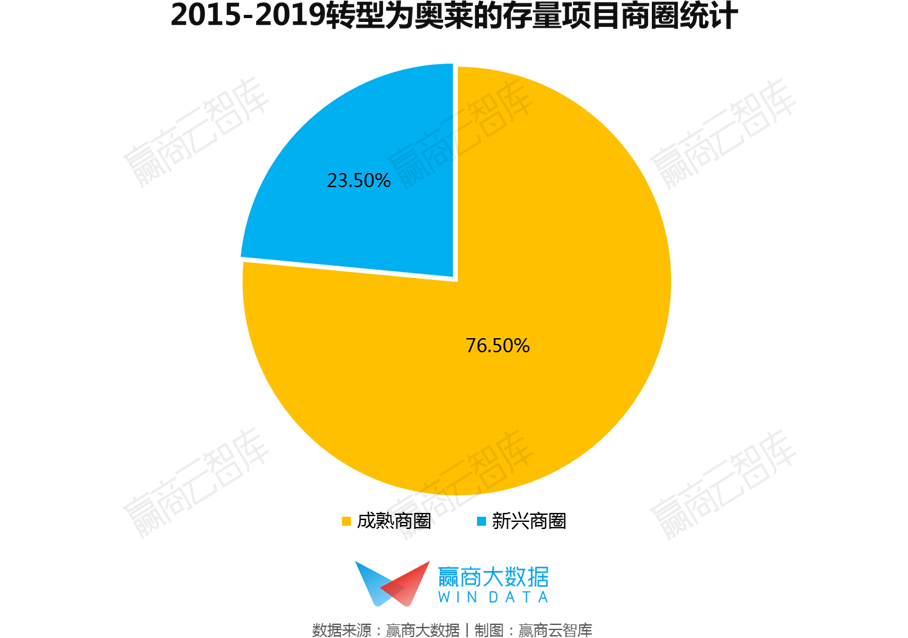

5、商圈分布:成熟商圈内竞争激烈,项目转型需求迫切

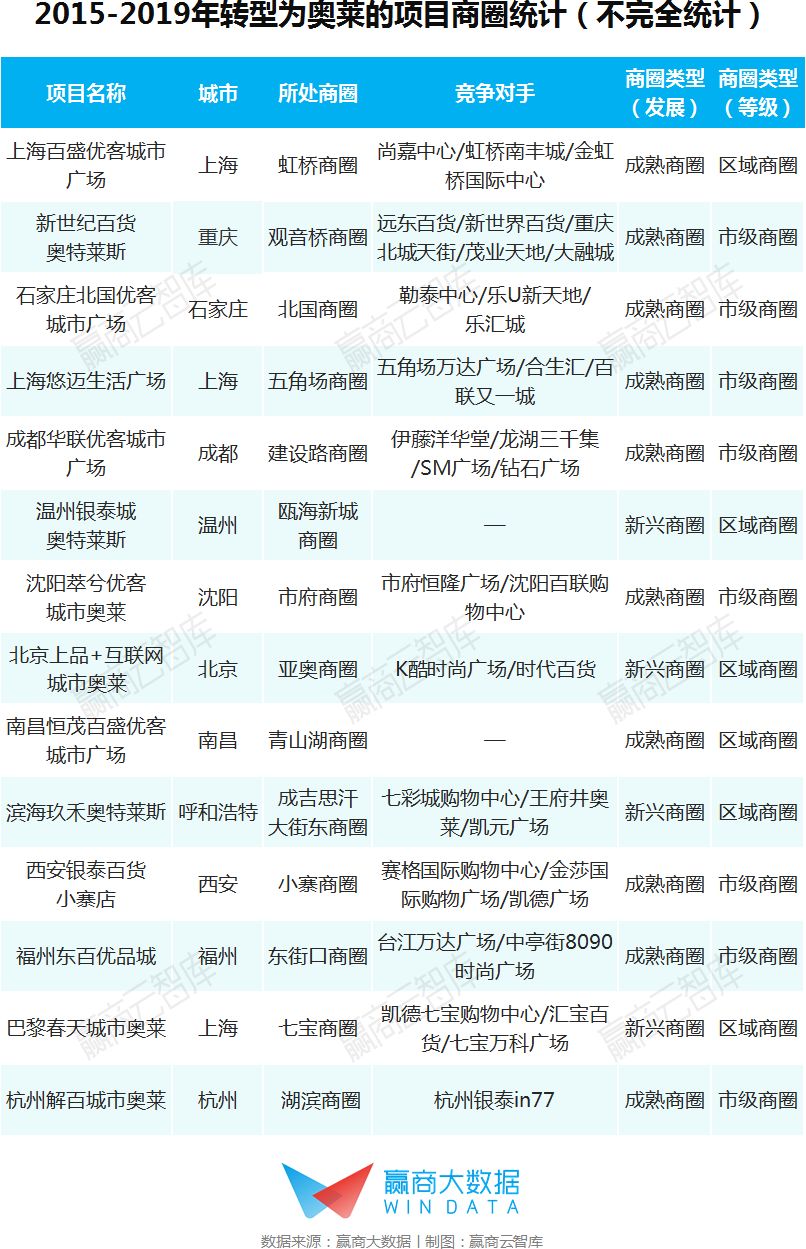

就商圈功能而言,占比47.1%的项目位于区域商圈,52.9%的项目位于市级商圈。在存量转型奥莱的需求方面,区域商圈和市级商圈相差不大,说明商圈辐射能级对转型与否的影响较小;

就商圈成熟度而言,占比76.5%的项目位于成熟商圈,23.5%的项目位于新兴商圈,说明成熟商圈内的项目是转型的主力军。从下表可以看出,成熟商圈内购物中心存量较高,转型的项目竞争对手环伺周围,面临着严峻的生存环境,如果不能打造差异化优势,就无法从激烈的竞争中杀出一条血路。

随着新开业项目规模的增长,新兴商圈不断崛起,打破城市原有的传统商业格局,加上电子商务对客流和销售额的“蚕食”,传统商圈的提档升级已经是急需应对和解决的问题。奥特莱斯作为一种新兴业态,能在百货、购物中心、城市综合体、专业卖场等业态之外提供新的价值点,填补一个商圈的空白,使商圈的商业职能更完善。

二、存量项目转型奥莱:“潮品牌+体验”是王道

1、调改重点:“去百货”化,提升品牌潮流度和项目体验感

从典型转型项目调改情况表中可以看出,存量项目转型基本的策略是大规模品牌焕新、丰富业态组合、积极引入新鲜物种和品类、利用互联网手段打造全渠道购物等。

为了迎合年轻人的消费需求,改造后引入更多人气潮牌、买手店、生活集合店,提升品牌组合的吸引力;丰富体验业态组合,加入餐饮、文化、娱乐、儿童亲子等业态等,积极引入美发、烘焙、书店、影院等品类,打造更为多元化的消费场景,脱离原本单一的卖货式商业模式;利用互联网工具,铺设全渠道销售,打造线上线下一体化的无缝购物体验。

案例解读

【上海百盛优客城市广场(开业时间:2015-12-19、已签约292个品牌)】

以“韩流时尚+折扣”打造差异化,吸引年轻群体

开发商:百盛集团、衣恋集团

商业建筑面积:5万㎡

转型前:上海百盛百货(天山店)

重新开业时间:2015年12月19日

百盛优客城市广场位于天山路娄山关路交界处,多趟公交、地铁在此汇聚,交通十分便利,所在的天山商业带被上海政府规划为未来的“市级商业中心”,地段十分优越。项目周边面临着许多竞争对手,不仅包括一路之隔的汇金百货和巴黎春天,还包括金光绿庭广场、虹桥南丰城、尚嘉中心、长宁来福士广场等购物中心,周边3公里的人均购物面积高达3.7㎡/人。

2011年开业的百盛百货天山店业绩一直不佳,尽管毗邻虹桥商圈,但是中高端消费聚集性较弱,同样位于虹桥路、中高端定位的日本高岛屋百货自2012年开业后也一直未能盈利,说明在该区域内大众消费才是主流。

转型后的百盛优客城市广场定位韩式折扣城市奥莱,主打大众时尚消费,试营业当日的销售额突破1600万,比百盛天山店运营时的最高日销售额高出5倍,而试营业后日均销售额达到600万元,而此前天山百盛同期的日均销售额仅120万元左右。

▌前后差异-业态:打造一站式购物目的地,餐饮占比提升至24%

从业态上看,改造后的百盛优客城市广场完成“去百货”化,围绕年轻时尚、性价比、生活方式三个概念,打造了吃喝玩乐俱全的一站式购物目的地。

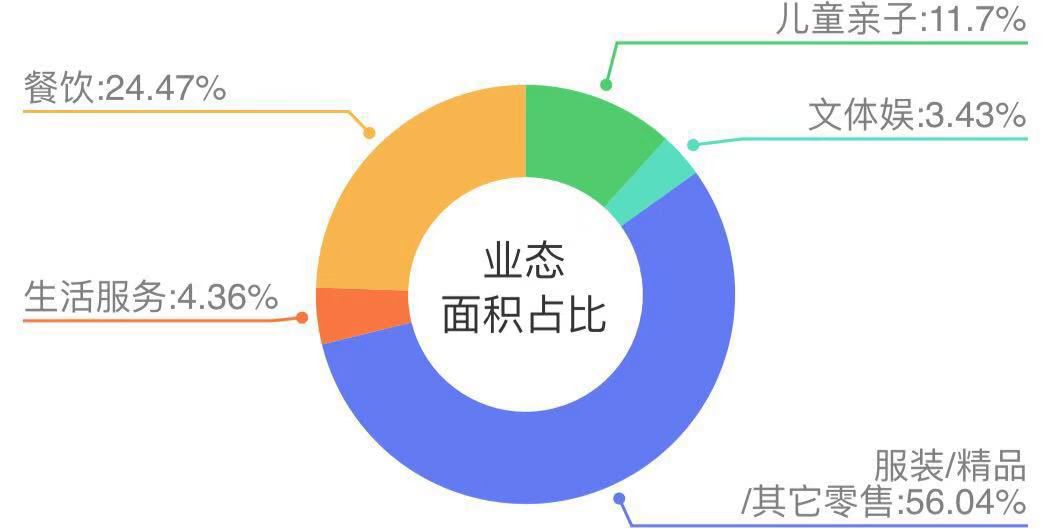

据赢拓展App显示,服装和时尚精品等零售业态占比达到56%,餐饮占比达到24%,引入的众多网红餐饮品牌在大众点评上被顾客多次称道,儿童亲子、文体娱、生活服务等业态也都布局均衡。

图片来源:赢商大数据-赢拓展App

▌前后差异-品牌:衣恋系品牌占比高达30%,引入韩式潮牌、奢侈品集合店

品牌方面,百盛优客城市广场的品牌规划颠覆了旧项目的品牌组合,衣恋系自有品牌占比高达30%,如作为主力店引进的家居生活馆Modern House,以及ENC、HAZZYS、MINDBRIDGE、SPAO、ZIOZIA、MIXXO、ROEM等几十个韩国高人气潮流品牌,提供70%~80%的折扣,奠定了项目的“韩式时尚折扣”的定位;

另外商场一层的奢侈品集合店LUXURY GALLERY,汇集Hermès、Burberry、Bottega Veneta、Dior等一线奢侈品,整体从品牌组合上与其他竞争对手进行了差异化发展。

从虹桥商圈的商业存量来看,其他项目都已经占据不同的主题消费市场,目比如尚嘉中心定位欧式年轻化高端购物中心、南丰城定位港式亲子家庭生活消费、金虹桥商场定位日系特色生活方式购物中心,百盛优客城市奥莱则以韩式年轻时尚折扣为主题,与其他项目进行了错位经营,一站式的业态组合也提供了丰富的经营内容,能挖掘出区域庞大客流的消费潜力。

▌改造亮点:注重商场美陈和氛围打造,在室内营造室外感

项目改造后的一亮点是商场氛围和空间的打造颇具匠心,注重陈列和美学体验,渗透着文艺气质,在室内街区努力的营造出室外感,休息区、母婴室等服务设施都具有多彩靓丽的特点,给顾客的游逛带来赏心悦目的体验。

【上海悠迈Umax生活广场】

由中高端百货转型生活方式mall,增加文创业态

开发商:百联股份

商业建筑面积:3万㎡

转型前:上海东方商厦(杨浦店)

转型时间:2018年1月19日

项目位于上海的市级商圈五角场商圈,商圈发展成熟,项目众多,面临着较为严峻的竞争环境,商圈内包括金山万达广场、上海青浦吾悦广场等大体量项目,近两年又陆续新开了上海云间新天地、佳源梦想广场、平高广场等项目,汇聚了大量品牌。从品牌看,作为小体量百货,原来的东方商厦(杨浦店)在品牌组合方面已经缺乏了优势。

从客群定位上看,五角场商圈周边云集着众多高校,包括复旦、财大、同济、二军大等,学生群体众多,主流消费群为年轻化的大众消费群体,但东方商厦定位精致型的中高端百货,不符合主流客群的消费需求,难免遇到经营困境。

为了从经营泥潭中突围,上海东方商厦(杨浦店)转型为城市奥特莱斯,转型后商场客流量同期增长了50%。

▌前后差异-品牌翻新率超过50%,引入餐饮、文创集合店、潮牌等

不同于东方商厦的中高端定位,上海悠迈Umax生活广场主打“品质+折扣+人气集合店”的复合概念,引进了超200个品牌,相较以前品牌翻新率超过50%,其中含1个主力店、8个餐饮品牌,其余均为零售名品。

引入跨界集合店、时尚潮牌等业态,比如当当网在上海的首家线下最大实体店“当当车站”全国首店就是其亮点品牌之一,还引入此前东方商厦杨浦店没有的简餐、轻食和文化娱乐业态,打造年轻人喜欢的时尚生活空间。

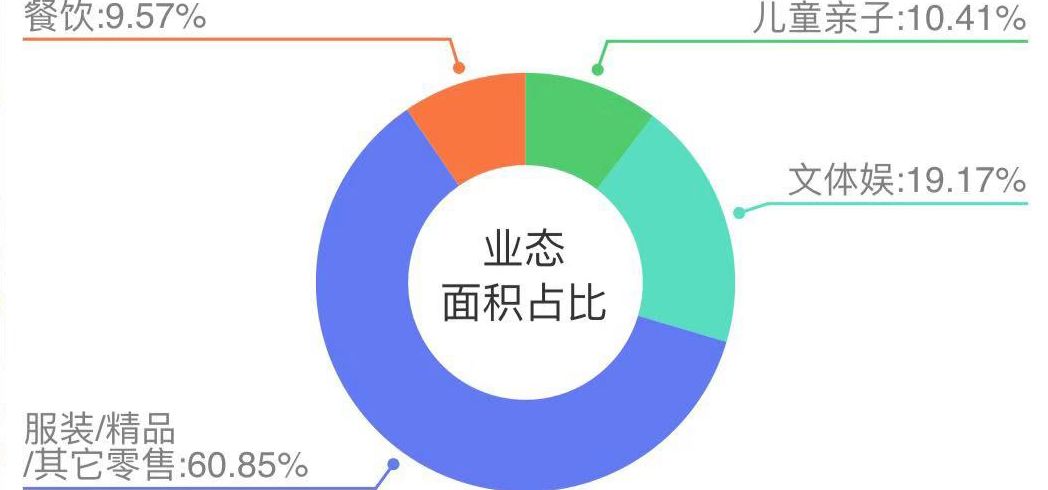

图片来源:赢商大数据-赢拓展App

既能避免与周边的大体量商业项目直接竞争,也能以年轻化的时尚消费、性价比高的折扣主题商业,吸引周边上海高校里的年轻消费群体,可谓扬长避短。

【北京上品+互联网城市奥莱】

老旧社区mall变互联网奥莱,大幅提升新潮度

开发商:上品折扣

商业建筑面积:5万㎡

转型前:北京北辰购物中心(北苑店)

重新开业时间:2017年6月16日

北京上品+互联网城市奥莱转型前是北辰购物中心,位于北京亚奥商圈,依托于比较成熟的居住社区而兴起,商圈内配套齐全、生活设施完善但缺乏商业氛围,还有新奥购物中心、龙德广场和远洋未来广场,但客流量并不理想。北辰购物中心定位社区mall,以超市作为主力店,主要满足周边社区的生活性需求。

随着主流客群消费需求的转型升级,亚奥商圈内的商业项目纷纷向社交化、休闲娱乐化、体验式转型,2010年开业的北辰购物中心硬件已经显得老化,旧有的品牌业态如不进行改造,则会在商圈的升级趋势中落后于人,失去竞争力。

改造后的北京上品+互联网城市奥莱主打奥莱的价格、购物中心的体验、互联网的便捷化,试营业期间三天总共达到20万客流,品牌专柜单日营业额超过20万元。

▌前后差异-业态:由百货超市为主变为多业态布局,增加生活服务品类

以往的北辰购物中心(北苑店)主力店是百货店、超市,并配以餐饮、冰场、儿童主题乐园,业态较为陈旧。调改后的上品+城市奥莱大幅提升餐饮业态的占比至28%,同时布局文体娱和生活服务如美发、烘焙等,打造购物中心式的体验。

▌前后差异-品牌:大量引入高人气时尚运动品牌,品牌丰富度高

在品牌焕新方面,上品+城市奥莱仅保留西贝莜面村、呷哺呷哺、麦当劳等少数品牌,大量引入知名度和人气更高的强势品牌,比如1000多㎡的快时尚优衣库、Adidas直营工厂店、NIKE直营工厂店、斐乐、GUESS、江南布衣、播等,同时将鞋、男装、运动、户外、儿童、基础内衣、女装品类以次主力店的形式做成品类集合店,使得5万方的面积里容纳了近300多个品牌,品牌丰富度较高。

▌改造亮点:顾客能全渠道购物,运营端数据化管理

上品+城市奥莱以“互联网化”作为标签,特色在于打造了全渠道购物的体验,线上渠道有APP、官网、微商城等,做到线上下单、线下取货退换货等全渠道服务模式,实现了线上线下一体化。同时商场运营端实现了数据化运营管理,在入库、盘点、销售、支付、库存、营销、会员身份识别认证等流程实现了数字化,在国内奥莱里较为领先。

-总结-

①2017年转型奥莱的沈阳萃兮优客城市广场,如今又改造成了特色市集,说明奥特莱斯并不是绝对的救命稻草,是坑还是药,仍需要时间的检验。转型容易,难的是好好活下去。

②对于众多亏损严重、处在倒闭边缘的项目而言,转型奥莱既是求生的机遇,更是一次挑战,因为“折”字当头,奥特莱斯对于品牌把控和货品运营的能力要求更严格,运营商应高度重视货品供应链管理,否则奥莱模式难以持续。

③在购物中心整体越来越新潮炫酷的时代,位于市区成熟商圈的奥特莱斯,应抛弃“大卖场”式老旧的空间体验,不仅要在品牌和业态引入上打造差异化,更要重视商场硬件和空间氛围的打造,迎合年轻人对颜值的追求,才能抢夺顾客的游逛时间,争取更多交易量。

赢商网账号登录

赢商网账号登录