蓝光发展上海新总部,刚加入公司不足一个月的首席执行官迟峰,带领蓝光发展联席总裁兼首席运营官余驰、投资副总裁何剑标和助理总裁王小英,开了一个推介会。

白底蓝字的PPT,“蓝光项目股权战略推介会”的字样醒目。台下坐满来自成都八建、厦门万安、五冶集团、浙江宝业、重庆中科、四川雅典、悉地国际、洲宇华洲等来自全国21家单位的代表。

这是1月16日蓝光发展官微披露出的一则消息。

据了解,推介会在1月15日开始,持续到16日,主要内容是针对蓝光目前的投资布局及收益情况做回顾及展望,并重点对蓝光项目股权投资的模式及案例做深入解析。

值得一提的是,就在去年9月蓝光入驻上海新总部不久,蓝光发展还举行了另一场行业投资交流会。

彼时,融信中国、华夏幸福、新力、卓越、中瑞恒基、东原、宋都集团、亿翰、天阳地产、红星美凯龙、华鸿嘉信等一众企业出席。

在推介会上,蓝光发展多次提出了“股权平台”的概念。迟峰现场表示,蓝光将在高要求、高标准的双向内核下,“把活干好、保持信誉”,打开蓝光项目股权投资平台未来广阔的发展前景。

蓝光“旧瓶新酒”

这是蓝光发展跨入千亿俱乐部后扩张野心的显现。

一位业内人士向乐居财经指出,项目股权合作可以间接起到融资的目的。比如,一个20亿的项目,通过合作可能只需要拿出10亿元就能撬动,还可以实现项目的并表,这是一举两得的事情。

实际上,开发商通过合作拿地、拿项目,以实现区域的扩张早已不是新鲜事。特别在2016、2017年土地价格高涨的时候,房企合作扩张拿地可以有效提升竞争力。

而对于正处在急速发展的蓝光而言,这样的扩张逻辑仍然受用。

据了解,蓝光发展在2015年完成重组上市。2016年,该公司销售额便从183.7亿元,上升到了339.1亿元;随着公司在全国范围的推进,2017、2018年,蓝光销售金额也快速增长至582亿元、855亿元。

直到2019年正式突破千亿,蓝光发展规模急速扩张的背后,合作不可避免。

从蓝光发展的土地储备上看,此前,蓝光发展披露的一项数据显示,该公司通过合作、股权收购、代工代建等非直接招拍挂项目的储备资源占比超过85%。

翻阅其历年年报,2017年,蓝光发展在成都、滇渝、北京、华南、华中、华东六大区域的房地产储备,合作开发项目的平均权益占比为78.2%。2018年,该比例下降至71.67%。说明该公司还在不断通过引入合作方开发项目,储备项目的权益占比也在进一步下降。

去年5月,蓝光通过联合合作方,以总价19.8亿元拿下浙江绍兴1宗商住地,该地块经过94轮竞价,在去年土地市场低迷的行情下,溢价率达到少有的37.78%。

收并购也在预料之中,去年4月,蓝光以总价22.14亿收购成都中航城,获得项目总建筑面积89万平方米。9月,蓝光发展下属公司以17.8亿元收购重庆华景域100%股权。企查查显示,这是一家新成立的房地产开发公司,目前正在开发悦来40万平方米花园洋房社区。

通过购买股权合作拿地,在获得规模迅速扩张的同时,也“牺牲”了一部分股东权益。2019年三季报显示,蓝光发展少数股东权益184.07亿元,已经超过其归属母公司所有者权益的173.49亿元。

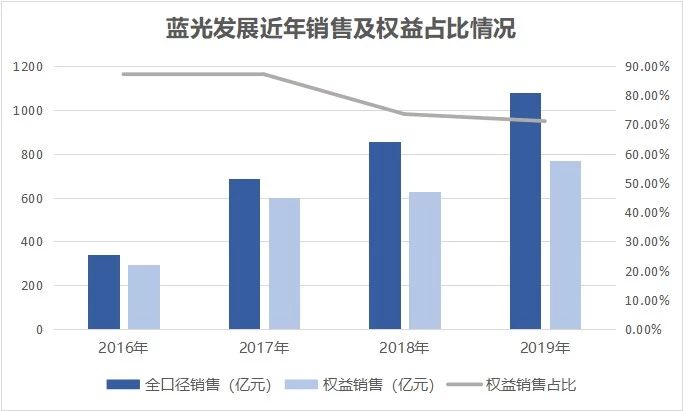

表现在年度销售金额上,蓝光发展近两年的权益销售占比在逐步下滑。乐居财经查阅资料了解,2016、2017年,蓝光发展全年权益销售占比仍达87%以上;2018年,蓝光发展全流量销售855亿元,权益销售629亿元,权益销售占比下降至73.57%。

乐居财经根据公开资料整理

而根据克而瑞排行榜,2019年,该公司权益销售768.4亿元,占全流量销售1079.8亿元的71.16%,权益销售比例进一步下降。兴业证券一项数据显示,目前蓝光发展总土储约2700万平方米,其中中西部占比63%,长三角占比20%。这些房地产项目储备里面,蓝光发展的权益比例多少,值得考究。

减负前行?

公开寻求项目股权合作,多少或者也与其资金情况有关系。

根据克而瑞数据,蓝光发展在2019年以1079.8亿元的销售金额,排名第33位,正式跨入千亿俱乐部。也就是说,从百亿到千亿的突破,蓝光发展仅用了四年。

急速奔跑的背后,一些问题也逐渐显现。根据蓝光2019年三季报,该公司在去年前三季度负债进一步增长至1469.61亿元,资产负债率80.43%。与此同时,该公司净负债率则达103.45%,而在去掉股东权益中39.68亿永续债,其净负债率则达116.38%。

而该公司2019年中报则显示,蓝光发展短期借款(包括短期质押借款、抵押借款、保证借款和信用借款)合计69.3亿元;一年内到期的非流动负债则增长至72.58亿元。此外,于去年1-6月,该公司应付债券合计达到205.04亿元,这些债券大部分将在2021年之前到期。

截至2019年9月底,蓝光发展合并口径下的借款余额为618.1亿元,较2018年末经审计借款余额569.58亿元增加48.52亿元。

与之形成对比的是,2019年1-9月,蓝光发展经营活动产生的现金流量净额为-20.04亿元,报告期末的现金及现金等价物余额206.52亿元。

为补充手头现金流量、借新还旧,去年以来,蓝光发展进行了多次的融资动作。

2019年3月,蓝光发展完成11亿元第一期公司债券发行,票面利率7.50%;7月,蓝光发行2019年第二期公司债券11亿元,票面利率7.50%。随后于11月、12月,该公司还先后发行4亿元、3亿元公司债。

就在刚过去的1月16日,蓝光发展还拟以其上海总部虹桥世界中心物业资产,设立办公物业类REITs资产支持专项计划,拟发行规模不超过10.65亿元。

据了解,该公司拟以不超过4.3亿元,受让旗下子公司新都蓝光以及控股股东蓝光集团分别持有的润棉实业50.18%、49.82%股权。

股权转让完成后,蓝光发展将取得上海市青浦区褚光路1588弄“虹桥世界中心”578号虹桥世界中心第2-9层办公楼资产的全部股权。

蓝光发展将以该物业资产为底层资产发行办公物业类REITs,规模不超过10.65亿元。上述业内人士指出,蓝光举行项目股权合作推介会,无疑是想通过合作,减轻其资金负担,分摊风险。

值得一提的是,在回归新一线二线、强三线的战略下,中西部正在成了蓝光发展的“弃子”。数据显示,截至2019年前三季度,蓝光华东区域销售额达199.48亿元,已取代成都区域位列该公司六大区域的首位。

蓝光官微显示,公司目前已布局12大区域,60余座城市的400多个项目。未来,这样的合作或将成为蓝光发展的常态。

日前,蓝光发展正面否认“卖身”传闻,并且拟采取开源节流、盘活资产、适时引入战投等整改措施,以应对公司债券大跌、债务偿还等问题。

4月27日,蓝光发展对外表示,公司现在、未来都没有撤离上海运营总部的计划。2020年,蓝光发展推进完成了上海+成都双总部运营的搭建。

万科宣布在董事会人数不变的情况下,新增一个“职工代表董事”职位。职工董事取代管理层董事,且听命于管理层,昭示着管理层话语权会更大。

日前,丽尚国潮发布公告称,全资子公司丽尚控股拟出资3000万元认购医美公司帕美朵新增注册资本214.2858万元,占增资后公司注册资本的30%。

“代建第二股”中原建业今日上市,成为继绿城管理后第二家上市的代建企业。两家行业龙头已迈进资本市场的大门,代建上市潮或将开启。

天猫发言人发布微博,宣布今年天猫618将取消PK玩法,但用户权益并不会缩水。一些网友表示,“天亮了”、“终于做回人了”。

5月28日,淘宝特价版宣布品牌升级,更名为淘特。汪海表示,此次更名重在“特”,即创新“特别”的电商新业态,提供“特好”的商品和服务。

赢商网账号登录

赢商网账号登录