来源:财经人言(ID:dcrydc1)艳姐team

在代建行业,绿城管理做了第一个吃螃蟹的企业,在登陆资本市场的不到一年内,它多了一个新的代号:代建第一股。

彼时,绿城管理上市时,认购就超购了十倍,上市首日就大涨30%,而今,绿城管理的股价已然实现了翻倍,市值也突破了百亿港元。

就在5月27日,绿城管理牵头举办了首届中国代建价值峰会,宣布成立国内轻资产联盟,代建领域的领军企业们都参与了其中:

当代管理、华润置地、金地管理、雅居乐房管、中原建业……

而就在这场峰会结束后的4天后,作为这个联盟中的一员,中原建业将成为继绿城管理后第二家上市的代建企业,成为“代建第二股”。

不久前,中原建业终于敲定了上市日程:将于5月31日正式IPO,最终发售价为3港元,目前公开发售获认购4.99倍。

如果说,绿城管理的上市是代建行业的初体验,那么中原建业的上市意味就深长了一些,随着中原建业成功IPO,代建股也将结束一枝独秀的局面。

虽然有绿城管理的成功案例在前,但是中原建业的估值如何依然要打上一个问号。

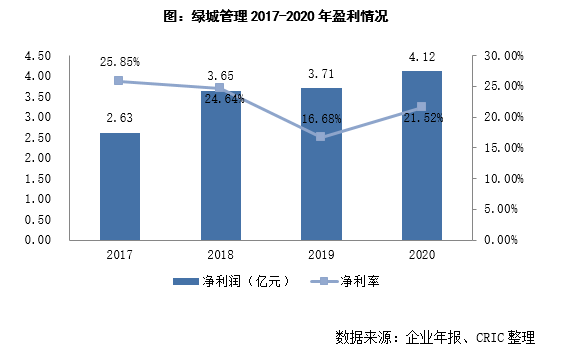

但是细看绿城管理上市以来的股价走势就不难发现,相较此前较平稳的走势,在其发布了2020年成绩单之后才真正迎来了股价的暴涨。背后的原因在于其稳居龙头且较稳健的规模增长与盈利能力。

2020年,绿城管理实现了745亿元的代建合约销售额,同比增长12.2%,截至去年年底,共有296个代建项目,实现了7610万方合约总建面。其盈利水平也在上市后得到了一定反弹,保持着不错的水准。

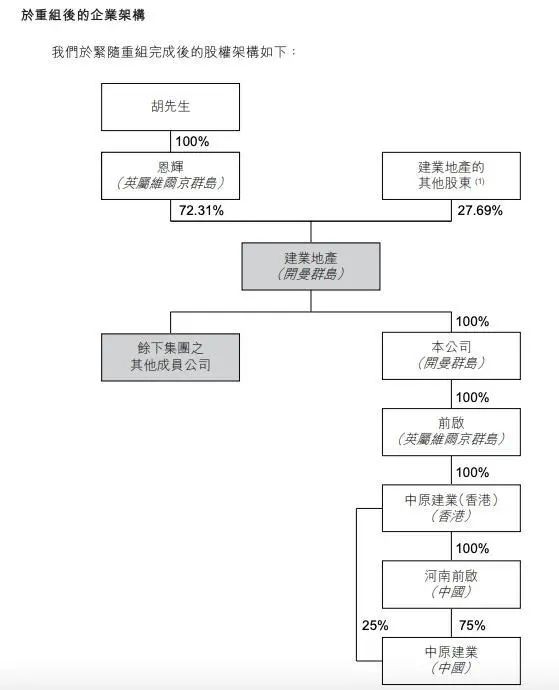

值得注意的是,自从确定了要分拆中原建业上市后,建业内部也完成了组织架构的重组,此前中原建业为建业地产的全资子公司,而在分拆后,两者将成为互相独立的兄弟公司。

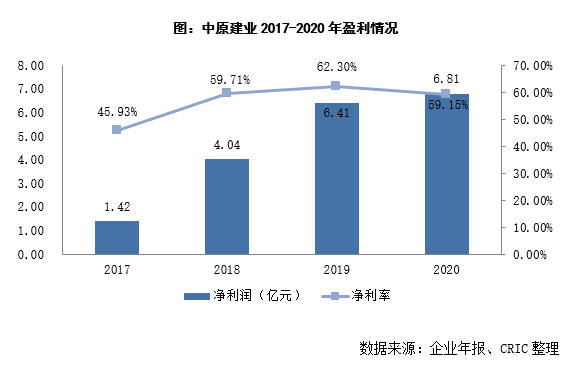

中原建业的招股书显示,在2017年到2020年间,其在管建面的年复合增长率高达30.5%,2020年新增合约建面位居行业第二。

中原建业的一大突出优势在于:盈利能力颇高,相较于绿城管理徘徊在20%上下的净利率,中原建业近些年的净利率已经维持在了60%左右。

这或许与其开发模式与投资战略有关。整个建业集团来看,不管是建业地产还是中原建业,都更多的聚焦于河南省内,由于资源等足够集中,也更具备优势。但与此同时也带来一个问题:

聚焦不一定是坏事,但是过分的聚焦也意味着选择把鸡蛋放在同一个篮子里,风险也大大增加。

不过相较于重资产的地产,轻资产模式的代建受其困扰应该会低很多。

目前来看,国内代建业务发展迅猛,中指研究院有报告显示:国内的代建行业收入规模已经从2015年的27.4亿元至2020年的110.2亿元。2025年预计将达到316.7亿元。

目前来看,国内代建行业的发展空间还极大。不少房企也看到了代建的蓝海,在多元化冲刺的道路上加入了代建这一赛道。

有房企已经放言,要争取在5-10年内做到5-8家上市公司。

而就像当初房企们分拆物业上市,诸如此类的轻资产分门别类的上市都只是时间问题。

随着两家代建行业的龙头率先迈进资本市场的大门,代建的上市潮已然不远了。

建业地产将2021年合约销售目标由原定的800亿下调至700亿,主要受河南此前洪灾影响;公司预计,2021年全年实现收入约500亿元。

截至6月30日止6个月,建业地产合同销售额为人民币310.53亿元,同比增加3.5%;合同销售建筑面积405.15万平方米,同比增加为9.9%。

5月12日,建业地产宣布,董事会批准分拆中原建业赴港上市。此前外媒报道,中原建业计划下周开始为在港IPO进行预路演,拟筹1亿-1.5亿美元。

4月7日,建业地产宣布拟透过分派及全球发售方式,分拆中原建业于港交所上市。中原建业已签约轻资产项目246个,项目规划计容建面3309万㎡。

业务线条的扩张与收缩,几乎成了房企永恒的主题。然而,做好基本盘,才能更好地转型;若新业态经营不力,反而可能成为企业风险爆发的引线。

沉寂6年的物业分拆计划,终于被提上日程!截至6月30日,深业物业管理面积超5500万㎡,合约面积1亿㎡;深业物业还接连对外投资5家物业公司。

赢商网账号登录

赢商网账号登录