2019年商业世界的变化让人措手不及。

有些一年前被看衰的公司突然重现生机,比如H&M活了过来获得近5年来最好增长;共享充电宝变成为数不多还有投资进入的共享生意……

曾经处在高光时刻的公司,却突然跌落;WeWork的泡沫破了;优衣库遭遇黑天鹅事件;Gucci高歌猛进的趋势不再……

总之,在变化是常态的时代,我们需要更新的认知太多了。有哪些我们深以为然的“公司印象”其实不准确?有哪些之前看起来很难的生意突然被做成功了?从中这些消费领域的变化中,我们能读出什么规律?

1、一年前还炙手可热,如今Gucci逐渐失宠

当你看到某个奢侈品品牌满大街地晃。接下来几年,它可能要不好过了。最近哪个品牌面临这样的“危险”——Gucci。

Gucci有“出街率”过高的趋势:走在上海街上,Gucci的Marmont和Dionysus手袋每隔几分钟就能看到一个,更别说带有红蓝(或红绿)条纹的“小白鞋”了。Gucci降低了入门款的门槛,手袋出了不少千元款式。目前Gucci的最低价手袋(5500元)比LV(8300元)低了一截(这还不包括Gucci的童包,很多成人消费者买来穿搭)。这其中可能也有仿品的稀释。

在知乎问题“有哪些烂大街的奢侈品单品”页面中,里面Gucci出现了22次,相比之下LV只出现15次。小红书上,Gucci也是笔记最多的品牌(31万条),超过了它的劲敌LV(29万条)。

虽然买它的人不少,但是消费者对Gucci了解的兴趣已大不如前。2017年Gucci还力压LV成为在Google上被搜索次数最多的奢侈品品牌,但是到2018年已经不再是搜索次数最多的品牌,降到了第五。

真正的奢侈品消费者不想泯然众人,不会选择无处不在的款式,甚至品牌。中国消费者在快消品上都开始追求个性化了,何况是本来就标榜个性和地位特征的奢侈品呢?加拿大投资银行RBC(RBC Capital Markets)在2019年9月做了份消费者偏好调查报告。受访的750位具有消费能力的中国顾客表示,他们更愿意在未来12个月内购买香奈儿、爱马仕、LV、普拉达和Dior品牌。值得一提的是,在RBC今年4月份发布的调查报告中,GUCCI还在排在第二名,如今却位列第六。Gucci可能失去了一部分目标消费者。

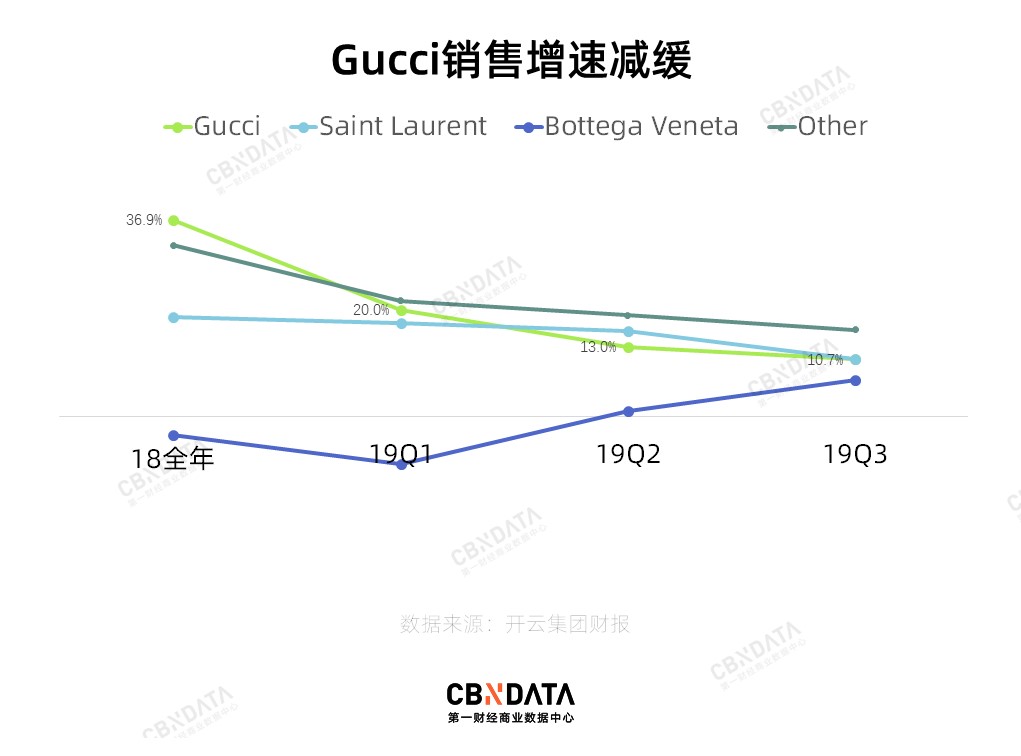

另一方面,时尚潮流每几年就会更迭。Gucci创意总监Alessandro Michele的繁复复古风在过去4年将品牌激活。如果在没有耳目一新的概念、产品或设计出现的情况下,Gucci可能会进入盛极必衰的周期。从Gucci母公司开云集团的财报来看,这个年销售额在80亿欧元左右、和LV和Chanel同属于第一梯队的奢侈品品牌,增速已不如规模更小的奢侈品品牌如在“其他类别”内的Balenciaga或McQ。

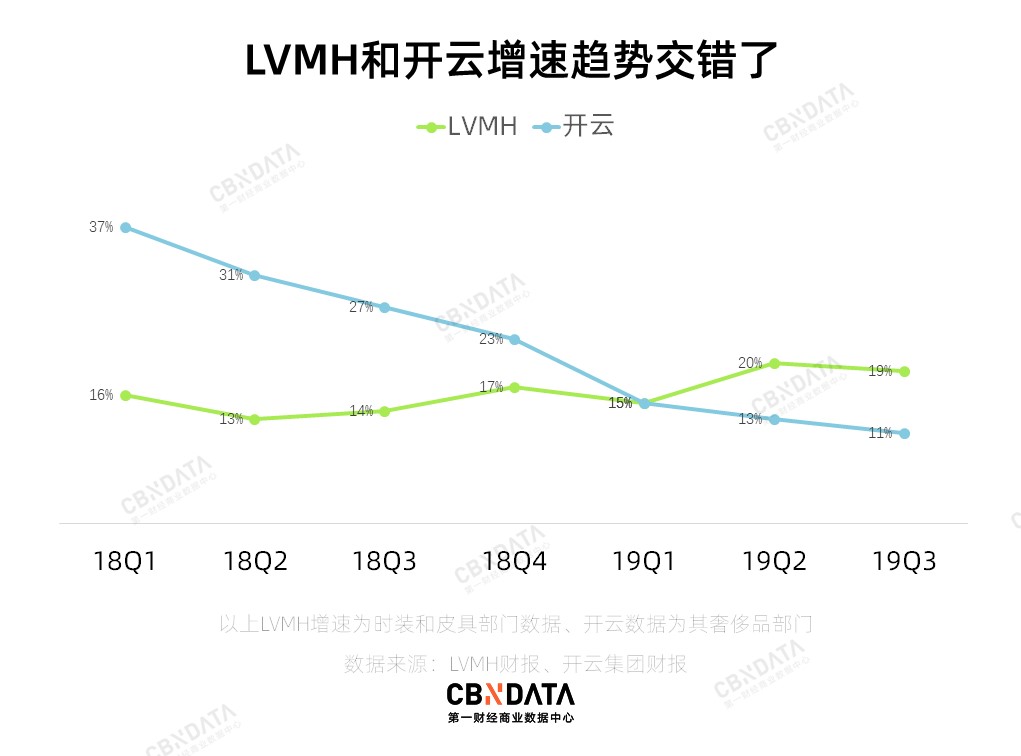

Gucci从近40%的增速放缓勉强保住10%。如果将LVMH和奢侈品部分和开云的奢侈品业务比较,我们会发现二者的增势交错了。而LVMH的时装和皮具部门(包括LV、Fendi、Celine等等)增速达到了20%。而包括Gucci、Saint Laurent等品牌的开云奢侈品部门增速放缓至10%左右。

虽然说体量变大后增长放缓是自然的,但是Gucci减速有点剧烈。Gucci年销售额突破100亿欧元,超过LV的目标可能不会那么快实现了。

规模越来越大的奢侈品品牌需要在提高销量和过于可得之间做一个平衡。

2、线下零售难,外资退缩,Costco和Aldi却站住了脚跟

在亚马逊、麦德龙和家乐福等外资零售商撤退时,Costco和Aldi打赢了在中国的第一场战役。首店开业火爆,Costco3个月后宣布将在上海开第二家门店;Aldi也在进入中国市场半年追加了3家新门店。

这是因为新手光环吗?

他们成功的原因有很多,比如特殊的零售体验、优惠价格和独卖的自有产品。但有一个重要原因是:这两家零售商都以销售进口产品为主。Costco进口产品占40%。但它们的部分进口商品甚至比线上或代购更优惠(比如Aldi卖的粉象啤酒,以及Costco的奢侈品),真正让消费者有“让利感”。

另一个例子是沃尔玛旗下的山姆会员店(Sam’s club)在中国的同店销售额已经连续两个季度实现双位数增长,远超沃尔玛的表现。山姆进口产品SKU占比高达80%。

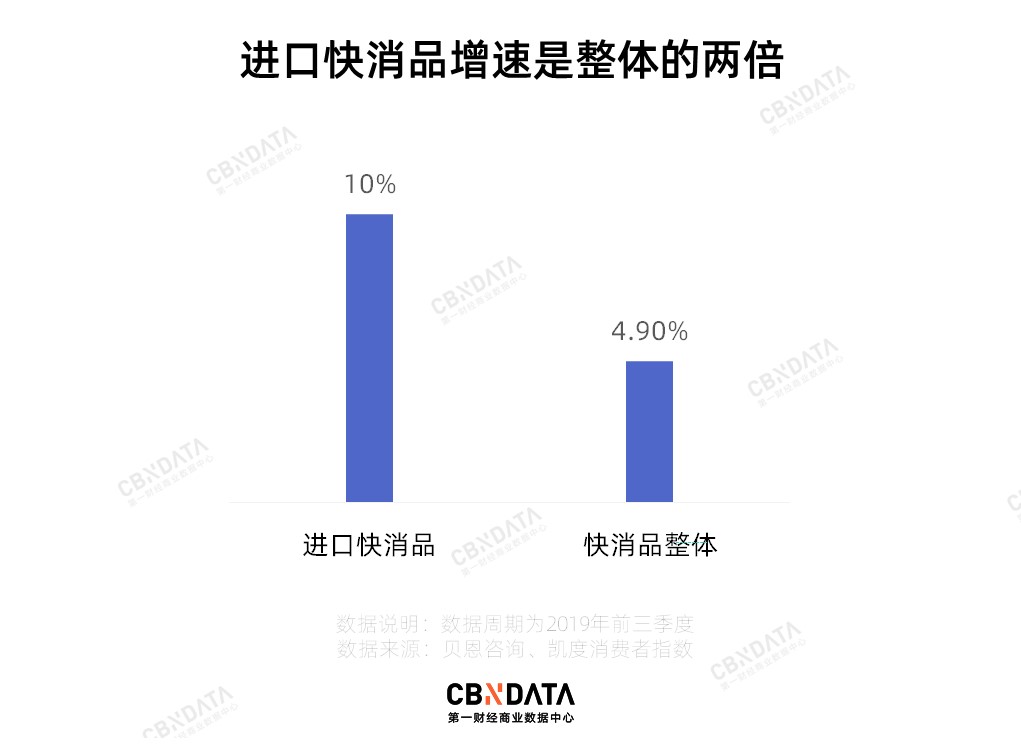

中国消费者有多爱进口产品(尤其是快消品)呢?据贝恩和凯度的《2019年中国购物者报告系列二》,中国快速消费品市场在2019年前三季度的销售总额增长了4.9%,但进口快消品销售额增速达到10%,接近快速消费品整体增速的2倍。进口产品的热销也是阿里巴巴收购网易考拉的原因之一,它看中了考拉在跨境电商上第一的市场份额。

很长时间内,进口产品在中国消费者心中的印象是“高端”。消费分层后,大家都在关注下沉市场,但实际上中国消费者对高端的进口商品需求依旧强劲。消费分层还给了走性价比路线、中档定位的进口商品更多机会。

总之,进口产品是看待零售商格局变化的一个线索。

3、你以为无印良品死了?其实它活得还行

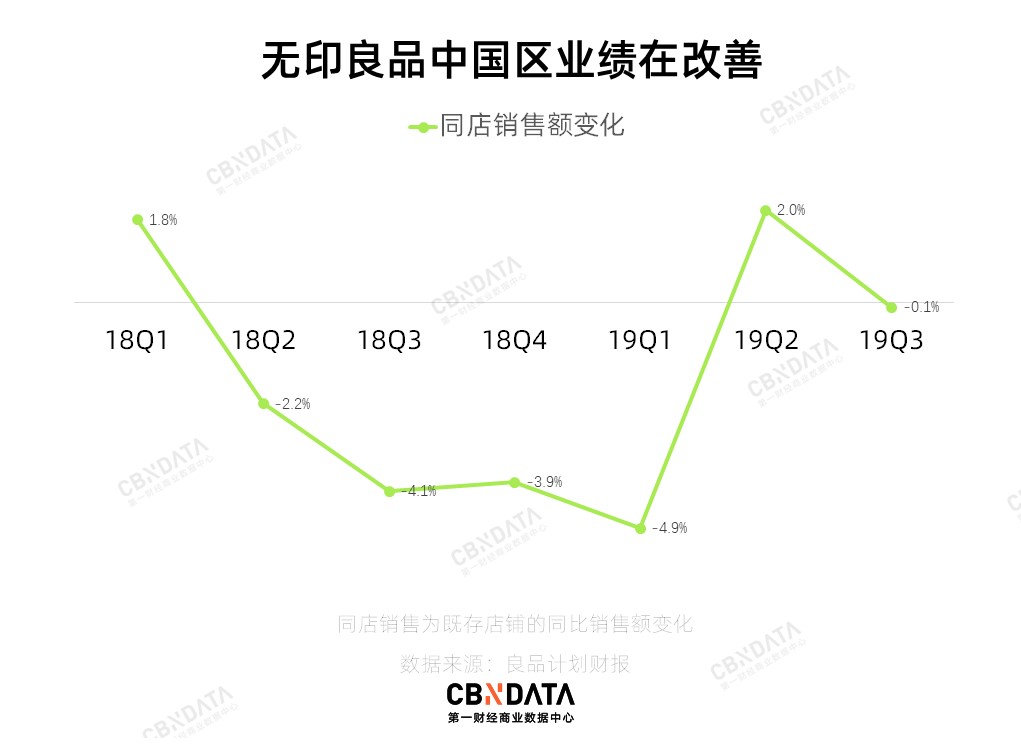

几乎所有人都在唱衰无印良品。的确,无印良品早已走下神坛。从2018年6月的那个季度开始,无印良品在中国地区的同店销售下降。也就是说,它开业一年以上的老店生意在下滑,销售额增长是依靠开新店拉动的。这样的趋势持续了一年。

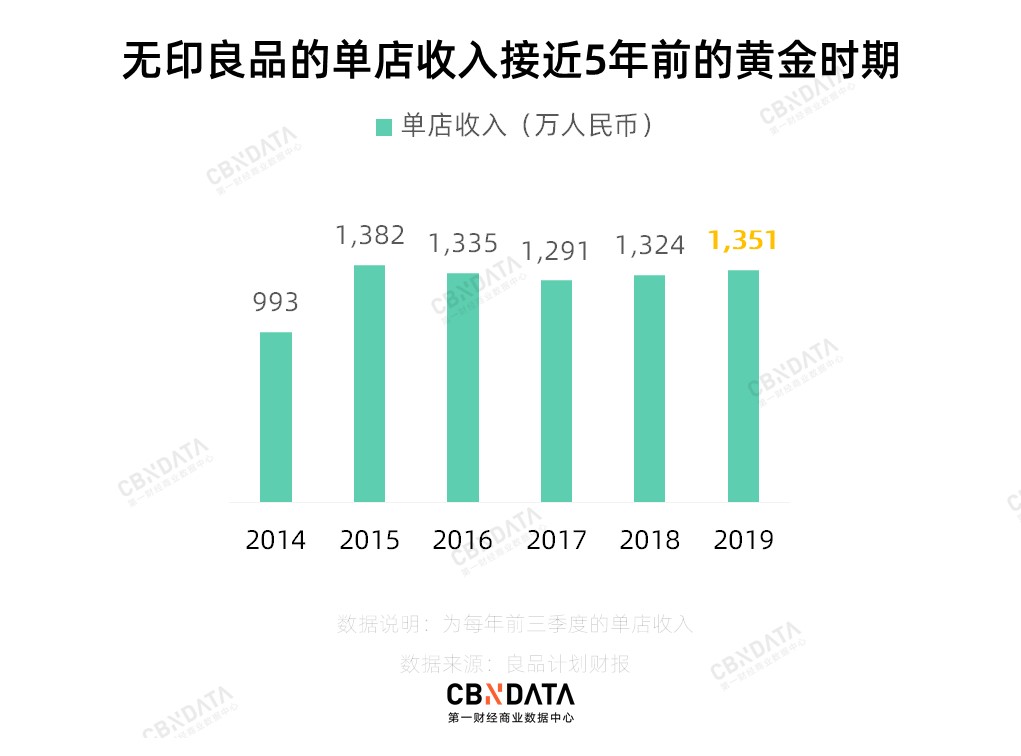

在最近两个季度,无印良品的同店销售止跌了。在第二季度,它的老店业绩还有微增。这可能跟它近期频繁地促销有关。实际上,从单店收入来看,无印良品的业绩在变好。这个趋势延续了3年。目前的单店收入接近2015年的鼎盛时期。

为了打破消费者对无印良品固有的“贵”的印象,它开始频繁打折。仅在第三季度(2019.9-2019.11)中,它就做了12次促销。2019年以来,“三日限定”的快闪式折扣已经成为了无印良品的常规营销活动。

而其他生活方式品牌的境遇更严峻。

严选年初裁员,突显危机。在考拉被剥离之前,第二季度网易财报电商中,电商整体表现平平,增长放缓。10月,网易公司副总裁、严选事业部总经理柳晓刚离职。因为“高不成”,网易严选推出“9.9超值专区”,开始下沉。

名创 优品这一年的发展态势并不如前。在2018年刚获得腾讯和高瓴资本10亿元投资后,名创 优品传出了上市的消息。除了差钱,还有什么理由要上市?据《时代周报》报道,名创 优品在开年会时称2019年可能是创立以来最差的一年。

名创 优品是个打算赚快钱的品牌:不仅山寨款式多,还频繁出现质量问题;高管自营网贷平台给名创 优品加盟商输血,有“自融”嫌疑。它生命力有多久很难说。名创 优品创始人兼CEO叶国富透露其综合利润率在8%左右。如果按它2018年180亿元的收入来算,其利润很可能在13.6亿元左右,看上去盈利和增长都不错。不过,这些数字都未经过外部审计。

另一个生活方式杂货电商——小米有品还在高速增长,2019年上半年,有品电商平台GMV为38 亿元,同比增长113.9%。不过它才成立不到2年,可能还有些新手光环。

生活方式品牌(或者说生活杂货)在中国才兴起5年不到,目前来看做的最好的还是无印良品。本土品牌学习产品很快,但在设立自己风格、美学和生活图景上,它们还有很多需要和无印良品学习。构建一种生活方式,需要长期主义。

4、萎缩的服装市场中,崛起了高端化的国产品牌

羽绒服涨价是近期重要话题。谁能想到波司登推出了万元款式,向加拿大鹅看齐?其实不止是波司登,涨价是国产服装的近几年的“主题”。中华全国商业信息中心统计显示,全国重点大型零售企业2018年服装单价累计上涨5.3%,同比提升4.1个百分点。

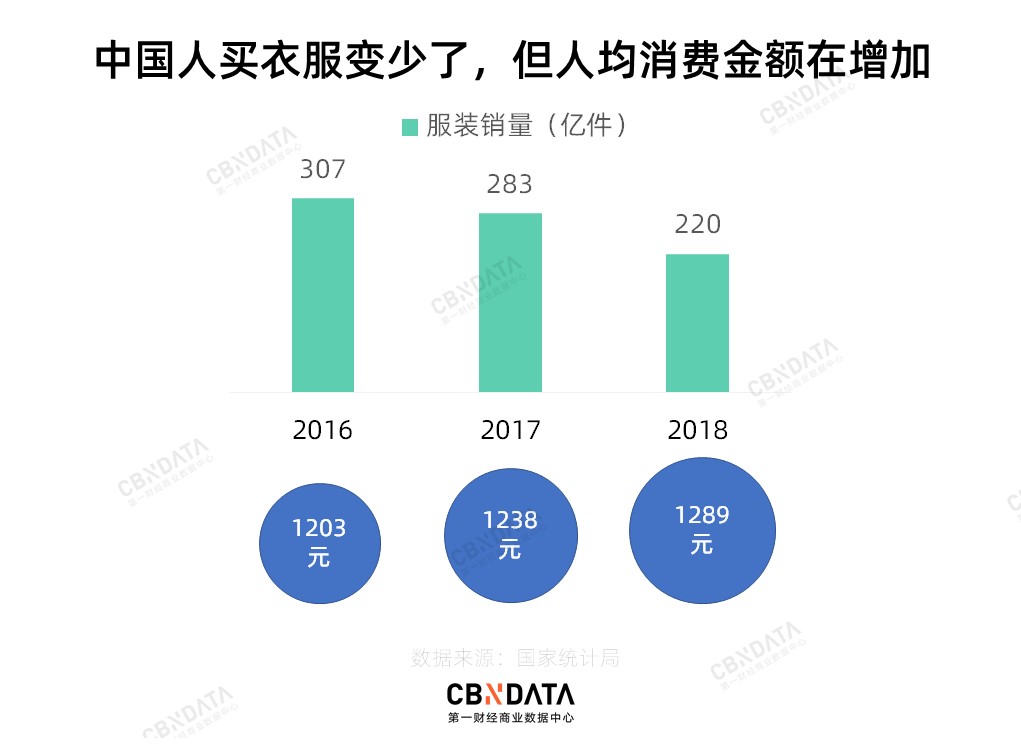

消费者买衣服变少了,服装销量下降,企业需要通过高价产品来维持收入(甚至实现增长)。根据国家统计局,2018 年全国服装销售量为540.6亿件,同比下降了24.8% 。2019年前两季度服装销量也分别下降了10.7%和5.1%。

从居民消费结构来看,服饰还在增长,但它是增长最慢的品类。据国家统计局,2019年前三季度全国居民在衣着上支出同比仅增长 3.8%,达到962元人民币,增速远低于教育文化娱乐、食品烟酒等类别的消费。服装在居民整体消费中的占比也从5年前的7.4%下降到 6.2%。

“买的少了”背后可能是因为消费者观念变了,更多地看中质而非追求量。但也可能是因为服饰涨价的同时,其他必选消费和家庭债务增长更快,迫使消费者降低服饰这种可选消费的购物量。

服饰类公司有喜有忧。对于低价、走量、消费者多为价格敏感的品牌如优衣库来说,消费者买衣服少了是坏消息。截止2019年11月30日的最新一季,优衣库大中华区销售额账面上仅增长5.8%,尽管该公司解释这主要是因为人民币贬值、和香港零售环境的影响。

一年前都不被看好的快时尚H&M意外出现复苏。H&M在中国市场前三季度增长11%,夏季款、全价产品卖得好,利润同比增长6%。据第四季度及全年简报,H&M在2019财年全年销售额为2327亿瑞典克朗,同比增长11%——这是H&M 自2015年来最好的年销售额增长。它还未公布具体业绩,H&M的复苏可能跟多品牌策略有关。

在消费者的习惯变化下,本土品牌李宁(需求面积:100-300平方米)、波司登找到了转型的机遇:高端化,而且还出人意料地成功了。

波司登在2019年双11女装排名中位列第二,比去年提升了两名。财务上额改善不少。在截至9月30日的上半财年内,波司登收入同比大涨28.8%至44.36亿元人民币。净利润则大涨36.4%至3.43亿元。其中核心的羽绒服业务收入为25.33亿元,同比增长42.9%,超过贴牌加工管理业务收入增速。

而李宁则是通过改善设计、加入潮流元素同时提价的“中国李宁”系列完成了升级。2019财年上半年,李宁服装业务大涨33%,中国李宁系列售出了520万件服装,4万双鞋。这半年,李宁收入为62.547亿元,同比增长32.7%;净利润达到7.95亿人民币,近乎翻倍(虽然利润包含卖地收入)。它成功的另外一个原因是选对了赛道。运动服装是中国服装品类中增长最快的品类。

本土服装品牌成功高端化的案例不多。不管是安踏或欧时力等公司都是通过收购、代理国外的中高端品牌(如FILA、Miss Sixty)来跟随消费升级。国货要成功升级,光靠消费者一时的热情或民族认同感可能还不够。

因日本無印良品发表的声明涉嫌商业诋毁不正当竞争,北京棉田纺织品再次与其对簿公堂。据悉,北京棉田纺织品曾申请注册无印良品等商标。

无印良品从2014年来持续实行降价策略,截至目前,在中国市场调价次数已超10此。高幅度高频率的降价,在于无印良品想占据更多市场份额。

4月14日,无印良品母公司发布最新声明,称将继续销售使用“新疆棉”的服装。良品计划还表示,在2024年前,希望每年能在中国开50家门店。

热点关键词解读:成都常驻人口、爱马仕健身馆,中国李宁城市主题概念店,保利商业,重庆中央公园建设新进展......

5月27日,当代置业金融资本中心总经理李仿指出,地产行业已进入地产资本管理时代;所谓的类金融属性,最终聚焦的就是资本管理和资产管理。

赢商网账号登录

赢商网账号登录