2017年启动上市至今,绿城代建业务的上市路终于走到最为关键的一步,同时向市场揭开代建行业的神秘面纱。

2月28日晚间,绿城中国公告宣布,建议分拆绿城管理并于联交所主板独立上市,并紧随其后发布招股书。

据观点地产新媒体了解,绿城管理以开发代建、金融服务、知识分享为核心业务,是国内规模最大的房地产代建公司,同时是绿城中国轻资产板块下三大业务之一。

事实上,作为近几年绿城中国销售贡献较大的业务,绿城管理上市一直备受市场关注,然而一直以来无论是集团还是绿城管理本身都对上市讳莫如深。

如今,在张亚东正式掌权的第二年,推进了3年的代建IPO正式向资本市场打开大门。

值得一提的是,建议分拆完成后,绿城管理将继续为绿城中国的附属公司,且绿城中国将继续将绿城管理的所有资产、负债和收益表项目合并入账。

换言之,分拆后,绿城管理的销售业绩、利润也仍将并入绿城中国。

代建“第一股”

作为首家对接资本市场的代建企业,绿城管理上市无疑揭开了这一行业诸多神秘面纱,包括它的规模、盈利水平和收费模式等等。

招股书数据显示,截至2019年9月30日,绿城管理在中国25个省、直辖市及自治区的84座城市,以及柬埔寨一座城市拥有262个代建项目,管理总建筑面积为6850万平方米。其中,一二线城市管理面积为2812.3万平方米,三四线的管理面积为4004.4万平方米。

而根据戴德梁行的估算,上述代建项目已有估计总销售价值约3570亿元。

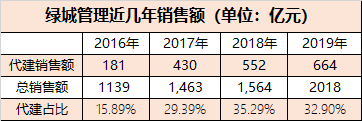

另一方面,对绿城中国而言,近几年绿城管理的销售业绩在其总销售额的比例也保持在30%以上。预计在并表的前提下,绿城管理也将继续为绿城中国业绩不可或缺的部分。

从盈利表现上看,2017年、2018年及截至2018及2019年9月30日止九个月,绿城管理分别完成收入为10.16亿元、14.81亿元、11.28亿元及15.13亿元,期内所得利润为2.57亿元、3.63亿元、2.37亿元及2.96亿元。

以此计算,净利率分别为25.2%、24.5%、21%及19.56%,这一水平高于地产业务的净利润表现。

据了解,绿城管理的收入主要分为三个部分,商业代建、政府代建和其他服务:包括代建咨询服务、设计咨询服务及其他服务。

其中,商业代建是其最主要的收入来源。

数据显示,于2017年、2018年及截至2018年及2019年9月30日止九个月,绿城管理的商业代建分别产生收入8.07亿元、11.45亿元、8.97亿元及10.98亿元,占其总收入的79.4%、77.3%、79.5%及72.6%。

而截至2019年9月30日,商业代建的总面积为3815.1万平方米,占其总管理面积的55.7%。

然而值得一提的是,虽然商业的收入占比高,但近几年也出现毛利率下降的趋势。

具体而言,绿城管理商业代建的毛利率由2017年的61.4%降至2018年的55.7%,并由截至2018年9月30日止9个月的57.2%降至2019年同期的47.6%。

对此,绿城管理解释称,商业代建服务的毛利率减少主要由于透过与业务伙伴合作的商业代建快速发展所致。

尽管各方面表现都优于地产业务,但近两年绿城管理在规模扩张上开始变缓。

数据显示,截至2017年及2018年12月31日止年度及截至2019年9月30日止九个月,绿城管理已有的新订约代建项目分别为43、106及59个,其新订约总建筑面积分别达致1060万平方米、2240万平方米及1450万平方米。

对于新增项目数量增长放缓,绿城管理的解释为,主要是由于加强了对政府代建业务的项目选择,以优先选择潜在的项目盈利能力及非经济价值(例如品牌认可及促销)。

此前,绿城管理总经理李军在接受观点地产新媒体采访时也曾表示,“规模不再是绿城管理的问题。”

与此同时,作为纯粹的轻资产公司,绿城管理并没有传统地产业务的高负债,资金沉淀大的特点。

数据指出,截至2017年及2018年12月31日及2019年9月30日,绿城管理分别录得流动负债净额4.6亿元及1.84亿元及流动资产净值5160万元。

其中,于2017年及2018年12月31日以及2019年9月30日,绿城管理的一年内到期银行及其他借款分别为1000万元、1000万元及零。

绿城管理上市路

回顾绿城管理的历史和上市历程,不可不谓守得云开。

事实上,作为宋卫平亲自打造的嫡系业务,绿城早在2005年就已初现。

彼时,绿城从接手政府的代建项目开始进入代建行业。2008年,宋卫平提出“依托品牌和团队实现业务创新”理念。不过,虽然有了初步尝试和基本的理论体系,但绿城对于市面上的商业项目却一直少有涉及。

到了2010年,绿城才正式接触商业代建,接手了一个名为“瑞安玉园”的项目,这是绿城首个商业代建项目。同年,绿城建设管理注册成立。

直到2016年以前,宋卫平仍是绿城管理的主要持股人之一,随后经过一系列股权转让,及业务重组,绿城中国最终成为绿城管理控股有限公司(此次上市的主体)的唯一股东。

期间,绿城中国股权的变化也推慢了绿城管理的上市进度。

据李军此前向观点地产新媒体透露,“我们IPO的推进是比较慢的,真正启动是在2017年,2018年3月绿城中国董事会已经审批同意我们去上市了,但随后的寿柏年清空绿城中国股份,当时为了保证交易,暂停了上市计划,直到2019年重启,其实错过了好时机。”

尽管进度有所耽误,但李军强调,绿城管理上市目的不是募集IPO资金,公司本身并没有财务杠杆。上市不是目的,是手段。

他进一步透露,未来,绿城管理将分别跟不同的金融机构合作,组成一个金融上的产业链,来服务我们现在所做的一些项目。

不过,递交招股书仅仅是绿城管理真正上市的起点,绿城中国具体的分拆方案如何,是否会和绿城中国的股份挂钩,上市的市值表现是否会超越母公司,仍是市场颇为关注的重点。

据了解,在宣布上市后,有股民预计绿城管理的市值或许会超越母公司

数据显示,截至2月28日收盘,绿城中国的市值为222.74亿港元,而从事物业管理的绿城服务市值则达到271.77亿元。

值得一提的是,在这个即将分拆的上市平台上,中交系并没有占据太多位置,无论是主席郭佳峰还是李军都是老绿城人,绿城中国董事会主席张亚东,及绿城中国执行总裁刘文生为非执董。

具体来看,李军获委任为绿城管理行政总裁兼执行董事,另一位执行董事为林三九,而于去年回归绿城中国的老绿城人郭佳峰担任主席职位。

4月20日,李军斥97.4万港币增持绿城管理27万股股份,这是其公司上市后的第三次增持,目前李军最新持股数为1592万股,持股比例升至0.813%。

本周,地产圈出现了扎堆上市潮,一周内3家敲钟:弘阳服务、正荣服务、绿城管理,下周还有港龙中国(拟7月15日上市)

消息称绿城管理国际配售获数倍超额认购,股份预期7月10日挂牌。绿城管理以每股2.2至3港元招股,发售4.775亿股,集资10.51亿至14.33亿港元。

8月26日,石家庄主城区5宗优质地块成功出让,品牌房企华润、绿城分别斩获一宗城中村改造地块,裕华区或再添两座城市综合体项目。

7月11日,蓝光发展前CEO迟峰正式加入绿城,担任绿城浙西区域集团董事长。迟峰于2021年7月从蓝光发展离职,此前还曾任华润置地高级副总裁。

2022年北京市第一批次商品住宅用地共出让18宗地块,总面积83公顷,总建筑规模约169万平方米,总起拍价约491.8亿元。

2023年,家家悦集团实现营业总收入177.6亿元,同比下降2.31%。实现归属于上市公司股东的净利润1.36亿元,同比增长127.04%。

赢商网账号登录

赢商网账号登录