编者按:反脆弱法是不确定世界中的导航仪,是应对“黑天鹅”事件的终极自保指南。由第15届商业地产节独家冠名的《反脆弱》系列,关注那些在不确定性中穿越周期的零售巨头们,及它们的成长秘密。此为隐形王者·第2篇。

“怪胎”罗斯百货,被财经媒体Business Insider称为“最具灾难性的商店”。

门店内商品随处摆放,散落在地,犹如飓风过境,店里不设导购员、理货员,缺货不补、货架不理,甚至有网友直呼“乱如垃圾场”。

但,就是这样一家折扣百货,竟被华尔街奉为“零售界的宝藏”。

如同拼多多在电商巨头的夹缝中野蛮生长一样,这家“线下版拼多多”也在亚马逊们的冲击下幸存了下来,甚至活得很不错。

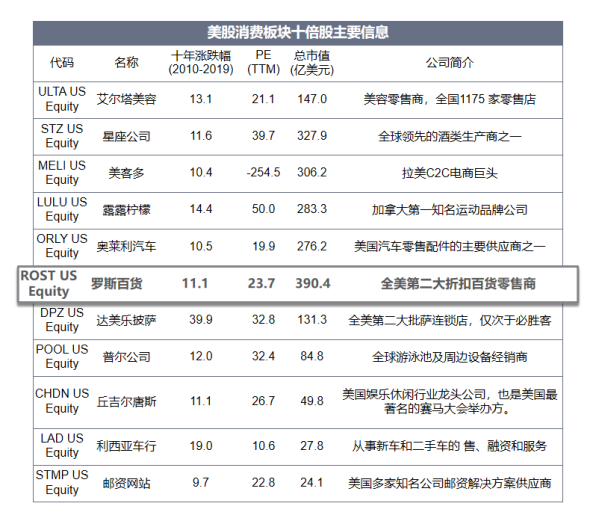

过去十年,罗斯百货营收、净利润年化增长达到8.36%、14.13%,同店销售连续14年正增长,而其股价累计涨幅接近15倍,取代TJX领涨美股(延伸阅读:《市值干翻44个王府井,美国最大折扣百货越萧条越火爆 | 隐形王者》),目前市值超2000亿元。

作为行业后来者,罗斯百货一路狂奔的成长逻辑是什么?美国折扣百货业何以成为时代危机中的“幸运儿”?

资料来源/招商证券 制图/商业地产头条

01

63年沉浮,做平民的生意

作为美国第二大折扣百货企业,罗斯百货起源于1957 年成立的加利福尼亚州的一家小百货店,最初为正价百货店。而后转型折扣百货,纳斯达克上市;广撒网多敛鱼,择优而从之;盈利能力满血,直追TJX。

· 1957-1989年:转型折扣百货,走平民化路线

至1982年,罗斯仅有6家门店。两个擅长“减价特卖”的零售商人买下了它,迅速改造成为折扣百货,扩大规模。

彼时,定位于高档时装折扣店的TJX,已凭先发优势形成一定规模,聚焦中高收入者。不敢与巨头硬碰硬,罗斯百货错位而行,走中低端“平民”路线,口号是“穿出性价比”(Dress for Less),商品折扣价大多为正价的20%-60%。

1985年8月,罗斯百货纳斯达克上市,门店增至107家,期末销售额同比增79%。

至80年代末,打差异化战略,淘汰国货部门,新增化妆品、香水等销售品类,并在95%的门店配备美容顾问。

图片来源/CNBC

差异化的结果是,门店变重了,罗斯偏离了“低价”初心,1990财年利润大跌44.2%,同店增长下滑3%,18个州185家分店销售额仅为7.98亿美元。

· 1990-2000年:主推低价,密布局,增家居品类

差异化战略失败,罗斯出了一套行之有效的“低价”战略,但1992年销售再现下滑。这年,TJX 独立出专营家居产品的子品牌Home Goods。

跟上大哥脚步,罗斯百货亦迅速调整营销策略,增加毛利较高家居品类,20家试点门店销售喜人。1994年,家居品类在罗斯门店全线推出。

整个90年代,是TJX强势撒网收割期。美国国内“扫货”低价零售商,同步打开欧洲、澳洲市场,1995年拿下美国第二大折扣零售百货Marshalls后,门店数从587家扩至1056家,营收高涨。

眼瞅差距渐增,罗斯百货多点深耕,在90年代加密布局美国西海岸加利福尼亚、德克萨斯两大主力市场。至1995财年,其在美国18个州拥有292家门店,销售额达14亿美元。同时,4倍以上扩编采购人员,网罗低价商品。

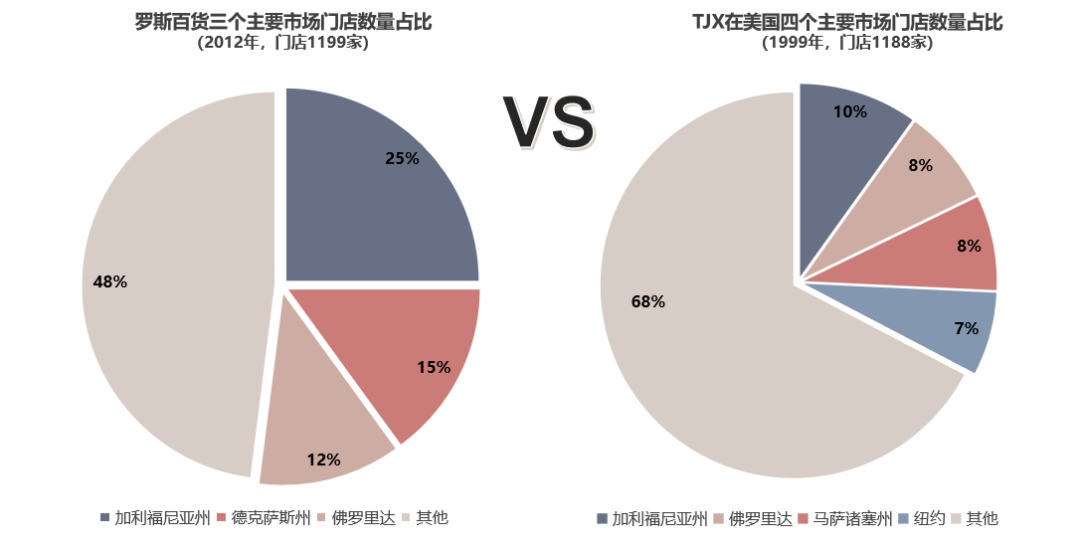

2012 年,罗斯门店数量为1199家,前三大市场的门店数量占比52%,分布于美国35 个州及地区,而门店数量1188 家时的TJX (1999年)前四大市场的门店数量占比仅为32%,覆盖美国50个州及地区。

横向对比的结果表明,罗斯门店分布更为集中,主力市场门店密度较大。

资料来源/长江证券 制图/商业地产头条

· 2001-2008年:渗透新市场,投技术,推新业务线

21世纪后,罗斯百货门店增长加速。2001-2005年,门店增速中枢由8.3%(1990s)增至13.3%,同时拓至美国东南部及大西洋中部等新市场。

门店扩张之势下,罗斯加大投资配送中心、仓库、运输管理系统等。同时在2004年推出“低阶”品牌——dd's 折扣店,折扣幅度最高可达70%,瞄准主品牌Ross之外收入更低的群体,扩大覆盖范围。

· 2009年-至今:危机中规模效应释放,盈利直追TJX

2008年经济危机后,罗斯盈利能力持续改善。2011年进入中西部,在十年首个新市场芝加哥开了12家分店。到了2013财年,营收破百亿美元大关(102.3亿美元),净利润8.37亿美元,期末门店数1276家。

资料来源/长江证券 制图/商业地产头条

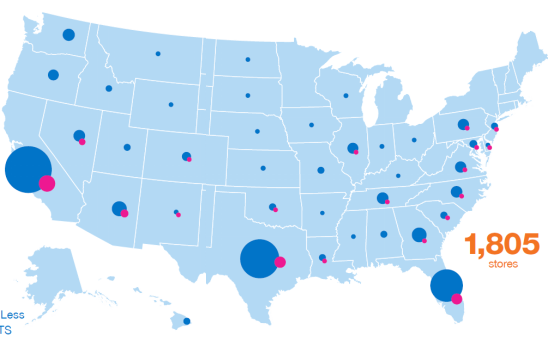

历经62年沉浮后,罗斯百货终当上了美国折扣百货第二。到去年底,全美开店1805家,营收超160.39亿美元,净利润16.61亿美元,营业净利率达10.36%。

同期,TJX的门店数、营收、净利润分别为罗斯的2.5倍、2.6倍、2.0倍,但7.84%的营业净利率较后者稍逊一筹。“垃圾百货店”罗斯隐藏的盈利实力,可见一斑。

02

后来居上,盈利直追大哥TJX为什么?

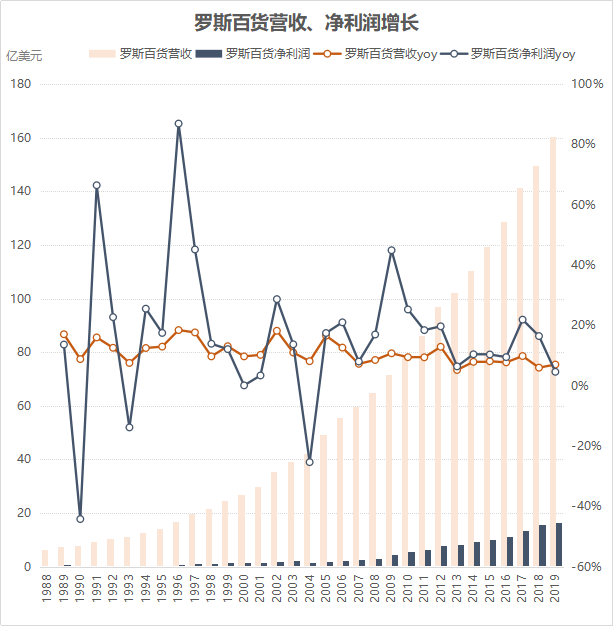

2008年金融危机后,罗斯百货业绩高走。往后十年,营业收入增长了117.92%,年均增长率超9%;净利润涨了346.16%,ROE自2010年来一直保持在40%以上。

业绩上涨推动股价飙升,2010-2019年末,罗斯百货股价上涨11.08倍。

数据来源/公司公告 制图/商业地产头条

复盘十年,罗斯百货高阶跳跃,主要得益于其内生增长能力,持续深耕推动经营效率提升:

· 定位下沉+品类灵活

根据销售情况及消费需求,优化品类组合,降低门店经营风险,是罗斯百货保持14年同店正增长的重要支撑。

2004年,推出子品牌dd's折扣店,瞄准主牌Ross平价之下的低收入群体,大折扣低售价,覆盖女装、男装、童装以及家居用品,拓宽目标消费范围。Coresight Research数据显示,罗斯百货顾客平均家庭年收入6.3万美元左右。

选址布局,dd's临近Ross而设,不单独去未开发的新市场,共享罗斯品牌效应、仓储物流等,协同作战。截至2019财年,罗斯在19个州开了259家 dd's折扣店。

截止2019财年罗斯百货门店分布 资料来源/公司公告

(蓝色圆点代表Ross折扣店,粉色圆点代表dd's折扣店)

集中化策略是罗斯在经营实力尚不及行业龙头TJX的情况下,权衡风险和收益的最佳选择:一方面,对优势市场的新店培育模式更为熟悉,培育期短,回笼资金快;

另一方面,节省了异地扩张新建基础设施的资本投入,降低异地扩张风险。

· 提升采购及存货管理力,完善供应链

罗斯百货大部分货源,通过采购制造商的剩余库存和时装季期间以及结束时的客户取消订单,称为“清仓购买”和“打包购买”。打包库存为主,是罗斯一贯库存管理之法。结果存货水平高、存货跌价风险高。

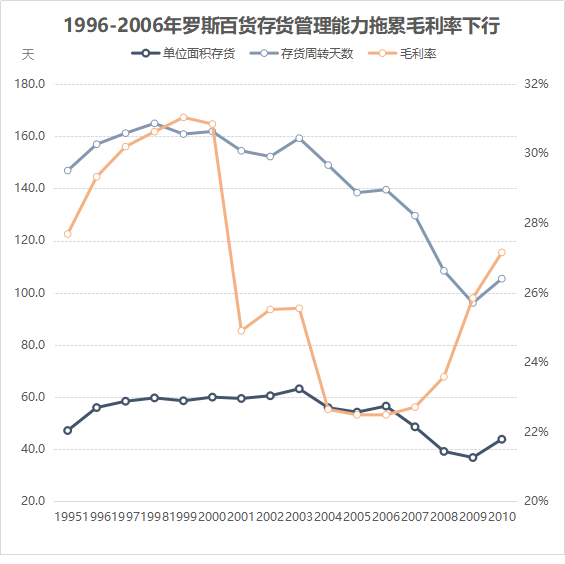

1999-2006 年,罗斯单位面积存货明显高于TJX,存货周转速度慢。存货跌价拖累毛利率,2004-2007年其毛利低位徘徊。

数据来源/公司公告 制图/商业地产头条

破局始于2007年,基于门店位置、门店单元,罗斯制定“本地化”采购需求和商品分配计划,减少店内库存,加快存货周转,精益存货管理。

采购办公室设在纽约、洛杉矶这两个美国最大的服装市场,平均业龄7年的900个专业买手,随时进行机会主义购买。7500个供应商,大多与罗斯有直接合作。

专业买手团队机会主义采购+按地区需求特点分配商品,罗斯门店备货充足,上新速度加快。供应商直采,减少中间环节,扩大利润空间。渐显的规模效应,提升了其议价能力。

图片来源/Kimco官网

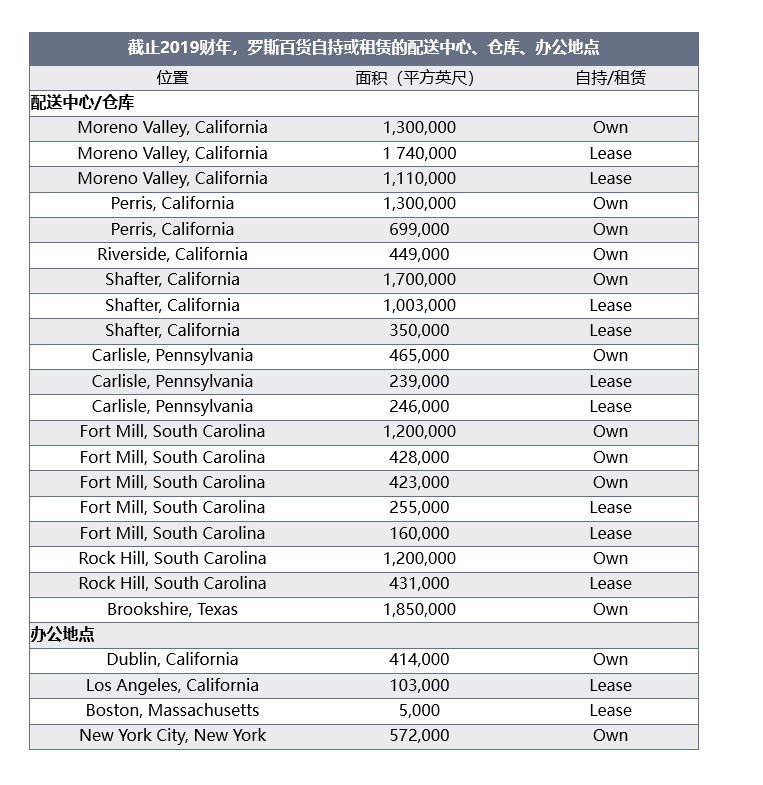

另一方面,2006-2009年间,罗斯分别投资1.19亿美元、7230万美元、1.12亿美元建配送中心。到2010年,配送、仓储中心数量为8个,对应面积548.8万平方英尺。2019年这2个数字已经增至20个、1554.8万平方平方英尺。

供应链打通,罗斯还在所有配送中心辅以新的劳动时间及考勤制度;且借力第三方设施,如各地区和州十字码头,来存储打包,向覆盖范围内门店配送商品,承运商向门店配送频次约3-6次/周。

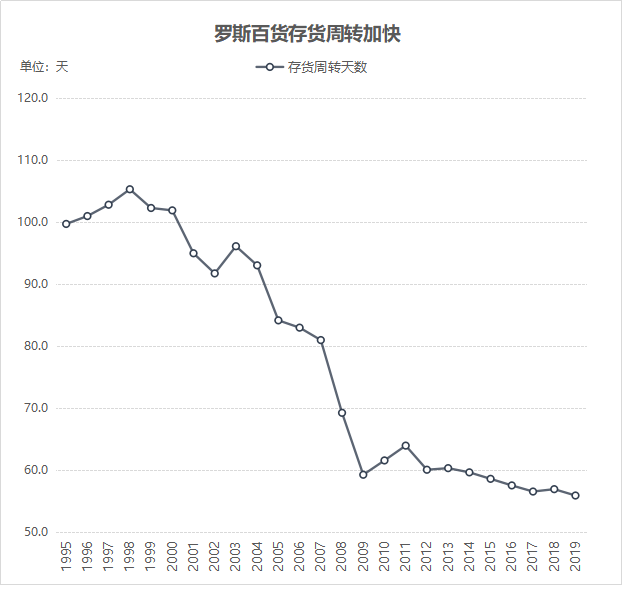

资料来源/公司公告 制图/商业地产头条

2008年至今,罗斯打包库存比例依旧高企,但总库存降幅显著。2003年单位销售面积存货为63美元/平方英尺,到了2009年降至37美元,近十年稳定在45美元左右,与TJX 趋于一致;存货周转速度自2008年起加快,2019年为56天,略优于TJX的57天。

数据来源/公司公告 制图/商业地产头条

建配送中心,减门店库存,增门店上新速度,罗斯运营效率和现金状况得以优化。至2013财年,现金周转期约为24天左右,与TJX相当,快于梅西百货。

· 规模效应释放,强控门店运营成本

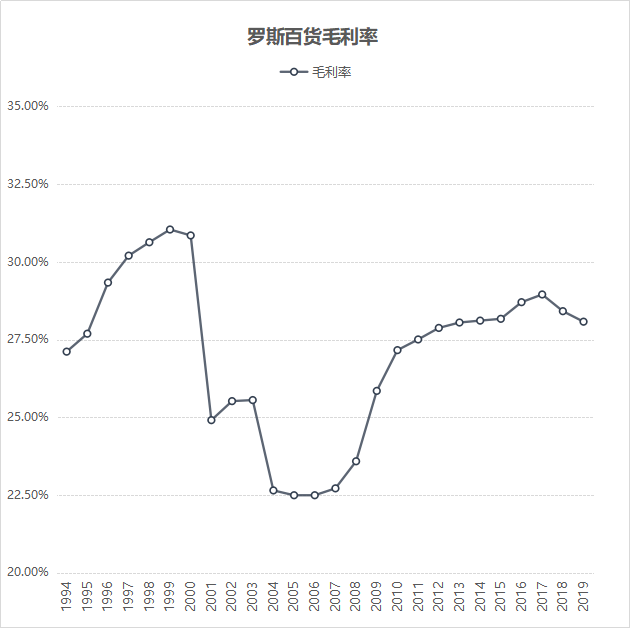

缺货成本、配送运输成本上升,制约着罗斯的盈利能力。2004-2007年,平均毛利率在22.6%左右,差了TJX一大截 。

2000年后,罗斯百货攻城略地,门店数量平均增速达13%,新增门店效率向好。八年后,罗斯门店规模效应开始显现,配送成本随门店密度的加大被摊薄,存货周转改善,存货跌价减少,毛利率“回暖”,并在2010年赶超TJX,近五年来稳定在28.5%左右。

数据来源/公司公告 制图/商业地产头条

强大的门店成本管控力,是罗斯高毛利率的另一关键推力。

门店标准,近十年主品牌Ross店面控在2.8-3万平方英尺,dd's折扣店的则为2.3-2.5万平方英尺。同样标准的还有选址,集中在人口密集的城市或者城镇商场,位置便捷、消费群体基数大,这也其为何钟情美国最大社区商业Kimco原因所在。

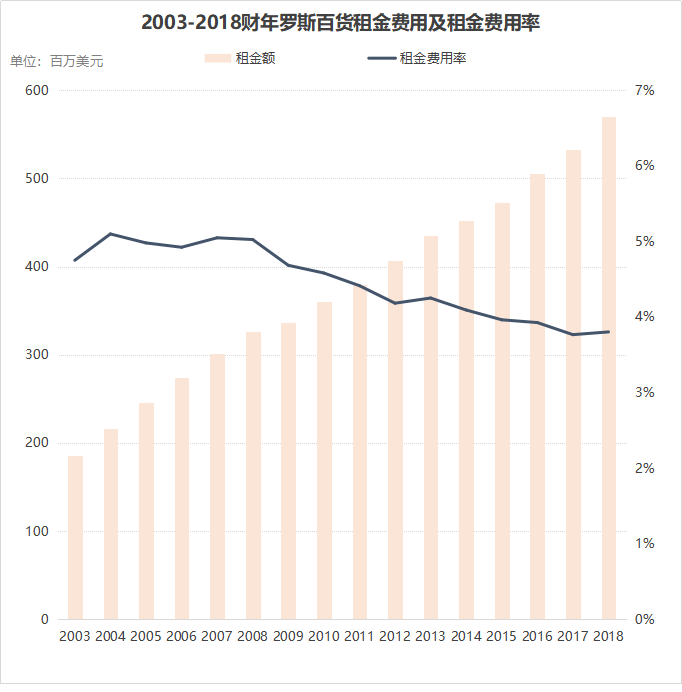

门店装修运营,罗斯“能省则省”;租金一般与以物业最小租金额为基础,销售额达到一定水平后,再按比例缴纳,租金费用率锁定在4%-5%之间。

数据来源/公司公告 制图/商业地产头条

运营“抠门”,另一奇葩现象是“全自助”,即罗斯百货店铺内没有导购员、理货员。2009年罗斯单店员工约为45人,同期TJX约为56人。2019年,门店数量扩大了1.8倍时,罗斯单店员工数还保持在51人左右,而同期TJX约为63人。

图片来源/网络

这种“抠门”的打法,不影响罗斯门店创收,反而极致化单个员工劳效。2009年,其门店坪效达到 311美元/平方英尺,与TJX320美元相差无几,远超梅西百货。这年,罗斯每位员工销售额为15.8万美元,到2019年升至17.3万美元,相较之下,TJX每位员工销售额在2009年为13.2万美元,2019年升至14.6万美元/人,罗斯明显优于TJX。

数据来源/公司公告 制图/商业地产头条

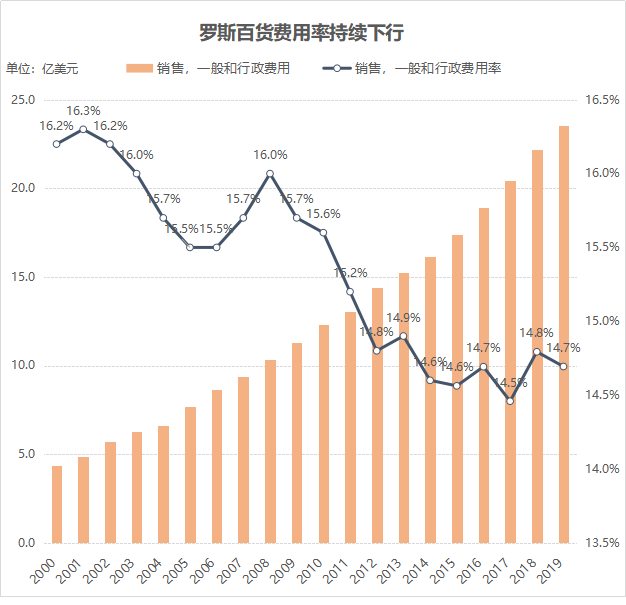

费用率持续下行,扩张速度高于行业平均水准,同店增速、盈利能力稳中有升,罗斯百货的盈利空间进一步打开。运营效率和内生造血能力(现金周转能力)提升,撑起其新的外延扩张,规模与盈利双升良性循环。

03

美国折扣百货成长逻辑:生于转型期,盛于危机下

复盘美国两大折扣百货巨头TJX和罗斯成长史,不难发现,二者均诞生并发展于上世纪60-80年代。

彼时的美国,正处在从“大众消费时期”向着“品质化消费时期”时代转型节点。经济收入差距拉大,消费者价格意识回归,理性消费登上舞台。

折扣百货,无疑是顺应转型期而生。作为库存退出渠道,恰好解决了供给端服装企业滞销存货与需求端消费者的价格敏感间无法有效连接的难题。“取巧”的生命力,让折扣百货穿越了一个个经济周期,并在危机中逆行向上。

图片来源/CNBC

2008年金融危机之后,美国人均收入同比大幅下滑。如此背景下,罗斯百货、TJX的高性价比的品牌折扣商品就成为经济低迷期的热门爆品。

繁荣并非昙花一现,回看金融危机后,即使经济回暖,罗斯百货、TJX的营收仍保持高速增长,这表明其消费群体对于性价比的追求仍在持续。

现在,全球正在经历二战以来“最危险”的危机时刻,罗斯百货、TJX再现“越萧条越火爆”的魔幻场面。隐形王者,当打之年,终究绕不过“效率”二字。

罗斯百货公司是一家美国本土的服装零售和家居饰品店。最近,该公司宣布其在九月份和十月份开设了34家新的店铺。

赢商网账号登录

赢商网账号登录