据IPO早知道消息,潮流玩具公司泡泡玛特(需求面积:60-100平方米)国际集团有限公司(以下简称“泡泡玛特”)将于今日(11月19日)寻求通过港交所聆讯,并最快于本周末披露通过聆讯后的招股说明书,12月下旬正式于港交所主板挂牌上市。

泡泡玛特本次赴港IPO的募资规模预计为2至3亿美元,摩根士丹利和中信证券担任联席保荐人。

值得一提的是,11月17日,泡泡玛特刚刚度过自己的10周岁生日。在今年的“双11”购物节中,泡泡玛特天猫旗舰店的总销售额为1.42亿元,在天猫大玩具行业排在第一,并成为天猫大玩具行业历史上第一个进入双11亿元俱乐部的品牌旗舰店。

今年6月1日,即“儿童节”当天,泡泡玛特正式向港交所递交招股书。

根据弗若斯特沙利文的报告,按2019年的收入及2017年至2019年的收入增速计算,泡泡玛特已是中国最大且增长最快的潮流玩具公司。其中,按2019年零售额计算,泡泡玛特在中国潮流玩具市场的占有率为8.5%。

目前,泡泡玛特已建立起覆盖潮流玩具全产业链的一体化平台,包括艺术家发掘、IP运营、消费者触达、以及潮流玩具文化的推广。

值得注意的是,泡泡玛特在招股书中强调最多的一个词汇则是“IP”。显然,这已成为其最为重要的竞争壁垒。

在IP的搜寻上,除被泡泡玛特一体化平台吸引而来以外,其还主动寻求与根据第一手市场反馈和专业判断而确定的新进艺术家以及迪士尼及环球影画等著名IP提供商接触及合作,以面向大众市场将这些IP商业化、再创作以及进一步变现。

截至彼时递表,泡泡玛特共运营85个IP,包括12个自有IP、22个独家IP以及51个非独家IP。泡泡玛特预计,2020年将运营超过30个新IP。

其中,最具代表性的无疑是“Molly”这一IP。

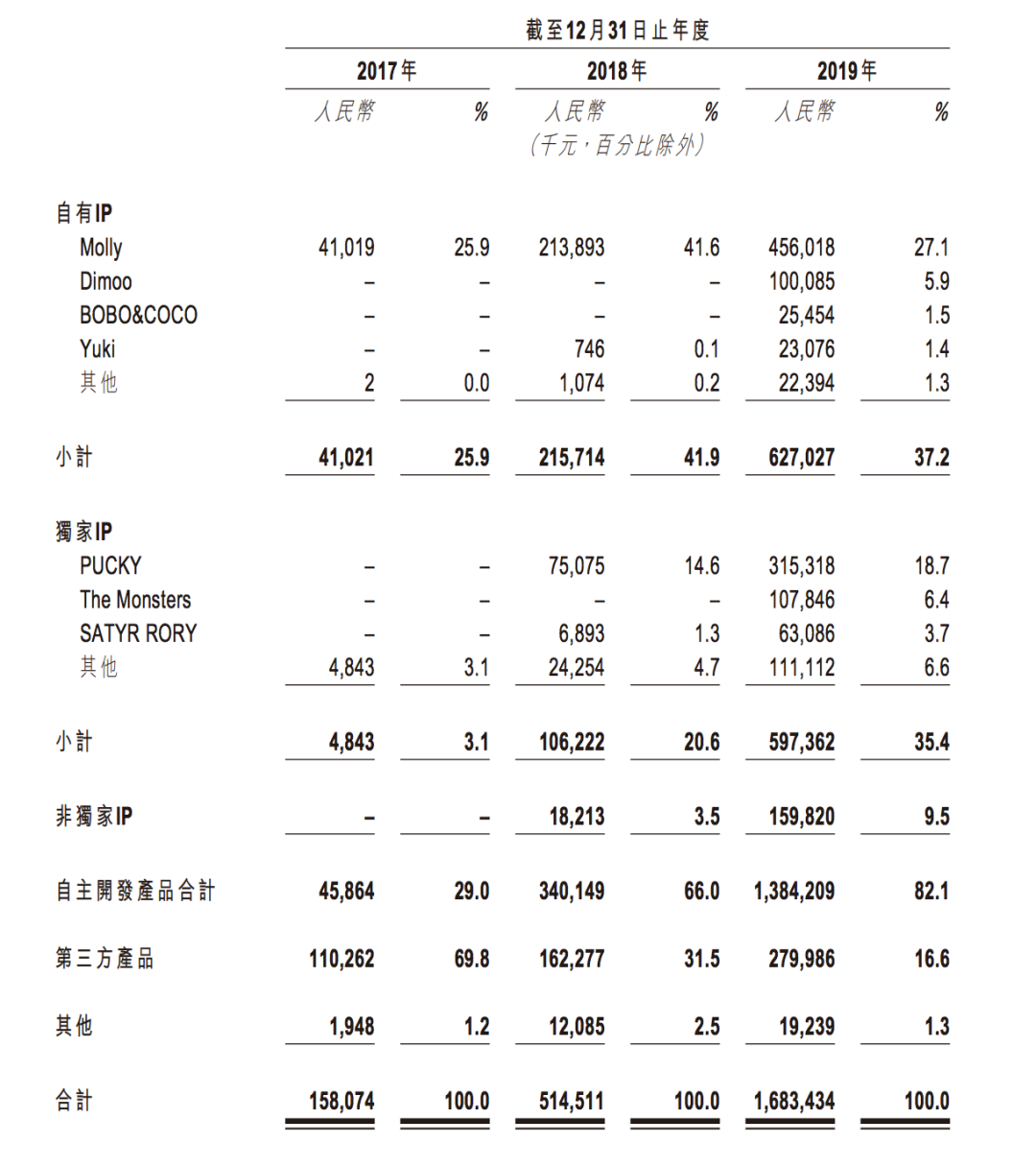

2016年,泡泡玛特开始与Molly的创作者王信明合作,并开始Molly的大规模商业化。2019年,基于Molly形象自主开发的潮流玩具产品产生的收入为4.56亿元,在2019年总收入的占比为27.1%;而前四大IP产生的收入均超过1亿元。

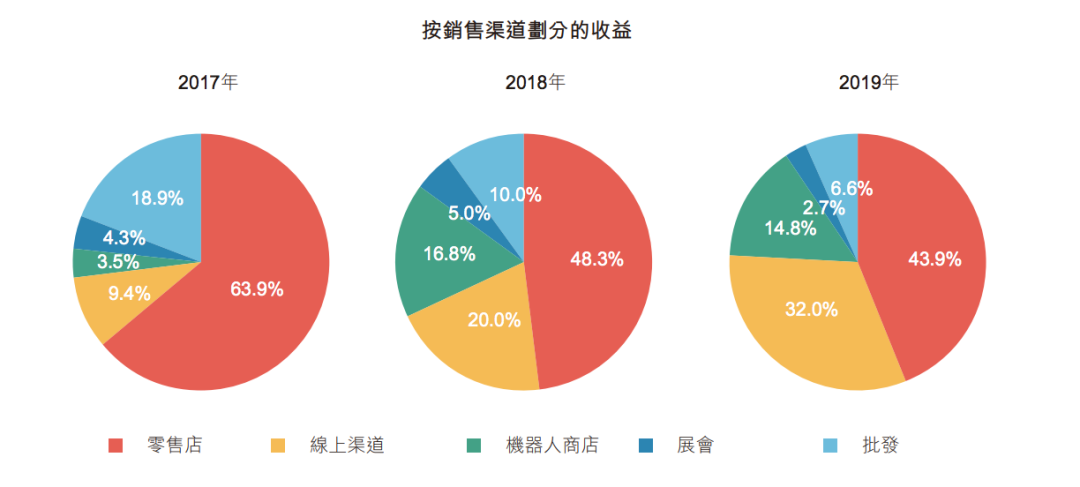

销售渠道方面。截至2019年12月31日,泡泡玛特的销售和经销网络主要分为5大类:其一是主要位于中国33个一二线城市主流商圈的114家零售店;其二是位于57个城市的825家创新机器人商店,其可提供交互式的有趣购物体验;其三则是天猫旗舰店、泡泡抽盒机、葩趣等线上渠道;其四是北京国际潮玩展和上海国际潮玩展;第五则是批发渠道,包括国内的22家经销商以及国外的19家经销商。

其中,线上渠道无疑是增速最快的一块,2017年至2019年的收入占比分别为9.4%、20.0%和32.0%。不难预计,因疫情影响,泡泡玛特今年上半年/前三季度的线上收入占比将呈现更显著的增长趋势。

而为填补国内没有大型潮流玩具活动的市场空白,泡泡玛特于2017年9月举办首届潮流玩具展——北京国际潮玩展。根据弗若斯特沙利文的报告,泡泡玛特的北京国际潮玩展和上海国际潮玩展已成为中国最大的国际潮玩展。2019年北京国际潮玩展的参观人数突破10万。

此外,为增强粉丝黏性,泡泡玛特选择推出会员计划,注册会员人数从截至2017年年末的30万增至截至2018年年末的70万,并进一步增至截至2019年年末的220万,现已突破320万。其中,2019年注册会员的整体复购率为58%。

用户画像上。泡泡玛特的粉丝群主要覆盖15至35岁、拥有高消费力、热衷分享和展示的人群。

自2018年第三季度开始,泡泡玛特选择向全球扩张;截至2019年12月31日,其已覆盖超过21个海外国家和地区,其中在韩国和东南亚地区的战略成果较为明显。

2017年至2019年,泡泡玛特的营收分别为1.58亿元、5.15亿元和16.83亿元,复合年增长率为226.3%。

从IP属性来看,包括PUCKY、the Monsters等独家IP之于泡泡玛特营收的贡献愈来愈大,在2017年至2019年的占比分别为3.1%、20.6%和35.4%;而包括Molly、Dimoo等自有IP在过去三年的收入占比则分别为25.9%、41.9%和37.2%。

2017年至2019年,泡泡玛特的净利润分别为160万元、9950万元和4.51亿元,净利润率分别为1.0%、19.3%和26.8%;毛利率则分别为47.6%、57.9%和64.8%。

至于未来的发展规划,泡泡玛特仍将围绕“IP”展开,包括增强内部的IP发掘能力、增加自有IP的数量、增强IP再设计与商业化能力、延长IP生命周期、加强不同IP之间的合作等。

IPO前,泡泡玛特创始人兼CEO王宁总计持有56.33%的股份,红杉中国、正心谷创新资本和华兴新经济基金分别持有4.96%、3.5%和1.98%的股份。

事实上,按照泡泡玛特在IPO前给投资人的估值预期,其预测在上市后的市值为40亿至50亿美元,相较前一轮融资时25亿美元的估值至多翻一倍;而从这张成绩单来看,50亿美元的市值也并非遥不可及。

日前,泡泡玛特通过旗下的北京泡泡玛特与舟山蜂巧礼信签订合伙协议,出资5000万元参与投资基金,约占基金总认缴出资额的10.3125%。

因为文化和共识,消费者形成了圈层,而每个圈层都需要有一个好的组织者。泡泡玛特有今天的成绩,就是和粉丝圈层高频互动的结果。

潮玩公司“子非鱼”完成1200万元A+轮融资,该公司以原创儿童IP起家,2019年起切入到盲盒领域,上线了以「爱尔芙」为品牌名的两个系列产品。

2021年相比2020年有必然的增长空间,在多个预测报告中,甚至是个重要的节点,新消费将迎来更大规模的增长。

与闲鱼、此前的转转等平台不同,爱回收的主营回收业务为自营模式,即需要平台出钱收购二手机,倒卖出去之后,从中赚取差额盈利。

盛时钟表的A股上市辅导工作于5月下旬全部完成,即将递交招股说明书,京东、深创投为投资方,目前品牌已布局约400家实体店和200个维修网点。

赢商网账号登录

赢商网账号登录