?撰写丨梁楚童

编辑丨付庆荣

品牌开关店曲线,总是影响着商场的心跳指数。疫情黑天鹅扑腾下,振幅愈见明显。

赢商云智库以全国21城5万㎡以上1080家购物中心为研究对象,从各业态品牌开关店数量、占比及分布等维度,发现:

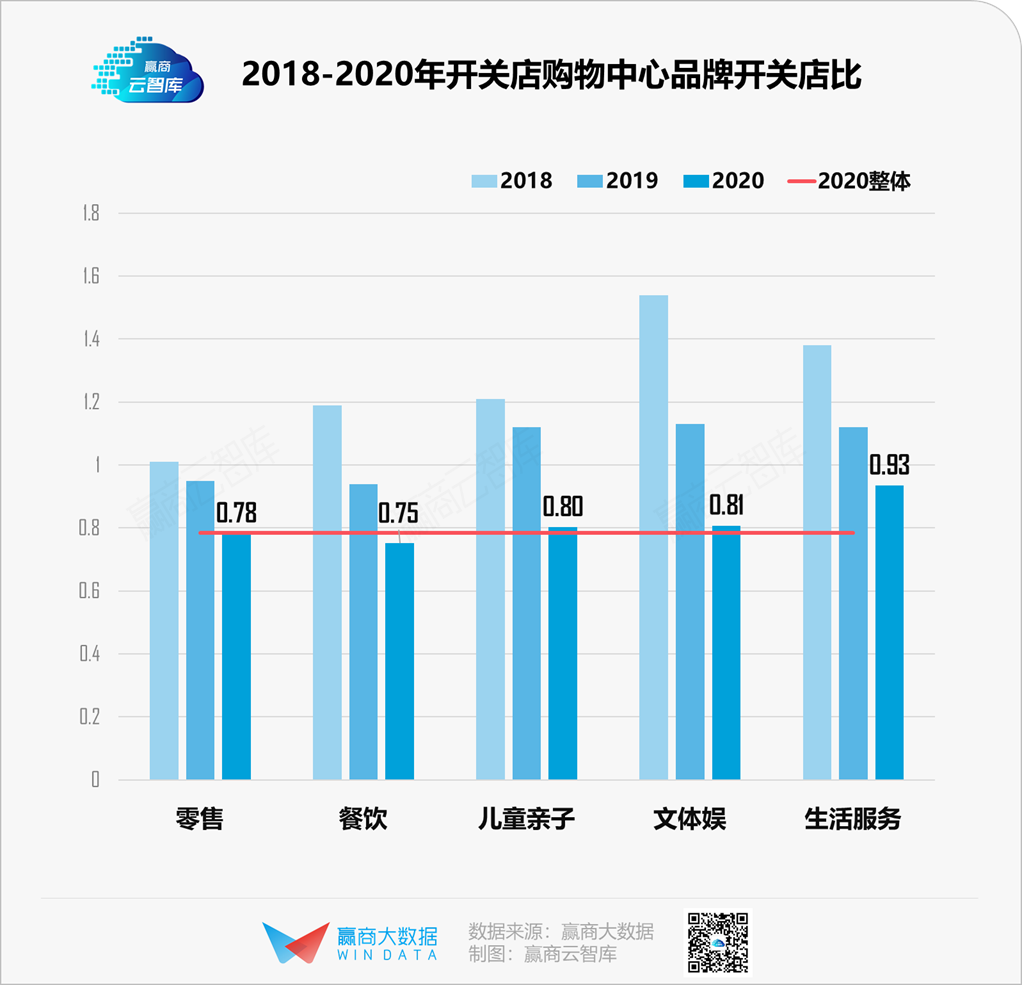

2020年各业态开关店均呈收缩趋势,关店近78000家,开店6000余家,整体开关店比0.78。

其中,零售(0.78)业态与均值持平,餐饮(0.75)业态加速洗牌;儿童亲子(0.80)、文体娱(0.81)业态在下半年有所回暖,开关店比略高于均值;生活服务(0.93)业态温和收缩。

统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州、贵阳、泉州21个城市,商业面积5万㎡及以上1080个已开业购物中心(下同)

“品牌门店开关店比”=开店数/关店数

比值>1,表示品牌门店发展呈现扩张状态(开店数>关店数)

比值=1,表示品牌门店发展持平(开店数=关店数)

比值<1,表示品牌门店发展呈现收缩状态(开店数<关店数)

一、细看5大业态:寒冬中,谁仍坚挺?

1、服饰:“至暗时刻”下,运动装、家居服/内衣强势“挽尊”

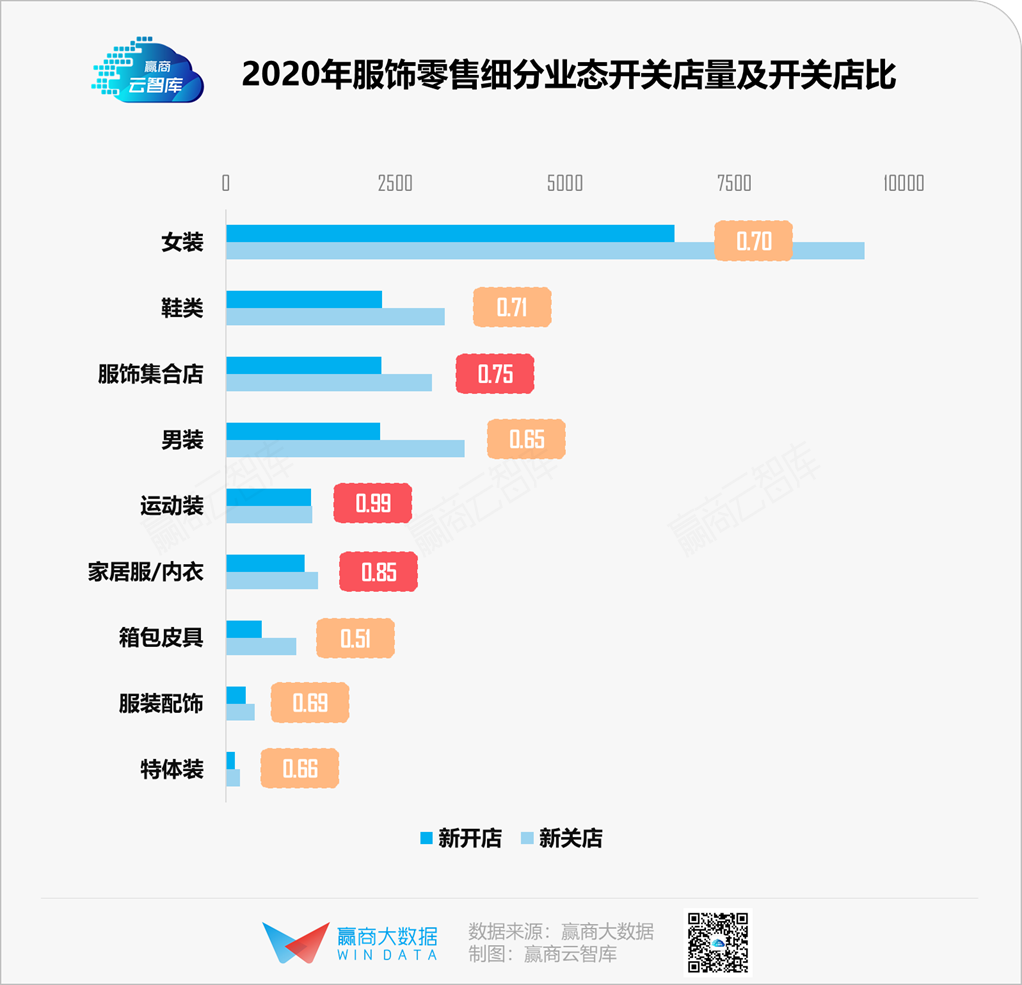

2020年,大批服饰零售品牌难逃“至暗时刻”,服饰业态普遍经营承压,整体开关店比0.72,呈较剧烈收缩态势。

从细分业态来看,运动装、家居服/内衣品牌相对坚挺。一方面,关注健康、宅家需求猛增的新消费趋势崛起;另一方面,借助产品舒适化、科技感、时尚化迭代,以及年轻化营销,这两个品类得以逆势“扛压”。2020年门店数量净增TOP10的服饰品牌中,运动装占有7席。

而作为购物中心的“带货王”,女装、鞋类、男装的日子就没那么好过了,开关店比均低于服饰业态整体均值。“一代鞋王”达芙妮宣布退出实体零售;拉夏贝尔关店4000家;曾是商场宠儿的Puella、ochirly、Five Plus、7 Modifier、ONLY、POTE、TRENDIANO等早期曾高速扩张的成熟品牌,也是难逃2020这一“劫”,转而频频撤场退租......眼下,门店销售下滑、库存积压、亟需抓住年轻客群,是摆在服饰品牌们面前的多座“大山”。

尽管如此,一些乘借“新国潮”春风、注重品质和调性的品牌,还是紧握住了年轻消费者民族意识觉醒的流量红利。如加码科技感、年轻化的波司登,2020年新开进超130家购物中心;卡宾开出“未来主义研究所”、Cabbeen Design Bank 卡宾设计银行(CBDB)等创新概念店,GENT SPACE开进了北京三里屯太古里、上海港汇恒隆广场、广州太古汇等多家标杆购物中心;2019年创立的VOGO主打时尚羊绒,2018年创立的设计师品牌re-blue,均开出超20家购物中心门店。

2、非服饰零售:美妆、配饰洗牌,杂货店、IP主题店头部聚集,奢侈品进击

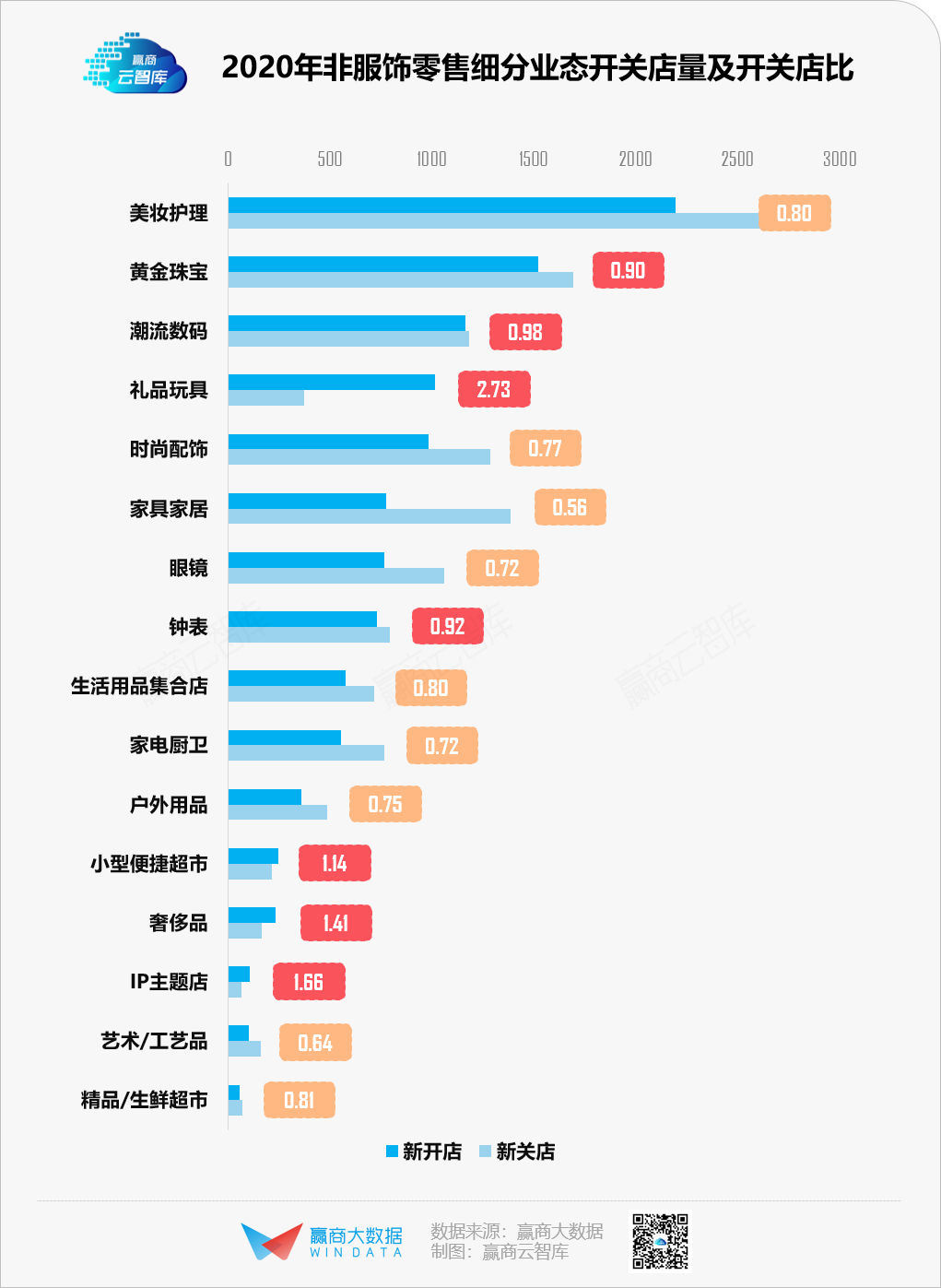

2020年,非服饰零售业态整体开关店比为0.88,呈温和收缩态势。黄金珠宝、潮流数码业态以较高开店量在mall里稳扎马步;礼品玩具、小型便捷超市、奢侈品、IP主题店开关店比大于1,是为数不多逆势扩张的业态。

美妆护理、时尚配饰业态虽开关店比低于均值,但也不乏积极拓店的品牌,正以年轻人喜爱的方式抢占市场,行业加速洗牌。如“新国货”美妆品牌THE COLORIST、WOW COLOUR、完美日记大力进击,本土品牌开关店比高于海外品牌;新兴时尚配饰品牌如BA饰物局、ACC超级饰一改小店模式,打造沉浸式潮空间,正在mall里加速出圈。

生活用品集合店、IP主题店头部品牌规模效应凸显。KKV、九木杂物社新开购物中心门店数量均超60家,占据了生活用品集合店业态新开店近1/3;2020年成功登陆港交所的泡泡玛特,在年轻群体间掀起“盲盒风”,在资本助力下加速门店布局。

值得一提的是,2020年海外市场受疫情笼罩,中国成全球奢侈品市场唯一正增长国家,奢侈品牌加速向中国市场渗透,BALENCIAGA、Burberry、Giorgio Armani、Michael Kors、MONTBLANC等10个品牌均有5家以上的门店净增数量。

3、餐饮:前浪、后浪上演“抢位战”,头部品牌“抗疫力”强劲

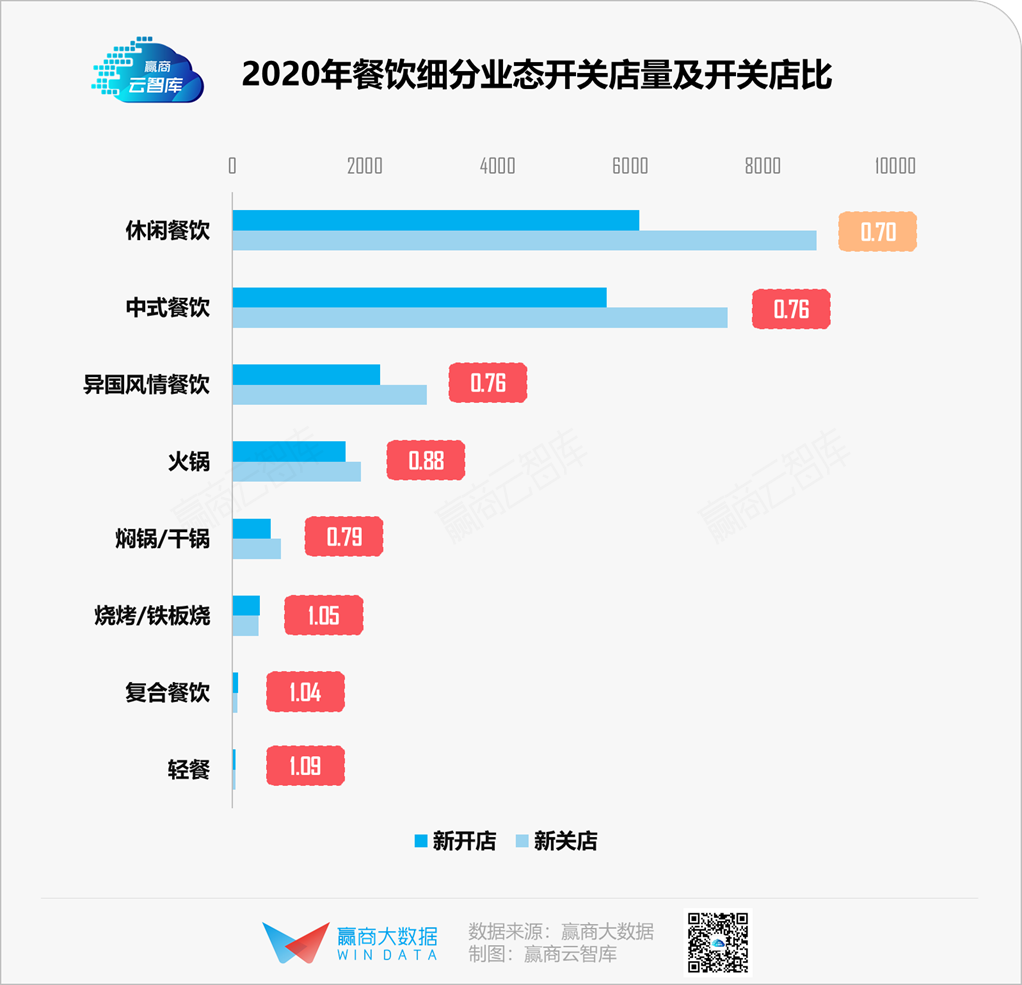

2020年,餐饮整体开关店比为0.75,收缩明显。同时,市场份额越大的品类,收缩越剧烈,反之,烧烤/铁板烧、复合餐饮、轻餐则温和扩张。

休闲餐饮是唯一开关店比低于均值的细分业态。

在充满“网红味”的茶饮赛道里,市场趋于饱和,竞争加剧。有尽显颓势的“前浪”——鹿角巷、一芳水果茶、琉璃鲸黯然关店数十家,也不乏正冒头的“后浪”——书亦烧仙草、茶百道、7分甜围剿购物中心,开店近百家。

高速增长的咖啡市场迎来更多实力派玩家,加拿大国民咖啡Tim Hortons、已获数轮融资的Manner coffee、“咖啡祖师爷”Peet‘s Coffee,均在加速布局。

而仍处于野蛮生长的烘焙甜品赛道,则形势严峻,开关店比仅为0.59。

中式餐饮中,简(快)餐发展势头较好,分餐制优势在疫情下凸显,轻量化的门店形式对品牌而言投入压力也相对较轻;湘菜、川菜仍是中流砥柱,粤菜拓展放缓,疫情高压下海鲜(河鲜)面临打击较大。

此外,火锅品类依旧坚挺,海底捞、谭鸭血、凑凑、捞王等头部品牌在疫情期间抵御风险能力较强,疫后复苏较快,明星效应加持的贤合庄也正加速席卷购物中心。烧烤/铁板烧、复合餐饮、轻餐品类,则逆势扩张。

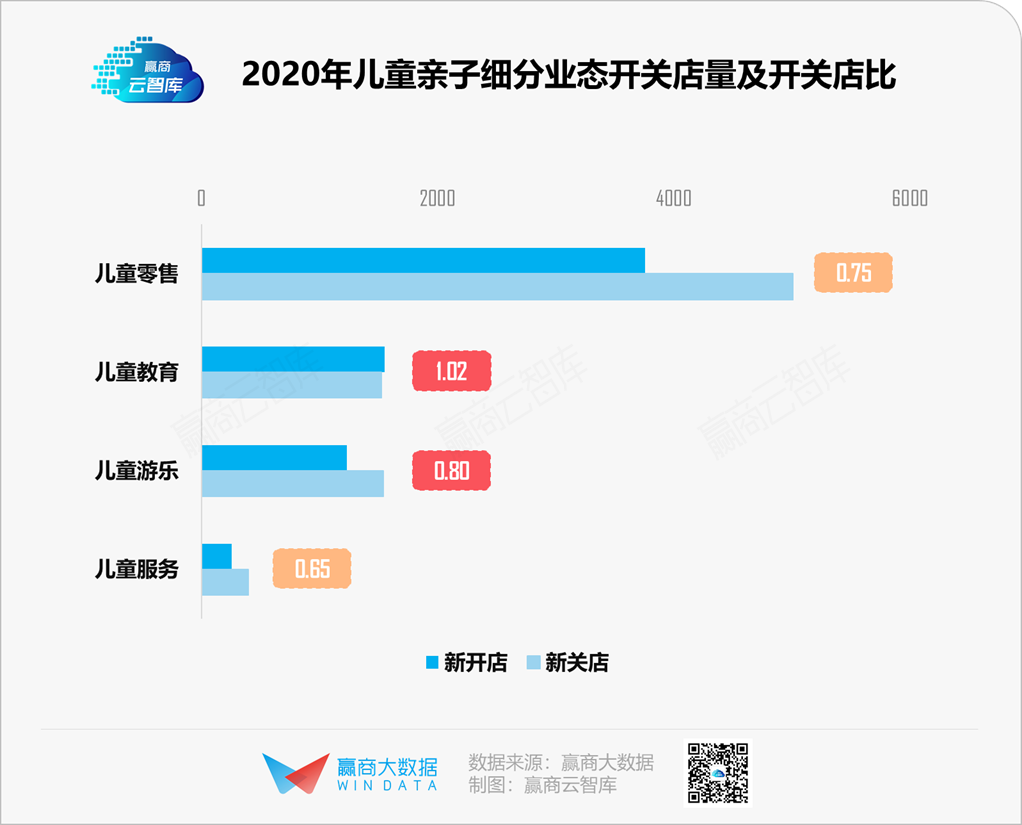

4、儿童亲子:儿童零售、儿童服务洗牌加剧

儿童亲子业态整体开关店比为0.8。伴随着早几年的二胎红利释放,儿童亲子业态经历了连年扩张,而在疫情影响下不得不“杀停”,其中儿童零售、儿童游乐洗牌加剧,儿童服务收缩严峻,儿童教育则呈平稳态势。

90后年轻父母登台,则促使市场朝品质化、潮流化方向发展,市场洗牌本已是箭在弦上,加上疫情催化父母对儿童产品安全性要求更高,大众化档次的儿童零售品牌面临出清形势更为严峻。

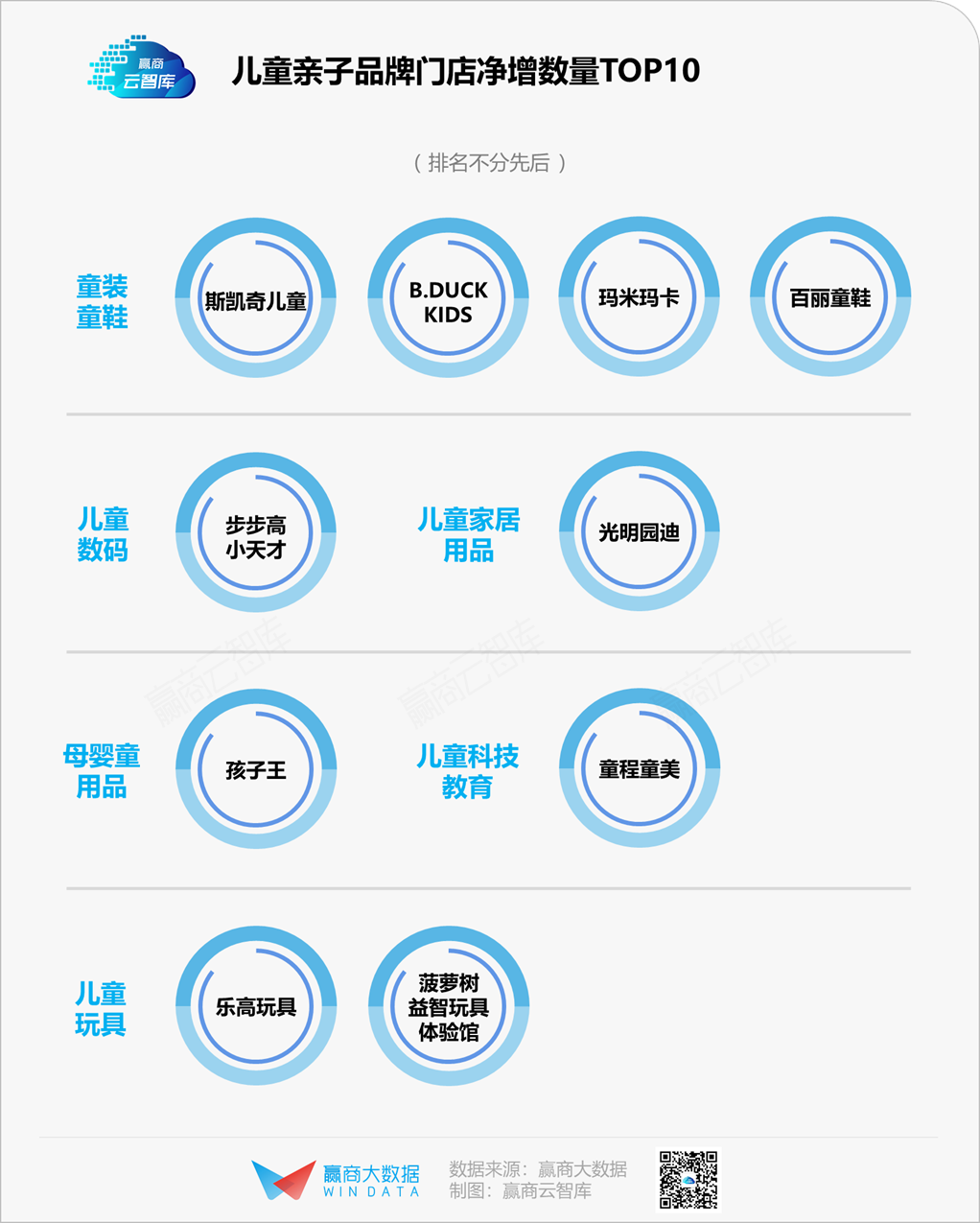

有强品牌背书的品牌,如斯凯奇儿童、B.DUCK KIDS、乐高玩具等,是为数不多大力拓店的品牌;此外,经历了半年宅家上网课,儿童家居品牌进一步得到市场重视,是儿童零售中唯一扩张的品类,高端儿童桌椅品牌光明园迪一举拓店超60家。另一方面,伴随着零售业整体承压,部分作为母公司开拓儿童市场的品牌,因母公司战略调整而面临收缩。

儿童教育方面,才艺培训、课外辅导均有扩张;儿童服务中,除儿童理发平稳扩张,曾火极一时的儿童摄影、儿童餐厅、儿童医疗均面临“腰斩”。

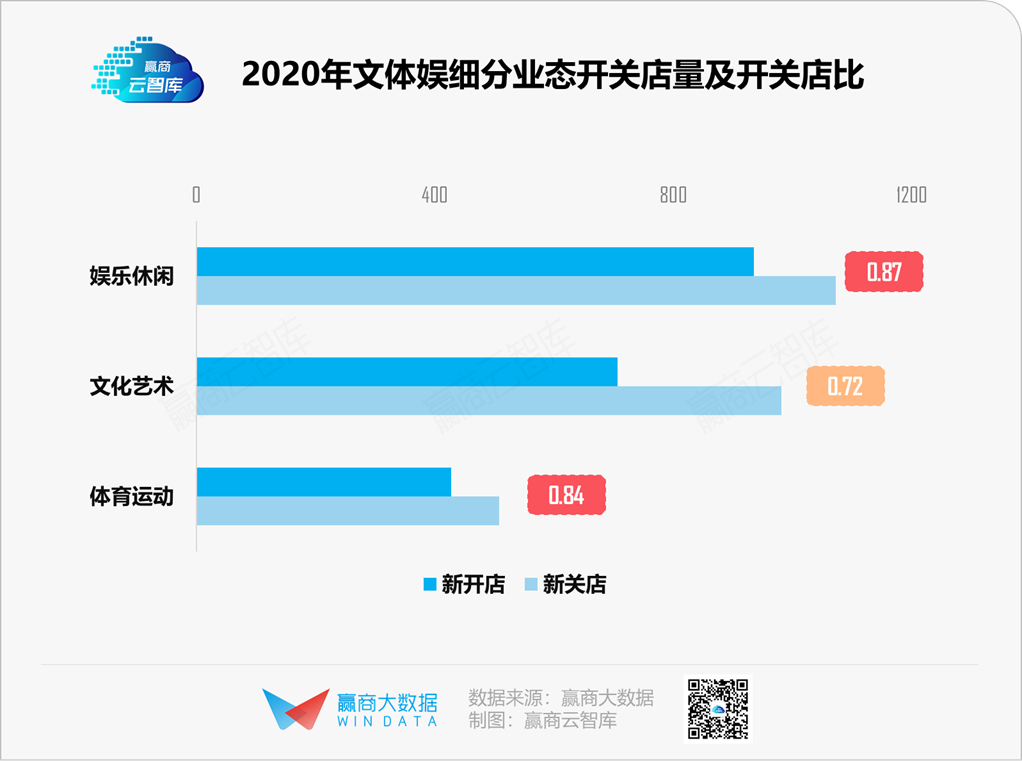

5、文体娱:娱乐、体育热度未退,下半年“满血返场”

上半年全面受挫的文体娱业态,在下半年反弹显著,全年开关店比为0.81,其中娱乐休闲(0.87)、体育运动(0.84)复苏较好。

娱乐休闲方面,艰难“活下去”之后,迎合聚会社交需求的KTV、密室逃脱、酒吧以二线城市为主要阵地,在mall里活得更好了。如主打智能体验的魅KTV、满足不同人数玩家参与的微型密室逃脱、自带网红流量的贰麻酒馆,正积极布局购物中心渠道。

体育运动方面,新型健身房如SUPERMONKEY超级猩猩健身、乐刻运动,满足疫后运动健康意识提升的消费需求,拓展良好,而模式较重的传统健身房则经营压力较大;专业球馆逆势扩张,台球、乒乓球等运动得到mall青睐。

文化艺术则整体收缩,传统教育、书店品牌受线上教育挤压严峻。

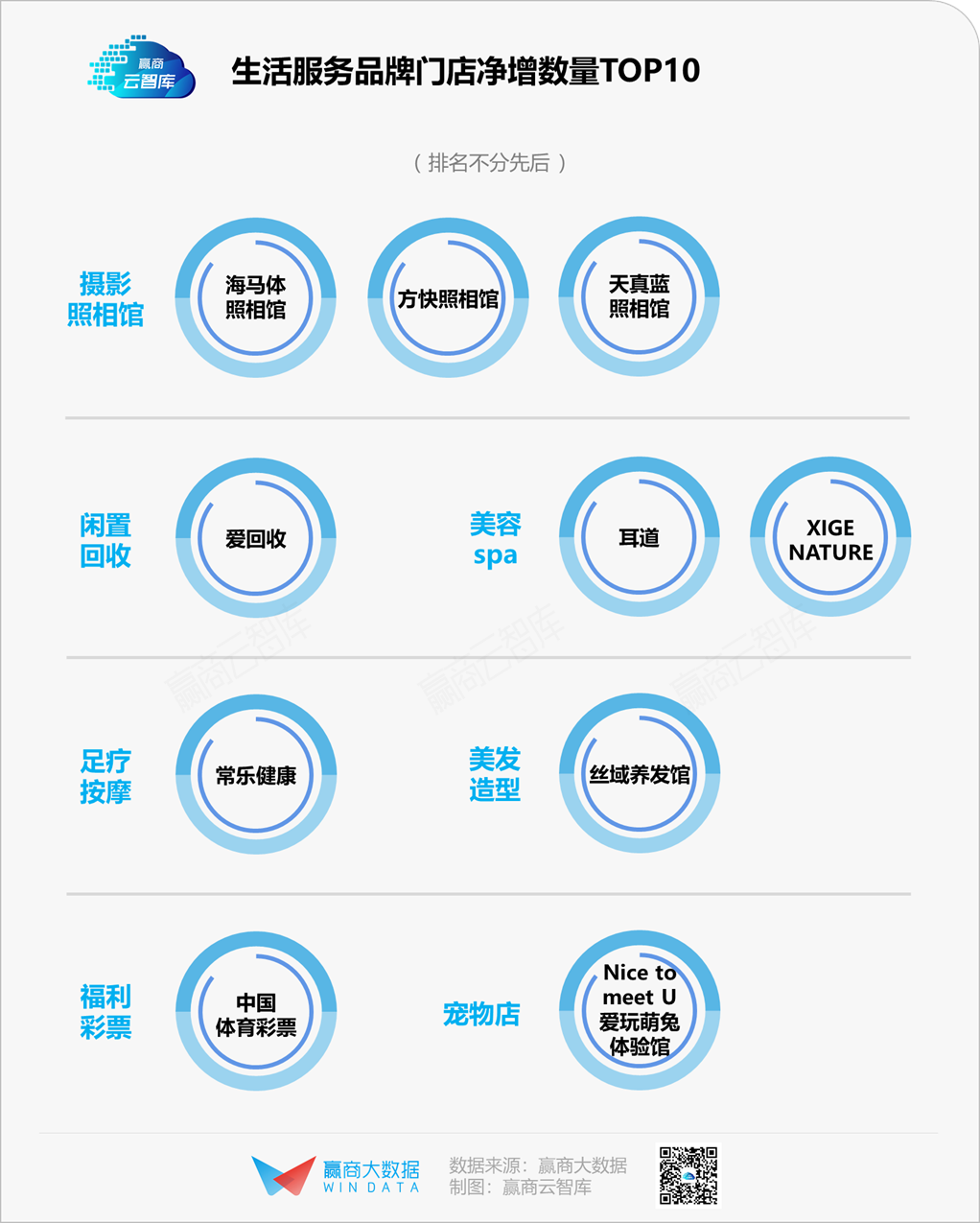

6、生活服务:医疗健康、品质生活需求激增

2020年生活服务业态整体开关店比为0.93,是五大业态中收缩幅度最小的业态。一方面,消费水平提升促使服务业态多点开花,另一方面,疫后消费者对医疗健康关注度更为提升。

医疗健康类、品质生活类细分业态需求较大,足浴按摩、康复中心、齿科/口腔护理、中医院、体检中心、宠物店、摄影/照相馆、闲置回收、奢侈品服务站等呈上行趋势。

二、下一轮门店抢位战,机会在哪?

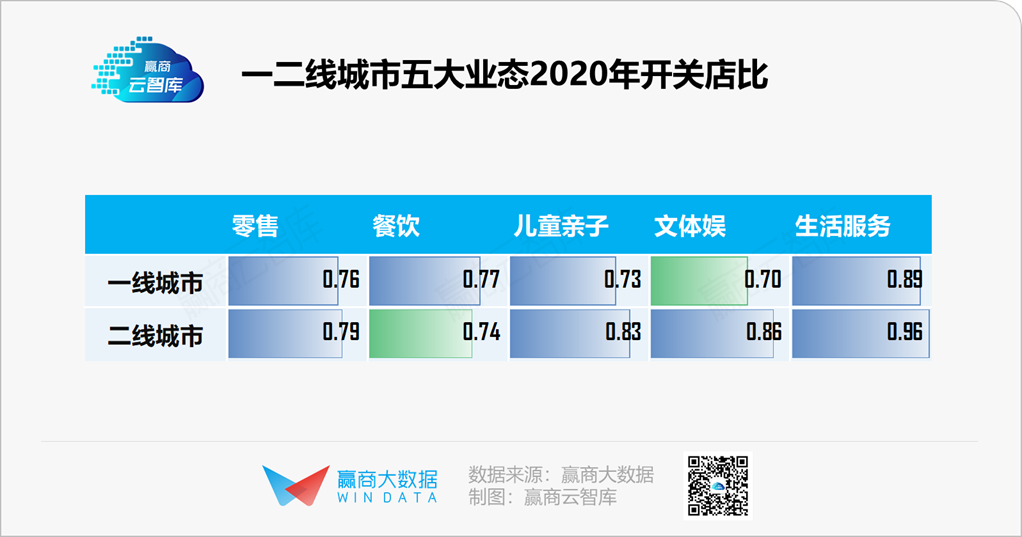

■ 一线城市文体娱“最难”,二线城市“抢”餐饮

在一二线城市,生活服务业态均为温和收缩态势。一线城市仅餐饮业态收缩势头略弱于二线城市,而文体娱业态历经半年“停摆”,在租金高企的一线城市mall更为承压,开关店比远低于二线城市。

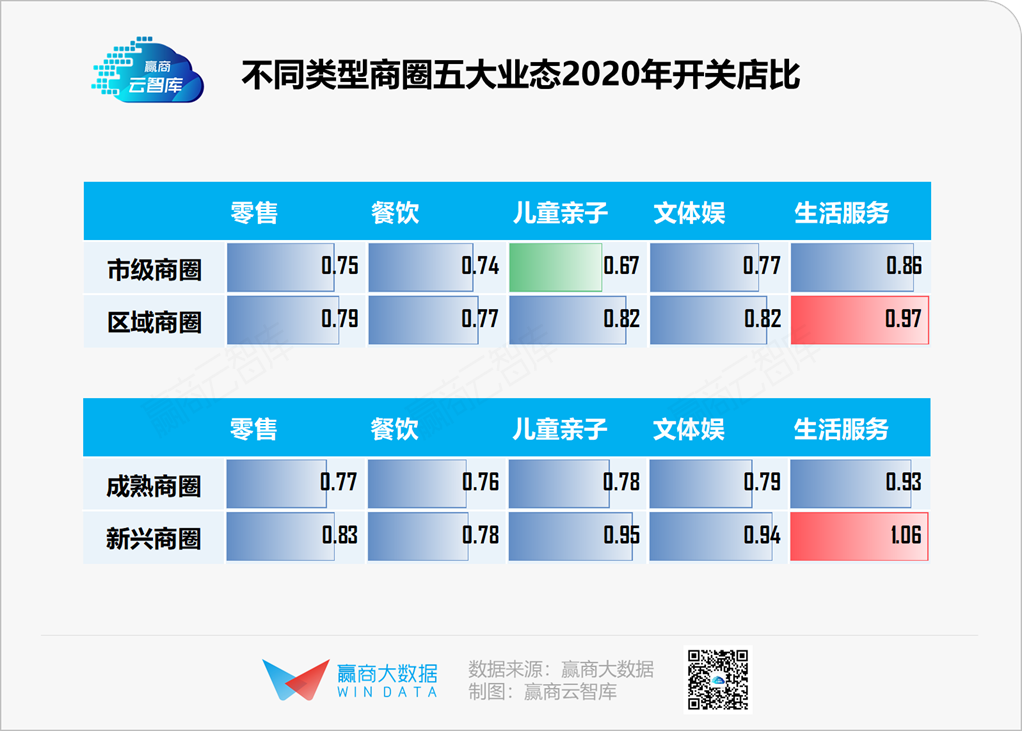

■ 市级商圈儿童亲子“大跌”,区域/新兴商圈“重仓”生活服务

市级商圈、成熟商圈购物中心各业态收缩均较区域商圈、新兴商圈剧烈,可见商业竞争越大的商圈,经营承压越大,面临洗牌形势越严峻。其中,市级商圈中儿童亲子业态开关店比低至0.67,在疫情未完全解除前,不少家长仍难消除远距离带娃出行的顾虑。

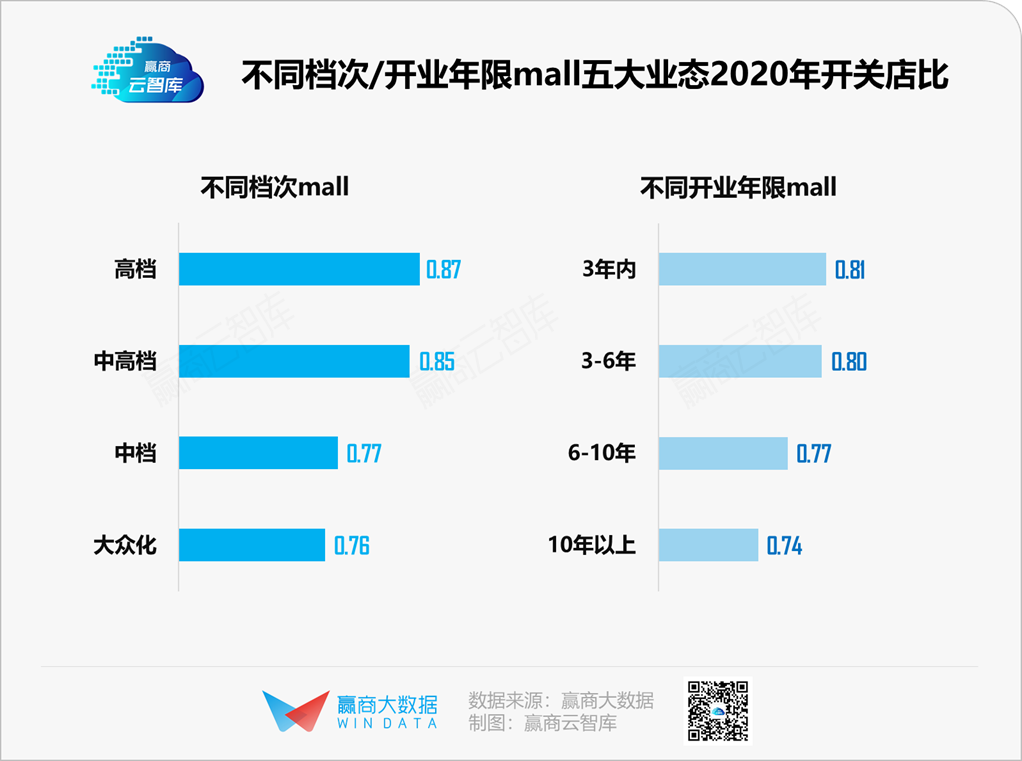

■ mall档次越高,开业时间越短,门店收缩越缓

mall档次越高,门店开关店比越高,高档购物中心在整体调性、客流恢复、运营等方面稳定性更强,品牌信心较足;mall开业时间越短,门店收缩越缓,新mall更注重聚焦年轻客群,话题性足,对品牌的持续吸引力更强。

残酷的2020给了实体商业当头一棒,同时也让市场过滤了万千品牌中,哪些是实力派,哪些是盲从者。伴随着实体经济复苏,中国消费市场持续蓬勃发展,0.78的开关店比终将成为历史,大浪淘沙始见金,能在风浪中站稳乃至逆袭的品类和品牌,或将成为新一轮mall里的“重头戏”。

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)

屈臣氏中国区2021年度零售额227.70亿港币,同比增幅14%,但同时其EBIT利润率从2015年的20%逐年降低到了个位数8%,去年这一数据是10%。

回顾过去一年,无疑是美妆行业“痛”点十足的一年。在新的一年,只有瞄准痛点,精准出击,才能在动荡不安的市场找到企业自身发展的确定性。

赢商网账号登录

赢商网账号登录