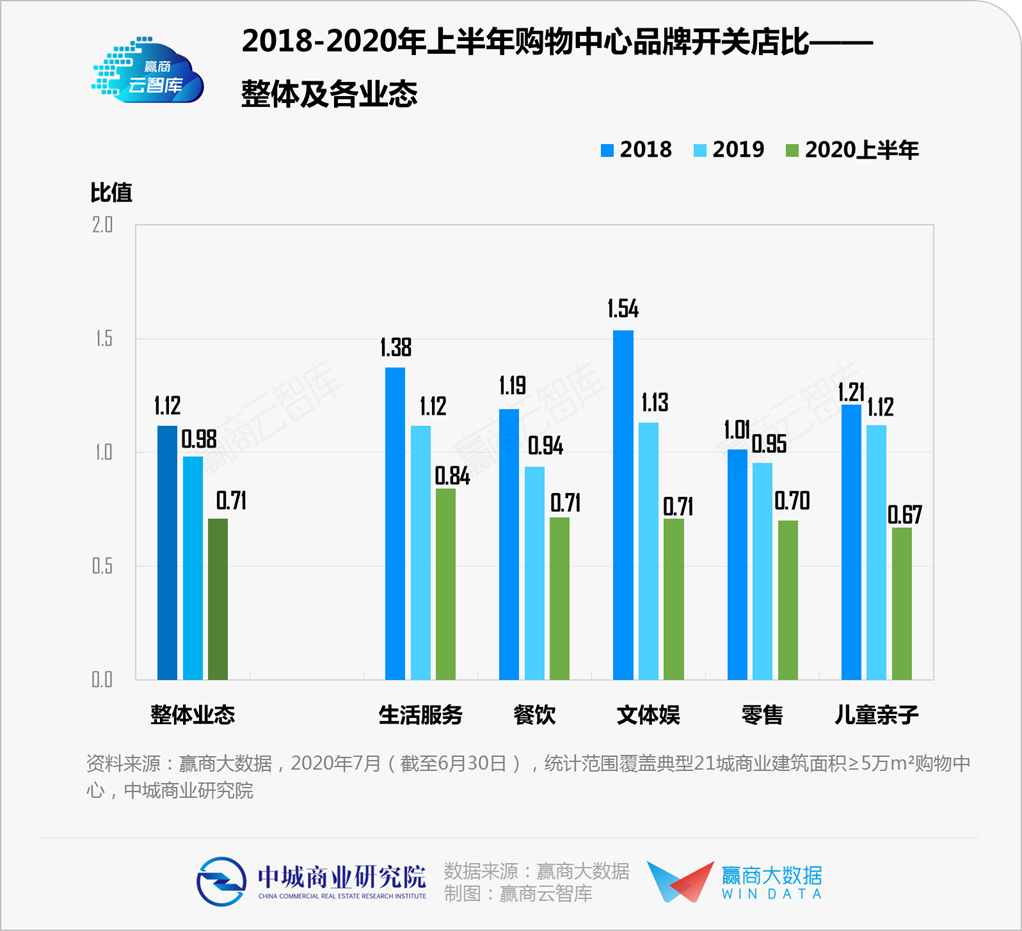

据赢商大数据中心监测,2020年上半年典型21城5万㎡以上购物中心整体开关店比降至0.71,开店的比例相对下降,关店的比例相对提升。

过去十年,购物中心高速增长、市场渐趋饱和、竞争异常激烈,且消费者行为变化周期加快,共同导致了购物中心业态、品牌高频更迭。今年叠加疫情因素,不少品牌方缩减门店求生,预计2020全年购物中心业态、品牌更迭将达到近年来的最高频率。

中城商业研究院近期发布的《2020中国购物中心市场H1回顾&H2展望》,在上一篇《上半年mall销售/租金/空置率大调查》中,赢商云智库已经针对国内购物中心上半年销售额、租金收入、客流等方面进行总结分析,本篇继续以大数据透视国内购物中心上半年业态调整及品牌拓店情况,由此预测行业未来调整趋势,并为商业地产行业提供“乘风破浪”指南。

一、上半年mall业态调整情况:各业态普遍承压,未来经营面临“质”变

1、整体情况:开关店比0.71,呈剧烈收缩态势

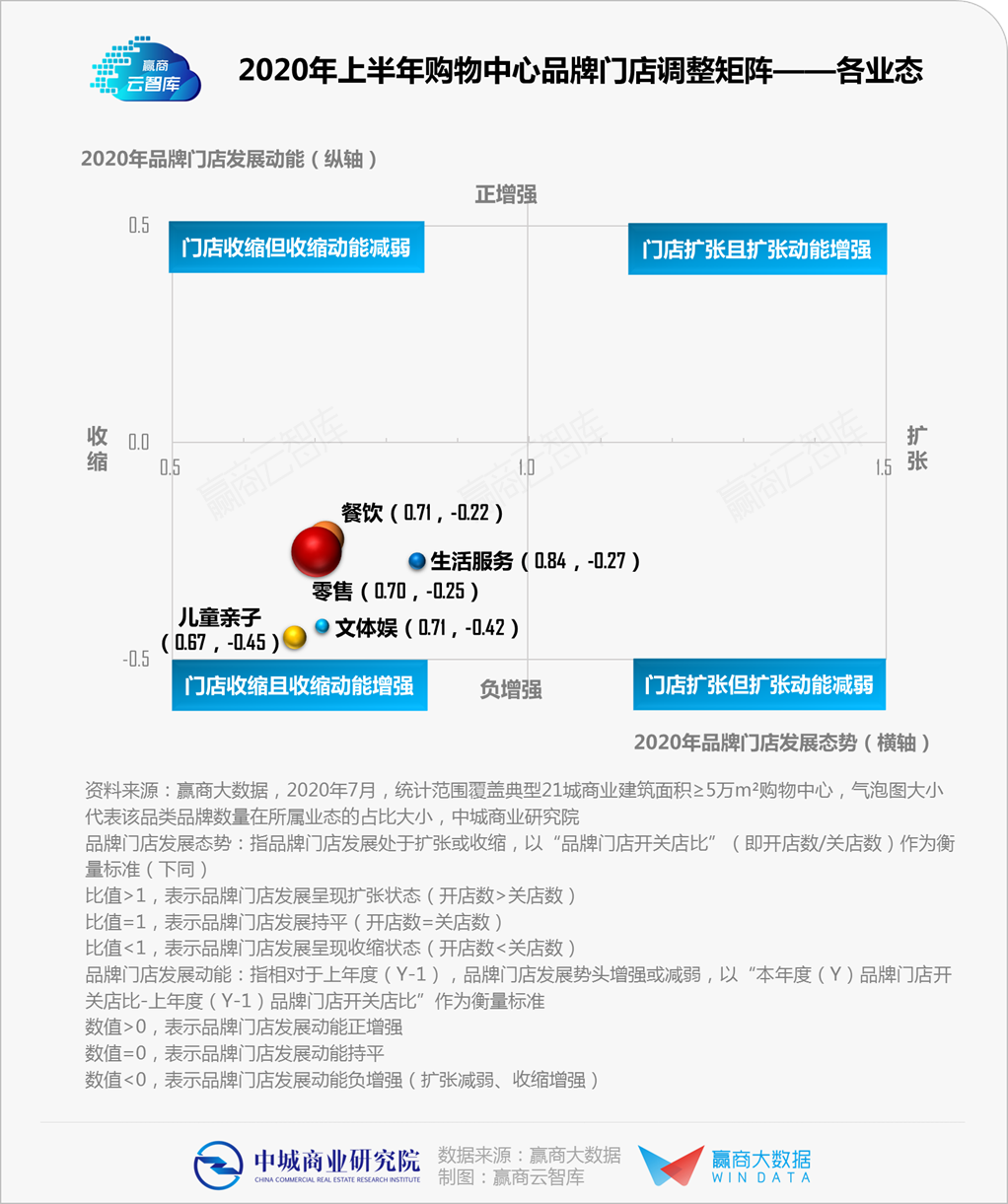

2019年,典型21城购物中心整体开关店比为0.98,品牌门店开关店的比例大致相近。生活服务、文体娱及儿童亲子业态呈扩张态势,餐饮与零售业态则温和收缩。

2020年上半年,整体开关店比降至0.71,主因受疫情防控影响,部分品牌商选择关店以缩减成本,应对客流下降带来的经营压力。

其中,儿童亲子业态收缩最为剧烈,担心儿童的健康安全令家长对前往购物中心却步;其次为文体娱业态,影院尤受重创,全线关闭。

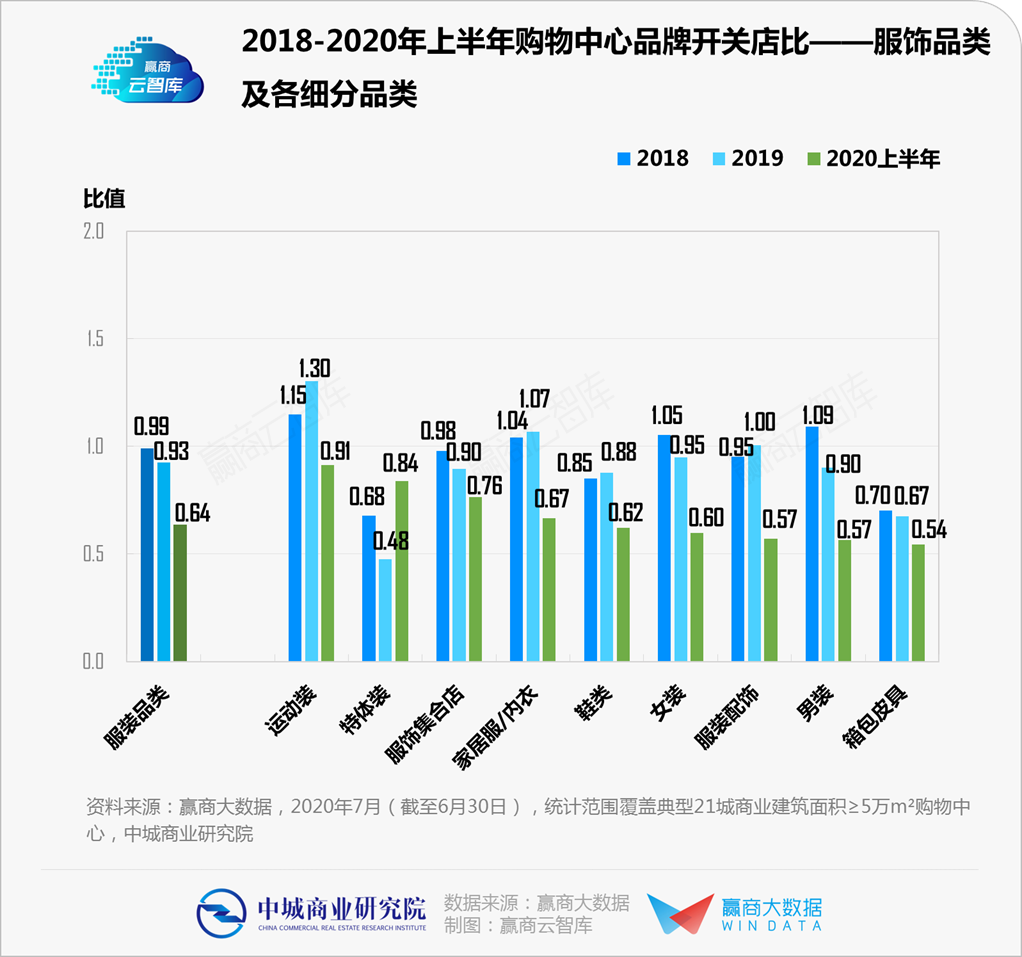

2、零售-服饰:普遍收缩,运动装抗跌力相对较强

2019年,服饰品类整体温和收缩,其中,运动装、家居服/内衣逆势扩张,箱包皮具、特体装收缩现象最普遍。

2020年上半年,服饰品类全部转为收缩,运动装上涨态势受挫,但在各细分品类中的收缩程度相对轻,主因疫情增强民众健康意识,运动锻炼需求增加,带动对运动装需求的提高;特体装不改收缩态势,但收缩动能减弱。

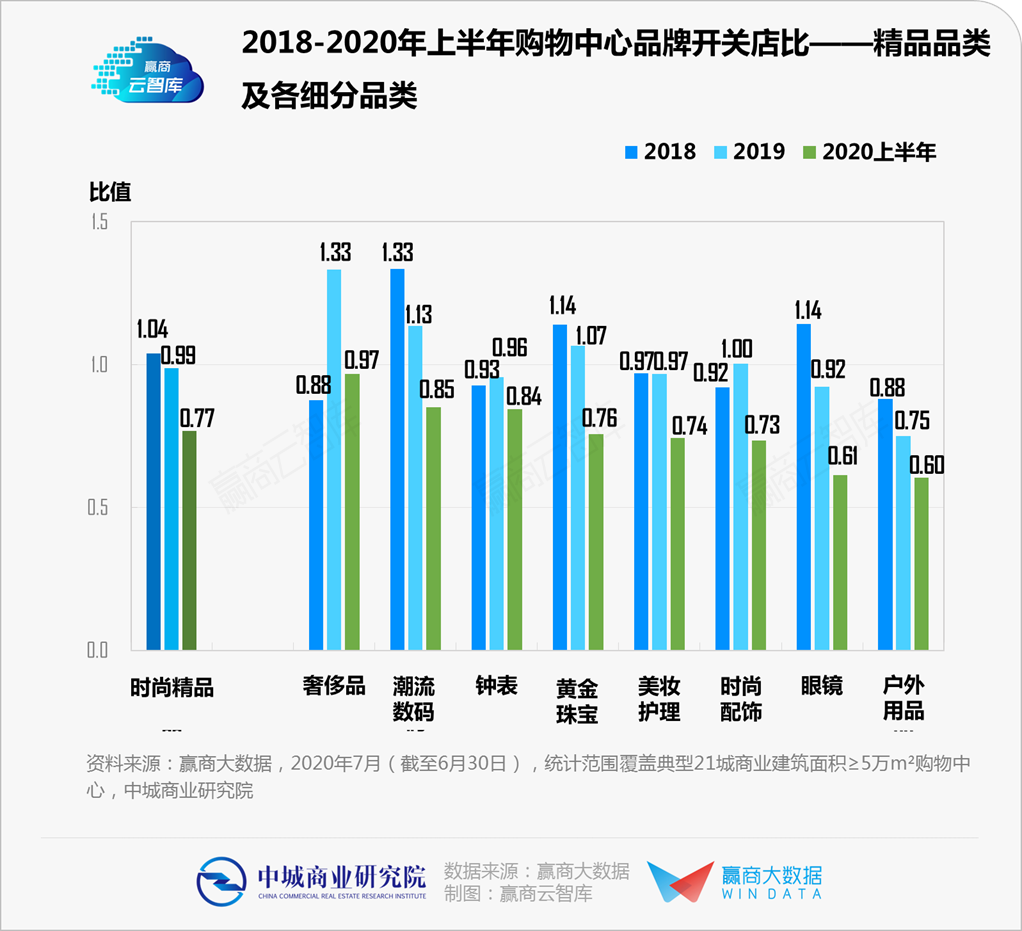

3、零售-精品:奢侈品收缩最剧烈,但开关店比仍居各品类之首

2019年,精品品类整体发展平稳:奢侈品扩张迅速,潮流数码平稳扩张,其他细分品类的发展基本稳定。

2020年上半年,疫情打压民众消费能力和意愿,短期内奢侈品及潮流数码品类首当其冲,均由迅速扩张转入收缩;户外用品不改收缩态势,且收缩动能加剧,主因疫情期间户外活动减少,消费需求受阻。

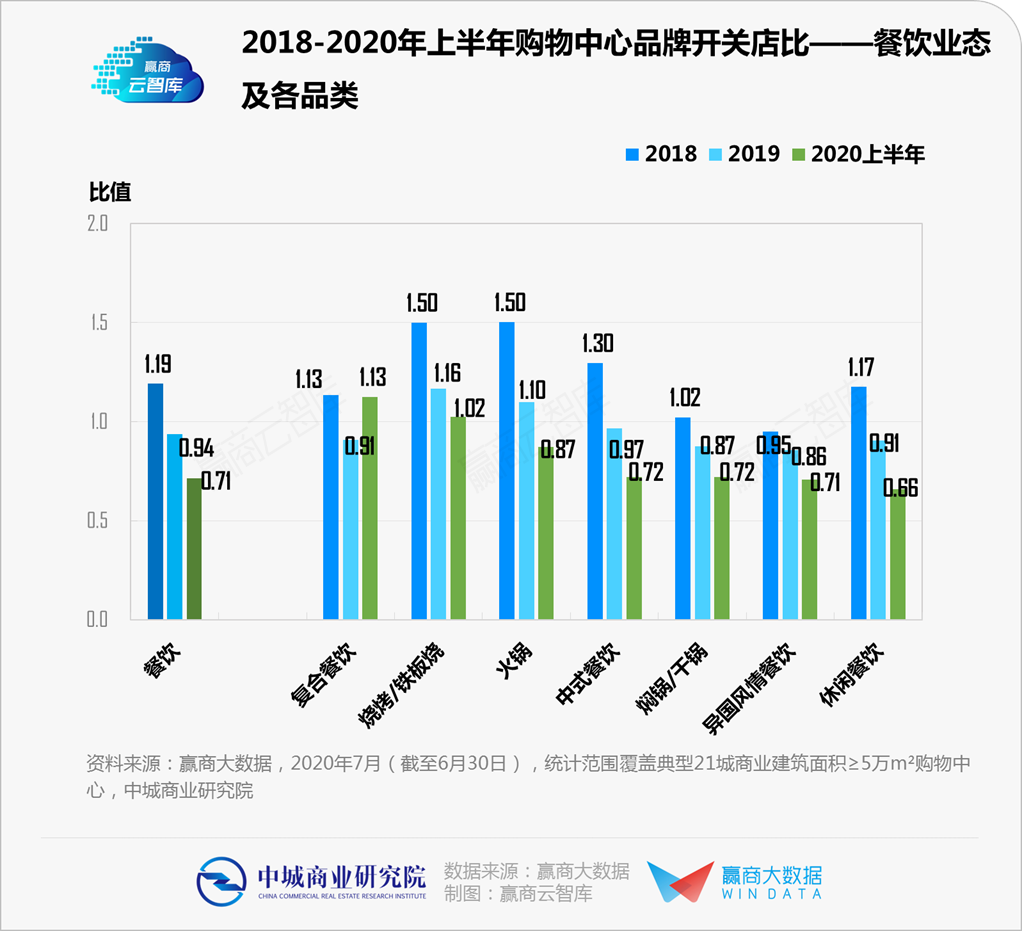

4、餐饮:复合餐饮逆势扩张,休闲餐饮收缩情况最严重

2019年,餐饮业态整体处于收缩阶段,仅烧烤/铁板烧与火锅品类温和扩张,其余品类皆呈收缩态势。

2020年上半年,复合餐饮在整体业态收缩的情况下,逆势由收缩转为扩张,对消费者提供一站式多元综合的服务内容,为其带来有利支撑;烧烤/铁板烧仍维持扩张,唯动能放缓,因多为分餐制,安全性更高;休闲餐饮历经较快扩张期,市场渐趋饱和,疫情期间加速向线上渠道靠拢,因而明显收缩。

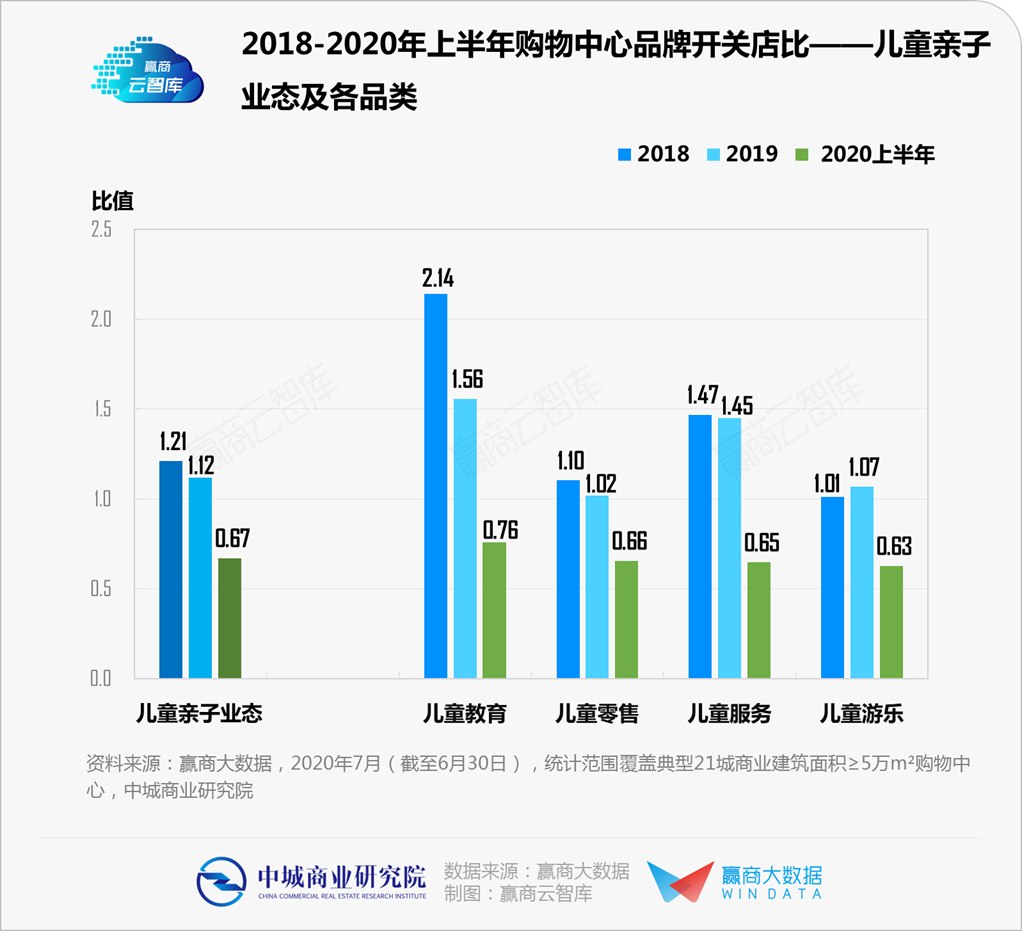

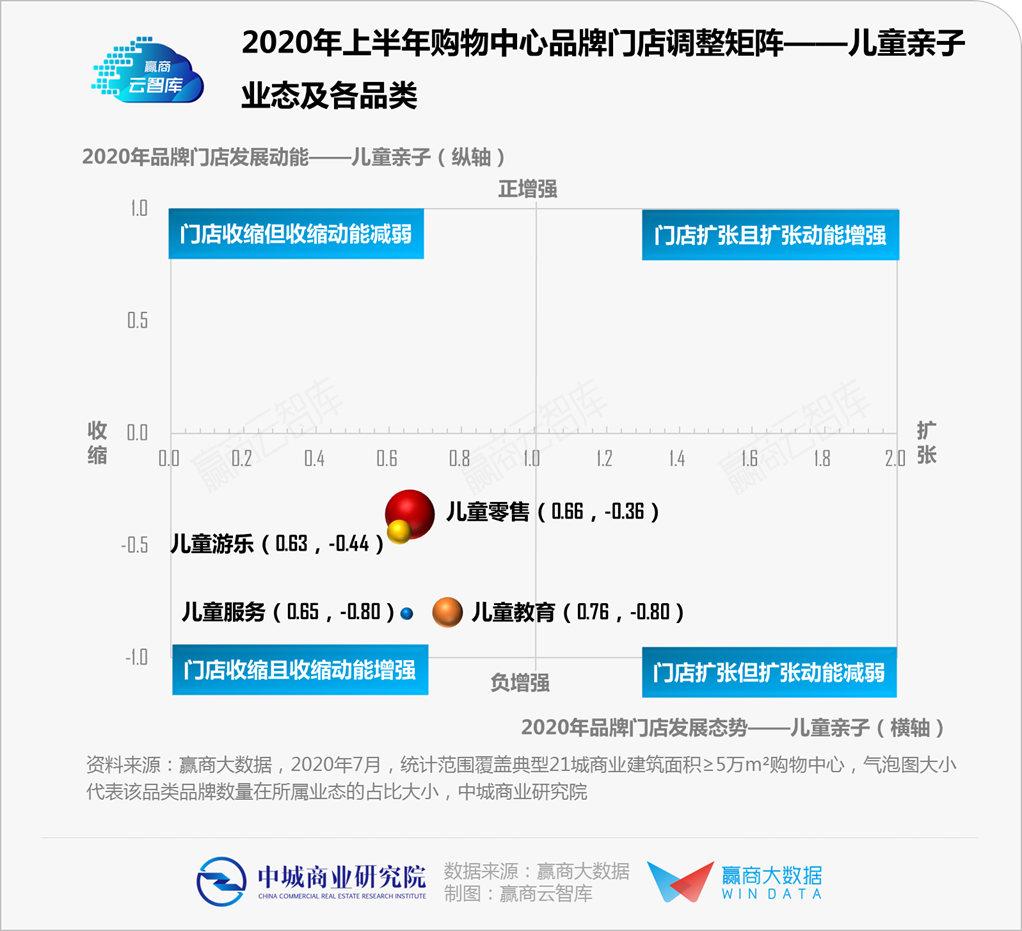

5、儿童亲子:全面收缩,儿童游乐/教育收缩剧烈

2019年,儿童亲子业态全面扩张,儿童教育扩张态势最为强劲,其次为儿童服务品类。

2020年上半年,儿童亲子业态全部由扩张转为收缩。疫情管制令儿童游乐及儿童教育品类承压,收缩程度较为剧烈,同时,疫情期间获得较大发展的线上教育,对儿童教育线下渠道形成强烈冲击,进一步加剧其门店收缩态势。

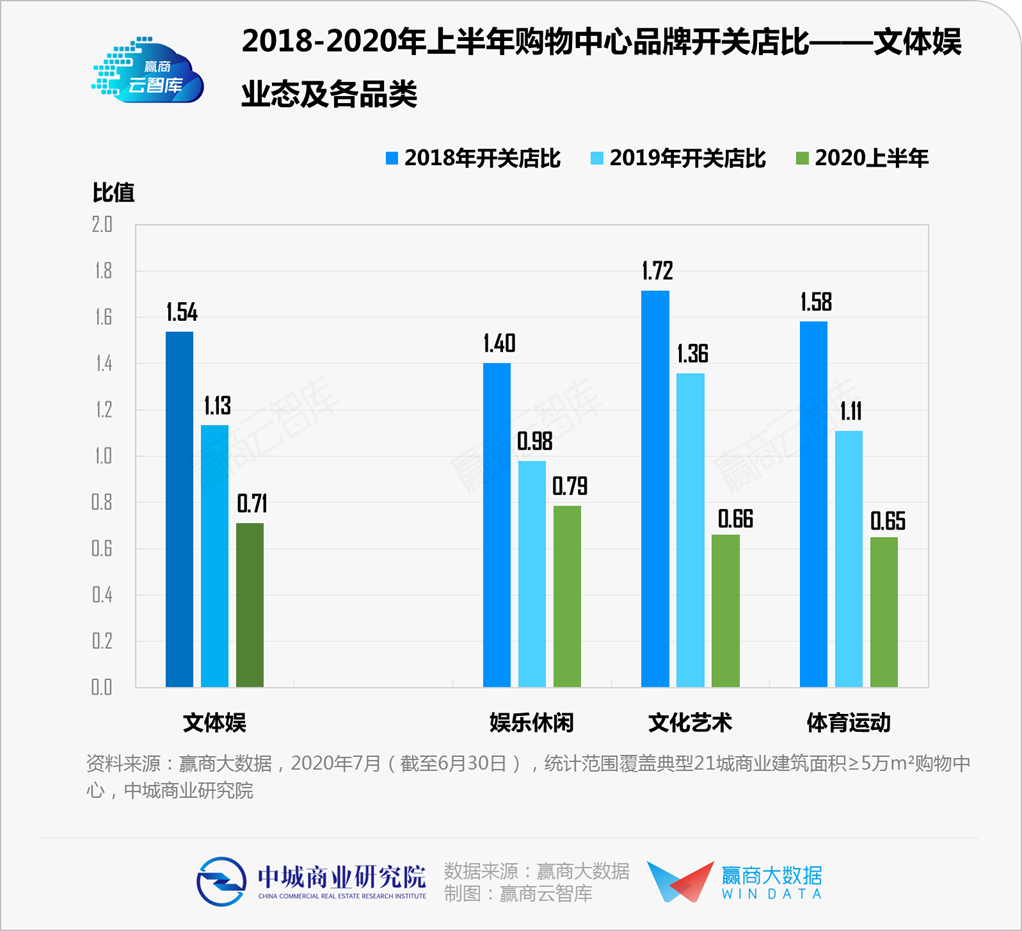

6、文体娱:文化艺术、体育运动均明显收缩,娱乐休闲收缩态势延续

2019年,文体娱业态整体呈扩张态势,仅娱乐休闲品类温和收缩。

2020年上半年,因疫情管制严格,为避免人口聚集,文化艺术展览活动难以开展,扩张态势受阻、陷入收缩格局;同时,体育运动品类因客流减少、经营压力大增,亦由扩张转入收缩。

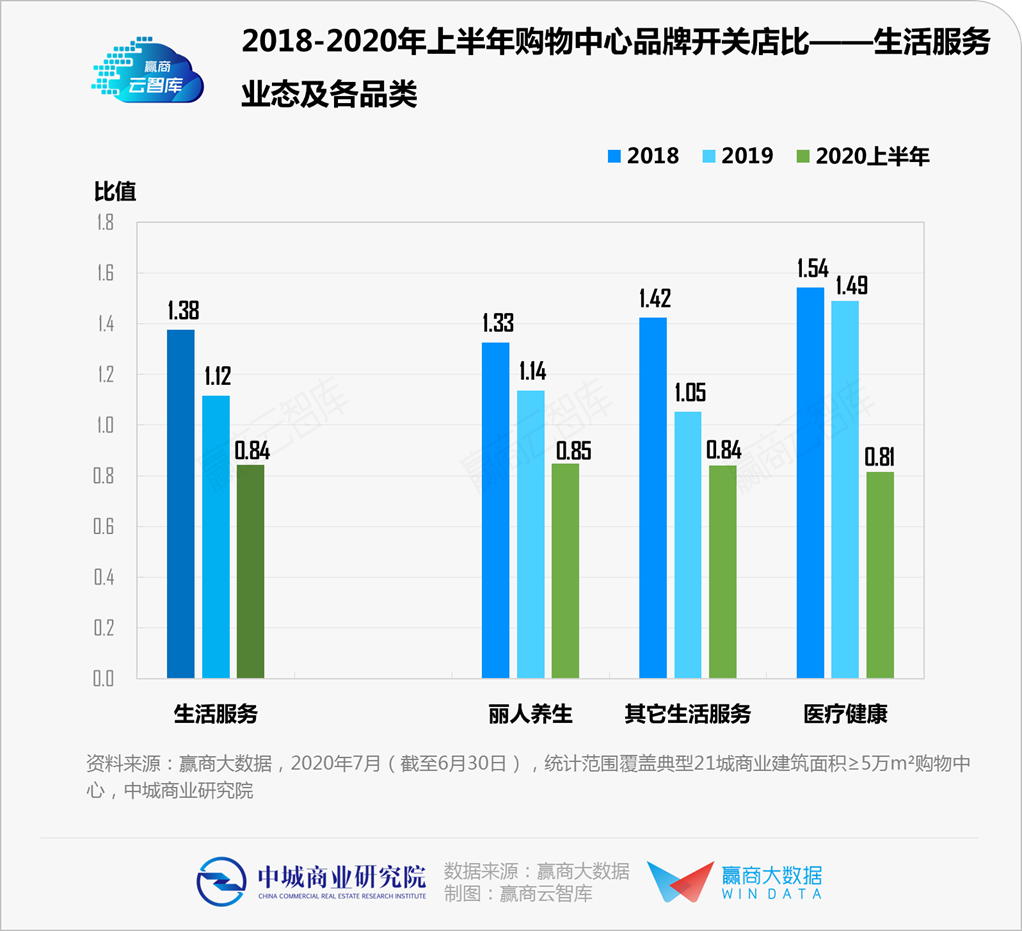

7、生活服务:医疗健康剧烈收缩,但后续有望活力再现

2019年,生活服务业态整体呈扩张态势,其中又以医疗健康品类的扩张动能相对强劲。

2020年上半年,生活服务业态由扩张转为收缩。医疗健康品类从强劲扩张转为收缩,主因消费者对医疗健康方面的需求更集中于疫情防护,令其他需求受到遏制。随着疫情缓解,保健意识的增强将助力医疗健康品类活力再现。

8、未来业态调整动向预测:购物中心部分业态将因疫情产生“质”的变化

受到新冠疫情的冲击,4月底仍有近五成购物中心的品牌商铺尚未恢复正常开业,其中又以体验业态受到的冲击最为严重。新冠疫情改变了人们的消费习惯和生活习性,业态的体验性、可替代性及数字化程度,决定了该业态的疫情抵抗力,而部分业态将在一定程度上历经“质”的变化。

■体验式业态短期受创严重,长期复原几率高、较难被取代

由于文体娱业态与生俱来的“体验”特性,强调的是每个人内心独特的感受和情绪上的感知,此类抽象的情感体验,几乎无法通过线上渠道得到满足,具有高度的不可替代性。

■教育培训市场份额遭线上平台侵蚀,未来经营面临质变

新冠疫情令消费者学习的习惯发生改变,势必对儿童教育、教育培训品类带来较大的冲击。品牌商必须在经营模式上,因应变化、作出调整,以适应消费者“质的改变”。

■数字化建设再深化,线下渠道再升级

线上线下全渠道以及数字化技术应用的重要性,在新冠疫情期间充分展现,并且受到各界的高度重视。新冠疫情对商业模式带来的改变,使得零售商业的数字化进程再提速。

二、上半年mall品牌拓店情况:扎堆华东,青睐首层/年轻/中体量项目

1、拓店数量:逆势开店>15家的品牌,以饮品、美妆为主,9家无新关门店

上半年开关店比TOP10中,餐饮品牌占6家,其中5家为饮品品牌;此外,上半年开店数超过15家的品牌里,WOW COLOUR、THE COLORIST、小鹿茶、茶百道、星巴克臻选、三只松鼠、KKV、RELX、完美日记9个品牌零关店,品牌发展形势向好,拓店势头迅猛。

而上半年开关店比最低的10家品牌中,服装品牌占5家,其中4家为女装品牌,主因市场趋于饱和、行业整体处于下行调整阶段。

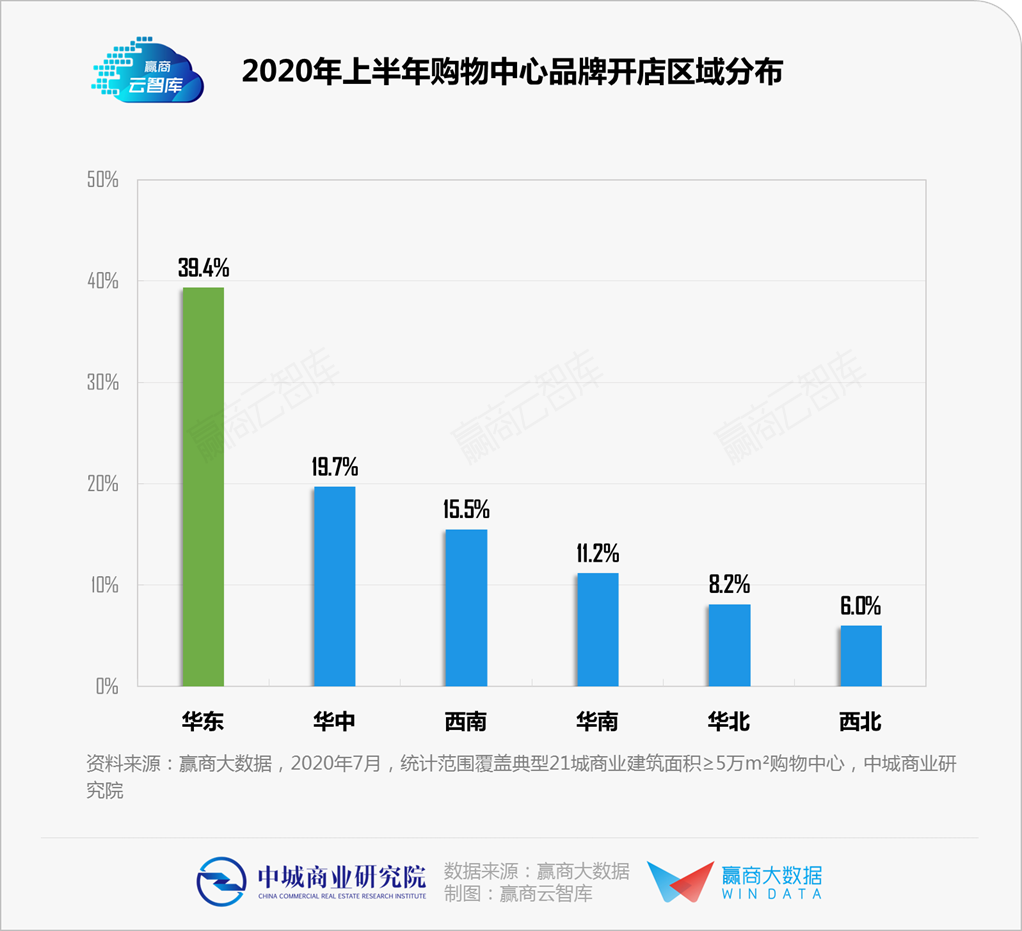

2、区域分布:扎堆华东,华中、西南紧随其后

上半年品牌新开门店以华东地区最高、占比近4成;华中、西南地区分别居第二、第三位,占比分别为19.7%、15.5%。

3、城市分布:魔都领跑,长沙、成都挤进前三

上海毫无意外在新开门店数量上夺冠;长沙仅以细微差距落后上海,位居第二;成都、武汉、西安差距不大,分别居第三到第五名,上半年品牌拓店明显向中西部的新一线城市倾斜。

上半年品牌新开门店占比最高的TOP10购物中心中,长沙囊括6个项目,且开业时间皆超过4年,体现长沙商业市场成长潜力为品牌所看好,纷纷入驻该城市,将其作为开拓华中市场的一大据点。

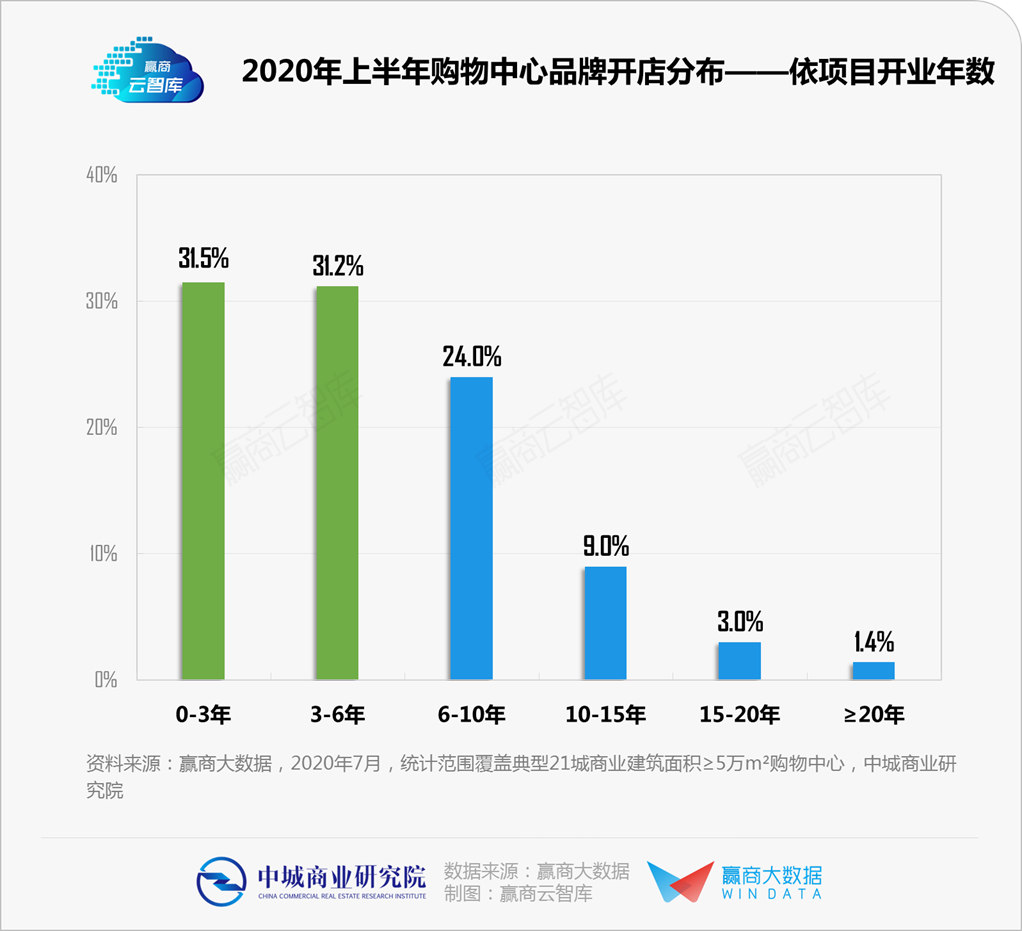

4、项目开业年限分布:年轻mall最受欢迎

上半年品牌新开门店超6成分布在开业6年以内的购物中心,其中开业0-3年与3-6年的比重十分接近。许多新开店品牌属于新兴品牌,而开业0-3年的新项目对新兴品牌态度较友善,入驻门槛相对低。

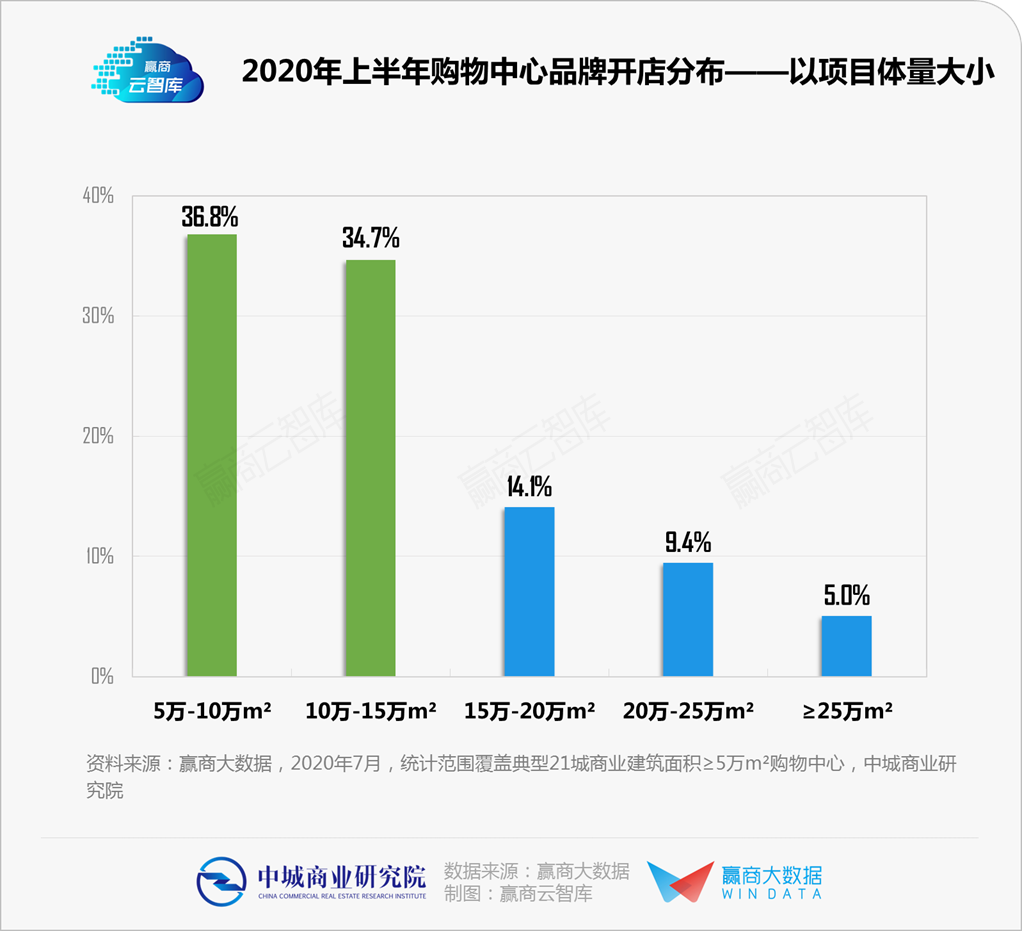

5、项目体量分布:5-10万㎡中型mall占比较高

从项目体量大小来看,上半年品牌新开门店数最多落在5万-10万㎡的购物中心,占比36.8%;其次则为10万-15万㎡,占比34.7%,两者合计逾7成。

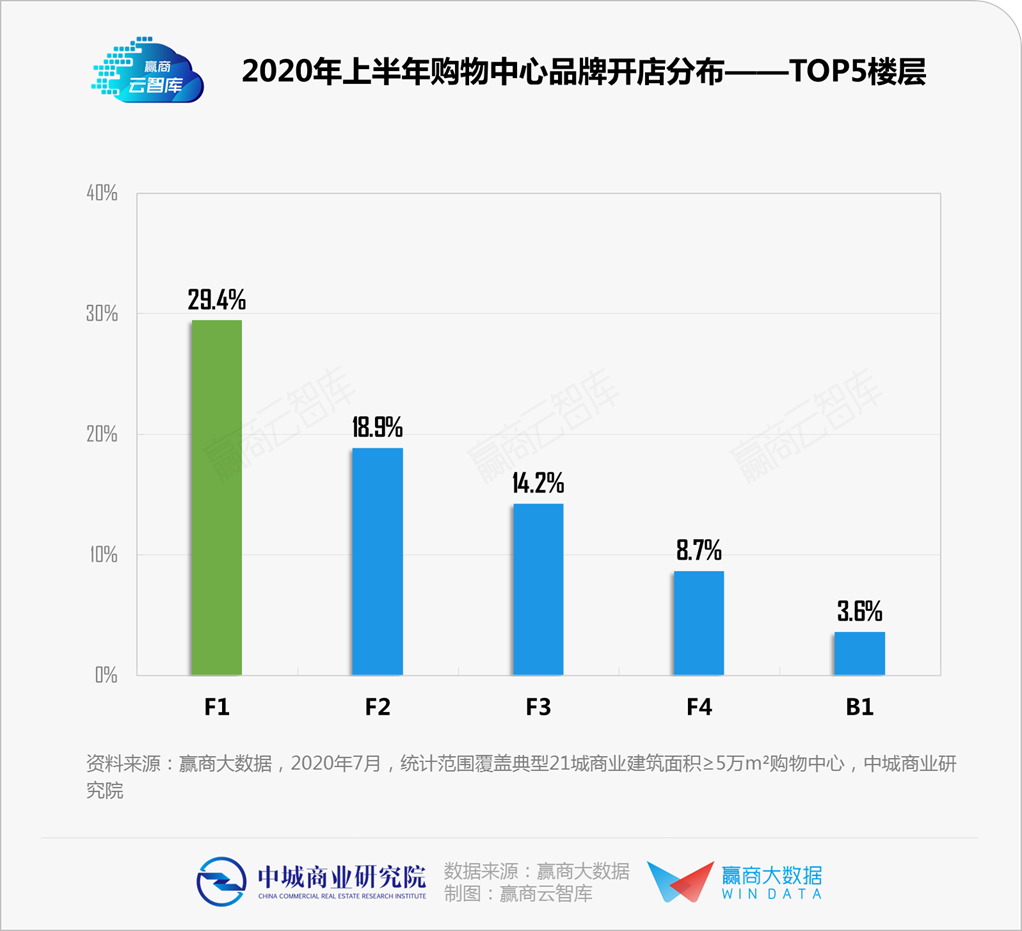

6、楼层分布:首层最受青睐

上半年品牌新开门店最偏爱首层,因位置便利、客流量大、曝光率高,是承租能力强的品牌首选。

三、后疫情时代,致商业地产行业的“乘风破浪”指南

购物中心品牌潮流趋势受新冠疫情的影响而发生改变,商业地产行业这三大硬核、六大潮流需掌握,才能在后疫情时代乘风破浪:

■掌握 “三大硬核”

作为消费新势力的Z世代,是品牌商深度挖掘的重点;

“去过度化”令性价比高的产品更受欢迎,商家须投入更大的力气吸引顾客、触发消费者购买欲望;

跨界、多业态结合,为产品赋予更深层次的内涵,是品牌商积极靠拢的方向。

■ 紧跟“六大潮流”

国货持续升维:本土品牌产品质量提高,文化内涵丰富,激发消费者文化认同感。国货将继续升维,“国潮”持续引领商业潮流;

文化消费突显:居民消费结构继续升级,文化消费需求日益上升,符合国人审美及消费偏好的门店兴起;

细分市场继续深挖:需求多元化形成细分市场,专注细分市场、贴合消费者需求、凸显产品个性,成为品牌应对竞争的核心手段;

创新带动体验升级:创新品牌门店大量开设,门店形式与内容创新,成为品牌在激烈竞争中脱颖而出的关键;

数字化进程再加速:线下门店加速转型,全渠道成为标配,品牌拓展线上渠道以突破时空限制;

市场招调更频密:体验性高的文体娱业态长期发展向好;线下教培生存空间受到挤压;民众健康意识提升助推运动养生业态。

· end ·

↓ 马上订购 ↓

纸质版报告原价5999元

8月30日前预定,享早鸟价1999元!(送电子版)

前20名再赠送《2019中国购物中心年度发展报告》一本

数量有限,预订从速!

预订QQ:2104223640

预订手机号/微信号:13570341941

仲量联行指出,今年一季度亚太区商业地产市场直接投资超过340亿美元,按年减少1%,其中日本、中国、南韩的交易占总投资额逾70%。

3月,仅4个商业项目开业,包括标杆项目武汉恒隆广场;企业发力轻资产,龙湖商业宣布全面启动轻资产模式,万达轻资产商管公司落户珠海...

赢商网账号登录

赢商网账号登录