在频繁转让旗下项目股权之外,招商蛇口(001979. SZ)似乎找到了一条更加完美的融资路径——基础设施公募REITs。

此次作为招商蛇口申请基础设施公募REITs的两处物业项目,是其位于深圳的万融大厦和万海大厦,建筑面积合计约9.53万平方米,估值25.28亿元。

招商蛇口最近一段时间以来颇不平静。前段时间因转让旗下项目,频繁出现在媒体视野。而在今年3月披露的年度业绩中,招商蛇口2020年也陷入“增收不增利”的困境。

乐居财经此前报道,仅2020年下半年至今年2月初,招商蛇口为13家项目公司引入合作方,涉及转让/募资金额就超过115亿元。

2020年,招商蛇口营业收入约为1296.81亿元,同比增长32.71%;净利润169.13亿元,同比下降10.31%,归母净利润122.53亿元,同比下降23.58%。

这也是招商蛇口自2015年重组上市以来,归母净利润的首次下滑。

招商蛇口称,此次基础设施公募REITs,是其“权益型融资的重大创新”。

“试水”基础设施公募REITs

4月21日,上交所、深交所官方微信披露,上交所及深交所的公开募集基础设施证券投资基金(REITs)电子申报系统正式开始接收项目申报材料。两交易所分别正式接收首批各2单基础设施公募REITs项目申报。

其中,上交所审核系统已收到的2家公司提交的申请文件为“浙商汇金沪杭甬高速封闭式基础设施证券投资基金”和“国金铁建重庆渝遂高速公路封闭式基础设施证券投资基金”。

深交所为 “中航首钢生物质封闭式基础设施证券投资基金”、“博时招商蛇口产业园封闭式基础设施证券投资基金”。两个基础设施公募REITs项目申请材料已通过深交所基础设施公募REITs审核业务系统正式申报。

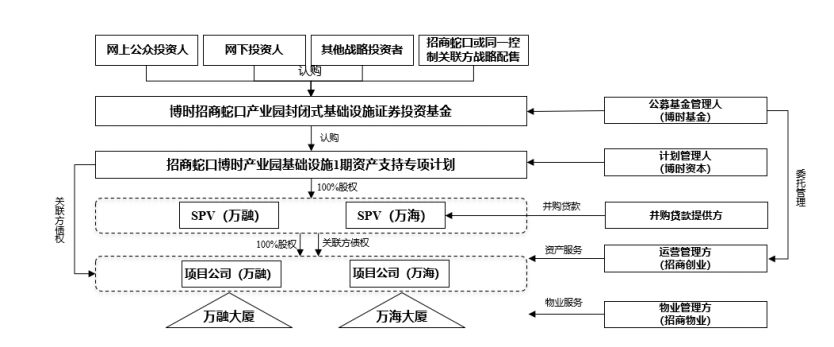

同一日,招商蛇口公告称,作为原始权益人将通过博时基金管理有限公司(以下简称“公募基金管理人”)以公司全资子公司项目公司(万融)及项目公司(万海)分别持有的万融大厦项目及万海大厦项目向中国证监会注册申请基础设施公募REITs,并申请在深圳证券交易所上市交易。

据了解,招商蛇口申请基础设施公募REITs的两处项目类型为产业园区。当中,万融大厦项目位于深圳市招商街道蛇口网谷,土地使用权面积1.72万平方米,建筑面积4.17万平方米;万海大厦项目位于深圳市南山区南海大道蛇口网谷,土地使用权面积1.82万平方米,建筑面积5.36万平方米。

根据目前初步评估结果,上述两项基础设施项目估值为25.28亿元。项目预计募集份额为22.28亿份,期限为50年,原始权益人为招商局蛇口工业区控股股份有限公司,基金管理人为博时基金管理有限公司,资产支持证券管理人为博时资本管理有限公司。

根据公告,招商蛇口全资子公司深圳市招商创业有限公司(以下简称“招商创业”)及公司控股子公司深圳招商物业管理有限公司(以下简称“招商物业”)拟接受委托分别承担对基础设施项目的日常运营管理及物业管理职责。

取得注册文件后,由公募基金管理人进行公开发售,招商蛇口将根据法律法规和监管规则的要求并结合市场情况参与基础设施公募REITs的战略配售。

招商蛇口对REITs、私募基金等资本通道的探索早在几年前就已经开始。2017年末,招商蛇口就将位于北京、上海的三个核心商业项目打包装入基金。这被视为是该公司探索REITs融资通道的起点。

2019年12月,招商蛇口依托工业园资产发起的招商局商业房托基金(REITs)(简称“招商房托”)在港交所挂牌。

当时,该基金由招商局置地(00978. HK)全资附属公司荣腾企业担任房托管理人,基金投资组合涉及招商蛇口旗下位于深圳前海自贸区的5个商业物业,包括新时代广场、数码大厦、科技大厦、科技大厦二期、花园城。

五项物业总楼面面积26.24万平方米,可租赁总面积25万平方米,彼时的物业资产估值65.17亿元。

去年底,招商蛇口还成功发行了“申万宏源-招商蛇口-泰格明华资产支持专项计划”, 标的物业为招商蛇口旗下同样位于蛇口工业区的泰格公寓及明华中心。

招商蛇口称,此次申报发行基础设施公募REITs,是继招商房托(1503.HK)在香港交易所成功上市后,又一REITs产品的创新实践。

“幸运儿”招商蛇口

公募REITs一直让国内资本市场翘首以盼,近些年也在摸索中缓慢前行。去年4月,证监会和发改委联合发布了《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,境内基础设施领域公募REITs正式启动。

这成为中国REITs发展的一个里程碑。

REITs作为向投资者发行收益凭证,募集资金投资于不动产,并向投资者分配投资收益的房地产信托投资基金,一大积极影响在于,为企业盘活存量资产,拓宽融资渠道提供了一种全新的方案。

作为此次国内房地产企业首先试水基础设施公募REITs的幸运儿,招商蛇口用了“权益型融资的重大创新”一词,来比喻基础设施公募REITs 对其的积极意义。

其称,通过基础设施公募REITs,将进一步拓宽融资渠道,同时有效盘活公司旗下产业园基础设施资产,有利于促进公司在园区基础设施领域投资的良性循环,打通产业园全生命周期发展模式与投融资机制,为新兴、创新产业的发展提供有力支撑。

作为以社区开发与运营、园区开发与运营以及邮轮建设三个版块为主营业务央企,REITs产品的发行,确实将为其盘活存量资产、拓宽融资渠道提供一个全新的窗口。

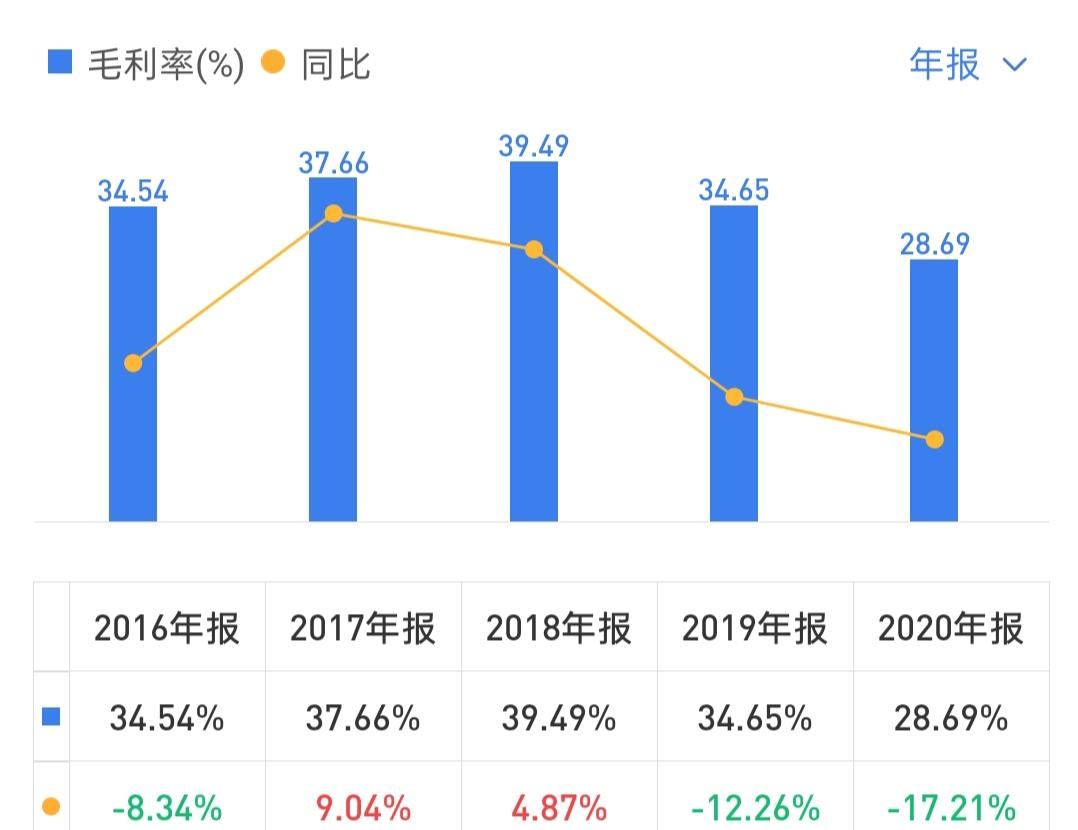

事实上,招商蛇口最近一段时间以来颇不平静。过去一年,受毛利率连年下跌等因素影响,该公司陷入增收不增利的困境。

2020年,招商蛇口营业收入约为1296.81亿元,同比增长32.71%;净利润169.13亿元,同比下降10.31%,归母净利润122.53亿元,同比下降23.58%。

这也是招商蛇口自2015年重组上市以来,归母净利润首次出现下滑。

罪魁祸首之一,是该公司的毛利率录得持续下降。过往数据显示, 2018、2019、2020三年间,招商蛇口毛利率分别为39.49%、34.65%、28.69%。过去一年,其毛利率已跌至30%以下,比2019年大幅下滑5.96个百分点。

另一方面,近一年多时间以来,招商蛇口还曾以频繁转让旗下项目股权的方式,多次出现在媒体视野。根据乐居财经此前报道,仅2020年下半年至今年2月初,招商蛇口为13家项目公司引入合作方,涉及转让/募资金额就超过115亿元。

通过多次的项目股权转让,招商蛇口成功救了现金短债比这条“红线”。2020年末,该公司剔除预收账款后的资产负债率58.84%;净负债率28.81%;现金短债比1.23。而在2020中期,其现金短债比仅0.97,如今已“红线翻绿”,成为绿档房企。

招商蛇口称,借助REITs产品的发行,公司将打通产业园区“投、融、建、管、退”全生命周期发展模式与投融资机制,实现持续贡献利润和现金流,为新兴、创新产业的发展提供有力支撑,促进产业园项目持续健康平稳运营,增强其综合发展的可持续经营能力。

4月29日,招商蛇口发布公告称,拟申请不超过50亿元永续债权投资,可分笔(分期)申请,子公司深圳地产为上述融资提供担保,期限为3年。

招商蛇口拟以子公司拥有的部分项目作为基础资产开展“博时招商蛇口产业园封闭式基础设施证券投资基金 ”申报发行工作。

5月14日,上交所和深交所同时发布公告称,首批公募REITs项目通过审核,其中,上交所总计6个项目,深交所四个首批申报项目已经全部受理。

关键词:基础设施公募REITsREITs 2021年05月15日

4月21日,招商蛇口宣布申报发行基础设施公募REITs,基础资产包括深圳市招商街道蛇口网谷、深圳市南山区南海大道蛇口网谷。

据知情人士透露,绿地将在新加坡交易所发行酒店REITs,目前在认购阶段,已与境内大型金融集团、境外大型地产集团等确定合作意向。

万科宣布在董事会人数不变的情况下,新增一个“职工代表董事”职位。职工董事取代管理层董事,且听命于管理层,昭示着管理层话语权会更大。

日前,丽尚国潮发布公告称,全资子公司丽尚控股拟出资3000万元认购医美公司帕美朵新增注册资本214.2858万元,占增资后公司注册资本的30%。

赢商网账号登录

赢商网账号登录