ON 报告 导读

iiMedia Research

中国化妆品及洗护用品进出口金额均呈现大幅度增长状态,并未受到2020年新冠疫情较大的负面影响。2021年1-4月,中国化妆品及洗护用品进口数量为14.6万吨,出口数量为29.2万吨;2021年1-4月,中国化妆品及洗护用品进口金额为515.8亿元,出口金额为84.4亿元。

本报告研究涉及企业/品牌/案例

花西子,资生堂,华熙生物

报告内容节选

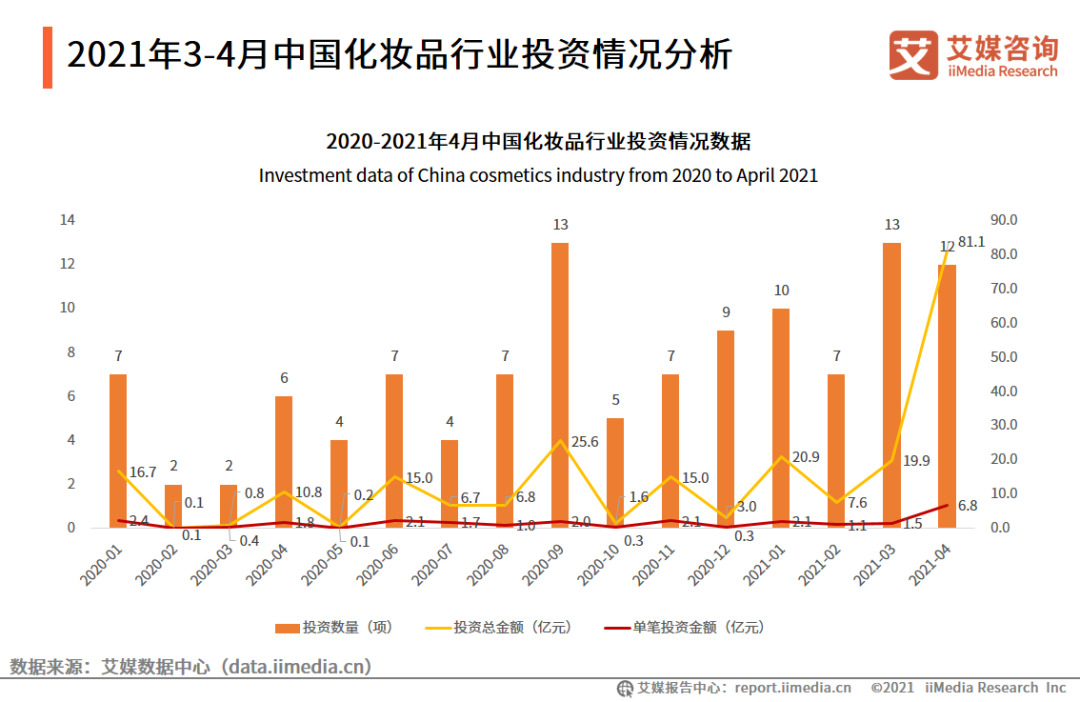

2021年3-4月中国化妆品行业投资情况分析

数据显示,2020年1月至2021年4月,中国化妆品行业发生投资事件月均7项,平均单笔投资额约1.61亿元。2020年9月之后,中国进入疫情常态化防控阶段,经济开始全面复苏,化妆品行业的投融资情况也开始好转,尤其是进入2021年后,头四个月的总投资金额和总投资数量均创下2020年以来连续四个月投资情况的新高。

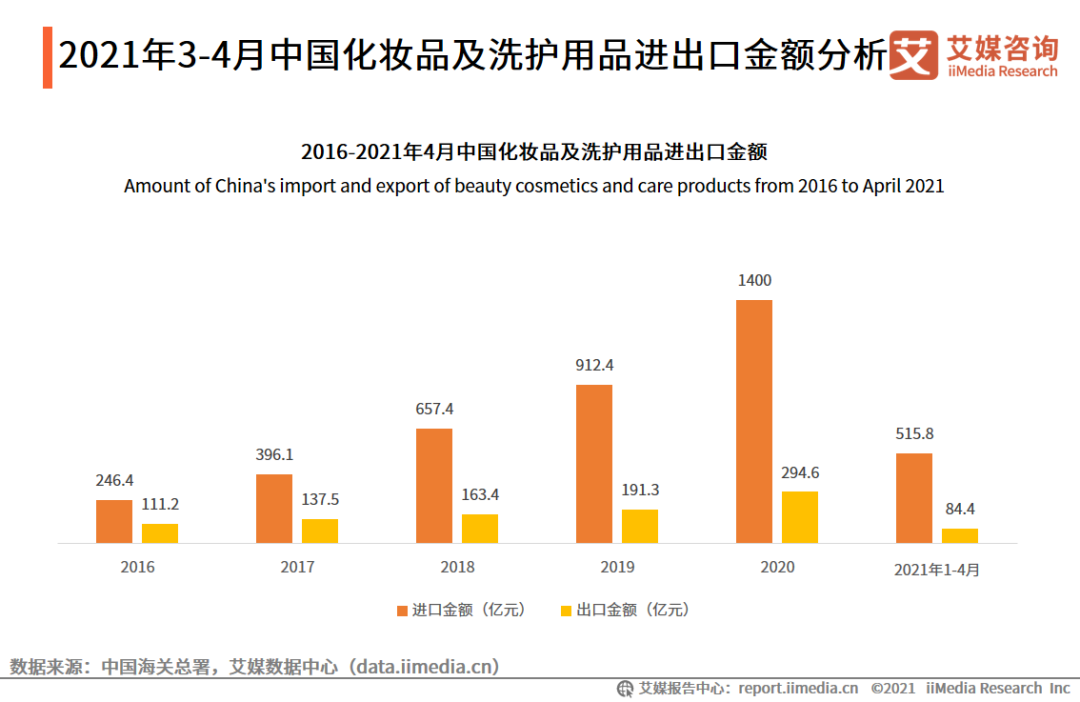

2021年3-4月中国化妆品及洗护用品进出口金额分析

数据显示,中国化妆品及洗护用品进出口金额均呈现大幅度增长状态,并未受到2020年新冠疫情较大的负面影响。2021年1-4月,中国化妆品及洗护用品进口金额为515.8亿元,出口金额为84.4亿元。随着国内经济全面复苏,照此趋势,预计2021年全年中国化妆品及洗护用品进出口金额或将有新的高峰。

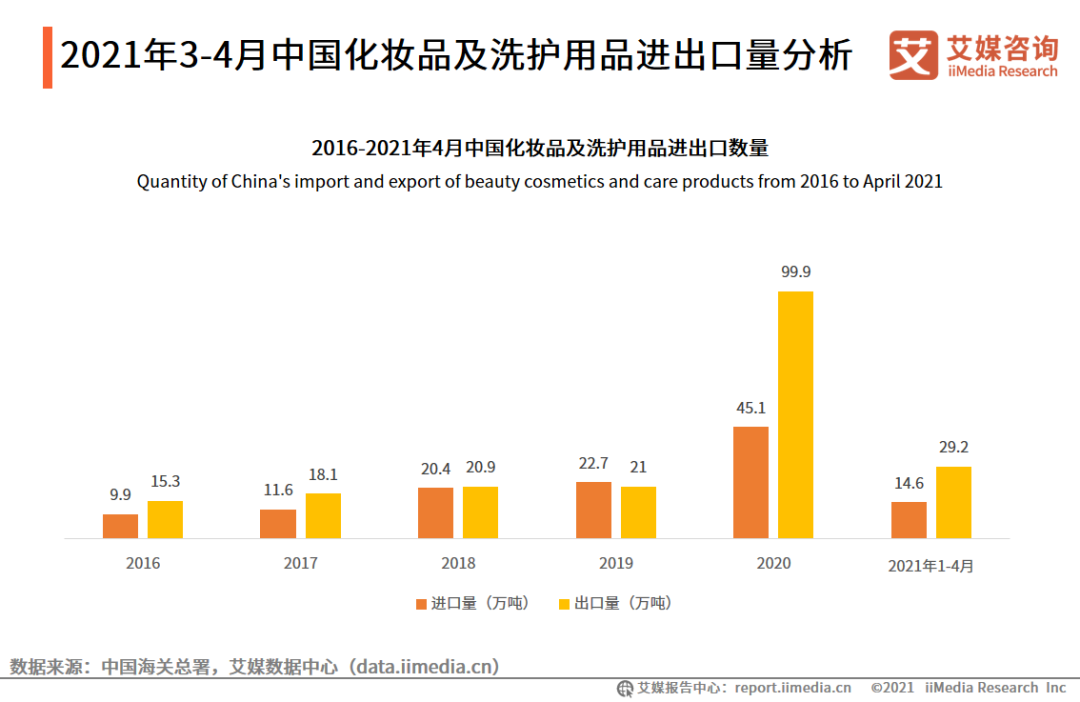

2021年3-4月中国化妆品及洗护用品进出口量分析

2020年化妆品及洗护用品的进出口数量均有大幅度上升,尤其受到疫情影响,出口量上升至99.9万吨。2021年1-4月,中国化妆品及洗护用品进口数量为14.6万吨,出口数量为29.2万吨。随着国内国际双循环的局面打开,以及中国国货品牌的崛起,中国化妆品的出口数量有明显的增加趋势。

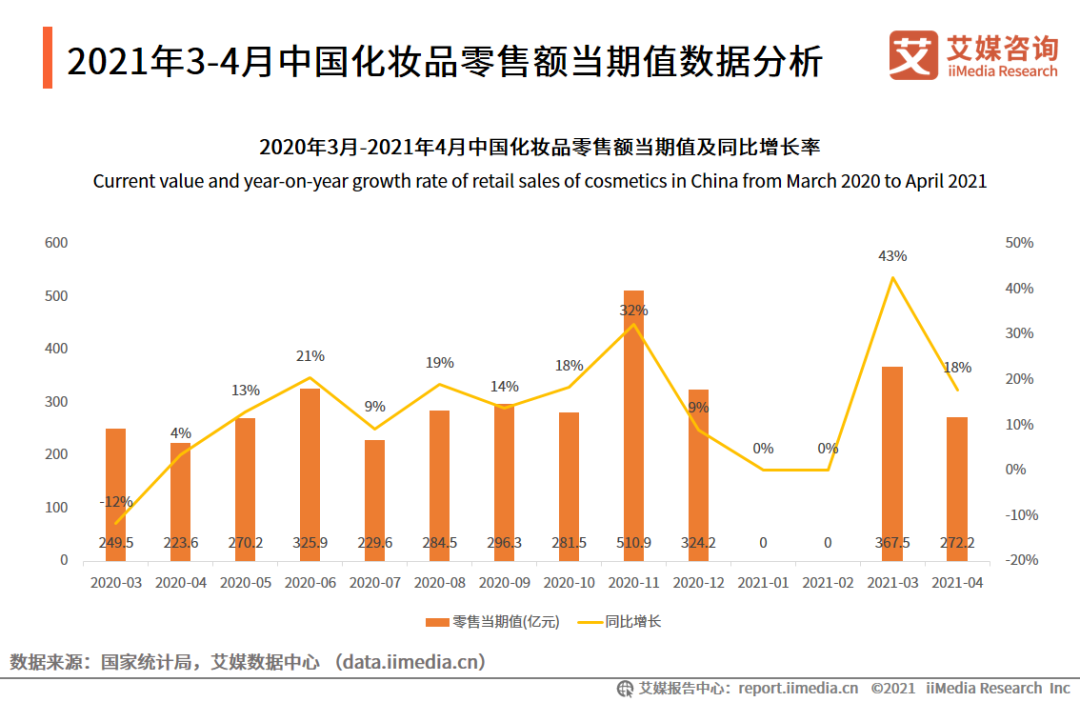

2021年3-4月中国化妆品零售额当期值数据分析

数据显示,随着国内疫情局势逐渐被控制,经济开始逐步恢复,化妆品零售额同比增长率开始扭亏为盈,说明疫情对化妆品的影响基本消除。2020年11月,化妆品零售当期值达到峰值,这是各电商发力双十一的成果。进入2021年后,3-4月的化妆品零售额仍保持着稳定水平,并且在3月出现同比增速的峰值。

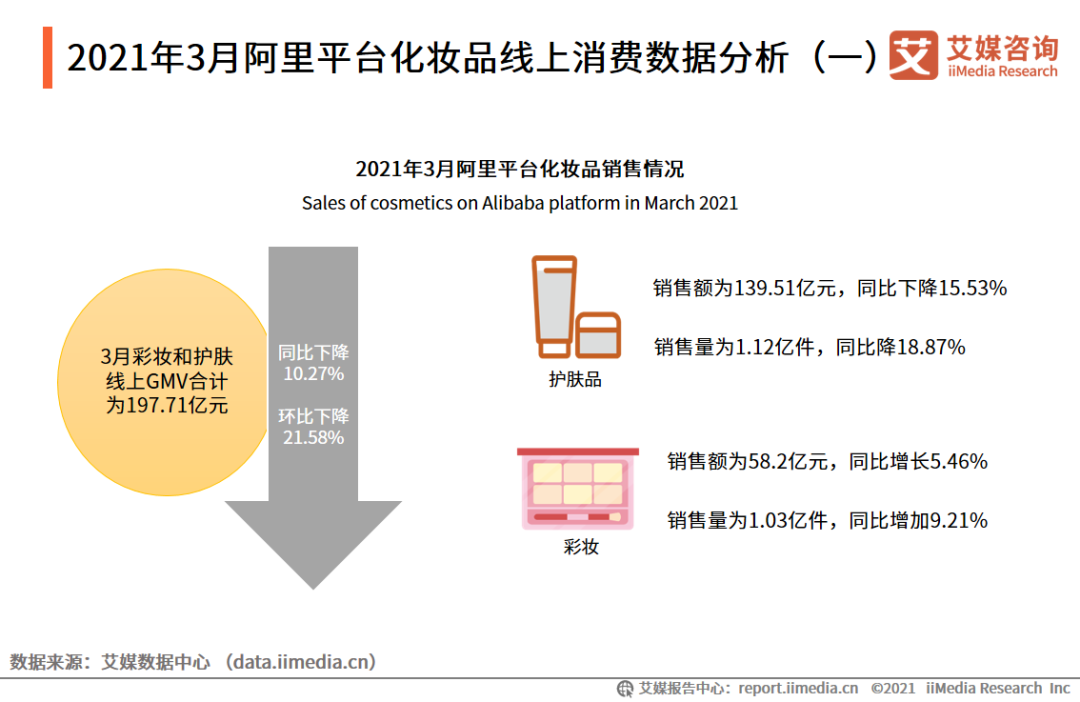

2021年3月阿里平台化妆品线上消费数据分析(一)

数据显示,2021年3月,阿里平台护肤和彩妆的线上销售增速较2月份均有回落。2020年三八节节日促销为疫情爆发后的第一个大促点,2020年3月护肤GMV(Gross Merchandise Volume,网站成交金额)整体提高了51.38%,由于去年同期销售情况的高增长和高基数,导致2021年3月的同比情况下降。此外,2021年2月份的女王节活动对3月的销量也造成一定分流。

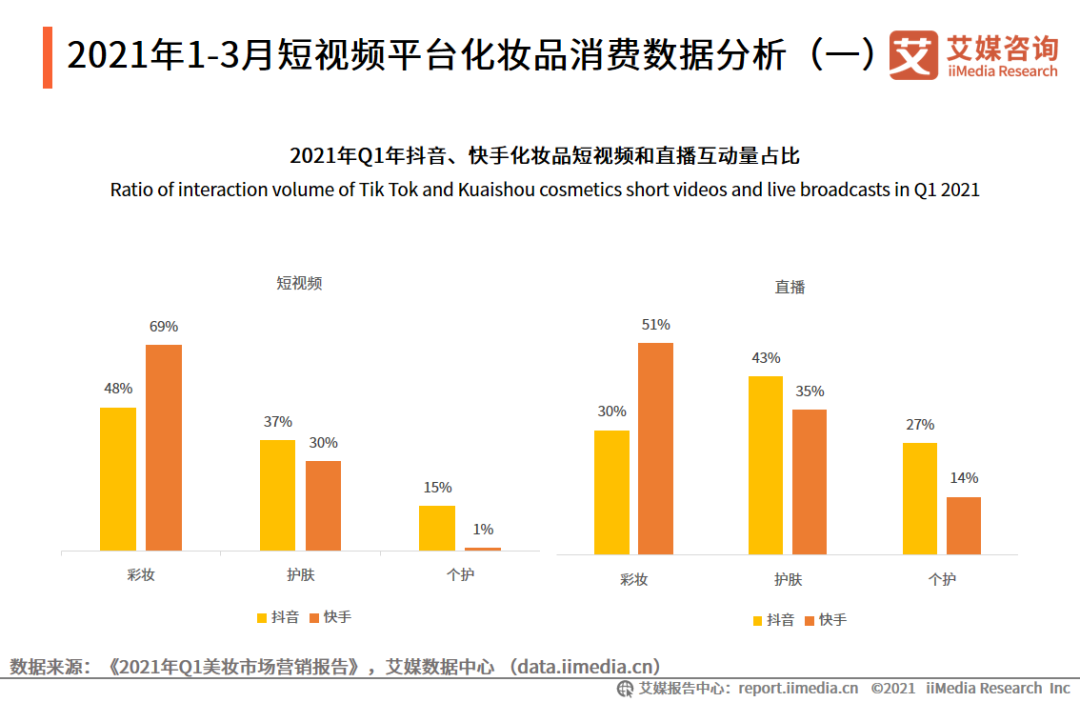

2021年1-3月短视频平台化妆品消费数据分析(一)

作为中国两大短视频平台,抖音和快手通过短视频和直播的形式都带动了化妆品的种草和销售。数据显示,2021年Q1,彩妆类的短视频和直播的互动量在快手的占比更高,而护肤、个护类的短视频和直播互动量在抖音中占更高。

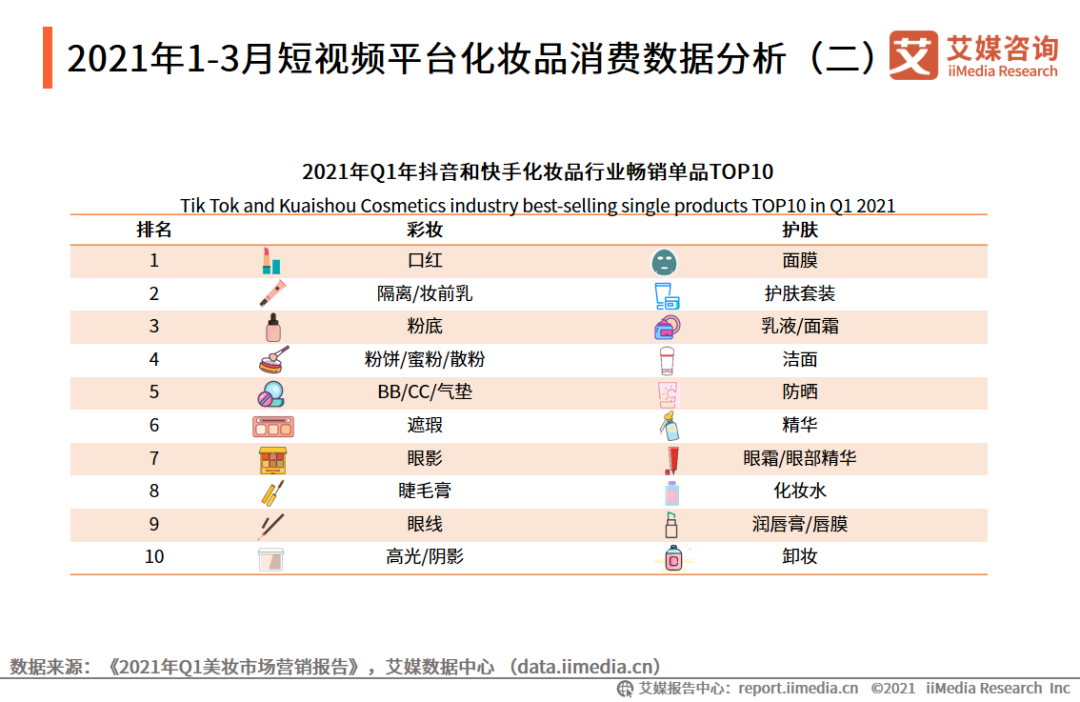

2021年1-3月短视频平台化妆品消费数据分析(二)

数据显示,在2021年Q1美妆行业热销单品中,彩妆品类下,日常化妆所需的三件最基础彩妆单品,口红、隔离/妆前乳、粉底为销量排在前三位,口红由于小巧、精致且颜色繁多,一直以来都是彩妆中最畅销的单品。护肤品类下,面膜、护肤套装、乳液/面霜此类基础护肤单品最热销。

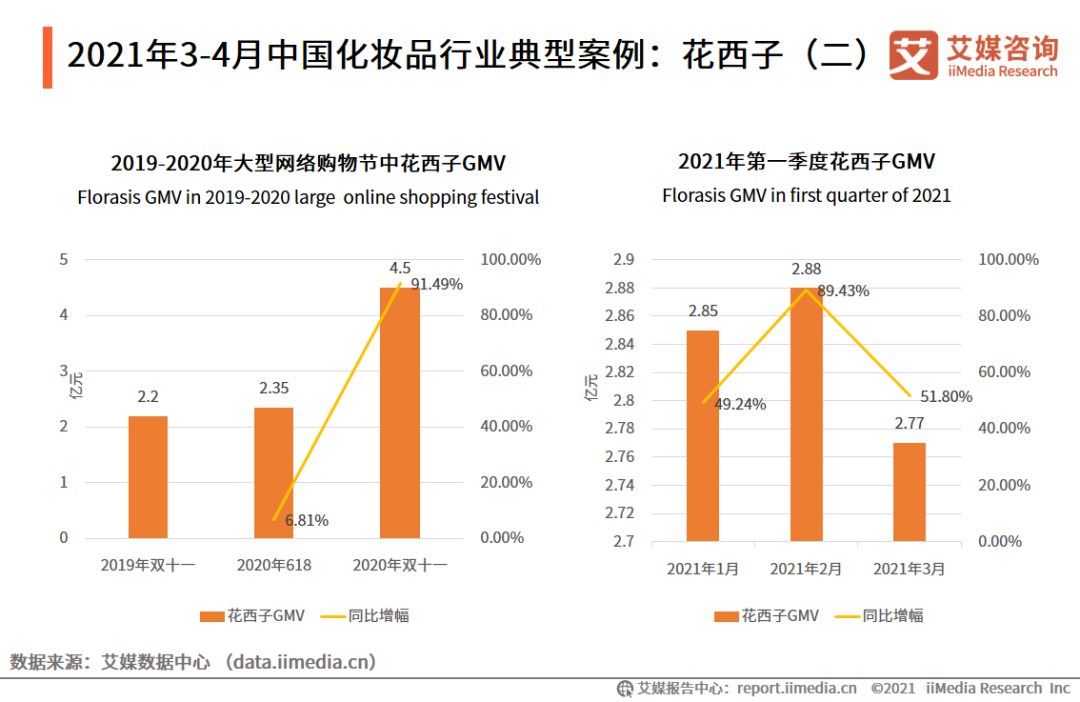

2021年3-4月中国化妆品行业典型案例:花西子(二)

数据显示,花西子自从2019年加入双十一以来,在各大购物节的表现呈明显的上升趋势。GMV从2019年双十一的2.2亿元到2020年618的2.35亿元,增长了6.81%。再到2020年双十一时,GMV达到4.5亿元。增长了91.49%。除大型网络购物节外,花西子在日常销售中也表现强劲。2021年第一季度中,花西子三个月的GMV分别为2.85、2.88和2.77亿元。同比增长49.24%、89.83%和51.80%。

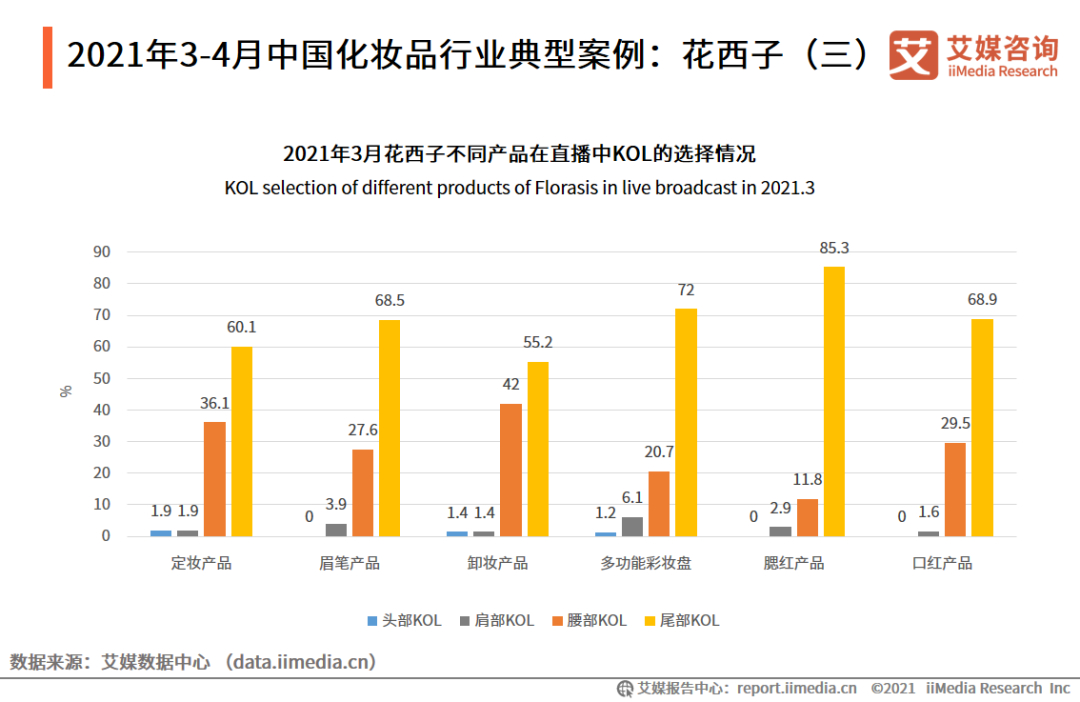

2021年3-4月中国化妆品行业典型案例:花西子(三)

花西子深度参与了直播带货这一销售形式,除了众所周知的与李佳琦深度合作外,花西子还在抖音平台与大量KOL合作。而品牌中不同的产品对KOL的选择也存在差异。所有产品选择的KOL均集中在腰部与尾部。选择头部KOL最多的是定妆类产品,占全部KOL的1.9%。选择腰部和尾部KOL最少的是多功能彩妆类产品,占比92.7%。

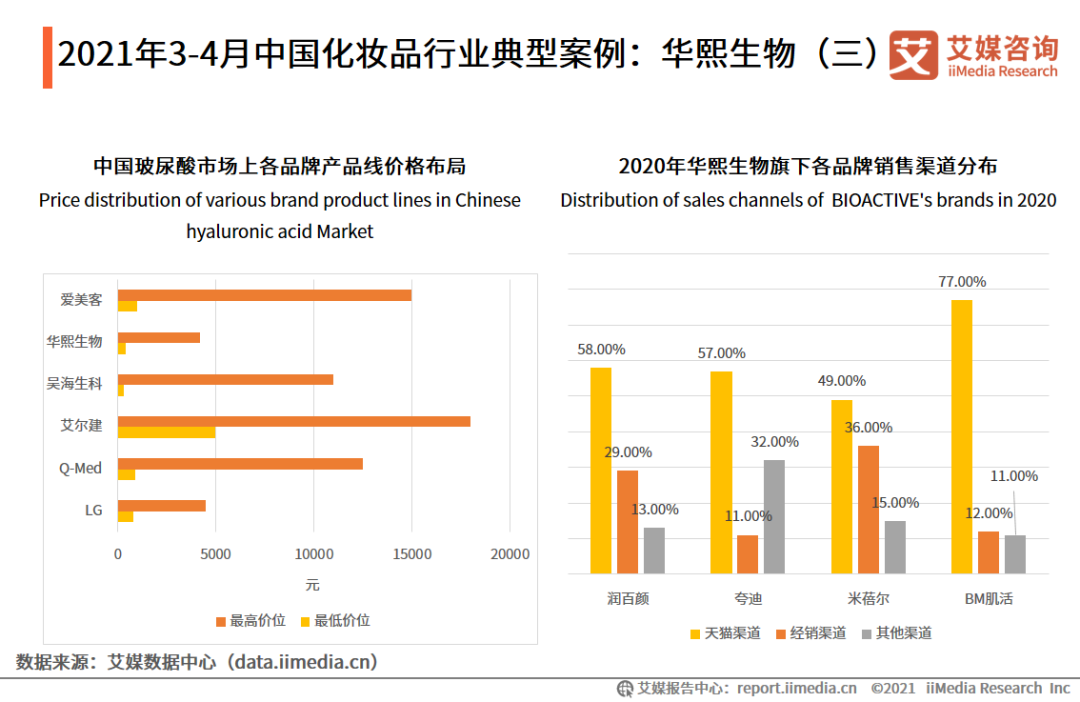

2021年3-4月中国化妆品行业典型案例:华熙生物(三)

首先,和同样以玻尿酸为主营业务的竞品公司,如艾尔建、爱美客等相比,华熙生物的相关玻尿酸产品价格更低,产品品类更集中在相对低价的区间(300-4000元)。而艾尔建、爱美客都有其高端产品线如乔雅登极致、宝尼达等,价格区间达到了10000元以上。其次,就华熙生物旗下品牌而言,公司布局了线上线下多种渠道,其中BM肌活在线上渠道出售的占比最高,达77%。线下渠道占比最高的是米蓓尔,为36%。

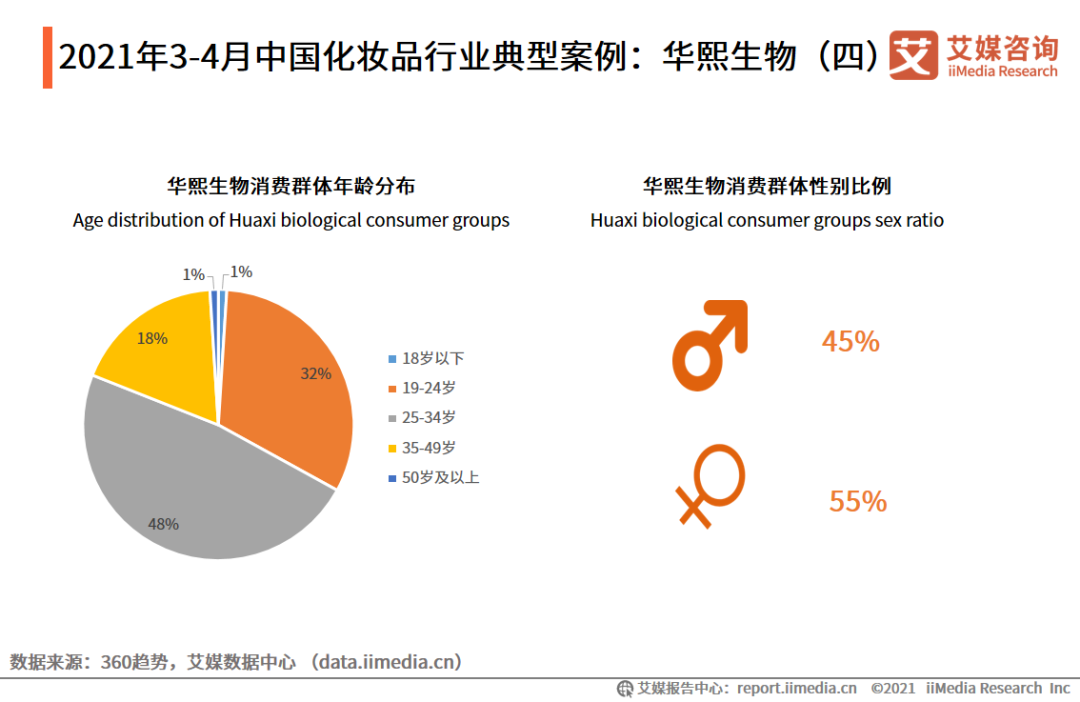

2021年3-4月中国化妆品行业典型案例:华熙生物(四)

数据显示,华熙生物的消费人群主要落在19-49岁之间,其中25-34岁人群占比48%。在性别分布上,作为化妆品主要消费群体的女性占比为55%,占比高达45%的男性群体也同样成为华熙生物不可忽视的消费者。

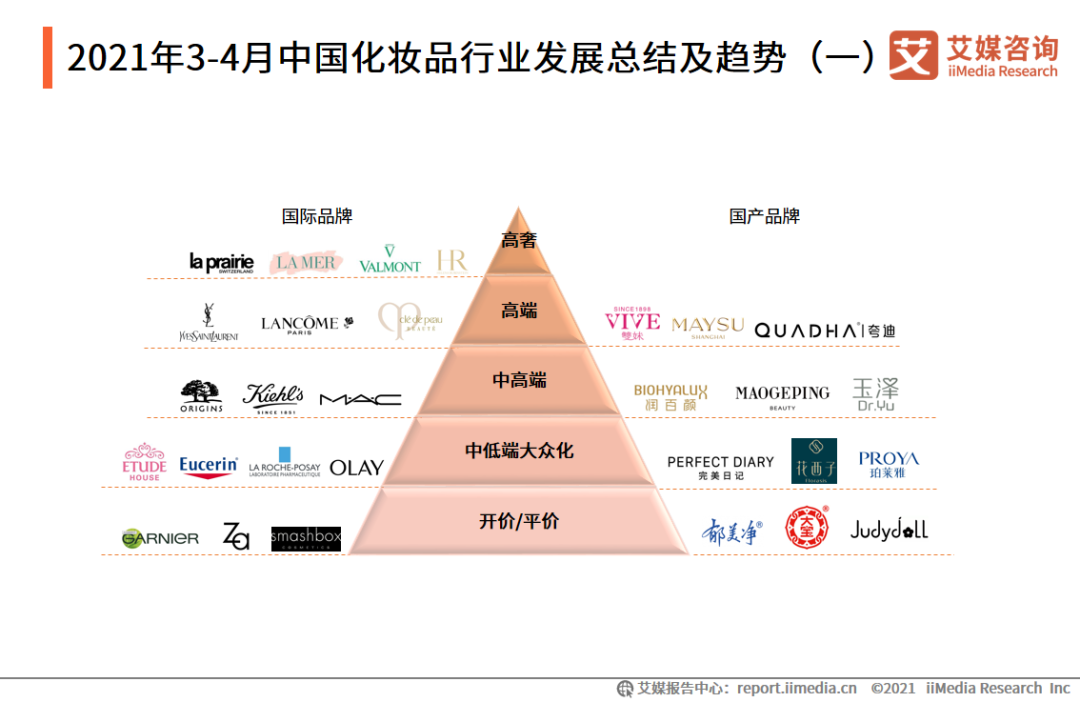

2021年3-4月中国化妆品行业发展总结及趋势(一)

化妆品品牌大致可分为五个等级。国际品牌有着完整的品牌布局,覆盖的消费群体广。长期以来,国货品牌大多数都处于中端至平价等级,但随着传统经典国货的转型发力,例如双妹,以及新锐国货品牌的崛起,例如润百颜和夸迪,越来越多的国产品牌开始挖掘和布局中高端和高端市场。数据显示,2021年4月,阿里平台花西子和完美日记的GMV分别达到2.18亿元和1.83亿元,均超过了国际品牌,本土中高端线品牌毛戈平、华熙生物等表现优异,相比之下国际大牌增速放缓。

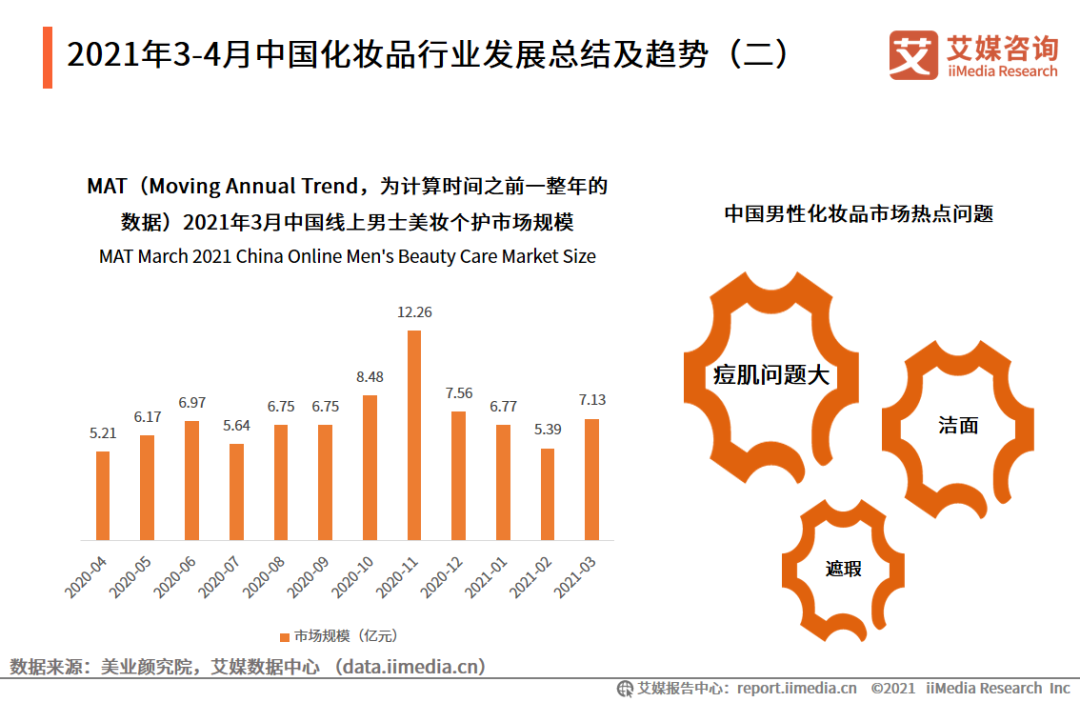

2021年3-4月中国化妆品行业发展总结及趋势(二)

如今,中国男性颜值经济发展迅猛,男性化妆护肤意识增强。数据显示,截至2021年3月,12个月内中国线上男士美妆个护市场规模将近86亿元,男性化妆品市场正逐渐成为一片新兴的蓝海。由于男女存在生理区别,男性对于护肤的主要诉求为祛痘、控油,祛痘相关产品和洁面是男性购买较多的护肤产品;彩妆方面,男士的需求在于修饰和遮瑕,普遍追求“无妆感”。

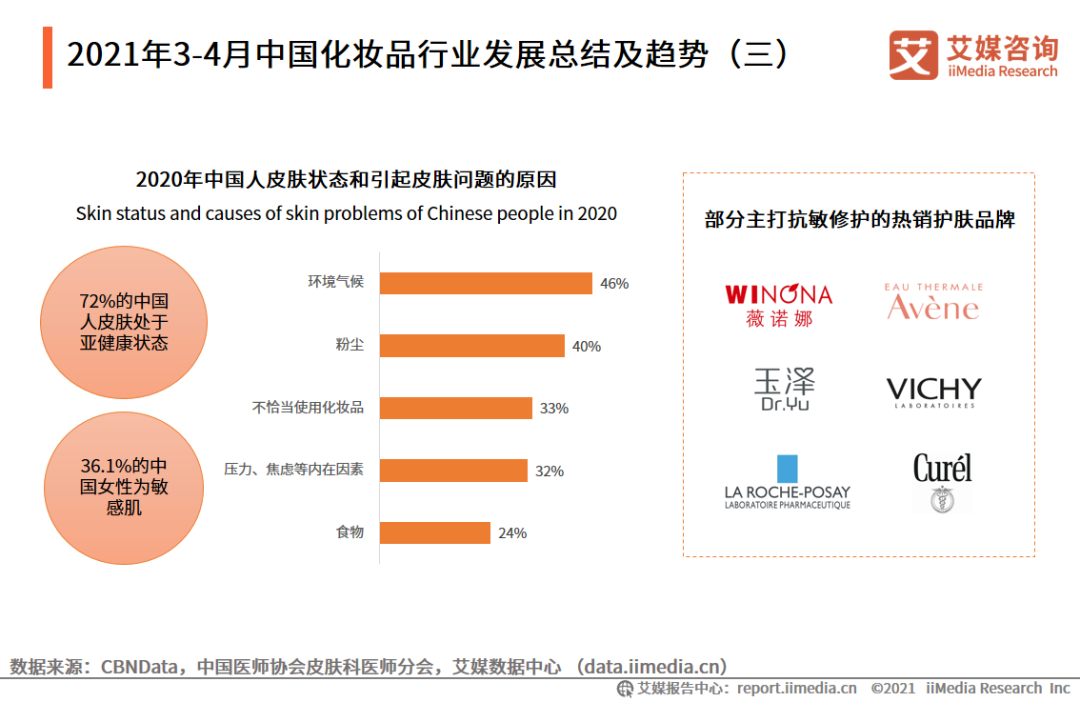

2021年3-4月中国化妆品行业发展总结及趋势(三)

中国肌肤问题人群的扩大以及消费者对皮肤护理认知与消费意识的觉醒,带动了包括皮肤学级护肤品、敏感肌修护、药妆护肤等品类概念的兴起,敏感肌修护成为护肤行业新风口。数据显示,目前约有72%的中国人皮肤处于亚健康状况,其中环境气候为引起皮肤问题的最主要原因。针对敏感肌人群的痛点,国内外不断研发针对性的护肤品,抗敏修护成为护肤市场热点。

春节叠加情人节双节效应,2月11日-17日,化妆品产品需求旺盛;1-2月两月平均单笔融资金额达到2.42亿元;国产化妆品有出海趋势...

2020年,丽人丽妆营收同比增长18.72%至46亿元,归母净利润增长18.70%至3.39亿元,双11的GMV累计超过30亿元。

丝芙兰SEPHORA宣告“美力由我”的新概念,并邀请黄子韬成为品牌形象代言人,同步推出丝芙兰微信小程序,打通全渠道社交零售新体验。

7月1日消息,国内唇部彩妆品牌INTO YOU在一季度已完成3000万天使轮融资。该品牌仅今年一季度总销售就近1亿元,618期间销售额突破3500万。

关键词:INTO YOUINTO YOU融资 2021年07月01日

“618”变了只是新零售蜕变的缩影,这股从线下掀起的新浪潮终席卷线上。在数字化的协助下,林清轩无疑是这场新零售浪潮中的弄潮儿。

赢商网账号登录

赢商网账号登录