上半年,商业地产圈的大宗交易热闹不已。

大赢家领展,北进上海将七宝万科广场半数股权收入囊中,南下羊城以32.047亿元收购广州太阳新天地购物中心。

入华新秀加拿大博枫(Brookfield),头顶“全球最大另类资产投资管理公司之一”光环,以14亿美元,从阿布扎比投资局 (ADIA) 投资的合资企业手中,买下了上海悦荟、青岛悦荟、西安悦荟等五个购物中心资产包。

资管届大哥大黑石,则成为了SOHO中国最终接盘侠。交易完成后,SOHO中国现有控股股东(潘石屹夫妇)仅保留9%的股权,SOHO中国继续维持在港上市。

而行至7月,国内的大宗交易戏码继续上演。平安人寿吃下了凯德上海、北京、宁波、成都、杭州5城6个来福士广场部分股权,总投资额不超过330亿元。

一系列大宗交易的背后,是碎片化商业地产资产整合的过程。区位价值与运营价值不匹配的资产,最终会在市场力量的引导下,落入资管能人之手。

从基汇到博枫,上海悦荟广场15年改造路

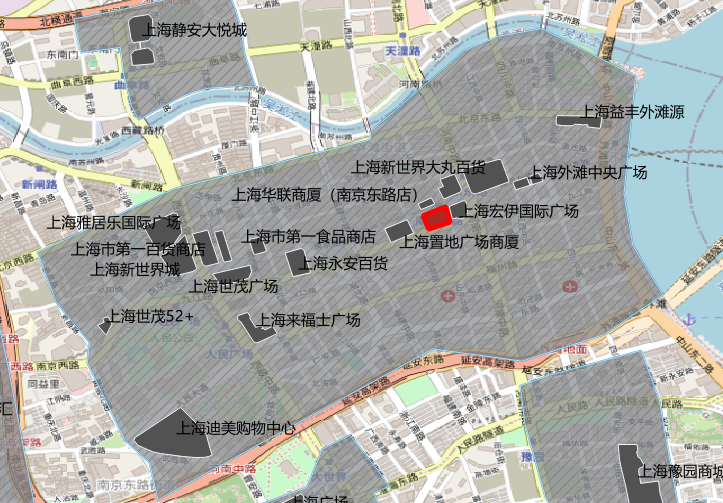

上海悦荟广场,位于上海南京东路商圈最好的位置之一。多次改名,一路改造,其运营管理与流转过程,无疑是观察大宗交易的极佳样本。

上海悦荟广场项目位于红框位置

作为一栋诞生于1930年代的老商场,上海悦荟广场在外观有历史建筑赋予的独特美感,而在区位上则坐拥南京东路最大的沿街客流。

1995年,它以东海商都的名字对外营业,体量仅有4万平米左右,且硬件规划受限,左右掣肘,内部商铺客流空空如也。

“最早是办公楼,又是历史保护建筑,想要整改变化,会受到很多限制。再加上原来是按照办公楼标准做的设计,之后用作商场,有很多地方不合适。”

上海悦荟广场外观

命途多舛,多次易主,成了商场界“百慕大”东海商都的真实写照。

基汇资本接盘统一使用权,“353广场”出街

2006年,国际著名资产管理公司基汇资本,以9亿元从温州商人手里收购了东海商都。

全部谈妥后,基汇资本邀请海外知名设计公司参与改造,斥资4亿元将“东海商都”改造为“353广场”。这是东海商都对外营业之后第六次改名。

2008年,353广场重生新开。外观上,保留了上世纪30年代Art Deco装饰艺术风格,而内部则定位潮流、时尚的年轻化购物中心,瞄准18-25岁年轻人,引入了Zara、Guess、FILA等主力租户。

持有353广场的六年时间内,基汇资本全方位负责了项目的招商、商场管理、市场营销、财务、人事与物业的管理,盘活了南京东路与山东路交叉口的整个地段。

麦格理、阿布扎比投资局买入,更名“悦荟广场”

2012年12月,基汇资本以24亿元将353广场转手麦格理集团与阿布扎比投资局的合资公司,成功退出,项目年收益率为18%左右。

两年后,353广场再次更名,取名“上海悦荟广场”。这年初开始,场内陆续有近80%的商铺进行调整。

据彼时赢商网记者实地走访,商场一楼有多家品牌开业,仅有两家空铺;不过二楼有高达2/3空铺,三至七楼则几乎全部空置,人流稀稀拉拉。

接手进行悦荟广场改造的运营商是Pradera Retail Asia,成立于2016年9月,投资方之一为麦格理基础设施及有形资产(MIRA),另一方则是零售资产管理商Pradera。

后者是一家总部位于伦敦的零售房地产基金及资产管理公司,旗下60个商场及购物中心广泛分布于中国、西班牙、意大利、德国等国家。

往后,上海悦荟广场继续朝着运动时尚、客群年轻化之路进阶,进入了持续的运营调整期。囿于历史保护,外观建筑可塑性较弱,主亮点是品牌旗舰店的引入。

2017年8月,Pradera Retail Asia与国际旅游景点运营巨头默林娱乐集团签署协议,在上海悦荟广场开出亚洲首家“上海惊魂密境”(THE SHANGHAI DUNGEON)。

亚洲首家“上海惊魂密境”

图片来源:上海悦荟官方微信公众号

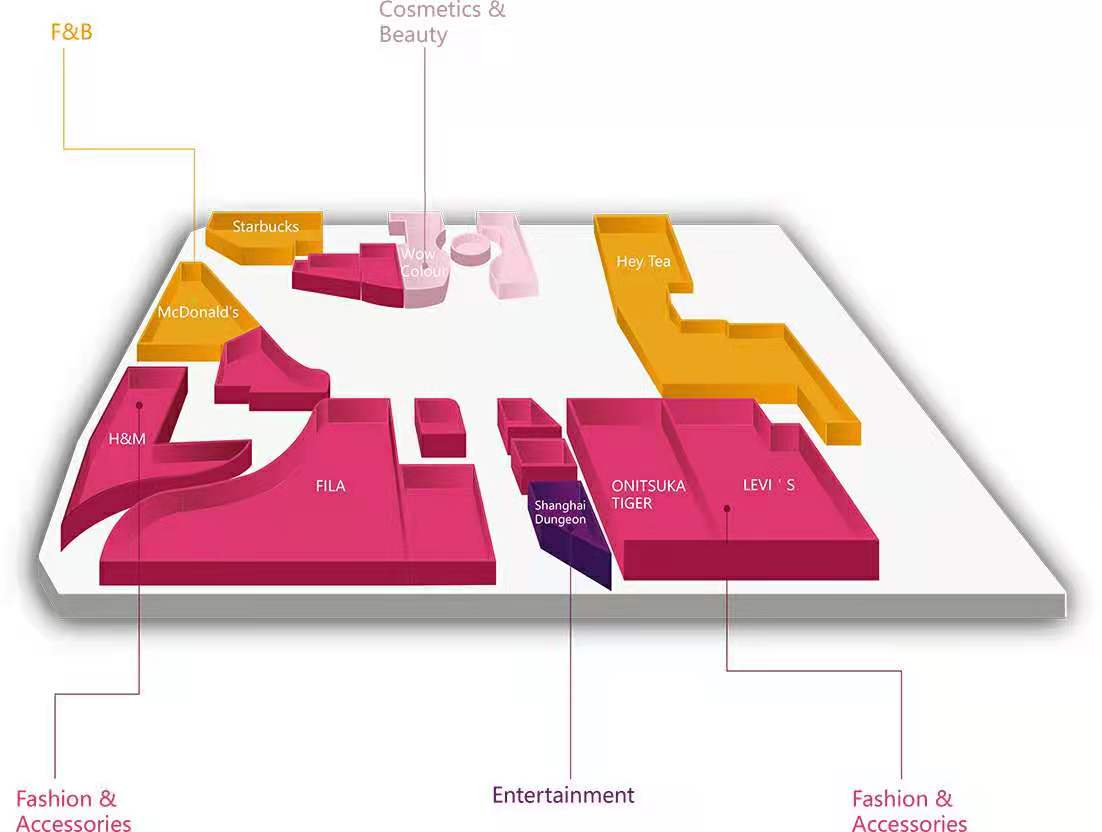

353广场时期,快时尚是项目的亮点;而到了悦荟时期,则置换成时尚运动品牌。2018年,FILA大中华区店铺面积最大的旗舰店入驻,随后Onitsuka Tiger、Levi's中国最大旗舰店次第而开。

上海悦荟一楼品牌布局

图片来源:上海悦荟官方微信公众号

从赢商大数据的监测来看,上海悦荟广场在2020年下半年日均客流在同商圈中处于中游水平。

但麦格理、阿布扎比投资局还是选择了适时退出,由此,加拿大博枫成了项目的最新掌舵者。

博枫、领展轮番登场,被资管盯上的mall成色几何?

以上海悦荟广场为切入点,综观此番收购潮中,被博枫、领展等资管大佬们此番盯上资产包,存在着某些共通之处。

区位价值与运营价值不匹配是核心问题

由于区位价值与运营价值不匹配,在市场的作用下,这些区位价值良好的资产,会被以轻资产或者大宗交易的方式,配置到更合适的持有方或者运营方。

但是与轻资产不同,被大宗交易的资产,多数是处于一线或强二线城市的核心商圈,且多是处于一个区域内部相对中等位置的项目,其自身也并没有形成很强的品牌效应或者规模优势。

这样的资产,由于价格可以谈判,也在活跃的外资基金的管理内径内,原持有方难以通过旧运营方式使资产升值,故而适合成为大宗交易的标的。

领展以32.047亿元收购的广州太阳新天地购物中心,位于广州CBD珠江新城东部中心北段,项目体量达15万平方米,地上8层,地下4层,定位为集时尚、购物、餐饮、娱乐等多功能于一体的一站式体验中心,也是珠江新城最大单体购物中心。

太阳新天地

图片来源:太阳新天地Happy Valley官方微信公众号

太阳新天地原定于2010年开业,后因多个高端品牌缺席延期至两年后,最终于2012年9月底全面开业。至2019年,项目就经历了数次转型升级。

从最初定位高端购物中心,而后碍于客流量等问题转型至“快时尚年轻商业”,开始引入一些国际快时尚品牌和特色餐饮等;再到2018年,项目定位“家的N次方”,拟投入两年时间,全面从空间设计、业态规划和品牌组合等进行改造。

通过调整与升级,太阳新天地也一度迎来人流量的提升、租金收入的提高、影响力的辐射,2018年租金收入达1.8亿元。

可好景不长,2019年起面临三次转让失败后,太阳新天地被债权方强制转让债权。

“从项目本身而言,经营得还算可以,包括出让的价格也是符合市场情况,处于合理区间,是一个还算优质的资产,但因债务纠纷、股东争斗受到牵连,从商场本身而言非常可惜。”

直到领展出手,太阳新天地才得以结束这段混乱的时期。而接下来,市场期待看到的结果是,在珠江新城这一中心区位,领展将如何施展改造之才艺,以让太阳新天地重回高光时刻。

经改造升级及运营,项目可借由新管理曲线增值

购物中心市场仍然处于中长期结构性增长的局面,如果一个资产能够经过良好的改造升级及运营,就有机会创造出一条新的管理曲线,带动资产价值本身上升。

能够反复创造出管理曲线的项目,会产生正外部性效应,亦容易成为良好的标的。

以博枫收购的青岛悦荟广场为例,其前身是2009年入驻青岛四方区的英国tesco公司的乐购超市。这个项目所处的位置,是一个比较成熟的居住区,区域内仅两大项目,一个是乐购超市,一个是本土企业利群集团的项目。

青岛悦荟广场地理位置

图片来源:青岛悦荟官方微信公众号

2012年12月1日,青岛撤销市北区、四方区,设立新市北区,四方区由此成为历史。2014年,乐购超市退出,项目由麦格理集团持有,并于2015年7月10日更名为青岛悦荟广场,重新开业。

由于行政区域的重新划分,城市地块的继续开发,青岛悦荟广场一面是老城区,一面是新开发的住宅区。接手运营的Pradera Retail Asia将其从一个超市业态改造为一个社区型购物中心,大量引进家庭亲子客群品牌,除Bless Dog、酷奇乐、水孩子、星乐园、巧乐思等品牌外,更有Molly Fantasy(莫莉幻想)青岛最大的亲子娱乐城,及首次入驻青岛的YuYuTo(悠游堂)。

Molly Fantasy(莫莉幻想)

图片来源:青岛悦荟官方微信公众号

至2019年末,青岛悦荟广场业态构成、品牌丰富度都较之前上了一个量级,经营业绩达到了历史最高值。

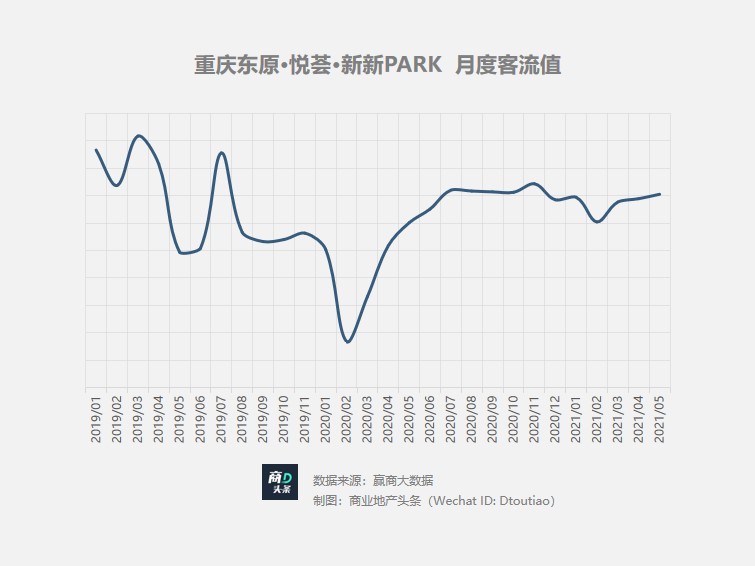

与青岛悦荟广场类似,重庆东原·悦荟·新新Park自2017年被Pradera Retail Asia接管以来,也进行了一系列策略调整。

重庆东原·悦荟·新新Park

图片来源:东原悦荟新新Park官方微信公众号

运营方调研发现,商场客流中有超过40%的人群有学龄前、学龄中或年龄稍大的孩子,故重新设计打造了L2、L3层布局儿童业态;而在时尚零售业态方面,将大型快时尚主力店细分成为较小的店铺,并引入许多新的运动休闲品牌专卖店以丰富业态多样性,如阿迪达斯、彪马、FILA等。

莱特飞行者重庆第一家门店选择了东原悦荟新新Park

图片来源:东原悦荟新新Park官方微信公众号

2018年底,轨道交通5号线大石坝站开通,东原?悦荟?新新Park与其直接接驳,扩大商场的辐射半径,客流量提升。2019年期间,商场销售比上一年增长近25%。

外资基金间频繁交易,注重资产管理

赢商网每年对大宗交易都进行盘点,发现在疫情影响下,大型投资者在谨慎观望,他们更偏向于具有稳定现金流的优质物业。

虽受疫情影响入境受限,外资买家在内地大宗商业物业交易市场占比较低,但其交易资金实力较强,头部项目基本由外资持有,且外资基金间频繁互相交易。

麦格理、基汇、博枫、黑石等,几乎形成一个交易闭环,彼此间信任感更强、财务更透明等其中关键因素。

此外,这些基金几乎都有自己的运营团队,不仅持有,还会对项目本身进行较好的资产管理。

一场王者与王者的较量,中国资管大戏启幕

外资长期看好中国零售物业市场,是用真金白银在一宗宗交易里投的票。

以基汇资本为例,在中国内地,其已经顺利退出了上海353广场、北京盈科中心、广州西城都荟等商业项目,而这些项目身上均留下了基汇“超级爆改术”闪光点。

区别于纯粹的财务投资者,基汇资本下设商业不动产管理、酒店管理、住宅开发、物流地产四大运营平台,形成一只完整的资产管理舰队。

上述体系下,基汇资本沿用了一套深度操盘、战略增值的运作模式。“我们做房地产投资,首先是看它的地理位置,看物业的本身设置,有没有进一步改良空间。不一定每次都把项目全面改造,也可以透过积极管理达到综合效益。”

但无论小修小补,还是大改大造,皆为“资产增值”而来。这就意味着,于基汇而言,退出的重要性不亚于运营管理,退出节点的选择将直接影响其收益。

“基汇资本作为一个基金,而不是一个开发商,遇到合适的时间、合适的买家、合适的价格,我们就会退出这些项目的”。可见对于退出时机的选择,每个节点考量的因素很多。

据悉,基汇资本已经结束的I期基金年预期回报率为20%(基汇资本在募资时不对LP承诺回报),而最终实现年化20%到30%之间的收益,股本回报率在2.3倍到2.4倍之间,超出预期。

而这次太阳新天地被领展收购会这么被业界关注,也是大家都在期待着领展的资产管理之术,能够给项目带来一番新气象。

相较公司制REITs,香港信托制的REITs要求优秀管理人创造更高收益,从资产打造、招商引资、后期物管、REITs运营等各环节入手提升管理运营水平,是一个资产价值孵化与培育的过程。

为此,领展通过以下方式抓住机会提高运营能力:逐步提高零售物业/办公室、停车位物业的日常运营水平;资产改善计划翻新旧物业;资产循环;物业发展和重建物业。

资料来源:招商证券

领展商业帝国创造的总收入,从2007年的39亿港元增至2020年的107.18亿港元,但资产包中的物业数却从180个减至127个。

直观数字间的增减,折射的是领展底层资产的一种正向循环。作为资产管理的重要一环,底层资产不仅要看数量,还要注重流动性,通过循环以提升资产组合的质量。

目前,领展在北上广深四大一线城市站稳脚跟。细思收购标的间的共性,不难看出领展的高选择标准:

核心商业区,地段交通条件好;历史出租率居高位,国际品牌租户占比高;资产经营质量较好,上调租金潜力大;租约届满期平均,避免集中换租;高资本化率。

优质的底层资产,叠加着价值的稳定增长,这无疑是领展作为一只持有型房地产基金成长的内核逻辑。

此逻辑之下,领展大部分收入不是来源于资本利得,而是租金,这使得它在经历了风风雨雨的房地产暴涨暴跌泡沫后依然屹立不倒。

但这种“不倒”,根本不是靠天吃饭,而是领展资管才技的恰当运用。瞬息万变的商业世界,好项目可遇不可求,但跟上潮流的资管才技,同样稀罕,且稀缺。

往后看,一桩桩中国零售物业大宗交易背后,资产管理之路才刚刚开始。

世邦魏理仕发布白皮书指出,2016年中国商业地产投资-大宗物业交易额达到1800亿元,首次突破千亿大关。

7月16日,新城控股发布公告称,境外子公司发行3亿美元债,债券期限为4.25年,票面年息为4.625%,这也是新城控股发行的首笔绿色债券。

上交所披露,“中金-金辉-北京金辉大厦资产支持专项计划”项目状态更新为“已反馈”,该项目将于8月发行,利息区间为4%-6%。

7月14日,上交所披露,迪马股份20亿ABS项目被终止。业内人士称,除了底层资产未达到发行要求外,另一大原因或与该企业债务问题有关系。

7月13日,大悦城控股发行18.01亿中信建设-沈阳大悦城资产支持专项计划,利率3.8%,这是大悦城控股旗下首单、也是东北发行成功的首单CMBS。

7月15日,上清所披露,华侨城拟发行15亿超短期融资券,期限154天,面值100元,起息日7月19日,拟用于偿还7月25日到期的“18侨集01”。

7月15日,深交所披露,中信证券-华润置地重庆万象城资产支持专项计划项目状态更新为已受理。该债券品种为ABS,拟发行金额为45.01亿元。

赢商网账号登录

赢商网账号登录