在地产股绿油油之际,开发商头上却多了一道“红线”。

“试点房企拿地资金支出不得超过年度销售额的40%。”7月26日,市场传出“三道红线”升级的消息,据悉,这一比例限制不仅包括房企在公开市场拿地,也包括收并购等拿地资金支出。

“吹哨人”是旭辉集团CEO林峰,他于当日早间在自家官微发了一篇推文,就曾透露:投资买地的金额不超过年度累计销售的40%。

毫无疑问,这道红线比“三道红线”更具威力,也对房企及行业产生更为深远的影响。换言之,即使开发商再有钱,也不能自由地在土地市场上挥霍。

有投拓口人士透露,“得到消息后,某TOP 3房企的总裁赶紧开会,研究对策去了。”还有消息指出,某位TOP 4房企因为在第一轮集中供地拿地太多,在下一轮已被限制拿地。

眼下,政策组合拳不仅从供给侧压着房企投、融两端降杠杆,还从需求侧影响居民买房贷款利率,本质上是旨在稳定房地产市场健康秩序。未来,不排除地产行业还有更多政策“补丁”的出现。

额度“透支”

此前,在22个重点城市拿地被“两集中”。但事实证明,它并没有平抑躁动的土地市场,众多房企依旧削尖脑袋放手一搏,其中不乏国企央企。

所以今年上半年的数据一拉,十余家房企已经“超额”了。

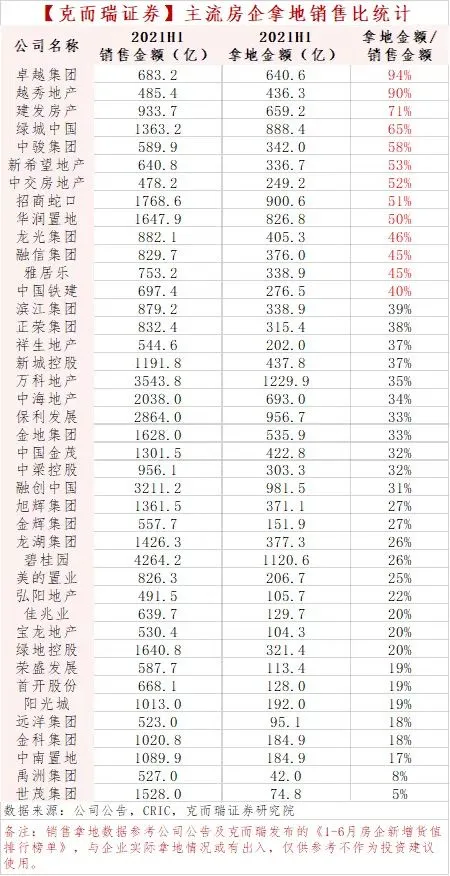

据克而瑞主流房企拿地销售比统计:上半年超过40%的房企就有13家,其中有两家拿地最为生猛、超过90%,分别是卓越集团和越秀地产;建发地产紧随其后,超过70%。

超过50%的,有绿城中国、中骏集团、新希望地产、中交房地产、招商蛇口和华润置地;徘徊在40%~50%的有4家,龙光、融信、雅居乐、中国铁建;另有11家房企比例在30%~40%之间。

在首轮集中土拍中,发力过猛的房企,虽然在“关闸”之前囤到了“粮草”,但将面临额度不足、低利润率出货的考验,有可能会在下半年消停一阵子。

为了不至于血亏,甚至出现房企提前退地的现象。7月20日,宋都股份宣布退地,这是“集中供地”以来的首个退地案例。可见高溢价、低利润地块,大部分房企都在承压。

另一波在上半年选择观望,且手中尚有拿地额度的房企,在接下来的半年里,反而可以好好精挑细选一下地块,甚至有可能逆转成为年度赢家。

显而易见,拿地规则的再次更新,定会影响到房企第二轮、第三轮集中拍地的抉择。

是否存在一些“另类”方法去规避拿地这道“红线”,例如,自己不拿地,然后介入其他房企的项目,通过这类合作的方式扩大业绩?但有业内人士表示,合作拿地一样算作总销售的占比里。

但的确有一部分拿地方式,是没有被列入“限购”范围,例如城市更新、产业等多方面获取土地。

据克尔瑞数据统计,80%的TOP100上市房企、88%的TOP50上市房企均参与城市更新,并且 51%的百强房企城市更新规模已超百万平米。可见,未来房企对于优质旧改项目的争夺,应该更为激烈。

此外,房企寻求险资的合作也会增加,险资拿地,房企参股,全程操盘。

对于抢不到地的开发商们,林峰还有一条中肯建议,“有一些小规模的地产企业,在这个时间点,常常买不到地,不如放弃买房买地,拿着资金改为买股买债。”

挑对能熬过红海的企业,行业回归正常之后,常态应该是十几倍的市盈率,如果本身买的又是有持续增长的企业,那两项叠加,收益率还是可观的。

向左还是向右?

“这道红线”关注土地投入的总额,限制买地支出,透露出了哪些潜台词?

第一,房企少囤地囤房,自然得多去库存。

作为对政策领悟最敏锐的房企,万科在两天前召开了一场内部会议,讨论下半年房地产市场,郁亮也提及收紧投资,销售回款是下半年工作的重中之重。在他看来,“万科的问题不是手里没货,而是消化不良,是区域消化不够多,不够快。”

而在更早之前的中南半年度工作会议,陈昱含也将今年企业的主基调定为“去库存”,各区域被下达去化、回款等任务指标。每隔一段时间,会有专门会议汇报进度。

据乐居财经了解到,阳光城、世茂等房企也有自己的去库存安排。可见,“去库存”已成为行业当下的基本共识。

第二,驱逐“劣币”,稳固行业现有秩序。

过去,将规模视为发展第一要素的房企,拿地大胆激进,甚至有一些房企拿地销售比常年超过60%。该政策落地后,特别是被限额拿地且负债率较高的房企,未来日子不好过,甚至有可能暴雷后出局。

另外,不鼓励房企抢地上规模,未来土储规模还得降。面粉的额度被限制了,何来面包?包括头部房企在内,发展速度将会有所减缓,行业几乎难再现“黑马”。

第三,从根源上稳定地价。

从教育培训行业整顿各种乱象开始,到学区房逐渐退场,再到如今限制买地支出,本质上,都是为了稳定房地产市场健康秩序。

房企拿地被“束缚”住之后,不仅会降低其在高地价城市的拿地热度,还势必会影响到地方的土地市场收入,符合“稳地价、稳房价、稳预期”政策的取向。

第四,房企面临新的战略抉择,三四线城市拿地或许又将火起来。

由于地价在不同区域占比不同,在林峰看来这个指标也“不太公平”,比如一二线城市的货值中地价的占比常超过70%,如果要控在40%以内。

眼下只有两种情况,一种降低拿地金额,压缩增长;另一种是到地价占比货值低于40%的三四线城市去投资。

政策漏洞被“堵”上

除了投资买地的金额不超过年度累计销售的40%,监管层还有另一项观察指标:经营性净现金流为正。这是企业的自身造血能力,代表长期健康程度。

具体来说,对于近三年经营现金流为负的企业,需要提供近半年购地资金来源情况说明和后续购地缴款资金安排,进一步削减其信用债发行规模,并对其信托融资、资管产品、海外融资等给予限制。

而在金融融资层面,监管方面施行了银行分级管控、企业三道红线、购房者按揭、地方政府的举债和出让金归口,将四大主体都纳入管控,从表内到表外,从境内到境外,从贷款到商票,无死角地把所有的正式和非正式通道全部堵上。

据克而瑞不完全统计,2021年上半年,100家典型房企的累计融资额为6090亿元,同比下降34%,环比下降29%。

除了投融两端,监管部门也在客户C端层面出手了。一个多月以来,杭州、广州、武汉等热点城市出现房贷额度锐减,部分银行暂停接单二手房业务。无独有偶,新房按揭贷款也出现了收紧,审批门槛提升、放贷周期拉长以及利率上调。

通常银行放款周期1个月左右,而目前热点城市放贷周期至少3个月起步,其中南京、合肥更要排队到6个月以后,甚至多家银行无法确定放款周期。收紧银根,也进一步影响了房企的回款速度,不少开发商直言“压力特别大”。

如若说,三道红线在约束房企明股实债方面仍有漏洞,部分房企通过债务出表,还是可以快速“变绿”;那么眼下,对于购房者停贷等政策打上补丁,房企便再无“漏洞”可钻。

当土地杠杠、财务杠杠模型基本失效后,所有房企站在同一起跑线上,未来想要“突围”,更多要依靠管理红利与产品升级。

这项政策落地后,将直接影响存在规模压力房企的拿地方向;首轮集中土拍发力过猛的企业将面临额度和市场的双重考验,或成为年度最大输家...

传被纳入“三道红线”试点的几十家重点房企,已被监管部门要求买地金额不得超年度销售额40%,比例限制还包括通过收并购方式获地的支出等。

在22城首轮集中供地中,旭辉独立拿下13宗地,建发也独立拿了10宗地;碧桂园、新城少量补仓。

在销售额TOP30房企中,是万科拿地最多,共斩获15宗地,保利和龙湖分别拿下14宗、11宗;若论拿地金额,融创最豪爽,总拿地金额高达771亿。

据统计,16个重点一二线城市首次集中供地总建面8377万㎡,出让建面7604万㎡,共收金7672亿,平均成交楼面价10090元/㎡,平均溢价率16.6%。

阿里公布2021财年年报:年度活跃用户突破11.3亿,年度GMV突破8.1万亿,年度营收高达7172.89亿,扣非净利润同比下降0.6%至1655.78亿。

瑞安房地产罗康瑞、花样年潘军不约而同地对商管赛道发起了冲击!拆分商管、举起轻资产运营的旗帜,已经成为了诸多地产商、物业公司的选择。

赢商网账号登录

赢商网账号登录