作者/冯彩云

不同于房地产开发的深刻变革,年内商业地产市场呈现出稳定趋好、积极创新的局面,从业主体都在寻求突破。

随着大量新项目入市,商业市场竞争愈发激烈。与此同时,各类商业政策的出台有利于整体营商环境优化,消费需求升级也给购物中心带来更多的发展机遇。

国内商业的良好态势,吸引着越来越多资本入局。年内,优质购物中心资产的大额交易格外引人注目,收购方以投资机构为主,交易标的大多为投资者眼中的优质物业。

在此背景下,不少购物中心运营商除了维持自身的稳定发展外,也在寻求突破,如丰富产品线、强化运营能力、引入首店等,让旗下项目更好地适应市场需求。

与此同时,随着商业轻资产趋势持续加强,越来越多企业选择分拆商管业务上市,进行轻资产相关业务的扩展。企业分拆商管业务上市,是目前轻资产趋势下的较优选择,但未来发展还是要依靠自身的运营及管理能力。

商业针对性政策出台,外资险资活跃度高

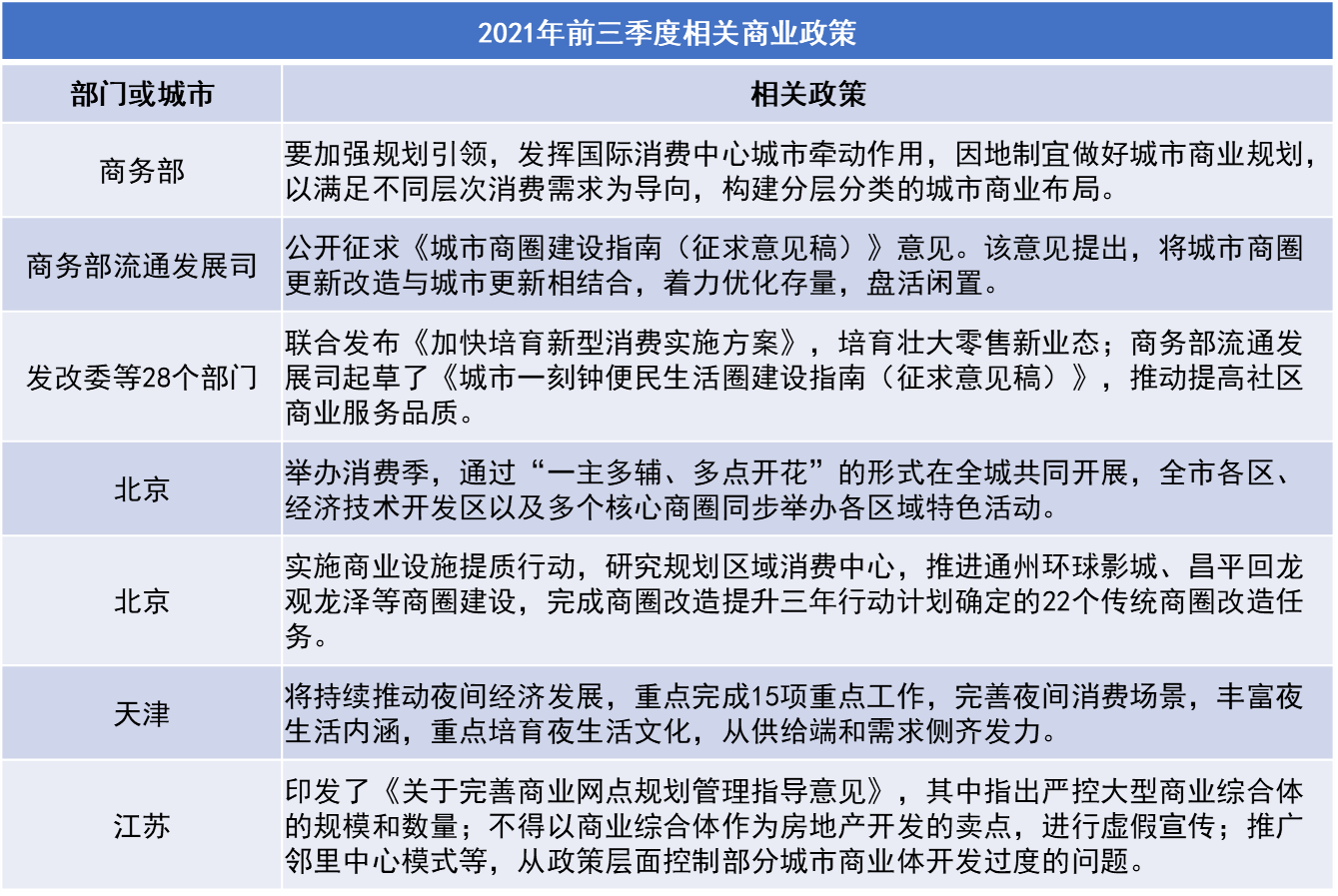

年内,相关商业政策陆续出台,涉及城市商业发展、商圈改造升级、夜经济发展等方面,给行业的稳健发展营造了健康环境。

针对当下存在的商业体过度开发问题,江苏率先出台了相关意见,指出严控大型综合体的规模和数量,不得以商业综合体作为房地产开发的卖点。

数据来源:公开资料,观点指数整理

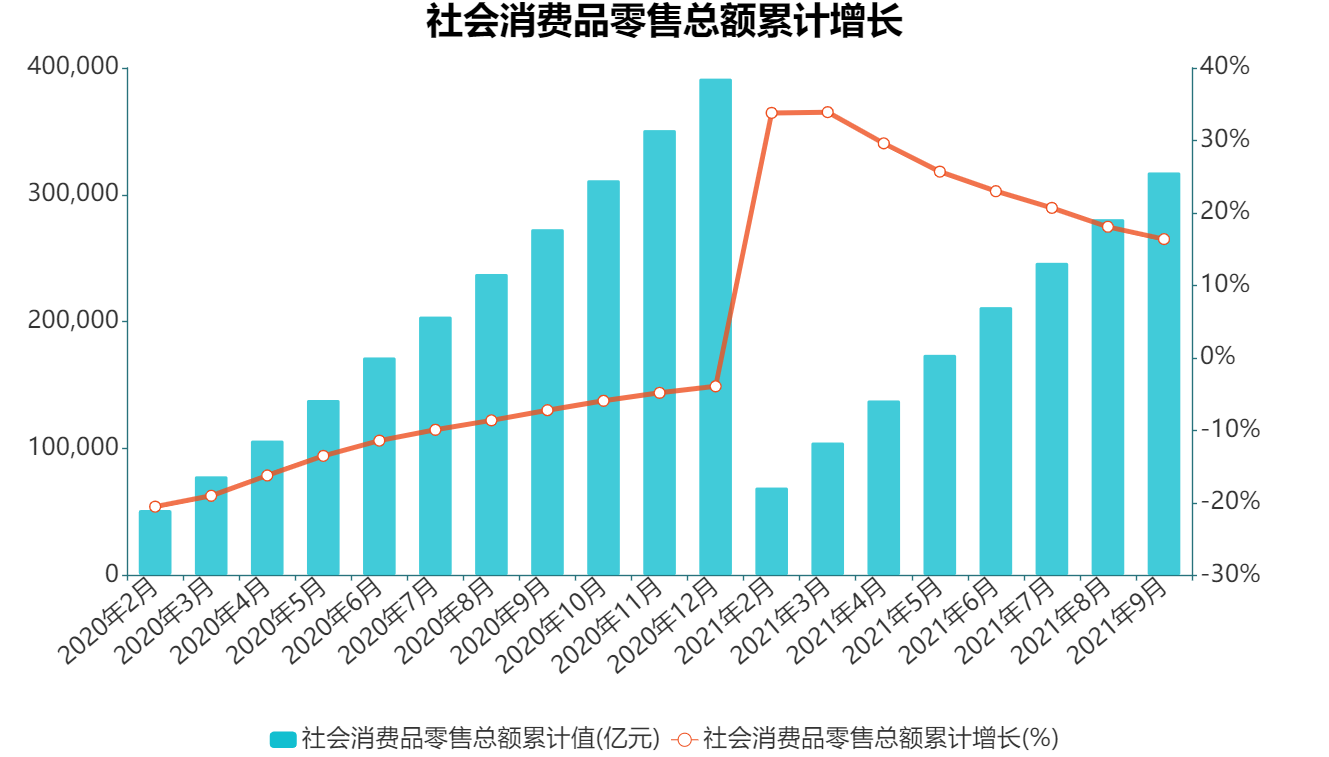

商业市场整体稳定,9月社会消费品零售总额累计录得318057亿元,同比增长16.4%,实现同比稳定增长,整体消费氛围活跃,新兴消费稳中向好。

数据来源:国家统计局,观点指数整理

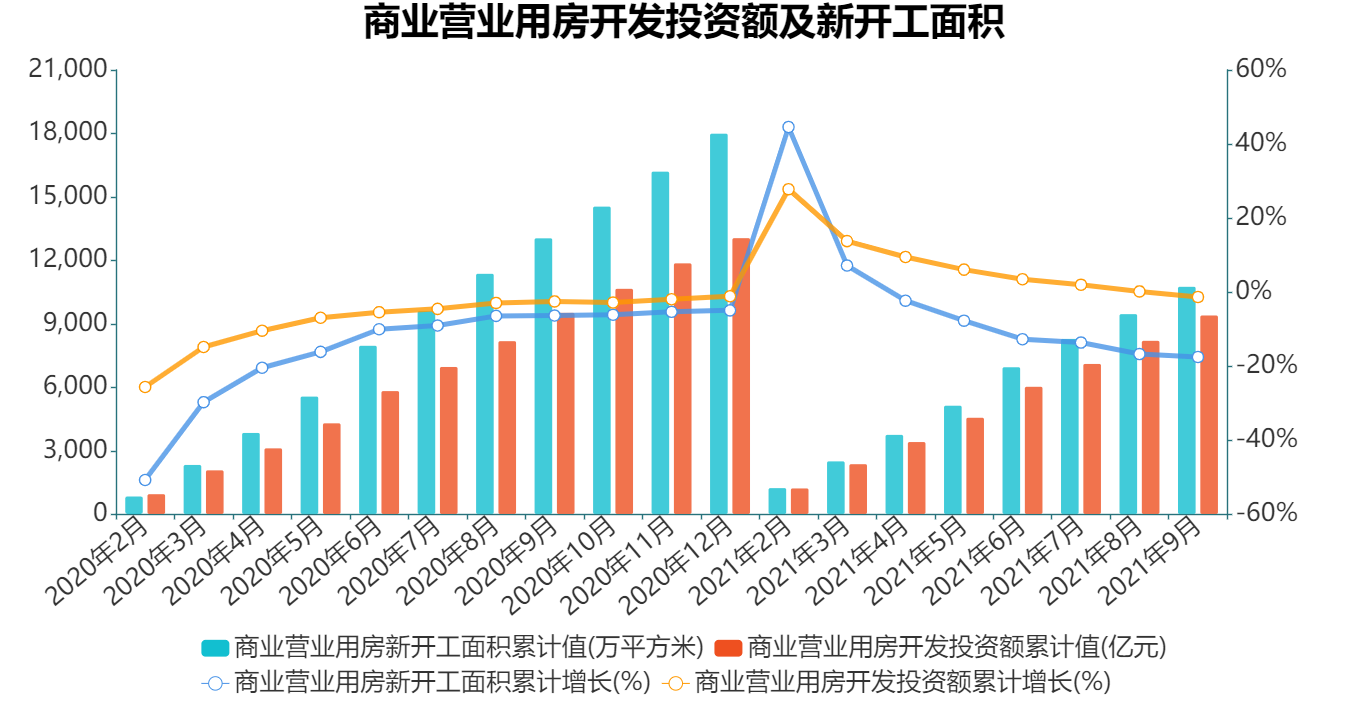

商业物业开发端,9月商业营业用房新开工面积累计为10778万平方米,累计同比-17.5%,开发投资则录得累计值为9423亿元,累计同比-1.3%。数月来,两项指标的累计同比呈现下滑趋势,当下的商业地产开发较为审慎冷静。

数据来源:国家统计局,观点指数整理

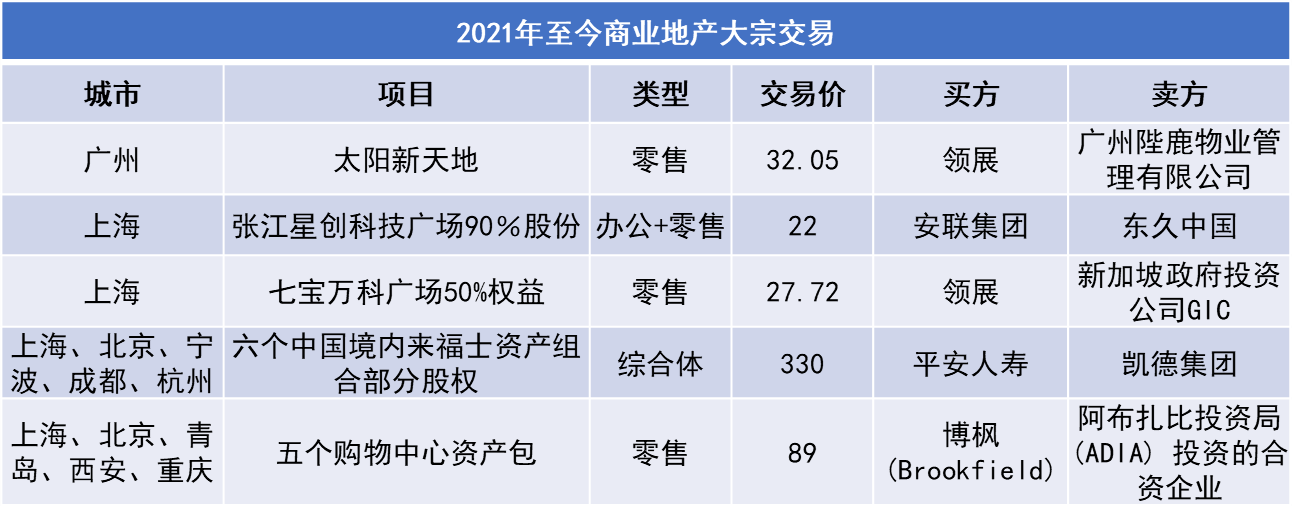

大宗交易市场上,今年前三季度,公开市场上披露的购物中心资产交易数量不及写字楼,但金额和体量都较大,出现了年内最大金额购物中心资产交易。

从标的城市看,北上广等一线城市依然是投资者最为青睐的市场。与此同时,随着经济实力提升和商业的迅速发展,成都、杭州以及重庆等二线城市也逐步进入投资者视野,这些城市的购物中心项目同样受投资者欢迎。

数据来源:公开资料,观点指数不完全统计

从买方角度来看,外资企业占比较高。过去数年,不少外资企业在国内投资了大量的商业地产物业。加之当下经济转型和消费升级推动商业地产快速发展,无论是国内机构,还是外资都在继续增配中国的优质商业地产,这也是今年以来的趋势之一。

外资机构资金实力较强,且基本配备运营团队,持有商业物业的同时,还会对项目本身进行较好的资产管理,在资管方面拥有明显的优势。

不可忽视的是,国内大型险资也成为今年大宗交易市场的活跃买家,这类企业通常具有融资成本优势。

此外,随着国内保险行业总资产不断增长,险资面临较大资金配置以及增值压力,需要开拓更加多元的投资渠道,以提高资金收益率。一线城市核心商办资产回报率可观,资产保值增值能力强,受到险资机构的青睐,如平安收购凯德来福士广场资产包,当中的购物中心项目能提供稳定的租金收入。

据收购方平安相关人士透露,收购物业的出租率在90%以上,每年租金回报率接近5.5%,长期投资回报率可达7%至8%。

新入市项目双增长,产品线成扩张关键要素

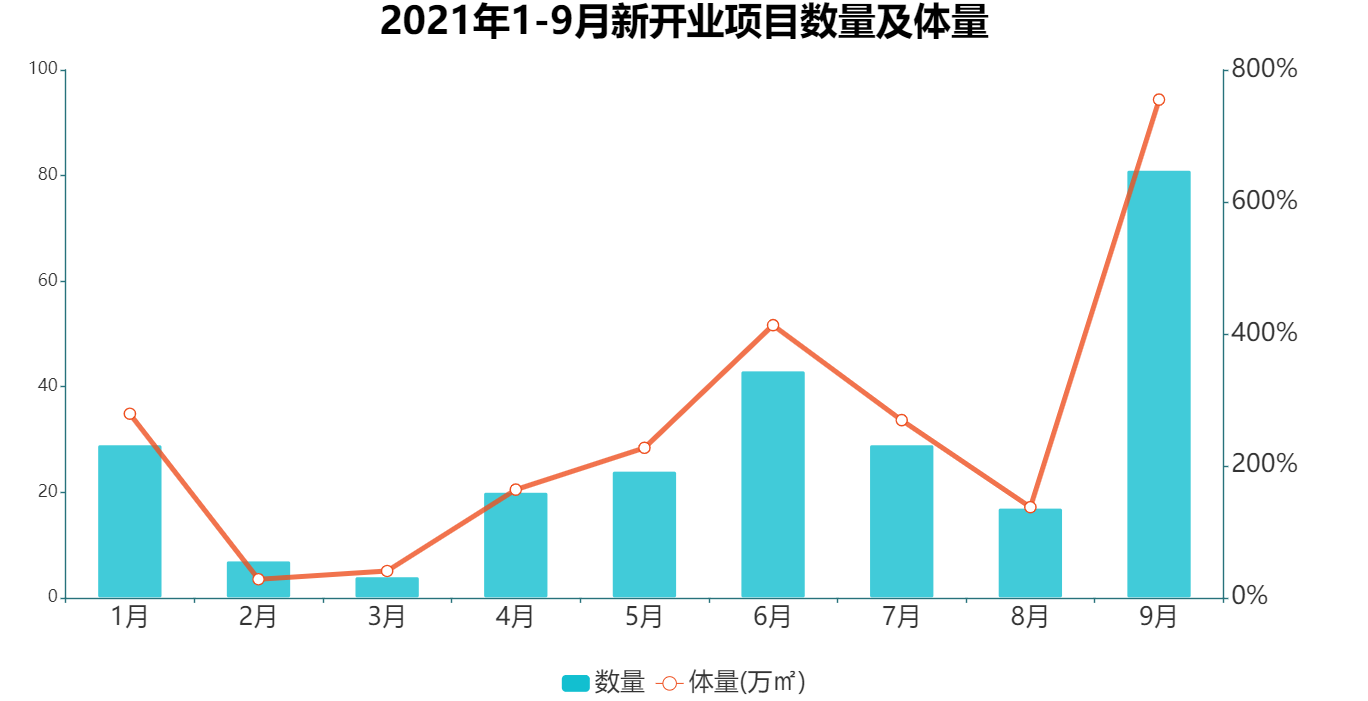

据观点指数不完全统计,今年1-9月,全国范围内共开业254个项目(体量≥2万平方米),总体量约2314万平方米。而2020年1-9月全国开业购物中心为157个,总体量为1322.19万平方米。相比之下,今年实现了开业项目数量和体量的双增长。

数据来源:观点指数统计

回顾今年以来全国的新入市项目,中小体量依然占据较大比重。值得注意的是,小体量是主流趋势,但局限也较多,还要面临同质化竞争、特色化难题等。

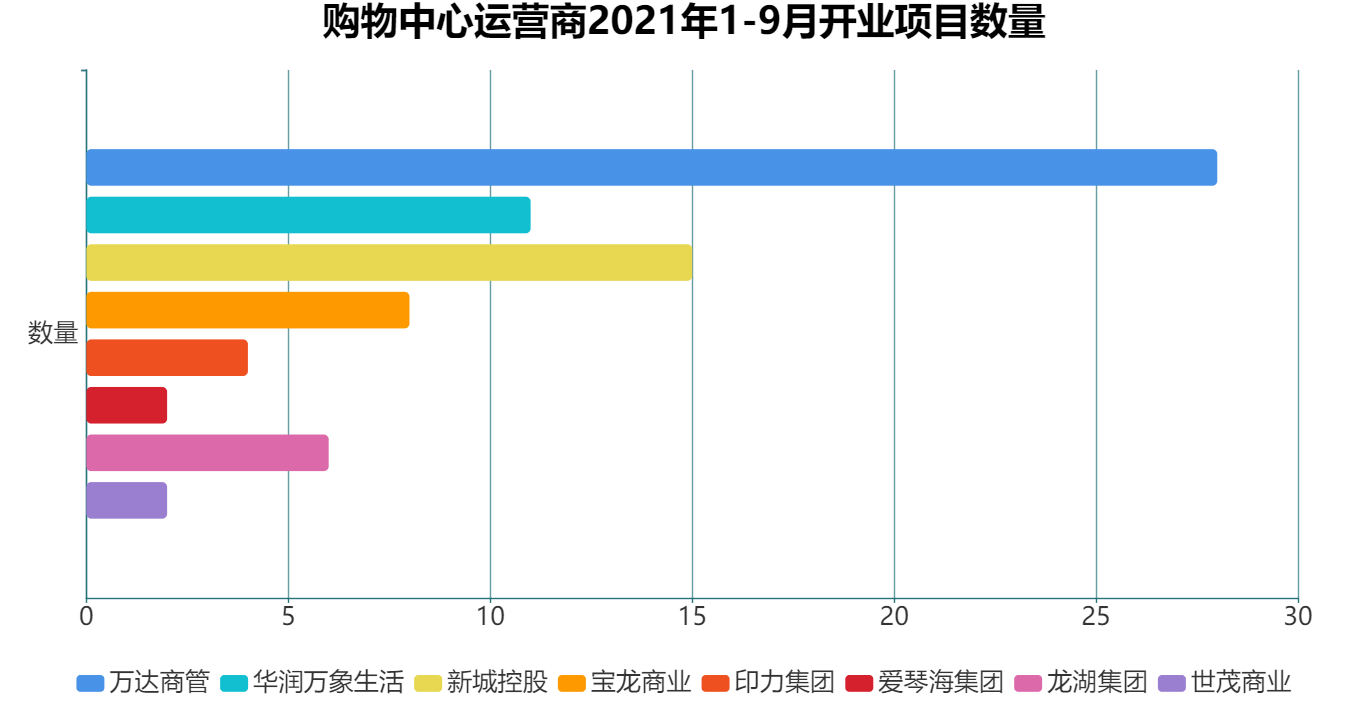

运营商方面依然保持稳定的扩张速度,其中以轻资产输出为主的企业今年以来开出不少项目。

万达商管、华润万象生活开业数量在一众运营商中较多,随着在管项目的增加,从中获得的收益也在稳步增长。

数据来源:观点指数统计

城市选择上,由于产品线定位差异,企业在城市布局选择上也不尽相同。华润万象生活、龙湖集团、印力集团、世茂商业等企业普遍选择一二线城市进行布局,而万达商管、新城控股、宝龙商业等则选择深耕三四线城市。

此外,目前大多企业普遍选择1-2条产品线打造新项目,具有较高专注度,这也有利于项目运营和复制扩张。

华润万象生活旗下万象城主打高档定位,而担当规模扩张角色的主要是万象汇,主打中档消费。目前万象汇正在加快并购和开店速度,比如已开业的深圳布吉万象汇、扬州万象汇,以及正在筹备的南京2个项目。

印力集团则是一方面发力超大规模标杆产品印象城MEGA,同步加大力度扩张中档定位的印象汇,目前该产品线在全国已开业运营不少项目。

总体而言,当下商业企业扩张的重点大多在二线城市。相比高端项目,定位中端消费的产品线具有更高的适配性,也更加契合市场需求,成为不少企业快速扩张的利器。

高端消费持续创收,首店经济打造愈加细致

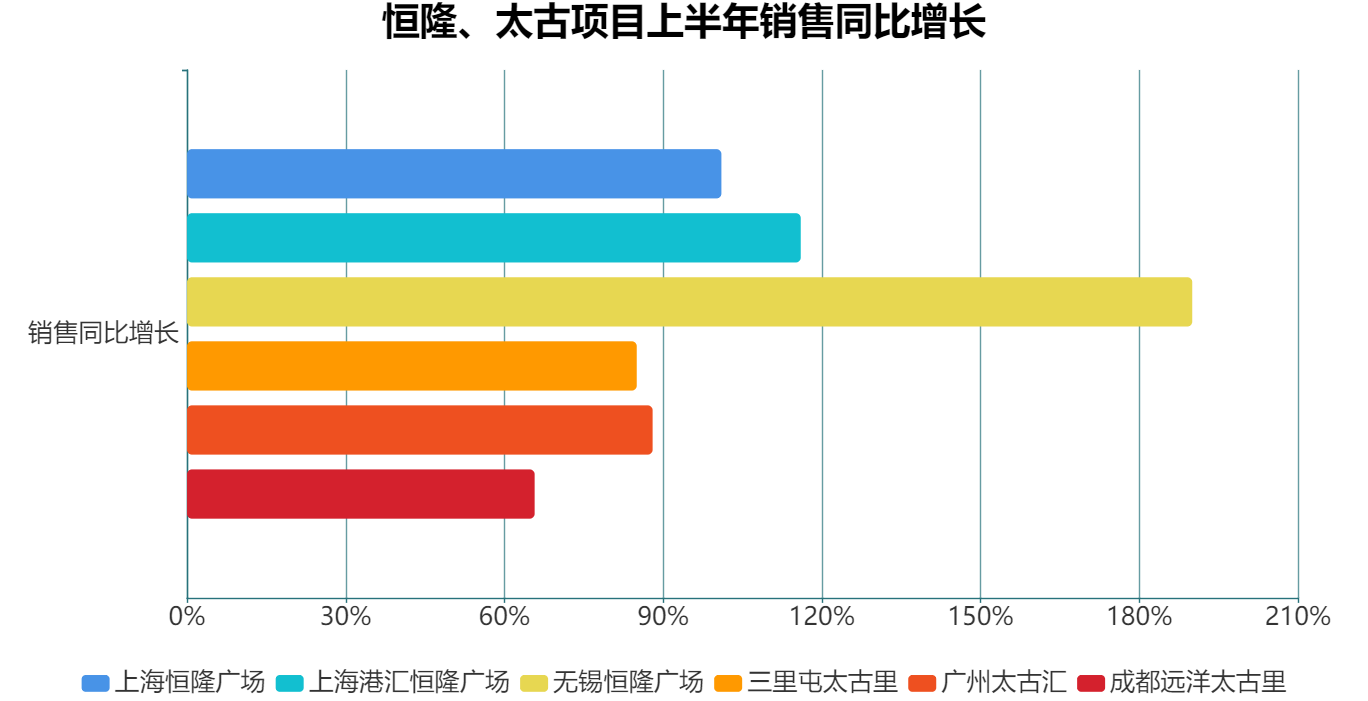

从企业披露的财报数据来看,得益于奢侈品的强劲增长,港资高端商场业绩表现亮眼。如恒隆和太古旗下的高端项目上半年销售增长幅度喜人,均超50%。

受益于营业额上扬,租金收益亦非常可观。恒隆上半年内地商场收入22.32亿元,同比增长38%,其中增长幅度较大的均为高端商场,上海恒隆广场租金收入增幅达56%。

数据来源:企业财报,观点指数整理

疫情之下,国内奢侈品消费逆势增长。进入2021年,国内疫情得控制,但境外旅游依然受限,促使国内奢侈品消费转向线下高端商场,上海、北京、广州、深圳是奢侈品消费的重要城市。得益于此,该类商场均录得不错的业绩。

此外,免税经济带来的影响也不可忽视。海南在开放型经济发展的推动下,免税购物店迅速崛起,其中三亚超越国内大多二三线城市,成为国内奢侈品消费的主要目的地之一。

奢侈品消费持续火热外,首店经济的热度也没有下降。作为国内首店首选的北京、上海、成都等城市,年内引入了不少首店品牌。

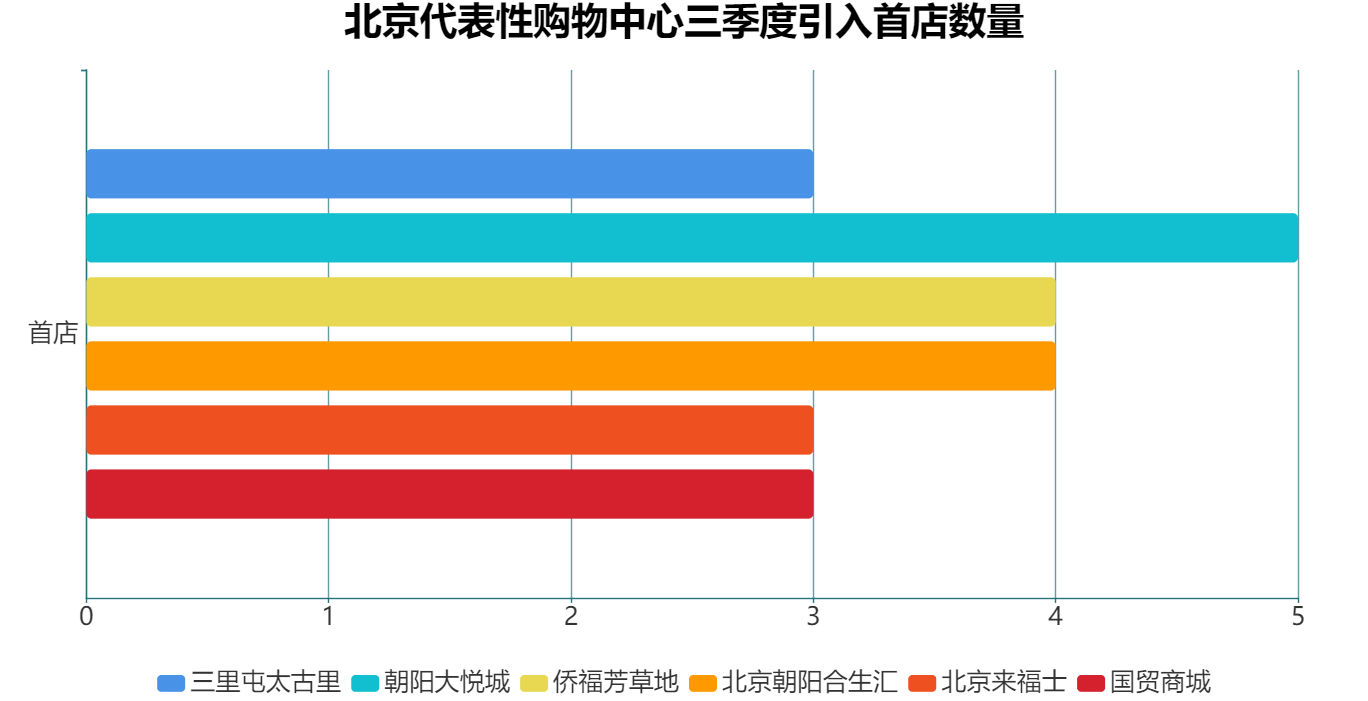

数据显示,今年前三季度共696家首店落地北京,是去年全年的3.8倍,成都首店落户227家。据观点指数不完全统计,仅三季度,北京代表性的购物中心就引入不少首店。北京朝阳大悦城期内引入5个首店,数量最多;“首店收割机”的三里屯太古里则引入3个首店,包括2个全国首店及1个北京首店。

数据来源:公开资料,观点指数不完全统计

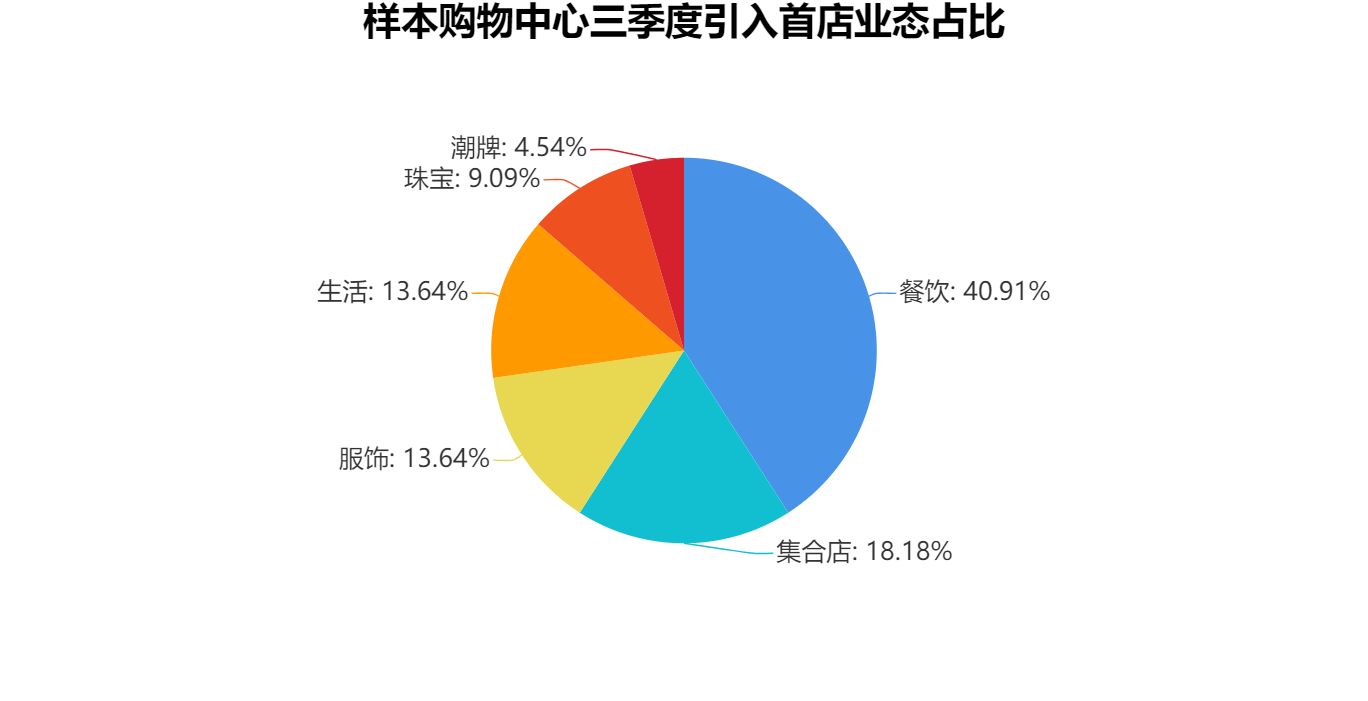

细分业态类型来看,主要可分为餐饮、服饰、珠宝、潮牌、生活以及相关集合店。占比方面,餐饮作为基础业态的比例最大,其次是集合店,再则是服饰和生活类业态。可以发现,当下购物中心引入的首店中集合店越来越多。

相比传统店铺,集合店类业态能为消费者提供更多元的选择,满足一站式购物需求。目前的集合店多为潮牌、服饰类集合店。基于集合店自身特点,未来新兴与传统品牌有望借助集合店类形式激发消费者购买活力。

数据来源:公开资料,观点指数不完全统计

值得注意的是,目前购物中心的首店引入更加精细,会更多考虑业态创新,形成特色亮点。就目前的趋势来看,上海、北京、成都等地项目重点关注服装、美妆业态,同时也青睐文创、剧本杀类沉浸体验业态。

首店经济对于购物中心发展具有重要作用,但首店的招商落地与商业项目业态组合应该相辅相成,此外运营者还需洞悉消费者变化,注重场景空间升级、提供运营管理体系保障。

商业轻资产持续深入,分拆重组成主流选择

对于商业地产的发展,越来越多企业专注于商管业务,进行轻资产相关业务扩展。

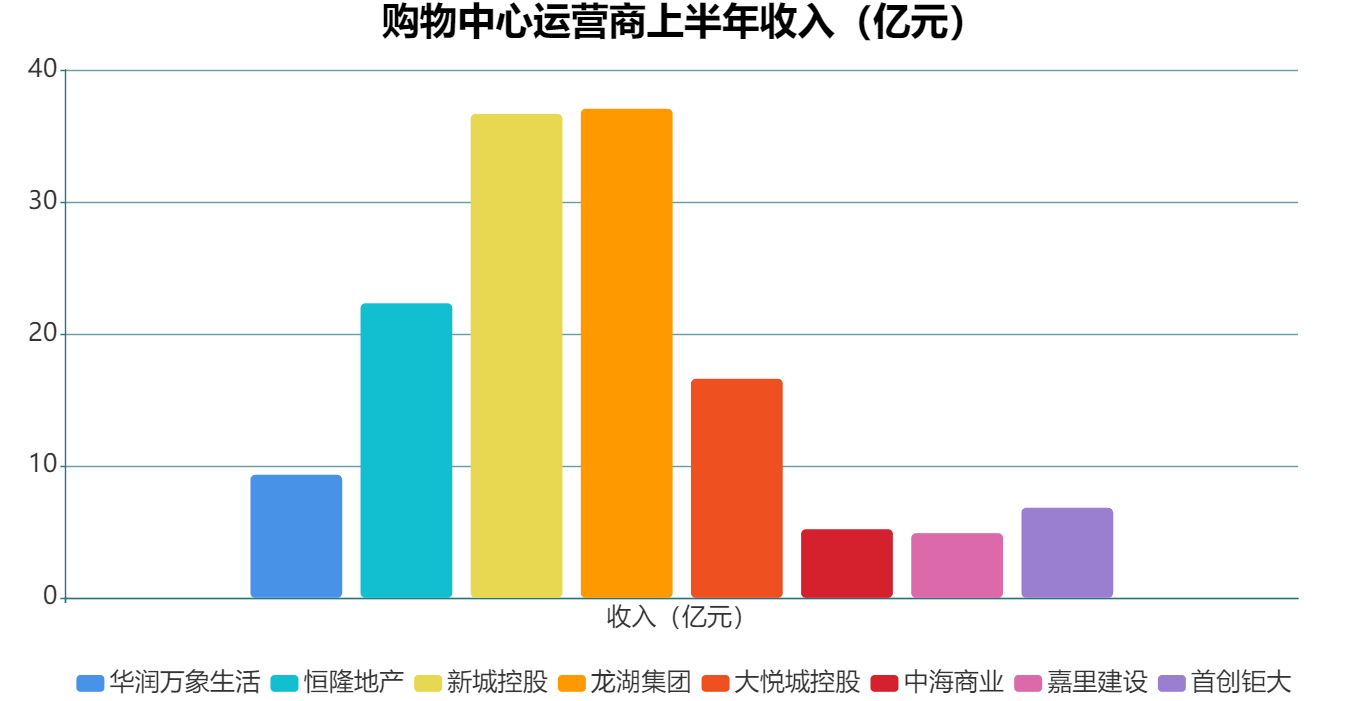

收入上可以看到,自持规模较大的企业,收入较可观,但投入也较大,回报周期较长。商管类企业收入虽然不及前者,但投入较少,后期能收获长期稳定的现金流。

数据来源:企业财报,观点指数整理

目前已上市的商管企业在资本市场表现、业务发展上都有亮点,因此有不少后来者亦计划分拆旗下商管业务独立上市,以轻资产输出的模式发展。

如瑞安房地产拟分拆瑞安新天地在港上市,并已于9月提交招股书。该企业拥有多个位于核心地段的优质物业,商管收入较为稳定,并尝试管理母公司以外的第三方项目,具备一定市场竞争力。10月下旬,万达集团旗下商业运营平台万达商管亦向香港联交所递交了招股说明书。

企业分拆商管业务上市,是目前轻资产趋势下的较优选择,但未来发展还是要依靠自身的运营和管理能力。

按目前已上市商管企业的运作模式来看,项目获取方式主要由母公司输送和第三方拓展。规模效应是目前商管企业的主要关注点,当下不少已上市企业都在加速扩张,占据先机和市场。

但就未来增长性而言,更多独立第三方项目更能体现企业的自身运营能力和品牌号召力,也能降低对母公司的依赖。未来,随着母公司资源支持减少,企业的独立拓展能力将成为竞争关键。要关注到的是,优质标杆项目无疑是企业进行外拓的名片,具有典型项目的企业更具有扩张优势。

商业市场的机遇也给商管业务带来更多的想象,目前国内购物中心市场空间较大、行业集中度较低,存在着许多结构性机会,大量项目由于开发商缺乏专业管理能力和经验积累,成为了收益较低的低效资产。

值得注意的是,商管业务虽然利润率高,但运营更具难度。而且,不同于住宅物业超长期合约,商业运营服务合约通常是3-5年一签,这意味着运营能力不够的企业将被市场淘汰,优胜劣汰将是常态。

商管业务分拆上市之外,资管也是大方向之一。

9月,由凯德集团分拆出来的凯德投资在新加坡交易所上市,成为资产管理规模亚洲第一、全球前三的房地产资管公司。截至2021年6月30日,凯德投资资产管理规模达1190亿新加坡元(约人民币5700亿元)。

这是凯德集团向轻资产业务转型的重要一步,投资管理业务资本效率更高,上市与资本密集型的开发业务分隔,能让其保持相对独立,获得更大的灵活性。

此外,打包部分物业以信托形式上市也不失为选择之一。近段时间,新城控股和宝龙地产先后宣布分拆部分商业物业以REIT形式分别在新交所和港交所上市。这种方式的底层资产组合选取相对灵活,能够打通资本市场渠道,促进商业地产的轻资产化运作。

随着城市格局、人口结构、消费偏好的变迁,购物中心将呈现分化和结构性增长。因此,难以用单一的目光去分析购物中心市场。

今年 12 月,即将亮相的生态城爱琴海购物公园,也将全新演绎“海系青年生活方式”同时,带来更具未来想象的商业空间体验。

浙江10月又有多件商业大事件值得关注:龙湖杭州丁桥天街开业;中国首家“中国风”奥莱百联奥莱正式开业;杭州黄金周15家商场销售7.4亿元…

云南石屏唯一大型城市综合体项目正丰广场启动全球招商,拉开了推动区域城市商业消费升级,打造云南地州商业标杆的帷幕。

中国商业地产已经从增量时代转为存量时代,商业过剩已成为常态,如何与资本对接获取资金将成为商业地产项目是否更新成功的关键。

回顾建发湾悦城的营销活动发现,它策划了一系列唤醒全民共同成长的美好记忆场景,让人们自发认同、主动链接,让其优秀品格影响城市生活。

除了GUCCI限时店,未来广州K11将逐步引入更多国际一线品牌、新锐设计师品牌及潮牌、国际知名美妆护肤品牌。

赢商网账号登录

赢商网账号登录