“珠宝消费突破3000亿元!11连增!”这是国家统计局最新给出的一份2021年金银珠宝零售成绩单。

华丽丽的数字,透着珠宝生意之贵气,亦惊艳了胡润之目光。

1月18日,胡润研究院首次发布了《2022胡润中国珠宝品牌榜》,列出了前70名中国珠宝品牌和前18名中国珠宝B2B企业。

按照华创证券细分,以产品均价可将珠宝分为三类——重奢珠宝、黄金珠宝、轻奢珠宝。

面向不同客群的它们,门店落位不一。本篇,赢商云智库将从各类珠宝品牌们的选址出发,揭开琳琅满目的珠宝世界。

一、重奢珠宝:重奢mall入驻率超95%,未来增量瞄准新开重奢

瞄准高净值客群,重奢珠宝门店偏爱消费力强的高线城市,且喜欢抱团扎堆重奢商场(详见《70个奢侈品牌选址大揭秘:抱团扎堆是天性,爱马仕绝不下沉》)。

若以重奢商场入驻率和品牌门店辐射范围为基,赢商云智库可推算出当前重奢珠宝的供给市场已近乎饱和。

1、重奢mall的标配,入驻率高达96%

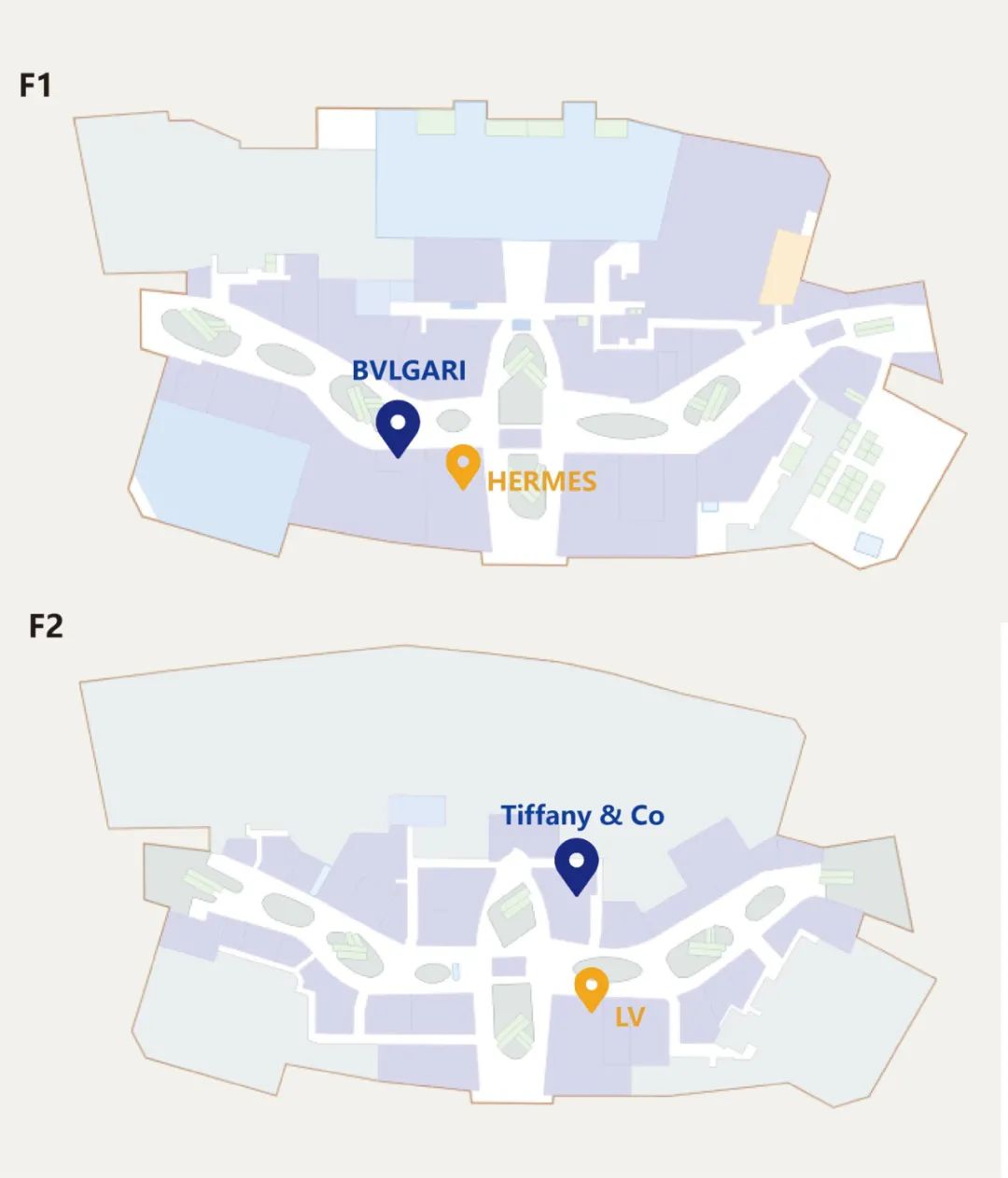

重奢商场,重奢珠宝的天然主战场。据赢商大数据统计,全国96%的重奢商场拥有重奢珠宝品牌。这些华贵的珠宝们分布在首层或二楼,成为重奢商场的标配。

◎广州太古汇:首层的BVLGARI挨着爱马仕,二楼的Tiffany & Co.面向LV 数据来源:赢在选址制图:赢商云智库

而这种“高逼格”的标配,间接说明重奢珠宝的线下门店选择面并不多、门店数量少。

2、消费低频+极高客单,门店辐射范围大于软奢

重奢珠宝门店数量少,还与其硬奢的品类特质直接有关。

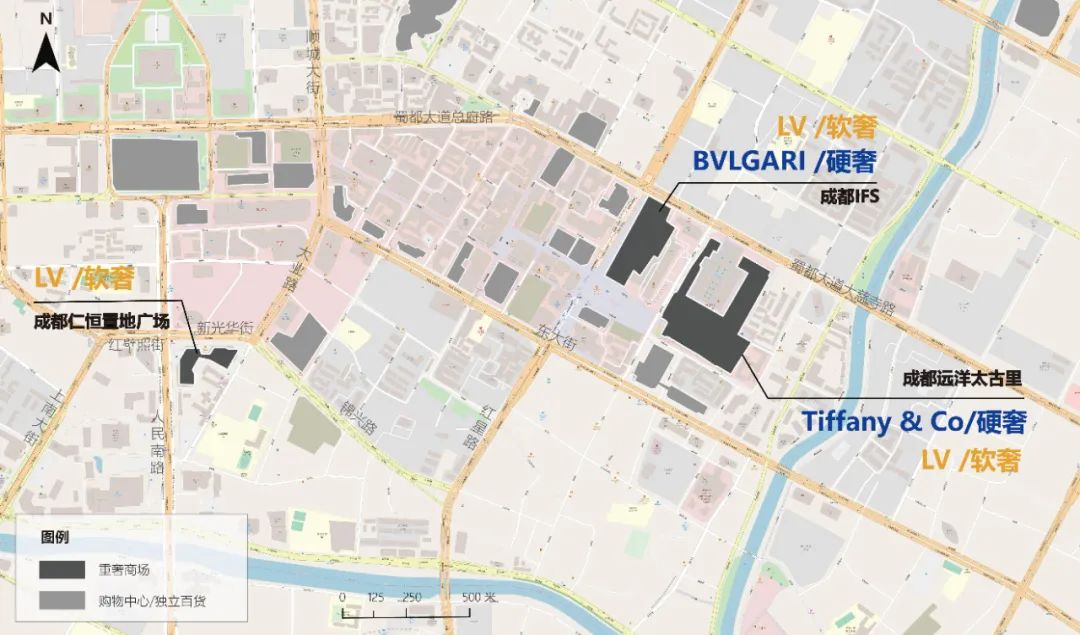

以成都为例,高端软奢LV占据了市中心三大重奢购物中心——成都IFS、远洋太古里和仁恒置地广场,而重奢珠宝BVLGARI只开在IFS、Tiffany & Co只开在远洋太古里,门店密度远小于LV。

◎成都重奢商场分布图数据来源:赢在选址制图:赢商云智库

注:门店密度与辐射范围:是赢在选址常用的衡量选址分布状况的指标,门店密度越小,意味着品牌门店的辐射范围越广,能够涵盖更广的客群。

究其本质,重奢珠宝具有消费低频与极高客单的硬奢性质,品牌需要在门店成本最小化时做到辐射客群范围最大化。

考虑到96%的重奢场入驻率与品类门店密度低的高要求,时下重奢珠宝品牌能入驻的重奢商场几近饱和,未来增量空间取决于新开重奢mall的数量。

二、轻奢珠宝:选址高端,拔高购物中心调性

与重奢珠宝同为舶来品,“轻奢珠宝”凭着强设计、快周转、高毛利,以及高承租力,正成为国内购物中心争抢的心头好。

不像重奢珠宝选址极度苛刻,轻奢珠宝可选址的渠道更为灵活。在门店选址上,这一高端品类亦有一套独属的法则。

1、入驻高端mall,毗邻写字楼

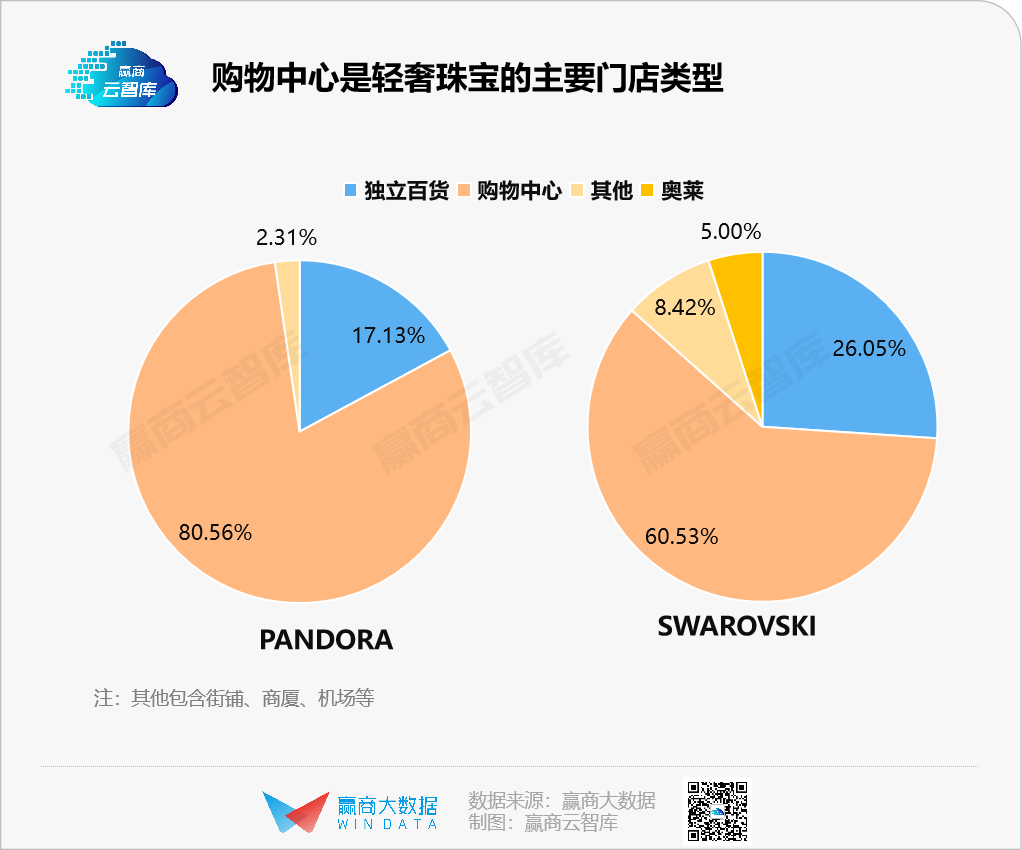

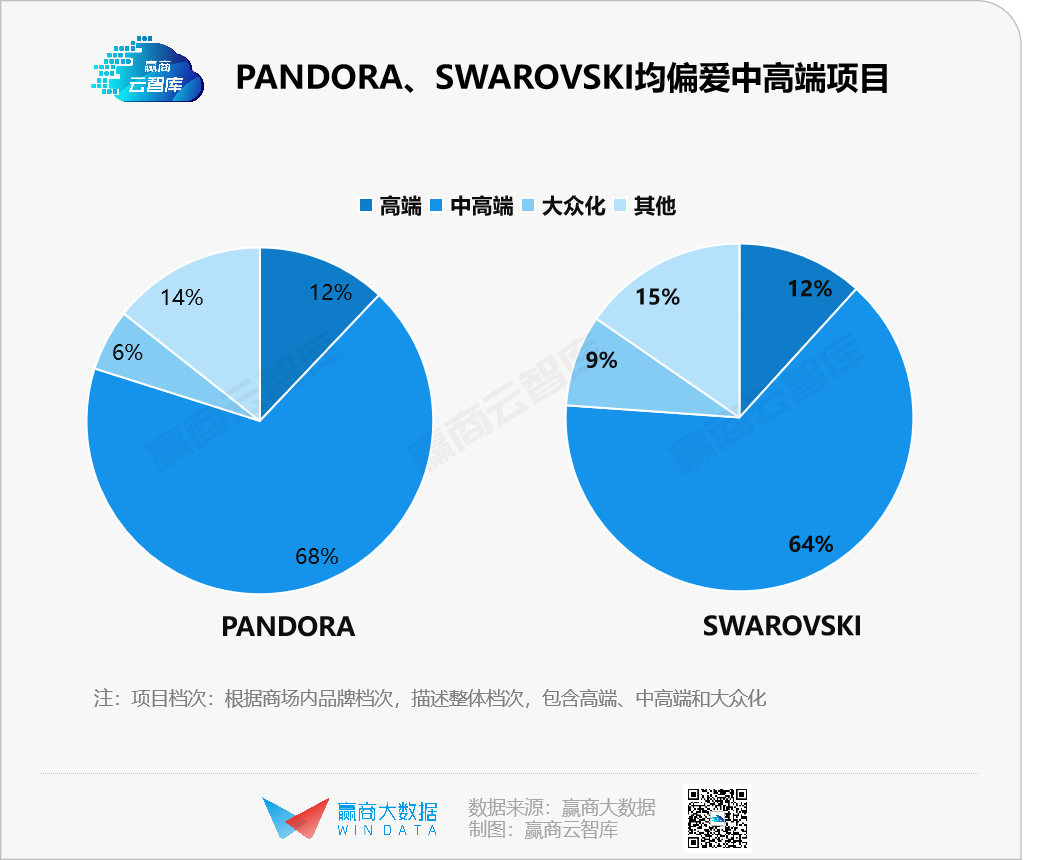

(1)购物中心店占比超六成,快周转高毛利支撑高租金

以两大头部轻奢珠宝品牌SWAROVSKI、PANDORA为例,据赢商大数据统计,截至2021年12月底,二者的购物中心渠道占比均高达60%以上,且偏好高端mall。

轻奢珠宝们占据购物中心优越门店位置,靠的不仅其高端门店形象能够赋予购物中心调性,还因为其兼具快时尚属性,存货周转快,产品的高毛利,以及高人气带来的高坪效。

(2)毗邻写字楼聚集区,紧锁年轻女白领

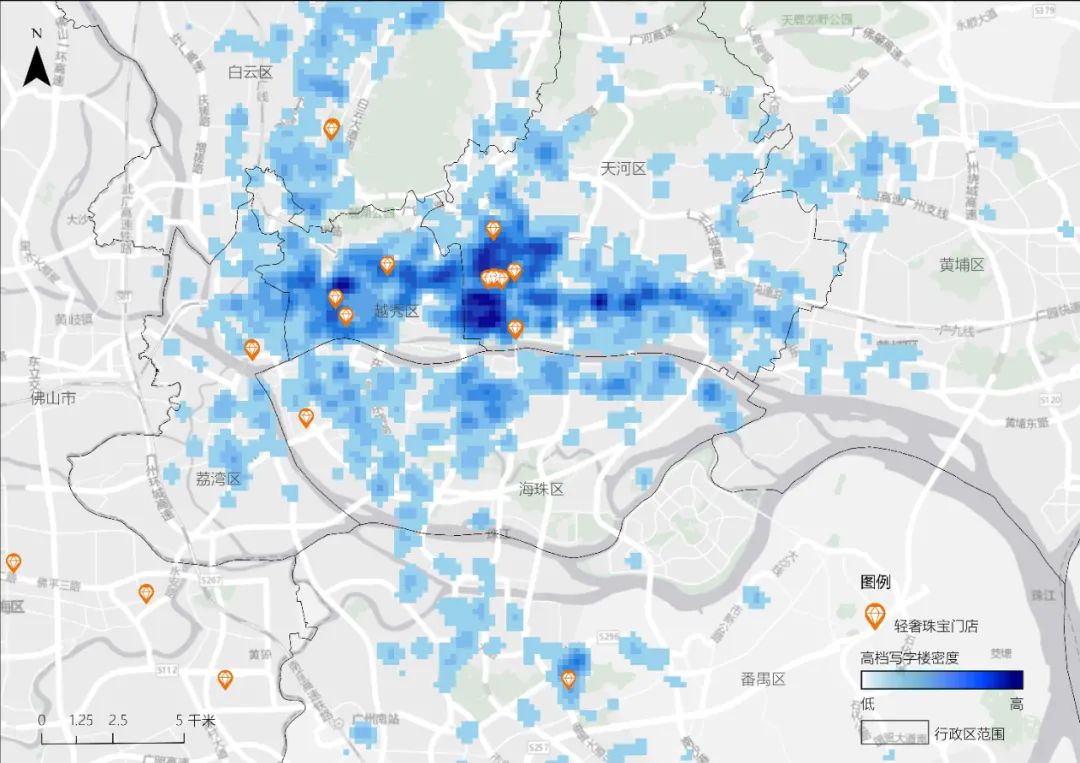

以广州为例,赢商云智库发现PANDORA和SWAROVSKI的门店与写字楼密集区高度重合,且在珠江新城CBD、环市东等高端写字楼聚集的区域内,门店密度更大。

◎广州写字楼密集区与PANDORA和SWAROVSKI门店落位数据来源:赢在选址制图:赢商云智库

2、标杆mall调改引入的王牌业态,拔高商场调性

因为奢侈品的属性,以及高端品牌形象,轻奢珠宝往往成为购物中心进行调改升级引入的王牌业态。

比如,珠海首座地标级购物中心华发商都,在开业第三年,为了进一步提升商场调性,通过品牌升级,引入了PANDORA、APM Monaco等轻奢珠宝品牌。

也不似黄金珠宝的大众化选址,而是有选择的进场,同时具备提高项目调性的功能,这是黄金珠宝品类无法做到的。

当然,轻奢珠宝走红于中国各大购物中心,离不开其背后的消费需求。

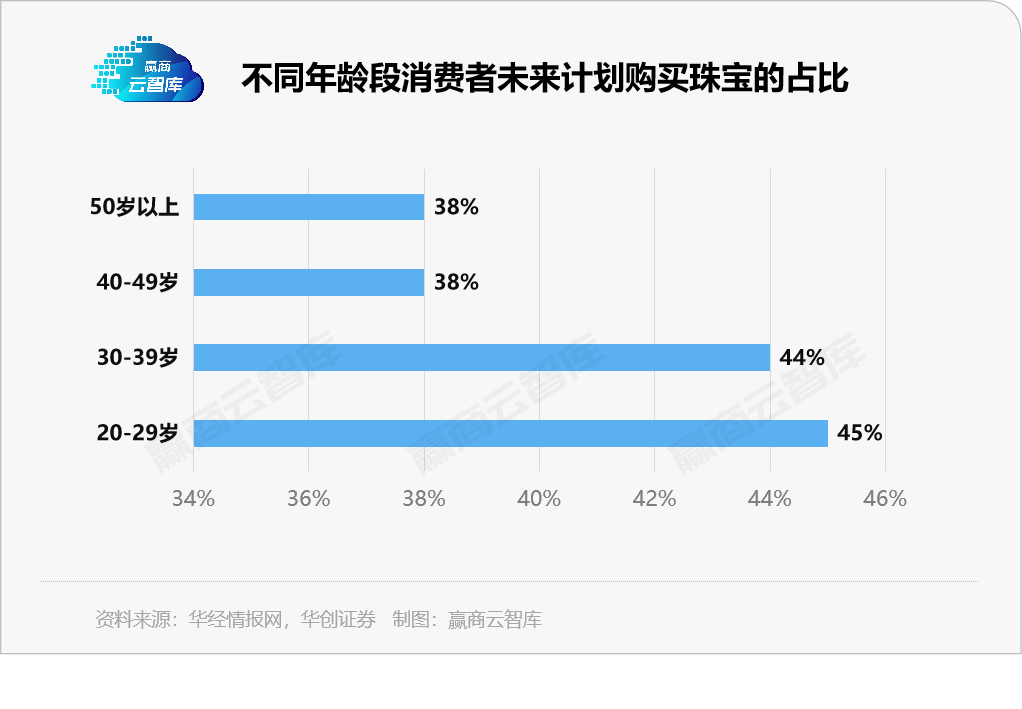

据华创证券,随着中国人口结构的改变,90后及Z世代逐渐成为消费主力,年轻人成为消费主体,20-29岁人群未来计划购买珠宝的比例更大。

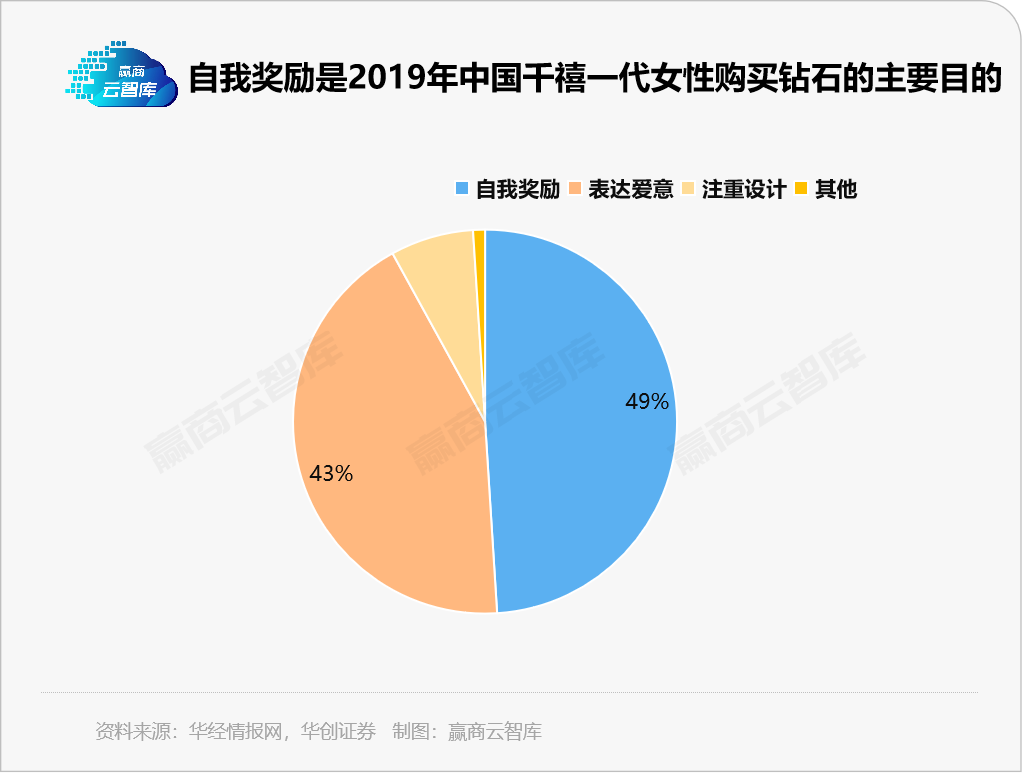

在中国千禧一代女性中,自我奖励的钻石消费目的已经超过了表达爱意,悦己需求正在迅速成长,而能够具有这种消费水平的年轻女性,多为白领。

为满足年轻女性们”喜新厌旧”的速度和对时尚潮流的追求,轻奢珠宝们在产品设计和产品供应速度上都做到了一流的水平。

以APM为例,“精细打磨”的珠宝饰品能够做到25天短生产周期,年度上新近360款SKU。据华创证券,APM每个月上新一个系列,每月约30件产品的月频上新,满足消费者对于时尚珠宝的高频次、时尚需求。

三、黄金珠宝:“店海”战术,喜好住宅密集区,购物中心填铺首选

重奢珠宝店少而精,轻奢珠宝择写字楼旁高端mall而居,对照之下,黄金珠宝大打“店海”战术,成购物中心的填铺首选。

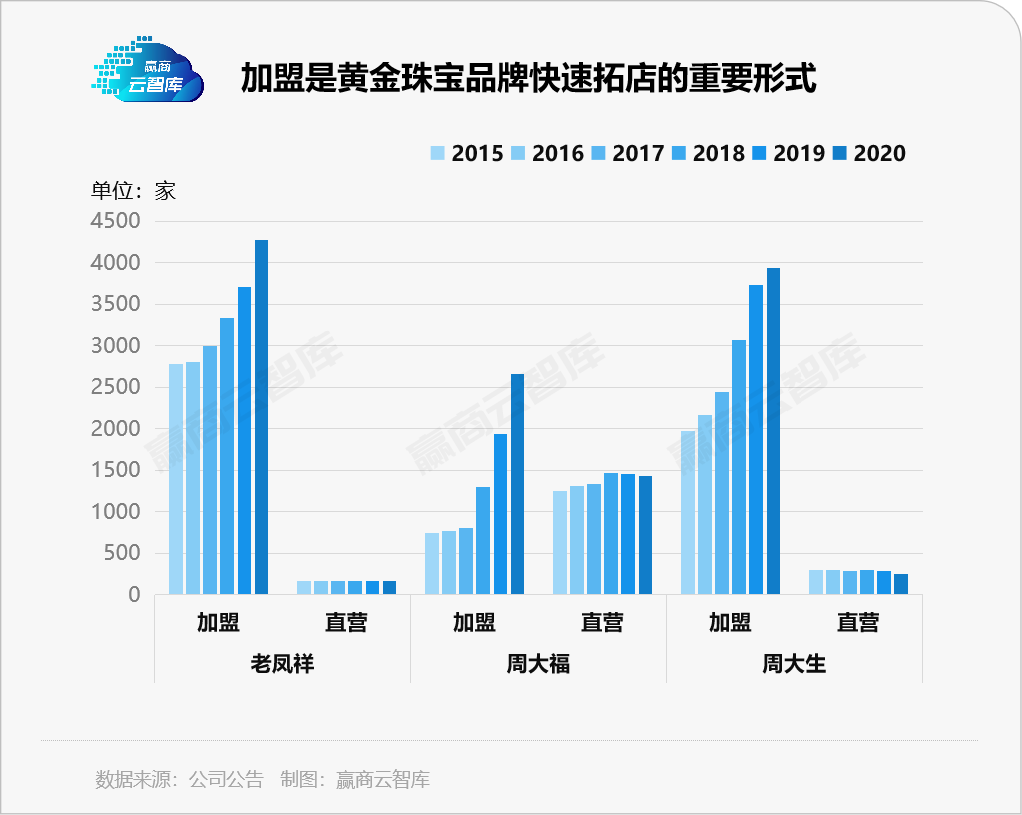

拓店迅猛,多渠道发力

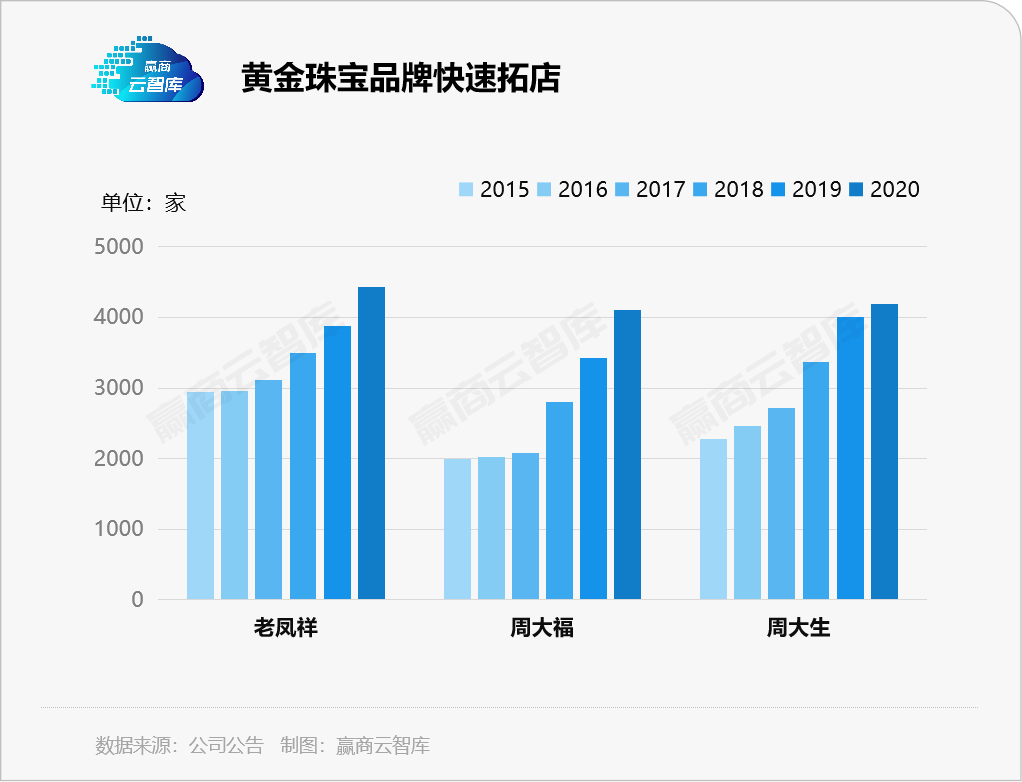

据中国黄金珠宝协会调研,2020 年全国黄金珠宝零售门店共8.1万家。其中,头部企业扩张速度明显加快,周大福、周大生和老凤祥三大品牌皆突破四千店。

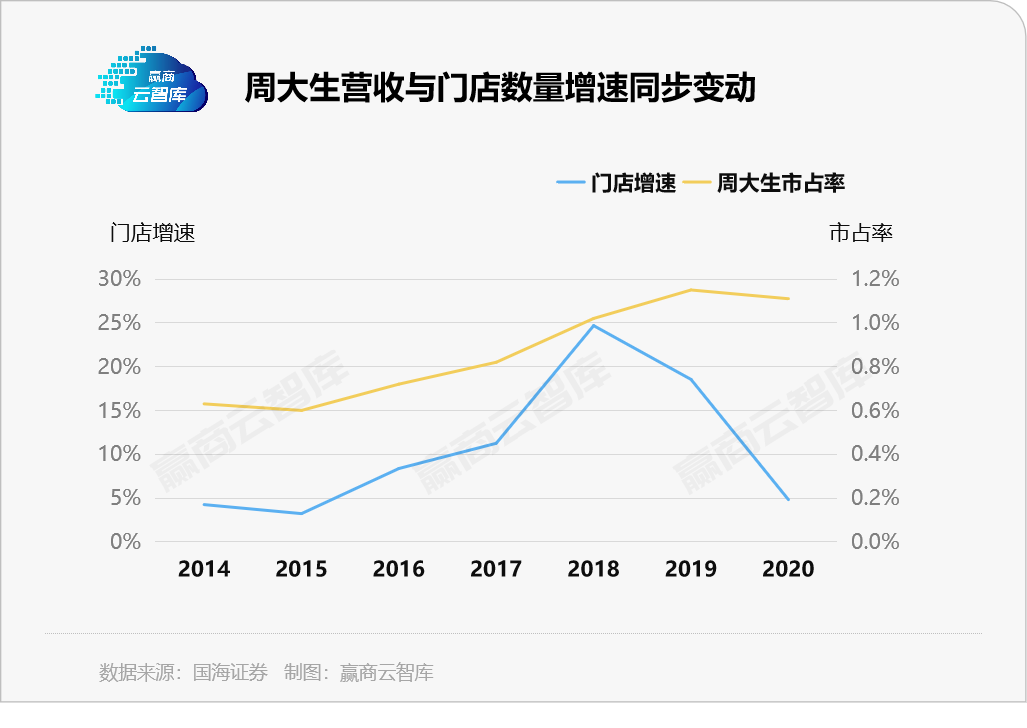

扩店迅猛,是黄金珠宝品牌们抢占市场占有率的必然之举。具体到品牌选址,以周大生为例,赢商云智库则挖掘出一些独属于黄金珠宝品牌的选址门道。

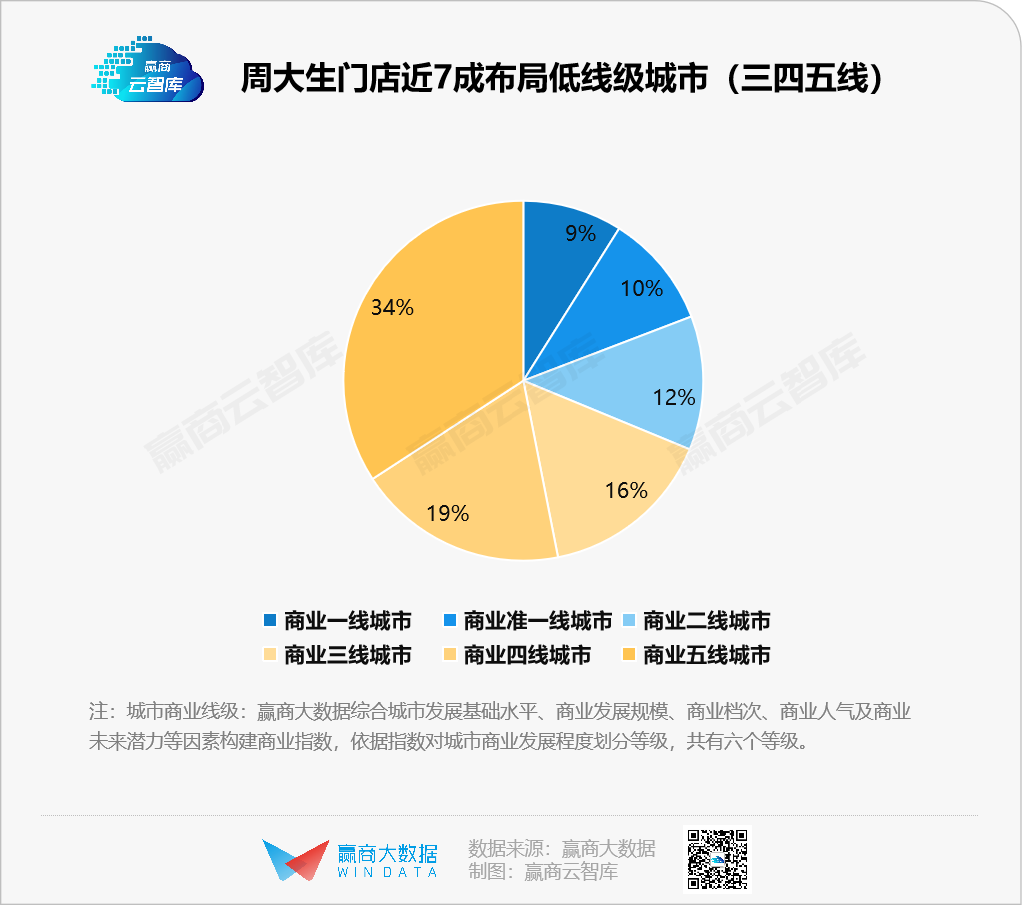

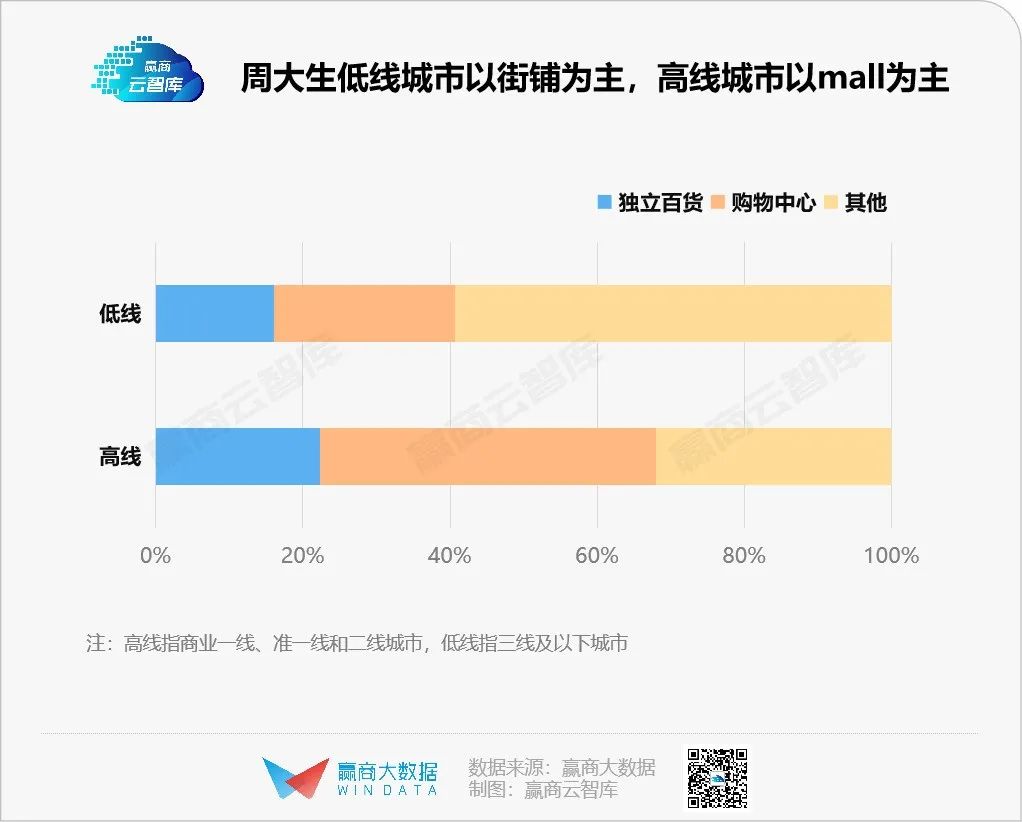

(1)客群价格敏感度低,7成门店在低线

与重奢珠宝不同,历史悠久的黄金珠宝由于具有较强的投资、婚庆属性,客群价格敏感度低,便于下沉低线,拓宽客群。

据赢商大数据统计,截至2021年12月底,周大生在商业低线城市(三四五线)占比为69%。同时,自营与加盟选址分化明显,自营偏高线,加盟以低线为主,背后是品牌力与城市消费力的耦合。

(2)“店海”战术渠道多元化,喜好住宅密集区

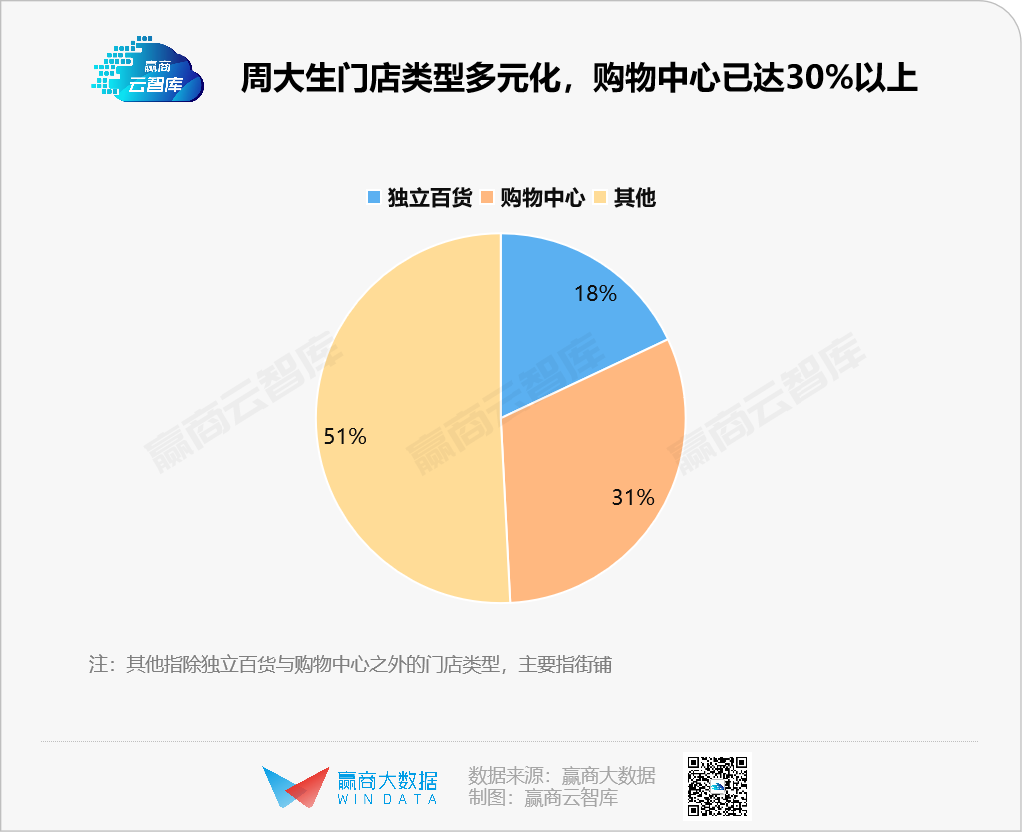

“店海”战术下,黄金品牌们的门店铺向全国各线,渠道呈现多元化。

以周大生为例,据赢商大数据统计,该品牌现有门店在大大小小的街铺等非集中式商业场所、独立百货和购物中心的占比大有“平分秋色”之势。

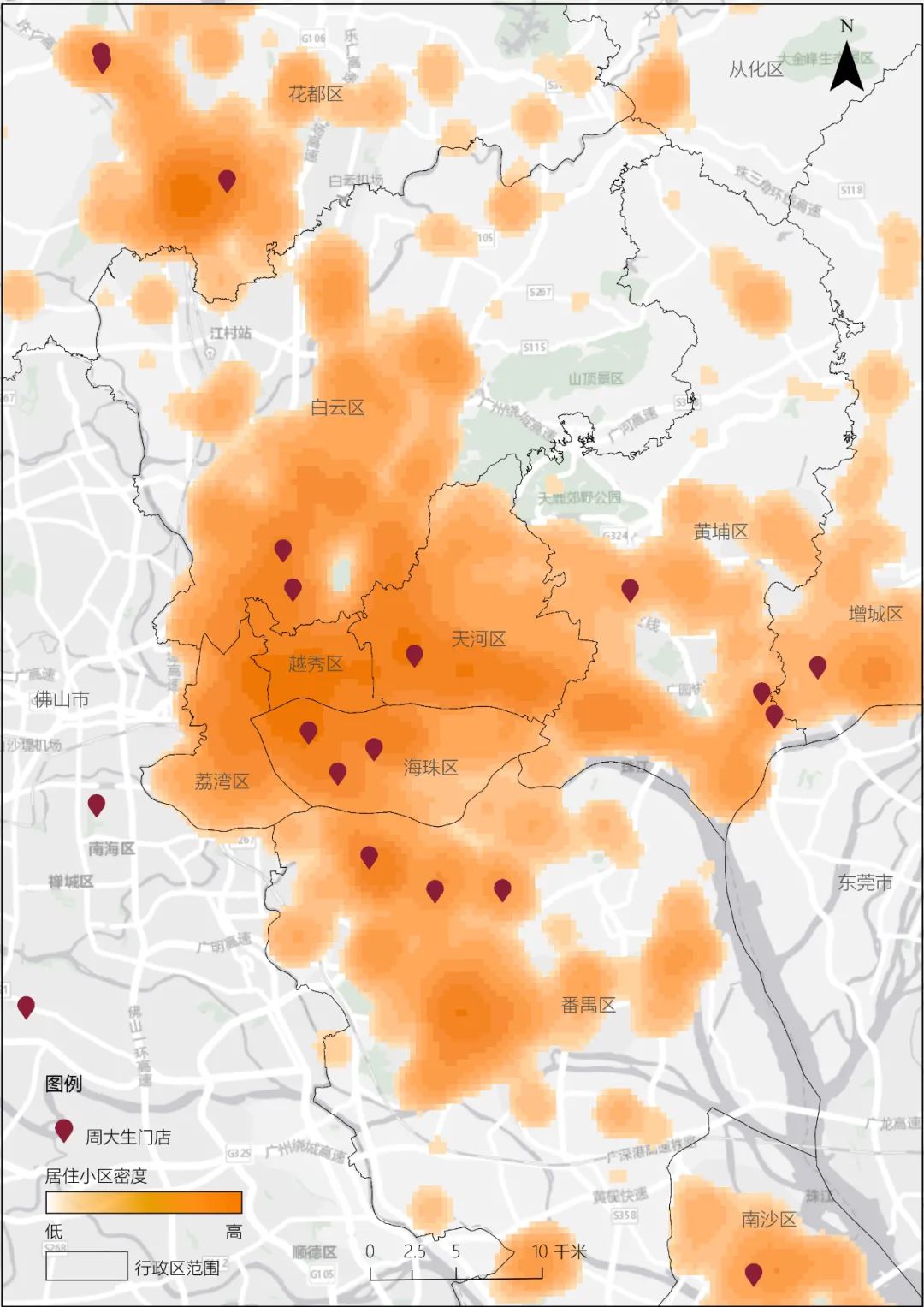

具体到城市内部,由于黄金珠宝具有投资、婚庆等性质,在中国主要以家庭为单位构成消费主体,故靠近住宅密集区,已成品牌选址的一大要义。

以广州周大生门店为例,赢商云智库通过测算广州居住小区的密度,叠加周大生的门店后发现:几乎所有的品牌门店都紧邻居住的热点区域。

如周大生海购摩登百货店和海珠万达广场店,其周边一公里范围内分别有有114和36个小区,居住人群皆以小康和工薪阶级为主,前者平均二手房交易均价3.5万元/㎡,后者则直冲4万元/㎡,这些拥有较为稳定高消费力的家庭,妥妥地构成黄金珠宝门店们的潜在消费主力。

◎广州住宅密集区与周大生门店落位数据来源:赢在选址制图:赢商云智库

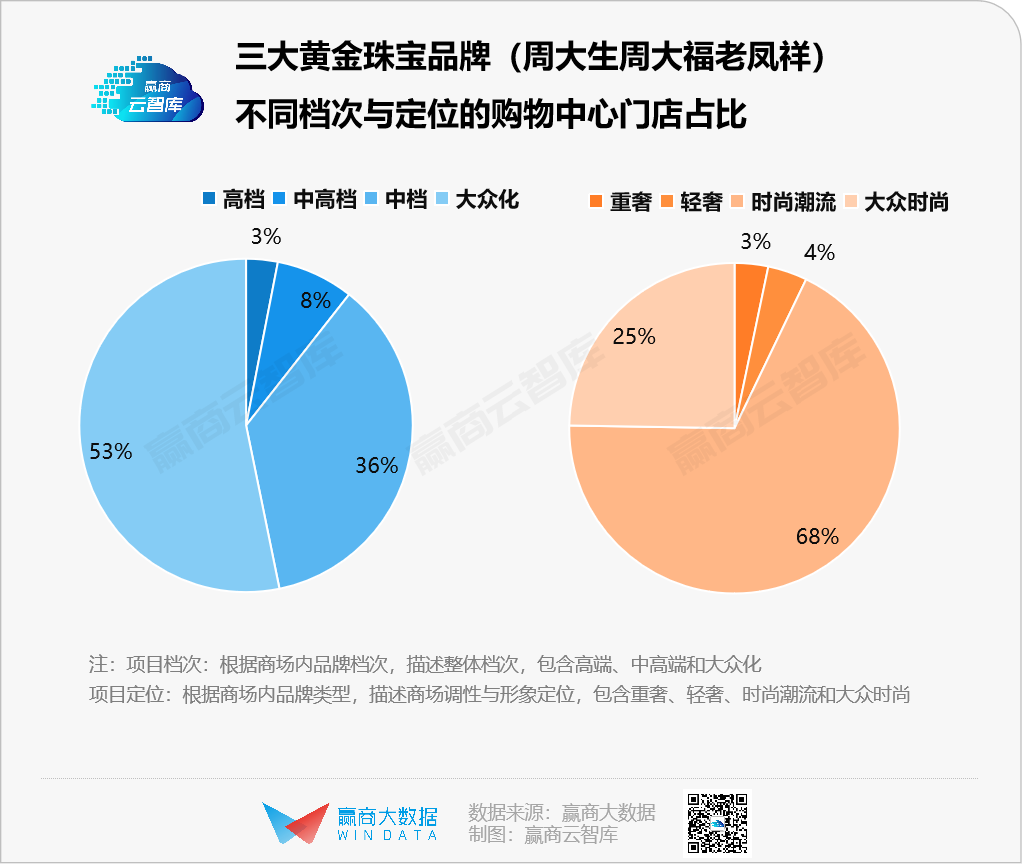

(3)进场不分档次,高端mall填铺良策

黄金珠宝品牌租金承受能力高,SKU少、开店面积小且普遍不需要门店塑造品牌形象,深受独立百货和购物中心青睐。

据赢商大数据统计,周大生商场门店占比为49%(详细见上图表周大生各门店类型占比),其中高线城市购物中心比例近半。

因角色具有复杂性,定位不同的商场对黄金珠宝有不同的选择:

●高端mall:未必需要黄金珠宝品牌,但在空铺的情况下,引进部分黄金珠宝品牌是提高出租率、实现“填铺”的良策;

●大众mall:黄金珠宝是营造商场时尚潮流消费的气氛担当,亦是丰富业态构成不可或缺存在,叠加着较好的承租力,故成此类mall的招商首选。

值得一提的是,为紧跟年轻消费力,以及产品年轻化、时尚化的发展趋势,“老牌”黄金珠宝品牌们,纷纷走上时尚潮流路线,接近7成的购物中心门店定位时尚潮流。

诚然,在跑马圈地的同时,消费风潮的转向始终会助推国内黄金珠宝品牌时尚潮流化,以及渠道端的购物中心化。

四、结语

重奢珠宝只进高线城市重奢商场,目前市场几近饱和;轻奢珠宝以高端购物中心为主,偏好写字楼聚集区;黄金珠宝高低线城市并举,多渠道拓展。

往后看,以购物中心为主战场的它们,虽属“珠宝”这一共有赛道,但却呈现殊途之景:

●重奢珠宝:极高壁垒,渠道、客群稳定,依然会青睐重奢购物中心与头部百货,未来的增长点便在于新开重奢商场。

●轻奢珠宝:高端形象不会跌落,仍是商场调改升级的重点引入对象。但囿于结构性调整,门店坪效可能下滑,市场可能收缩,需要转型以实现新一轮增长。

●黄金珠宝:产品与品牌力升级后,需要更多的购物中心门店来提升品牌形象、形成新的品牌记忆点,并随低线城市购物中心扩张。未来仍是高端mall填铺优选,大众mall招商首选。

8月28日,日本轻奢设计师珠宝品牌NEKOKO在海岸城开业,这也是该品牌在国内开出的第一家门店。

全球最大的珠宝零售商Signet Jewelers 曾经在 2015 年被誉为珠宝界的“钻石级股票”,但如今股价下跌 33.5% 到 62.6 美元.

整理分析北京值得考察的商业项目发现,北京商业年轻力、社区商业、一站式购物中心、存量改造、潮流艺术打卡地、亲子业态等等竞相迸发!

2021年数百个购物中心的开业带动创新型业态强势崛起,更为商业发展打下了半壁江山。该系列盘点2021年最受欢迎的十五大业态,本文为第一期。

岁末年初,我们将推出盘点大湾区城市拟开商业项目系列文章,此为深圳篇。2022年深圳计划新开出27座商场,有哪些值得期待的项目呢?

赢商网账号登录

赢商网账号登录