作者/刘子栋

自2016年8月国内首单CMBS发行,时间已经过去5年,这种融资工具正变得越来越流行。

2019年以来,受到政策因素限制,房地产开发商们从银行等金融机构融资的传统渠道长期受限影响,ABS渠道反而成为突破口。

如果手里握着不少存量商业地产,那么CMBS就变为一种不错的选择。

来自CNABS数据显示,中国国内CMBS发行量在2019年首次超过千亿,并连续三年维持在千亿以上。截至2021年末,市场间存量CMBS单数为206单,总规模达到4183.44亿元。

尤其对于那些拥有优质信用,而且又拥有大量持有型物业的国企央企来说,他们在资产证券化方面的优势与生俱来。

央企华润置地是其中的重要参与者。

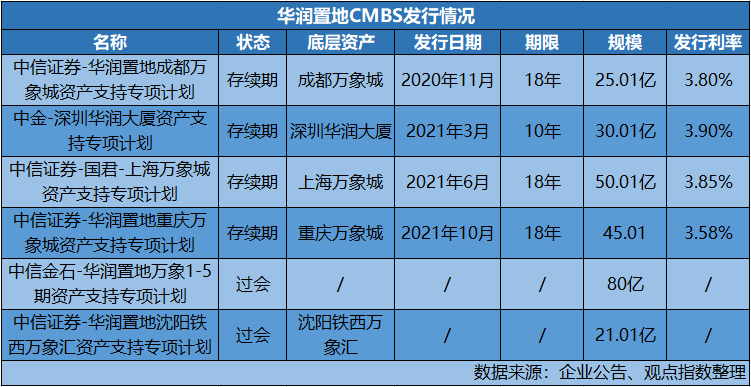

出于行业规律变化和自身发展需求的考虑,这家公司近年来加强了对资产证券化的关注,并已成功发出了4只CMBS产品,总金额约150亿元。尚在过会中的产品则有两只,总金额则超过101亿元。

华润锚定CMBS

商业地产讲求“投、融、管、退”,这四个字蕴含了一个商业项目的完整生命周期。

回顾华润置地商业板块的发展历史,该公司在上市4年后,即2000年宣布斥资40亿港元着手开发位于深圳罗湖的万象城项目。这是华润置地首次商业尝试,也是“万象系”购物中心产品的系列开端。

深圳万象城在2004年开业,运营超过17年,至今已成为中国国内最顶流的购物中心之一。根据华润置地2020年业绩报告,深圳万象城年内实现租金收入11.87亿元,项目资产估值高达110.5亿元。

2004年开出第一个项目至2012年,华润置地商业总体保持着较缓慢的发展态势。以购物中心为例,华润置地仅在2004年、2005年、2010年、2011年及2012年有新项目开业,到2012年末购物中心存量为7个。

2014年情况发生变化,当年华润置地首次向外公布全国商业战略布局,宣布要成为“中国商业地产领导者”,亦释放消息称要策划推动商业板块独立上市。同时,对旗下商业地产品牌和产品线进行了梳理,并着手对二三线城市进行深度下沉。

随即,华润置地在2014年拓展了6个购物中心,包括在无锡落地了首个自持商业项目。

2016年是华润置地管理层和商业模式巨变的一年,该公司最高管理层继续调整之余,确立了“销售物业+投资物业+X”商业模式,商业板块被提高到双轮驱动的重要组成部分。

翌年,华润置地将商业板块从开发事业部中独立分拆出来,成立了一级组织机构,从管理架构上正式明确了地位。当时有业内人士分析,华润置地分拆业务的主要目的或者在为独立上市铺平道路,或是为便于融资,例如通过资产证券化来回收资金。目前看来,大概是后者。

筹备了将近4年,华润置地在2020年11月首次试水资产证券化,以成都万象城为基础资产在深交所成功发行资产支持专项计划,发行规模25.01亿元,期限18年,优先级票面利率为3.8%。

2021年,再分别以深圳华润大厦、上海万象城和重庆万象城发行了三笔CMBS,回笼了125亿元资金。

2022年1-4月,华润置地就发起了两只CMBS产品,总金额则超过101亿元。

资产证券化业务是华润置地在商业地产规模上的重要推手和保证,资料显示,截至2021年,华润拥有在营购物中心面积669万平方米,在营写字楼面积129万平方米,在营酒店面积67万平方米。

华润置地旗下存量商业面积在未来还将呈指数级增长,按照计划,在营购物中心在2025年将达到100个,总面积1200万平方米。

华润置地目前在CMBS领域的尝试,为未来存量商业项目持续的价值释放打下基础。

为什么是CMBS?

对于持有型商业地产而言,开发商拥有多种多样的退出方式,包括PE私募股权、REITs、分拆上市、CMBS和信托融资等几类主流的融资方式,为何目前华润置地热衷于CMBS?

资料显示,CMBS(Commercial Mortgage backed Securities)指的是商业房地产抵押贷款资产支持证券。以非住宅型物业,包括零售物业、办公物业、酒店、物流仓储、公寓和混合类等商业存量物业为底层资产,并以物业未来收入作为还本付息保障的证券。

与类REITs和公募REITs一起,CMBS被认为是商业项目资产证券化的方式。值得注意的是,物流仓储、公寓类项目目前已能通过基础建设公募REITs的方式,在国内交易所上市。

中国的资产证券化发展历史始于2005年,中国银行业监督管理委员会其时发布的《信贷资产证券化试点管理办法》为市场发展拉开了序幕。这年,越秀地产也在港交所推动了国内首只REITs越秀房地产投资信托基金上市。

但在随后多年内,由于法律法规不健全,国内资产证券化发展一度陷入停滞。直至2012年5月,人民银行、银监会和财政部联合印发的《关于进一步扩大信贷资产证券化试点有关事项的通知》再度引发市场的热情,首只由房地产企业发起的抵押型产品由此诞生。

如果单观察CMBS产品,首次获得青睐还要等到2016年。

2016年8月24日,“高和招商-金茂凯晨资产支持专项计划”作为国内首单CMBS发行后,内房利用CMBS进行融资的规模开始提速。

来自CNABS的数据显示,截至2021年末,国内CMBS存量单数为206单,金额超过4000亿元。除混合类占比最大金额达到1468.3亿元外,零售物业和办公物业是大头,存量融资金额分别达到1012.9亿元和819.92亿元。

总的来说,CMBS融资产品对于开发商来说存在以下几个优势:

其一,CMBS能在不需要让渡项目控制权的情况下改善公司现金流。因为CMBS的本质是抵押贷款证券化,并不涉及不动产资产转让,不动产抵押仅是主债权合同的附属权益。

这对华润置地来说是吸引点之一,这与凯德集团将出售项目股权作为主要退出手段不同。

凯德在2021年6月刚宣布将内地六个来福士项目部分股权出售予平安人寿,华润置地则一直强调自持运营。

当然例外也不是没有,例如华润置地在今年稍早就将合肥华润大厦A座写字楼进行了整栋出售。该项目于2017年落成,已运营四年多。

其二,使用CMBS融资是可以突破开发商主体的评级,能通过优质的底层资产质量去争取更高评级水平的。当然,对于央企华润来说,不存在这方面的问题。

其三,使用CMBS融资能得到更多资金,因为融资规模是与底层资产物业评估价值挂钩的。

相比传统的一些经营贷,或者如果在不想失去控制权的情况下引入投资者,CMBS能最高做到物业评估值的70%,可以进一步扩大融资规模。

2020年11月至今,华润置地成功发出了4只CMBS产品,总退出金额约150亿元。

其中,首笔CMBS产品以成都万象城作为底层资产,发行了25.01亿元。按照华润置地2020年年度报告,成都万象城该年实现租金收入3.65亿元,评估值为54亿元。换句话说,华润首笔CMBS做到了底层资产评估值约46.3%。

据华润置地管理层在2021年业绩会上透露,公司在年内针对重庆万象城、上海万象城、深圳华润大厦发行CMBS时,已能按照评估值的65%-70%去落实。且在管理层眼里,这三个资产在公司内部来说“还不是最好的资产,是属于中间的资产”。

据了解,华润置地商业板块目前的产品线种类繁多。

对应购物中心的万象系主要分为四类,万象城系列是城市重奢定位,一般位于一二线城市核心区域,主打高奢消费;万象天地是城市活力商业综合体定位,主要开发形式是“街区+MALL”;万象汇则是城市品质定位,主要面向年轻人和家庭客群;其余则为一些小型社区商业或者非主流领域的特色商业,如万象里、五彩城和乐都汇等系列。

写字楼方面则分为两类,华润大厦系列定位是5A甲级写字楼,在综合体内则主要搭配万象城一同出现;另外就是2018年推出的“MIX”系列商务生态综合体产品。

酒店方面亦分为两类,包括华润自有品牌木棉花,以及与其他酒店集团合作的项目,例如与凯悦国际酒店集团合作的深圳君悦酒店。

截至2021年6月30日,华润置地旗下在营购物中心评估总值为1472.6亿元,写字楼评估总值为390.7亿元,已开业酒店评估总值为96.3亿元(含土地使用权)。

事实上,华润置地此前对资产证券化的尝试,一直是一些成熟的高端万象城、华润大厦系列资产,最新过会的产品则涉及到万象汇系列,同样已运行多年。

公开资料显示,上海万象城于2017年开业,2021年销售额在30亿元左右;重庆万象城于2014年开业,2021年销售额在50亿元左右;成都万象城一期2012年开业,二期2020年开业,2021年销售额在55亿元左右。

沈阳铁西万象汇2015年开业;深圳华润大厦是华润置地最初的几个商业项目之一,与深圳万象城一同在2004年启用。

至于项目抵押率能达到评估值100%的REITs,华润置地目前似乎并未触及,首席财务官郭世清在早前年度业绩发布会上曾做过解释。

他表示,目前华润置地不考虑在境内做公募REITs,而境内针对商业地产的公募REITs市场也没有打开。境外来讲,从现状来看,香港市场和其它市场公募REITs要求的回报率很高,而且发行完以后在市场上交易是不活跃的。

据介绍,目前华润置地CMBS产品回报率预期在4%左右。

其次,CMBS产品融资期限长、限制较少和融资利率较低的优点,与其他不动产ABS产品类似。

未来的选择

华润置地对CMBS融资特别关注,背景还有目前房地产企业普遍面临的融资收紧状况。

过去两年地产下行,在金融市场融资信用全面收紧的现实之下,发行ABS的利率和规模优势逐渐放大,这一渠道成为目前房企融资的可靠来源之一。

从去年下半年情况看,ABS也是监管层对房企融资放松的主要渠道之一。保利发展、华润置地、金地集团以及龙湖、碧桂园、万科等标杆房企纷纷推动CMBS、供应链ABS等产品的融资计划。

除三笔CMBS产品外,华润置地及子公司或合营公司在2021年还发行了多笔购房尾款ABS:12.22亿元的中信证券-东华1号第1期资产支持专项计划;5.2亿元的海通华泰-海淀幸福里1期资产支持专项计划;8.43亿元的农行-中金-马驹桥购房尾款1期资产支持专项计划;16亿元的万橡悦府北区资产支持专项计划;8.21亿元的农行-中金-长安九里第1期资产支持专项计划。

对于类似华润置地这样财务稳健、信用优良的头部房企来说,融资资源正向它们集中,发行ABS变得越来越方便,成本越来越低。

放眼整个资产证券化市场,2021年房企通过这种方式融得资金2634亿元,与2020年相差无几,同比仅下跌1.7%。

成本方面,资料显示去年房企发行资产证券化产品整体成本约在3.97%左右,比债券类融资约4.43%更低。

针对CMBS,回望过去6年,CMBS融资成本从未超过9%,达到8%的亦寥寥可数。历年最低发行利率是中海地产在2020年4月发行的产品,仅2.5%。

开年至今,国企、央企几乎包揽了整个资产证券化市场,中航产融、保利发展、珠海华发、中铁置业、武钢集团、青岛城发、陆家嘴、齐鲁软件园、中海地产在内的企业,共发行了约17只商业地产类CMBS,利率普遍在3-4%。

包括中国成功发行全国目前规模最大的绿色(碳中和)CMBS产品“中信证券-上海中海国际中心绿色资产支持专项计划(专项用于碳中和)”,发行规模50.01亿元,票面利率3.35%。

4月13日深交所披露,中信证券-华润置地沈阳铁西万象汇资产支持专项计划项目状态更新为“通过”。该债券类别为ABS,拟发行金额21.01亿元。

13日消息,至隆投资拟转让华润置地(杭州)发展100%股权。截至2月28日,后者资产总计24.11亿元,负债总计9.58亿元,所有者权益14.53亿元。

4月7日消息,中国海外发展近期成功发行全国目前规模最大的绿色(碳中和)CMBS产品,发行规模50.01亿元,并获超额认购。

2022年,能够进行资产证券化尝试的资产将更集中在市场上的标杆项目,企业间马太效应亦将愈加显现。

9月16日消息,金辉完成“中金-金辉-北京金辉大厦资产支持专项计划”的设立,该CMBS发行总规模38亿元,最低利率4.75%,拟10月22日上市交易。

在经济下行与疫情反复大环境下,国内商业地产面临严峻考验。诸多不确定性面前,二次递交招股书的珠海万达商管,能否成功敲开资本市场大门?

2021年,世茂股份实现营业收入193.92亿元,其中房地产租赁收入(租金+物管费)13.86 亿元,同比增长20.65%。

赢商网账号登录

赢商网账号登录