8月30日,红星美凯龙(需求面积:30000-100000平方米)集团公布了2022年半年度业绩,实现营业收入69.57亿元,同比下降7.3%;录得毛利率为62.3%,比起去年同期63.6%略有下降;扣除非经常性损益后的归母净利润为9.37亿元,同比下降6.9%。

截至6月30日,红星美凯龙集团持有货币资金61.35亿元,比起去年末下降11.1%。同时负债状况有所改善,净资产负债率从去年末的56.7%下降至54.4%。

本报告期,红星美凯龙录得流动比率为50%,速动比率为48%,现金流动负债比率为7%。三项指标处于一个较低水平,离安全区间有一定差距。

可见,虽然一定程度上降低了债务规模,但短期偿债能力还存在一定风险。

此外,归母净利润同比大幅下跌32.1%,过去两年净利润增长主要源自于投资收益和公允价值变动损益带来的非经常性损益。今年行业景气度下降导致这两个科目损益的萎缩,是红星美凯龙归母净利润下滑的主要原因。

短期偿债能力

报告期内,红星美凯龙负债规模实际上实现了一定程度上的收缩,录得总负债规模比年初减少1.7%,流动负债规模减少6.8%,资产负债率为56.89%,剔除预收款后的资产负债率56.3%。

剔除专用固定资产、无形资产、商誉、开发支出、长期待摊费用、延递所得税资产、预交税金和款项等费用后得到负债比率为58.5%,低于地产行业60%-80%的水平,还存在一定的外部资金利用空间。

然而短期偿债能力风险不在于流动负债,而在于流动资产。

本报告期,红星美凯龙录得流动比率为50%,速动比率为48%,现金流动负债比率仅为7%。三项短期偿债能力指标都处于较低水平。应收账款和存货占据流动资产的比例都不高,并且应收账款账期分布较为合理。

速动资产方面,每1元的流动负债大约对应0.48元的易于变现资产作为抵偿。总体来说,短期偿能力不容乐观。

净利润质量

报告期内,红星美凯龙录得归母净利润为10.25亿元,同比大幅下降约32.1%,扣除非经常性损益后归母净利润录得9.23亿元,同比下降为6.89%,与扣非损益之前的下跌幅度有一定差距。

是什么导致了两个数据差别如此悬殊呢?原因就在这部分非经常性损益中。

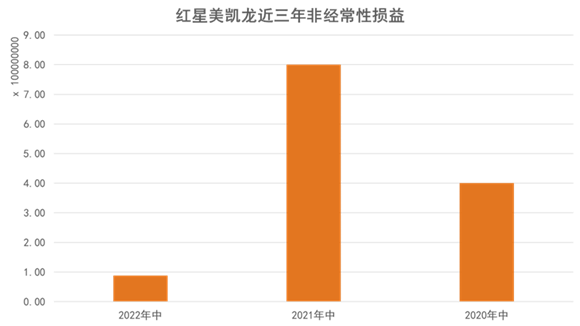

本报告期,红星美凯龙非经常性损益为8839万元,而翻看去年中报,2021年同期非经常性损益达到了约8亿元,两者相差近十倍。

数据来源:红星美凯龙中报 观点指数整理

翻看科目明细可以发现,2021年非经常性损益贡献来源主要是"处置对子公司投资产生的投资收益"和"投资性房地产公允价值变动产生的损益",二者分别为红星美凯龙带来了7.51亿元和2.13亿元的利润(其中"处置对子公司投资产生的投资收益"科目口径在2022年中报中被修改为4.54亿元)。

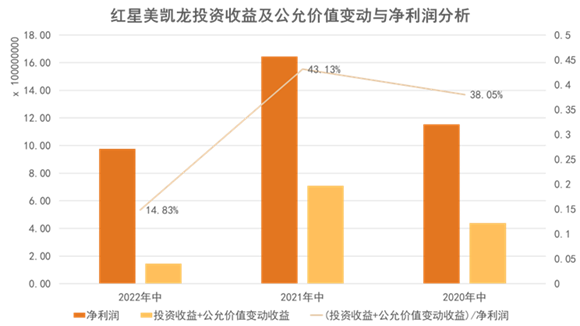

这两个科目的数额占据了2021年中报利润表中 "投资收益"和"公允价值变动收益"的主要部分,在2020年和2021年中期构成了红星美凯龙很大一部分净利润,分别占居了净利润的38.05%和43.13%。

数据来源:红星美凯龙中报 观点指数整理

然而在今年中期,红星美凯龙投资收益和公允价值变动收益大幅缩水,同比衰退-79.6%,净利润也应声下跌。

将时间线拉长看,2020中到2021年中,红星美凯龙净利润增长4.9亿元,投资收益+公允价值变动收益增长2.7亿元,对利润增长的贡献达到55.07%;2021年中到2022年中,净利润下跌了6.69亿元,而投资收益+公允价值变动收益也下跌了5.65亿元,对净利润下降的贡献达到84.4%。

由此可见,投资收益与公允价值变动是红星美凯龙净利润变化的主要原因:在业务经营良好的时候,能够有其他业务带动利润增长;当经营状况下行时,其他业务对增长的贡献乏力,因此对投资收益与公允价值变动依赖程度变得更加高。

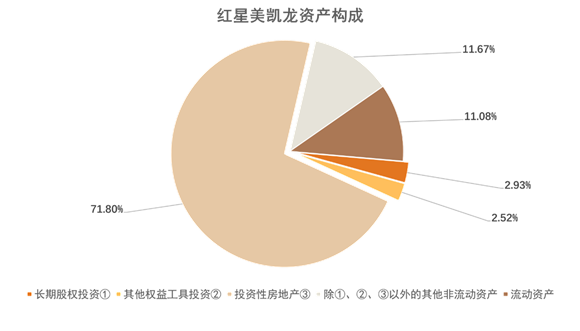

净利润高度依赖投资收益与公允价值变动收益与资产构成有关,翻看红星美凯龙中报的明细,投资收益和公允价值变动收益主要与可供出售金融资产(其他权益工具投资)、长期股权投资以及投资性房地产高度关联。

数据来源:红星美凯龙中报 观点指数整理

可以看到,红星美凯龙总资产里投资性房地产、长期股权投资以及其他权益工具投资占据了绝大部分,尤其是投资性房地产,占据了总资产71.8%。

从本报告期的盈利特征及资产构成来看,我们很难将红星美凯龙定义成一家售卖家具的企业,更像是一家名义上卖家具居实际上在"炒房"的企业。然而,被炒作的那部分隐蔽资产一般是在固定资产科目中出现,而不是投资性房地产。

红星美凯龙固定资产科目明细中披露了约700万元规模的房屋及建筑物购置,很难说是在炒房。事实上,家居装饰及家具售卖业务只是表面特征,更应该是一家以投资性房地产为本的重资产运营企业,一家很典型的商业地产企业。

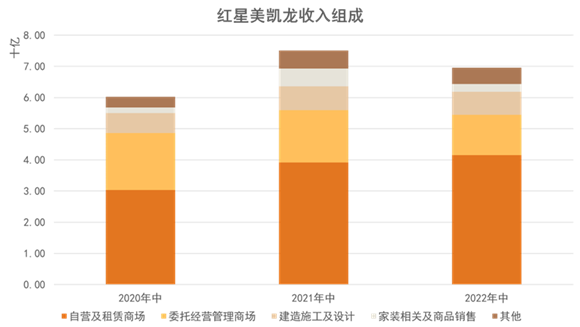

中报里披露的收入构成也印证了这一点。

数据来源:红星美凯龙中报 观点指数整理

可以看到,家装相关及商品销售只占红星美凯龙收入很小一部分,并且在经营状况不好、营收下降的时期里还会面临业务被压缩的境况。

自营及租赁商场业务无论是收入总额还是占收入占比都是逐年上升的,很好体现了下行周期里重资产给资产组合带来的防御性优势。

然而,重资产运营为主会带来边际成本的等量上升,难以将利润再提高一个台阶。在房价上涨行情里,持有大量投资性房地产对资产负债表和利润表扩大是非常有利的;但是在经济增长失速、地产企业频频暴雷、房产销售额严重下降、房价下跌的2022年上半年,利好化成了云烟。

当地产潮水褪去,红星美凯龙的利润才真实地显露出来。

红星美凯龙副总经理、董事会秘书邱喆指出,本次减免安排涉及租金及管理费总金额预计对公司营业收入的累计影响不超过人民币5亿元。

红星美凯龙宣布,同意减免商户在相关自营商场中的部分租金及管理费。本次减免安排涉及租金及管理费总金额预计对公司营收影响不超过5亿元。

8月24日,宜家中国举行2023财年启动会。继逐步兑现了投资100亿元的战略承诺后,其宣布,2023财年,宜家中国所属的英格卡集团计划投资53亿。

今日,宜家中国2023财年启动会在上海的潮流聚集地“今潮8弄”举行,拉开了宜家中国新财年的序幕。

2020年、2021年,宜家线上业务增长都超过了70%,预计2022年也会有非常强劲的线上业务增长。

宜家中国2023财年启动会上称,逐步兑现了投资100亿元的战略承诺,2023财年宜家中国所属的英格卡集团计划投资53亿元。

京东3C家电事业群业态融合创新部总经理王梦桐表示,经过两年多时间的打磨,京东电器超级体验店已经具备大规模复制的条件,进入加速布局阶段

关键词:京东超体 2022年08月11日

赢商网账号登录

赢商网账号登录