文 |Sober

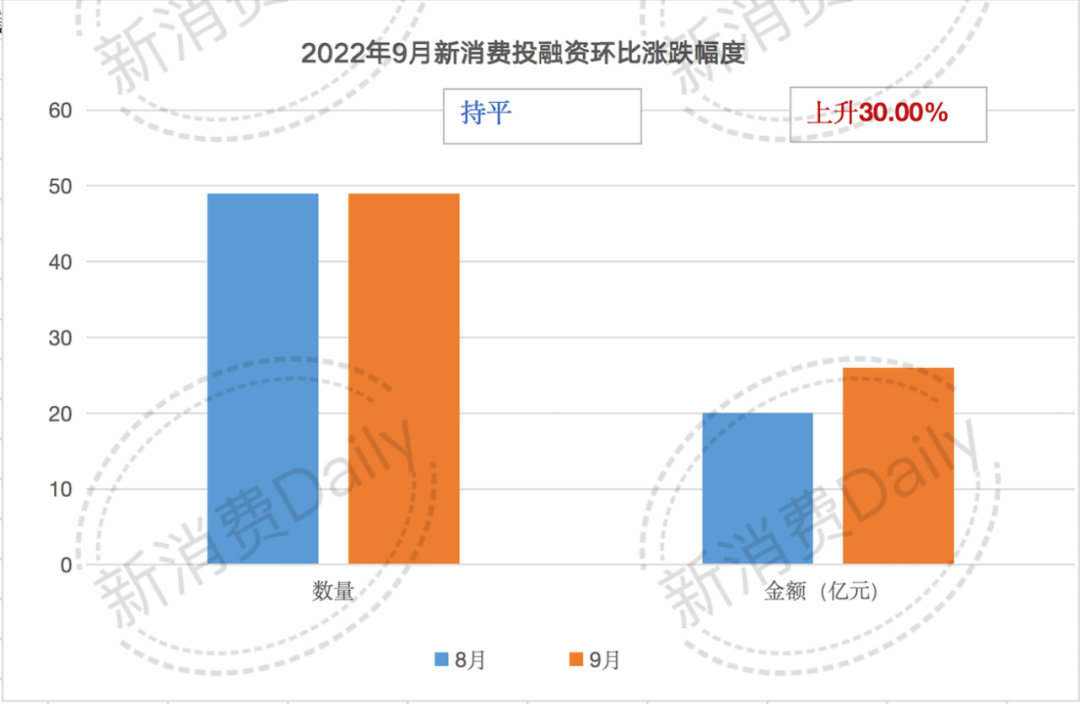

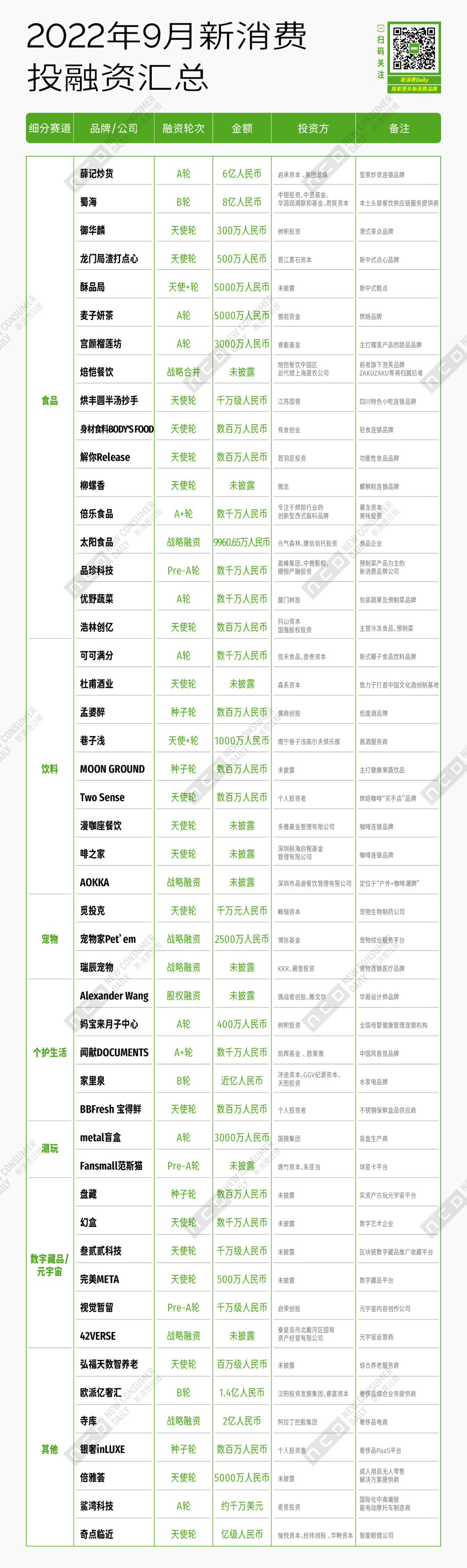

据新消费Daily不完全统计,9月新消费领域共有49起融资,融资金额约为26.24亿元。

其中10起未披露具体金额,分别为:「焙恺餐饮」、「柳螺香」、「杜甫酒业」、「漫咖座餐饮」、「啡之家」、「AOKKA」、「Fansmall范斯猫」、「42VERSE」、「瑞辰宠物」、「Alexander Wang」。 (文末获取9月投融资数据汇总)

此外,媒体报道称「寺库」与阿拉丁传奇科技集团有限公司达成至多13亿元战略合作,本文按照天眼查数据,计为「寺库」获得2亿人民币战略融资;「紫燕食品」、「Tims中国」IPO上市公开发行融资金额未计入统计范围内。

Q3最后一个月,消费市相较8月有所回暖。环比8月的49轮20亿+ (11起未披露) ,9月新消费领域投融资项目数量与上月持平,但金额高出近5亿元+,涨幅30%。

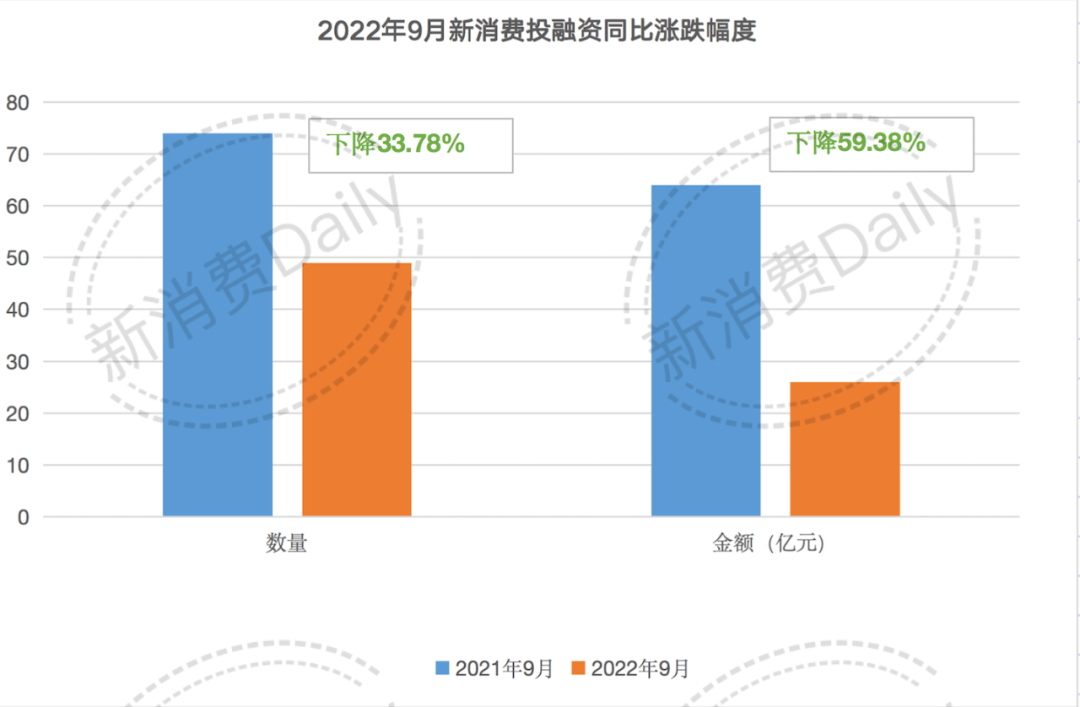

当然,与去年同期相比,融资数量、金额仍是大幅下降。同比2021年9月的74轮64亿元,数量跌幅为33.78%,金额跌幅为59.38%。

01

9月新消费投融资数据:

食品成数量、金额双冠

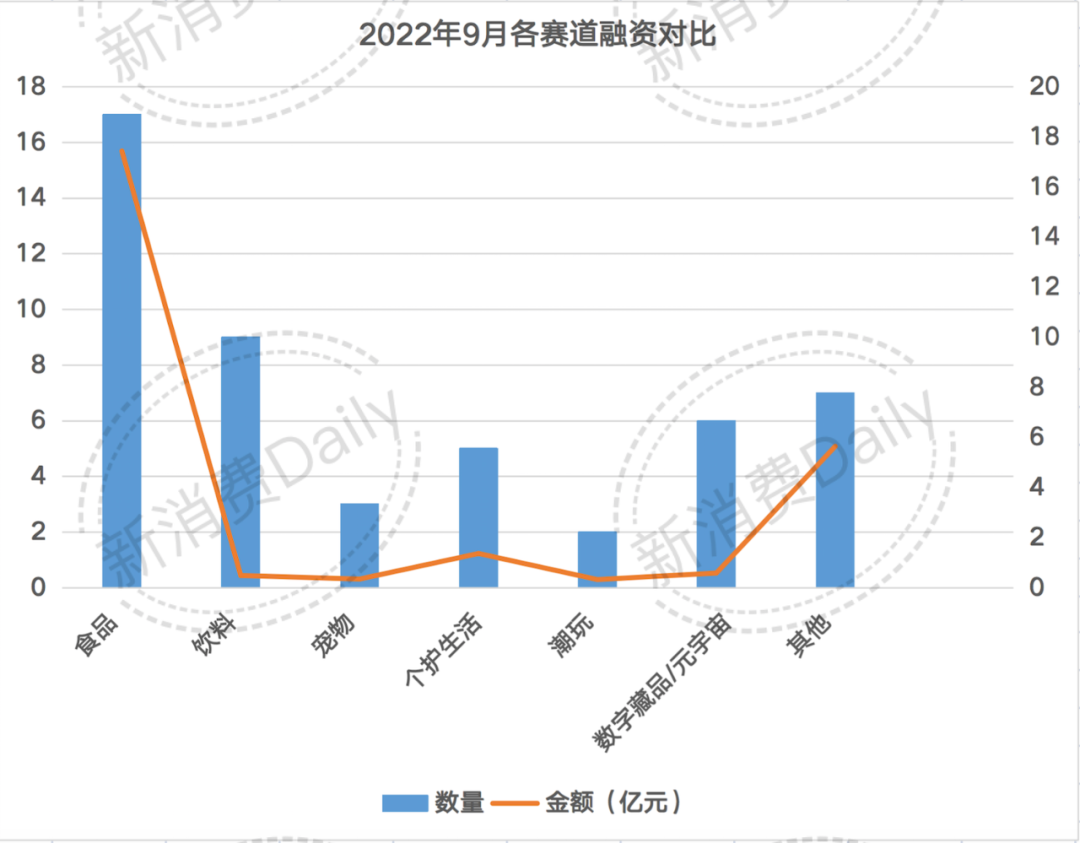

就整个9月消费市场投融资数据来看,食品成为当仁不让的最大赢家。

食品赛道共发生17起融资,融资金额超17亿,值得注意的是,「紫燕食品」IPO6.36亿人民币融资金额还并未计入统计。

包括酒饮在内的饮料赛道共发生9起融资,但由于4轮未披露具体金额,融资金额仅为0.5亿元。

另一个有趣的情况是,新消费Daily曾在8月指出,咖啡赛道略显沉寂,无人问津。但到了9月,咖啡领域发生了4起融资,占据饮料领域半壁江山,“无人问津”的赛道变成了新茶饮。

此外,包括奢侈品电商相关领域在本月共有3起融资,分别为2亿的「寺库」、1.4亿人民币的「欧派亿奢汇」和数百万人民币的「银奢inLUXE」。

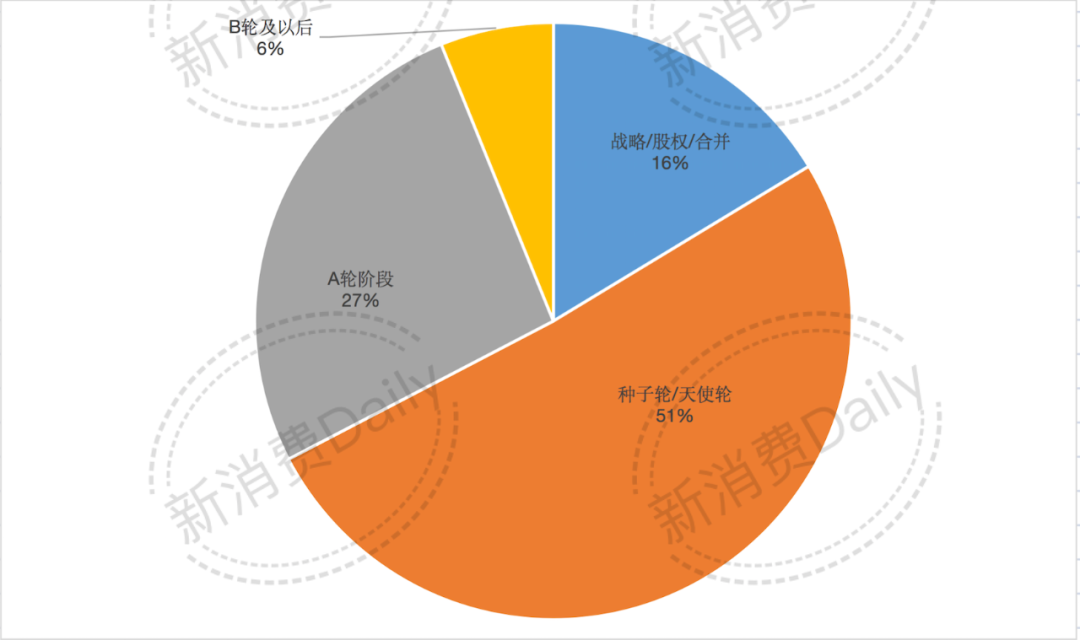

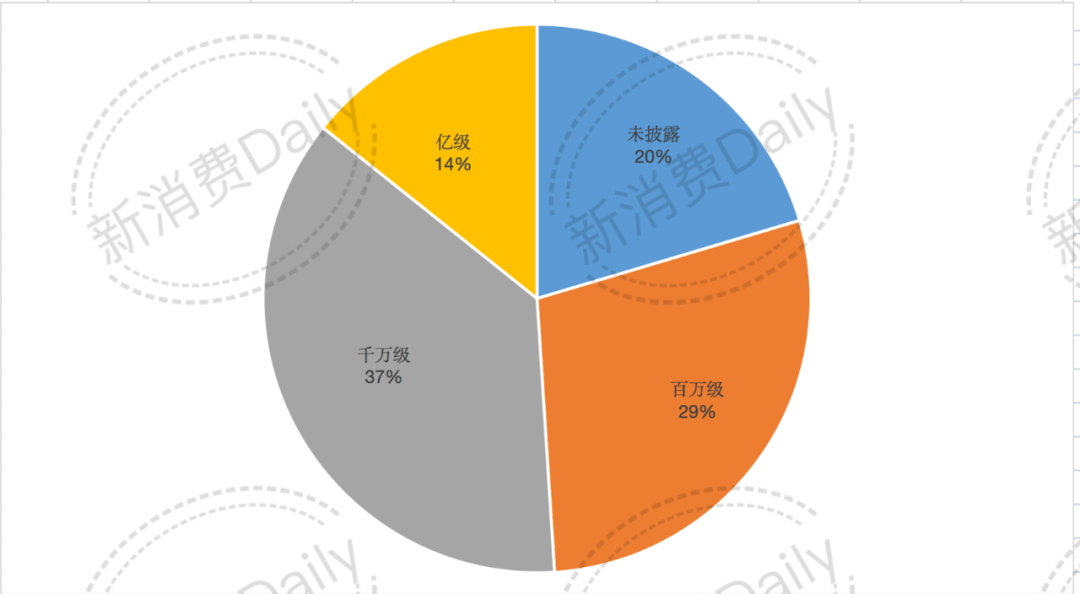

从融资轮次来看。 9月依旧是种子轮/天使轮居多,共发生25起种子轮/天使轮融资,占比51%,A轮阶段发生13起,占比27%。

从融资金额来看 。除10起金额未披露项目外,共有18起千万级项目,占比37%,14起百万级项目,占比29%。

相比8月的6起亿元级别项目,9月亿元级别项目为7起,其中食品占据3席,奢侈品电商占据2席。

02

新茶饮无人问津,烘焙卷土重来?

正如开篇所说,9月投融资消费市场,食品饮料是当之无愧的主角。

一方面,「紫燕食品」、「Tims中国」已成功上市,「蜜雪冰城」也已通过A股辅导;另外,细分赛道方面,烘焙似乎开始卷土重来,包括合并收购在内,本月有6个项目完成融资,咖啡、预制菜也依旧停留在舞台中心。

失去了李子柒的微念似乎并不想失去螺狮粉,在推出「臭宝」这一全新螺狮粉品牌后,又在本月被披露投资螺狮粉连锁品牌「柳螺香」。

此外,关于“水”的消费升级,似乎不只有开始变身瓶装水,小家电品牌“熊小夕”变身「家里泉」,表示未来将聚焦于矿泉机的创新与研发,让更多家庭受益于家里泉矿泉水创新技术。

最后,8月被传“疑似跑路、人去楼空”的「寺库」在本月宣布与与阿拉丁传奇科技集团有限公司达成至多13亿元战略合作,还能否再一战?

1.食品:紫燕食品上市,烘焙卷土重来,预制菜依旧热门

首先聚焦于成功上市的紫燕食品,其也是继“卤味三巨头” (绝味食品、周黑鸭、煌上煌) 之后,又一家成功登陆资本市场的卤味品牌。紫燕食品主要品牌为“紫燕”,其门店名为「紫燕百味鸡」。

紫燕食品招股书显示,2019年、2020年其营收分别为24.35亿元、26.13亿元,归属于母公司的净利润分别为2.34亿元、3.1亿元。

但进入2021年,紫燕食品陷入增收不增利的境地,其全年营收为30.92亿元,归属于母公司的净利润下滑至2.72亿元;2022年上半年,紫燕食品营收16.37亿元,同比增长16.52%,归母净利润为9331.94万元,同比下降27.16%。

值得注意的是,与上述三家主要聚焦于休闲卤制食品的品牌不同,紫燕食品主要聚焦于餐佐卤制食品领域。某种程度上这也意味着,紫燕食品的销售会更加依赖线下,而销售渠道也将成为其后患之一。

以经销商为主的加盟模式,虽然可以在门店数量上得到可观增长,但这也涉及到与经销商分利的问题,同样会进一步压缩毛利空间,以及食品安全方面的隐患。

美团餐饮数据观发布的《2022年卤味品类发展报告》指出,2022年中国卤制品行业规模将达3691亿元,预计2023年达4051亿元,2018-2021年复合增长率为12.3%。

诚然,国内卤制品赛道潜力无限,但又有多少份额属于餐佐卤制品,属于紫燕食品,我们还有待观察。

再来看看有些卷土重来意味的烘焙赛道。

据新消费Daily不完全统计,包括合并收购在内,9月共有6个烘焙相关项目披露融资,分别是:港式茶点品牌「御华麟」、新中式点心品牌「龙门局渣打点心」、新中式糕点「酥品局」、烘焙「麦子妍茶」、「宫颜榴莲坊」与「焙恺餐饮」。再加之踩在8月底或的融资的「可斯贝莉Kissbaby」,烘焙赛道在9月重新站回舞台中心。

具体到细分品类来看,相较于西式甜点、蛋糕品类,中式烘焙仍是资本关注重点。

美团在《2022年烘焙品类发展报告》中指出,虽然中式糕点相比西式甜点、蛋糕是更加小众的品类,但市场增速是最快的。2021年订单量同比增速为124%。

只不过,自带一些网红属性的中式烘焙,“尝鲜”趋向明显,这也是为什么墨茉、虎头局这两个先跑出来的玩家,如今已经显得有些后劲不足。

另一个值得关注的食品赛道融资则是元气森林向西安太阳食品有限责任公司增资超5000万元。

据公开资料显示,太阳食品是西安一家历史超38年的老牌食品厂,旗下拥有两个知名品牌,分别是「太阳锅巴」与「阿香婆牛肉酱」。

就此次增资,元气森林方面对新京报记者表示,许多老品牌沉淀了丰富且宝贵的文化故事待深入挖掘,元气森林坚定看好老品牌的价值。投资太阳食品,也是希望能和这些优质的民族品牌一起,借助各自优势,互相学习,继续努力创新做好产品,深耕渠道,焕新品牌。

值得注意的是,这也并非元气森林第一次“解锁”老品牌。去年9月,元气森林与火腿肠老字号品牌春都达成了战略合作。

彼时,元气森林就表示,公司内部今年 (2021年) 已经正式将“复兴民族老字号”提升为公司战略之一,核心逻辑是通过持续输出管理、市场洞察和产品研发等经验,帮助更多老品牌建立和年轻人消费群体的链接。

显然,在做出一根“健康的火腿肠”之后,元气森林又将目光瞄向了一瓶“健康的调味品”。

同时,不管是太阳食品还是春都,作为一个老字号品牌,其在线下渠道的优势与积累,无疑也能为元气森林提供很大的帮助。

最后,本月包括太阳食品获得的近亿元人民币增资,供应链「蜀海」、坚果炒货连锁品牌「薛记炒货」三个项目融资过亿。

2.饮料:蜜雪冰城要上市,新茶饮无人问津,咖啡热闹非凡

饮品方面同样热闹非凡。

咖啡方面,除了连锁咖啡品牌「Tims中国」的成功上市外,继8月咖啡市场投融资遇冷后,9月的咖啡恢复了元气。定位于“户外+咖啡潮牌”的「AOKKA」得到奈雪的茶投资,此外,「漫咖座餐饮」、「啡之家」、「Two Sense」同样获得资本青睐。

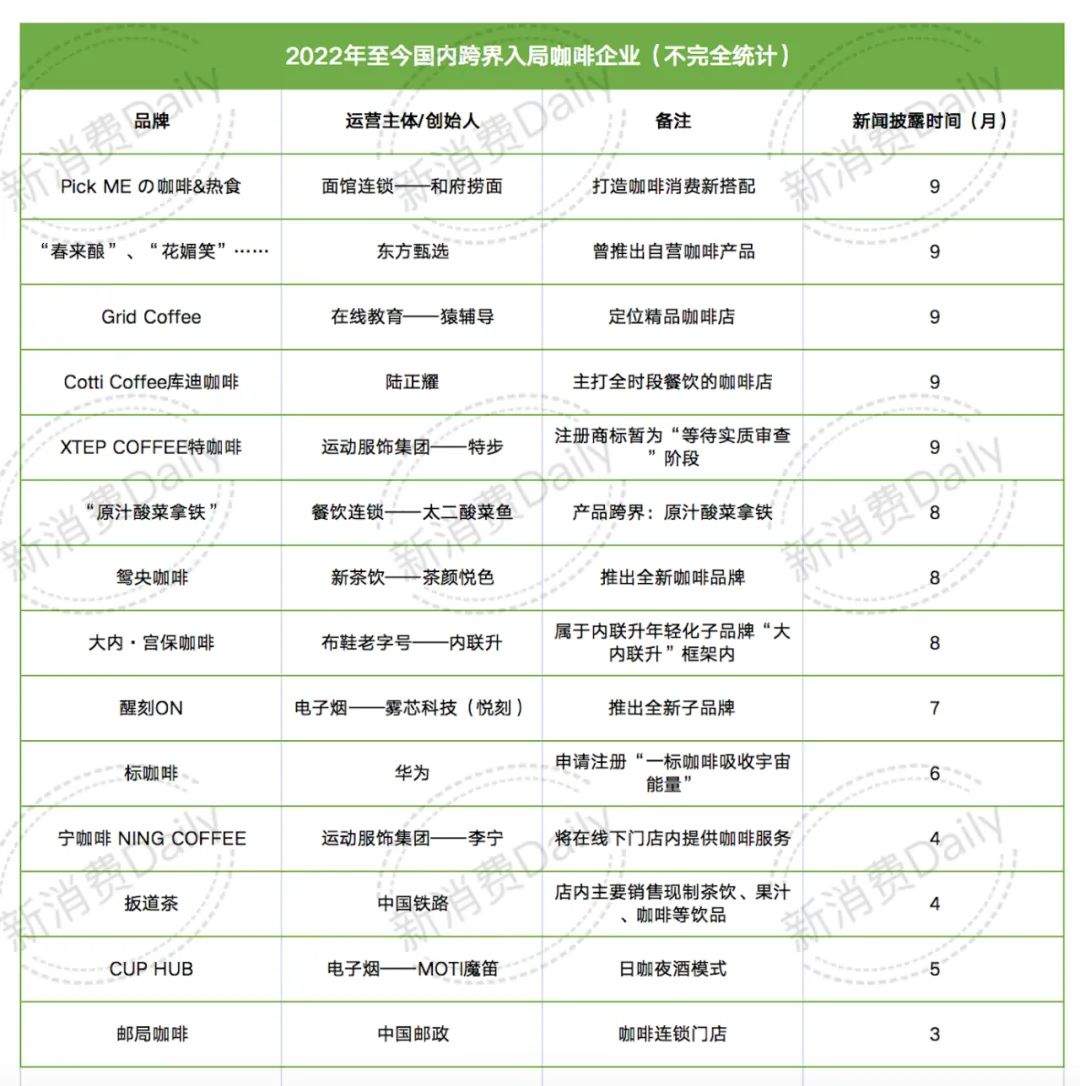

事实上,咖啡品牌层出不穷,入局玩家越来越多已是司空见惯,但值得一提的是,进入2022年以来,跨界咖啡赛道的企业也愈发多元。某种程度上,猿辅导、悦刻进场,和府捞面也入局……咖啡能成“续命水”?

至于新茶饮则有些冰火两重天的意味。一边虽有「蜜雪冰城」通过A股辅导,有望成为“新茶饮连锁第一股”;但另一边,9月仅有主打健康果蔬饮品「MOON GROUND」踩在9月的尾巴上披露了数百万人民币种子轮融资。

事实上,相较于咖啡,新茶饮当下的竞争更加白热化。尤其是,早一年上市的奈雪的茶在8月底才刚刚交出一份亏损2.49亿的财报,即将上市的“雪王”也依旧在推出瓶装水、咖啡等业务拓展版图,试图寻找第二增长曲线。

显然,对于已经开始在县城厮杀的新茶饮,若想再度吸引资本的目光,还需要再讲出一些新故事。

3.个护生活:欧莱雅投资「闻献DOCUMENTS」,“熊小夕”变身「家里泉」

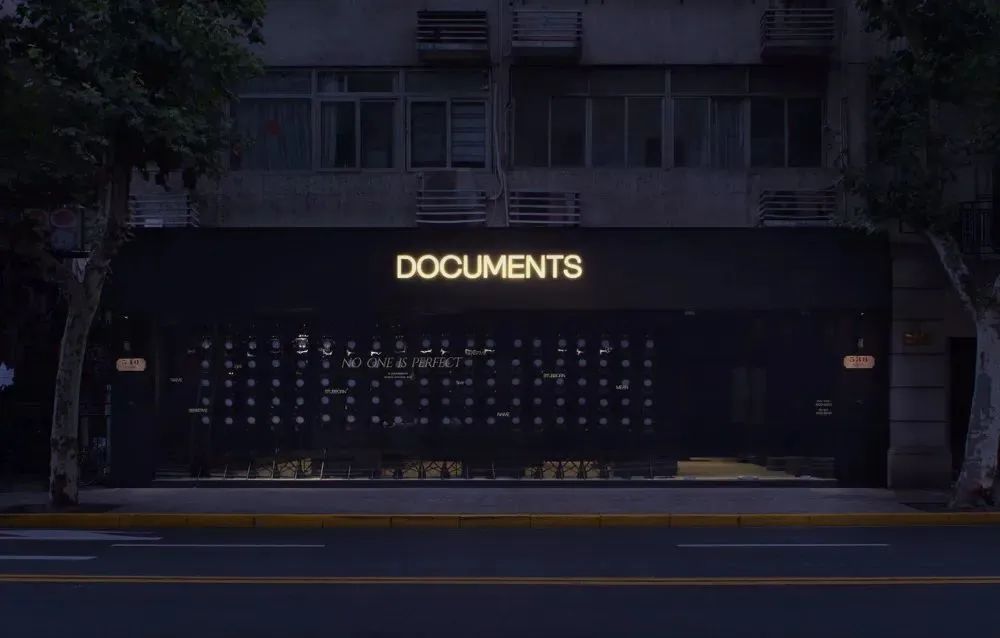

“中国香”的故事还在继续,优等生「闻献DOCUMENTS」也迎来了国际美妆巨头青睐的目光。

「闻献DOCUMENTS」成立于2021年,主打“禅酷CHANKU”的独创风格,致力开发使用产自中国或源自中国的原料创香,在产品开发上以浓香水为主,价格区间在450元至2250元区间。同年7月,「闻献DOCUMENTS」在上海TX淮海商圈开设全国首家旗舰店“夜庙空间”。

据Technavio的数据,全球奢侈香水市场规模在未来五年内将以6.09%的年复合增长率增长至42亿美元,而中国将成为主要市场之一。

波士顿咨询集团最新报告也指出,目前中国香水市场渗透率仅为欧美市场的约十分之一,仍然拥有很大的成长空间。

此外,据新消费Daily不完全统计,2020年至今,共有10个国货香水品牌获得13轮融资,其中气味图书馆、观夏、Scentooze、melt season、DOCUMENTS完成两次及以上,涉及投资方包括红杉中国、众晖资本、清科创投等。

如今,欧莱雅也加入了投资阵营,同时,9月底,有媒体报道称,雅诗兰黛旗下小众香氛品牌Le Labo即将在上海新天地开设中国内地首店……

事实上,关于“中国香”的潜力,国际美妆巨头早已看见并决心发力。

而随着一批“观夏”们的崛起,包括欧莱雅在内的国际美妆巨头,若想在新的消费市场环境下,及时抓住新一代消费者需求,相较于推陈出新,及时投资新品牌或许是更好的选择。

“个护”之后,便是“生活”。

9月初,水家电品牌「家里泉」 (原“熊小夕”) 完成近亿元人民币B轮融资。自2020年7月成立以来,以“熊小夕”品牌相继推出净饮机、速热饮水机、奶茶机等多系列产品。

在此基础上,「家里泉」今年七月对“熊小夕”进行品牌和产品升级,宣布接下来将聚焦品牌首创的长效“矿泉机”产品方向,并同步发布品牌“长效4.0矿泉机”概念机型。

所谓矿化净水器一般指的是具有矿化、富硒等功能的净水器,该种净水器宣称净化后的水富含硒等矿物质,水质可媲美矿泉水。

只不过,无论是「家里泉」的“长效4.0款泉机”,还是卡萨帝、美的、小熊电器等都推出过的“矿泉水”净水机,“矿泉机”并非一个新品类、新概念。

对于“矿泉机”的出现,无疑是抓住了消费升级之下,消费者对于健康饮用水的追求,尤其是偶发的居家之下,对于净水电器的需求。

但如何讲好“矿泉机”的新故事,除了宣传语,本质还是如何在同质化的净水器领域脱颖而出,以及展现具有说服力的产品功效。

03

9月新消费投融资数据汇总

注:

1、该融资数据由「新消费Daily」不完全统计,由于新消费涉及面较广,故可能存在统计遗漏情况;

2、融资时间以媒体披露时间计算;

3、数据来源:36氪、IT桔子等互联网信息及品牌投稿,由新消费Daily整理制图,图片及数据引用需写明来源。

4、对于向市场公开金额的融资,计算中用实际数字。对于没有公开的金额融资,部分融资额数据为估算值,计算方法如下:模糊金额处理:数十万=50万;数百万=300万;数千万=3000万;亿元及以上=10000万;千万级=1000万;百万级=100万;1 USD≈7.12 CNY(以当日统计时间为准)。

茶饮品类规模化程度有望进一步提升。在越发内卷的茶饮赛道,新茶饮品牌如何建立高竞争壁垒?高速扩容之下,企业如何快速争夺存量市场?

资金主要用于茶大椰国内门店拓展和市场布局。茶大椰在不到2年时间密集开出60+门店,2023年预计将拓展到300+门店。

奈雪的茶投资了咖啡品牌运营商“AOKKA”、美团龙珠投资了坚果炒货连锁品牌“薛记炒货”、欧莱雅投资了香水香氛品牌“闻献”......

2022 年 9 月 20 日,安宏资本 宣布,已从领先的生活方式餐饮集团 Wagas创始人John Christensen手中收购 60% 的股权。

关键词:Wagas安宏资本收购Wagas 2022年09月21日

赢商网账号登录

赢商网账号登录