文/周逸斐

编辑/周晓奇

先卷同行,再卷自己,是近期喜茶的真实写照。

最近喜茶接连传出两个动作。先是子品牌“喜小茶”最后一家门店关店,紧接着便传出喜茶开放加盟的消息。

对此,喜茶确认,的确要在非一线城市开放加盟,目的是为了让更多的消费者能喝到喜茶,到时会以合适的店型展开业务。

而对于运营两年多后最终停止运营的喜小茶,喜茶对外宣布的统一理由是“喜小茶已经完成其历史使命”。

喜小茶自成立两年多来,一直未走出珠三角地区,而喜茶今年率先引导的“降价潮”,也让自身价格带与喜小茶重合,成为“压死”喜小茶的最后一根稻草。

喜小茶小程序已暂停服务,图源喜小茶官方公众号

接连降价、“一关一开”的动作,背后其实是喜茶掩饰不住对新市场的渴望。

虽客单价高,但高端茶饮品牌的市场份额却不高。艾瑞咨询发布的《2021年中国新式茶饮行业研究报告》显示,中国新式茶饮中,以喜茶为代表的高端茶饮品牌仅占14.7%,剩余市场份额均是均价低于20元的中低端品牌。

原本高端、中端、低端品牌共存,消费者各取所需,是一个健康的市场。但自疫情突袭,经济形势趋向下行,年轻人的消费习惯愈加保守,明显缩减了原本行业份额就不高的高端市场。从喜茶每年新增门店数量逐步下滑,便可看出高端新茶饮,没那么好卖了。

另一边,资本也变得越发谨慎,今年茶饮行业的融资事件和融资金额在肉眼可见地减少。

高端市场红利缩窄、资本再难给新茶饮市场续命弹药。如此,降价、开放加盟来切入中低端这一新市场,成为喜茶不得不做的自救指南。

不过,喜茶的加盟速度或许不会很快。从目前喜茶对加盟商的系列高要求条件来看,加盟商需要与喜茶一起共同开拓市场,进一步培养消费者,承担教育市场的风险和成本。

但喜茶还未上市,具体盈利水平如何还是未知数。在风险和收益并存的状态下,加盟商是一夜暴“富”,还是一夜暴“负”,皆有可能。

降价潮,卷死“喜小茶”

一场率先由喜茶发起的高端奶茶降价潮,把自家子品牌也卷到了关门倒闭的境地。

在奶茶届,喜茶是当之无愧的“卷王”——最早开辟出高端新茶饮赛道、把单价卖到30元以上、提出使用真奶倡议、把高端奶茶价格率先降到10元时代等。这次,内卷“老大哥”不留情地把自家子品牌也卷进去了。

近期,最后一家喜小茶门店同时也是广州第一家的喜小茶门店,关闭了。这意味着推出两年之久的副线品牌“喜小茶”,正式告别舞台。不过,这一关停决定,似乎早已筹备许久。

多位小红书用户称,从4月开始,喜小茶深圳、佛山、东莞等地方门店就开始陆续关闭,甚至有博主在9月就称“今年喜小茶会全线关停”。

连线Insight还发现,广州一家待开业的喜小茶“花城汇北区店”,早在10月12日,便通知消费者取消开业了。

图源大众点评App

对于喜小茶关停的原因,或许可以从消费者身上找到蛛丝马迹。

“喜小茶的杨枝甘露13元,喜茶同款现在才18元,且门店多、容易叫外卖,肯定买喜茶啦”“喜茶降价了之后,喜小茶真的没啥优势了,品控还差”“本来想开个喜茶副线主攻低价下层市场,没想到这一年整个奶茶行业都在下沉,喜茶自己都降到了十几块的价格,喜小茶卖十几块没人喝、卖几块亏租金,利润太低没必要存在”,诸如此类的用户观点,从今年6月开始,便在多个社交平台出现。

喜茶降价,确实对喜小茶产生了“致命打击”。

2022年一开年,喜茶就悄然降价,率先降到了10元时代,奈雪的茶第一时间选择跟进,乐乐茶后来也加入了降价的行列。一时间,高端茶饮市场的玩家们纷纷“自降身价”,走起了亲民路线。

奶茶爱好者惊喜实现“喜茶自由”的另一边,让主打平价的喜小茶,定位变得尴尬起来。喜茶和喜小茶的产品标准没有太大的差异,喜茶用的是“真果真茶真奶”,喜小茶也用“真材实料”,这一度让喜小茶成了喜茶的平替。

而在喜茶降价后,主品牌喜茶与子品牌喜小茶之间的区隔变得越发模糊起来。

要知道,比起产品、门店特色本身,喜小茶更吸引外界关注的是其价格、与喜茶的关系。

按照5元一个档次,茶饮市场可以分成10元以下、10元-15元、15元-20元、20元-25元、25元以上几个价格带。自喜茶今年年初一次性把最低价降到10元以下后,就一次性占了全价格带,自然挤占了喜小茶主打的6-15元平价市场。

但原本喜小茶便是为实现不了“喜茶自由”的用户设计,消费者喜欢喜小茶也是基于对喜茶的喜爱。如今喜茶已经降价到了中端价格带,喜小茶在产品层面又无力开辟更新的品类形成差异化,部分用户自然会回流到喜茶。

喜小茶也被主品牌带偏了——今年5月喜小茶跟上喜茶降价步伐,奶茶降至9元一杯,并承诺年内推出的饮品不超过15元。

图源喜小茶公众号

这意味着利润空间也被进一步挤压,反映在原材料上,则变成消费者口中的“比起第一次喝喜小茶,现在越来越难喝了。”

一边被消费者抛弃,另一边喜茶也在有意淡化对喜小茶的支持。

比如,去年5月19日,喜茶为成立一周年的喜小茶撰写了《喜小茶一周年小报告》,详细介绍了喜小茶成立一年内取得的成绩。到了今年,直到喜小茶全线关停,新的白皮书报告也毫无踪影。

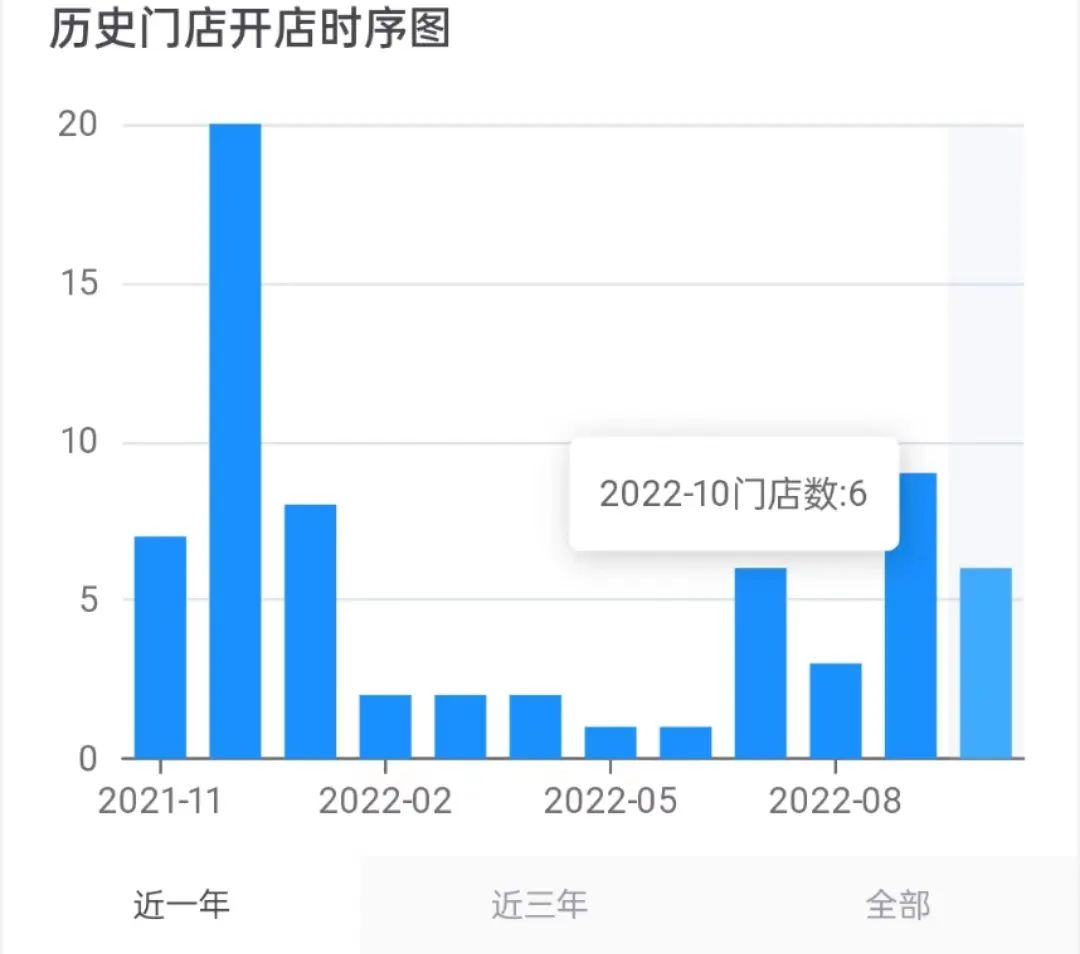

最明显的动作是开店节奏陷入停滞。截至今年5月底,喜小茶共在广东省开出23家门店,而成立一周年时,广东已经有了22家,相当于第二年整年内,喜小茶几乎在原地踏步。

其实,从喜小茶被赋予喜茶产品基因开始,就注定了失败结局。它并不能与喜茶这一茶饮品牌形成多品牌战略,只是喜茶在中低端市场的进一步延伸,完全依附喜茶,易陷入“一荣俱荣,一损俱损”的品牌危机。

喜茶把喜小茶“卷”没了,也可以说是喜小茶是被市场淘汰了。

喜茶下沉,还得靠加盟商

随着喜小茶关停,喜茶下沉市场的触角转移到了加盟商身上。

从价格纬度来看,降价后的喜茶已经对中腰部品牌形成了“降维打击”,部分产品已经与第二梯队品牌相当。

比如,一点点的绿茶拿铁等几款饮品价格为15元,比喜茶同类产品纯绿妍轻乳茶还贵出2元,且单杯规格还少了20毫升。喜茶在中高端市场,具有品牌优势。

目标人群的重合,意味着同价格带品牌之间都会有一些消费者流入流出,对于大部分消费者而言,哪个品牌也不是不可替代的选择。因此,短期来看,价格战的确能提高单量。

但从长期发展来说,把以价换量作为阶段性策略不断应用到新的区域市场(非一线城市),才是真正拉开市场份额差距的核心因素。否则,只是在存量市场里找增量。

一线城市虽消费能力高,但消费需求是有限的。

头豹研究院调查显示,网红茶饮在新一线及一线城市用户规模占比超过了60%,各大头部品牌争夺集中在一线城市这一存量市场。消费频次高的中低端市场,更有待释放。

相当大比例的消费者集中在中低端市场。咨询机构弗若斯特沙利文《2020中国新茶饮行业发展白皮书》数据显示,40.7%的新茶饮消费者会选择16-25元价格带的产品。

但目前,喜茶与其他占据中低端市场的品牌相比,最大的劣势就是规模。

2022年前三季度,喜茶新开门店数甚至只有30家左右,还不到蜜雪冰城每月新开店数量的零头。在加盟型奶茶店遍天下的中低端市场,喜茶必须加快速度了。

喜茶今年新增门店数量,图源窄门餐眼

继续以直营店开店扩张,必然需要巨大的现金流、更大的经营压力、更多的时间成本。因此,率先打响价格战后,再入乡随俗,开放加盟制,抢占高端品牌在中低端市场的据高点,无疑是喜茶开拓下沉市场的最便捷途径了。

喜茶将加盟费定得与茶百道、一点点等差不多,目的就是为了抢它们的加盟商资源,快速复制。

喜茶的野心是靠加盟制占领下沉市场,但能否真正撑起来,仍需时间解答。

奶茶行业发展至今,中低端市场早已被加盟公司搅为一盘浑水,奶茶加盟领域更是出现了大批亏损的加盟商,苦不堪言。

因此,初入加盟市场的喜茶,如何在保护自身品牌力的同时,筛选一批认同喜茶文化且能“全身心投入一个长期持续的品牌项目”事业合伙人,着实要花费一番力气。

同时,只有带着加盟商赚钱才能实现大规模扩张。而目前喜茶本身尚未宣布盈利,未来的加盟制能否达到预期效果,还有待观察。

加盟模式是扩张的便捷途径,但也极其考验品牌和加盟商的双方运营能力。喜茶要讲好加盟新故事,也并不容易。

喜茶的盈利焦虑,加盟制能解吗?

带头降价、开放加盟,在内卷道路一骑绝尘的喜茶,焦虑感也越发显露出来。

“新式茶饮第一股”奈雪自上市便一路下跌、至今市值跌了七成,冲击“新式茶饮第二股”的蜜雪冰城已赴A股上市。喜茶身上的包袱越来越重,要想在IPO落地之前,撑起让投资人满意的估值,不能只靠产品力了。

奈雪的茶市值,图源富途牛牛

如今摆在喜茶前面的问题,其实和奈雪的茶一样,即怎样才能赚钱,以及怎么赚更多钱。

到目前为止,喜茶尚未宣布盈利。高端茶饮品牌的盈利之路也并不好走,这点从奈雪的茶的财务状况可以看到。

奈雪的茶招股书显示,2018年至2020年,奈雪的茶三年分别有10.87亿元、25.02亿元、30.57亿元的营收。营收屡屡攀上高峰,但盈利之路却十分艰难,奈雪的茶在这三年内的经调整净利润分别为-5660万元、-1170万元和1664万元。

上市后的这一年半,奈雪的茶盈利情况依旧未好转,继续陷入亏损漩涡。宣布跟进降价潮后,今年上半年,奈雪的茶更是出现自上市以来首度营收下滑的状况。

高端茶饮品牌盈利空间有限。久谦中台数据显示,这一定位的品牌每月净利率不足20%,原材料成本、人力成本及租金三项成本支出占比过重。

以奈雪的茶为例,奈雪的茶招股书显示,奈雪的茶平均售价为27元,其中材料成本为10.37元,占38.4%;人工成本为7.7元,占28.6%;租金成本为4.13元,占15.3%。扣除这些固定成本,奈雪的茶每一杯最多赚4.78元。

这几年新消费市场环境走向低迷,即便经历原材料涨价潮,为了确保销量,喜茶等高端茶饮品牌也不得不反向降价。原本就不多的高端茶饮利润空间更会进一步被压缩,喜茶很难通过价格讲出盈利故事了。

今年喜茶旧事重提“向奶精说不”的背后,就是在价格体系退无可退时,找寻消费者为其买单的理由。

而以加盟制大赚的蜜雪冰城,又提供了新的想象空间:只卖奶茶的确不赚钱,但给加盟商卖原材料赚钱能赚钱。这方面,喜茶的供应链或许能发挥优势。

比如在水果原材料方面。这些年来,新茶饮的竞争进入了白热化的阶段,茶饮品牌们不断推陈出新,上新产品来应对同质化的问题。桃子、葡萄等大众款被各品牌们运用殆尽之后,只能把目光放在开发小众的水果当中。

图源喜茶官方微博

因此,相对边缘化的水果被推到了大众眼前,它们的出圈成为新茶饮品牌打造爆品的密码。比如,芋头、油柑、芭乐、桑葚、刺梨等,都成为消费者手中的“宝藏茶”。

头部玩家喜茶,自然也有带火一众水果的能力。若其加盟店数量开到一定数量,必然需要更多供货量,如此一来,喜茶可以对上游供应商有更大的话语权,以更低价格采购到原材料,争取更大的利润空间。

而加盟带来的门店数量抬升,也有可能让喜茶自建工厂、自建供应链,自产核心原材料,最大程度压缩成本。既能在消费者端做到相对低价,同时也让加盟商有利润空间。

这并非没有希望。尚未开放加盟前几年,喜茶就布局了供应链建设。比如其爆款产品芋泥波波系列中使用的原料,便来自喜茶共建种植基地的槟榔芋原料。

一边开放加盟能快速扩张,另一边通过售卖给加盟商原材料,能转移开店成本、提高利润空间的想象力。

对喜茶来说,加盟是必然的选择。因为在打价格战和烧钱扩张直营店的过程中,它的弹药也在快速消耗,而实现盈利,是必须当成最紧要的任务去执行了。

上海店是喜茶的第二家茶坊店,社交媒体上的信息显示,接下来北京(三里屯太古里)和沈阳,茶坊门店均有开店计划。

街头巷尾人人都乐意手持一杯茶百道,但似乎鲜少人愿意为资本市场上的它买单。“新茶饮”老二的上市首秀,是否会令后来者心生退意?

消息称,西贝旗下龙堡在呼和浩特的门店已经闭店。客服表示,店面合同到期,不再续约。龙堡夭折,意味着贾国龙中国堡的转型以失败告终。

赢商网账号登录

赢商网账号登录