文/乐居财经 靳文雨

自去年10月阳光城陷入资金困境以来,董事长林腾蛟就很少在公开露面。他最近一次出现在公开报道中,是10月19日。

这天,他以阳光城董事局主席的身份,主持召开了阳光城第十一届董事局第四次会议,主要议题是,关于阳光城2022年员工持股计划的议案。

面对债务困局,林腾蛟并没有选择设置一道防火墙,把自己隔离在安全区内。而是在想尽一切办法,保住现有的团队和人才,以求顺利度过难关。为此,阳光城甚至推出了“0元购”方案,员工无需出资,即可获得“免费”的股票。

另一方面,阳光城在各个公告中,也一直声称将与各债权人进行充分沟通,不断展示出自己战胜危机的信心,但一些债务问题仍然棘手。它不得不应对来自金融机构与合作伙伴的诉讼,而在一众债权人之中,追的最紧的当属五矿信托。

乐居财经《资管K线》查阅发现,自今年7月以来,五矿信托起诉阳光城及其子公司的司法诉讼,超过300起。而在这些案件中,林腾蛟也因为阳光城债务问题受牵连,多次被列为被告之一。

此外,林腾蛟个人自今年以来,已15次被限制高消费,全部发生于下半年;成为被执行人4次,执行总标的15.83亿元;股权遭冻结3次,冻结股权数额共36.14亿元。

信托融资困局

从最新的诉讼来看,仅11月8日、9日两天,五矿信托起诉阳光城及数家子公司、林腾蛟的案件,就高达16起,案由均为债权转让合同纠纷。涉案公司中,包括阳光城集团上海置业、广西金川阳光城实业、肇庆市昊阳房地产、上海黾兢贸易等。

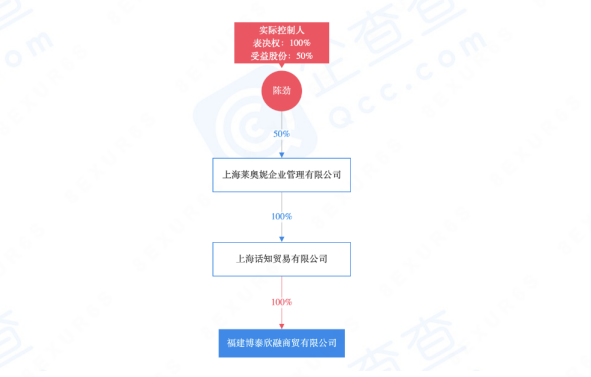

乐居财经《资管K线》注意到,这些案件中,还涉及第三人福建博泰欣融商贸(原名:福建科欣隆商业保理,简称“科欣隆”)。该公司成立于2017年10月27日,注册资本为8亿元,实控人为陈劲,经营范围包含电子产品销售、信息技术咨询服务等。

早在2020年9月,阳光城曾发布一则公告称,拟通过科欣隆受让公司及下属项目公司的上游供应商对债务人的应收账款及其附属权益的方式开展融资工作,总规模不超过20亿元。

2020年12月25日,五矿信托发行了“五矿信托-璟川汇金1号集合资金信托计划”,该信托计划募集资金规模不超过5亿元,预计期限为12个月。据媒体报道,该信托计划资金正是受让于科欣隆持有的应收账款债权,该等应收账款的初始债务人为阳光城集团下属项目公司。

当时,阳光城集团作为共同债务人与初始债务人连带承担应收账款债权项下付款义务,并对初始债务人在应收账款债权项下付款义务提供连带责任保证担保。

该信托计划为固定收益类,根据五矿信托于2021年7月1日公告,该信托计划单位业绩比较基准利率为4.50%/年,在受托人内部风险等级为R3级。

然而,自2021年10月起,阳光城在境外发行的美元债价格开始大幅下跌,第三季度的营业收入和利润下滑,扣非净利润亏损,经营情况下滑。随之,该信托计划也开始“爆雷”。

另据报道,今年6月,五矿信托鼎兴1号至15号产品全部到期,均无法完成兑付,总规模超23亿元,多名投资人已收到该系列信托计划申请展期18个月的通知。

值得一提的是,2021年7月,该信托计划成立半年后,二度闯关科创板IPO的上海康鹏科技公司(简称“康鹏科技”)在未经董事会或股东大会审议的情况下,也使用5000万元购买了该产品。

2021年年底,由于该信托计划的初始债务人阳光城集团下属项目公司已无法按时偿还款项,康鹏科技当年即确认了公允价值变动损失4848.75万元。2021年末信托计划到期,截至今年2月,仅收回78.75万元。

处置资产化债

就阳光城来说,该公司并不是第一次和五矿信托打交道了。

2020年7月2日,阳光城曾披露,持有85%权益的子公司重庆穆光房地产接受五矿信托提供的12.3亿元的融资,期限不超过24个月。

作为担保条件,阳光城全资子公司东莞市光启房地产以其持有的土地提供抵押,东莞光启房地产100%股权提供质押,阳光城对该笔融资提供全额连带责任保证担保,另一股东方刘旭东按权益比例为公司提供反担保,重庆穆光房地产为阳光城提供反担保。

自2021年10月起,阳光城陷入资金困境,多家评级机构认为其偿债能力减弱。针对债务危机,阳光城只能通过处置资产来挽救。

今年1月25日,阳光城公告了本次担保的最新进展——阳光城全资子公司深圳市阳光城实业发展有限公司100%股权转让给五矿信托,进行让与担保;东莞光启房地产购房尾款提供质押(金额以实际质押登记为准),其他的融资金额、期限、担保条件等均保持不变。

所谓“让与担保”,意味着如果阳光城到期不还钱,五矿信托可以卖掉标的物,多退少补。而在当下,阳光城的偿债风险加大,新增让与担保以及购房尾款质押,可为兑付增添保障。

此外,阳光城还将不少资产也转手给了五矿信托。今年1月13日,五矿信托在杭州橙光置业的股权占比从30%上升至99%,阳光城从持股20%降至1%,另一家原持股50%的杭州诺璟企业管理选择退出。

时间再往前推移,去年11月25日,苏南阳光城置业转让湖南中正房地产94%股权予五矿信托。

据乐居财经《资管K线》了解,湖南中正房地产是由阳光城在2016年从自然人张恺和曾惠芬手中以3.7亿元收购得来,背后主要是长沙劳动广场的商住项目,住宅项目命名为阳光城檀府,仍为一宗在建项目。

今年4月,长沙阳光城檀府也被五矿信托收购,目前项目名更改为长沙檀府。长沙檀府位于黄兴南路与劳动西路交汇处,地处五一商圈附近,目前在推大平层产品。

资本“跳船”

事实上,除五矿信托之外,自去年9月阳光城开始出现债券展期和违约以来,其遭遇的诉讼并不罕见。此前地产上下游产业链供应商之间合作得越密切,后续就越容易产生间隙与纠纷。

今年2月10日,阳光城公告表示,福建阳光集团、全资子公司东方信隆资产管理、控股股东一致行动人福建康田实业所持有阳光城的部分股份被中航信托司法冻结,冻结涉及股份合计约2.26亿股,占阳光城总股本的5.47%,冻结原因为财产保全。

在此之前,光大兴陇信托也加入了追债行列。去年11月,它将阳光城及其旗下5家企业诉至法庭。最终,法院在约8.32亿元范围内,查封、扣押、冻结申请人已提供的被申请人名下财产。

今年7月,因金融借款合同纠纷,云南信托也将阳光城、南宁阳正煦光房地产及厦门大唐房地产告上了法庭。该案案号为(2021)桂01民初4540号,审理法院为南宁市中级人民法院。

而除了信托,阳光城还有来自银行的压力。此前,中信银行福州分行、南京银行、华夏银行等申请冻结阳光集团所持阳光城部分股份,案由系财产保全。

10月13日,阳光城披露了有关累计诉讼、仲裁情况的公告。公告称,在过去12个月内,除已披露过的诉讼、仲裁案件外,阳光城及控股子公司连续12个月内累计收到相关法院执行文书涉及正在执行的案件金额合计为5.99亿元,占公司最近一期经审计净资产的3.3%。

此外,公告中还提到,阳光城及控股子公司另有合计金额约127亿元的事项正与金融机构或其他合作方进行谈判。

企查查显示,截至目前,阳光城过去5年累计司法诉讼1605起,其中96.2%的案件身份为被告。这些案件中,案由为票据追索权纠纷的高达748其。其中2022年发生的司法诉讼高达1533起,占5年来总案件的95%。

值得注意的是,上月末,据香港破产管理署网站,阳光城旗下境外主体阳光城嘉世国际近日已被香港法院颁布清盘令,为内地房企近年来在香港首例。

据悉,自去年下半年以来,恒大、新力、大发、花样年、祥生控股、福晟国际、天誉置业等多家房企的境外主体都曾收到“清盘呈请”,但未进入法院审批和执行阶段,因此尚未被发布清盘令。

此次阳光城将“0元购股”摆上了台面。自2014年开始的员工持股计划里,记录了阳光城从初露锋芒、风头正盛,再到跌宕起伏的全过程。

在此次二度出手,收购剩余的由世茂集团持有的45%股权后,苏宁世茂·璀璨云著将彻底易主,由五矿信托与与中国信达接手。

广州南沙区恒睿文化旅游发展由恒大童世界100%控股。目前广州南沙区恒睿文化旅游发展已由五矿国际信托100%控股。

蓝绿双城控股发生股东变更,新增湖州宸盛股权投资合伙企业(五矿信托),其持股6%,蓝绿双城控股注册资本从63000万元增至67021万元。

中国恒大以约6.37亿美元出售位于香港元朗的一宗未开发土地,用于偿还在该项目的财务义务,此次出售预计致使恒大产生7.7亿美元的亏损。

11月9日,大连万达商管新增股权出质1亿元,质权人为西藏信托,出质股权标的企业为兰州万达广场,占所持股份比例为100.00%。

赢商网账号登录

赢商网账号登录