近期,有媒体消息称世茂集团仍处于与债权人的沟通之中,尚未有突破性进展。

从4月第一笔私募债获展期以及联交所停牌以来,世茂集团整体债务解决进度较慢,除了表内债务规模较大外,表外债也是债权人担忧的主要因素。

目前来看,世茂集团在推动债务展期及境外债重组的同时,正加快资产处置回流资金。

其中,市场参与者普遍对集团下属的一线城市资产更感兴趣。

世茂集团若是只围绕资产进行谈判,很容易陷入僵局。因此,重组各方首先要取得基本的互信,其次是降低预期,亦或需要各方都作出让步。

债务重组进度

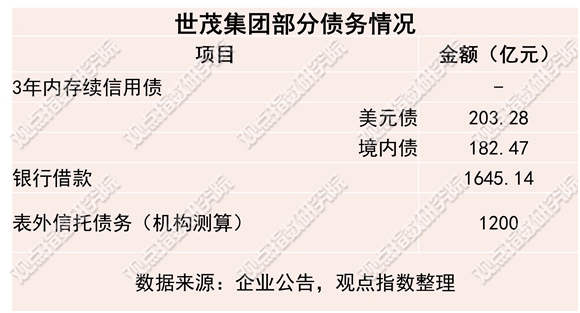

截至2021年6月末,世茂集团表内负债约4636亿元,其中有息负债1645亿元。具体来看,以世茂集团为主体发行的美元债存续8笔,金额约57.2亿美元,换算成人民币约415.27亿元(彼时汇率7.26:1,此前最低为6.3:1,美联储加息对集团债务也有一定不利影响)。

目前,2017年发行的4.75%利率的美元债在7月已经到期,本息合10.24亿美元,公司未能支付已构成违约。

境内债方面,世茂集团发行主体主要为企业控股的上市平台世茂股份以及上海世茂建设。根据世茂股份2022年中报,股权穿透下,世茂集团持有世茂股份63.92%股份,持有表决权比例为73.15%,为世茂股份的最终控制方。

根据国内合并报表的实体理论,世茂集团境内债包括旗下世茂股份与世茂建设发行的公司债、中期票据、资产抵押证券等21笔,规模累计约244亿元。目前,世茂集团已有4笔境内债获得展期(19世茂G3、20世茂G2、20世茂G3、20世茂G4)。

虽然集团承担的表内债务大,但与土储货值及收入和资产体量相比,并不显得臃肿,即使从“三道红线”看,世茂集团也还保持在绿档(1H2021数据),扣除预收款后的资产负债率为68%,净负债率50.9%,现金短债比为1.9倍。

世茂集团债务重组推进缓慢的原因是表外债务,包括此前集团前任会计事务所的公告,更换审计所中一项主要原因,为“要求提供关于涉及世茂集团合营企业及联营公司的若干信托贷款安排的资料”。

据此前瑞银的一份报告估算,世茂表外负债规模可能为1200亿元。

优质资产置换效率高

在推动债务展期及境外债重组同时,世茂集团正加紧资产的处置,回流资金。

从去年12月开始,陆陆续续发布了6条关于资产处置的公告,其中主要为物业开发项目(包括住宅及综合体),以及1家位于上海的酒店物业和1家管理名为“维港滙”的西南九龙物业发展项目特殊目的公司。

不到一年时间,世茂集团出售资产可回流资金约151亿元(合同对价),资金用途主要为偿还负债以降低负债率以及小比例用于企业的一般经营用途。

资产出售的同时还带走了一部分的集团债务,如今年8月份的资产包出售合同,据披露,总代价包含了转让项目公司结欠的债务金额6.53亿元,以及未偿还往来款3.74亿元后形成代价净额33.16亿元。

总体来讲,在当前销售市场热度较低的环境下,新房销售或是持有型物业的现金流回流速度较低,以资产出售的方式降低负债率的效率较高。

同时,从资产出售对集团的财务影响来看,世茂拿出的位于一线城市的资产具有较好的市场价值,出售对集团仍贡献了规模不等的盈利。

债务重组方案与变通

此前有媒体消息称,8月份世茂集团提交了一份境外债务初步重组方案。

主要内容为46.5亿元银团贷款展期3年后开始分期摊销偿还(最长期限93个月内内摊销完毕),公、私债券方案同理;而对于B类债务(总额71.3亿元),公共债券(57.2亿元)、私人票据(10.7亿元)及无担保双边贷款(3.4亿元),计划重组方案生效后发行6批新票据,期限同样分布与3-8年内的区间。

因此,结合世茂集团的债务以及过去一年资产出售的特征,预计集团债务重组的放宽期限会在3年以上。

根据过往披露,集团2020年末土储货值为13800亿元,按城市能级划分,一线城市占比19%,对应货值2622亿元;二线城市占比53%,货值7314亿元。

不包含估算的1200亿元表外负债的情况下,一线城市货值担保可以较好地覆盖3年内到期的境内、境外债以及全部银行借款;假设以30%的折算代替这部分土储的账面价值,则出现约196亿元债务无法被覆盖的情况;进一步考虑表外债务的情况则有约1396亿元的债务无法被较优质资产足额担保。

重组主要是围绕债务重组、项目再融资、资产抵债、资产出售、资产股权转让等方式解决问题。从上面的数字也一定程度上反映出,若是只围绕世茂集团的优质资产进行谈判,问题解决上较容易陷入僵局。

因此,观点指数认为,重组各方首先要取得基本的互信,其次是降低预期,同时也需要各方或作出一定让步。

9月份中世茂集团与大华银行就香港九龙大窝坪项目签订融资协议,规模约103亿港元,以取替原有的项目贷款融资。这项再融资安排不仅防止了项目停滞,也为集团通过重组方案打了样,给债权人带来一定信心。

不过这笔再融资的顺利通过除了项目本身较优质以外,也和大华银行对项目的债务情况比较熟悉有关。因此对于重整,亦同时需要利用重组法律的有效性,统一暴露所有的债务问题,根据资产负债的情况,出售或剥离,通过后期的运营和增值,提升物业价值。

在此次二度出手,收购剩余的由世茂集团持有的45%股权后,苏宁世茂·璀璨云著将彻底易主,由五矿信托与与中国信达接手。

世茂股份监事会于9月5日收到公司职工监事杨煜提交的书面辞职报告,杨煜因个人原因,申请辞去公司职工监事的职务。

传世茂集团已将一份境外债务初步重组方案给到了债权人小组的财务顾问,为46.5亿元银团贷款计划分摊3-6年摊销,公、私债券延展39-93个月。

11月18日,国美零售宣布终止向控股股东黄光裕收购鹏融地产(海外)有限公司的全部股权,目标公司的主要资产为国美商都物业及湘江玖号物业。

黄其森回归之后,泰禾迅速进行董事会换届。离开8个月,并不影响黄其森在公司的职能,作为公司创始人和实控人的他依然是权力中心。

赢商网账号登录

赢商网账号登录