惠誉评级称,阳光城集团股份有限公司(阳光城)的一笔商业房地产抵押贷款支持证券(CMBS)交易接近违约,而此前北大科技园和红博会展购物中心发生实质性违约,这暴露出中国CMBS交易中的几项结构性缺陷,包括基础资产现金流疲弱导致偿债备付率较低、抵押物质量较差,外部增信的保障作用有限且对手方风险通常高度相关。

2022年10月24日发布的阳光城的运营报告显示,该单一借款人未能将规定款项转至信托账户,导致基础资产现金流不足以覆盖优先B级债券的约定应付利息和优先A级债券的约定应付本金。不过,10月20日召开的债券持有人会议通过了豁免违约事件、调整偿付计划的提案。此前,北大科技园和红博会展购物中心发行的单一借款人CMBS分别于2020年3月和2018年10月发生违约。

由单项或多项物业支持的单一借款人交易是中国最常见的CMBS结构,大部分案例中,基于第三方评估的平均放贷比例为40%-45%,且优先级债券(即A级和B级债券或单一优先级债券)的平均偿债备付率为1.25倍。中国的单一借款人CMBS常涉及一二线城市中现金流周期性和波动性较强的较低等级物业,而美国的单一借款人交易则通常基于全周期内价值和现金流具有韧性的优质物业及地段。经常性支出有时由信托产生,不纳入计算,因此中国CMBS的偿债备付率可能会被高估。

为弥补疲弱的基础资产现金流,中国的大部分CMBS交易会包含外部增信,主要形式是借款人的母公司或关联公司承诺提供信用和流动性支持。但是,在上述三项CMBS违约及接近违约事件中,外部增信未能提供额外保障。在借款人陷入财务危机之时,外部增信提供方亦面临财务困境,这表明两者之间的违约风险高度相关。

另一个常见问题是缺乏资金隔离制度,回收款项通常与借款人的资金混同,仅在每季度或每半年划转一次。上述三个案例中,借款人因陷入财务困境未能划转该等资金,这表明对手方风险高企。因此,惠誉认为这些交易的风险水平无法独立于借款人的风险状况,且外部增信提供方的支持也无法缓释相关风险。

此前两项违约事件发生后多年内款项回收进展仍有限,这凸显出违约处置流程的复杂性。举例而言,北大科技园事件中,由于就特别处置计划达成一致的债券持有人票数不足,贷款回收进程停滞。上述两项违约事件后的处置流程均超出了交易约定的两到三年的尾期——相比之下,惠誉授评的其他市场的CMBS交易的尾期通常为五年以上。

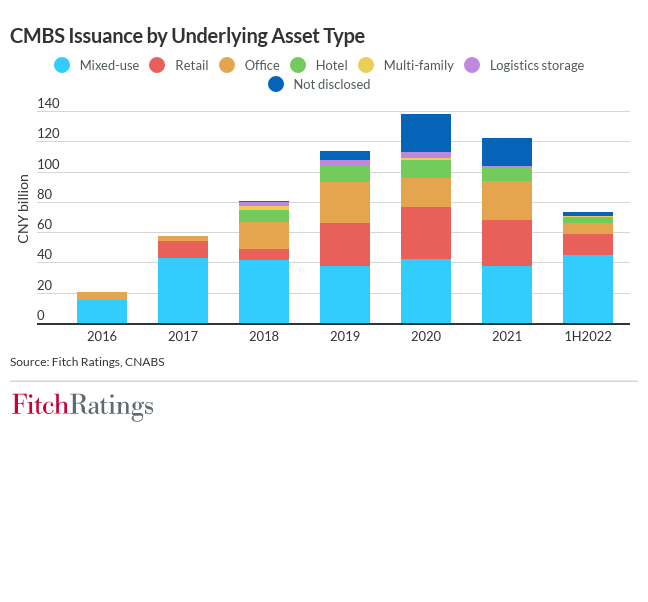

中国的CMBS交易通常由物业所属房企的母公司提供支持。由于融资成本低于银行贷款且投资者群体多元化,CMBS已成为中国商业房地产开发商常用的融资工具。截至2022年6月末,中国已有288笔CMBS交易,大部分以私募形式发行,最受欢迎的标的资产是一线城市和顶级二线城市的购物中心、写字楼、酒店及其他零售类和物流仓储设施。截至目前,惠誉尚未对中国的任何CMBS交易进行评级,且惠誉预期CMBS交易的上述缺陷得到改善后方可获授国际评级。

本季度CMBS发行规模210.14亿元,环比下滑44.84%,同比下滑44.13%,这是疫情叠加投资者对房企信心不足的表现。

截至2021年8月末,半年时间内,碳中和债累计发行规模已达1586.14亿元,占2021年境内绿色债券总发行规模45%。

12月28日,龙光集团宣布,全资附属公司龙光控股拟向合格投资者发起深惠龙光城资产支持专项计划,募集资金规模6.65亿元,预计2033年到期。

海南雅诚房地产开发有限公司董事长朱荣斌他离职阳光城半年后的首次亮相,带着准备了将近三千字的发言稿,出现在了公众眼前。

2021年阳光城实现营业收入425.26亿元,同比下降48.25%;实现归属于上市公司股东的净亏损69.52亿元,同比下降233.17%。

离开阳光城后,朱荣斌有了新动作。3月,他在广州悄悄注册成立新公司荣宇建设;4月13日消息,荣宇建设旗下新增第一家子公司海南荣乐建设。

赢商网账号登录

赢商网账号登录