作者/珠子

上一篇,我们复盘了2022年的消费市场。

纵然大盘惨不忍睹,消费信心跌落谷底,但仍可以看到一些曙光。比如京东依靠物流优势逆势牌局、家居场景相关品类快速增长等等。

除了电商、品类和品牌维度,另一个直观反馈市场热度的指数就是一、二级市场活跃度。

在消费领域,资本扮演了极为重要的角色。尤其自2018年以来,平台依次呈现流量洼地,品牌普遍加大营销投入,陷入流量与资金的追逐战。

消费投资一路走高,在2021年上半年达到顶峰。随即而来的是不断遇冷,在2022年更是直接遭遇寒冬。

那2022年的消费投融资整体态势如何?哪个赛道最先被资本抛弃?哪个领域依旧能得到资本赏识?2023年有哪些值得关注的投资机会?

为厘清这一年的消费投融资市场变化,沥金联合烯牛数据一同梳理了2022年的消费投融资事件,并按照地域、轮次、机构、品类等维度进行了深度解读,以下是结论总览:

1. 消费投融资概览 2022年消费行业投融资事件数大幅下降,全年只有982起,同比下滑43%;投融资项目主要分布在北上深杭等一线城市;主要轮次集中在天使轮和A轮,融资金额集中在500-5000万人民币。

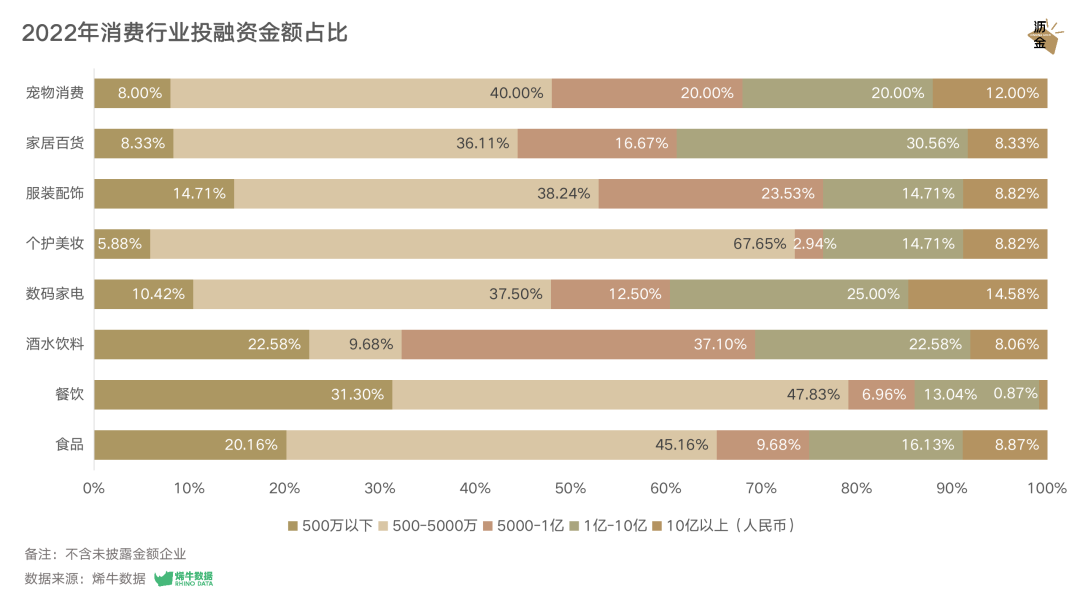

2. 大额融资项目 大额投融资主要集中在数码家电与家居百货领域,单笔最大投融资是华润啤酒收购贵州金沙酒业,获投金额为123亿元。

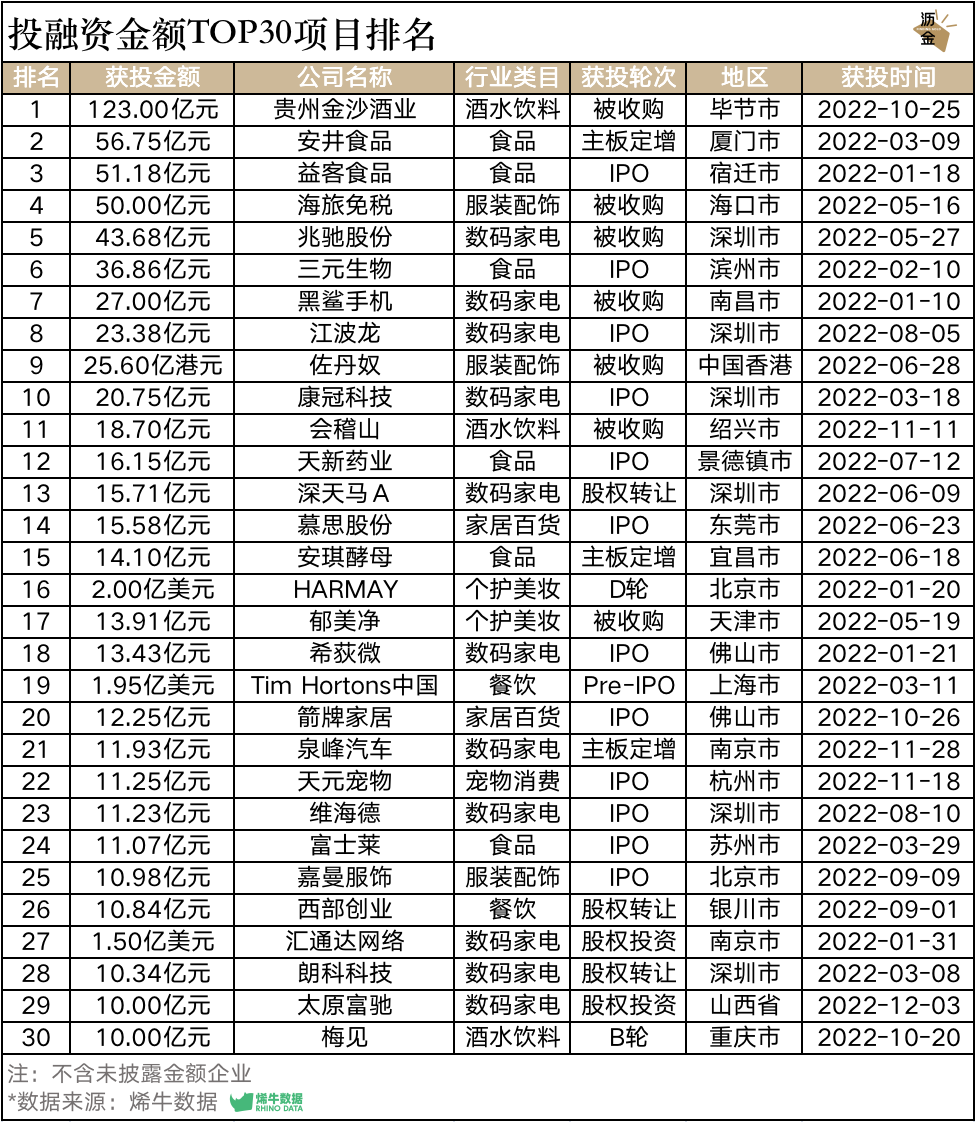

3. 投资机构 综合基金普遍减少消费类投资,消费基金的出手次数最多,出手次数TOP3为壹叁资本、金鼎资本和梅花创投。

4. 重点类目 食品出现多家融资额超过10亿的企业;餐饮融资不容乐观;数码家电集体遇冷;美妆个护HARMAY话梅创造单笔最高融资;服装配饰的投资重点在供应链;家居百货多家企业走上IPO之路;宠物赛道多家企业获得亿元以上融资。

5. 未来展望 2023年消费投资会逐渐恢复,机构会重点关注创始人的风险应对及现金流管控能力;项目的创新能力和PMF将是机构检验的关键。

6. 数据维度 本文汇率按照:1港元=0.8933元;1美元=6.9596元进行换算及排序;数据周期:2022年1月1日-12月31日。

先看最直观的指标,就是投融资数量。

2022年的消费行业投融资数量大幅下降,全年只有982起,同比下滑43%。

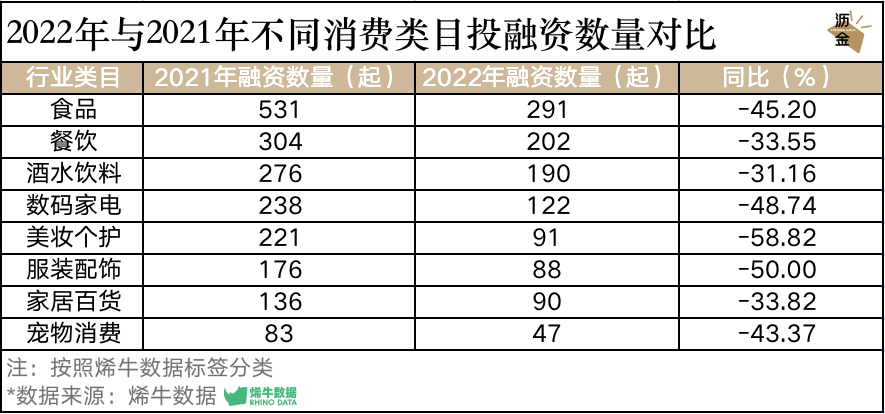

几乎所有赛道的融资件数都不同程度下滑,其中食品领域减少240笔,餐饮领域减少102笔;连去年大火的美妆个护也未能继续获得青睐,同比下滑58.82%。

2022年与2021年不同消费类目投融资数量对比

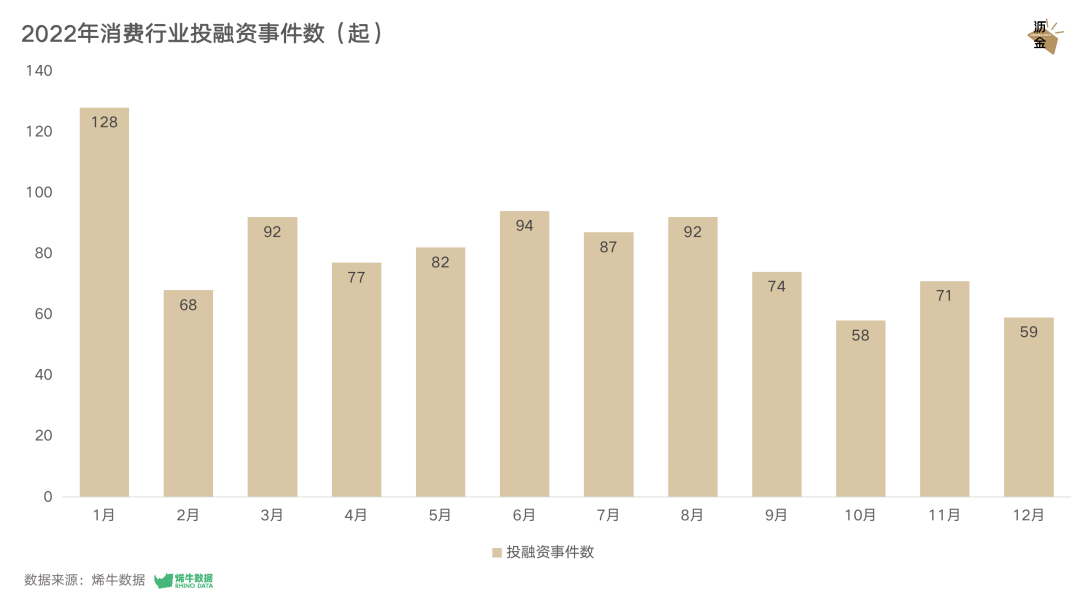

进一步看每月的融资数量,会发现在2022年1月,机构还对消费市场怀有憧憬,并且释放了部分需要在年前披露的项目,投融资数量达到全年最高的128起。

2月受春节假期影响,资本偃旗息鼓,投融资数量大幅下降,仅为68起。伴随全年的疫情反复,投融资事件数量也呈现相关性变化。

除3月、5-8月短暂回暖,其余月份投融资数量均不足80起。10月更由于国庆假期和疫情影响,创造了全年最低记录,仅有58起。

2022年消费行业投融资事件数

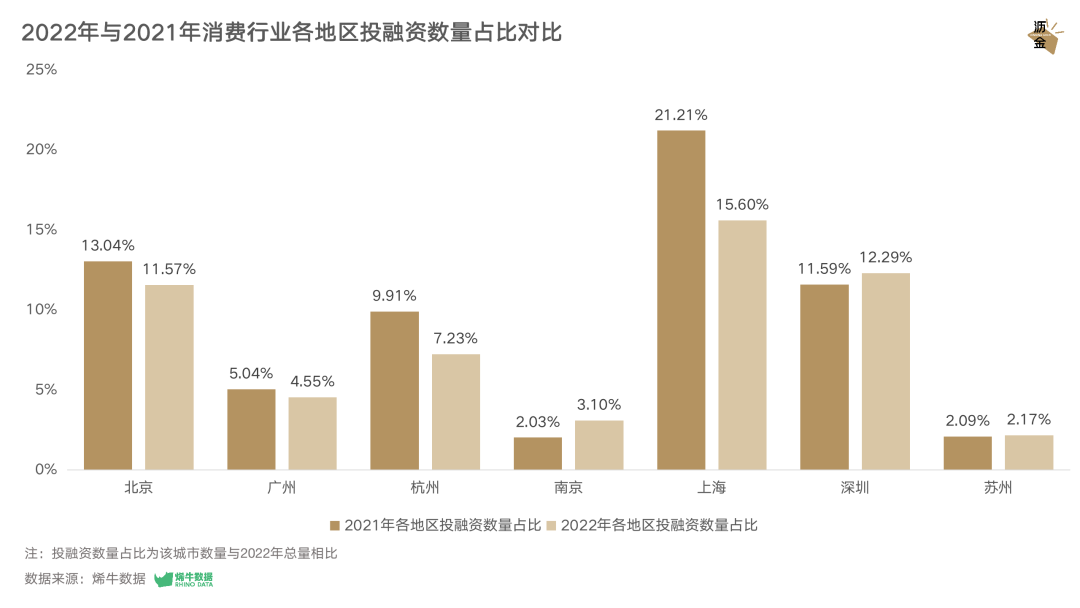

从地域分布来看,无论2021年还是2022年,消费领域的投融资都集中在一线城市,北京、上海、深圳、杭州合计占比约5成。

受电商氛围、人力成本、政策红利等因素影响,新消费品牌们更愿意在一线城市发展。但广州对于消费品牌的吸引力较弱,远不如杭州。

随着消费下沉愈发明显,人们在购物时更看重性价比,投资机构也因此更加注重三四线城市等下沉市场的消费机会。

2022年与2021年消费行业各地区投融资数量占比对比

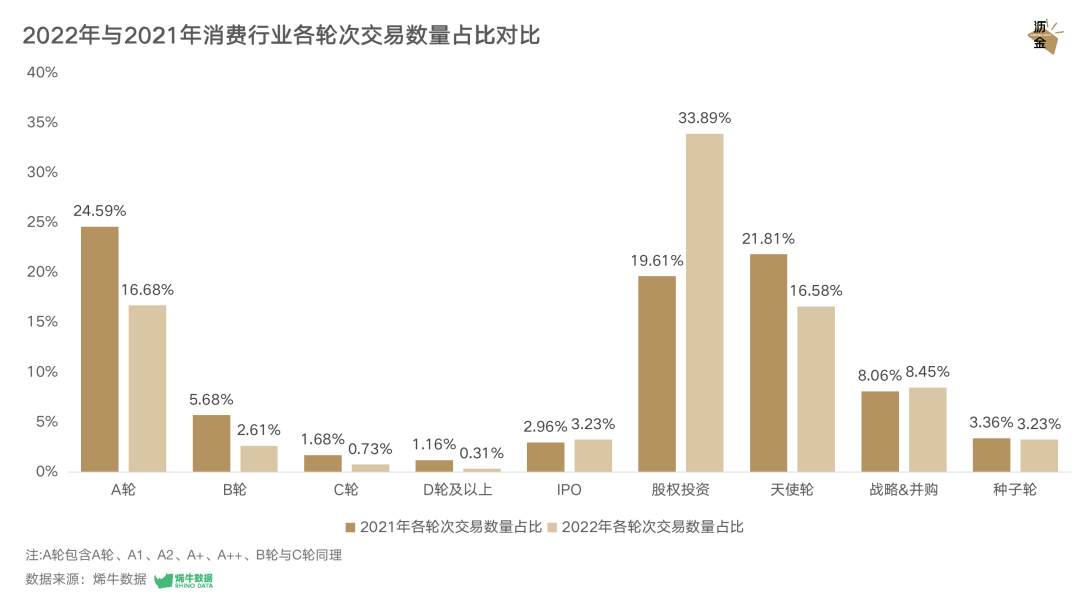

从轮次来看,2022年的消费行业投融资主要集中在天使轮及A轮,投资机构更愿意投资早期项目的创始人及创新产品。

值得注意的是,IPO融资占比也呈现加大趋势,2022年共有33起IPO事件,占比从2.96%增加至3.23%。

三元生物是其中规模最大的一笔IPO,融资金额达36.86亿元,于2022年2月10日在深交所上市。这家公司的主营业务是发酵法生产赤藓糖醇及新型多功能糖的研究和开发。

2022年与2021年消费行业各轮次交易数量占比对比

不仅消费企业艰难,资本也叫苦不迭。消费专项基金大幅缩水,即便兜里有钱,也尽可能压低估值,规避风险。

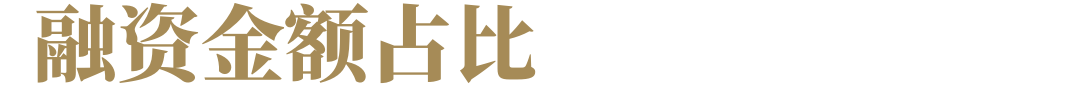

反应在投资标的上,就是投资总额的严重下滑。2022年的消费企业融资金额多数集中于500-5000万元人民币的区间。

其中酒水饮料的融资额主要集中在5千万-1亿元之间;而10亿元以上的融资主要发生在数码家电的收并购之间。

2022年消费行业投融资金额占比

下面来看看,谁拿到了最多的钱?

2022年的消费大额融资主要集中在数码家电和家居百货领域,其中江波龙在8月5日通过IPO获得了23.38亿融资。

江波龙的背后,是国产存储芯片行业史无前例的火爆。而慕斯股份在6月23日也通过IPO获得15.58亿元融资,显示了睡眠经济的广阔前景。

食品行业依旧是消费领域的香饽饽,其中安井食品通过主板定增获融56.75亿元,并投资10亿元布局预制菜。

安井食品是速冻食品行业中较早布局预制菜品类的企业。这一品类从2019年起就被机构视为重点赛道,相关企业纷纷布局,并抢滩海外市场。

美妆个护领域中,HARMAY完成近2亿美元C轮及D轮融资,估值进一步提升。受疫情影响,线下实体虽遭受冲击,门店亏损严重,但HARMAY凭借与同业渠道在款式多样、品牌合作领域的差异化,依旧能够在全国线下渠道坪效中名列前茅。

宠物赛道近年来成为消费市场的新宠儿。其中天元宠物在11月18日完成IPO融资,但上市首日却惊现“开门黑”。

背后原因是,天元宠物的经营模式以外协及外贸为主,受疫情、汇率波动及原材料上涨等因素影响,业绩处于下滑趋势。

投融资金额TOP30项目排名

机构大撤退,显然是2022年消费投资的主旋律。

部分机构裁撤消费组,或者消费投资人转行看芯片、看农业已经屡见不鲜。整个消费投资进入疲软阶段,投资热度也持续下跌。

但即便如此,部分消费基金依然逆势起航。壹叁资本、金鼎资本和梅花创投今年的出手次数并列第一,分别有11次;其次是紫金科创、险峰和顺为资本,分别有9次。

其他优秀的消费基金,比如尚承投资,在2022年一共出手6次,分别是食分有料、AtoB咖啡、爱乐甜、丸聚、全球方程和躺岛,还追投了MU16及柠檬共和国。

出手次数TOP10机构排名

如果进一步分析投融资事件,会发现2022年最受机构青睐的主要是天花板较高的大赛道和规模较大的传统品类。

大赛道经过无数次验证,其人群、规模和增速都相对确定且需求刚性,而新兴赛道由于较少被验证,PMF有待进一步考量,在下行周期,资本普遍不愿意再下赌注。

2022年的过亿元融资项目主要分布在食品、餐饮、家电数码和护肤等领域。机构不仅继续加注品牌,也开始关注和布局全产业链机会。

我们将重点分析食品、餐饮、酒水饮料、数码家电、美妆个护、服装配饰、家居百货和宠物消费这八大领域,从融资额TOP10企业及获得多次融资的明星项目这两大维度,解读赛道机遇。

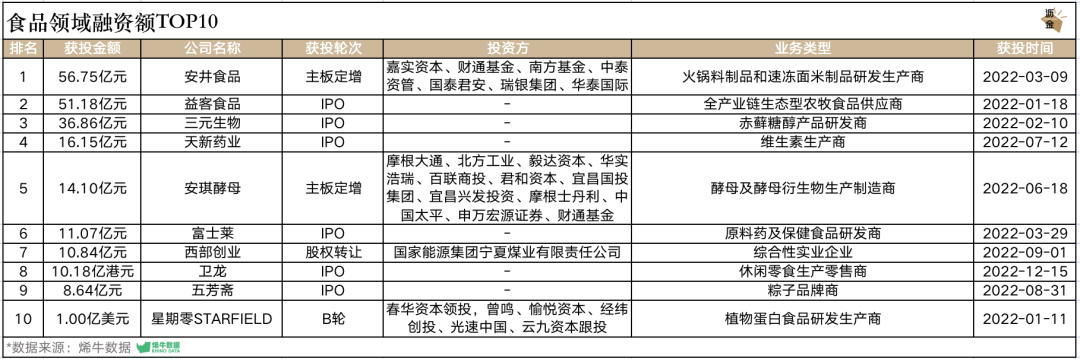

民以食为天,食品赛道在任何时期的热度都不会衰减。纵然在大环境不乐观的局势下,也仍出现了数家融资额过10亿的品牌。

安井凭借渠道高粘性和大单品优势,盈利能力显著高于同业水平,更受资本青睐;益客食品、三元生物和天新药业也凭借IPO不断扩大产业规模。

食品领域融资额TOP10

有部分企业还在2022年获得了多轮融资,比如卫龙在12月初获得5.8亿港元股权投资后,于12月中旬正式在港交所上市,完成IPO之路。

糖友饱饱凭借控糖系列的主食和零食也持续获得融资;森美SEIMEI更是依靠抗老营养产品连续获得将近655万美金融资;每日黑巧也通过不断打造诸如玉米黑巧脆和奶酪夹心等爆品,于年内两次获得股权投资。

食品领域中获得多次融资的项目

餐饮本应是消费的热门融资赛道,但受疫情政策影响,资本调整对于线下业态的预期,无论融资数量还是金额均大幅下滑。

Tim Hortons虽然是加拿大的咖啡连锁品牌,但在中国市场也展现出了较高的适应性,于今年3月获得1.95亿美元融资;麦金地则作为团餐运营服务平台,为组织机构提供日常餐饮,获得2亿元战略融资。

餐饮领域融资额TOP10

餐饮领域也有部分获得多轮融资的企业。比如,靠谱科技通过多轮融资打造全新的餐饮营销SaaS平台;包馔夜包子也凭借去年的大火不断扩大版图,于7月和9月分别两次获得融资;哗啦啦则在1月末和7月初分别获得两轮股权投资;不停科技和比星咖啡也获得多轮融资。

餐饮领域中获得多次融资的项目

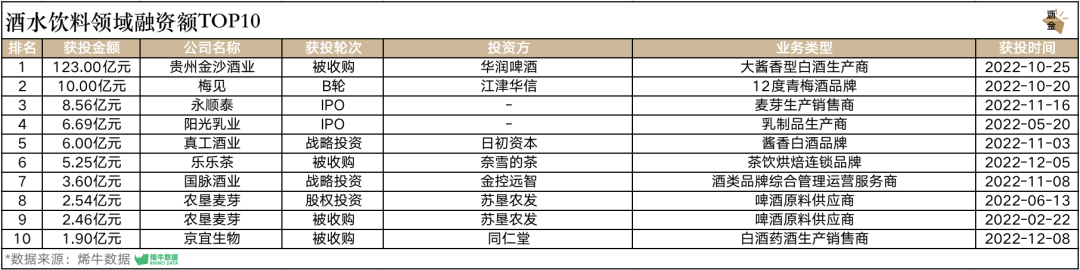

在酒水饮料领域,白酒和啤酒由于对供应链和营销成本投入较高,融资金额也名列前茅。

其中啤酒企业龙头华润通过收购贵州金沙酒业,首次布局酱香型白酒,扩张酒类版图;梅见作为江小白成功孵化的青梅酒品牌,也于今年10月获得10亿元融资。

酒水饮料领域融资额TOP10

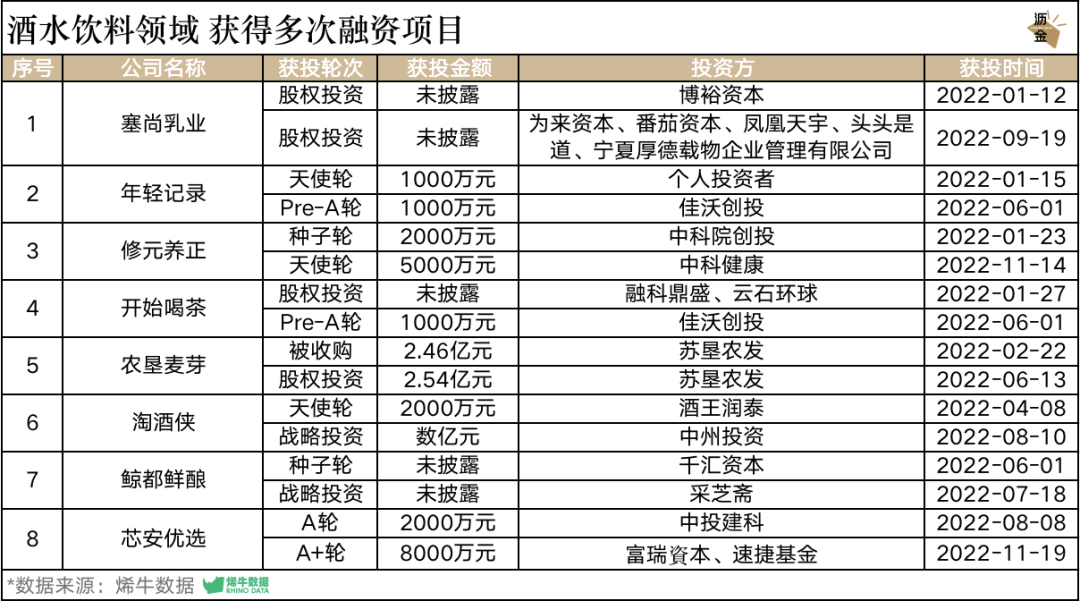

获得多轮融资的企业有:酒类新零售平台淘酒侠,不仅在近期获得中州投资的数亿元战略投资,还在4月时获得酒王润泰的2000万元天使轮投资;精酿啤酒品牌鲸都鲜酿,也于今年6月和7月分别获得种子轮和战略投资,品牌致力于精酿鲜啤的新零售与社区场景渗透。

酒水饮料领域中获得多次融资的项目

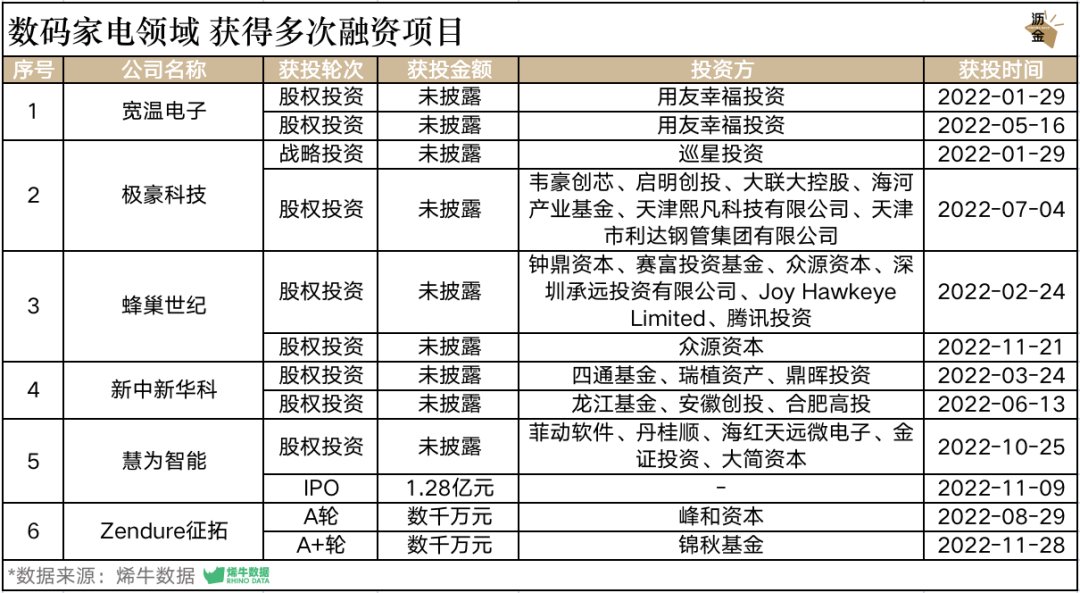

数码家电在2022年的消费市场中集体遇冷,投融资数量仅为去年的一半。

其中兆驰股份和黑鲨手机以43.68亿元和27亿元分别被深圳资本集团及腾讯投资收购;而江波龙、康冠科技、希荻微和维海德均通过IPO完成上市。

数码家电领域融资额TOP10

数码家电领域也有多家企业获得多轮融资,比如智慧校园服务提供商新中新华科,在年内两次获得股权投资;极豪科技和蜂巢世纪,一家消费电子供应商,一家创新类消费电子产品研发生产商,也于年内两次获得投资;慧为智能则通过IPO不断加深其在智能终端设备的研发。

数码家电领域中获得多次融资的项目

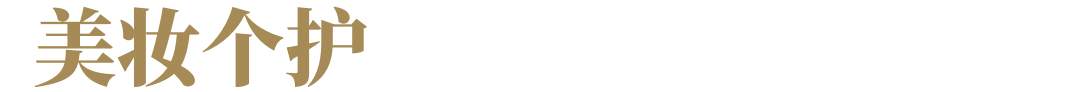

受疫情、行业周期、创新困难等因素影响,美妆个护在2022年的整体热度不及上一年,但也出现了部分大额融资。

值得关注的明星项目有泰国品牌Mistine,融资2亿人民币;美妆集合店HARMAY话梅,在年初融资2亿美元,成为今年美妆个护赛道单笔融资金额最高的项目。

美妆个护领域融资额TOP10

美妆个护领域也有部分公司获得多轮融资。威脉医疗作为微创及无创能量医学整体解决方案的提供商,于5月获得天使轮融资后,又于9月获得1亿元Pre- A轮融资;青颜博士专注女性健康护肤,也于年内两次获得融资。

美妆个护领域中获得多次融资的项目

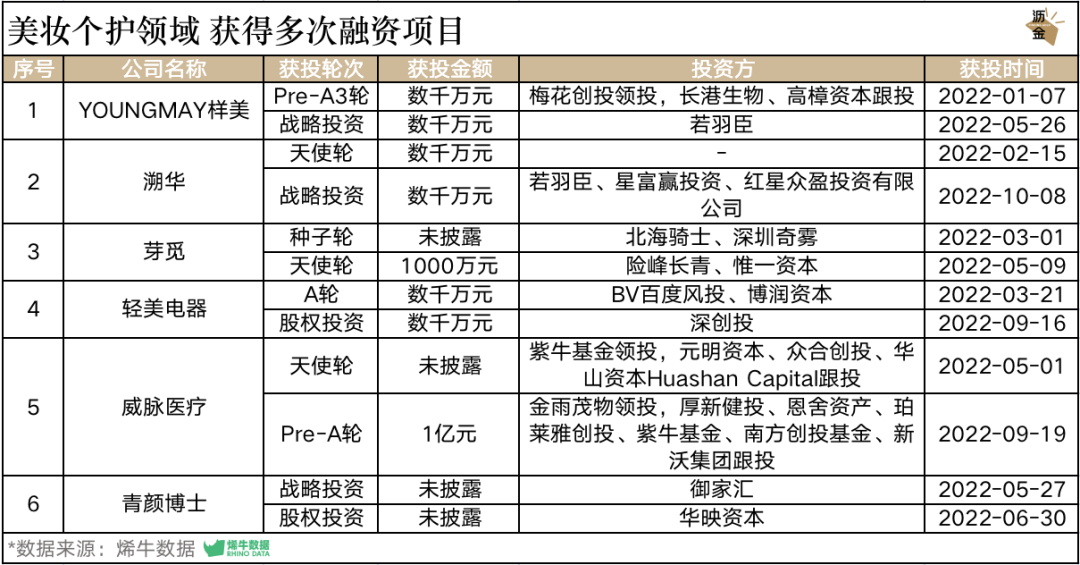

受疫情影响,C端的服装配饰销量下滑严重,投资的热点顺理成章转移到了服装供应链。

柔性快反供应链管理解决方案的提供商凌迪科技,获得高瓴创投、鼎晖投资等资方的1亿美元投资;服装供应链SaaS服务商领猫SCM也获得了数亿元投资。

服装配饰领域融资额TOP10

今年获得多轮融资的服装配饰项目有新锐鞋服品牌重新加载,其在1月份获得天使轮投资后,又于2月获得3000万Pre-A轮投资;可持续生活方式品牌KOKOLU也于3月和8月获投数百万美元。

可穿戴艺术玩具品牌KataWorld也于年内获得两轮融资,其通过明星达人种草带动销量,目前复购率可达46%。

服装配饰领域中获得多次融资的项目

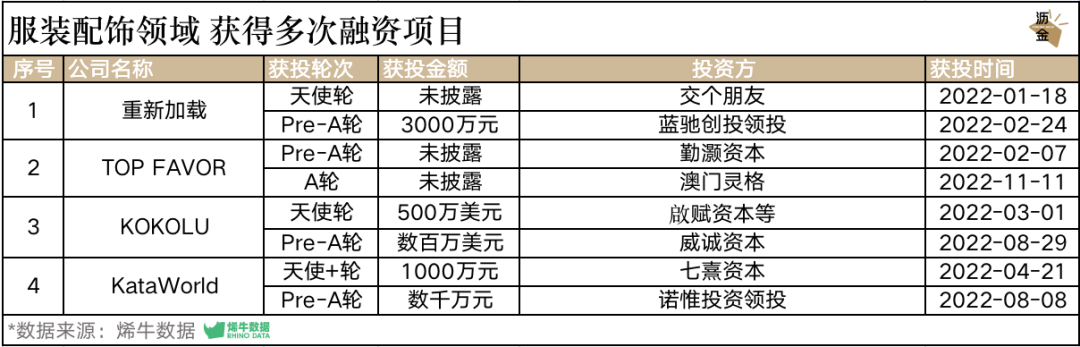

2022年,家居百货领域可谓喜事连连,越来越多的品牌走上了IPO之路。

慕思股份、箭牌家居、上美股份、名创优品等企业通过IPO获得融资。其中慕思股份于6月23日在深交所上市;上美股份从A股转战港股,于12月22日在港交所敲钟上市。

家居百货领域融资额TOP10

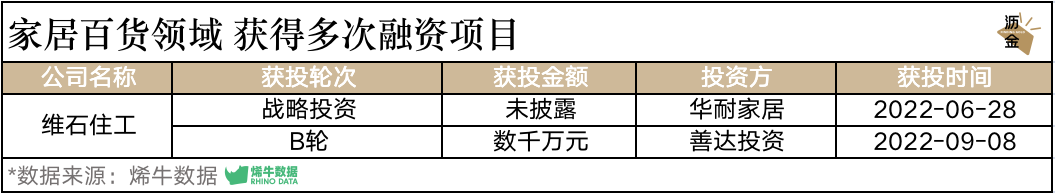

和其他类目不同,家居百货领域在年内多次获得融资的品牌仅有维石住工一家。这是一家整体卫浴数字化服务商,专注建筑内装工业化领域,于6月获得战略投资后,又于9月获得数千万元B轮融资。

家居百货领域中获得多次融资的项目

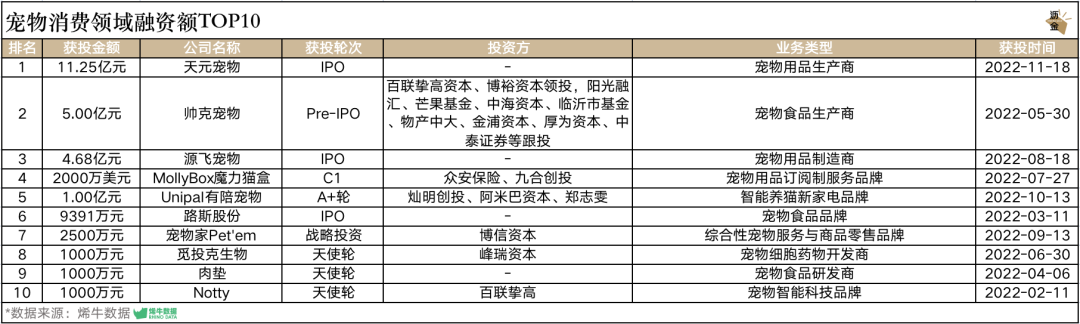

“它经济”的大火促使资本更加关注宠物赛道,虽整体不及去年,但依旧有多家宠物企业获得过亿元融资。

天元宠物在11月通过IPO获得11.25亿元融资,是今年宠物行业融资额最大的一笔;帅克宠物作为宠物食品生产商,通过自建品牌和生产线于今年5月获得Pre-IPO轮5亿元融资,投资方包括百联挚高资本、博裕资本领投,阳光融汇、芒果基金、中海资本等。

宠物消费领域融资额TOP10

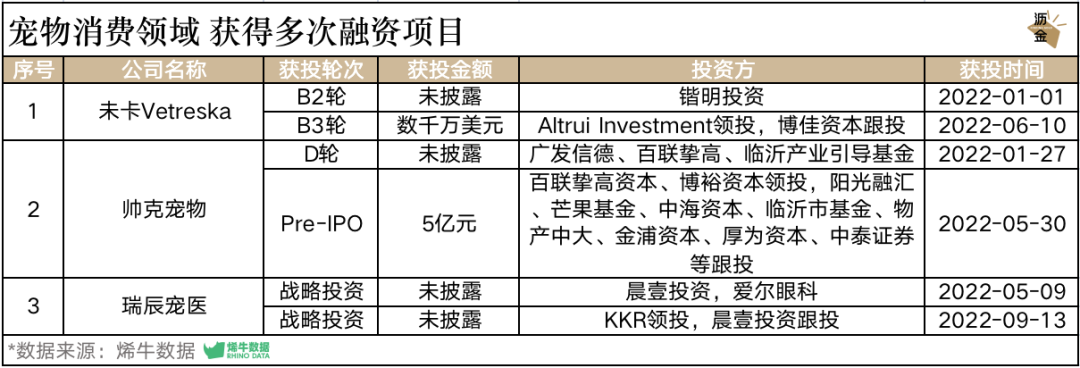

值得注意的是,时尚宠物生活方式品牌未卡Vetreska分别在今年1月和6月获得融资;宠物连锁医疗品牌瑞辰宠医也于5月和9月两次获得战略投资。

宠物消费领域中获得多次融资的项目

消费是一个长坡厚雪的赛道。

受疫情、政策、及前些年的盲目乐观影响,消费投资的泡沫在2021年下半年开始有破裂迹象,直至今年来到真正的寒冬。

虽然综合机构对消费的重视程度下降,机构出手次数普遍下降,在估值评估上也更为谨慎,但2022年仍有部分项目得到了市场的认可。

2023年,消费市场会逐步复苏,消费投资也将缓慢恢复。但这并不意味着资本会延续2018-2020年的盲目与盲投。

经历了这一场寒冬,资本会更加看重创始人的风险应对能力及现金流管控能力;对于项目本身而言,创新能力,是否能为市场带来真正的差异化与价值,以及PMF都将被重点验证。

新年伊始,2023年会是万物生发的一年。沥金愿与优秀创业者和明星机构携手同行,创造复利,不断前进。

岩宣布已经完成300万元天使轮融资,由柳进资本独家投资。吞岩未来规划下设计线下招商加盟体系及城市布局。

11月新消费领域共有50起融资,融资金额约为27亿元。环比10月的38起融资,32亿元,11月新消费市场投融资数量有所增加,但融资金额未见回暖。

11月份消费领域共有49个投资机构参与投资,与10月份相比增加2个。整个11月份没有一家投资机构同时投资两个消费项目。

凯雷集团公司收购争鲜股份有限公司26%的股份,与陈氏家族共同控制争鲜;安宏资本收购Wagas60%股权,成为最大控股方。

无论是中报还是三季报,扣除债务重组收益此项非经常性损益后的归母净利润实际仍然为负,呈亏损状态。

时尚和生活方式集团Mash正式宣布被贝恩资本收购多数股权;日本零售巨头柒和伊宣布将旗下百货公司崇光百货出售给软银集团旗下投资基金。

赢商网账号登录

赢商网账号登录