2023年,随着疫情防控进入新阶段,商业市场迅速回暖,春节期间各消费行业迎来“开门红”,正在焕发新一轮活力。聚焦到商业地产市场,2023年将迎来怎样的发展?

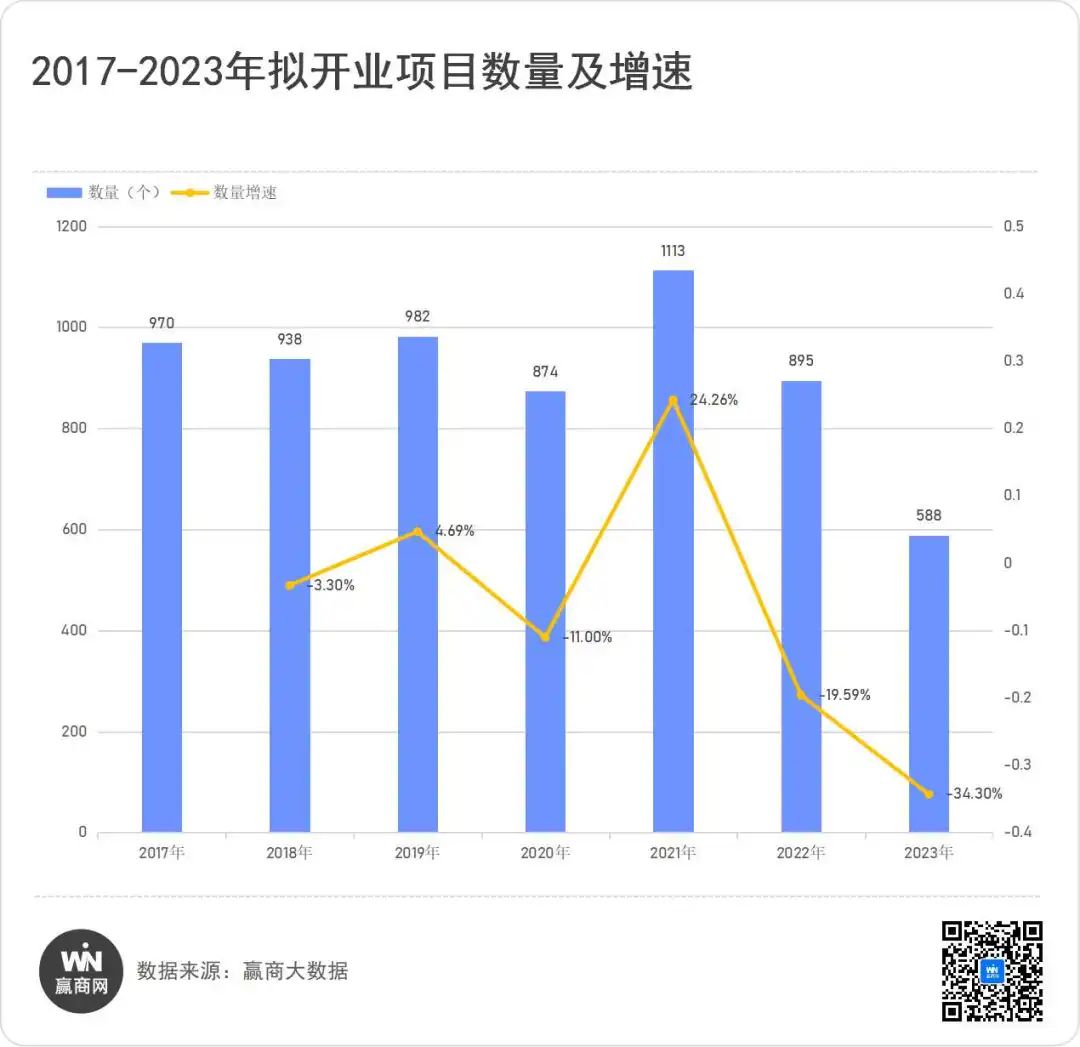

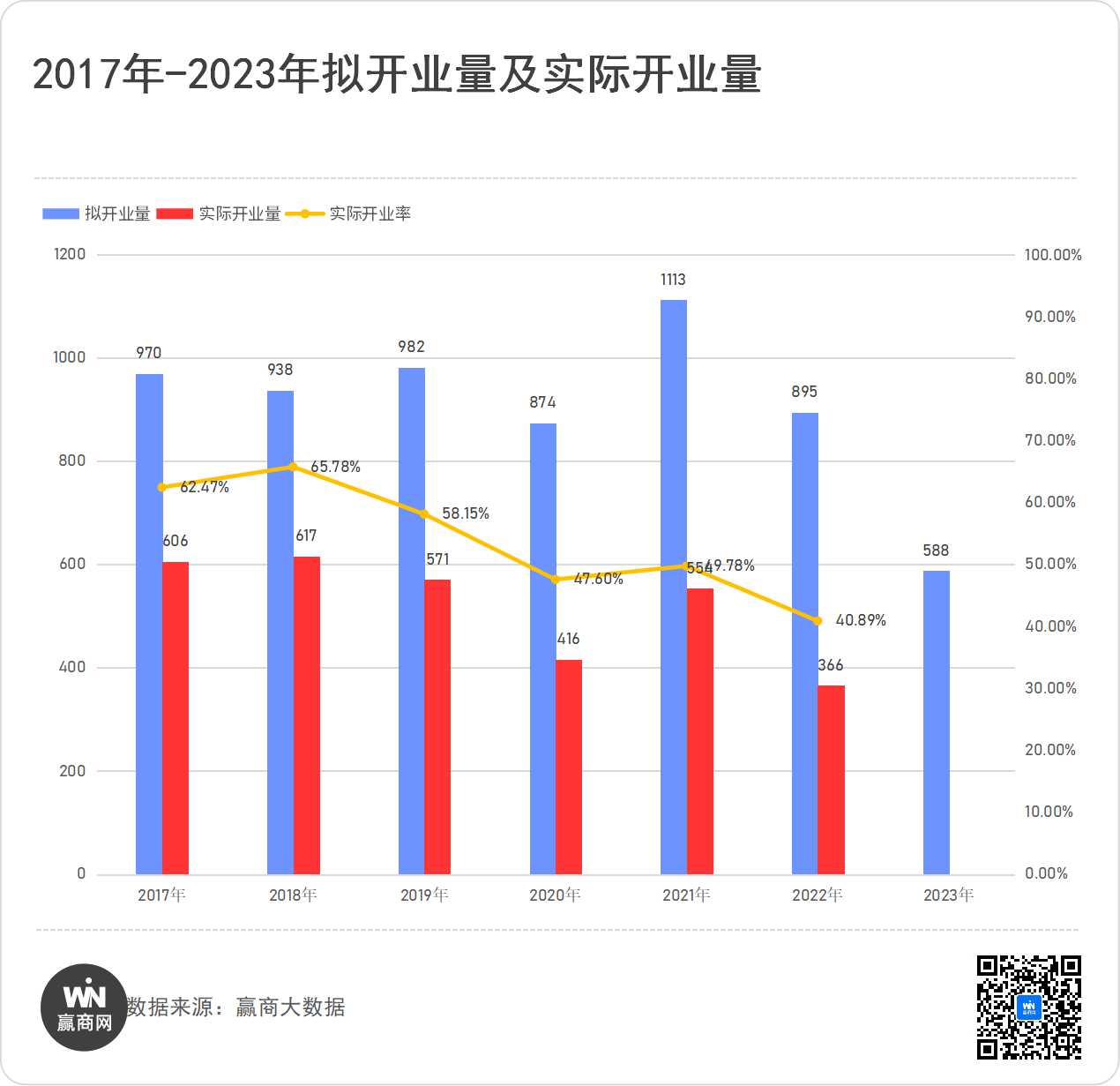

据赢商大数据统计,2023年,全国拟开业购物中心达588个,体量约5201万平方米,创下2017年以来拟开业量新低,仅最高峰的2021年拟开业的一半。经历了三年疫情,虽然目前防控政策解除了消费场景的限制,但需求、供给两侧需要更多时间修复。而且,随着全国购物中心存量逐年上升,购物中心新增量放缓也是必然趋势。

(延伸阅读:赢商盘点|2022年全国开业购物中心366个,体量3268万平方米)

扫码关注赢商网公众号,回复“2023拟开业项目”即可获取《2023年全国拟开业购物中心清单》

从过去6年的实际开业情况看,开业率一路走低,从疫情第一年开始,连续三年开业率低于五成。不过,2023年拟开业数量、体量约为2022年实际开业量的1.6倍,若开业能如期推进,全年增量仍然可期。(详情请阅读:同比减少近200个!2022年全国仅开业366个新mall)

数据说明:

1、统计范围为全国368个城市(不含港澳台)管辖行政区内,商业建筑面积3万方及以上,计划2023年内开业的购物中心(含1月份已开业数据);

2、统计数据包含新建项目及存量改造项目;

3、统计时间截止至2023年1月30日。

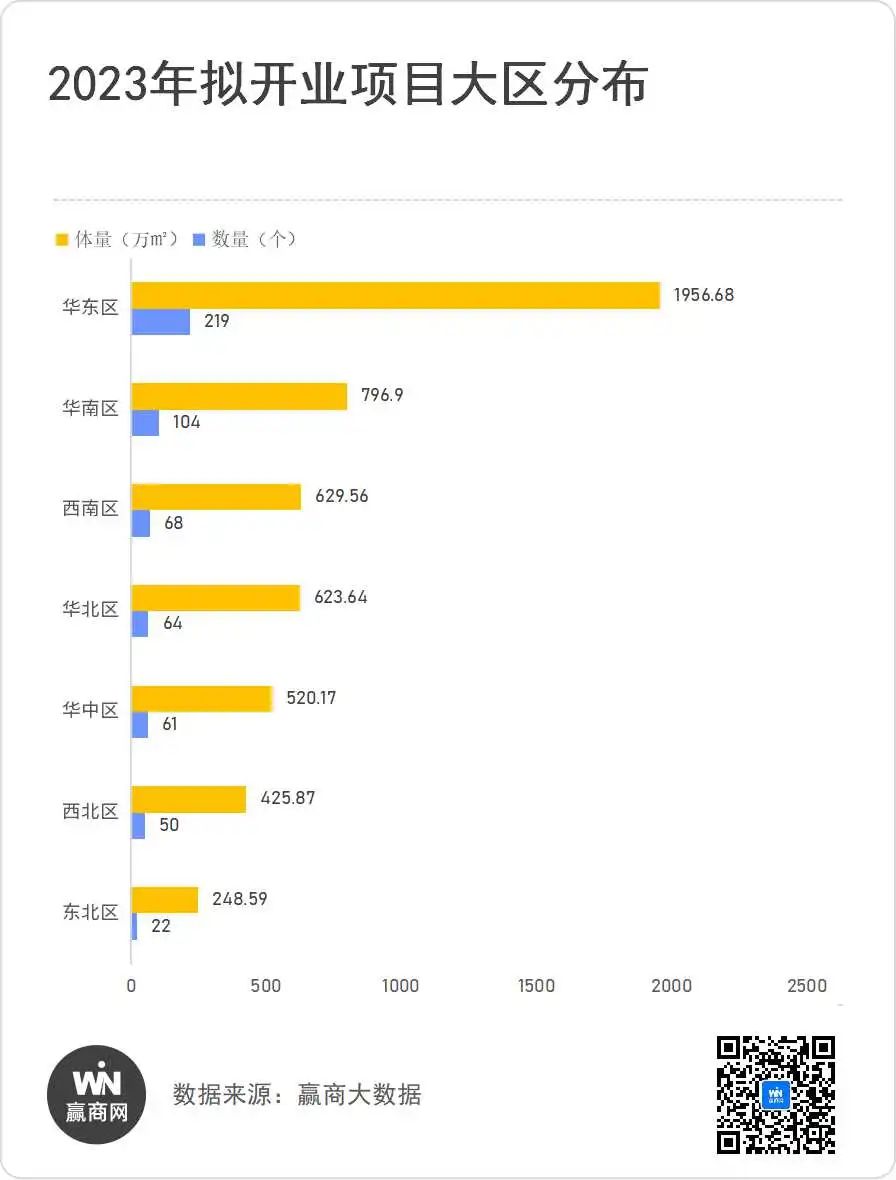

东部、南部大区占比近七成

华东拟开业量219个

从七大区分布看,大格局稳定不变,东部、南部大区占了近七成市场,北部大区相对占比较少。

华东区仍独占鳌头,占比37%;华南区第二,占比17%,不及华东区一半;西南区第三,占比12%;华北区第四,占比有所提升至11%;华中区占比10%,有所下滑;西北区仅8%;东北区4%,依然是占比最低的大区。

华东区:江浙沪占比过半,达56%,其中江苏贡献最大,拟开购物中心高达59个,南京、苏州单个城市购物中心超10个;浙江拟开购物中心40个,杭州多达18个;上海拟开业购物中心23个。此外,山东开业购物中心达32个,安徽、福建、江西均在20个以上。

华南区:广东83个购物中心,占比近八成,其中广州21个、深圳17个,佛山11个,珠海7个,其余城市开业量低于4个;广西12个购物中心,南宁占7个;海南9个购物中心,同比2021年增加2个,在免税购物热潮推动下,海南商业正逆势加速。

西南区:西南区四川、云南拟开业购物中心量均在20个以上,其中四川24个,成都占了18个,宜宾2个,遂宁、内江、南充、泸州各1个。云南22个,昆明占10个,另有12个分布在8个地州,红河有3个项目,大理、丽江无新项目。重庆仅13个项目,其中江北区3个,北碚区2个。贵州9个项目,贵阳、遵义各有3个项目。

华北区:北京2023拟开购物中心23个,高于2022年同期拟开业量的21个,与上海并列为全国城市开业量第一,体量则为全国第一,包括2座万象汇、2座万达广场、以及京西大悦城、远洋乐堤港、DT51、王府井喜悦等。河北18个购物中心,其中石家庄4个、唐山、沧州、邢台各3个,保定2个,承德、秦皇岛、衡水各1个;山西13个项目,太原4个,另外9个分布在7个城市;天津9个购物中心,西青区占3个,其余6区各1个;内蒙古仅包头有一个购物中心。

华中区:湖北购物中心占比过半,共35个,其中武汉20个,位居全国城市开业量第四,仅次于北京、上海、广州;宜昌、襄阳分别有5个、4个购物中心,是湖北下沉城市中最为活跃的。湖南13个购物中心长沙占7席,湘西2个,娄底、岳阳、邵阳、常德各1个,株洲无项目。河南13个购物中心,郑州占5个,许昌2个,许昌胖东来·天使城1月已经开业,另有6个项目分布在鹤壁、濮阳、三门峡、商丘、信阳、新乡等下沉城市。

西北区:陕西26个购物中心,西安占18个,咸阳4个,宝鸡2个,渭南、榆林各1个;甘肃13个购物中心,兰州占8个;宁夏5个筹开购物中心中银占4个,中卫1个;青海仅西宁1个筹开购物中心;新疆5个筹开购物中心,4个在乌鲁木齐,1个在喀什。

东北区:辽宁13个购物中心,沈阳、大连分别有6个、4个;吉林6个购物中心中4个在长春;黑龙江3个购物中心,哈尔滨2个,牡丹江1个。

高线级城市主力地位不变

四五线城市有所放缓

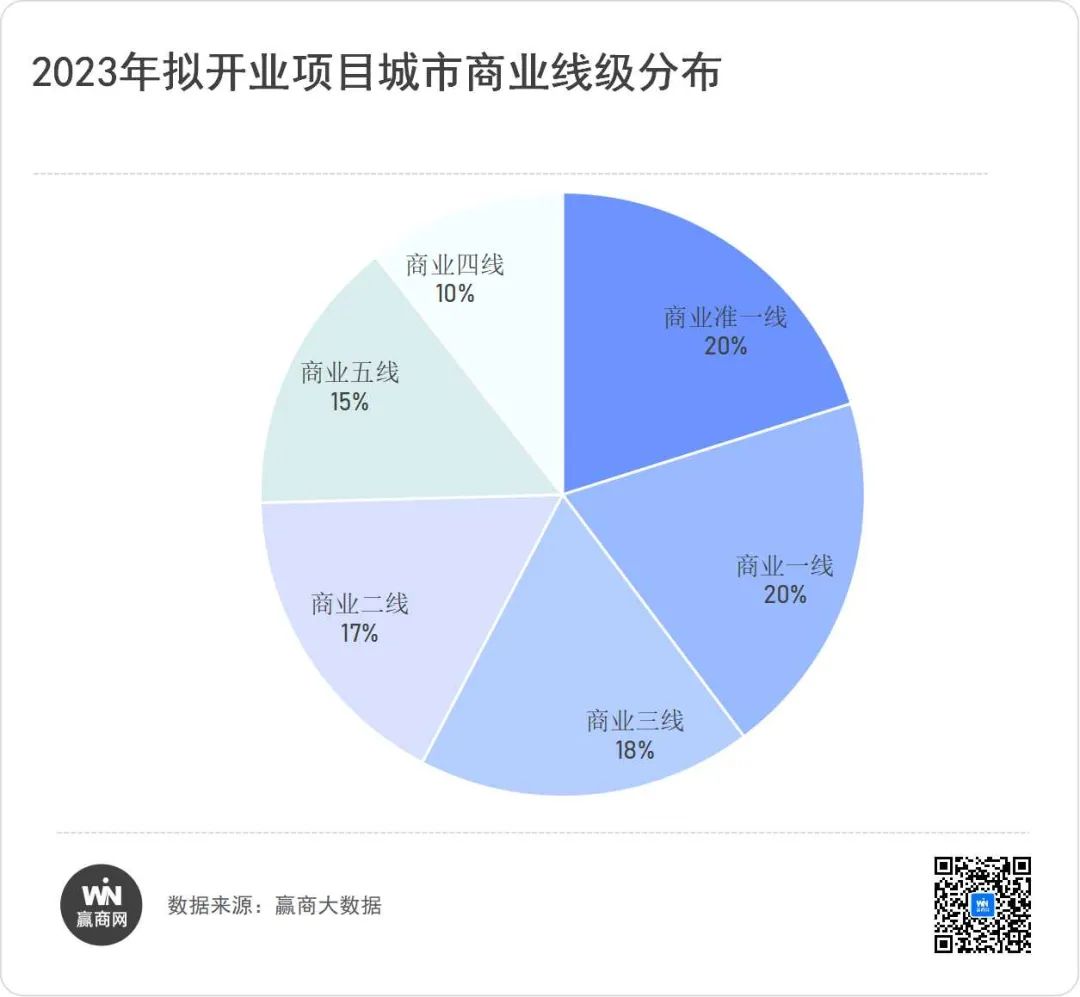

从城市商业线级看,商业一线、准一线城市齐平,占比均为20%;商业三线城市超越商业二线城市,占比分别为18%、17%;商业五线城市占比15%,商业四线城市占比仅10%。

高线级城市的主力地位不变,商业一线城市实力强劲,准一线城市潜力十足,商业二线城市平稳发展。低线级城市中,三线城市市场不断被挖掘,四、五线城市有所放缓。

说明:

城市商业线级是赢商大数据综合城市发展基础水平、商业发展规模、商业档次、商业人气及商业未来潜力等因素,对城市商业发展程度评估的等级性划分,共划分为六个等级。本文将商业一线、准一线、二线定义为高线级城市,商业三线、四线、五线城市定义为低线级城市。

北京、上海拟开业项目数量并列第一

重庆商业发展空间较大

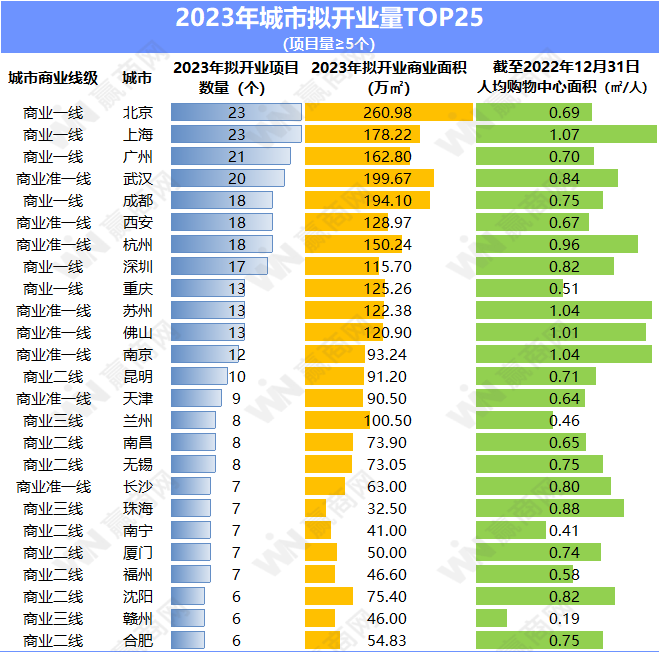

从城市角度来看,2023年拟开业量≥5个的城市共25个。北京跃升至全国第一,数量与上海并列第一,均为23个项目,但北京总体量超260万平方米,较上海多80余万平方米;广州第三,21个项目。

紧随其后的是,武汉、成都、西安、杭州、深圳、重庆、苏州依次位列前十。

拟开业量前十的城市中,上海、苏州人均购物中心面积超过1㎡/人,杭州0.96㎡/人;北京、广州、成都、重庆、西安人均购物中心面积相对较低。

据赢商大数据统计,截止2022年12月31日,人均购物中心面积≥1㎡的城市已经增至4个,依次为上海(1.07㎡/人)、南京(1.04㎡/人)、苏州(1.04㎡/人)、佛山(1.01㎡/人)。而2021年底,仅上海唯一一座城市人均购物中心面积率先突破1㎡/人。

可见,南京、苏州、佛山商业市场增速之快。在新的一年,这三座城市拟新增开业量依然高企,项目数量均在10个以上,体量在100万平方米以上,市场竞争将明显加剧。

5万平方米以下小体量项目

明显集中在高线级城市

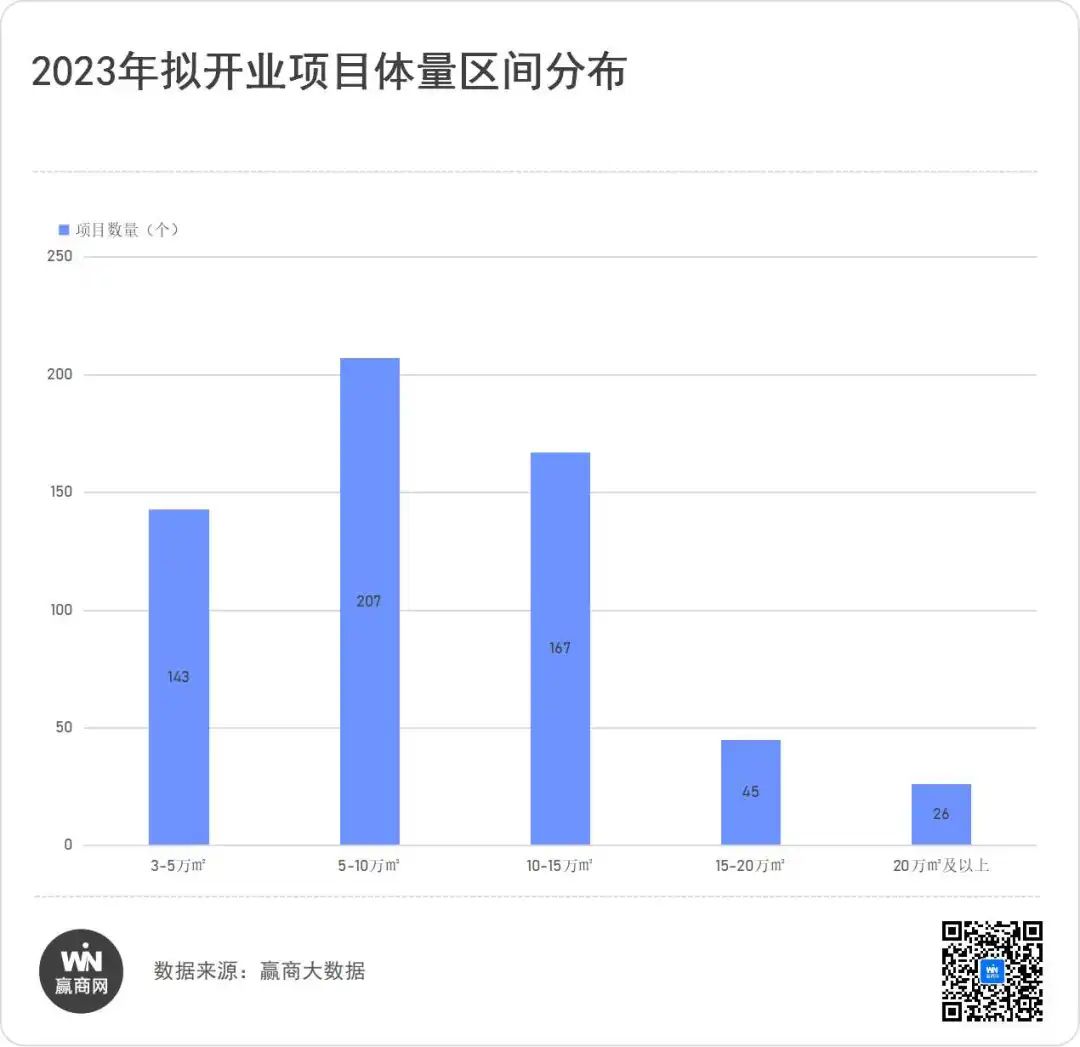

2023年筹开项目体量主要集中在5~10万平方米之间,占比为35.26%,同比有所下滑,下滑5个百分点;10~15万平方米区间占比其次,为28.11%,但该区间占比同比增加4个百分点。

此外,3~5万平方米的小体量项目略微增加1个百分点,较为明显集中在高线级城市,是低线级城市的1.75倍。

15万平方米及以上区间的较大型项目占比略微下滑。40万平方米以上的超大体量项目共2个,其中铜陵北斗星城吾悦广场47万平方米、九江联盛国贸 40万平方米;30万平方米以上项目3个,分别是常州弘阳1936项目36万平方米、兰州万达茂32万平方米、北京五棵松万达广场31万平方米。

15家规模企业拟开购物中心占比30%

加速下沉四五线城市

规模企业以轻资产模式实现快速扩张,在每年拟开业项目中占比也快速提升。2023年15家规模企业拟开业项目合计超180个,占比达30%。同口径下,占比已经连续四年呈加速增长(2020年为20%,2021年为21%,2022年为25%)。

万达商管拟开业量仍维持在第一名,购物中心数量达33个,重点分布在三、四、五线城市。若以其2022年的轻资产战略和速度发展,2023年开业项目将超越这一数据。

新城控股开启新一轮提速,2023年将有31个购物中心开业,全线级城市布局,下沉城市占主导。区域方面,深耕华东,山东是项目分布重点,同时力拓华北、华中,在河北、湖北、湖南等城市广泛布局。

爱琴海集团拟开业购物中心达20个,东北、西南、华东区域项目分布最集中,同时下沉明显,商业五线城市项目占比过半。爱琴海集团还将迎来新产品线——晶海广场首个项目开业。

宝龙商管将带来15个购物中心,包括宝龙广场、宝龙城两大产品线项目。宝龙商管专注于拓展华东区,项目均分布在华东区城市。其中江西德兴雨帆宝龙广场已于1月12日开业。

中骏商管2023年将带来5个项目开业,包括北京、唐山、汕头、福州、花桥中骏世界城。

港资、外资企业持续深耕中国市场

抢占高线级城市

港资、外资企业持续深耕中国市场,10家企业2023年将开出14个项目。从分布看,主要以高线级城市为主,其中商业一线城市6个,准一线城市4个,二线城市2个,三线城市2个。

其中港资企业新鸿基、新世界、恒基兆业、长和、瑞安新天地、嘉里建设、香格里拉2023年将带来10个新项目开业,但太古地产、恒隆地产均无新购物中心入市。外资企业项目4个,来自SM、永旺、仁恒、住友4家企业。

在拟开业的港资/外资操盘购物中心中,瑞安新天地打造的普陀区城市更新重点项目瑞安鸿寿坊,将引入瑞安新天地全新商业概念“Be Market”——万物皆可市集;蟠龙天地则是瑞安新天地的新一代天地系代表作品,以“UrbanRetreat都市轻度假目的地”为定位,将呈现一座“公园里的新天地”。

新鸿基IFC系列的第三个项目——南京IFC,商场将以高端时尚作定位,云集国际顶级品牌,部分更是首次登陆南京。

长和在上海的LOVE@大都会是总建筑面积22万平方米的大型地下商城,将打造魔都超级地标,已经引入盒马X会员店、星小象等品牌。

福州香格里拉中心是集酒店、购物中心和办公楼三位一体的TOD公园商业综合体,将统一由香格里拉集团专业运营团队管理,这也将成为香格里拉集团全新的商业运营模式。项目规划了绿地公园、空中花园、休闲广场、儿童乐园等多个特色空间,并将为福建首度引入自营品牌江南灶、BUDS芽宝乐园。

苏州仁恒仓街商业广场位于苏州市平江历史文化街区,仓街1号,总建筑面积14万㎡,商业面积8万㎡,建筑形态为地上“现代园林”式街区及地下三层购物中心。

奥特莱斯“刹车减速”

光大安石、中骏商管成新入局者

奥特莱斯综合商业体在2023年有“刹车减速”之势。全年筹开项目13个,合计体量140万平方米,不足2022年同期筹开奥特莱斯项目的一半。

砂之船、首创、百联、王府井、RDM集团等头部奥莱运营商在2023年集体“失声”,光大安石、中骏商管成为奥莱新入局者,将带来首个奥莱作品首秀。

新筹开的奥特莱斯项目以“奥莱+体验”为核心。

广州8号仓项目体量20万m²,以“野趣新体验”为定位,打造城市野趣营地和5万㎡的无动力乐园,推出“奥莱+亲子游乐+特色轻度假”新模式;

成都凤凰山大融城奥特莱斯背靠凤凰山体育公园场馆群,打造“国际场馆+奥莱商业”的新模式,以“购物中心+开放式街区”的形态呈现;

重庆永川里奥特莱斯拥有约20万方的建筑面积,融合“文旅商”三大板块于一体。

赢商网盘点了2022下半年开业的8个国外新商场,通过对其空间设计、业态布局、进驻品牌进行分析解读,发现了一些有意思的变化与新趋势...

就新开项目而言,据赢商网统计,2022年西南地区新开商业项目共54个(商业面积≥3万㎡),总体量476.3万㎡,同比出现大幅下滑。

总体而言,2022年度深圳新开商业虽然总体量以中小型购物中心为主,但可以明显的看到各商业项目都在探索自身“差异化”的发展路径。

2022年,佛山开出了8个新购物中心,2023年预计将有13个购物中心(商业体量≥3万㎡)登场亮相,带来新增商业体量达120.9万㎡。

据赢商网不完全统计,2022年湖北新开业购物中心和商业街区共计27个(商业体量≥2万㎡),总计商业体量为264.89万方。

据赢商大数据统计,2022年开业购物中心366个,体量3268万平方米。截止2022年12月31日,全国购物中心存量项目达5685个,体量达5.03亿㎡。

关键词:2022开业购物中心2022开业项目 2023年01月17日

赢商网账号登录

赢商网账号登录