2022年,疫情第三年,也是全国商业经历疫情冲击最严重的一年。在全国一波接一波的疫情下,全年仍迎来了366个购物中心,3268万平方米体量的开业。据赢商大数据统计,截止2022年12月31日,全国购物中心存量项目达5685个,体量达5.03亿平方米。

据赢商大数据统计,2022年开业的366个购物中心中,存量改造项目超40个(体量超400万平方米),占全年开业量的比例超10%,剔除存量改造项目,2022年新增商业体仍超300个。

扫描下方二维码,关注赢商网公众号回复“2022开业项目”即可获取《2022年全国开业项目清单》

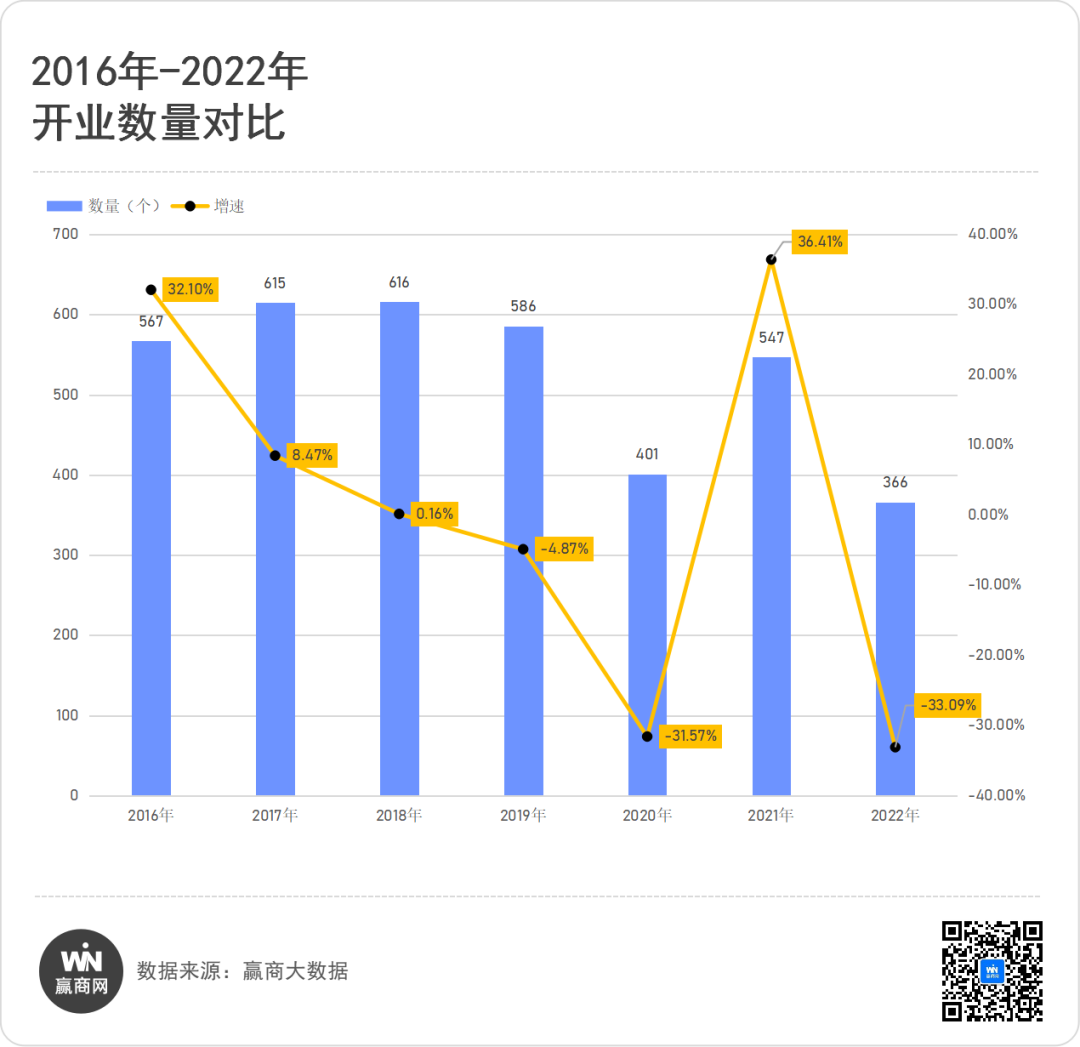

不出意料,2022年的开业量降至历史新低。较2021年,2022年开业数量、体量均减少逾三成,其中数量减少181个,同比下降33.09%,体量减少1506万平方米,同比下降31.47%。这是疫情三年来最低开业量,也是历史新低。

数据说明:

1、统计范围为全国368个城市(不含港澳台)管辖行政区内,商业建筑面积3万方及以上在2022年开业的购物中心;2、统计数据包含新增开业项目及存量改造开业项目;3、统计时间截止至2023年1月10日。

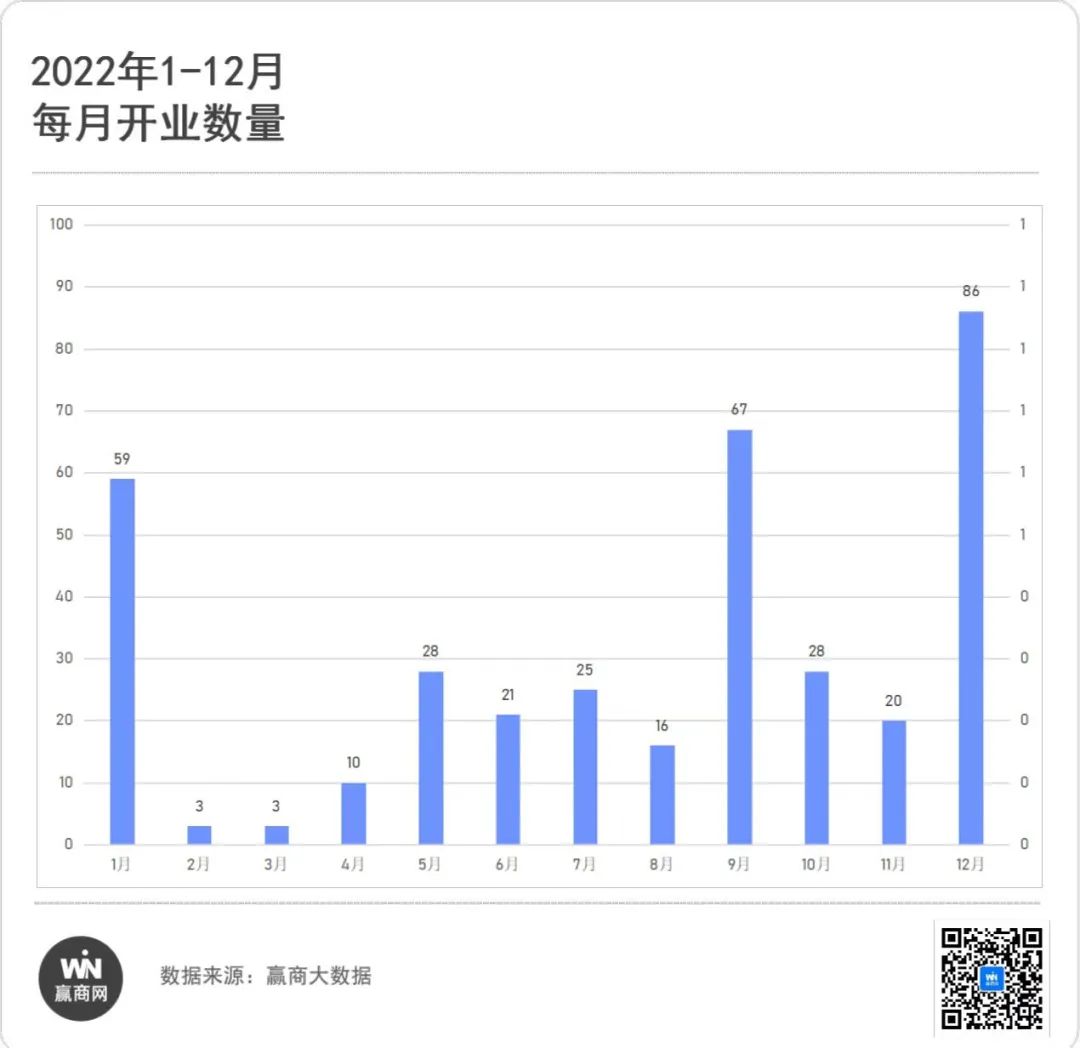

从每月开业数据看,1月份出现一次开业高峰后,2月~8月都处于低谷,国庆前夕才开始恢复,但接下来的10月、11月又进入低谷,12月迎来了今年开业最高峰,单月开出86个项目。

开业数量的降低,有疫情影响直接原因,也叠加了市场竞争日趋激烈,行业进入存量时代增速逐渐放缓等因素。

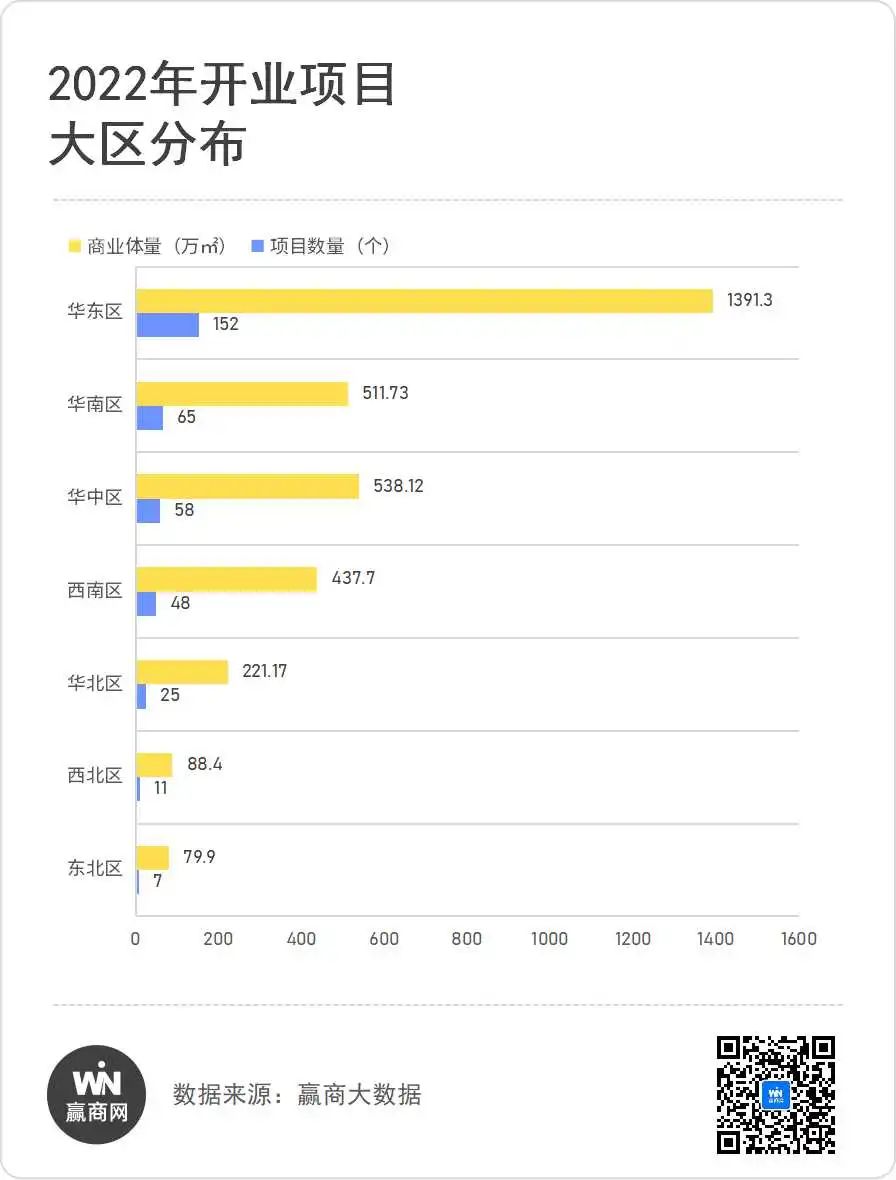

开业项目高度集中在东、南部地区;北区占比仅12%

2022年开业项目在地区分布上,依然集中在东部、南部地区,北部地区(华北、东北、西北)开业量合计占比仅12%。

2022年开业项目热力图

华东区依旧遥遥领先位居榜首,占比超四成,虽然上海开业量大幅下降,但江苏、浙江、山东开业量比较高,分别为43个、29个、29个,因此全区开业量仍高达152个,1391.3万平方米。

华南区开业量占比18%,广东省占比超七成,集中在广州、深圳、佛山三大城市,分别有10个、15个、7个项目。

此外,广西、海南分别有11个、5个项目,海南商业活跃势头明显,海南离岛免税购物持续火热,助推商业地产发展,年内迎来海口万象城、海口cdf国际免税城两大重奢级购物中心开业,拉开了海南高端购物中心新篇章。

华中区与华南区不相上下,开业数量占比16%,体量略超华南区。湖北依然是领头羊,开出23个项目,湖南、河南分别有19个、16个项目。

武汉、长沙、郑州三座城市分别有12个、10个、5个项目,占全区开业量的逾四成,其余大半项目集中在下沉市场。

西南区占比13%,重庆、四川、贵州开业量均在10个以上,云南7个。值得注意的是,贵州开业量与重庆并肩,均为13个。

2022年,作为西南核心城市的重庆、成都在疫情、高温等多重因素影响下,开业量出现一定程度下滑。而贵州、云南开业量保持稳定,贵州甚至小幅增长。

北区商业持续低迷,华北区、东北区、西北区开业项目合计占比仅12%,分别为25个、7个、11个项目。

华北区北京、天津分别有7个、5个项目,几乎占据一半;东北区集中在沈阳,4个项目占比过半,西北区西安6个,占比亦过半。

高线级城市开业聚集度较高,仍是商业主力市场

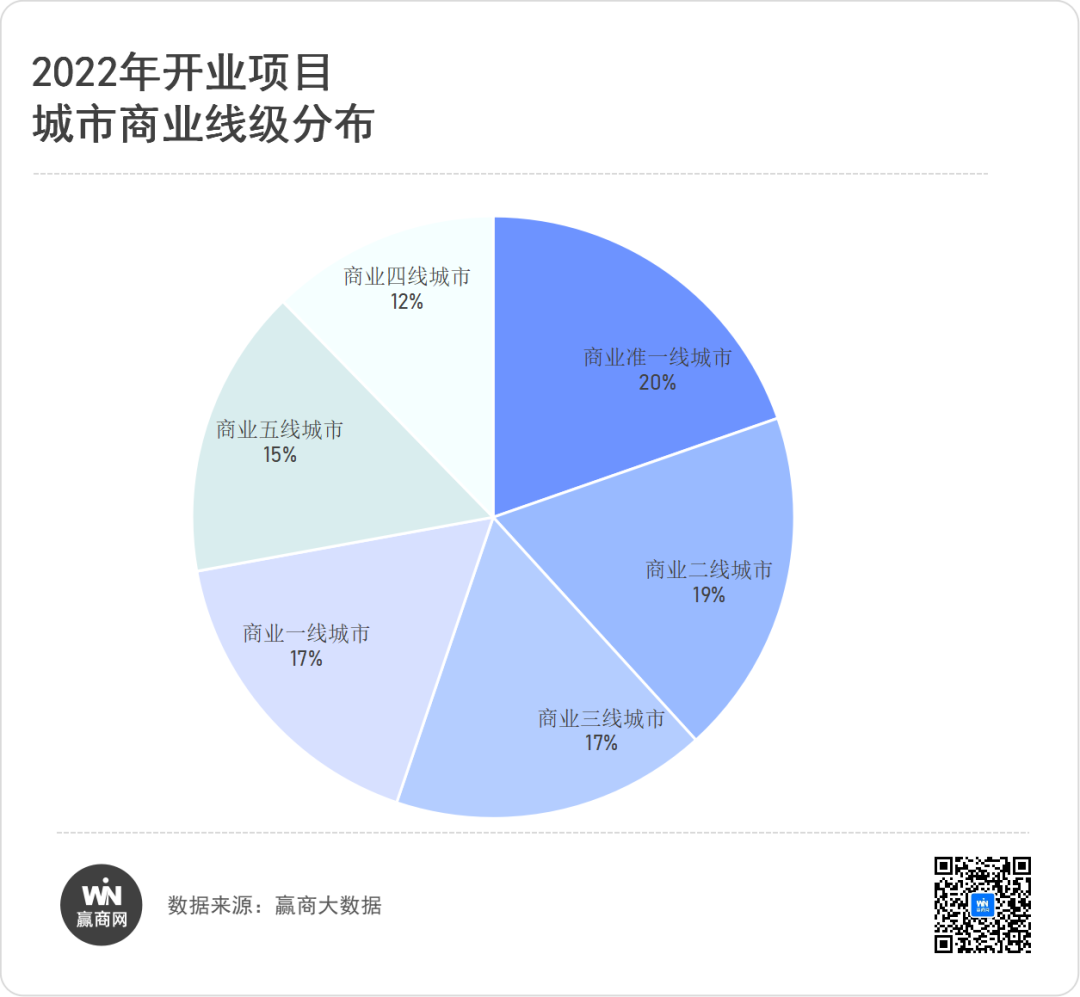

新开业项目在城市商业线级分布中,高线级城市聚集度明显高于低线级城市,仍是商业主力市场,各级别城市结构整体保持稳定。

具体看,商业准一线城市占比最高,达20%;其次是商业二线城市,占比19%;商业三线城市与商业一线城市相当,占比均为17%;商业五线、四线城市占比依次排后。

对比2021年开业数据分析,在商业高线级城市中,商业一线城市开业占比从2021的19%下降至17%,准一线城市开业爆发力仍然是最强劲的,二线城市紧追准一线。在低线级城市中,三线城市势不可挡,开业量已经追上一线城市,四、五线城市也在稳步发展中,占比均在10%以上。

(说明:城市商业线级是赢商大数据综合城市发展基础水平、商业发展规模、商业档次、商业人气及商业未来潜力等因素,对城市商业发展程度评估的等级性划分,共划分为六个等级。本文将商业1线、准1线、2线定义为高线级城市,商业3线、4线、5线城市定义为低线级城市。)

深圳开业数量全国第一,上海跌至第十

从城市分布看,全年开业项目分布在134城市,其中开业量≥5个的城市有23个,合计项目量占全国的一半,达182个。

其中深圳数量跃升全国第一,15个项目;重庆第二,13个项目;武汉开业量第三,12个项目,但武汉开业体量全国第一,达153万平方米;开业量居前十的城市还依次有:苏州、成都、广州、青岛、长沙、杭州、北京、上海、南通、佛山(后四个城市为并列第十)。

在城市开业量排名中,不得不提的是深圳和上海。深圳近两年的商业发展速度和质量有目共睹,2021年深圳开业量已经排在全国第二,仅次于上海,在赢商大数据发布的《2022城市商业力排行榜》中,深圳商业力排名超越成都晋级前三,2022年开业量首次霸榜全国。

上海开业量大幅收缩至7个,排名从第一退至并列第十位,体量跌至第十五位。2022年上半年开业量为零,上海爆发大规模疫情且持续数月之久,扰乱了多数商业体的开业计划。原计划2022年开业的25个项目,仅开出不足三分之一。

开业量≥5个项目的34个城市中,唯一一个低线级城市(商业三线城市)——金华上榜,金华以5个项目,近60万平方米体量与南京、天津齐肩,值得关注。

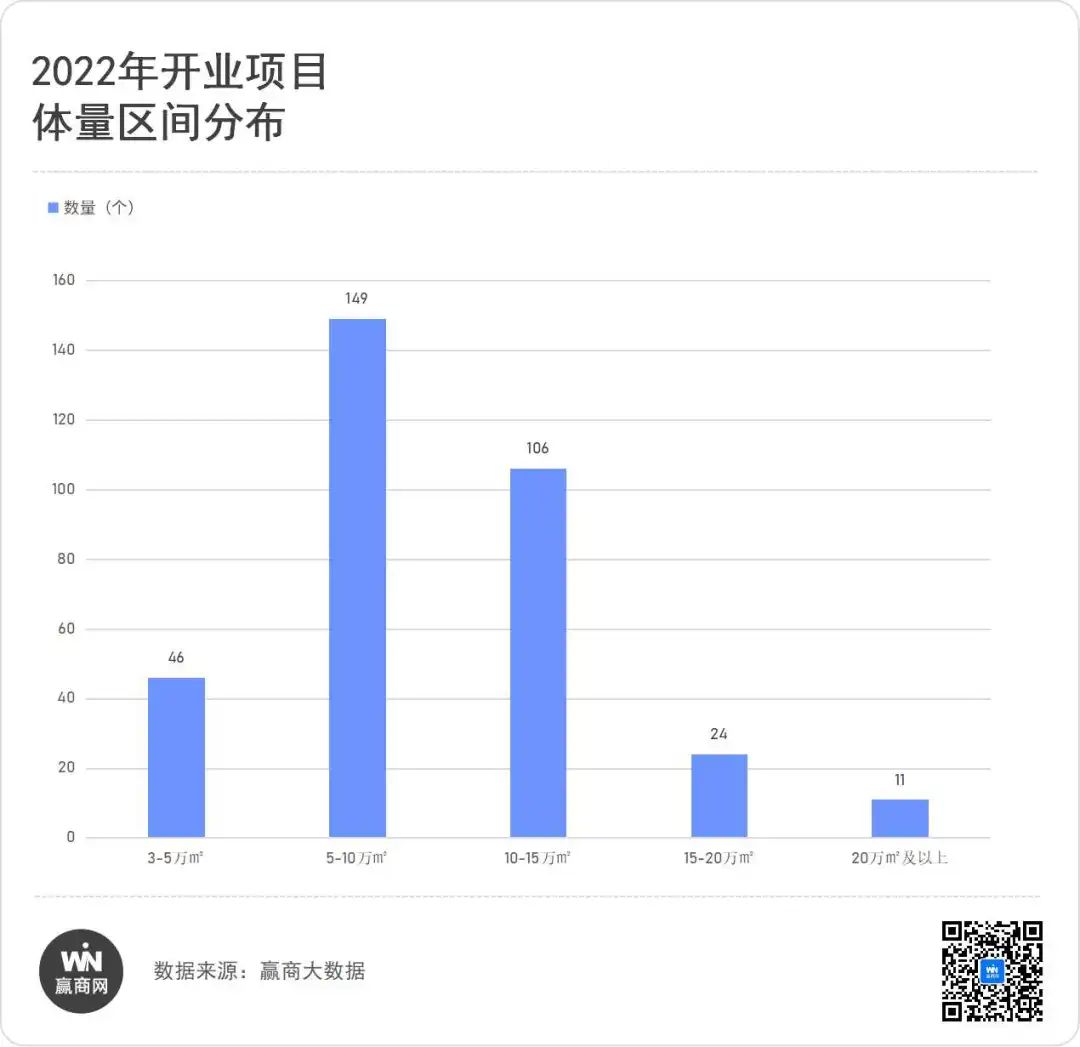

5~15万㎡中大型体量仍然是主流,15万㎡以上区间占比大幅增加

2022年开业项目,5~10万平方米区间仍然是主流,占比31%,但比例同比大幅下降,2021年同期为41%;15~20万平方米区间占比则相应的大幅增加,从2021年的7%增加到16%,其余各区间的比例较为稳定。

15~20万平方米区间项目共23个,比较集中在三大类型项目,其中有5座万达广场、3座万象系列商业、4座奥特莱斯综合体。

20万平方米及以上的超大体量项目11个,最大的是武汉武商梦时代,48万平方米,也是纯商业面积全球最大,超过了“前任”世界之最迪拜MALL,相当于112个足球场。无锡悦尚奥特莱斯体量达40万平方米,海口cdf国际免税城,28.5万平方米,是全球最大免税店。

3~5万平方米小体量项目保持逐年增长趋势,2022年该区间项目占比22%,较上年同期增长1个百分点。

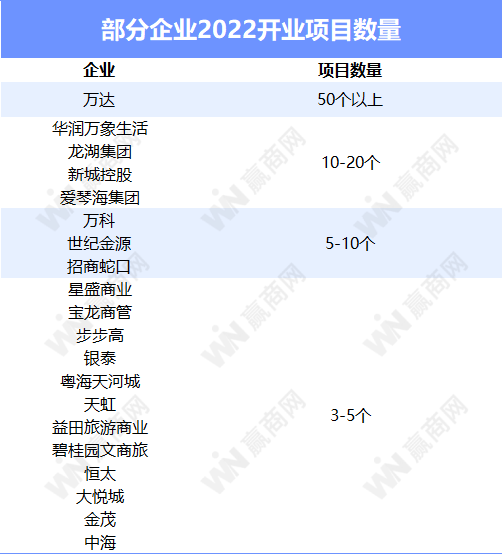

规模企业开业项目占比持续提升,万达商管55个开业项目

规模企业在商业地产领域的能力和资源优势愈发明显,叠加轻资产模式,旗下项目开业占比持续提升。

2022年15家规模企业开业项目153个,虽然开业量同比下滑,但占比上升至42%,同比增加5个百分点,同口径下2021年该占比为37%。

万达商管以55个项目继续稳居第一,也是2022年唯一一个开业量在20个以上的企业,其中轻资产项目高达39个。

开业量在10~20个的企业有:华润万象生活、龙湖、新城、爱琴海,开业量均在10个以上,第二梯队企业年度开业量较为稳定。华润万象生活2022年发力高端商场,开出武汉万象城、福州万象城、海口万象城三大重奢购物中心。

开业量在5~10个的企业有:世纪金源、万科、招商蛇口。万科持续发挥社区商业的优势,开出多个万科广场、万科里产品线项目,同时在城市文化更新项目方面,福州万科烟台山商业漫步街区 成为其又一城更项目典范。

开业量在3~4个之间的企业有10余家,包括宝龙商管、星盛商业、大悦城、碧桂园文商旅、益田旅游商业、步步高、银泰、粤海天河城、天虹、金茂、中海、恒太等。

企业加速轻资产布局,开业轻资产项目占比超三成

头部企业扎堆入局商业地产轻资产,除了较早开展轻资产的万达商管,还有华润万象生活、宝龙商管、中骏商管、星盛商业等上市商管公司,以及龙湖、碧桂园文商旅、新城控股、保利、中海、佳兆业、旭辉等加速布局的企业,市场竞争也将越来越激烈。

2022年开业的轻资产项目高达118个,占全部开业项目的32%。其中万达商管开业轻资产项目近40个,2022年万达商管大手笔接盘建业地产旗下全部商业项目、以及5家奥克斯广场运营权,并于年内全部更名重新开业,这也是万达商管管理规模高速扩张的关键。

华润万象生活在管项目全部为轻资产项目,2022年开业了15个项目,13个主要来自母公司华润置地开发的项目,另外2个来自接管的外部项目,即石家庄高新万象汇、中山石岐万象汇。

龙湖2022年开业项目中,2个是轻资产项目:龙湖全国首个轻资产星悦荟项目——龙湖爱加两江星悦荟是、杭州首个轻资产项目——龙湖杭州吾角天街。龙湖商业2021年3月宣布全面启动轻资产模式后开始提速,2022年除了开业的2个轻资产项目外,还签约落地了上海、苏州、绍兴等地首个轻资产项目。

此外,爱琴海集团、星盛商业、世纪金源、天虹2022年开业项目全部为轻资产项目。

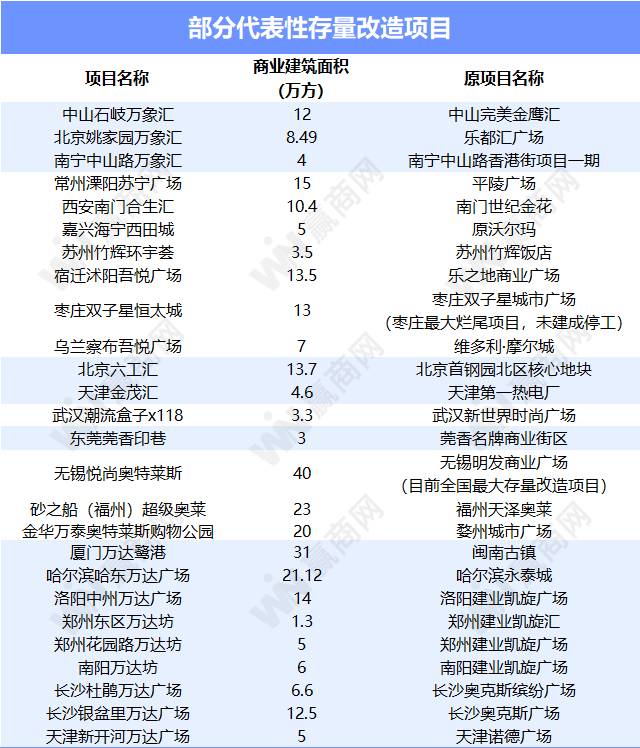

超40个存量改造项目开业,老旧物业创意改造后不输新建MALL

在存量商业时代,市场迭代加速,商业更替周期加快。在此背景下,存量与增量商业齐驱并驾,2022年超40个存量改造项目开业,涉及园区、工业厂房改造、旧MALL焕新、烂尾项目盘活、酒店变身商场等等。一些老旧物业经过一番富有创意的改造后,丝毫不输新建商场,甚至成为全新商业打卡地。

位于百年商业老街江汉路步行街的武汉潮流盒子x118,前身是有着20年商业沉淀的武汉新世界时尚广场,商业体量约3.3万平方米,被改造成以潮流运动主题、且具备策展性商业项目思维的多元复合式潮流空间,这也是华中首个策展性商业综合体。

潮流盒子·武汉X118

位于上海南京西路商圈的上海锦沧文华广场(JC PLAZA),前身是锦沧文华大酒店,是沪上第一批五星级酒店,将约2万平方米的商业位面与超过3万平方米的高端办公空间有机融合;引入OTB集团旗下四大品牌首店等众多奢品潮牌,实现JC PLAZA的功能转型。(*商业体量小于3万平方米,不在统计表内)

上海锦沧文华广场(JC PLAZA)

苏州中海竹辉环宇荟前身为1990年开业的竹辉饭店,是苏州老牌饭店的象征。历经6年的改建,竹辉环宇荟和金普顿竹辉酒店共同迎来新生。竹辉环宇荟以城市新青年为核心,引入众多首店、以及有南当代艺术馆,以策展型商业思维构建了一个全新场景空间。

厦门万达鹭港由原闽南古镇改造更新而来,依托原建筑的基础,结合在地文化特色,打造了一个31万m²的大规模步行街式商业空间,整体建筑风格依托闽南“厝”理念,结构上采用骑楼、土楼、红砖大厝、生土建筑等闽南代表性建筑,成为厦门城市微旅游胜地。

厦门万达鹭港

开放式街区商业,成年轻消费群社交新主场

随着人们生活方式及消费方式的改变,开放式街区的优势愈加明显,其较盒子式MALL有着更多发挥空间,可以融合不同时间段、主题、场景、展览、活动、市集、公园式空间等多元内容于一体,成为当下年轻消费群社交新主场。2022年,一批街区式商业登场亮相,多数为小体量项目,主题鲜明,差异化明显。

深圳前海·印里是一个主打“庭院式”的慢生活街区,首期开业3万方由南北里庭院和两大下沉广场组成,围绕生活方式与社交餐饮两大核心业态,引入全新复合型生活书店愈欣书店全国旗舰店、人宠社交空间挥爪小聚、星聚会KTV、TOP健身、Seesaw咖啡、MANNER咖啡、TAPS mini精酿小酒馆体验业态。

深圳前海·印里

厦门禹悦天地则是以“独栋商墅+开放式街区”的独特商业形态呈现,在地上草坪广场与两大下沉式广场里,填入链接不同圈层的社群活动,打造不同休闲生活方式场域。如当下火热露营、飞盘、潮玩、腰旗橄榄球、LIVE、健身等的社交活动,以及商业自身最具话题的美食、市集等内容。

厦门禹悦天地

南京华开·IN BOX街区作为南京鼓楼创新广场的商业配套,体量3万平方米,街区以元宇宙概念、原创IP(鼓励lucky buddy)以及赛博朋克风格为形式,塑造江苏省首个元宇宙主题街区。

西安未央168商业街区,多种类潮牌集合,主题化的店铺设计,艺术化的景观搭配,为城北青年打造了一个“社交24H消费地”。街区采用“日间经济+夜间经济”组合模式,允许商户自行调整服务状态,整合每天22:00之后的消费需求。满足潮玩青年社交夜生活。

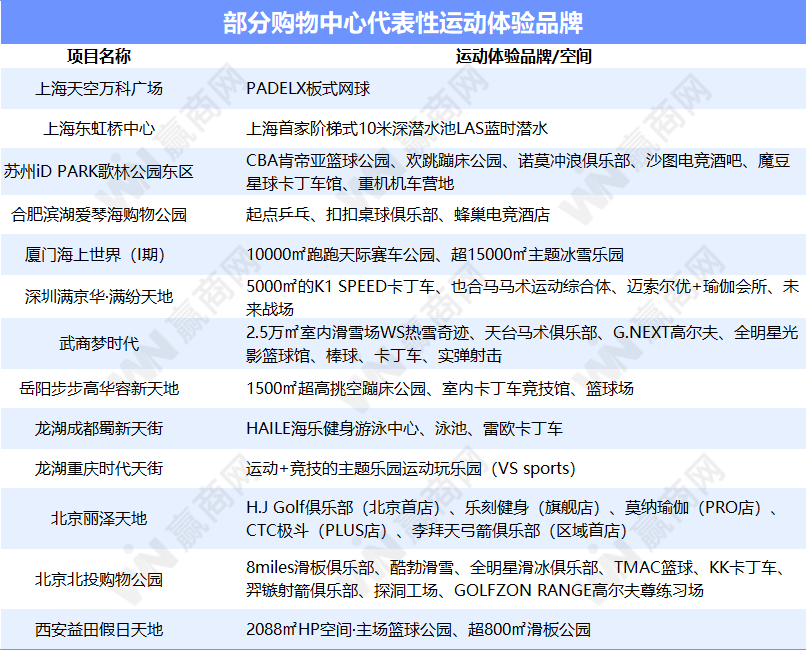

运动体验悄然兴起

新潮运动频频亮相购物中心

2022年新开业购物中心在比拼首店、新店的同时,一股运动体验风潮悄然兴起。在全民运动健身热潮下,各大购物中心明显加码运动类业态。

包括体育运动零售品牌,如安踏、李宁、Lululemon、桑迪特、始祖鸟等一众运动品牌成为购物中心招商的香饽饽;新潮运动体验品牌也频频亮相购物中心,包括健身会所、攀岩、蹦床、卡丁车、篮球场、网球场、滑雪场、潜水馆、马术场、射击馆、轮滑、高尔夫体验馆、格斗馆等。

图片来源:图表来自赢商网,项目配图来源项目官方或赢商网。

据赢商大数据统计,2022年全国拟开业商业项目895个,体量超8000万平方米,存量改造项目近20个,体量超200万平方米。

关键词:2022开业购物中心项目盘点 2022年01月24日

2023上半年正式收官,复盘江苏商业市场,上半年共开出21个新项目,新增商业体量101.51万㎡。

5月份全国开业购物中心17个,177万平方米,环比4月份数量、体量分别下降50%、36.33%。可见购物中心的增量复苏仍较为缓慢。

4月份全国开业购物中心项目34个,总商业建筑面积278万平方米,是疫情以来同期的最高峰,超越疫情前的2019年和2018年的同期开业量。

2023年“五一档”期间,全国30多个商业项目密集开业。多个高端MALL、大型生活MALL,以及社区型商业、奥特莱斯、文商旅项目、非标商业等。

赢商网账号登录

赢商网账号登录