作者|周一围

编辑|安心

开始精打细算的消费者们把航司“晃”了一把。临近中秋、国庆长假,国内机票价格突然跳水,部分航段降幅达80%。

这种情况在往年并不多见。业内人士分析,机票价格跳水背后,一个很重要的原因是消费者航空出行的需求没有跟上航司运力的增长速度。消费者改变了出行方式也导致机票需求疲软——今年大批游客选择乘坐高铁或自驾出行。

切换交通方式,一个关键目的就是省钱。

一些家庭告诉《好看商业》,这个长假,他们选择就地度假,除了担心人挤人,动辄翻几倍的机票、酒店价格让他们望而却步。还有一些人果断选择了周边自驾游,“机票刺客”是让他们放弃远游的重要原因。“贵得让人肉疼”、“不想做大冤种”,他们说。

以我们在节中查询的10月6日上海-北京的行程为例,一张机票的价格在599-1290元,而一张高铁票只需404-669元。中长途来说,高铁在便捷性和舒适度上越来越靠齐飞机。

中秋、国庆黄金周期间机票需求不足,可以说中产有很大责任,他们是国内旅游人群的重要组成部分。

按国家统计局给出的标准——“三口之家、年收入在10万元—50万元之间”算是典型的中等收入群体。早在2017年,这个群体在中国就达4亿人,1.4亿个家庭。他们有购车、购房、闲暇旅游的能力,他们的消费是我国经济持续平稳增长的有力支撑。

一些报告显示,性价比、中短途和自驾游成为越来越多中产出游的选择。

当经济环境变冷,中产是对“温度变化”感受最灵敏的群体。随着收入不确定性的增加,或者钱包变瘪,中产们就要保卫钱包,转换消费方式。

这个趋势的力量有多大?历史证明,对于消费市场来说,它足以导致商业迭代和兴衰交替。

抛弃谁,拥抱谁?

2023上半年,国内民航业共完成旅客运输量2.84亿人次,为2019年同期的88.2%;全国铁路共发送旅客17.7亿人次,超过2019年同期的17.35亿人次。

单从客运量来看,铁路已经超过2019年也就是疫情前的水平,航运仍在恢复中。

在放弃昂贵的飞机出行前,中产们抛弃的另一个品类是轻奢。

今年上半年,无论是轻奢品牌Michael Kors(简称MK)的母公司 Capri集团,还是Coach 的母公司 Tapestry集团,轻奢珠宝品牌潘多拉(Pandora)都遭遇业绩滑坡。过去备受中产追捧的美国时尚奢侈品集团 Ralph Lauren Corp也涨不动了。

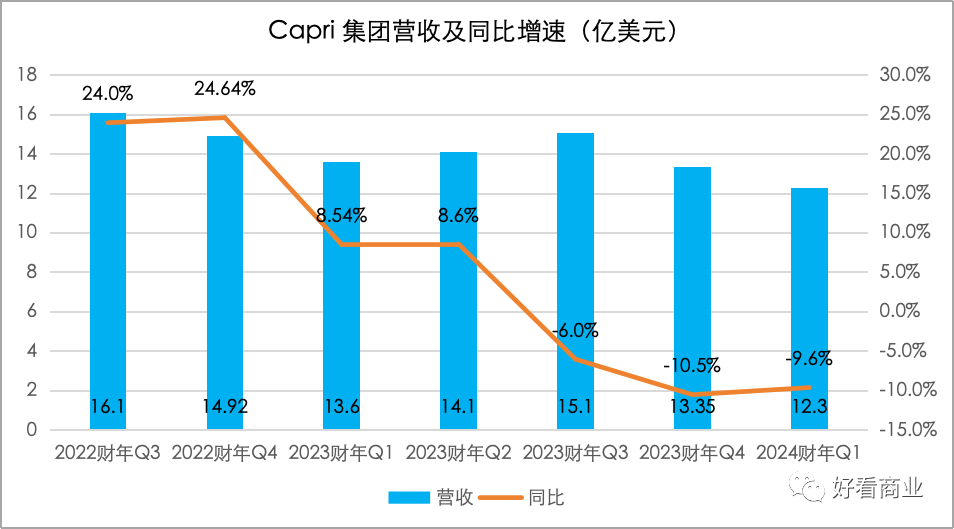

以Capri 集团为例,2023财年Q4(截至2023自然年4月1日的三个月)和2024财年Q1(截至2023自然年7月1日的三个月),分别实现营收13.35亿美元和12.3亿美元,同比分别下滑10.5%和9.6%。

实际上,从2022自然年Q2(对应2023财年Q1财报)起,Capri 集团的营收增速就已经大幅下滑,单季营收增长从24%以上骤降至10%以下;从2022自然年Q4起直接陷入负增长。

MK、Versace和Jimmy Choo是Capri 集团旗下三大知名品牌,均定位轻奢品牌,中产是目标用户群。

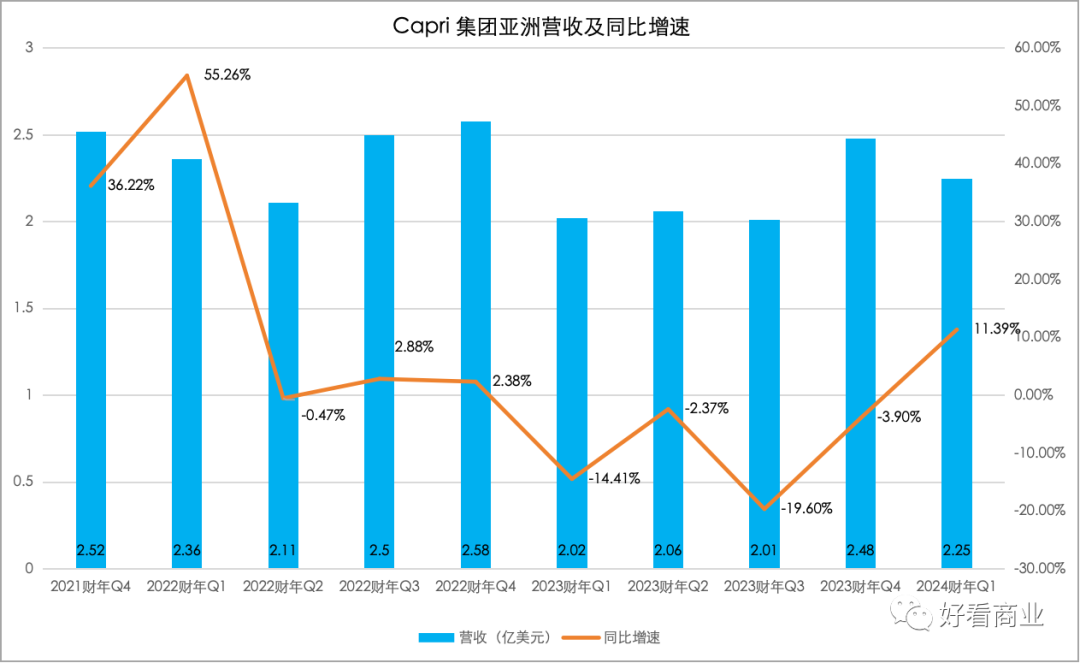

亚洲尤其是中国市场曾是Capri集团的一个增长引擎。过去两年,受疫情等因素影响,其在亚洲的增速明显下滑,并在多个季度出现负增长。

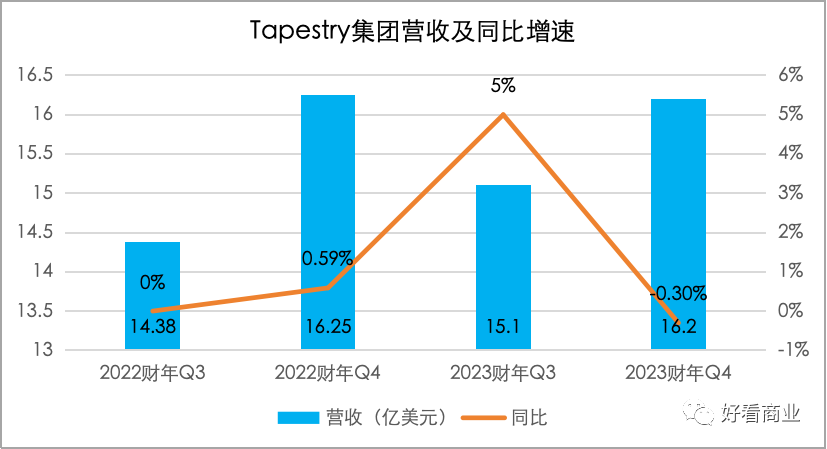

Coach 的母公司 Tapestry日子同样不好过。今年上半年(对应2023财年Q3和Q4财报),Tapestry实现营收31.3亿美元,去年同期营收为30.63亿美元,几乎没有增长。

今年8月,Tapestry直接宣布以85亿美元的价格收购Capri 集团,以求抱团取暖。

除了轻奢包包,走轻奢路线的珠宝品牌同样在失去中产用户,营收下滑。

轻奢珠宝品牌潘多拉(Pandora)今年上半年在中国市场营收3.17亿丹麦克朗,较去年同期的4.33亿丹麦克朗下滑26.8%。

放弃轻奢的中产们,消费心理变得更加务实,他们开始拥抱大牌平替,折扣商品,甚至源头厂货。

所以,那些定位高端的或者打着消费升级旗号的消费品纷纷涨不动了,主打性价比或者质价比的品牌成为中产们的新宠,增长迅猛。

以咖啡市场为例,今年上半年,定位高端的星巴克中国营收16.22亿美元,同比只增长26.7%。抛弃星巴克的中产们开始端起瑞幸、库迪、幸运咖,毕竟,一杯只要9.9元的价格让这些咖啡显得更香了。

瑞幸暴涨的业绩就证明了“低价”的力量:今年上半年,瑞幸实现营收106.38亿元,同比大增86.5%,增速远超星巴克。

在电商领域,过去几年押宝消费升级的京东、阿里目前仍置身增速放缓的通道里。今年前两个季度,京东营收增速分别为1.38%和7.6%,跑输大盘。

上半年,社会消费品零售总额227588亿元,同比增长8.2%;全国网上零售额71621亿元,同比增长13.1%。

相比之下,主打实惠、低价的拼多多、唯品会增速就快多了。今年前两个季度,拼多多营收同比分别大增58%和66%,唯品会同比分别增长9.1%和13.6%。

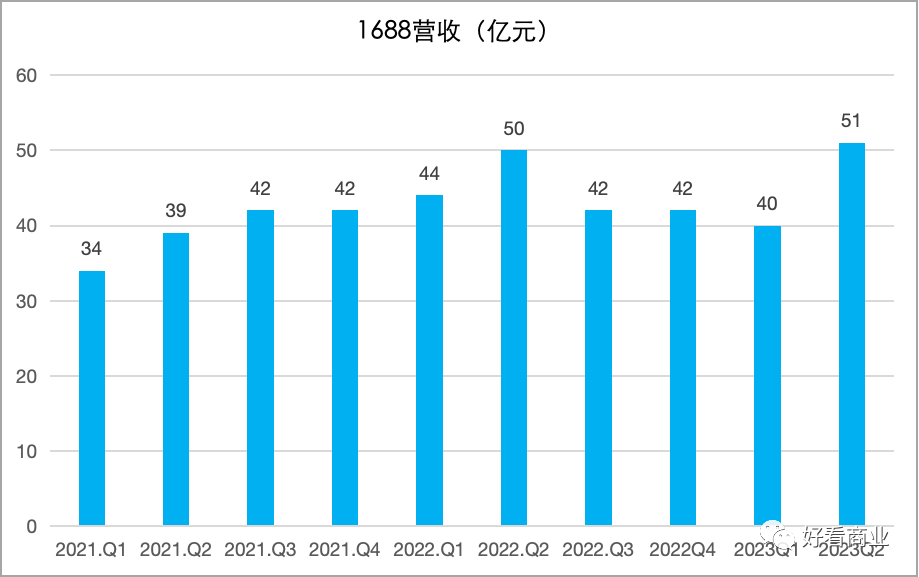

在中产和Z世代追捧下,就连阿里最老的业务——1688都翻红了。1688成立于1999年,过去24年来一直从事B2B批发业务。

近两年,钱包瘪了的中产和钱包还没鼓起来的年轻人(Z世代)纷纷在小红书种草,到1688拔草,挖宝源头厂货。他们不仅在这里实现消费下沉和有质价比的体面生活,也把这里当成货源供给平台,先买再卖,创业搞钱。

随着Z世代和中产涌入,1688很快被“挤爆”了。今年4月,1688冲上苹果App Store免费榜第一。今年5月,1688平台全站新买家数较去年同期提升近40%、平台GMV提升超20%。

在阿里国内电商业务遭遇增长压力增的阶段,1688却保持快速增长。去年前两个季度,1688营收同比分别增长29.4%和28.21%,远超同期阿里中国商务的增速。

来自日本的经验

消费下沉,这个现象在上个世纪的日本就已经出现过。不妨先从一些消费公司的沉浮中感受一下这个趋势的力量。

1984年,一个叫柳井正的日本年轻人继承父业,开始打理家族的服装生意——一个定制西装店。

那时,日本社会奢华之风盛行,柳井正却决定开一家新店——面向普通百姓,提供价廉物美的休闲服饰。同年6月,他在广岛开出了“Unique Clothing Warehouse”首个专卖店,不仅主打低价,还为消费者提供免费早餐。

UNIQLO一开业就引爆了消费热潮,清晨6点,UNIQLO刚营业,店外就已排起了长龙。

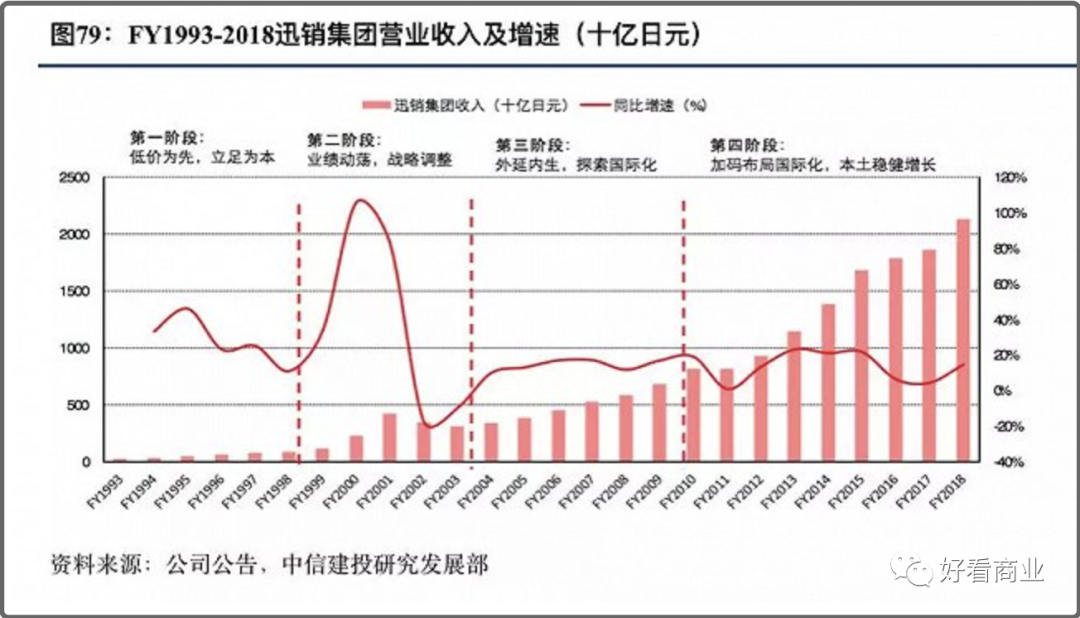

UNIQLO这种销售模式一炮打响。从1984 -1998十四年里,优衣库靠售卖低价产品,实现营收从250.4亿日元增长到831.2亿日元,CAGR(年均复合增长率)达27.1%。

1999-2003年,迅销集团的营收又从1110.8亿日元飙升至3097.9亿日元,CAGR为29.22%。优衣库所属的迅销集团也于1994年在广岛证券交易所挂牌,成为一家上市公司。

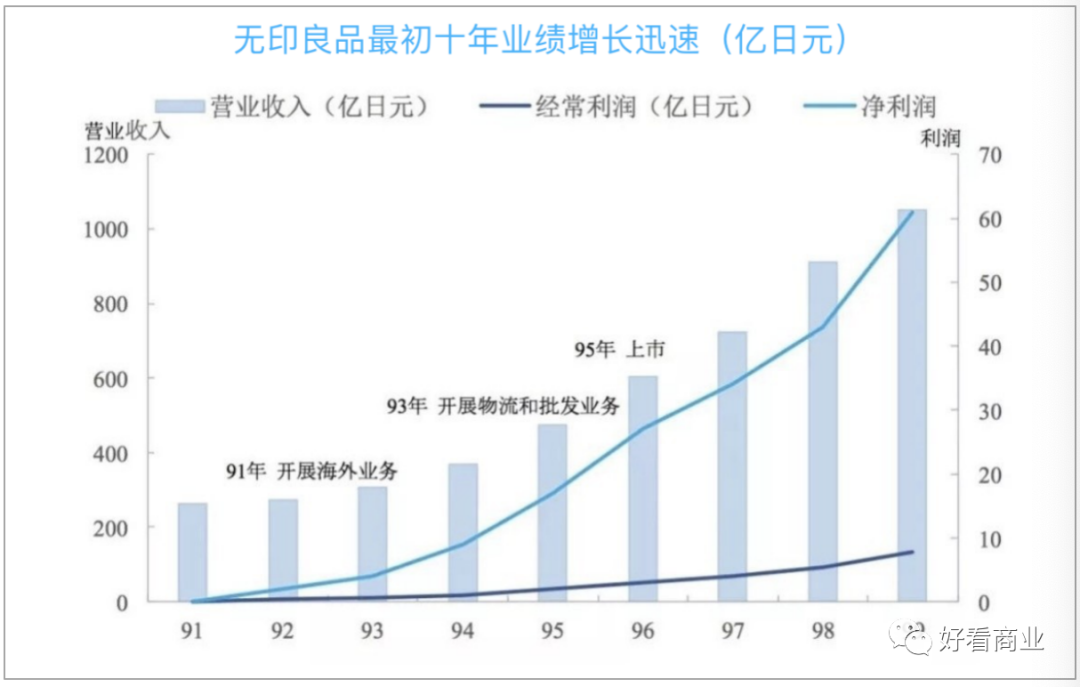

与优衣库同时期崛起的还有:1983年成立的日本杂货品牌无印良品;1987年开始采用百元店业态的大创;1989年成立的杂货折扣连锁店——堂吉诃德等。

从1990年到1999年,无印良品的营收从245亿日元增长了4.3倍;净利润增加了150倍。

数据来源:公司公告,国泰君安证券研究

百元店大创的销售额也持续迅速增长,从1997年的不足500亿日元到2002年增至2600多亿日元,并在日本百元店市场拿下7成份额。

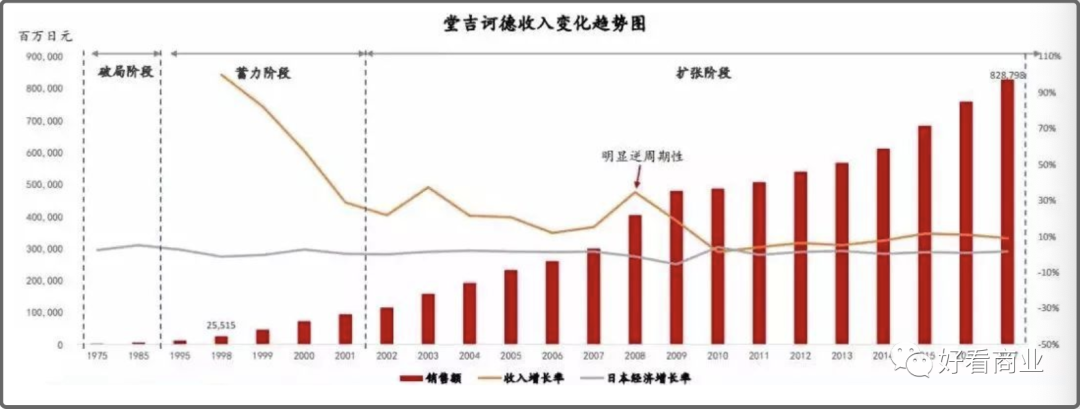

堂吉诃德的增长也很生猛,营收规模从1998年的255.15亿日元爆增至2007年的超3000亿日元。

图片来源:创投圈自媒体 42章经

从优衣库到无印良品、大创和堂吉柯德,他们快速崛起不是偶然,而是踩中了历史大势。

1990年,日本经济泡沫破裂,从此进入了长达20年的衰退期,被称为“失去的二十年”。

1996-2017年,日本GDP的CAGR仅为0.18%,经济增长徘徊在零区间。1996年-2016年,日本居民的消费支出总额从280万亿日元缓慢增长至300万亿日元,CAGR仅为0.34%,也就是几无增长。

进入90年代后,日本消费者也不再像泡沫经济时代那样狂热追求高价奢侈品。据贝恩咨询的统计,日本奢侈品规模于1995 年见顶,达到978 亿美元,在全球市场占比68%,之后20年一路下滑,到2015年时已降至10%。

钱包瘪了的日本消费者对服装、生活方式的需求逐渐回归理性,开始淡化品牌,追求低价但高性价比、高质价比的商品和服务。

优衣库、无印良品、大创和堂吉柯德无一例外地迎合了这在新的消费趋势。优衣库“1900日元一件休闲服”的口号深入人心,彼时一件衣服动辄上万日元是日本服装市场的基本水准。而无印良品的名字本身就是"没有名字的优良商品"的意思。

新一代商业形态和商业新秀的崛起背后,是上一代商业形态的衰落和企业的血泪。

几乎同时,那些曾代表消费升级的百货/商超渠道逐渐凋零。1996-2016年,日本商超/百货销售额CAGR分别为0.43%和-2.54%。

1997年,日本零售业巨头八佰伴宣告破产;2000年,日本全国性百货商场SOGO(崇光百货)破产;2001年,日本综合超市巨头MYCAL破产。此前,它们都被认为是“大而不倒”商业巨人。

直到今天,低价或者平价被日本零售界奉为圭臬。

在福布斯2023日本富豪榜前十名中,来自零售企业的有6位,来自平价零售企业的至少占2位,包括榜首的柳井正和第八名似鸟昭雄。

优衣库创始人柳井正多次跻身福布斯日本富豪榜首位,似鸟昭雄执掌的日本家具大卖场NITORI(似鸟),始终以“有品位、更便宜”为经营宗旨。

争食“新红利”

去年3月,1688的数据显示,过去一年平台上的低价格带商品采购金额同比下降11%,中高价格带商品采购金额同比增长了41.5%。中高价格带的采购买家数占比超过了46%,且在继续高速攀升。

这些变化背后,是平台的用户群体发生了变化:大量Z世代和新中产涌入,与三年前的以传统生意和大型企业为主的用户群显著不同。

1688定义的“Z世代”主要是25岁-35岁,一、二线城市的年轻人;他们追求理性、有调性的美好生活消费,不追求产品的荣誉功能,只看重关键功能。新中产指的是31-35岁,一、二线城市的已婚用户,这几年钱包瘪了的他们更加追求质价比。

他们不仅把1688当成进货平台,也在这里满足个人和家庭的消费分级需求。1688称他们为先进性小B。

据1688估算,中国大概有2.4个亿左右Z世代;新中产规模在3亿左右。1688总裁余涌接受采访时提到,“这个群体对未来的消费经济有很大话语权,代表了一波购买力。”

面对突如其来的新用户群,1688做出了方向性的大调整:将第一客户从过去的平台商家变成买家,也就是“小B”。“服务好先进性小B的数字化采购需求”就是1688的战略主线。

去年9月,1688严选上线,主打品牌平替,它相当于“采购批发行业的天猫”。过去一年,严选服务了大几千万的小 B 买家。

今年9月,1688又推出PLUS会员店,主打山姆和品牌平替,类似线上“白牌超市”。

二者都是以大牌一折价,向“Z 世代”和"新中产"的个人自用或采购需求提供品牌平替源头厂货。

不仅如此,1688严选还说服卖家提高响应速度和履约能力。比如,过去平台默认发货时间是72小时,现在全部要求48小时。过去批发生意的零售件不予退货,现在不仅能退,在体验上也与ToC类电商平台拉平,“付款未到货,秒退款”。

1688转向Z世代和新中产,代表的是淘天集团满足用户不同层次消费需求的战略意图。

1688严选负责人潘杰表示,1688严选和PLUS会员店两个产品的使命很简单——与淘天集团形成一盘棋,合力把市场做大,满足这些用户在淘宝没有被满足的需求。

要抓住Z世代和新中产的需求,1688严选的底气之一是,1688平台经过24年发展,已经成为中国最大的线上批发平台,全网源头,有近 100万家源头工厂。而1688严选对平台上的商家和商品“百里挑一”,选出的是代表中国最高制造水平的工厂和厂货。

实际上,其它电商平台也都在争抢这部分用户。

比如拼多多。《2022新中产白皮书》显示,2022年,新中产在拼多多上的活跃渗透率达到58.4%,较去年同期增长8.5%,且增幅明显高于其他移动购物APP。

拼多多早先靠“低价”心智在低线市场积累了用户基本盘。从2019年起,它上线百亿补贴,推进品牌化战略,用“品牌+低价”吸引更多一、二线城市用户涌入。2023年,拼多多向“高质量发展”转型,一方面通过打造特色产业带、助农数字化转型等升级供应链,另一方面从价格、物流和退换货等环节提升消费体验。

总的来看,为了吸引和留住中产消费群体,1688、拼多多一手抓产业链,一手抓消费体验;而抖音电商、京东、快手也不例外,都在这两个方向努力。

在古今中外的消费行业,通过掌控供应链实现“优质优价”,这是屡试不爽的经营秘诀。

日本的大创就是一个典型的例子。在回忆大创如何做到“又便宜又好”时,曾担任其商品部部长的栗森健二说,“1990年左右,我们就开始从中国进口商品进行改良,尽可能地增加商品的附加价值,做到只卖100日元也想卖些好东西。”

改革开放后,Made in China的产品排山倒海地输往全球各地,这为百元店提供了充足的低价货源。数据显示,大创销售的商品中,40%来自于中国。体量、需求庞大的大创通过与中国供应商深度捆绑,很好地控制了成本和品质。

今天,当国内中产开始保卫钱包,电商平台要赢得他们的青睐,掌控供应链,实现“好货、好价”变得尤其关键。谁能更好地掌握源头,谁就掌握了更多主动权。

库存激增,成为了在全球经济下行时期的一个危险信号——lululemon,是不是不再吸引正在勒紧裤腰带的中产阶级了?

最近,波士顿咨询公司发布一份研究中国人消费习惯的报告。这份报告称,尽管中国经济放缓,但仍有 75% 接受调查的消费者愿意多多花钱。

艾媒智库联合草莓派网民行为调查与计算分析系统,开展主题为“中国重阳节消费者认知及老年消费品需求调查数据”的全国随机抽样调查。

在日常生活中,我们总能看到各种各样的围挡,其最大的功能往往在于品牌预告。但好好利用,围挡也能发挥出更大的作用。

可以预见的是,伴随着基础设施的扩容,公募REITs市场规模和交易活跃度将进一步提升。

关键词:REITs消费基础设施REITs 2023年10月23日

种种有意思的消费现象显现。正如上海街头的那些铺子,关了开,开了关,就算这个街区很网红人很多,也并不是所有的店都活得好好的。

疫情过后的经济恢复较慢,群众消费力普遍下降,各类商业地产项目如何进行有效的存量资产盘活成为房企思考的重中之重。

赢商网账号登录

赢商网账号登录