疫后复苏这一年,跌宕起伏的商业圈,华润绝对是个优秀的”显眼包“。

2023“中考”答卷中,华润万象生活收入67.93亿元,同比增28.7%;公司股东应占溢利14.02亿元,同比增36.5%,毛利率则升至33.2%。利润涨幅大于营收涨幅,出色的盈利能力着实让投资人眼前一亮,心动不已。

伏笔之下,当华润的名字出现在首批4只基础设施REITs申请项目名单中时,外界的反应多为“情理之中”。

但情理之中亦有些疑问:华润为何会把第一次的机会押注在青岛万象城身上?

01

全国最大万象城,网罗青岛香港中路商圈超1/3客流

身居非主流明星城市,青岛万象城不是个经常活在话题中心的项目。但它确实有一些醒目的标签,值得外界好好重新认识这个“全国最大万象城”。

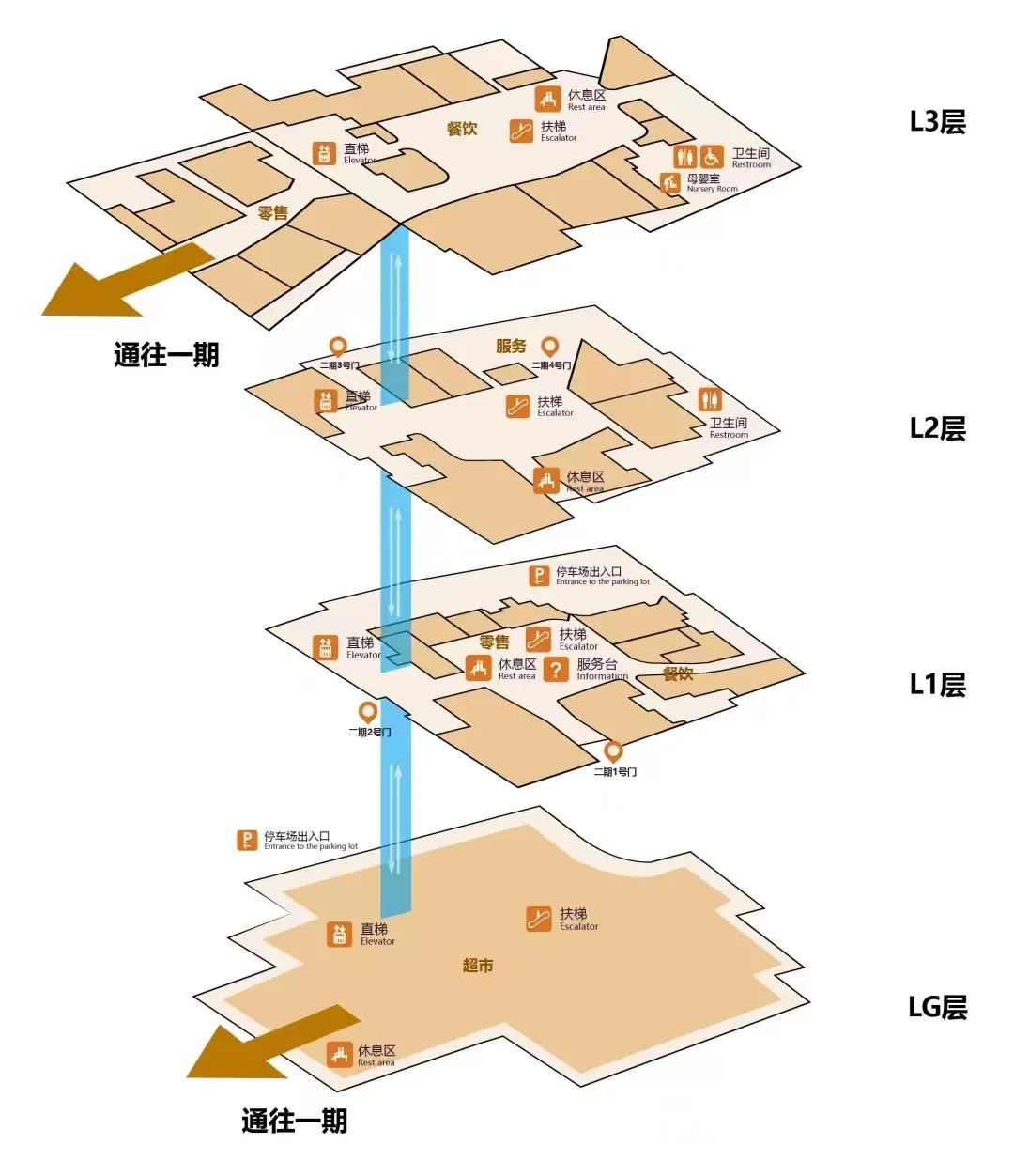

全国最大万象城,青岛目前规模最大购物中心

据华润置地2022年业绩发布会PPT披露,投资物业中总建筑面积最大的项目为成都华润中心,达到54.7万平方米;而按商业总建筑面积(不含停车场、写字楼等)计算,青岛万象城为全中国最大的万象城,也是青岛目前规模最大的购物中心,总体量达28.3万平方米(业绩发布会数据口径)。

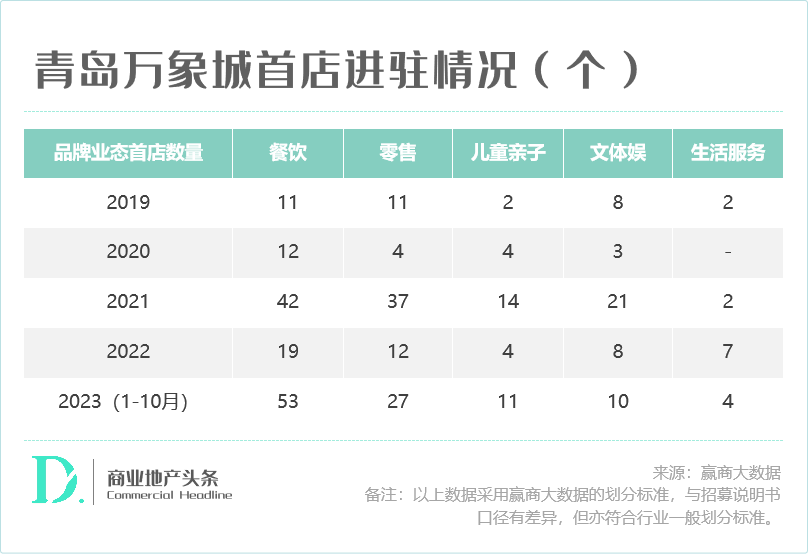

大体量意味着多业态、多品牌的高阶组合。据悉,青岛万象城拥有近500个店铺,涵盖70余家国际一线品牌,超半数品牌首次进入山东或青岛,超六成店铺业绩同区域位列三甲。

●图片来源:市南商务

此外,创新性地打造了两层国际品牌配置,L1层主打国际精品品牌、高化和名表氛围,LG层则多为设计师与潮流品牌,两个楼层各有特色与差异,满足不同群体的时尚需求。

●图片来源:市南商务

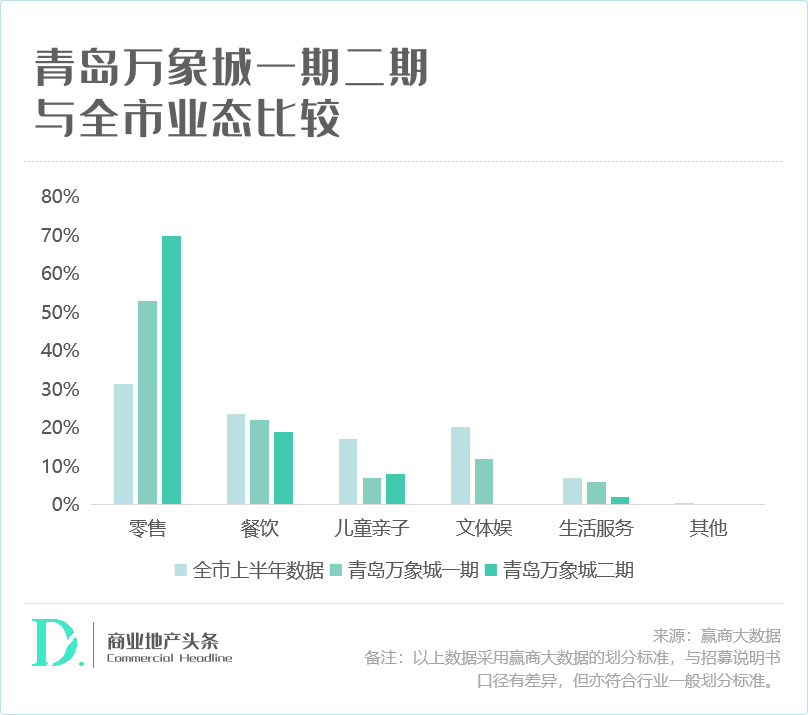

业态来看,青岛万象城的零售业态显著高于青岛全市平均水平,超强的零售业态成了青岛万象城最佳引流神器与租金贡献者,2023年上半年租金贡献占比66%。2018-2023上半年,青岛万象城的提成租金(零售额提成租金+取高租金)占总租金比例平均为28%,且以取高部分为主,按正常运营规律推测,取高部分主要来自于零售业态贡献。

零售业态之外,青岛万象城的餐饮、文体娱业态同样可圈可点。多业态协作共进,不仅可满足多样消费需求,吸引更多的购物者,亦可在不同的经济周期中灵活进退,做出顺应新消费形势的调整,这也契合消费基础设施REITs本身要求的“抗周期性”。

客流吸附力杠杠的,网罗青岛香港中路商圈超1/3客流

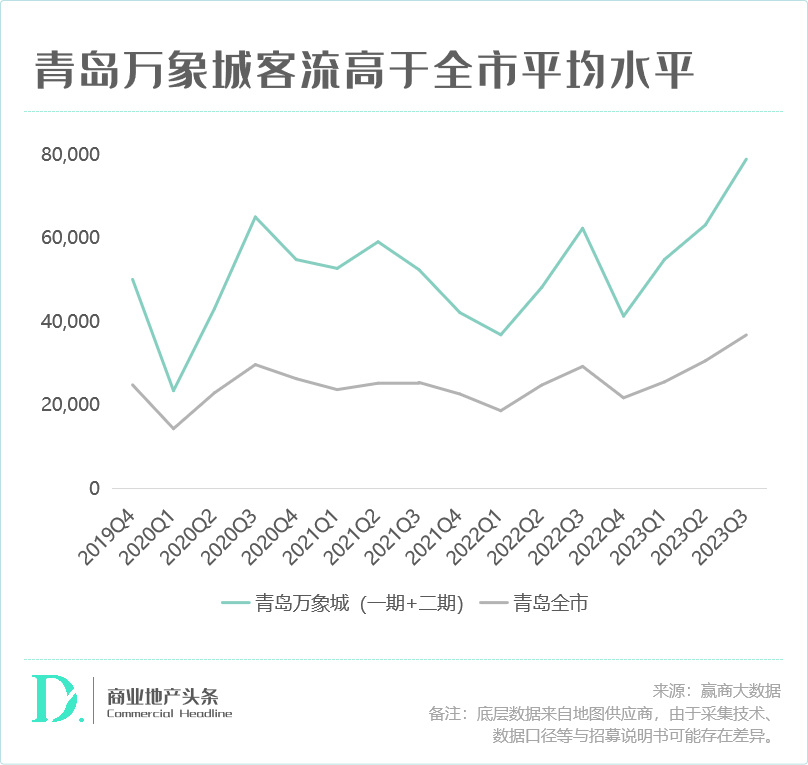

以2023年10月日均客流为统计口径,2015年开业的青岛万象城(一期+二期),占整个香港中路商圈整体客流的35.98%,位于全国购物中心客流前15位之位,高人气可见一斑。

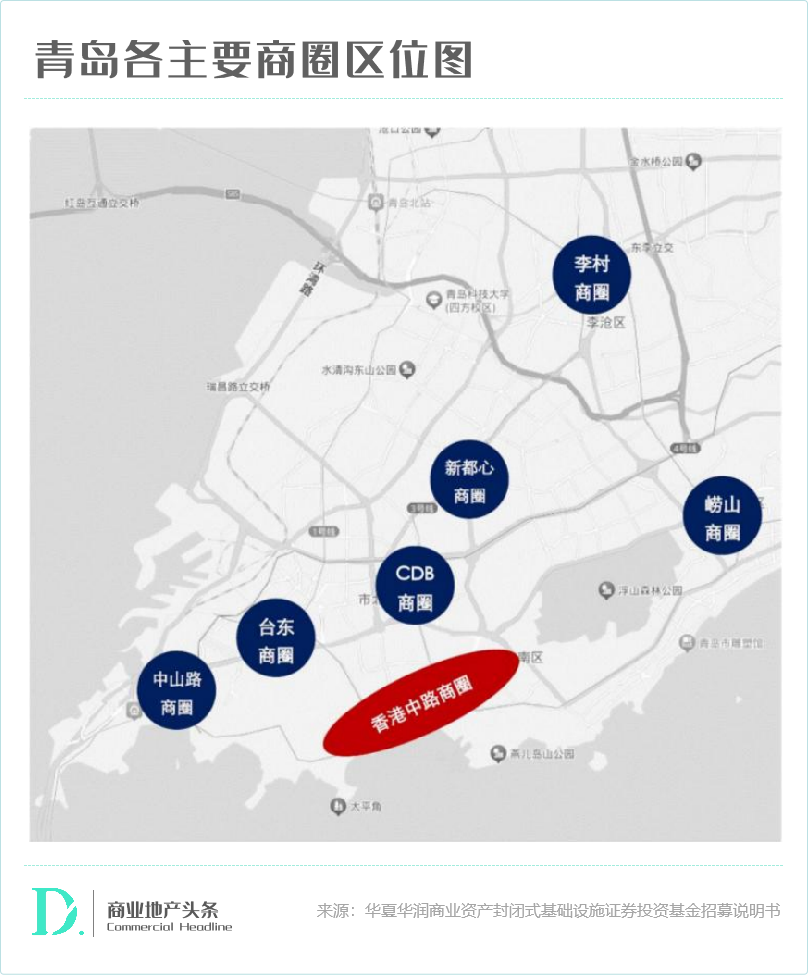

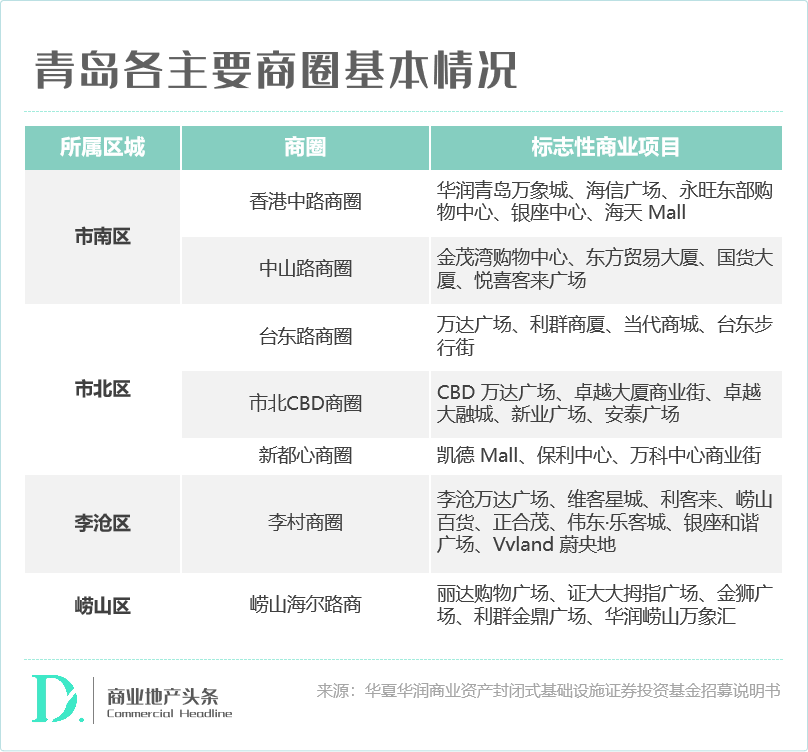

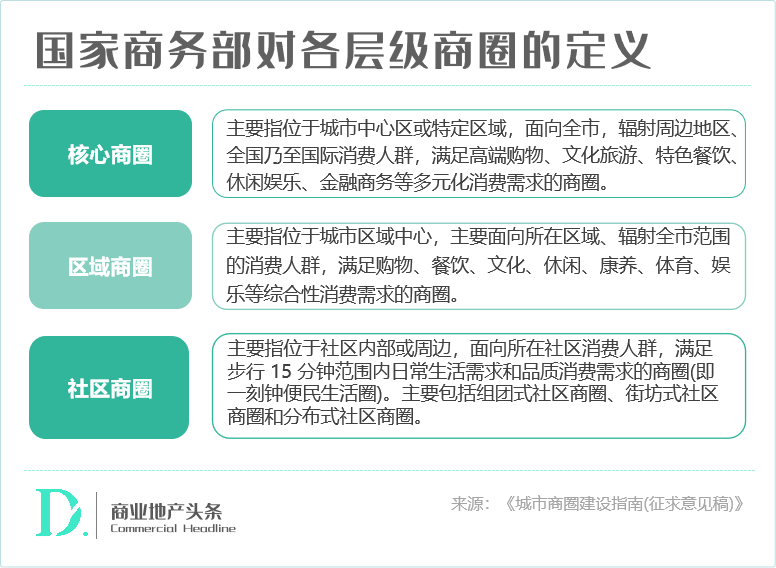

老青岛人记忆里,中山路是青岛的商业名片。但随着城市向东发展,青岛的高能级商圈分布出现了一些变化。目前青岛拥有1个核心广域级商圈——市南区的香港中路商圈,3个优质城市级商圈——市北区的台东商圈、CBD商圈以及位于李沧区的李村商圈,3个区域级商业中心——市南区的中山路商圈、市北区的新都心商圈及崂山区的崂山海尔路商圈。

另据今年8月赢商tech发布的《中国商圈商业力指数TOP30》,青岛香港中路商圈排名全国第18,消费力、商业繁荣程度明显靠前。活成青岛“最牛商圈“”的客流之王,青岛万象城的实力与底气不言而喻,成为华润押注的第一主角已不足为怪。

可市场为什么仍然对这次华润REIT申报项目会有些惊讶之感?很大程度上是认知框架在起作用。

一说起商业项目,大家的第一反应是先看城市线级及人气指数。近年来超级明星城市,通常框定在传统的北上广深,以及新晋的成都重庆杭州长沙等,以至容易忽略一些消费力表现不错的城市,例如青岛。

正如中信证券所写:“和其他经营性不动产类似,购物中心的位置当然对购物中心的价值有决定性影响。但和写字楼完全不同,城市能级本身并不是购物中心区域价值的决定因素,所属商圈的能级才是购物中心租金坪效的决定因子。二线城市核心商圈许多购物中心的租金坪效表现,要远好于一线城市非核心商圈的购物中心。追本溯源,居民线下消费行为表现为城市和区域的空间集聚,而不是全国消费行为向个别城市集中。”

02

82亿估值“超预期”了?华润的下一步才是关键

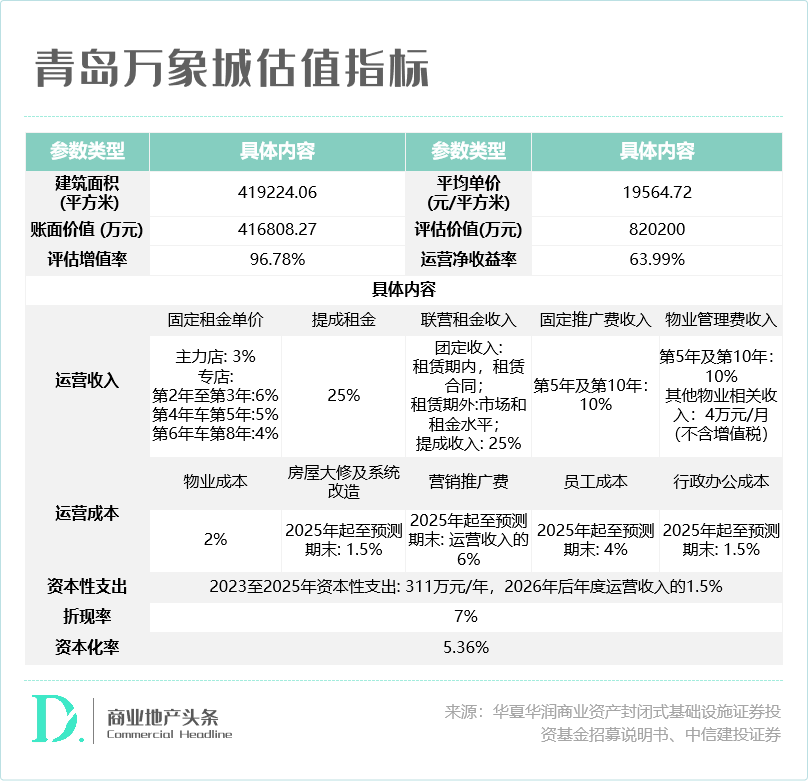

单看硬核实力,青岛万象城显然是个王者之选。但超82亿元的估值,占了首批4单消费基础设施REITs的资产估值(共143亿元)近57.34%,难免让人产生疑问:啃的下来吗?

运营表现

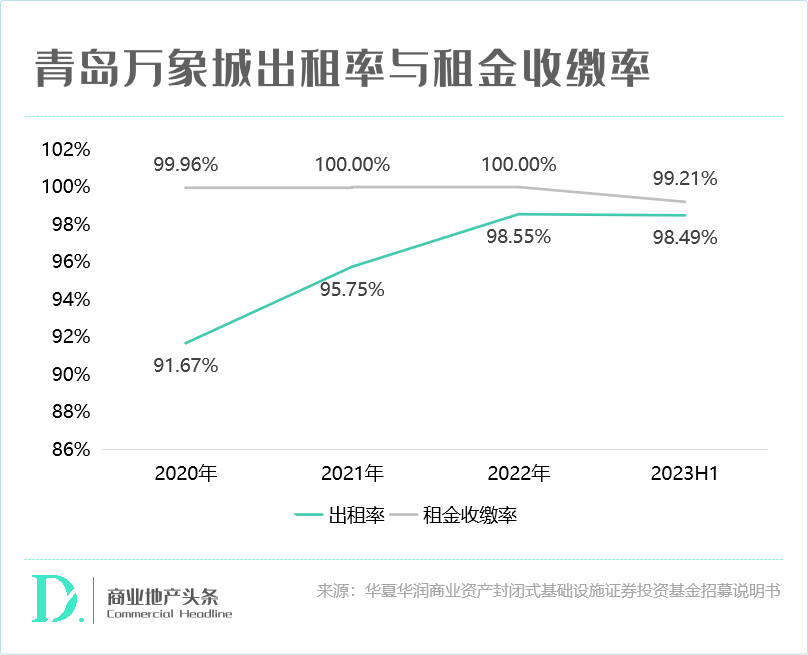

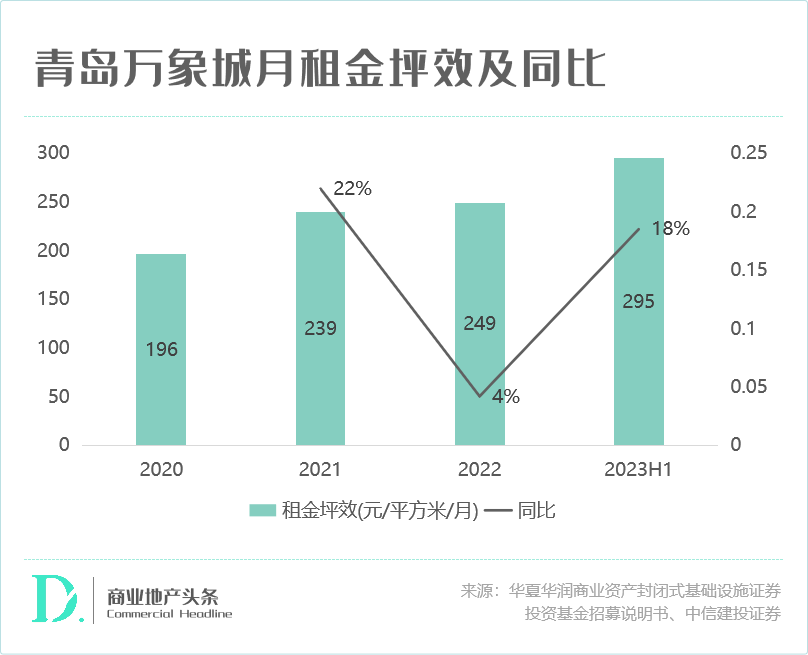

2023年上半年,青岛万象城平均出租率为98.49%,较疫情期间明显回升;月租金平均坪效为295.49元/平方米,年化增长率为17.86%,保持平稳增速。2016-2022年,购物中心的客流量年复合增长率达7.6%,2023年上半年客流量已达到2022年全年客流的63%,回升态势明显。

营收表现

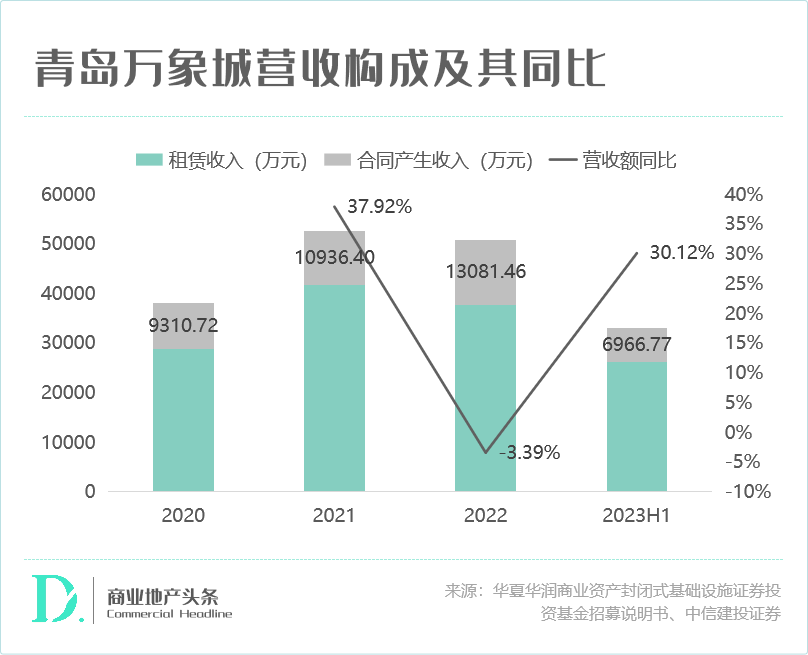

虽2020年、2022年因分别减免租金3336.63万元和8823.22万元造成营收降低,但随着疫情防控政策调整,2023上半年营收同比增速回正至30.1%至3.31亿元,其中租赁收入占比稳定在70%以上。疫情期间项目EBITDA维持正增长,今年上半年实现EBITDA1.9亿元,同比增长49%。

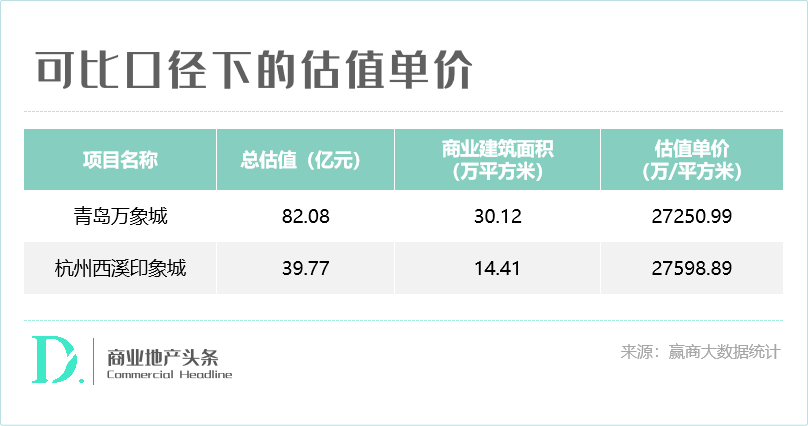

基于以上2大指标,以及综合区位、业态、客流等优势条件,42万平方米青岛万象城估值82个亿,被业界评价为“符合市场预期”。若以同一口径下披露的商业建筑面积计算,估值单价与杭州西溪印象城相差无几,但二者采用的管理模式不尽相同:华润强势,印力标准。

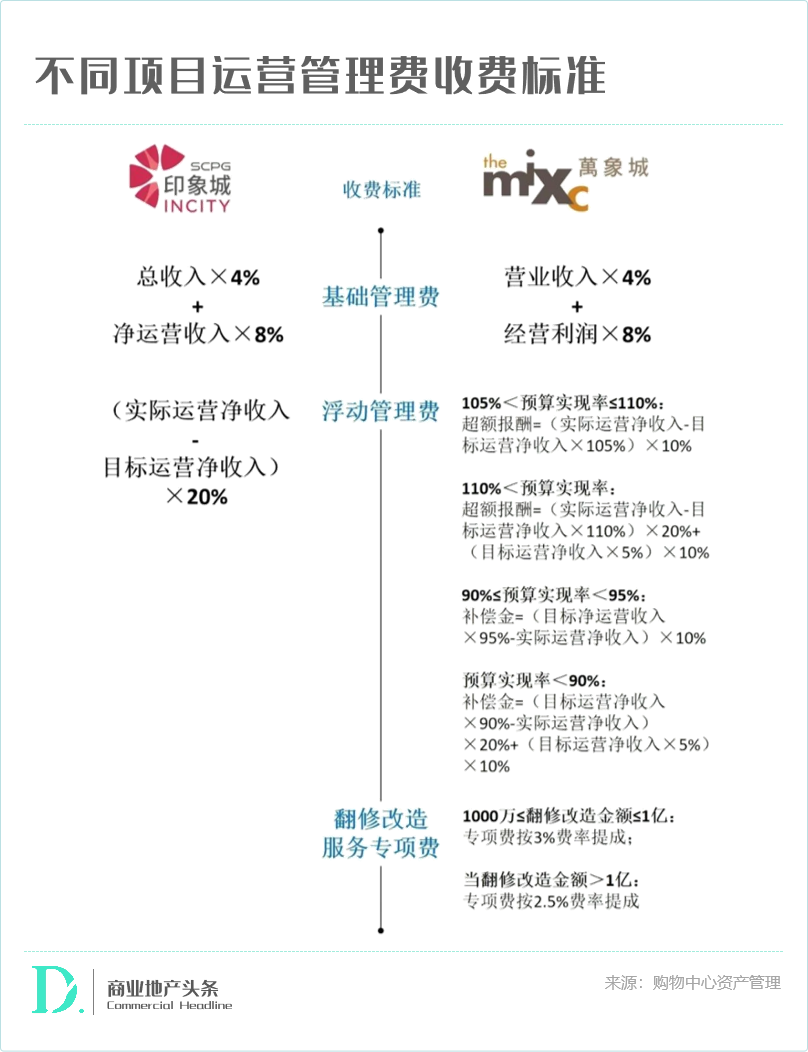

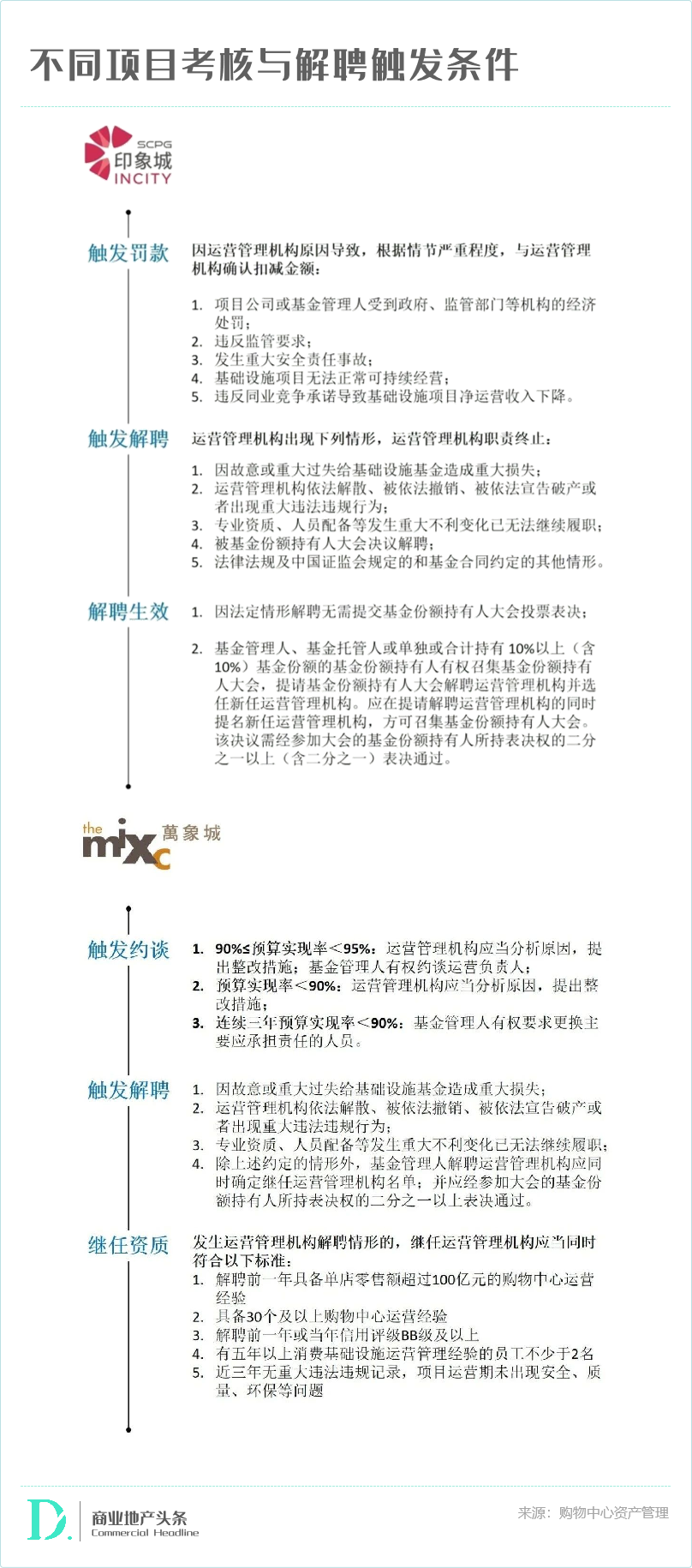

运营上,华润拥有更强势的话语权

据购物中心资产管理公众号分析,两个项目运营管理机构都是原始权益人的商管公司,且有较强的品牌效应,披露的触发解约和考核条款约束均较为宽泛,均未明确将业绩达成情况与解聘触发挂钩。运营管理机构关联方均持有基金份额(印力20%,华润30%),“1/2表决通过”的安全垫也较厚。

但从细节可以看出华润的强势话语权:

青岛万象城协议中不存在“10%以上基金份额持有人可以发起大会解聘运营管理方”表述;

触发解聘条款华润比印力少两条;

华润约定了门槛高的继任运营管理机构资质。

模式上,不同上市平台匹配不同业务与现金流

开发业务、轻资产管理业务以公司形式上市,项目以资产形式上市,华润构建了三位一体、多层次资本渠道,不同上市平台和方式匹配不同的业务与现金流,拥有了行业里最让人羡慕的、壁垒很高的领先优势。

在商业 REITs 试点等资产证券化路径打通的预期下,华润万象生活的后续轻资产运营增长空间较大,为扩容带来更多可能。

此前有提到,REITs是资产的上市,扩张和成长主要是靠外延式的资产注入。同时,扩募有助于REITs优化投资组合,分散风险,并降低融资成本,同步促进大宗交易市场和资本市场的活跃。

因此,扩募与首发一样,是发展REITs不可缺少的重要环节,而资产池、扩容意愿等是进入公募REITs的真正壁垒。

目前,华润的资产池相当充足。考虑到实践中,境内还没有权益占比较低而进行REITs的案例,剔除权益占比在60%及其以下的项目,以及重奢项目、万象天地产品线、早期的五彩城产品线及零散非产品线项目,以下27个项目,皆有可能成为华润REIT接下来的扩容对象。

以此而言,当我们在讨论“青岛万象城82亿估值值不值”这个问题时,还需要附带一个问题“然后呢?”因为,这是一个关于未来的长期投资。

近日,三亚海棠湾国家海岸休闲园区HT07-02-02地块被BOOMGO GPOUP LIMITED以14.6818亿元拿下

“此举将有助于公司借助轻资产模式进行主力业态连锁拓展,提前锁定优质资产,进一步提升在商业零售领域的影响力和市场管理规模。”

消费基础设施REITs的发行不仅是房地产企业的一道光,同时照亮了整体宏观经济一隅。在扩大消费需求的同时,也在缓解资本市场情绪。

10月26日,华润置地披露了关于公开募集基础设施证券投资基金的建议分拆及在深圳证券交易所独立上市的公告。

2022年全国居民人均消费支出为24538元,其中食品烟酒支出依旧是大头,占到全部支出的30.5%,居住支出次之,约占24%。

赢商网账号登录

赢商网账号登录