近半月,万达的“危险新闻”接连传出。从计划引入新战投,到传闻出售一二线万达广场,再到抛售全国万达广场,“大瓜”一个接一个。

“丰厚”的万达资产包吸引了不少险资目光,如大家保险、阳光保险等。昨日,万达还对媒体表示:“不予置评”,态度“暧昧”。然而不到一天,一纸公告让所有传言画上句号,老熟人“太盟”再次出手。

今日午间,万达集团官网发布公告,公司与太盟投资集团(PAG)签署新投资协议。太盟将联合其他投资者,在2021年的投资赎回期满时,经大连万达商管集团赎回后,对珠海万达商管再投资。

这意味着,万达商管以股权置换方式获得了投资者同意,解除了对赌危机。

2年前,万达引入的380亿元战投中,太盟“贡献”了180亿元,占比近半。如今,太盟再当白武士,将万达从悬崖边拉回。这份“情谊”背后,隐藏着什么呢?

380亿对赌危机解除

失去万达商管绝对控制权

按照新协议,大连万达商管的直接持股比例将从70.16%降至40%,为单一最大股东;太盟等数家现有及新进投资人股东参与投资,持股比例从29.84%升至60%。

很明显,万达选择了“妥协”,代价则是失去了对珠海万达商管的绝对控制权。

来源:万达官网

其实,因IPO多次遇阻延期,万达早已开始变卖资产筹措资金,以应对最后可能的对赌回顾。购物中心、文旅项目、文娱业务、影视业务......能“套钱”的资产,都被摆上了货架。

//多次出售万达电影、万达投资股权

今年以来,万达多次减持或出售万达电影、万达投资的股权,回笼资金预计超过80亿元,且一步步失去了万达电影控制权:

3月,万达文化通过大宗交易减持万达电影股份约4356.5万股,套现约5.79亿元。

5月23日-7月3日、6月9日-7月7日,万达投资分别通过集中竞价交易方式、大宗交易减持万达电影股份,按照当时公告的减持均价估算,万达投资累计套现超6亿元。

7月10日-17日,万达投资先后出售万达电影1.8亿股、1.77亿股,累计套现45.04亿元。

7月20日,万达文化以22.62亿元向上海儒意影视协议转让所持万达投资49%股权。交易完成后,上海儒意影视成为万达投资的第二大股东,通过万达投资间接持有万达电影总股本的9.8%。

至12月6日,万达电影宣布,万达文化、王健林等拟将所持万达投资51%股权转让予上海儒意投资。

若交易完成,柯利明将持有万达投资100%股权,间接持有万达电影20%的股权,成为万达电影的第一大股东。王健林将仅通过万达文化集团及其一致行动人持有万达电影10.9%股份,直接失去万达电影的控制权。

来源:万达电影官方微博

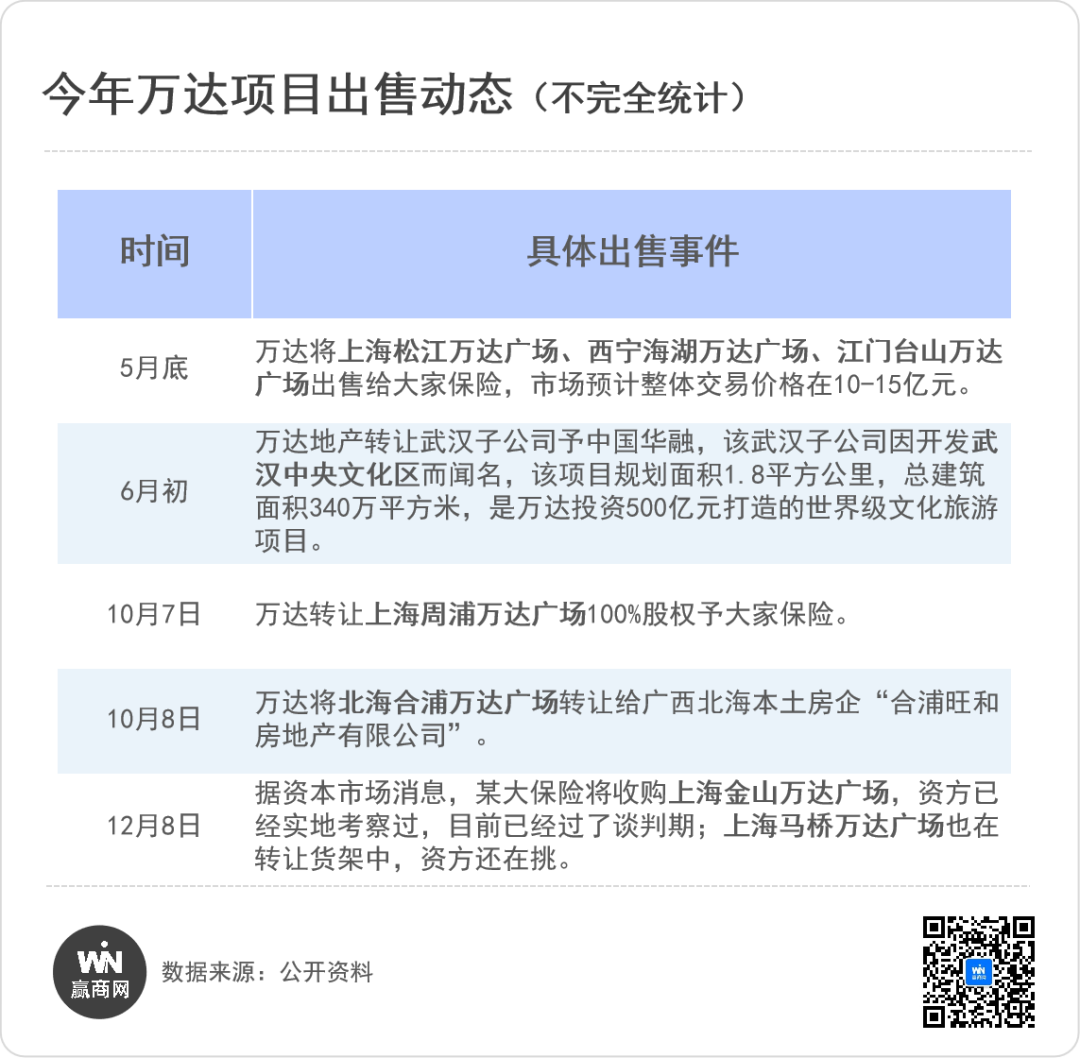

//累计已出售5个万达广场、1个文旅项目

据赢商网不完全统计,今年以来,万达先后出售了5个万达广场和1个文旅项目,此外还有部分项目正在转让货架上,接盘方既有险资机构,也有本土房企。

虽万达并未透露具体的转让价钱,但据市场预计,通过出售5个万达广场可套现数十亿元。

值得注意的是,上述出售的万达广场中,约一半是三四线城市项目,其余则位于上海,其中不乏优质资产,如上海周浦万达广场一直是万达商管的现金奶牛。从第三方数据来看,2019年、2020年,周浦万达广场分别实现销售额24.3亿元及21亿元,位列万达广场销售额的前10位。

//拟亏损甩卖数字支付牌照“快钱”

5月30日消息显示,万达集团计划以约10亿元出售数字支付牌照,传言收购方是字节跳动。另有市场人士证实,万达还接洽了其他潜在买家。

据了解,万达集团于2014年斥资3.15亿美元收购快钱支付68.7%股份,据此获得快钱支付的控股权,此次若出售成功,这笔资产将录得亏损近50%。

初略计算,通过上述“卖卖卖”,万达套现了超百亿资金,但距离需要支付的股权回购款差之甚远。

债务危机不断加剧,暴雷的信号不断闪烁。直至今日,太盟再当白武士,一举宣告危机解除。这个隐藏在万达商管百亿战投背后的“并购小巨人”“亚洲小黑石”迅速成为聚光灯下的焦点人物。

趁机抄底

传闻中的“亚洲小黑石”究竟是谁?

2021年8月,万达与投资者签下对赌协议,以每股25元的Pre-IPO价格筹集了380亿元资金。根据相关协议,珠海万达商管最迟要在2023年年底完成上市,否则万达不仅需要支付这380亿元股权回购款给上述投资者,还要按10%~12%的年利率支付利息。

万达商管“漫漫上市路”由此开始,分别于2021年10月、2022年4月、2022年10月、2023年6月先后向港交所递交了四次招股书,前三次都以“失效”告终,最新招股书将在今年12月28日失效。

来源:视觉中国

四次递表受阻,万达商管的危机,变相成了太盟抄底的转机。

太盟投资集团是一家专注亚太区的另类投资公司,其前身为太平洋联盟集团。目前集团有三位创始人,分别负责旗下三大业务板块。

Grade,2002年与他人共同创立太平洋联盟集团,在与太盟投资集团合并后主要负责太盟的信贷与市场板块。目前太盟是亚太区最大的私市债务投资者,截止2021年12月31日,信贷及市场板块的资产管理规模达到210亿美元。

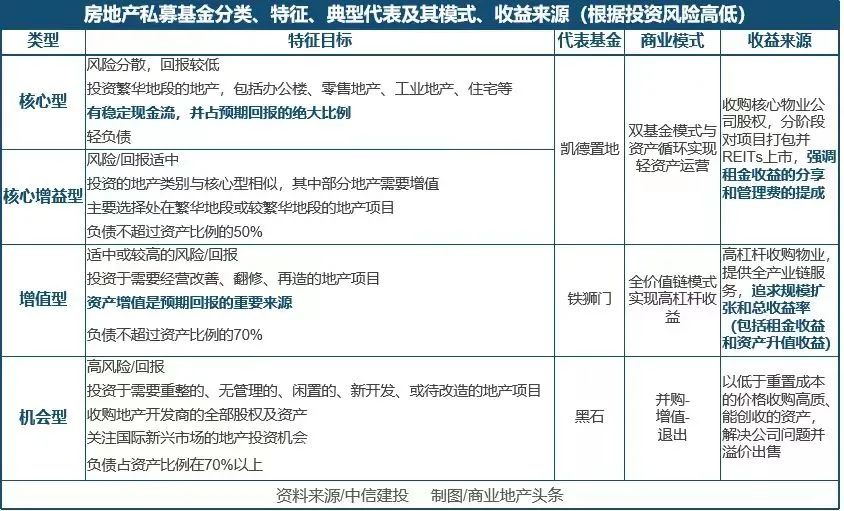

Toppino,于1997年与他人共同在日本创立Secured Capital Japan,并于2010年与太盟合并,主要负责太盟的不动产投资板块。目前已在亚太区投资7000余处房产,总投资金额达到320亿美元。其投资风格较为多元,会适当运用机会型、增值型以及核心增益型房地产投资策略。曾投资日本环球影城项目。

单伟建,于2010年加入太盟投资集团,并建立专注于股权收并购的私市股权部门,该部门由太盟亚洲资本(PAGAC)及太盟成长资本(PAGGC)组成。主要关注的领域包括商业产品及服务、消费品和零售、金融服务、医疗报建、科技、媒体和通信、娱乐产业和教育。

太盟称其为“亚洲小黑石”,除了投资风格较为相似,更注重资产的增值外,黑石集团也确实投资了太盟。2018年,黑石投资通过Pegasus LP投资太盟4亿美元,每股8.7654美元,持有太盟19.99%的股权。

作为一个精明的商业地产圈“狩猎者”,太盟压仓万达,绝非脑袋发热之决定,而是多重因素综合考虑的结果。

//上市遇阻,但万达依旧是个王者

据万达公告,自现有投资人2021年入资以来,珠海万达商管连续三年超额完成业绩目标,2021年税后收入为235亿元,2022年为271亿元,2023年(预估)为293亿元,平均年增长约12%。2021年税后利润为53亿元,2022年为75亿元,2023年(预估)为95亿元,年增率达34%。

截至今年11月,珠海万达商管运营管理494个大型商业中心,其中290个为大连万达旗下商业中心,204个为第三方轻资产商业中心。

在轻资产战局中,近来万达从二三线下沉市场,果断杀入一线城市核心商圈。品牌外拓力,可见一斑。另从合作方式可看出,万达商业管理集团正在通过与其他房企合作或接收其他房企商业项目运营权等方式,进一步迅速扩大其商业规模,以抢占更多的市场份额,给业绩增加更多的爆发可能。

//并购小巨人,抄底优质资产做大规模

在商业地产投资圈,太盟的存在感确实不如黑石、领展、基汇有名,但绝对不是个小透明。

2013年,太盟与MGPA成立合资公司收购位于上海市静安区的悦达889广场项目公司65%股权。

2015年,与万科、铁狮门合作收购了瑞安房地产旗下的上海企业天地三期,收购价约35.7亿元。

2017年11月,太盟投资集团还与招商蛇口按4:1的出资比例在开曼群岛联合设立地产基金Super Alliance Real EstateL.P.,总规模16亿元。

该地产基金以境外协议转让的形式迅速收购了由招商蛇口持有的上海招商局大厦100%股权、上海招商局广场100%股权、和位于北京商务区核心区的北京招商局大厦91%的股权,交易总对价约计50亿元人民币。

同时,太盟投资集团也是香港上市的房地产投资信托基金(REIT)——春泉产业信托第二大股东。春泉产业信托属于公募REITs,于2013年12月在港交所挂牌上市,发行价为每股3.81港元,春泉产业信托上市时主要管理的资产是位于北京CBD华贸中心写字楼的1号楼和2号楼。

行至2013年,太盟在1月与丰树联手以50:50的控股比例收购位于香港的高银金融国际中心,总对价56亿港元(7.13亿美元),高银金融国际中心位于香港九龙东第二商业核心区,可出租面积约88.67万平方英尺。

10月,拟以13.67亿元收购香港上市公司新城发展(01030.hk)位于内地的目标公司,公司旗下运营及管理144家内地影院,即星轶影院。

透过以上案例,不难看出,相较于领展、凯德等专注于房地产的资产运营商,太盟投资风格酷似黑石——以低于重置成本的价格收购高品质、能创收的资产,解决公司问题并溢价出售。

城市选择上,目前太盟投资的国内不动产主要集中在北京上海等一线城市,且物业所在区位较为核心,如北京CBD华贸、上海静安企业天地等。

资产的天然区位条件是太盟选择并购的重点,而对于并购来的资产有效、合理的运营亦是太盟看重的因素。毕竟资产的升值一方面是靠着地价的增值,另一方面则是需要商业项目运营收益的稳定增长。

谨慎选择优质资产,选择优秀的运营商,以确保投资的后续增值,是太盟的一贯打法。而再次出手万达无疑是对万达商管当前及未来运营预期的看好——既看重了达旗下多元的资产储备,更重要的是万达商管优秀的商业运营能力。

熬过周期,待到万达商管成功上市之日,太盟离自己的上市之日可能也更近了一步。

12月12日,太盟投资集团(PAG)与大连万达商管签署新投资协议,珠海万达商管获太盟等投资者再投资。按照新协议,太盟等投资者将持股60%。

传珠海万达商管拟出售一、二线城市万达广场 ,长沙珠江·星环、沈阳三台子万象汇等7个MALL开业,龙湖西安曲江星悦荟将升级为天街...

11月26日晚间,有媒体报道,珠海万达商管有意将其在香港的上市时间最长推迟至2026年,目前正在和投资方进行商讨。对此,万达官方暂无回应。

一珠海万达商管的投资人也表示,目前珠海万达商管投资人确实是境外投资者居多,不过目前新投资人名单并未完全确定。

本次转股的全部转让价款将分为八期支付给永辉超市,今年年内将到账约3亿元,其余七期直至2025年9月30日才全部转让完成。

本次交易完成后,儒意投资持有万达投资51%股权,儒意影视持有万达投资49%股权。两家公司均为柯利明实控,也间接持有万达投资100%股权。

赢商网账号登录

赢商网账号登录