作者:步摇

出品:明亮公司

尽管一些中式烘焙品牌遭遇困境,但泸溪河(需求面积:40-80平方米)却一直态势良好。

新中式糕点品牌泸溪河是诞生于南京的品牌,创立于2013年,是一家集产品研发、生产、销售于一体的企业,近年来以国风中式烘焙走红国内市场,旗下拥有泸溪河和季朵西饼两个烘焙品牌,目前在北京、上海、广州、深圳、南京等全国40多个重点城市拥有近400家直营门店。

此前IPO早知道曾提及,去年 1月,新中式烘焙代表品牌泸溪河完成了首次融资,融资金额数亿元,由百联挚高资本与龙柏资本联合领投。

2023年6月27日泸溪河总部基地奠基,该基地总投资30亿元,将建设29条食品生产线,预计年产烘焙食品20万吨。目前泸溪河在全国已经建有6座工厂,还有3座工厂在规划建设中,在泸溪河的生产供应体系中,总部基地项目建成后将是产能最大的一座生产基地。

极海数据显示,泸溪河目前门店数量为459家,覆盖20个省份和58个城市,平均客单价39元,近90天新开36家门店,近90天没有新关门店,门店变化率6%,门店密度7%。

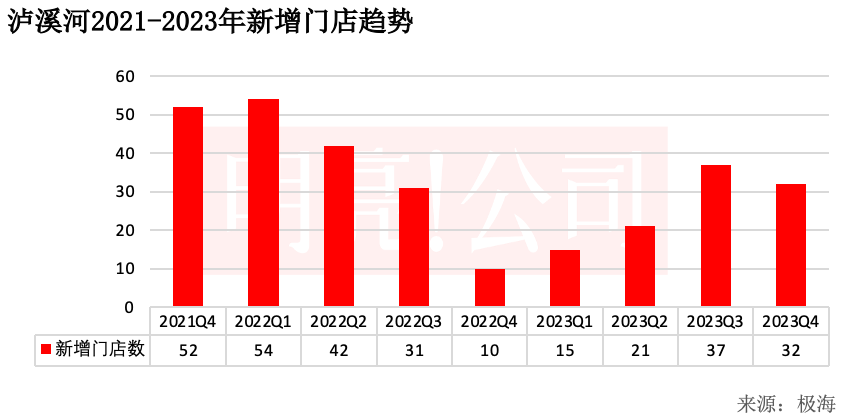

在新增门店上,2022年一季度之前泸溪河的拓店都非常平稳,每个季度拓店约50家左右。2021年四季度和2022年一季度泸溪河的新增门店分别为52家和54家,2022年二季度开始下降至42家,到当年的四季度,泸溪河只拓店了10家。2023年新增门店开始增加,2023年二季度新开了21家门店,到三季度新增到37家,四季度也新增了32家门店。

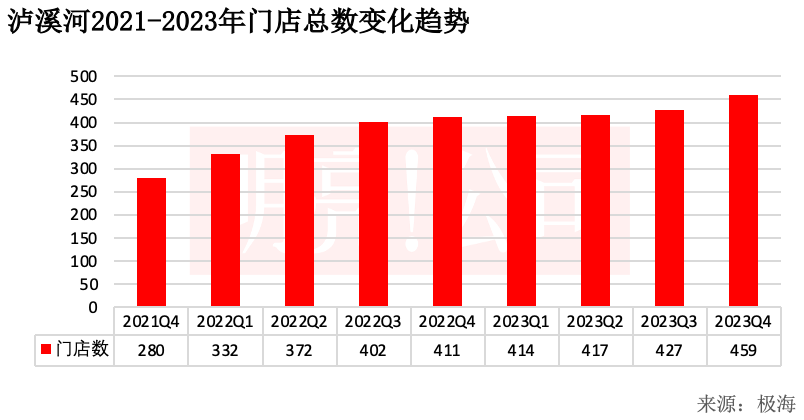

在总门店上,泸溪河在2021年四季度门店数为280家,到2022年一季度门店突破300家、数达到了332家,在2022年初,还有不少新增门店,所以到当年三季度突破400家至402家,2022年到2023年初期新增门店缓慢,因而门店总量一直维持在400多家,到2023年四季度,泸溪河的门店数仍然还在400多家,为459家。

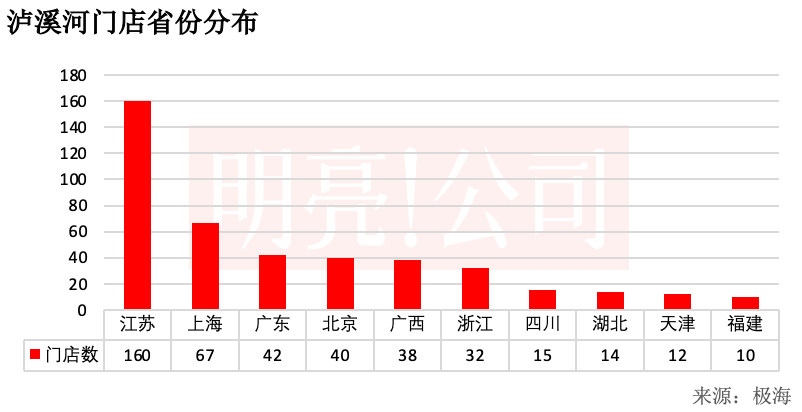

创立于南京,泸溪河在江苏省有最多的门店,目前共160家,其次是在上海有67家门店,广东和北京分别有42家和40家门店。其余省份也多为周边拓展,比如浙江、四川和福建等。广西也是泸溪河重点开店的地方,目前有38家门店,或许广西有一定的烘焙产业链有关,新烘焙品牌“轩妈蛋黄酥”也是从广西起家的。

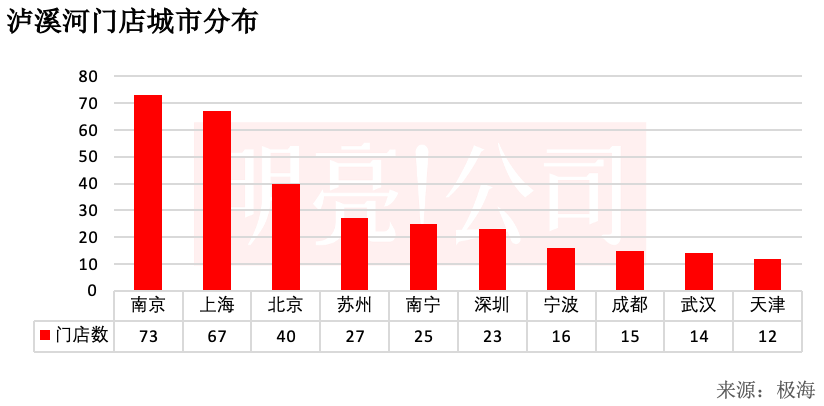

在城市分布上,南京有最多的泸溪河门店,目前有73家,其次是上海和北京,分别有67家和40家门店,之后是江苏的城市苏州也有27家门店。南宁有25家门店,深圳也有23家门店。

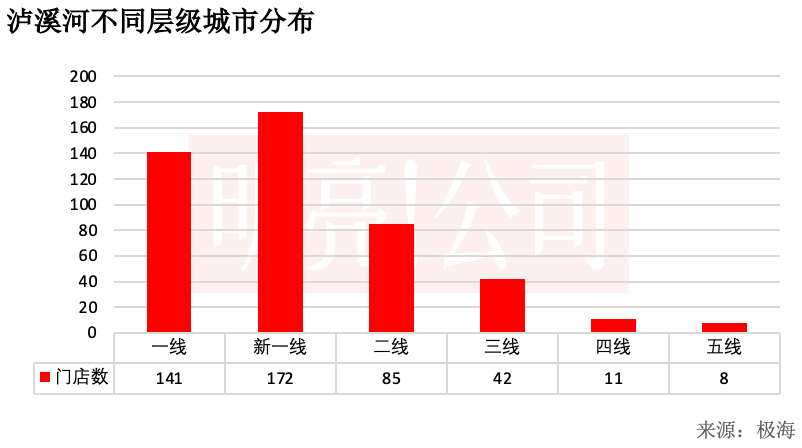

泸溪河的门店主要在高线城市分布。

极海数据显示,泸溪河在一线城市目前有141家门店,新一线更多,有172家门店,二线有85家。到了三线城市,门店数量减少50%,仅有42家门店,四线和五线城市更少,分别有11家和8家门店。烘焙具备一定零食属性,需求不稳定、客单价偏高,更适合在高线城市开店,且烘焙的供应链距离也相对短,所以在有高密度消费的大城市附近建立供应工厂再销售到大城市,才能覆盖成本,并保证收益,这也是为何泸溪河的门店基本上密集分布在相对高线的城市的原因。

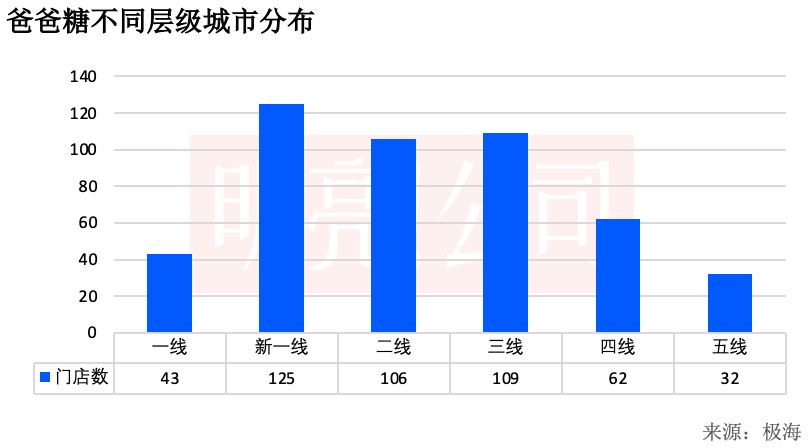

对比来看,极海数据显示,烘焙品牌「爸爸糖土司」门店数量477家,覆盖28个省份和130个城市,近90天新增门店45家,关闭门店15家,门店变化率6%,门店密度5%。

爸爸糖在新一线有最多门店,有125家门店,其次是三线和二线城市分别有109家和106家门店。爸爸糖的门店也相对较少,也可能是因为这三线城市的烘焙需求并不如一二线旺盛,需求规模无法支撑工厂。

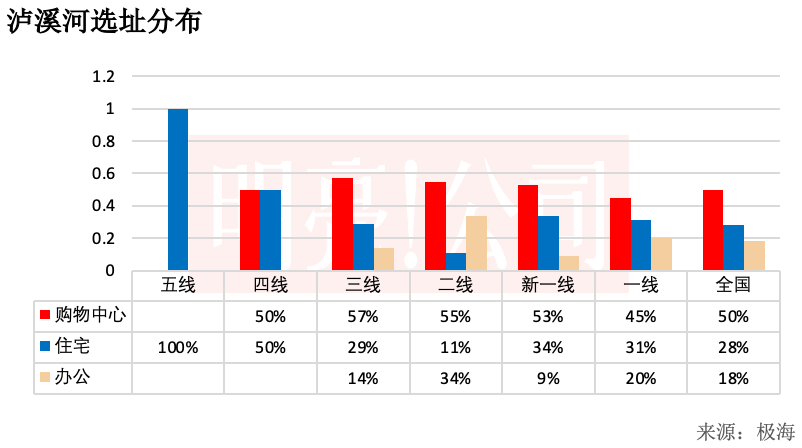

在选址上,总体来看,泸溪河是“商场型”选址。全国有50%的泸溪河门店都在商场,28%的门店在住宅区,仅有18%的门店会在办公区。住宅区往往是适合烘焙的场景——零食属性、女性消费者、高龄消费者多,但泸溪河却并没有在高线城市的住宅区里铺开,其原因可能也和品牌的定位、客单价高有关。

泸溪河在一线城市中45%的门店分布在商场,31%的门店会在社区,而随着新一线和二线城市商场租金下降,泸溪河分布在商场的比例更高,新一线和二线城市中有53%和55%的门店都商场,34%和11%的门店分布在社区,三线城市甚至有57%的门店都在商场。而四线城市商场和社区是各自50%,到了五线城市,因为本身门店少,而且社区集中,所以泸溪河全部门店都在社区分布。

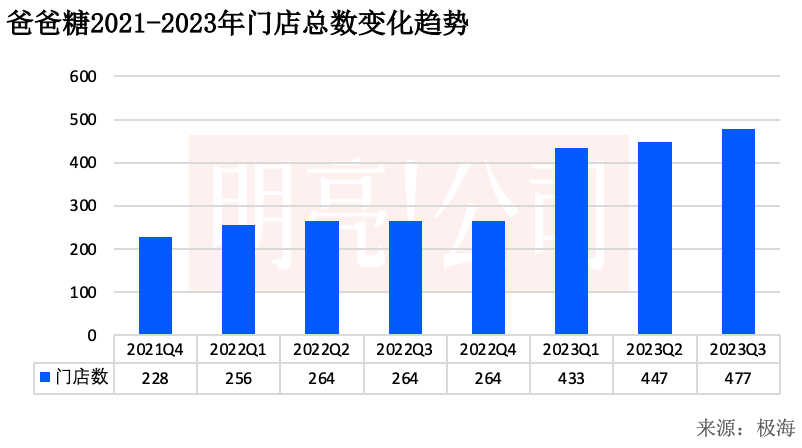

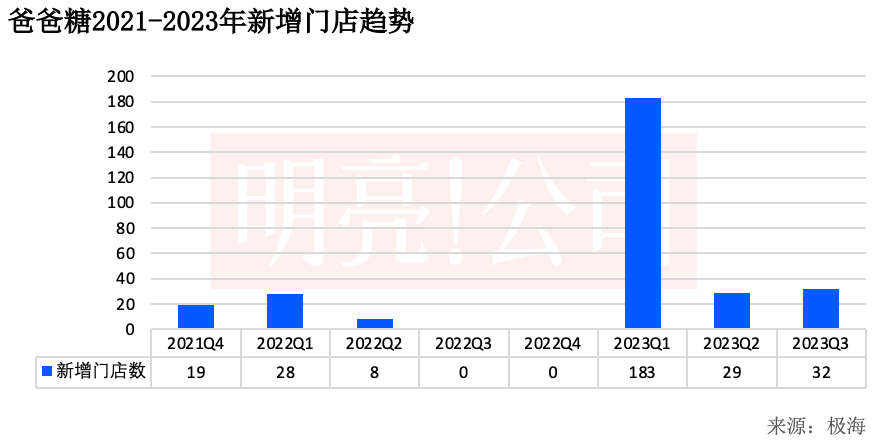

在新增门店上,爸爸糖在2021年左右季度新增门店约为20家上下,2021年四季度新增19家门店,2022年一季度新增28家门店,到二季度只有8家门店了,三季度和四季度多没有新增门店。到2023年一季度,新增门店一下增加到183家,把之前未开的门店都集中到该季度开店了,二季度和三季度保持了正常开店品类,分别开出了29家和32家门店。

2021年四季度爸爸糖总门店为228家,进入2022年新增门店缓慢,到2022年四季度门店总量仍为200多家,四季度总门店为264家。2023年一季度由于新增近200家门店,总门店到二季度已超过400家,为433家门店,到当年的三季度,爸爸糖总门店到了477家。

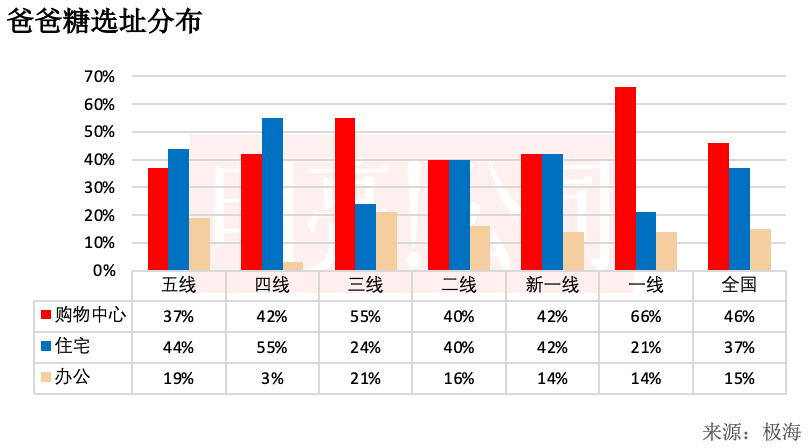

爸爸糖在选址上,也是偏向在商场。全国门店有46%的门店都分布在商场,37%的门店分布在住宅。

爸爸糖在一线城市门店不多,重心主要在新一线和二线城市,其在一线城市66%的门店都分布在商场,也带来了一定的品牌效应。新一线和二线城市,门店数量较多,选址分布更为平均。在新一线城市,购物中心和住宅占比都是42%,在二线城市,购物中心和住宅占40%,在三线城市,55%的门店都分布在商场,而到四线和五线城市,小区店成为了主力,四线和五线城市在住宅区的门店分别有55%和44%,而在商场的门店分别为42%和37%。

不同于茶饮,烘焙产品具有饱腹感,和正餐存在一定的冲突,所以整体需求量空间会受限,只有高线城市才会有不错的需求量(消费者基数大),能支撑烘焙品牌的拓店。在供应链上,也要有足够的需求量才能支撑起中央厨房或者工厂的建立。

用户数量和密度、供应链工厂的支撑,决定了烘焙产品只能相对分布在对这一品类需求(数量)和密度(距离)更高的城市。对于新烘焙品牌,新一线城市更具有性价比,既有足够的需求,相比一线城市又有成本优势(租金和建厂等),泸溪河会发源于南京、墨茉点心局创立于长沙也就可以理解。但对于未来,烘焙品牌如何从“网红”走向“日常”,特别是在“消费降级”的预期之下,目前还没看到太好的解决方案。

香港本土甜品被大陆新中式品牌所取代,已经是板上钉钉的事儿。暂停的三年,只不过掩盖了原本的经营问题,让倒闭潮来得晚了一些而已。

在此次城市沙龙高端对话中,爸爸糖餐饮业务副总徐军对于国内大循环背景下行业机遇和挑战下,无锡商业如何发展进阶阐述了自己的观点和看法。

对于库迪来说,相较于产品“创新”、营销“创新”,摆在他们面前更大的问题是,联盟商们持续“控诉”的毛利低、回本难、运营差等问题。

元旦期间住宿、餐饮企业同比增长达129.4%,铁锅炖、杀猪菜、马迭尔冰棍等受游客欢迎,各大早市、菜市场甚至出现排队等位现象。

赢商网账号登录

赢商网账号登录