撰文/何必

编辑/大饼

“ 其实它就是在赌,赌进我这个店的顾客,不只是拿几瓶饮料这种没有任何利润的商品。”

某量贩零食加盟商温华( 化名 )跟知危编辑部这样说道。

“ 这种店还是靠一些大牌的标品零食,比如说可乐、矿泉水这种,卖很低的价格用来引流,然后一些白牌或者网红零食把客单价以及利润拉高。”

温华口中说的 “ 这种店 ” 正是指当下下沉市场中最火爆的量贩零食店。

“ 在我们县城,一条五百米街上开了七家量贩零食店,这一行太卷了。” 温华感叹了一句。

2023 年,可以说是量贩零食爆火的一年,作为新消费赛道最亮眼的一匹黑马,它到底是一门什么样的生意?

如果你今年过年回老家,大概率避免不了遇到量贩零食店。

鲜艳大 Logo 配上明亮 “ 多巴胺 ” 色彩招牌,再辅以 “ 我们很便宜 ”、“ 大牌折扣更超值 ”、“ 所有商品均可混称!一个也可以称!” 的标识,量贩零食店无疑是在极尽所能吸引你进店。

而当你进去,明亮的大空间里,显眼位置摆放着 1.9 元一瓶的百事可乐, 1.2 一瓶的怡宝矿泉水,相信很难有人能忍住不动手。

而一旦便宜的锚种下了,那其它的零食自然也一起买了。“ 你去旁边便利店,一样的东西会花更贵的价格买吗?不可能的。” 某头部量贩零食品牌选址经理刘超( 化名 )这样说道。

低价是量贩零食大行其道的唯一因素,而在低价背后,还有大牌标品引流,白牌零食赚利的差异化运营方式。

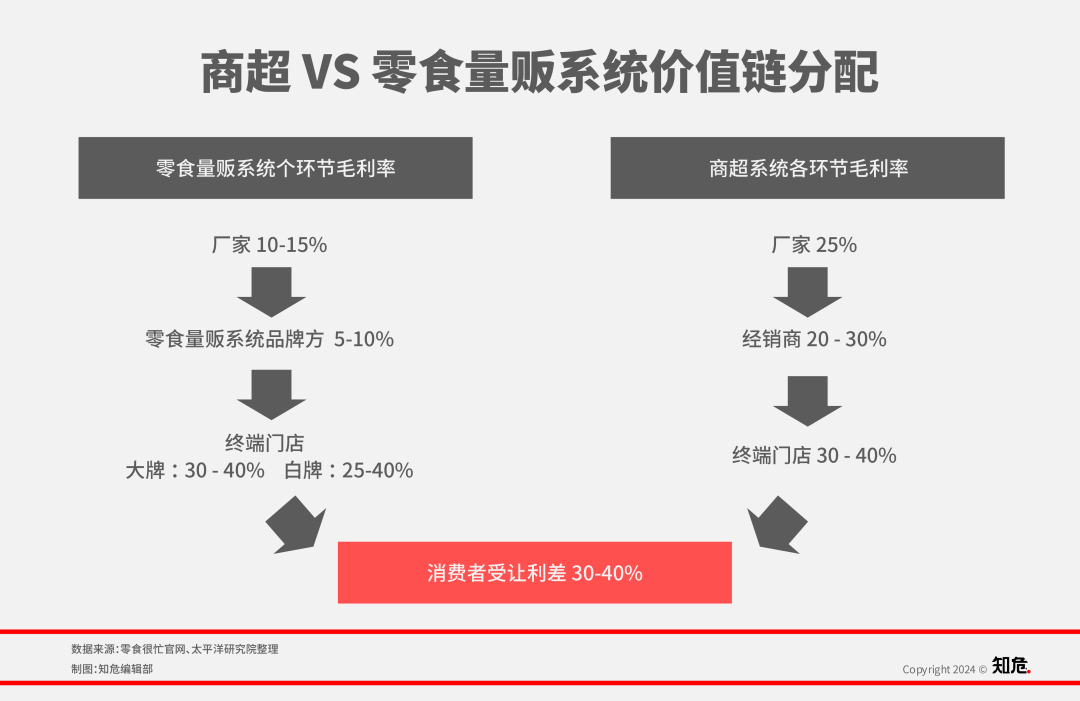

与传统零食分销相比,量贩不仅涉及种类更多,由于采取总部直采直供,砍掉了中间分销的步骤,确实也能拿出更多的利润给到顾客。

据刘超所说,相比于传统零售店百分之三十多的毛利,量贩零食店中和下来,毛利率是只有百分之二十多的,而消费者感受到的受让利差,因为中间商的减少,能达到百分之三十到四十。

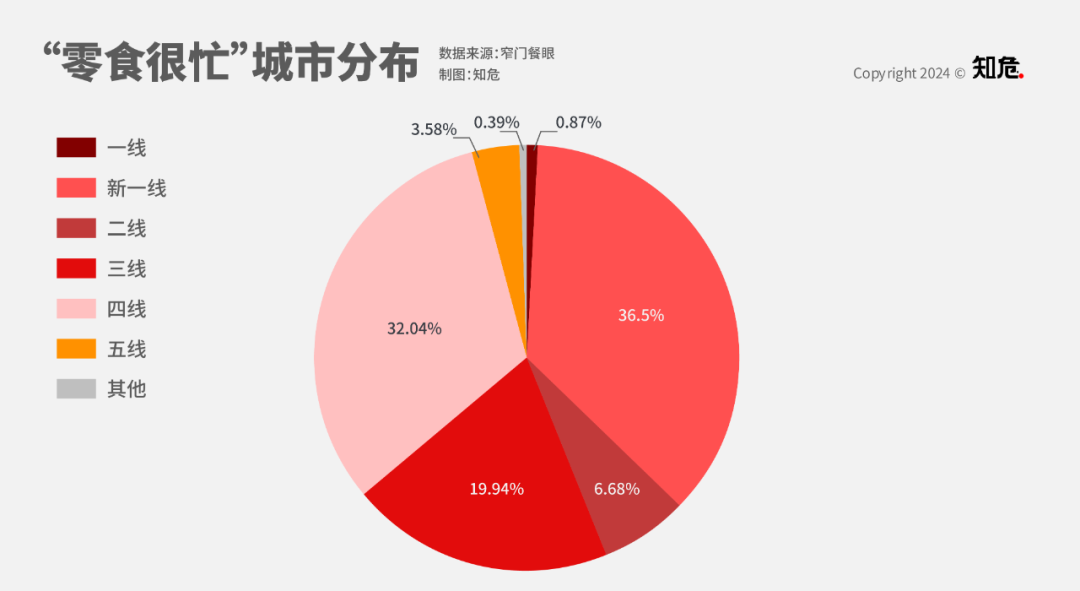

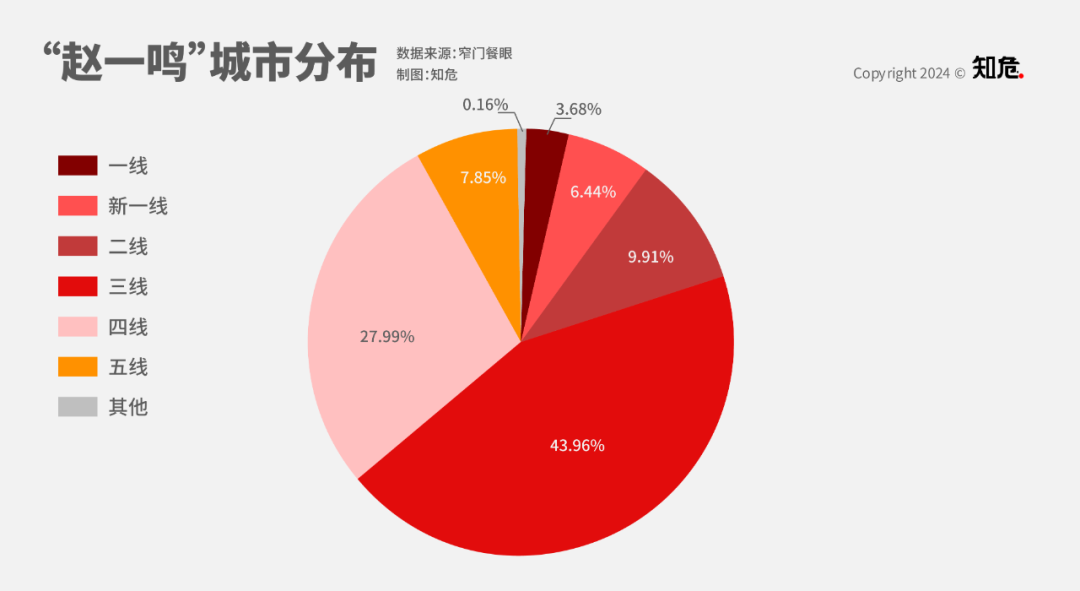

听起来这就像是垂直领域的山姆超市,但与山姆主打中产客户不同,量贩零食的低价走量策略,让其只能采取农村包围城市的路线,相互之间的主战场往往聚焦在三四线城市乃至县城。

事实上,量贩零食并不是新东西,起码从 2015 年开始,就不断有玩家尝试这种形式。

但不得不说,疫情期间才是量贩零食发展最快的时期,当时很多位置极佳的铺位都空置了出来,给量贩零食店提供了很多增长的空间。以零食很忙为例,2021 年的时候全国是 800 家,到了 2022 年是 2000 家,到了 2023 年是 4000 家,其中增长最快就是在 22 年到 23 年之间。

这种高速发展的逻辑也很简单,在以 “ 低价 ” 作为心智的商业模式中,只有实现规模化才能降低整体的采购成本,用规模优势向上游供应商谈判,获得更低的价格,这是量贩零食品牌唯一能上谈判桌的资本。

于是,就能看到去年 11 月份,门店数排名第一的零食很忙与排名第三的赵一鸣选择战略合并,摒弃之前互相刺刀见红打到 5.5 折程度的价格战前嫌,握手言和。

看起来,量贩零食的崛起是让消费者省钱了、供应商卖出货了、品牌也跟着赚钱了,一桌斗地主三人都赢了。

但事实当真如此吗?

一门生意还是要看完整。

目前量贩零食品牌之间普遍存在 “ 共享供应商 ” 的情况,由于量贩零食选择了不接触生产而只做采购这种 “ 软折扣 ” 模式,就意味着同质化必然严重。

而在产品差异化不明显的情况下,各家的竞争维度几乎就只剩价格和门店规模这两项互为因果的因素。

整个行业都在铆足劲加速扩张,除了运用补贴大打恶性价格战,低于成本价销售,还有品牌甚至开始用各种方式督促、鼓励甚至逼迫加盟商 “翻牌 ”。

翻牌是指 A 品牌通过补贴、高价买店等方式,使 B 品牌加盟商更换门店招牌,做 A 品牌。

社交媒体上,一批零食很忙、赵一鸣的加盟商和好想来、来优品的加盟商均表示,对方招商人员给自己打电话,让自己翻牌做对方品牌。

显然,行业的竞争已经杀红了眼,一个企业把另一个企业当成死对头,才会出现这种争锋相对的情况。

而另一方面,现在量贩零食的低价竞争,让收回投资成本的周期拉得越来越长,这已经让很多准备加盟的投资者心里打起了鼓。

温华告诉知危编辑部,他身边就有朋友在比较了赵一鸣和塔斯汀之后,选择了加盟后者。

“ 它这个低价模式就是属于那种旱的旱死,涝的涝死,跟地理位置有很大的关系。在人流量比较多的情况下,这个生意可以在短期内有一个很爆发式的增长,但是如果人流量少的话,基本上就不可能会有什么未来的发展空间。好的地段基本上都已经被占掉了,所以就没有什么值得再去投资了。”

在行业宏观之上,也能看到在销售规模快速增加后的单店销售被摊薄。

刘超告诉知危编辑部,在旺季或者节假日的时候,他们品牌很多店都能做到五六万元的高流水,但近几个月销量明显下划,特别是北方地区单店日销过万的门店已经越来越少了。

还有行业人士表示,零食很忙下半年的平均单店日销,也已经从 1.4 万元下滑到 1 万元左右。

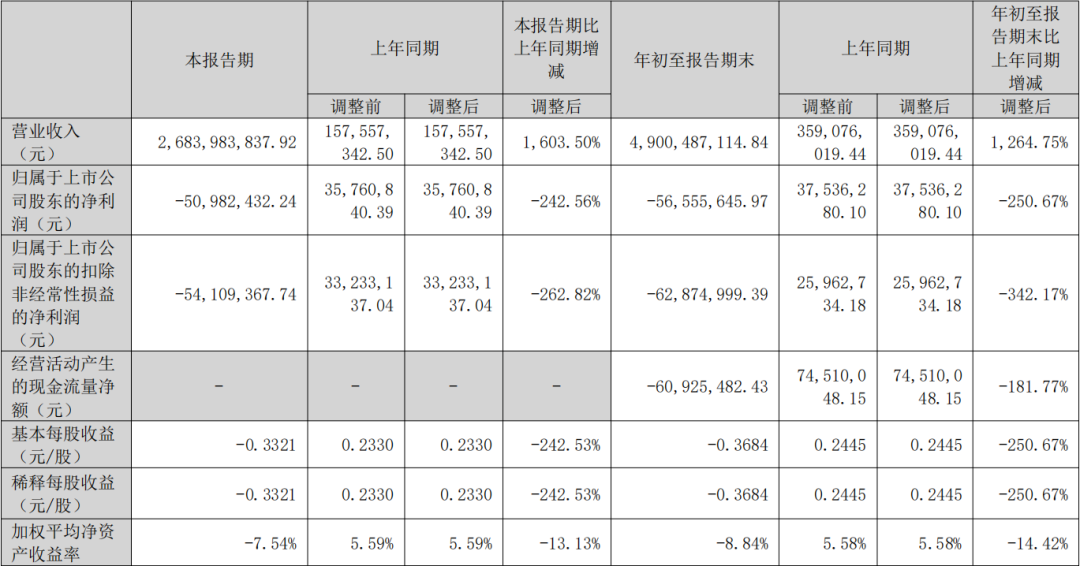

事实上,这一情况从好想来品牌的母公司万辰集团财报也能看出来,在快速扩张的竞争压力之下,万辰集团 2023 年前三季度即使营收同比增长 1264.75% 至 49 亿元,但却由盈转亏。销售、管理费用成本均大幅飙升,分别同比增长 55.41 倍至 2.49 亿元、12.59 倍至 2.54 亿元,利润大幅下滑。

除了这些内忧之外,外患也不可避免。

因为量贩零食品牌的压价,很多上游供应商也动起了小心思,比如原厂产品要求是用 A 级原料,但给量贩零食品牌可能就是 B 级原料。

毕竟对于白牌来说,赚钱可能比品牌更重要。

当然,肯定还有一个大家关心的问题,“ 在现在这种情况下,加盟量贩零售还能吃到红利吗?”

诚然,时过境迁下,零食行业上一轮的故事主角,那些拥有互联网基因的零食平台已经每况愈下,连三只松鼠也被调侃为 “ 只剩半只 ”。

而随着市场渗透率提高,休闲零食市场却还在以11% 的复合增长率扩张,零食行业似乎还有无尽的潜力等待发掘。

但量贩零食能否成为零食行业的拼多多,答案还有待商榷。

现在好想来和零食很忙都推出了 0 加盟费、 0 服务费、 0 管理费、 0 配送费以及上十万的开店补贴,甚至对于在友商附近开店还有活动政策补贴。

我们显然能看出,量贩零售行业正在进入最激烈的贴身肉搏阶段,往往这个阶段就是最朴素无华的商战来临时刻,行业开始走向了畸形。

“ 我听到最激烈的地方,皖南马鞍山那里都打到 4.2 折的地步。就是相互之间竞争,加盟商一直亏这也接受不了。” 刘超告诉知危编辑部,现在量贩零食行业还是只能打价格战。

这是这种商业模式下必经的过程。

目前江西山东的价格战,江苏的搅局战,皖北的进攻战,还有湖南的围剿战,都打得如火如荼,门店之间肉搏,加盟商的回本周期自然被无限拉长,虽然说有百分之十的利润补贴保底,但这也不是长久之计。

对于一般加盟商的回本周期,刘超说,主要是取决于地段的人流量。

“ 不过在开店之前,一个一百二十平的店大概要先投入 70 万,其中 40 万是货款,也就是备的库存。”

而温华告诉知危,“ 假设单店一个月的营业额为 20 万,扣除房租、水电、人工和损耗等多项在内,一个店按 10% 纯利算,两万到手已经非常高了,而 70 万的周期大概要 35 个月。”

这时候入场,加盟商会不会变成各家战争中被损耗的耗材,我们很难评判。

有趣的是,事实上,有开店意向也未必能赶上这趟东风,零食很忙去年统计过它们新加盟商的开店成功率是 0.9% 。也就是说从收到加盟意向的咨询这个数据开始统计,一直到公司城镇筛选,最后通过审核,成功开店的新加盟商比例大概是 0.9% 左右。

在下行的周期里,人们难得瞥见了一个加速度如此之快的新风,尽管它还有很多弊端,但并不影响它成为零食行业的新业态。

对于一个至今还没有出现万店的年轻赛道,接下来走向何方依然值得观察。

毕竟,在 “ 错判拼多多 ” 这件事上,已经有太多前车之鉴了。

声明:

本文仅供交流,不构成任何投资建议。

市场消息显示,三只松鼠已将四款坚果产品(夏威夷果、碧根果、开心果、巴旦木)引入零食很忙及赵一鸣零食全国所有门店。

无论是本土品牌,还是国际大牌,都大展拳脚,施展各自对“龙年”春节的不同解读,于是一个个创意爆棚的春节艺术装置门店精彩亮相。

1月27日,超级·零食很忙在长沙开业,面积超过1300平方米,共有两层,推出数十款定制PLUS零食,并引入茶颜悦色及旗下鸳央咖啡、古德墨柠。

值得玩味的是,包括好想来在内的众多量贩零食品牌,都曾在此前被曝出过遭遇赵一鸣/零食很忙的“翻牌”。

截至2024年1月23日,持股5%以上股东达永有限公司(下称“达永有限”)已累计减持公司股份789.5万股,占公司总股本的1.97%。

赢商网账号登录

赢商网账号登录