作者/吴思馨

校对/李琳

今年开年,巨头们聚焦香水领域开始了新年的第一场厮杀。

首先是开云(kering)用一份战略计划剑指奢侈品香水业务。紧接着,欧莱雅也在投资中国品牌观夏后,又宣布拿到Miu Miu的美妆业务授权。

至此,当全球四大奢侈品集团已全然入局香水赛道,加上欧莱雅、雅诗兰黛等老牌化妆品公司、众多欧美独立品牌以及冉冉升起的中国本土新贵,数不清的香氛产品,正在疯狂涌入香水渗透率仅达5%的中国市场,且各路玩家都立志在金字塔顶端的奢华赛道占领一席之地。

可见,香水市场的竞争已经成为一场真正意义上的“诸神混战”,但令人好奇的是,各方香水势力动荡的背后,市场究竟会走向何方呢?

顶级香水之争:

奢侈界四大搞自营,美妆公司抢授权

具体看,开云美妆的战略计划分为两步:

1、第一阶段从顶级(high-end)产品入手。预计在今年下半年为 Bottega Veneta(葆蝶家)推出第一支原创顶级香水,并在2025年推出Balenciaga (巴黎世家)、Alexander McQueen(亚历山大·麦昆)香水。

2、第二阶段,整合收购品牌Creed(恺芮得)的高端(prestige)市场分销网络,从而形成增量和扩张。

最终,开云希望为美妆部门旗下自有的6大品牌Bottega Veneta、 Balenciaga 、Alexander McQueen、Pomellato (宝曼兰朵)、Qeelin(麒麟)和Creed塑造标志性的香水产品,并由此建立一个大而坚固的业务体量。

这份雄心勃勃的开年计划的确让人振奋,但不得不承认,比起更早开启自营美妆业务的其他三家奢侈品巨头(LVMH、历峰和爱马仕),开云集团已经迟了好几步,好在结合其2023年营收、利润双双降低的“寒冬”业绩看,该动作恰好一定程度上挽救了其下滑的主营业务。

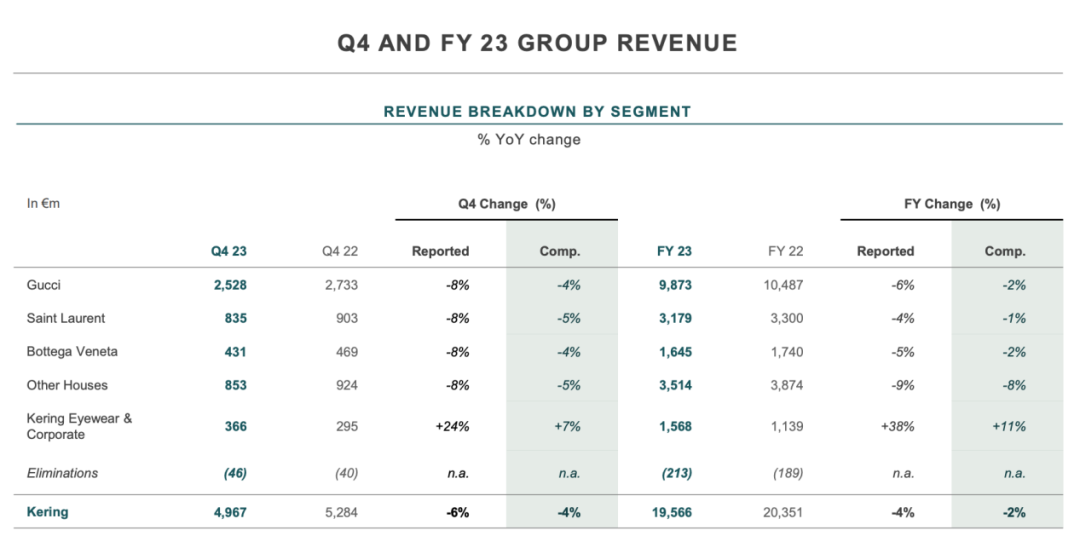

开云集团2023年财报显示,第四季度公司完成香水品牌Creed的收购之后,包含开云美妆的开云眼镜和企业部门全年销售额增长了38%,成功抵消了一大部分Gucci、YSL以及其他时装屋品牌的下滑。

开云管理层还认为,Creed具有巨大的增长潜力,2023年销售额已达到2.5亿欧元(约合19.4亿人民币),预计其2024年销售额将超过3亿欧元(约合23.3亿人民币)。

●截图自开云集团2023年财报

奢侈品香水的优秀表现也体现在其他美妆巨头的财报中。

LVMH在2023最新年度财报中强调,迪奥的旷野(Sauvage)香水在全球持续热销,再次证明了品牌在全球香水市场的领导地位。雅诗兰黛表示在2023年第三季度,香水香氛是集团业务中表现最好的品类,LeLabo和Tom Ford在亚太和美洲都实现了双位数增长。资生堂也特别提到,2023年前三季度中香水业务同比增长了18%,正逐渐成为集团的新增长点,还表示将把香水作为在中国市场投资组合扩充的主要品类之一。

美妆不仅是时尚品牌的一个重要部分,一个与时装屋业务天然相邻的品类,对于奢侈品来说还是最好的能拓宽品牌消费者触达率的入门产品,而香水又是美妆领域中最接近奢侈品的类别。欧莱雅奢侈品部总裁 Cyril Chapuy就曾表示:“香水是真正体现奢华的品类,它具有放纵、享乐的特质,并且与梦想世界联系在一起。”

事实上,Gucci早在1921年就推出了首款香水,驰名世界的“香奈儿5号”也在1922年诞生,所以以上认知是奢侈品成长历史中早就诞生的共识,但对现阶段影响巨大的是,奢侈品集团扎堆开启自营香水业务,正在导致一场席卷整个香水市场的大洗牌。

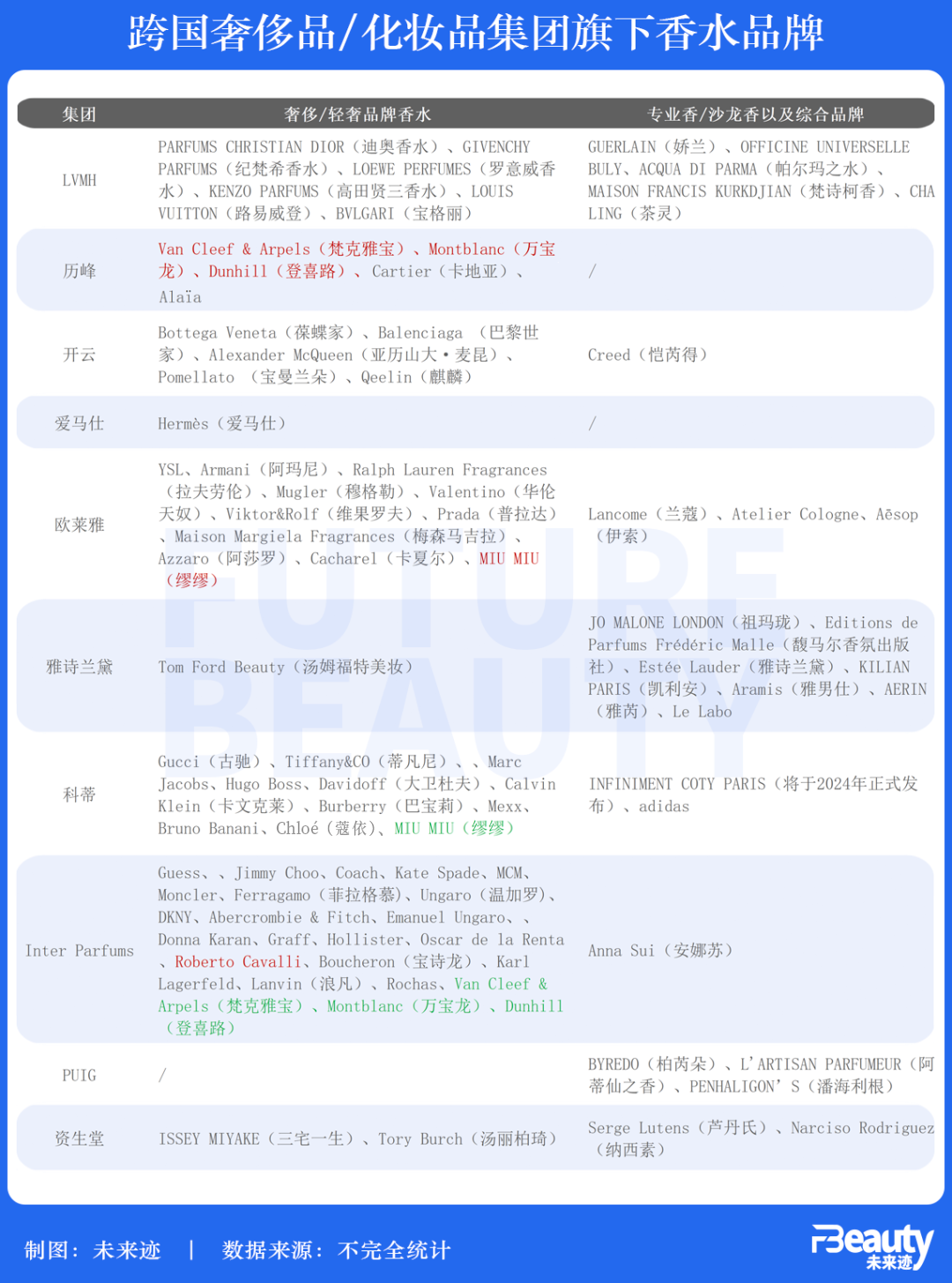

《FBeauty未来迹》整理发现,在奢侈品巨头的推动之下,香水市场不仅出现了许多背靠奢牌的新面孔,他们转向自营模式的策略还正在对更多拥有授权的美妆集团造成威胁。

首当其冲的是科蒂和Inter Parfums。

在历峰集团去年9月正式成立高级香水与美容部门后,首批将为旗下卡地亚(Cartier)、梵克雅宝(Van Cleef &Arpels)、万宝龙(Montblanc)、登喜路(Dunhill)、蔻依(Chloe)和Ala a扩展香水和美妆业务线。

而在此前,其中前5个品牌的香水授权归属Inter Parfums,蔻依(Chloé)则归属科蒂,再加上Prada母公司近期将Miu Miu香水美妆授权从科蒂转给欧莱雅,科蒂和Inter Parfums在这场奢侈品香水争夺战中估计很难笑出来。此外据科蒂官方信息,其与Gucci香水美妆的许可协议也仅持续到2028年,在开云自营美妆业务的大趋势下,5年后科蒂恐再痛失一员大将。

而与之相对的是,欧莱雅已经成为拥有最强大奢侈品香水品牌组合的集团(不完全统计共11个品牌)。这当然与其高端美妆研发和运营实力大有关系,一位资深行业人士分析称:“相比其他美妆集团,欧莱雅丰富的品类和品牌运营经验,为其在经营权谈判中建立了强大且坚固的话语权。”

Armani(阿玛尼)和YSL是最为典型的两个案例。据了解,欧莱雅与Armani(阿玛尼)自1988年开始合作,至今已达35年之久,还在2018年将这项合作一把续签到了2050年。在2023年开云美妆成立时,业界也对其是否会收回YSL美妆许可权质疑颇多,而当时欧莱雅集团CEO叶鸿慕则对此回复称,与YSL签订了一个非常、非常、非常长期的许可证。

200亿香水市场,

竞争焦点立足高端、趋向奢华

正如Cyril Chapuy所说,香水工业发展历史中沉淀下的奢华感让它成为尤为特殊的一个品类,这也导致其产品定位低至白牌,上无封顶的特点:消费者能在抖音买到几十块的廉价香水,也能在天猫娇兰旗舰店一度看到标价高达360万的限定珠宝香水“皇后的秘密”。

然而具体到中国香水市场,一份来自前瞻产业研究院的最新数据预测显示,2023年中国香氛市场将超过200亿元,到2028年有望突破539亿元,主流市场份额仍被四大化妆品外资集团占据(欧莱雅、雅诗兰黛、LVMH、科蒂),但竞争格局和竞争焦点还在发生新的变化。

据魔镜市场情报数据显示,淘系、抖音和京东在2023年全年香水品类的销售总额分别约78亿元、38亿元和15亿元,总额加起来超过130亿规模。对比前瞻产业研究院的全国数据来看,香水品类的线上渠道销售已经接近65%。因此线上三大平台的香水数据也很能说明问题。

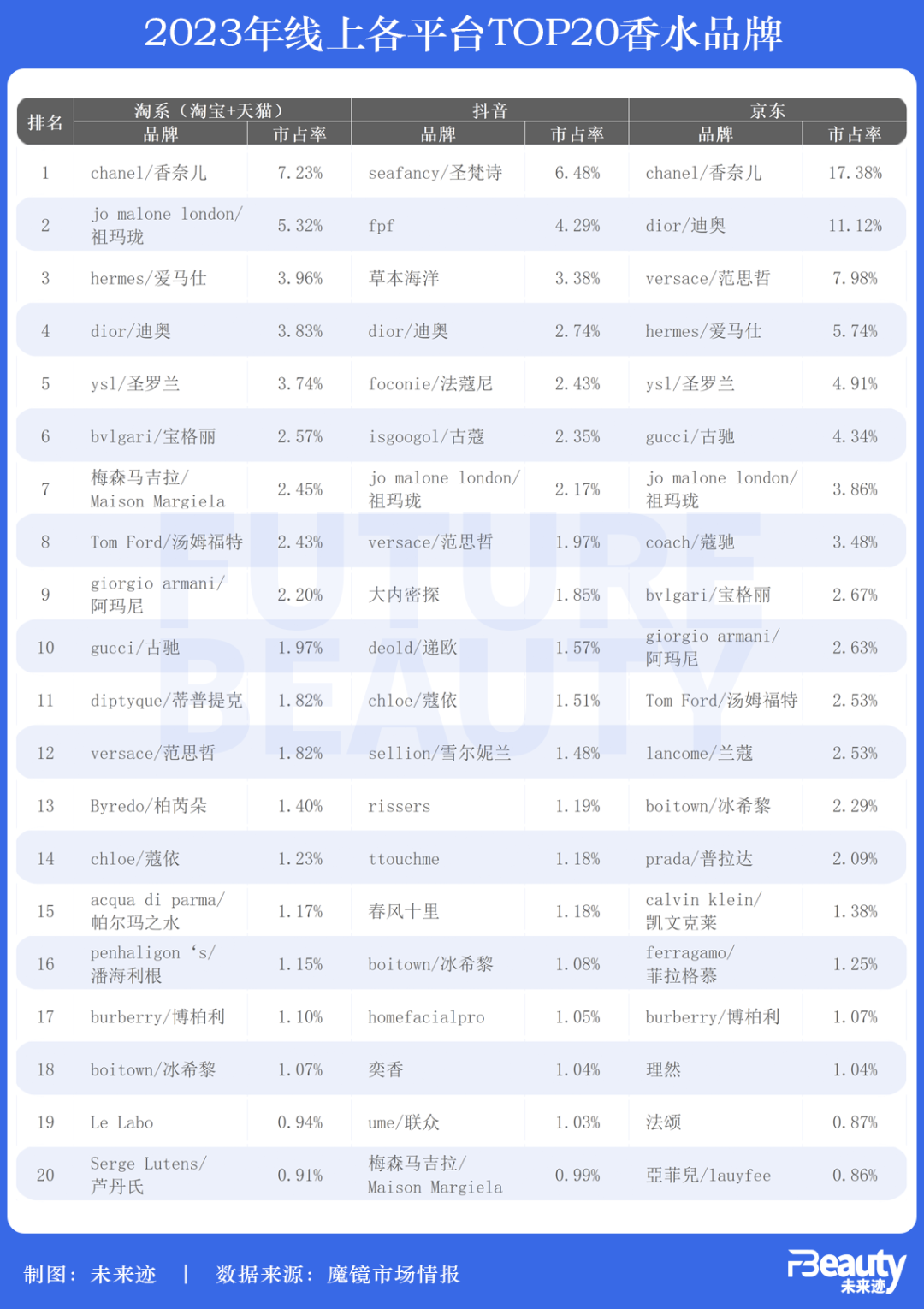

首先,大量奢侈品背景香水抢占头部位置,他们所代表的高端领域也随之显得拥挤不堪。

可以发现,除了被白牌大规模占领的抖音,去年淘系和京东香水Top10已经基本上被奢侈品背景香水品牌包圆,除了排名第二的祖玛珑之外全是奢侈品品牌,它们的代表性产品几乎占据了大部分600-1000元高端香水价格带的市场空间。

而从Top11-Top20品牌排名看,前十名香水品牌的地位也并不完全稳固,正受到价格更高的小众沙龙香的威胁,比如diptyque、帕尔玛之水以及进入中国市场更晚的潘海利根、Byredo、Le Labo和芦丹氏。

“香水行业仍处于不稳定的竞争变动阶段,然而高端产品已经非常丰富,市场很拥挤,这应该是开云美妆一上来就瞄准顶级市场的原因。他们如果把重心放在高端市场,就要和香奈儿、迪奥、爱马仕直接竞争。”一位资深香水业内人士告诉《FBeauty未来迹》:“开云美妆旗下品牌的含金量显然不能和四大顶奢相比,因此错开赛道,沿着原品牌个性去做差异化定位是更好的选择。”

在高端香水市场竞争激烈的背景下,不少高端香水品牌也正尝试向前一步,去往更贵的顶级香水领域竞争,祖玛珑、阿玛尼、loewe、Creed等品牌都在2024年新年前后开始更加强调并丰富高端产品线。

比如祖玛珑在去年12月上新了馥郁典藏系列香水试香礼盒,这个系列的正品价格均在千元以上,1月新品红色木槿的50毫升装标价1180元,并以限量卖点来刺激消费。loewe香氛在中国市场新推出的漫步马德里系列高端香水,则将产品售价从其标志性明星产品的千元左右提升至2305元/100ml。

阿玛尼于在标志性产品Si迷情挚爱、MYWAY自我无界持续热卖的同时,开始充实品牌的高定私藏香氛产品线,今年1月先后推出「颐和清檀」和「黑白金缮」,后者更是把产品标价一举突破3000元。Creed则继续挖掘品牌历史,重现经典产品拿破仑之水,全国限量1500瓶,产品售价3050元/75ml。

此外,科蒂运用集团最新香水专研成果的高端香水品牌 INFINIMENT COTY PARIS 香水系列也将于今年上市。

“我也注意到了。”一位华东百货负责人说道,“和高端护肤品推贵价线的思路类似,这两年许多高端香水都在强调接触更高的消费层级,我认为这是品牌在中国市场站稳脚跟后,根据中国香水市场走向做出的动作,中国仍然是一个香水渗透率很低的市场,而却有一群个性化极强,尤其注重场景和情绪需求的消费者。”

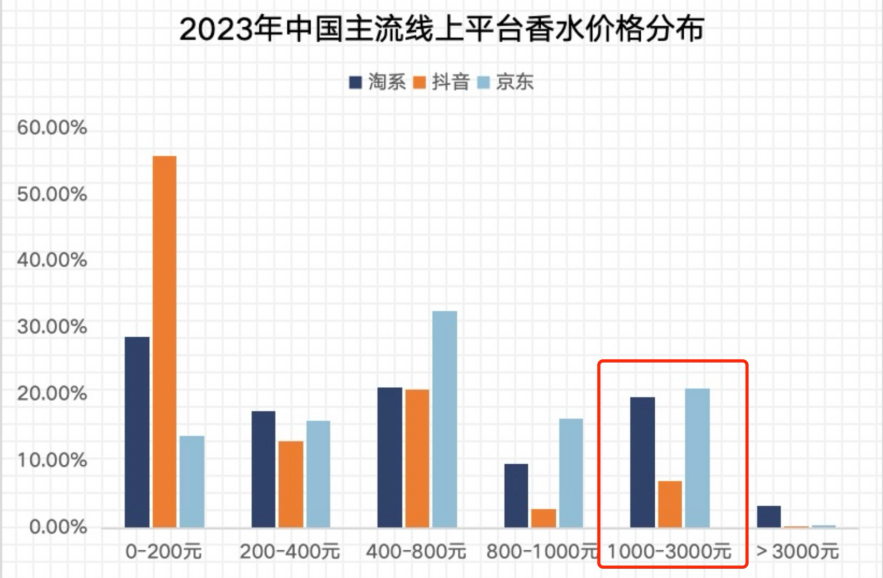

这一点从线上渠道也能窥得一斑。魔镜市场情报数据显示,淘系平台中千元以上香水产品(1000-3000元)的市场份额接近20%,几乎与400-800元中高端香水的市场份额相同。

“高维”压力与来自中国本土品牌的威胁

回溯近两年的全球香水收购和投资案例,有6个品牌或许代表了全球香水市场竞争的标志性走向:

首先是3个外资小众高端香水,Byredo、Le Labo和Creed。

2022年,Puig集团以10亿欧元(约合人民币78.97亿元)估值拿下Byredo,2023年,先是雅诗兰黛在2023年中开出Le Labo中国首店,品牌香水开店数月仍一瓶难求,后有开云集团以35亿欧元(约合为人民币277.44亿元)收购Creed。

“这3个外资小众香水都是众多集团争抢的标的,最终收购金额一个比一个高。”以上香水业内人士分析,“大公司急于投资和收购背后的原因有两个,一方面产品扎实、定位高端、调性独特、历史丰腴的好标的已经不多了,收购一个少一个;另一方面从区域看,中国是为数不多的有极大发展空间的香水市场,但同时它的落地难度和竞争激烈程度比以前大大提高,大公司要做好一个品牌,必须做好全方位竞争的准备。

另外是3个中国原创高端香水品牌,观夏to summer、闻献DOCUMENTS和melt season。

截至今年2月欧莱雅集团宣布对观夏to summer进行少数股权投资,这三个品牌均已获得美妆巨头(前两个品牌资方为欧莱雅旗下上海美次方,雅诗兰黛旗下投资公司New Incubation Ventures(NIV)投了melt season)的投资背书。

“这当然是外资对中国高端香水的认可,更激进点说,或许也是因为他们感受到了来自‘东方’的威胁。”另一位业内人士向《FBeauty未来迹》分析道。

尽管不断受到营销过度的质疑和争议,但中国品牌正在跌跌撞撞地运用东方语境打造出一套自有的沟通体系。当观夏用昆仑煮雪、颐和金桂、踏云蔷薇还原出独具东方意境的画面,闻献把蝙蝠、葫芦和兽龟做成香挂,充满古韵的产品文案甚至一瞬间就能点亮中国消费者心中的久远记忆。

“做东方香味的外资品牌数不胜数,很多品牌也的确把茶香、桂花等香味做成品牌的标志性产品,几乎没有哪个外资品能真正引起这么广泛的情绪方面的连锁反应,而中国品牌就能做到。”他表示。

“这能说明一些问题。”上述百货负责人分析,“市场的竞争氛围已经非常紧张,对于欧莱雅、雅诗兰黛包括LVMH在内的老牌美妆运营者来说,虽然他们在这个领域的地位看似无法撼动,但强势切入香水赛道的其他奢侈品巨头们,以及区域市场快速变化的竞争节奏和市场环境,正在给他们双面夹击的压力。”

毕竟,香水是一个感官属性强、文化标签浓的特殊品类,最终服务于人体的情绪,而追求个性化、场景化的中国消费市场也为品牌的多元化竞争提供了肥沃的土壤。市场尚未板结,“新王”酝酿登场。

上一篇:2023年上海首店成绩单发布

Gucci母公司开云集团日前发布公告宣布,集团以17亿欧元收购意大利奢侈品牌Valentino(华伦天奴)30%股份的交易已经完成。

开云集团眼镜部门K成为期内唯一一个实现增长的部门,收入增长3%至3.33亿欧元(人民币25.78亿)。

今年上半年,开云集团营收达101.35亿欧元,同比增长2%;经常性营业利润为27.4亿欧元,同比下降3%;净利润为17.9亿欧元,同比下降10%。

即使有购买香化产品的需求,也会选择在目的地的商店完成购物,不会特地因为囤货而前往某一商城,机场免税店也不再是必逛的购物地点。

在这种“复杂多元”甚至极致冲突之下,中外美妆品牌要想做好“龙年限定款”营销,很显然是一项很具挑战性的工作。

赢商网账号登录

赢商网账号登录