经过去年的“五供一”供股事件(供股筹措资金逾188亿港元)及出售内地零售物业的传闻风波后,领展似乎已经“回血”。

这边厢,一举拿下上海七宝万科广场剩余半数股权;那边厢,2024财年半年报业绩飘红,期内收益67.25亿港元,同比增长11.3%;物业收入净额50.62亿港元,同比增长10.4%。

至3月底,领展市值达到859.37亿港元,手握的154个投资物业,分布在中国、澳大利亚、新加坡及英国,稳坐亚洲最大市值房产基金宝座。

闯荡商业江湖二十余载,几经转变,版图扩容,领展对于旗下物业的管理与传统的地产开发商并不相同,有着“收购-资产改造提升-精细化运营-出售或持有”的资管闭环与运作逻辑。

在国内商业地产公募REITs风起之时,领展的“资管招牌”越来越被稀罕。

01

商业版图之变:

投资组合多元化,开启“双基金”模式

领展前身是香港特区政府设立的政府公营房屋部门的商业产业部分,原名“领汇”。2005年,其成功于港交所发行REITs,成为香港首个发行公募REITs的企业。

彼时,领展已在香港拥有180个购物中心及停车场资产,发行了约19.25亿个基金单位,售价10.3港元,募集资金总规模约220亿港元。

往后近20年中,领展不断修炼超级资管术,从单一的零售商业与停车场管理商,逐渐发展成全方位、多元化的资管狠人。

1、2005-2010年:扎根香港,专注街市、小型社区商业改造与管理

早期的领展,主要服务于商业地产项目的改造与运营。2005年开始了首批零售商业项目的优化工程,改造项目有香港龙翔中心(现为黄大仙中心北馆)、慈云山中心以及厚德广场(现为TKO Gateway)等项目,募集到的资金也主要用于改善旗下资产条件,为消费者营造更好的购物体验。

到2010年,领展已成为香港本土的商业“改造大户”。同年,开启了首个鲜活街市资产优化工程,即大元街市项目。鲜活街市资产优化工程也成为后续十年,领展最吃香的生意之一。2022年改造后重新开业的香港乐富广场也是其中之一,爆改后成为周边居民常常光顾的社区商业。

早期对于街市、小型社区商业的改造经验,为领展之后收购大型零售物业,并成功改造再开业,积累了深厚的经验与功力。

2、2011-2018年:香港买地、买商场,杀入内地两线作战

将募集的资金用于现有项目的提升改造后,领展不满足于原有的资产管理规模,同时在逐年增长的分派压力下,规模扩张增加更多现金流成了关键任务。

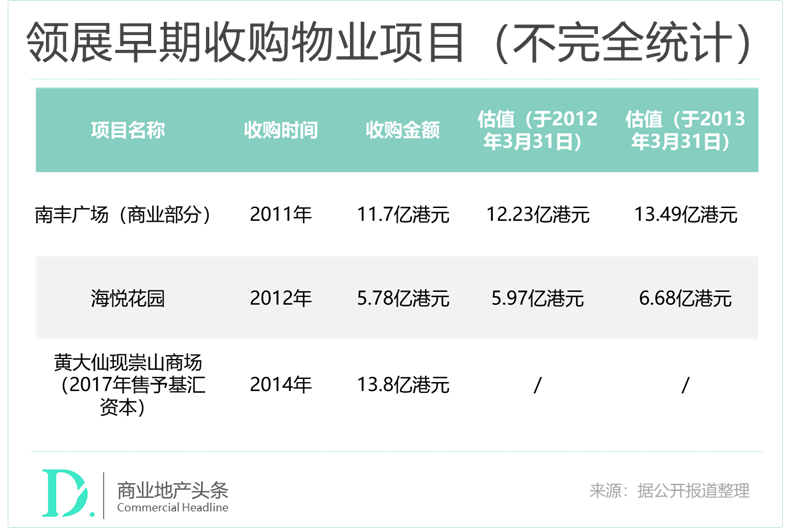

2011年,领展迈出向外并购第一步——收购香港南丰广场项目(商业部分),随后又收购了海悦花园项目(商业部分)。接连的并购动作提升了领展的整体物业估值,同时带来了新的营收增长。

2015年,领展的转折年。在香港,初涉开发业务,首次收购大型购物中心。当年1月,领展宣布首次购入商业地块,即后来的海滨汇项目。该项目截至2022年10月5日已落实租用率达到了98.2%,成为领展资产包中的业绩贡献王。

2016年,领展买下了弥敦道700号项目,更新改造为T.O.P商场及办公大楼。59.1亿港元的收购价,创下领展新纪录,同时该项目也成为领展在香港首个真正意义上的购物中心(相较之前的小型社区商业与鲜活街市项目)。

●图源:TOPHK公众号

与此同时,领展商业版图开始向内地扩张。2015年3月收购位于北京的欧美汇购物中心,宣告内地首秀;随后7月,收购上海企业天地1号及2号项目,首次涉足内地办公物业。

随后几年中,领展先后升级改造内地已购项目,逐渐分化出两条主要产品线——领展中心城与领展广场。前者定位城市核心商业区内汇聚各类品牌的大型“购物城”,后者更偏向区域性的大型社区商业。这种较为明显的产品线定位与分工,体现了领展对于资产收购的高要求。

值得一提的是,连续购入资产的同时,领展着手溢价出售一些非核心资产。一方面,置换体量较小、收益较低、未来增长能力较弱的零散物业,优化资产组合;另一方面,回笼资金用于新一轮的投资。

3、2019-2022年:拓展海外市场,股权投资加快规模扩张

至2019年前,领展已在资产管理方面基本探索出了一条相对完整的管理链路,即投资并购-改造升级-资产升值(精细化运营推动物业租金上涨、营收增加)-资产置换(维持基金规模、盈利能力持续稳定向上)。

靠着成熟的资管技能,即便遇上疫情黑天鹅,领展的并购步伐也从未彻底停歇。除持续在内地寻找机会外,还同步拓展了澳大利亚、英国及新加坡的商业地产市场。

这一举措主要利用不同国家和地区的经济周期差异,分散集团投资组合风险,稳定投资收益。

与此同时,在商业物业类型方面,领展也开始了多元化布局。从前期专注零售物业,到逐渐参与投资办公物业,再于2021年通过收购广东东莞及佛山两处物流地产的75%股权进军物流地产,实现了底层资产的多元化转型,进一步分散投资风险。

开拓新市场、纳入新资产类型外,领展的投资模式也在应时微变。此前的资产并购主要为全资收购,需要投入的资金量较大。自2021年起,则开始通过股权并购与合作的方式进行项目拓展,如上海七宝万科广场与澳大利亚商办资产的股权并购,旨在通过与有实力的合作方合作,用少量资金撬动大项目,加速资产规模扩张。

4、2022年至今:领展3.0战略落地,开启“双基金”模式

2022年,领展3.0战略落地,旨在通过资产、运营、基金管理三大板块协作,加速拓展脚步,将管理规模的增长作为业务核心。

具体实施手段上,一方面通过多元化投资来优化旗下投资组合,另一方面则通过与资本伙伴合作来进一步扩大资产规模,实际上属于2.0战略初步试水后的加强版。

投资组合上,持续聚焦多元资产类型。 除了零售与办公物业外,关注多个市场(国内外)的物流物业板块。

项目运营上,尝试轻资产运营管理。 这一转变自2022年已经开始,在收购新加坡两项郊区零售物业时,领展同时与NTUC (新加坡职工总会) 签订了一项为期10年的资产及物业服务协议,参与运营管理新加坡零售物业宏茂桥城,首次尝试轻资产运营。

并购模式上,通过股权合作等多种方式加速扩张,除与合作方共同成立合资公司外,还积极参与尝试投资现有的私人公司或公共平台。

此外,创建新的私募基金,形成公募私募双基金模式,与凯德较早采用“REITs+PE Funds”双基金模式类似,真正打通资管全链条。通过私募基金投资一些风险较大或前期投入资金较多的资产项目,培育相对成熟后再注入公募REITs资产包,实现物业资产的优质转化。

02

领展资管启示录

稳健的财务风格是永续经营基础

稳坐亚洲市值最大的REIT之位,从单一的零售物业运营商转变至多元化的资产管理商,领展的资产管理术之于内地正由开发商转向资产管理商的企业们,具有强烈的启示意义。

一方面,关注资产本身的经营与管理情况,持续优化项目是打好资产运营的关键基础,通过高质量的运营能力保障项目租金的稳定增长,为投资组合带来更多的现金流;

另一方面,囿于房产基金的监管要求,需要更加精细保守地使用杠杆,多元化融资渠道,平衡偿债风险,以达到永续经营的长期目标。

1、坚持高分派率与低负债率,稳定投资者的信心

自在香港上市以来,领展始终保持着较稳定的分派率,一方面港交所要求公募REITs分派率须90%以上;另外领展自身在基金管理与分派上有着较严格的内部管理,通常分派率都能达到100%。

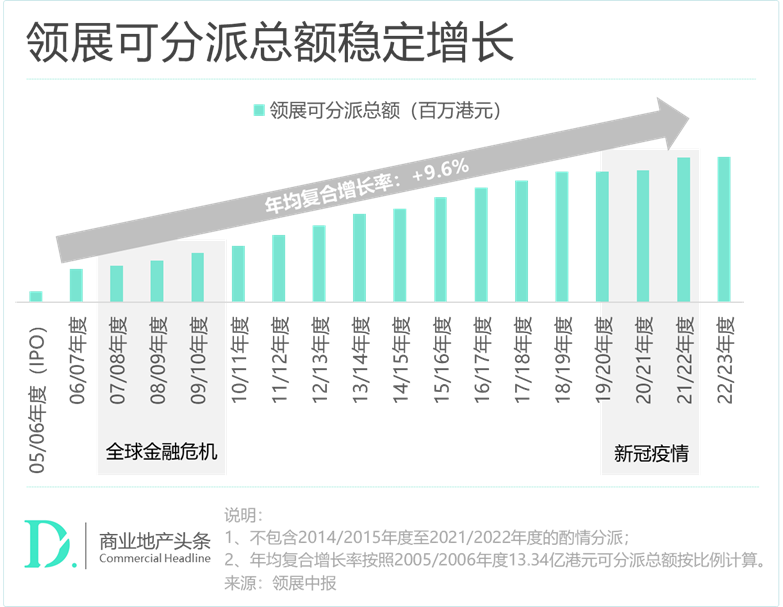

据领展2023/24中期业绩报告,期内可分派利润总额虽在疫情期间增长率出现下滑,但总体上仍保持每年的稳步增长,年均复合增长率达到9.6%。

较高的分派率与相对稳定增长的可分派利润,为投资者带来较为稳定的投资收入,特别是在经济下行的阶段。

去年因传出领展将出售内地零售资产包的消息,推高了资本市场对其在内地经营与投资的不信任情绪,也让外界开始质疑其是否存在流动性危机。

但从领展年报中可看出,领展的净负债比率仍处于较低水平。截止到2023年3月31日,净负债比率为17.8%,至9月30日微涨至18%。而去年提出的供股计划,也是在募集到资金后,一部分用于偿还债务,目前已有92亿港元用于偿还债务以降低负债率。

2、多元化资金募集渠道,爆改、换仓保持资产活力

于领展而言,由于香港规定审计的年度税后净收入的90%或以上作为股息分配给单位持有人,同时允许REITs进行杠杆操作(净资产负债率不得超过一定比例)。因此拓展多元化融资渠道也成为其在资本端的重要目标。

在早期向资产管理方转变的过程中,领展曾多次出售物业进行资金回笼的动作,主要在香港本土。而至近年,由于投资物业组合已经多轮调整优化,因此并未再有物业资产出售。

虽在3.0战略的大框架下,领展未来仍有可能进行物业资产的置换,以形成收购-提升改造-出售的良性循环,但目前其外拓资金来源主要依赖于贷款以及发行债券。

贷款方面,领展截止到2023年9月30日的6个月内,平均借贷成本为3.74%。同时还将定息债务比例由50%调升至近70%,以降低外部环境导致的利息增长形成的债务压力。

● 图源: 领展2023/24中期业绩报告

作为较早开始聚焦零售物业提升改造专家,领展很早就关注绿色改造与建设,以及物业的低碳运营管理,并率先参与发行绿色债券,以绿色资产运营商的身份拓展新的融资渠道。

2016年,领展成为首个发行绿色债券的香港企业及亚洲房地产企业,发行债券规模达到5亿美元。2019年,领展又发行了全球首批绿色可转债券,共集资40亿港元,年息率1.6%,在亚洲房产信托债券中处于较低位置。

较为特殊的是,2023年领展进行了上市后首次供股计划,引发了市场信任风波。这背后是,2022年收购新加坡裕廊坊(Jurong Point)零售物业及汤申大厦部分分层地契(Swing By @ Thomson Plaza)以及澳大利亚的办公物业等几次大型收购造成的短暂现金流收紧,以及迫在眉睫的2023/2024财年到期的90亿港元银行贷款。

经过供股后,领展在2024/2025财年底之前将不再有贷款等融资需要,可以说此前的流动性危机已经解除。

在2023财年业绩发布会上,领展主席聂雅伦定调2024是机遇之年,“集团已准备了资金,并一直在等待机会。”

现在,这个并购猎人,已经迅猛出手,约7折“抄底”拿下了万科旗下最好的商场。步伐迈开的它,以“不缺钱”的底气,继续着亚洲REITs之王的故事。

赢商网账号登录

赢商网账号登录