文/青梅

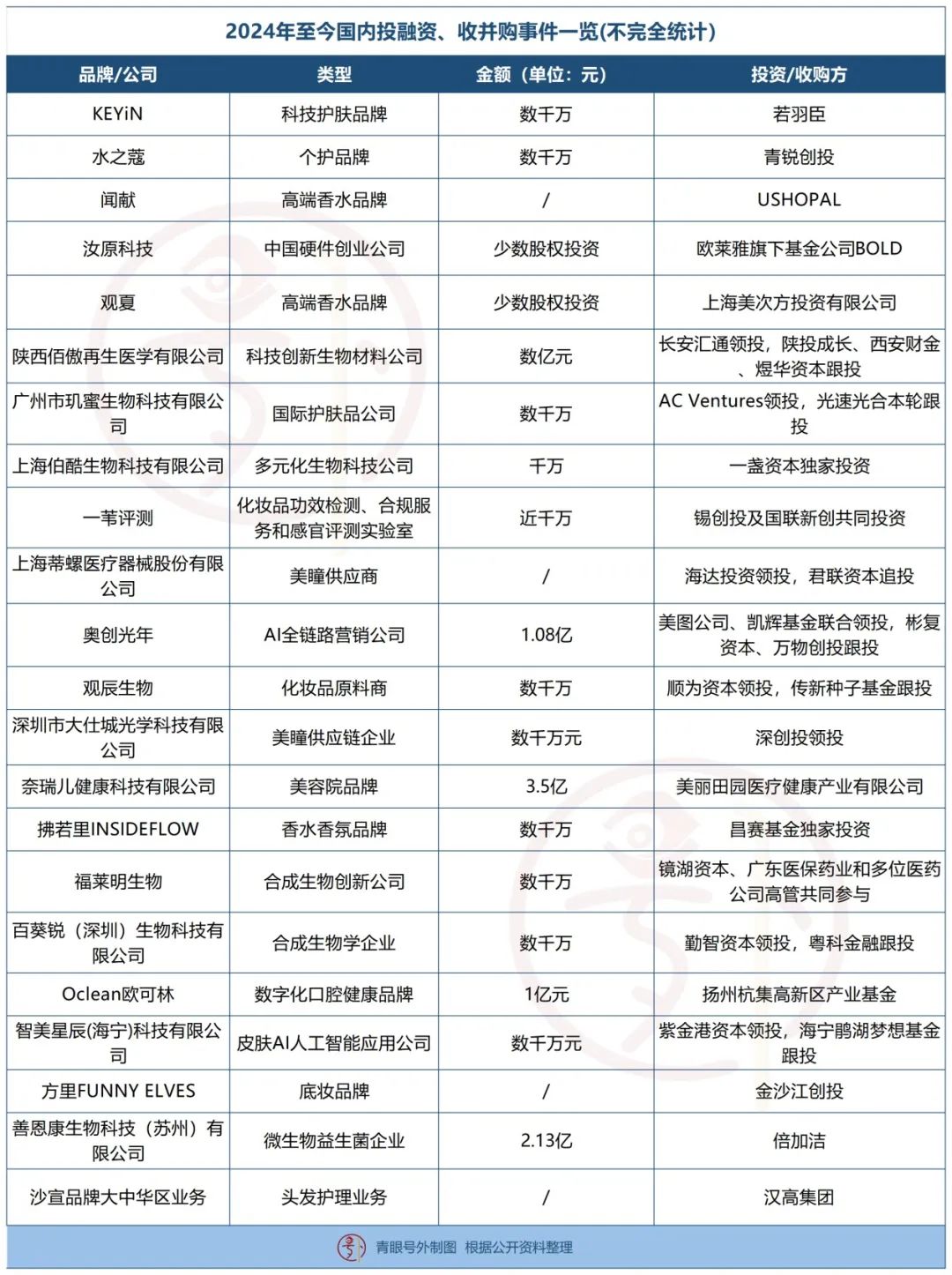

今年,美妆行业投融资消息频传。今年以来,KEY iN、观夏、闻献和方里等国货美妆品牌接连宣布完成新一轮融资,奥创光年、观辰生物和百葵锐等化妆品上下游企业也纷纷获得资本青睐。

据青眼号外不完全统计,2024年开年至今化妆品领域已发生42起投融资、收并购事件,已披露总金额超110亿元。似乎,美妆资本市场又重新热起来了。那么,资本的流向又显现出美妆行业的哪些趋势呢?

01

42起!美妆资本市场回温

从1月至今已发生42起投融资、收并购事件,其中涉及国内的达22例,超过了一半,其中不仅包括方里、奈瑞儿等品牌企业,也包括一苇评测、观辰生物、伯酷生物等化妆品上下游企业。

值得一提的是,在今年开年至今,还有上海蒂螺医疗器械股份有限公司(下称:蒂螺医疗)和深圳市大仕城光学科技有限公司两家美瞳企业获得融资。这也展现出近几年美瞳行业的发展势头强劲,受到资本市场的追捧。

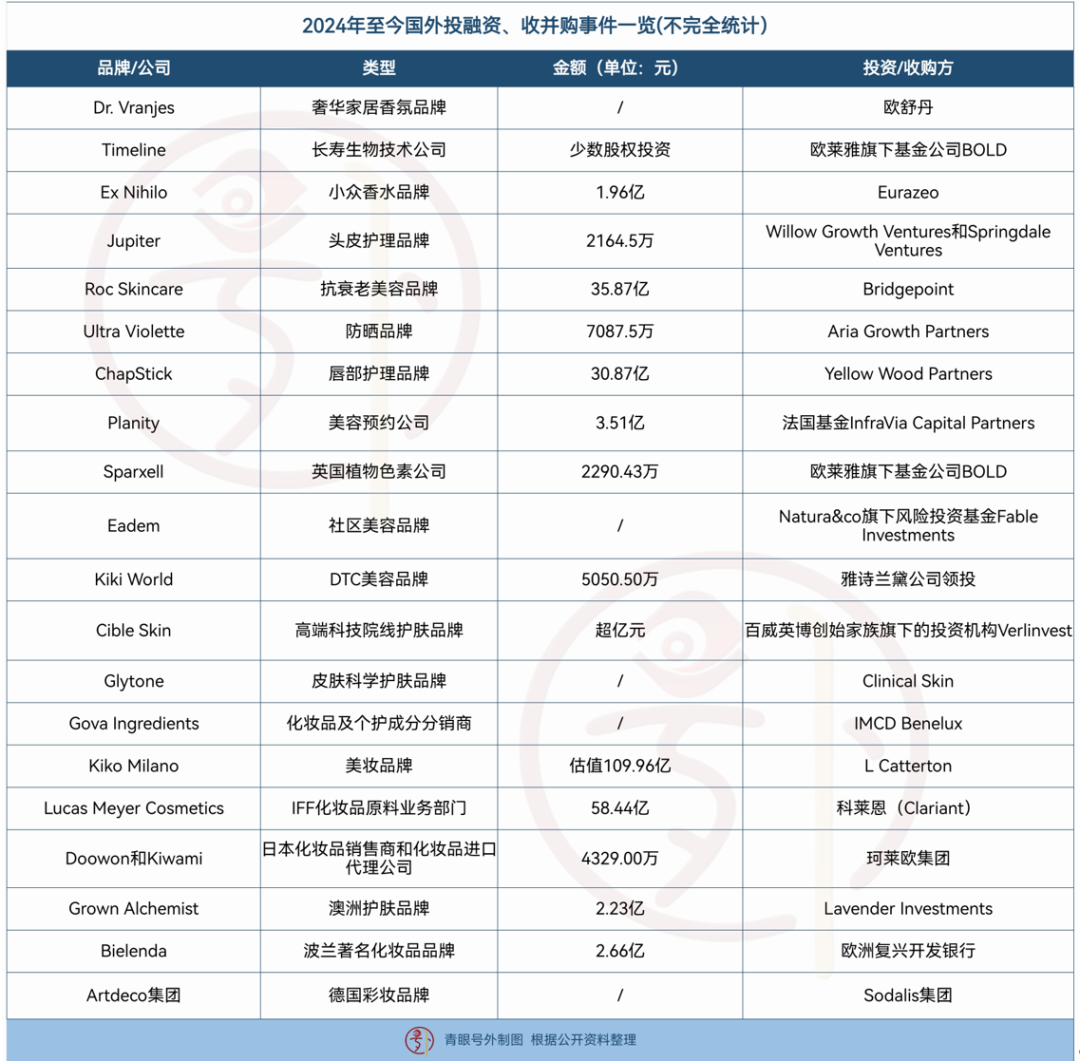

在20起国外投融资、收并购事件中,被投品牌占比更大,上下游企业较少。而且,知名度高、专注细分赛道的品牌和公司往往更受国外投资机构的欢迎。例如Planity,其于2016年创立,是一个向用户提供一个与即时美容预约平台的公司,也是法国第一的美容预约平台。

外媒也表示,在新冠疫情发生后,远程美容和皮肤护理预订服务开始兴起,因此对投资者很有吸引力。Planity在今年3月获得了由法国基金InfraVia Capital Partners领投的3.51亿元,在所有融资的金额中,居于前列。

从今年融资金额来看,均是千万级以上,甚至不乏数亿级别的巨额融资,这都足以显示出美妆行业在资本市场上的吸引力。

02

小众、特色品牌成“新宠”

众所周知,随着疫情的袭来,过去两年,美妆行业一直处于资本“寒冬”,投融资事件减少,其中对于品牌的投资更是呈现出谨慎态势。

不过在今年,美妆领域的投融资开始逐渐升温,资本对于美妆品牌的投资也有所增加。在42起事件里,被投方为品牌企业的达23起,占比为54.76%。

青眼号外对上述23个品牌企业进一步梳理发现,护肤品牌仍占比最大,不过防晒品牌、唇部护理品牌以及口腔护理品牌等专注细分赛道的品牌也被资本所关注,国内外概莫如此,并且“小众”“特色”几乎成为所有被投品牌的标签之一。

以今年打响投融资第一枪的科技品牌KEY iN为例,在该品牌成立初期,若羽臣已对其进行了一轮千万元级别投资。今年初,其再收获若羽臣数千万元融资。

若羽臣战略投资部总经理罗宇对媒体表示,“KEY iN对研发-产品-品牌的各个环节深刻理解并迭代精准的消费者洞察,是市场中稀缺的科技壁垒、产品力和品牌穿透力兼具的多边形战士。”

据公开资料,KEY iN成立于2022年,围绕重组胶原蛋白等核心成分已推出了包括精华、面霜和面膜等在内的7款SKU,客单价在300-500元之间,上市一年时间已创下单月破千万营收的成绩。

另一个比较有特色的品牌是专注唇部护理的ChapStick,该品牌在今年初以4.3亿美元(约合人民币30.87亿元)的价格被投资组合公司Suave Brands Company收购。

而ChapStick是市面上为数不多专注于唇部护理的品牌,并且也是美国唇部护理领域销量最高的品牌,ChapStick 2023年的收入为 1.12 亿英镑(约合人民币10.26亿元),被称为美国“国民级”唇膏。

小众香水品牌的热度依旧。年初,欧莱雅再度加注中国本土香水香氛市场,对观夏to summer进行投资。此外,闻献DOCUMENTS也完成了新一轮融资,此次融资由新奢美妆品牌集团USHOPAL领投。

同样是今年1月,欧洲投资集团Eurazeo宣布花费约2500万欧元(约合人民币1.96亿元)收购了法国小众香水品牌Ex Nihilo的少数股权,接近2亿元的金额也成为融资最高的品牌。

出海品牌受关注。近年来,随着国货美妆品牌崛起,不少品牌将“出海”提上日程,因此也有不少已出海的品牌走到大众视线中,并收获投资。

以广州市玑蜜生物科技有限公司(下称:玑蜜生物)为例,成立以来已完成三轮融资。该公司拥有Gmeelan品牌,主攻东南亚市场。公开资料显示,Gmeelan是2022年双11和双12大促Top 3的跨境商家之一。另在今年4月,Gmeelan的樱花腋下美白护肤霜登上越南TikTok美妆个护销量榜第四位,销售额为173.43万。

另外,还有本土数字化口腔健康品牌Oclean欧可林在今年4月获得了1亿元的C轮融资。据悉,欧可林曾在2017年登上北美众筹平台Indiegogo,海外业务占比九成。此外,其线下市场已拓展至40多个国家和地区,线上渠道依托DTC、亚马逊、速卖通平台,覆盖多达120多个国家和地区。

03

合成生物热度不减,AI公司露头

在过去5年间,合成生物以更绿色、更高效的方式在化妆品原料、医药、材料等领域得到广泛应用,成为关注度最高的产业领域之一。据CB Insights预测,到2024年将以28.8%的年均复合增速扩容至约189亿美元(约合人民币1365.58亿元)。

这一热点趋势在美妆行业也尤为明显。不仅是在美妆产业上游原料研发生产领域中,合成生物技术的应用变得越来越普遍,合成生物也成为了近年来的投资热点。

去年拿到资生堂集团、LVMH关联基金路威凯腾的投资后,国内合成生物代表企业创健医疗于今年冲击IPO。在今年的投融资中,伯酷生物、福莱明生物、百葵锐等合成生物公司也收获资本的青睐,都获得了数千万级的融资。

据了解,百葵锐本轮融资将用于加速推进领先的靶向杀菌蛋白、抗衰多肽、胶原蛋白和生物基表面活性剂管线的产业化及商业化,同时对已有技术进行迭代升级,开发更多具有市场竞争力的合成生物学产品。而福莱明生物的融资则将聚焦于重组人源化胶原蛋白、重组类胶原蛋白生物材料以及医美产品的开发。

不只是合成生物领域,AI技术在美妆行业也展现出巨大的潜力。1月至今,先后有奥创光年、Planity、Oclean欧可林和智美星辰4家企业/品牌获得融资,并且除智美星辰外,奥创光年、Planity和Oclean欧可林融资金额都在亿元以上。

以欧莱雅、雅诗兰黛服务商奥创光年为例,其是一家AI Native营销公司,团队现已推出SaGa视频内容生成模型及Mogic Content AI Studio(CAS)全链路营销平台等产品。

据报道,奥创光年在2023年AI应用普及初期即获得了业务的高速增长,2023年全年合同金额已达近亿元。2023年8月其首次披露完成A轮千万级美元融资,时隔半年,其又宣布完成1500万美元(约合人民币1.08亿元)A+轮融资。足以见得AI技术在美妆行业的广泛应用和巨大潜力正在逐渐显现。

04

美妆集团“抢牌”

值得注意的是,头部美妆集团依然在资本市场扮演着重要角色。以欧莱雅集团为例,今年其先后投资了中国硬件创业公司汝原科技、中国香氛品牌观夏和英国植物色素公司Sparxell,成为今年投资最多的美妆企业。

近期,还传出欧莱雅集团正在考虑对Amouage进行潜在投资的消息。欧莱雅集团频频出手的背后离不开其对于美容市场的看好。据欧莱雅集团CEO叶鸿慕在2023年财报及电话会议中表示,2024上半年中国市场不会太过活跃,但对下半年充满信心,并预计全球美容市场将在 2024年及以后恢复其4%至5%左右的历史增长率。

当然,不只是欧莱雅集团,4月26日,路威凯腾(L Catterton)宣布收购意大利美妆品牌KIKO Milano的多数股权;雅诗兰黛公司也在今年领投了DTC美容品牌Kiki World。

一位不愿具名的行业人士表示,投资和收并购活动的增加,某种程度上反映出企业寻求新增长点和扩展市场份额的期盼,今年美妆市场的活跃也确实在一定程度上显示出行业的复苏和活力。

若羽臣战略投资部总经理罗宇也对当下的消费市场保持信心,她认为投资短期热度有所回落,但长期看来仍有较大的成长空间。“消费是一个长坡厚雪的赛道,需要敏捷性,也需要足够的耐心,希望大家能够继续看好中国的消费市场。”

随着美妆行业在资本市场的持续回温,越来越多的创新企业和品牌正逐渐崭露头角,展现出强大的发展潜力和市场前景,这或也意味着市场格局也将进一步重塑。

4月化妆品类零售总额恢复到276亿元,同比增长24.3%;1月至4月的化妆品零售总额为1299亿元,同比增长9.3%。

目前,美妆行业仍然是消费的热门赛道,随着竞争日益激烈、监管日益收紧,美业必将处于不断变化之中,今年的美妆市场也将发生新的故事。

5月14日,上海家化宣布,聘任林小海为公司首席执行官兼总经理,6月1日起生效,这距离林小海辞任高鑫零售CEO仅过去40余天。

PUIG在保持公司庞大的体量和架构前提下,灵活运营小品牌的能力有目共睹,这或许才是欧莱雅们最眼红的地方。

赢商网账号登录

赢商网账号登录