作者:百合

出品:明亮公司

咖啡和茶饮作为在2023年加盟扩张最快的赛道,在2024年都开始“降速”。茶饮品牌更多竞争更白热化因而快速降温,咖啡拓店则相对平稳。

咖啡背后的需求仍呈乐观增长态势。20日公布的1-8月中国咖啡生豆进口数据显示,中国咖啡生豆1-8月进口量同比去年翻倍。

具体到品牌方面,星巴克(SBUX.US)、瑞幸咖啡(LKNCY.US)基本增速稳定,库迪紧追不舍,但整体来看,多家连锁品牌放慢了扩张的脚步,近90天的闭店率甚至超过50%。

01

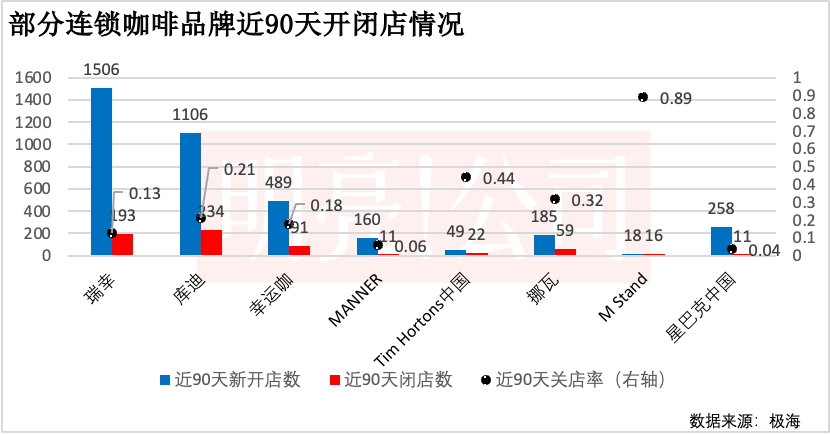

闭店情况:近90天星巴克、MANNER闭店率最低,M Stand最高

极海数据显示,星巴克近90天新开258家门店,关店11家,闭店和开店比为 0.04;瑞幸咖啡目前已有18590家门店,近90天新开1506家门店,关店193家,闭店和开店比率为0.13;库迪目前有7482家门店,近90天新增门店1106家,关店234家,闭店和开店比率0.21。

加盟门店的开店和闭店比率控制更反映了品牌在市场上的真实竞争力。瑞幸和库迪目前开店速度较为接近,瑞幸的闭店率优于库迪。

MANNER咖啡的闭店率也较低。目前MANNER咖啡门店数为1437家门店,近90天新开160家门店,关店11家,闭店和开店比为0.06。

幸运咖表现同样稳定。极海数据显示,幸运咖目前有2530家,近90天新开489家门店,关店91家,闭店和开店比为0.18。相比瑞幸咖啡、MANNER等咖啡,幸运咖更主打下沉市场,比库迪更“下沉”。

目前的头部连锁品牌中,极海的数据显示,M Stand门店拓展速度下降明显,近九十天闭店比率相对较高,其近90天新开18家门店,新关16家,闭店开店比为0.89。

Tim Hortons中国近90天闭店率也接近50%,其新开49家门店,关店22家,闭店和开店比0.44。

挪瓦咖啡近90天的闭店率0.32,统计范围内的其他品牌近90天闭店旅均在0.3以下,星巴克中国这一指标最低,仅为0.04。

02

开店速度:瑞幸逐渐和库迪拉开距离

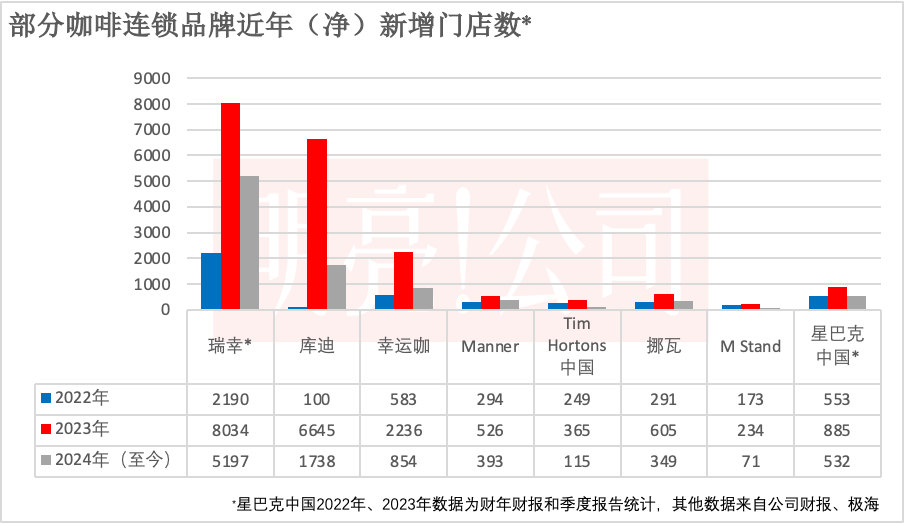

2024年 且夏季一般为饮品开店高峰期,以2024年新开门店数据为2023年总数为角度看,目前2024年迄今新增门店数不足2023年开店50%的品牌主要是M Stand、Tim Hortons中国、幸运咖和库迪。

其中数量差距最大的是库迪,库迪在2023年扩张步伐过大,一年新开了6645家门店,2024年显然增长没有如此大空间,迄今只开了1738家门店,只及去年门店总数的26%。

对比来看,瑞幸在2024年迄今还新增了5197家,是库迪新增门店数的3倍左右,也超过了2023年门店新增总数的50%。同时,这个开店数也是星巴克2024年迄今新增门店数的8.3倍,星巴克目前在各个咖啡品牌中新增门店数为第三。

值得注意的是,尽管库迪在2023年扩张凶猛,但2024年新增门店数据距瑞幸咖啡相差较远的话,库迪能否持续有优势仍然存疑。2023年库迪新增门店仅为瑞幸咖啡新增门店的82%,今年瑞幸咖啡新开门店已差不多是库迪新开门的3倍。考虑到第三季度之后门店扩张速度通常降低,库迪和瑞幸咖啡的差距会拉大。

03

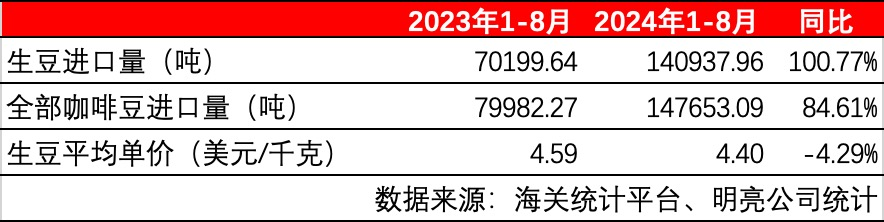

咖啡消费仍在快速增长,生豆进口规模翻倍

然而,尽管上述头部连锁咖啡品牌的扩张速度放缓,但20日公布的海关进口数据显示,今年1-8月,中国咖啡生豆进口量同比去年增长100.77%,达14.09万吨;而咖啡豆整体进口量(含生豆、熟豆和去咖啡碱豆)也同比增长了84.61%。

在进口单价方面,生豆的价格基本保持稳定,同比去年下降了4.29%,为4.40美元/千克。

若不考虑云南产区的内地供应,生豆进口增速的数据表明,尽管拓店速度有所放缓,在大规模低价咖啡入场、茶饮品牌跨界、西式快餐连锁品牌加码等一系列动作之下,中国市场的咖啡消费规模仍在快速增长。

盒马重启前置仓;怂火锅退出武汉市场;传LVMH旗下Sephora将在中国裁减约400名员工;上海多家茉酸奶门店关闭等.......

赢商网账号登录

赢商网账号登录