距离2017年结束不到一个月的时候,招商蛇口发布公告称,前11月累计签约销售金额达1026亿元——这也使得招商蛇口在重组上市后两年后达成了千亿销售目标。

早在2015年底重组上市之初,招商蛇口便提出“千亿规模、百亿利润”的目标。2016年底接受观点地产新媒体专访时,招商蛇口总经理许永军也对千亿目标明确回应称:“现在的布局都是为后续业绩打基础,相信经过公司上下一心的努力,实现这个目标不需要太久的时间。”

在楼市调控趋紧的2017年,房企们都在加速抢占市场,“千亿”逐步成为房企规模的分水岭。

“千亿”目标的完成,基本保证了这家老牌房企在规模竞争日益激烈的房地产行业“不掉队”,但是,招商蛇口显然还有更大的目标。

作为城市和园区运营服务商,招商蛇口正带着它的“PPC模式”走向世界,通过“前港-中区-后城”港产城联动,促进城市、区域的和谐有机发展,目前已在北京台湖、广州番禺、深圳光明、上海宝山、重庆金山等十多个项目进行复制。

重组前后的规模分水岭

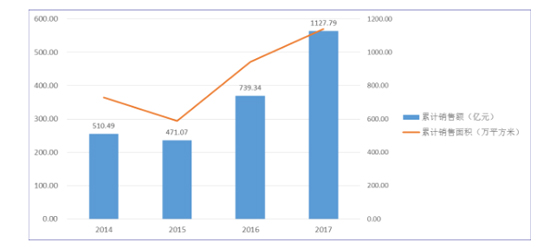

对比重组前的销售数据,2014年、2015年招商地产销售水平基本位于500亿水平左右(由于重组,2015年12月招商地产并未披露销售数据)。

2016年重组后,招商蛇口销售数据均有飞跃的增长,2016年累计销售额达739.34亿元,而2017年年度较2016年增长52.54%达1127.79亿元。

招商蛇口重组前后销售业绩

数据来源:企业公告、观点指数

虽然2016-2017年两年房地产市场整体趋于火热,对各家房企的销售提供了莫大的帮助,但是对于招商蛇口来说,更主动的土储策略是其达到千亿目标的原因之一。

据观点指数查阅招商蛇口公告,2017年度,该公司共获得56个项目,而在2016年以及重组前的2015年、2014年,招商蛇口获得的新土储项目合计分别为25宗、14宗以及27宗。

从拿地分布来看,招商蛇口依旧延续以往风格,积极布局一二线城市。其中,2017年已公告披露的40个项目中有过半项目位于国内热点城市,包括北京、上海、杭州、苏州、广州、佛山、厦门、武汉、重庆等。

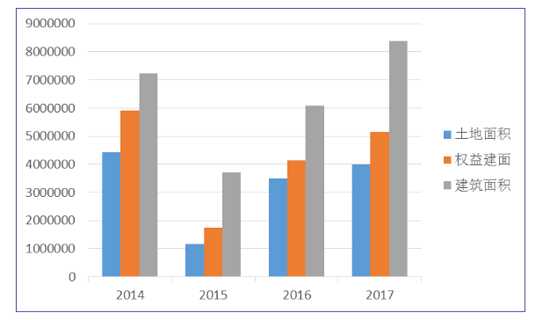

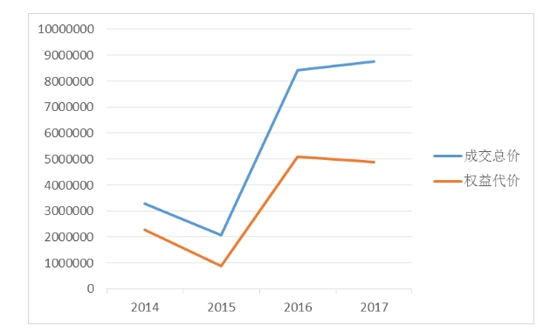

数据显示,2017年度,招商蛇口获得的土地面积共计398.76万平方米,计容建筑面积839.24万平方米,权益建面514.35万平方米,拿地权益代价488.24亿元。而在2016年全年,招商蛇口共计新增土地面积350.24万平方米,计容建筑面积608.86万平方米,权益建面413.31万平方米,拿地权益代价509.63亿元。

重组前两年,即2014年与2015年(2015年12月因重组并未披露新获土地情况),招商蛇口在新增土储方面为442.06万平方米与116.36万平方米,计容建筑面积724.34万平方米与371.91万平方米,权益建面591.77万平方米与174.84万平方米,拿地权益代价228.29亿元与89.02亿元。

对比重组前后招商蛇口的拿地情况可发现,不管在拿地面积、权益建面或是拿地权益代价,招商蛇口在重组之后都更为主动。其中,以权益代价最为明显,重组前,拿地成本较高的为2014年的228亿元;重组后,拿地成本激增至五百亿左右水平。

招商蛇口重组前后新增土地面积、建筑面积及权益建面

数据来源:企业公告、观点指数

招商蛇口重组前后新增土地成交总价与权益代价

数据来源:企业公告、观点指数

同时,得益于2016年来更为激进的拿地,2017年招商蛇口前11月销售金额便已突破千亿,月销售金额比2016年均有大幅提升。数据显示,2017年,招商蛇口月平均销售金额93.98亿元,而2016年这一数据是62.3亿元。

另据年报显示,除公开招拍挂市场取得的小规模住宅、商业开发土地资源以外,招商蛇口还在深圳蛇口、前海、青岛高新园等片区,拥有大量土地资源尚未开发或计划改造升级。

稳健财务风格的变奏曲

随着房地产行业进入分化时代,房企规模大小决定其未来市场占有率。但与此前高负债、高杠杆追求规模发展不同,2017年对于大部分房企是以降负债为基调的一年。

招商蛇口董秘刘宁此前称,公司将延续过去的融资风格,即以银行借款为主要融资渠道。她亦坦承,考虑到公司的回款能力提高及目前较低的负债率,后续将适当“再加一些杠杆”以支撑发展。

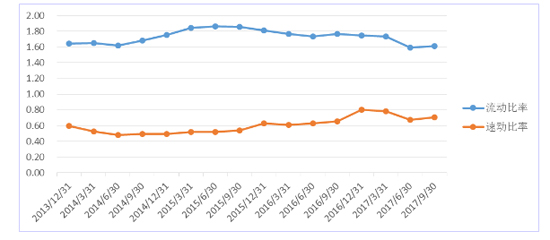

对于招商蛇口这一一直维持偏稳健财务风格的央企来说,虽然在拿地上更为激进了,但是总体财务依旧保持着原有的风格。

从流动比率、速动比率来看,招商蛇口从2014年至2017年9月几乎维持在同一水平。其中,流动比率稍有下降、速动比率近几年则稳步增加。

招商蛇口重组前后流动比率及速动比率

数据来源:企业公告、观点指数

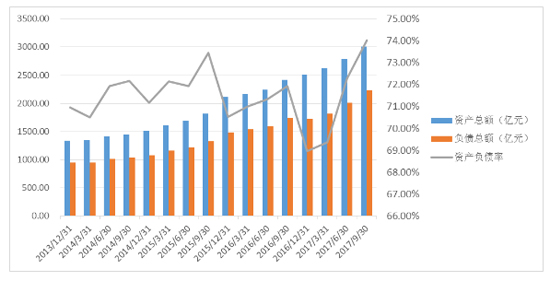

如图所示,招商蛇口的流动比率、速动比率以及资产负债率几乎维持在一个较好水平,资产总额与负债总额因为重组后更加注重规模发展呈稳步增长状态,但资产负债率保持较好,基本维持在70%左右水平。

招商蛇口重组前后资产总额、负债总额以及资产负债率

数据来源:企业公告、观点指数

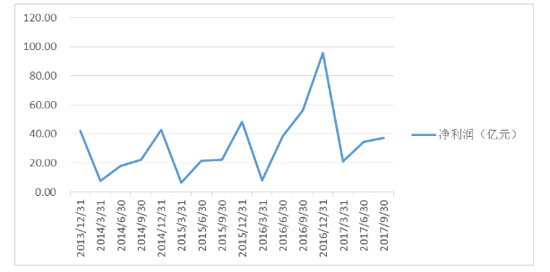

从盈利能力来看,重组以前招商蛇口同期的净利润基本维持不变,年终净利润基本维持在40亿元至50亿元之间。而在重组后的首年,招商蛇口于2016年年终录得净利润为95.81亿元。

招商蛇口重组前后净利润

数据来源:企业公告、观点指数

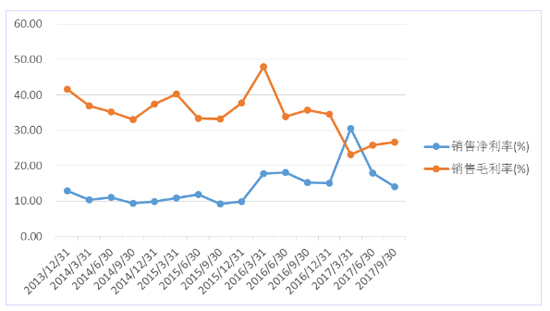

重组前的招商蛇口一直是高毛利率典型企业之一,但重组后销售毛利率除重组之初表现较好外,随后水平有所下降。

不过重组后,通过园区开发与运营、邮轮产业建设与运营等高毛利率板块拉动(最高接近60%),招商蛇口整体利润水平得到有效优化,表现为销售净利率较重组前有所提高。

招商蛇口重组后销售净利率及销售毛利率

数据来源:企业公告、观点指数

“社区、园区、邮轮”三驾马车

2017年,对于招商蛇口来说是在融合基础上加速发展的关键之年,目标是在5 年内进入世界500强、成为中国领先的城市及园区综合开发与运营服务商。

虽然2017年提前完成了千亿目标,但是招商蛇口并不满足于销售规模的增长,“城市和园区运营服务商”的能量正在逐步释放。

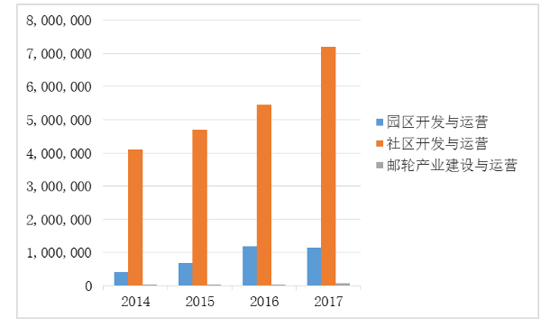

据招商蛇口2015年发布的三大主营业务收入盈利预测,社区板块(商品房住宅的开发业务及地产中介业务)依旧持续为其主要收入,而园区板块(区域土地的二级开发以及老旧城区的升级改造业务)及邮轮板块(邮轮母港及配套设施的开发建设)基本只占营业收入比例为10%以及1%左右。

招商蛇口2015年预测三大主营业务营业收入

数据来源:企业公告、观点指数

招商蛇口已公布的数据显示,重组之后社区板块的营业收入超预期,但在园区板块与邮轮板块方面却并没有达到预期。

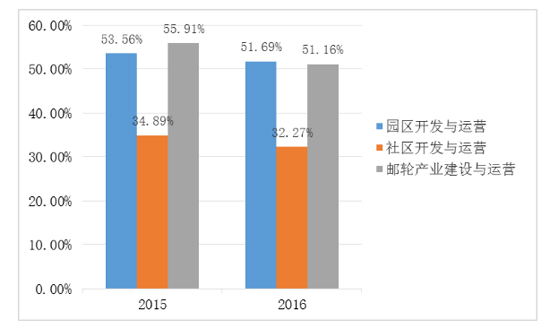

不过由于园区板块及邮轮板块毛利率较高,两项业务的毛利率在2015年与2016年两年均超过50%,而社区板块毛利率则基本维持在33%左右。

招商蛇口已公布三大主营业务毛利率

数据来源:企业公告、观点指数

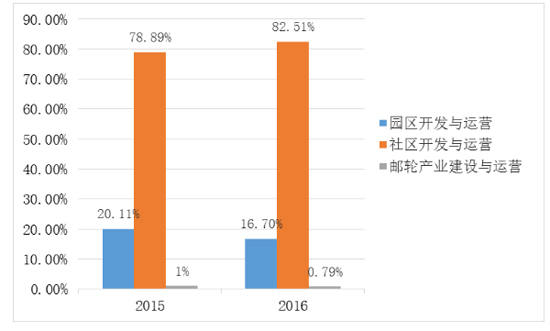

重组以来,尽管新业务的利润空间巨大,但并未形成规模效应,传统房地产开发短期内仍然是招商蛇口最为倚重的部分。其中,社区板块业务利润占比80%左右,园区板块业务利润占比20%左右,邮轮板块仅占1%左右。

招商蛇口三大主营业务利润占比

数据来源:企业公告、观点指数

招商蛇口董事兼总经理许永军在重组完成后曾表示,招商蛇口将以传统地产为基础,把地产的收入从70%左右降低到60%,园区则20%左右提升到30%-40%,邮轮产业从3%-5%提升到10%。

目前,在园区板块方面,招商蛇口已布局全国39个城市及香港、新西兰等海外地区,除公开招拍挂市场取得的小规模的住宅、商业开发的土地资源以外,还在深圳蛇口、前海、青岛高新园等片区拥有大量土地资源尚未开发或计划改造升级。

其中,招商蛇口在前海的土储面积达508万平方米,太子湾170万平方米,大空港深圳国际会展中心154万平方米,蛇口的持有型物业200万平方米左右。

2017年,招商蛇口分别与湖北省黄冈市蕲春县、深圳市光明新区政府签署合作协议,与武钢集团、昆钢集团等国企签订《合作协议》,共同改造开发上述合作所在城市的土地资源。

在邮轮板块方面,招商蛇口于2016年底正式开港运营的太子湾邮轮母港项目,与6家邮轮公司合作、有7艘邮轮停靠、进出母港的邮轮共计118艘次、总客流数达15.91万人次。

招商蛇口2017年半年报数据显示,截至2017年6月30日,招商系布局的上海、天津、厦门、深圳等邮轮码头共接待出入境邮轮763艘次,占全国的72%;累计客流量179.69万人次,占全国的85%。

据悉,招商局在全球五大洲20个国家和地区投资、运营50个港口,招商蛇口作为招商局集团旗下运营邮轮业务的唯一平台,已初步完成深圳、厦门、上海、南通、青岛、天津邮轮母港布局,市场占有率居行业第一。

业务结转毛利率下降与拿地成本高是导致招商蛇口利润下滑的最直接原因。但是,资产减值损失作为一项利润的隐形杀手,不容小觑。

招商蛇口公告披露,公司前7月销售额1972.8亿元,同比增加47.7%。在公司转型中,未来重点发力集中商业,目标至2025年末实现购物中心100个。

7月9日,招商蛇口披露,公司上半年销售额同增59.85%至1769.76亿,销售面积同增54.88%至770.22万㎡;6月新增武汉经开区核心板块等11个项目。

又一年“六一儿童节”即将到来,商场运营者们将如何出招吸引孩子和家长们呢?我们期待挖掘更多值得关注的儿童节“创新营销玩法”。

近日,昆明不少商业项目也把蓝花楹搬到场内,部分项目推出了蓝花楹相关的DIY活动,还有不少品牌推出了蓝花楹限定产品,赏花经济蓬勃发展。

赢商网账号登录

赢商网账号登录