根据“IPO早知道”独家消息源,海底捞刚刚与各大投资银行确认最终上市时间表:9月10日启动全球路演,9月17日在新加坡定价,9月26日正式在港交所上市。海底捞将于本周确认基石名单,上市定价区间90~120亿美元。作为十年以来香港IPO市场第一个大型消费服务IPO,海底捞已经获得来自机构超过20倍的超额认购,成为2018年最受机构热捧的IPO。

在“火锅界一哥”上市消息传了五六年后,海底捞这个餐饮业巨无霸终于要登陆资本市场。

9月3日,港交所披露信息显示,海底捞已通过上市聆讯,同时更新了招股书,海底捞的上市之路又迈进了一步。

招股书显示,今年上半年,海底捞实现营业收入73.42亿元,比上年同期(47.56亿元)增长54.4%。业绩的高速增长,与海底捞正提速开店扩张有关。海底捞全国门店数量由去年底的273间增至362间,今年上半年新增71家门店,且大多数新增门店集中二三线城市。

上半年营收超54%,借上市快速扩张

二三线城市成业绩增长主动力

海底捞业绩持续高增长。

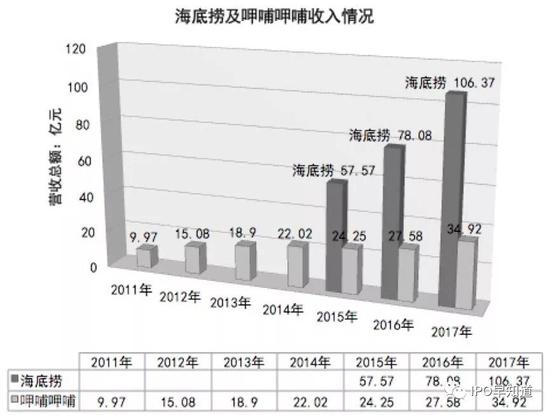

更新的说明书显示,今年上半年其实现营业收入73.42亿元。2017年公司营收总额为106.37亿元,2015年营收为57.56亿元。

海底捞的收入主要来自火锅餐厅经营,2018年上半年,餐厅经营占其营收比重97.4%。据沙利文报告,按去年营收计算,海底捞在中国和全球的中式餐饮市场中均排名第一,同时也是增长最快的中式餐饮品牌。

海底捞的业绩增长主要得益于其在二三线城市餐厅经营收入的大幅增加。数据显示,其上半年来自一线城市的收入为18亿元,去年同期为14.27亿元;来自二线城市的收入为34.67亿元,去年同期23.396亿元;来自三线及以下城市的收入为14亿元,去年同期6.36亿元。

二线城市的翻台率同样拉高海底捞翻台率整体水平。根据沙利文报告,海底捞的翻台率在中国主要中餐品牌中较高。今年上半年其在二线城市的翻台率最高,达到5.1,而整体翻台率为4.9。2015年~2017年,其翻台率分别为4.0次/天、4.5次/天、5.0次/天。

海底捞在外卖业务、销售调味品及食材产品两类业务上也有一定增长。上半年海底捞外卖业务实现营收1.33亿元,去年同期9773万元;销售调味品及食材产品业务营收为5725万元,去年同期1165.1万元。

目前新增门店已接近去年全年

海底捞近两年正快速扩张,且计划开店数量较前几年明显提升。

海底捞新招股书显示,海底捞全国门店数量由去年底的273间增至362间,今年上半年新增71家门店,其中63家已达致初步月度收支平衡。

海底捞开设的新店也多集中在二三线城市。对比去年同期,上半年其在一线城市新增门店21家;在二线城市新增58家;在三线城市新增46家。但同店(经营一年以上)销售比上年同期增加6.4%,较往年14.1%、14.0%的增幅有所下降,且主要受二三线城市拖累。

海底捞退兵:火锅江湖,谁与争锋?

查理·芒格曾说:如果知道去哪里会死,就不会选择去。与其苦心孤诣地想如何活下去,不如先想想如何会死。

火锅企业的死法千店千面,有一点却确定,能活下来的,越活越好的火锅企业,除了运气,也都在诸如扩张节奏、食材、管理等很多方面比对手做得更好。在资本市场上,也较易获得跑赢大市的概率。

就这样,呷哺呷哺、海底捞两家火锅企业,成为近几年带领餐饮行业登陆资本市场少有的明星先锋。

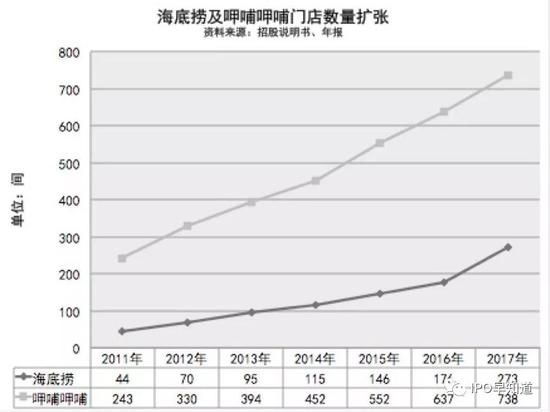

结合2014年上市的呷哺呷哺火锅餐厅,以及海底捞披露的招股说明书数据资料,相较于呷哺的稳定性,海底捞门店数量扩张增速在持续加大,2017年约60%增长,海底捞选择放量了。因为只做直营店,这一次扩张,将海底捞这些年积累的店长人才一下子消耗泰半,未来扩张乏才人可用的隐忧毕现。

海底捞门店少,收入高。

国内首家百亿收入火锅餐厅。不单单是店面面积规模大小的缘故,更多是海底捞平均90元/位左右的客单价,呷哺呷哺的客单价走中低平价路线,维持在人均35-65元/位之间,与海底捞形成鲜明“价格带”占位,对应不同客户群。

对吃货食客们来说,当下吃海底捞可以给其一定的溢价效应,因为稀缺、时髦和流行,随着时间和消费习惯推移,火锅价格天花板十分明显,想要正餐那样的涨价空间,不足且薄。

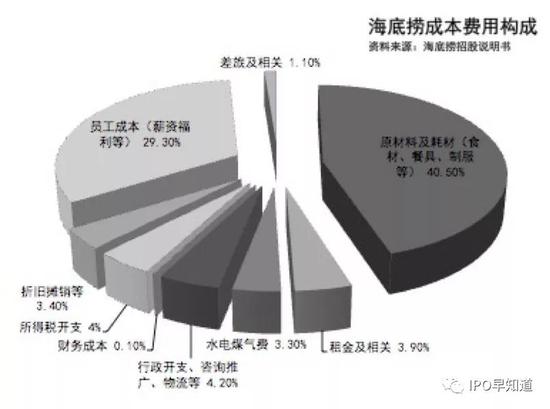

食材、人工是压在火锅门店的两座成本大山,品牌强势如海底捞,可以在租金上占据一定优势,但呷哺呷哺的租金水平依然维持在12%左右及往上。未来人工和食材成本只会上升,不会下降,火锅店行业经营越久,利润越趋薄,与其他行业做越久利越厚恰恰相反。

在费用端,呷哺的广告推广费用要比海底捞高得明显,至少反映出三个事实:低端价位火锅店,较为依赖价格战促销攻击市场;连锁体系建立,有赖于品牌维护的定量支出;品牌记忆、消费提醒源于口味及广告的双重唤醒。

从费用构成上,经营复制模式差异

同样都是只依赖直营店来建立规模扩张网络,从费用构成上,可反应出二者在经营复制模式上的差异:

直营餐厅面积——呷哺呷哺200-300方,每桌1-3人;海底捞大陆店600-1000方,海外店375-750方,每桌2-8人;

菜品SKU种类——呷哺呷哺较少;海底捞8大类60-80种食材全覆盖,20多种蘸料调味料,招牌以毛肚、黄喉、虾滑、滑牛和捞面为主;

客单价消费价格——呷哺呷哺35-65元/人;海底捞90-100元/人;

新店资本开支——呷哺呷哺120万-150万左右;海底捞800万-1000万左右;

投资回报周期——呷哺呷哺新店3个月收支相抵,14个月现金投资回本;海底捞3-6个月初始盈亏平衡,15-20个月现金投资回本。

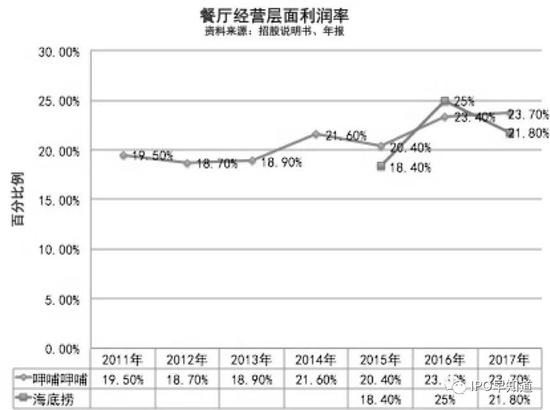

经营复制模式上,呷哺呷哺与海底捞天壤之别,但经营回报率水平上两者接近,以餐厅层面经营盈利水平对比看收益率水平。

所谓餐厅层面经营利润,是区别于现行会计准则的重要财务数据,主要差别在税费扣除上。火锅餐厅的净利水平可达20%,甚至往上,接近药业净利率水平。相较而言,呷哺的餐厅经营利润率更加稳定,海底捞的价值想象空间弹性更足一些。

坐在帝国龙椅上的张勇

海底捞创建于1994年,4位创始人当时还是两对男女朋友。

如今,张勇、舒萍夫妇总占股达68%、施永宏、李海燕夫妇各占股8%。

而在海底捞创立时,4人持股相同,都是25%。

事实上,这个取自四川麻将术语的火锅店一开始生意冷清,但接下来是张勇让它起死回生。

张勇,是一个端坐在这个帝国的龙椅上的人。

让我们将眼光继续盯着海底捞这一路财富集权历程:

海底捞的股权高度集中在以张勇为核心的个人利益群。据招股书显示:张勇及夫人舒萍占约67%股份,无一家机构身入其中;

综合企查查及招股书各方信息汇总,所有涉及餐厅上下游供应链,诸如食品、调料蘸料、物流、门店装修设计、餐饮信息化管理软件等各个环节,最终实控人皆是张勇名下的静远投资;其名下底料公司颐海国际已于2016年港股上市;

此外,2012年入股川企上市企业和邦生物,2016年以静远名义入股口碑网,以及控制2017年三板挂牌的冒菜品牌优鼎优;

上市前突击分红约6亿元,占2017年报表净利60%,大部分进入张勇名下。

然而,当我们将眼光回到火锅产业,下面的结论依然对理解海底捞的增长前景,有着莫大的提示与帮助:

产品经营层面——即火锅餐厅经营上,从川渝火锅重镇,到京粤蒙,再到江苏等火锅重度消费地带,区域割据势力正如日中天,围追堵截,海底捞面临着强龙不压地头蛇的困局;全国一盘棋下的标准化与本地食客口味本土化之间的调和协同,冲突只会加剧,而非弱化;通过铺店率带来增长的空间趋于有限;

行业结构重塑——本系统层面无解,需要上升到更高一级系统,利用制空力量实现降维打击。通过资本力量的制空优势,展开产业链上下游产业链整合,打造纵向一体化产业战舰;展开行业横向渗透,实现从餐饮公司到食品集团的产业生态突围和升级。

据海底捞招股说明书披露,上市募集15亿左右资金,主要有三个用途:60%用来开店扩张;20%用来诸如人工智能、互联网等新技术;15%用来偿还银行短期贷款;5%用来补充营运资金。

简单测算一下:新开门店大约200家,扣除已签租约为开业约80家,及已开业50家,还有约70家门店属于募资真正投向,单店资本支出约800万计,合计总额约6亿。而其2017年餐厅经营利润约20亿,足以覆盖新资本投入支出。

对于上市之目的,张勇曾在公开媒体透露:地位和公平。上市带来公司地位提升,也会加大对人才吸引力。

随着海底捞赴港上市,张勇夫妇的个人财富也将快速增长,目前张勇、舒萍夫妇持有海底捞62.7%股份。根据2017年胡润百富榜榜单,张勇、舒萍夫妇以50亿元的财富排名第825位。

现如今,张勇的“资本帝国”已经形成完整的上下游产业链,海底捞建立了一系列产业链关联公司,帝国雏形基本形成。

今年3-4月,又以子品牌苗师兄的方式,在高校做起了香锅拌饭的生意,为此被网友调侃为:“校园版的米村拌饭”。

特海国际门店数量从2021年初的74家增加到截至2023年年底115家,遍及亚洲、北美、欧洲和大洋洲,其中,东南亚是海底捞国际业务最大的市场。

海底捞巨亏、新项目屡遭失败以及此次看似简单的人事变动,这些都影射出海底捞或许在品牌战略方面存在问题,原有品牌定位失效。

近日,大连万达集团新增一则对外投资,斥1亿元成立北京万达文旅产业有限公司,文旅集团执行总裁张春远为新公司的法定代表人、执行董事。

赢商网账号登录

赢商网账号登录