2018年11月6日,星巴克中国宣布上调部分饮品价格,涉及浓缩咖啡、茶瓦纳以及星冰乐等产品,上调幅度为1元。就在同一天,路透社称瑞幸咖啡(luckin coffee)即将完成新一轮2亿~3亿美元融资,投后估值15亿~20亿美元。

瑞幸融资意味着加速抢夺市场,继续扩张门店数量及对消费者的优惠都是题中应有之义,星巴克此时宣布涨价是傲慢还是不想玩了?

大哥真稳

星巴克创立于1971年。按11月15日收盘价,星巴克市值约为920亿美元,相当于2018财年净利润的20倍。(注:星巴克财年截至日期为每年二季度最后一个周日,2015年是9月27日、2016年是10月2日2017年是10月1日、2018年是9月30日,终于与自然季合上拍)

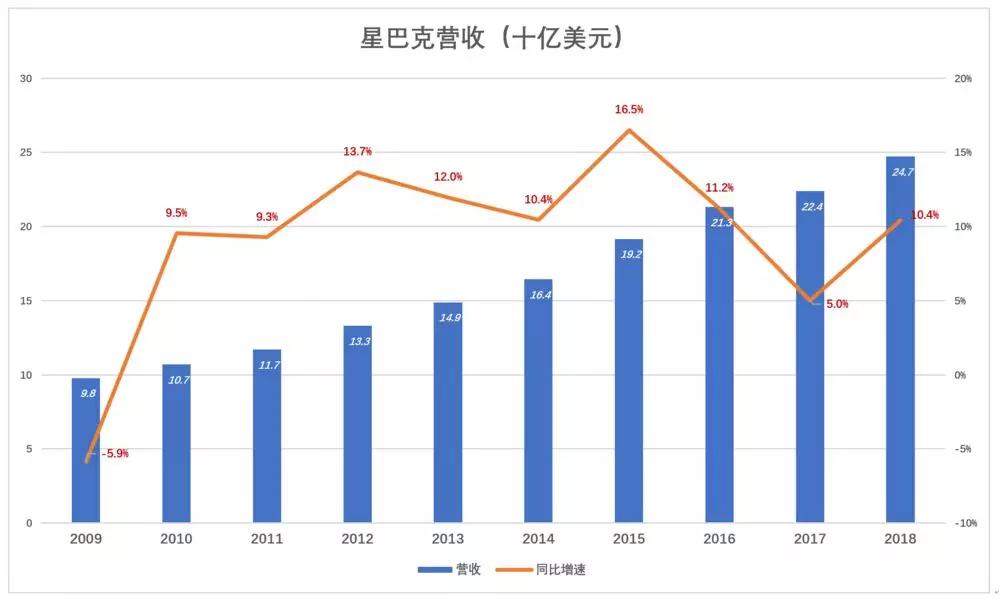

2009财年,星巴克历史上首次出现营收负增长,估计是金融危机后遗症。此后9年,星巴克营收增速在16.5%以下波动:2017财年最差,只有5%;2018财年回升到10.4%。

营收增速这样低,市盈率、市销率分别为20倍、4.7倍。增速比苹果低,估值比苹果高,华尔街的厚爱基于“星巴克模式可以在美国以外大放异彩”这个幻想,在欧洲、中东或者中国……

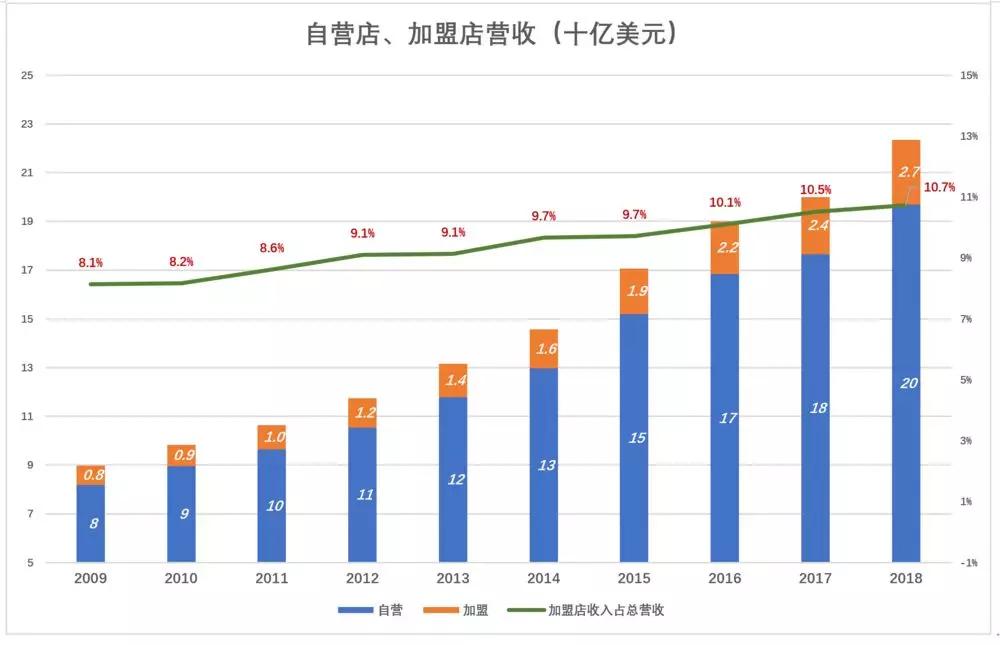

星巴克自营店和加盟店大致各占一半。在加盟模式下星巴克只分享营收中的一小部分,因此加盟店收入在总营收中的占比只有10%左右——

2001财年为9.1%,2008财年提高到11.3%,每年爬升千分之三;

2009财年星巴克收缩战绩,加盟店收入占比重回8.1%,到2018财年爬升到10.7%,还是每年千分之三!

加盟连锁是星巴克低成本扩张的要诀,虽然分享不到多少营收但能收加盟费、能免去前期投入、能省运营成本,因此加盟店营收的毛利润率远高于自营。#与京东第三方平台业务毛利润率远高于自营相似#

截至2018年9月30日,星巴克旗下自营、加盟店数量分别为1.5万间和1.4万间,合计2.9万间。

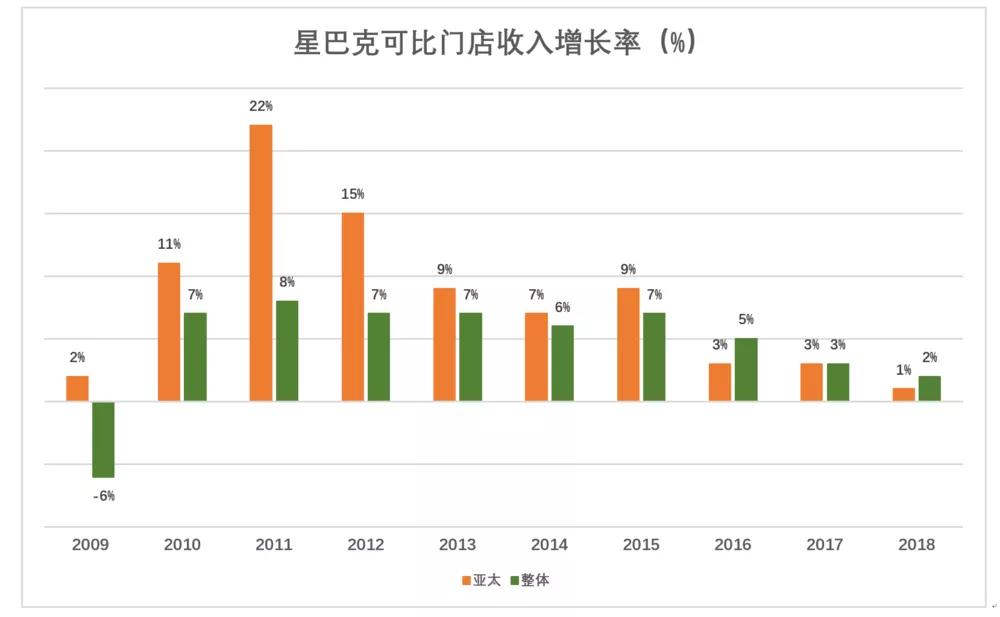

星巴克营收增长基本是外延式的,主要依赖门店数量的扩张,可比门店的收入增长只有几个百分点。

中国/亚太地区可比门店收入增长率曾高于泛美区及整体,但从2016年起成为矬子中的矬子。2018财年,中国/亚太、泛美及整体可比门店收入增长率分别为1%、2%、2%。#低于当地的CPI#

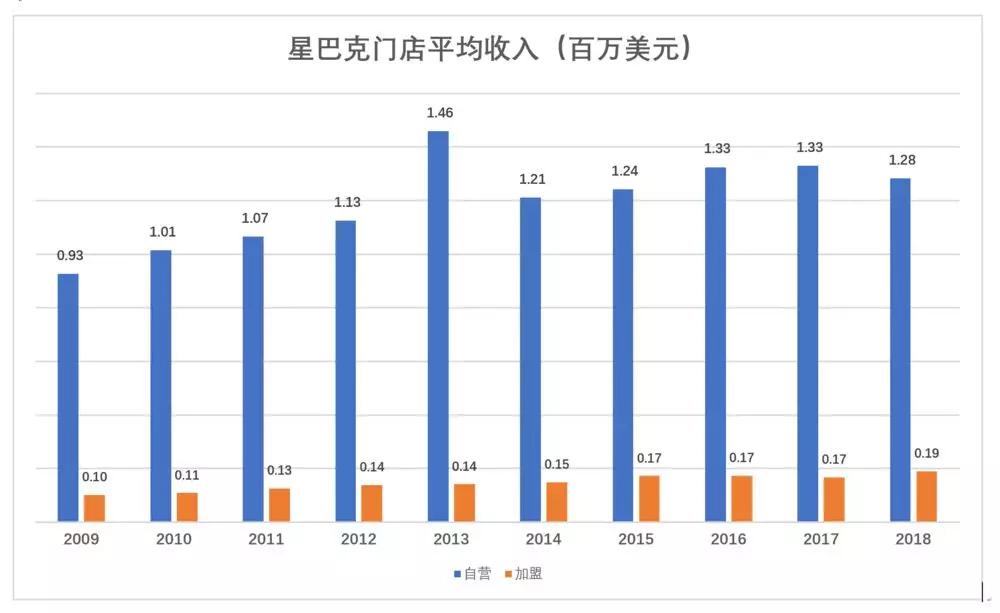

用财报期末门店数做分母,可近似算出门店平均收入。2013财年,自营门店平均收入达到峰值146万美元,2018财年跌到128万美元。每家加盟店贡献的营收在缓慢增长,2018财年达19万美元,同比增长13.3%。

截至2018年9月30日,星巴克在全球拥有29.1万员工,其中28万在自营店,1.1万在物流、仓储、烘焙等岗位。平均每家美国自营店有员工21.3名,而海外自营店有14.3名。

与日新月异的中国企业迥异,除非受到外部不可抗力影响(如金融危机),星巴克几乎没有大起大落。

在全球运营近3万家门店是星巴克的核心能力。特别是对加盟店的管理,更是“绝活”。中国企业如果资金充裕还是先搞直营,保持品质、树立口碑为上。

一杯星巴克的成本构成

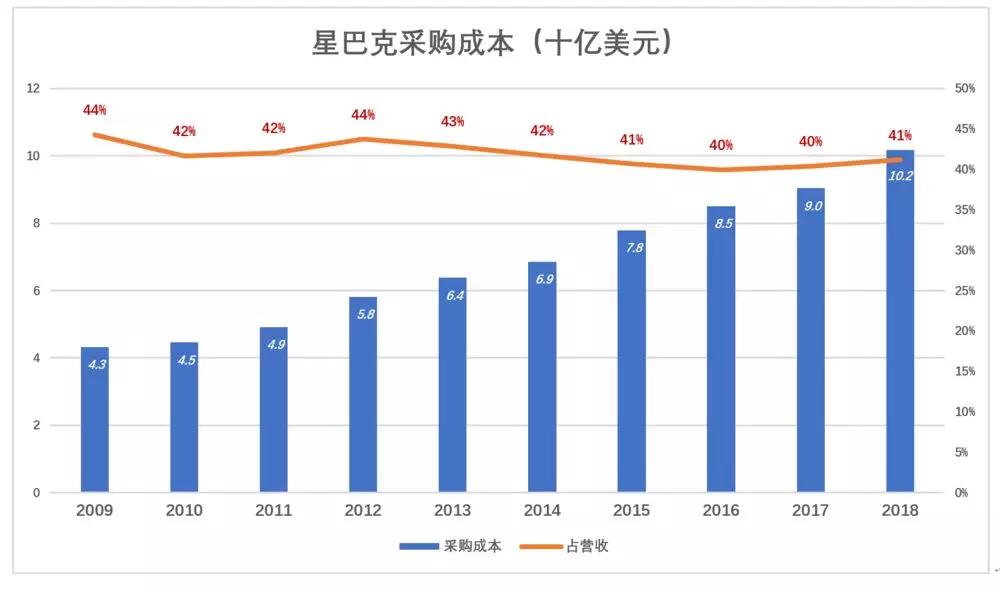

2018财年,星巴克采购成本首次超过100亿美元,占营收的41%。

2018财年,星巴克自营店运营成本为71.9亿美元,占自营店收入的37%。

其它成本费用还包括仓储物流成本、生产成本、折旧及摊销、管理成本等,2018财年上述成本费用合计超过35亿美元,占总营收的14%。

在2018年,顾客从星巴克自营店买一杯咖啡的钱,五分之四是咖啡及门店运营成本,六分之一是其它成本,其余是星巴克的经营利润。

环球同此凉热?

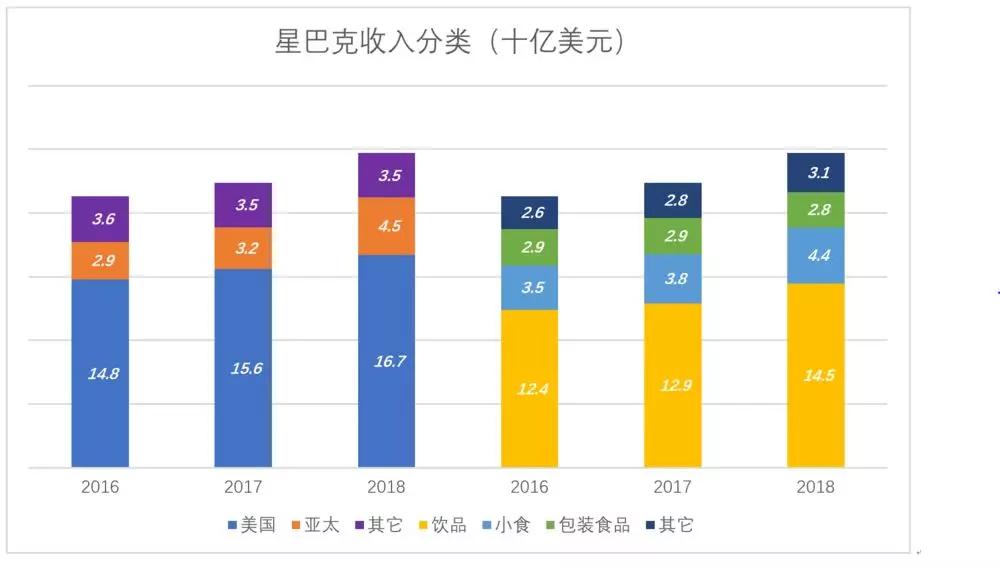

截至2017年末,星巴克业务遍及75个国家。但与美国科技巨头相比,星巴克国际化进展缓慢。截至2018财年,星巴克247亿美元营收中有167亿美元来自美国,占总营收的67.7%,比2016财年降了一点七个百分点。泛美市场饱和、海外市场拓展缓慢,营收增速只有10%,市盈率超过20倍,星巴克估值有些虚高。

按产品或服务类型划分,星巴克营收来自饮品、小食品、包装食品及其它(如加盟费等)。2018财年,饮品销售收入145亿美元、占比59%,小食销售收入44亿美元、占比18%,包装食品销售收入28亿美元、占比11%,其它收入31亿美元、占比12%。

最近三年,星巴克营收按地理、按产品划分的格局几乎没有变化。

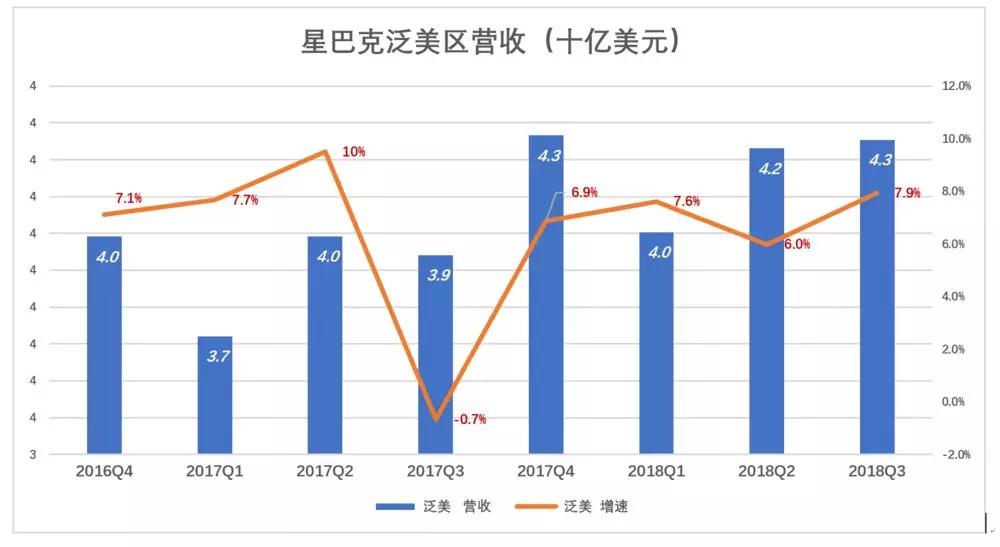

在泛美这个大本营,星巴克增速明显放缓。2018年Q3(自然季,下同),泛美区(包括美国、加拿大、墨西哥等)销售收入42.5亿美元,同比增长7.9%,这是过往四个季度的最佳成绩。就在2017年Q3,星巴克泛美区营收曾出现负增长。

“欧洲及中东区”(EMEA)曾是星巴克最重要的海外市场,但增长缓慢,“钱途”更是渺茫。

2012财年,“欧洲及中东区”销售收入达11.4亿美元,经营利润仅680万美元。同期中国/亚太区销售收入虽然只有7.2亿美元,却贡献了2.5亿美元经营利润!

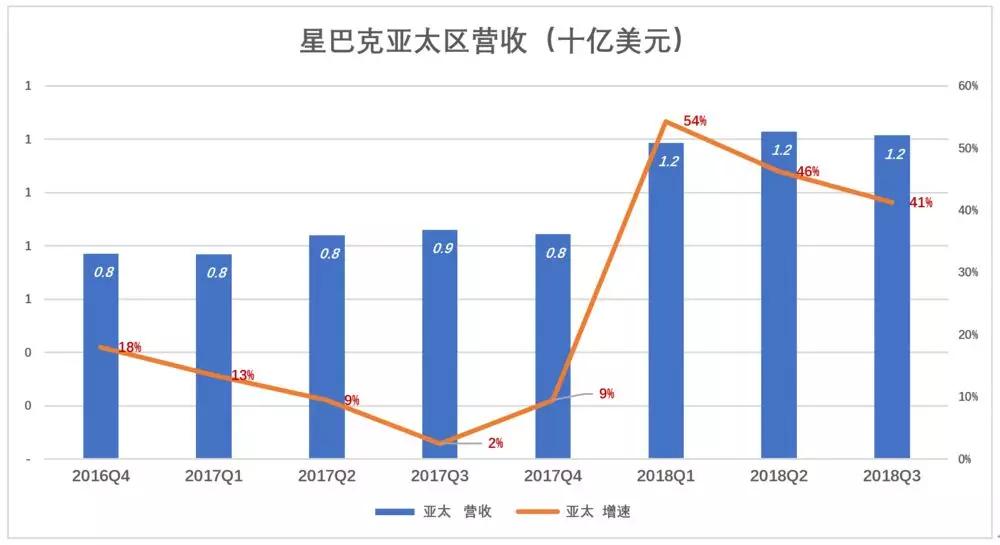

从2015年开始,中国/亚太区(China/Asia Pacific)把“欧洲中东区”远远甩开,成为推动星巴克营收增长的主要动力。特别是2018年,前三季度总营收同比增长了47%。诡异的是Q2、Q3营收环比增幅分别为3.6和-1.2%。

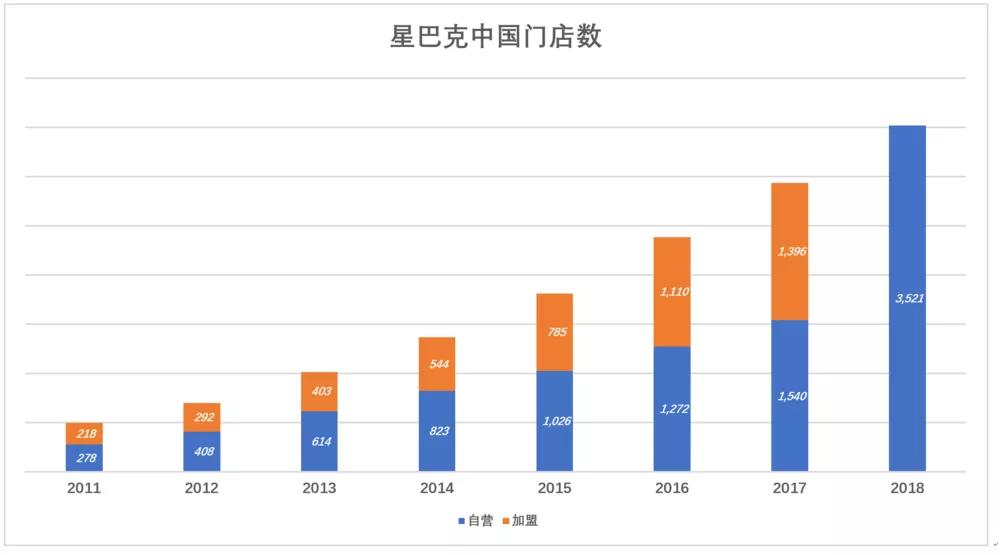

答案是,星巴克通过并购将中国大陆绝大多数加盟店改为自营店。根据2017财报,星巴克在中国大陆有1540间自营店和1396间加盟店,而2018财报显示为3521间自营店,加盟店数量未必是零,但已少到不需披露。

“半数自营半数加盟”是星巴克长期坚守的模式。以运营成本高的自营店树立品牌形象,通过加盟店实现低成本扩张,让加盟商充当“搂钱的耙子”,星巴克以逸代劳。

把上千门店改为自营会对营收产生正影响,但运营成本大幅上升又会降低经营利润率。

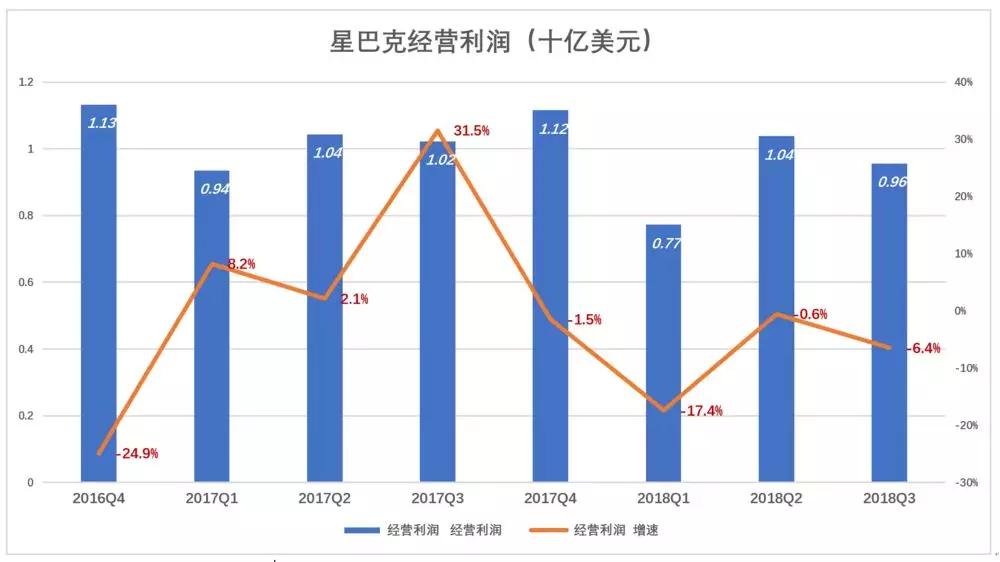

中国区撤加盟后,星巴克整体业绩受到很大影响,2018年Q1经营利润仅7.73亿美元,同比下降17.4%,Q3的同比降幅亦达6.4%。

本来就不高的营收增速总算维持住了,但经营利润又亮起了红灯,这就是星巴克在中国涨价的第一个背景。

未必能赢在中国

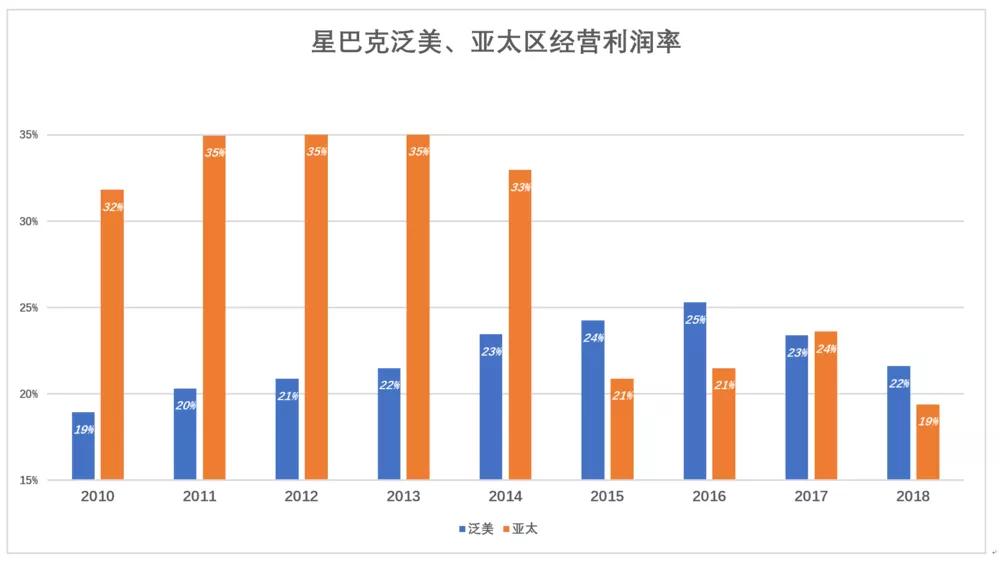

星巴克在泛美、中国/亚太区经营利润率的此消彼长值得玩味。

在中国/亚太区收入增长的那些年,星巴克在这个区域的经营利润率比泛美区高十几个百分点。反正中国的新潮白领不太在意价格,就从他们身上赚钱补贴“欧洲中东”市场吧。

但美国人很务实,当“欧洲中东”被超越之后,中国/亚太区消费者的地位被立竿见影地提到全新高度!

2015财年,星巴克在中国/亚太区的经济利润率比上一财年降了12个百分点,比泛美区还低。

2015年以来,星巴克中国的运营成本显然提高不少,房租、人力成本都在涨。星巴克抑制了涨价、维持经营利润率的冲动,希望培育中国市场。

但撑到2018年,星巴克中国可比门店的收入同比仅增加1%,实在令人失望。意味着除了开新店,星巴克现有门店即无法吸引新客户也无法让旧客户多消费。与其这样,不如让价格随着成本涨,没必压低经营利润率讨好中国用户,他们似乎也没有领情。这是星巴克在中国涨价的第二个背景。

涨价显然是把“双刃剑”:不利于“拉新”、能从现有客户身上多“揩些油”、说不定会把他们推到竞品那边。

所谓“人品素常”,星巴克不是靠烧钱崛起的,扩张诚可贵、赚钱更重要,价格战永远不是它“趁手的兵器”。其实,多数美国企业都“流淌着盈利的基因”(梁建章语),拿不准时就嗅着“钱的方向”前行。特斯拉、亚马逊是极个别的例外。

2018年已经成为星巴克中国/亚太区战略发生重大转型的一年。

大批收回中国区加盟店,主要目的不是粉饰财报,而是为了应对即将到来的竞争。清一色的自营店便于统一步调,省去与加盟商沟通成本。

但在中国,赢利至上的跨国公司未必能笑到最后。有谚语说“住玻璃房子莫朝别人扔石头”,一门心思要赢利的企业住的就是“玻璃房子”。

当年携程与去哪儿恶斗,携程被拖入亏损,苦不堪言,去哪儿网却甘之如饴。最终携程只好出天价收购去哪儿网。

美国人务实,不斗气、不死磕,该认栽时就认栽。于是雅虎中国改姓了马,Uber中国改姓了程,这样既避免与强悍的中国对手死拼,又可以对股东说“我们没有放弃中国市场”。

星巴克中国将来姓什么还真不一定。

赢商网盘点部分咖啡连锁品牌2024年最新拓店计划和发展战略,发现千店/万店规模、加盟、下沉、价格战仍然是今年绕不开的话题。

瑞幸虽然全面盈利,但2023年四季度的利润对比去年同期有所回落。而其他品牌如幸运咖、Manner等因承压而有所收缩。

2月27日,库迪咖啡宣布全球门店达到7000家,位居全球第四;并于2月26日至5月31日期间开启“好咖啡全场9.9不限量”促销活动。

报告期内,由于苏宁易购对传统大型家乐福超市业务进行了逐步关停,对家乐福中国业务计提商誉减值准备8.95亿元。

赢商网账号登录

赢商网账号登录