1980年,无印良品作为日本西友超市的自有品牌诞生,作为日本平价家居零售品牌,无印良品主打便宜、品质的衣食住产品。1989年,无印良品正式注册公司,次年从西友手中取得所有的经营权,与西友脱离,开启连锁化复制扩张道路。

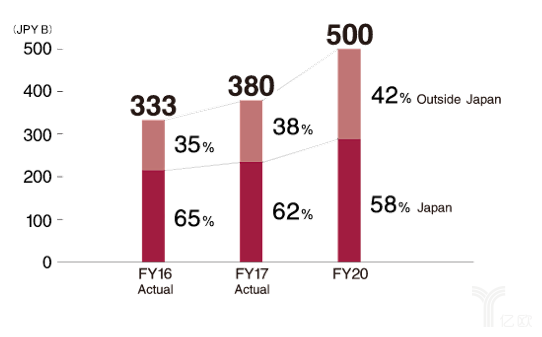

1991年,无印良品就开始了海外扩张之路,到现在28年时间,成功把门店开到了全球27个国家。据无印良品官网显示信息:2017年,无印良品各类型门店共开出了474家,首次超过了日本本土的门店数量。在无印良品2017财年的3800亿日元营收中,海外店铺贡献了38%。无印良品计划在2020年达到5000亿日元营收,海外门店贡献42%。

无印良品计划在2020年达到5000亿日元营收,42%来自海外店

不过,无印良品的出海之路并非一帆风顺,前11年甚至是连续亏损,直到2001年松井忠三担任会长后,才逐渐摸索出了海外开店的方法论。在《无印良品世界观》这本书中,松井忠三就回顾了当年失败的原因,和后来逆转的经验。

低迷期(1991-2001):连续11年赤字的教训

1991年,无印良品第一家海外店在伦敦开业,同年在香港开设一家店铺。两家店一个是欧美市场的起点,一个是亚洲海外市场的起点。

无印良品早期开店选择合作模式,第一家店便是与伦敦自由百货各出资50%成立,但是在开业六年后,自由百货经营陷入困境,不得不与之解除了合作关系,店也关了。

香港门店则暴露了合作模式面临的运营问题。无印良品当时和香港的永安集团成立合资公司,把运营权全权委托给永安集团。考虑到亚洲消费者对无印良品的接受度更高,于是开店频率比欧美更快,高峰时期达到13家门店。但是,永安集团的人按照不动产公司信口开河的价格租下店铺,租金十分高昂。再加上管理者对muji的品牌文化,以及销售策略都一无所知,导致营业额惨淡。到了1997年亚洲金融危机爆发,店铺租金猛涨,永安集团的经营恶化,最后双方只能解散了合资公司,店铺也全部关闭,从香港市场撤出。

香港的失利之后,无印良品又把精力放在了欧洲市场。在1998年之前无印良品在欧洲保持每年开设一两间店铺的步调,一下变成了1998年开设五间店铺,1999年开设八间店铺,2000年开设七间店铺的快节奏。这断时间,无印良品还是没有一套完整的开店体系,导致开得多,关得也多。

另一方面,无印良品的商品价格在海外市场也缺乏竞争力。在出海早期,无印良品要承担很高的店铺租金,再加上商品都是从日本制成后出口运送到海外门店,这导致海外店的商品价格是日本的三倍以上,这导致很难在海外市场树立物美价廉的品牌印象。

松井忠三总结,出海的前十一年连续亏损,主要原因是毫无计划性,只知道乱开新店铺。但即便如此,无印良品还是没有停止海外探索,一个主要原因是:无印良品在国内(日本)的业绩很好。松井忠三回忆,在金融危机前后,无印良品在日本国内的营业额超过一千亿日元,利润超过了一百三十亿日元。

由此也能看出来,无印良品出海的基本前提是国内业务增长迅猛,可以用国内赚的钱为海外开店的失败买单。

直到2001年,无印良品海外门店的管理问题日益严重,亏损达到了前所未有的38亿日元时,公司才开始改革,松井忠三临危受命,正式成为会长。

成长期(2001-2012):重新审视开店战略

2001年,无印良品重回香港开店,这一次完全由自己操作,雇佣香港本地员工,并严格选址控制店铺租金。无印良品依旧选择了香港的优质地段,但是不去租价格昂贵的街边门店,而是类似于大楼三四层等价格合理的地点。这后来也发展成无印良品开店的原则:那就是在一等地段中,摒弃“一等地”,而去寻找第二、第三等的地点开店,且不会在租金比例无法控制在营业额15%以下的地方开店。此外,无印良品后来和北京大学共同研究的一套中国开店评估体系,来辅助开店选址,在这套评分体系中,不同的配置都对应不同的分数,比如是否距离车站近,是否有影院,附近超市的面积,有无知名商户等,最终无印良品根据评分高度选址开店地址。

无印良品一方面重新设置开店策略,更理性地拓张,另一方面也在评估已开业门店,关掉不合理的门店。松井忠三发现,欧洲某些门店开在了卢浮宫、迪士尼等旅游景点。虽然人流量很高,但是顾客没有理由在欧洲景点购买日本商品。而且地段好,自然租金很高,这些店成为赤字的主要来源。于是,无印良品将一些欧洲赤字门店关闭。

香港新开的店铺取得了不错的业绩,让公司整体复活的原动力,公司内部气氛变好。再加上欧洲赤字店铺的关闭,海外事业部分自2002年起开始盈利。

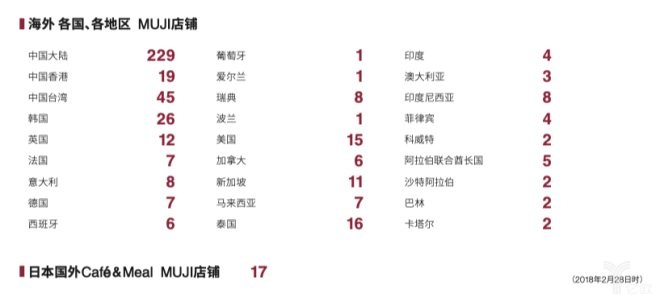

在松井忠三的改革下,无印良品在海外战略上开始探索出方向:重点发力东亚海外市场。2002年之后,无印良品以中国为中心发力亚洲市场,每年的开店数字保持在两位数,并没怎么闭店;但在欧洲,保持缓慢的开店速度,每年还是要关掉两三间店铺。从无印良品官网介绍资料中,明显可以看到:东亚门店数量远远高于欧美。

无印良品各国门店数量

这侧面说明文化无印良品的影响,无印良品的商品背后渗透着禅宗文化,更容易被东亚国家的消费者接受。相比之下,欧洲消费者崇尚贵族文化,再加上自身的历史原因,都可能对亚洲品牌产生抵触心理。

无印良品选择东亚市场,另一个原因是这里有更多的国家处于经济增长期。松井忠三提到,判断一个国家经济的最好方式就是看一个国家的摩托车的数量,摩托车众多,意味着这个国家还在经济发展的初期。有很大的成长空间。在一个国家正处于上升期的时候进入,成功率会更高,留给当地消费者的感动也越深。显然,无印良品2005年就进入中国市场,就是看到了中国市场的巨大潜力。

飞跃期(2013年至今):海外业务能否持续腾飞?

2013年之后,无印良品海外业务进入腾飞期。在2013年,海外事业部的营收为284亿日元。到了2017年,海外业务营收增长到1440亿日元,4年时间增长了5倍。2017年财报中,会长松琦晓表示东亚海外业务中的东亚市场是主要增长动力。在这其中,中国无疑是重中之重。截至2018年年底,无印良品在中国大陆地区已有256家门店,约占无印良品海外门店数的五成。

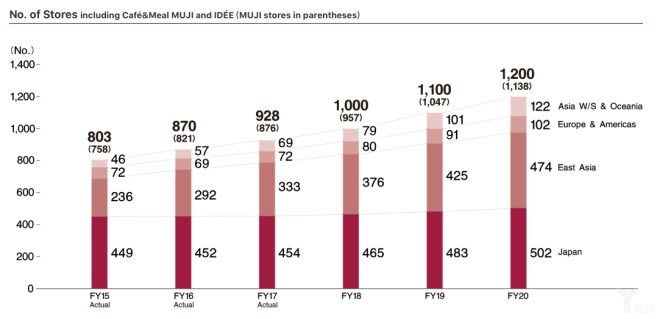

无印良品计划在2020年开到1200家店铺

不过,无印良品近两年在中国遇到了一些挑战。

在中国市场上,无印良品并不算一个平价品牌。虽然一直通过物流、供应商交流等方式下调价格,试图在2020年实现中国和日本商品的价格一致。但即便价格一致,无印良品的商品价格仍然显得很高,主要原因是中日两国人均收入差距较大。2018年,全年全国居民人均可支配收入28228元,而日本全国平均176万4864日元/年,折合人民币104127元,约是中国的5倍。所以,同样400日元(约24元)的一支笔,中国消费者就会评估一下性价比,毕竟市场上的普通笔只卖2-5元。

再加上关税、汇率、物流等原因,无印良品很难在中国做到极致的便宜。无印良品自身也意识到这一点,在中国走中高端定位,最明显的一点就是开大店。截止到2018年底,无印良品已经在中国开出4家世界旗舰店,面积约3000平米,是国内标准门店的5倍。

但是另一方面,中国市场上主打性价比的家居零售品牌越来越多,比如诺米家居、网易严选、苏宁极物、小米有品等。这些新品牌主打高性价比产品,同时模仿各类爆品,拦截新兴的中产阶级用户。根据无印良品2018年第三季度财报显示,前三季度(2018年2月至11月),无印良品在中国市场销售额为536.35亿日元(约合33.47亿元人民币),继存店销售额下降1.5%。

虽然遭遇阻力,但不得不说,中国市场上尚未出现在品牌定位和影响力上匹敌无印良品的对手,它仍然扮演者“导师”的角色。当前,很多中国新品牌正在探索海外市场,输出中国文化的产品和服务,而作为一个出海28年的老品牌,无印良品的出海经验对新品牌来说极具参考价值。

即便是自种蔬菜,也是供应链能力尚未发挥到极致下的“半成品”,国人依旧在为它的故事买单,而会讲品牌故事,正是无印良品卖高价的底气。

近日,大连万达集团新增一则对外投资,斥1亿元成立北京万达文旅产业有限公司,文旅集团执行总裁张春远为新公司的法定代表人、执行董事。

5月8日,百年人寿变更股东和注册资本正式获批,大连金运通过收购和受让持有其9.1亿股股份,持股比例11.51%,取代大连万达成为第一大股东。

赢商网账号登录

赢商网账号登录