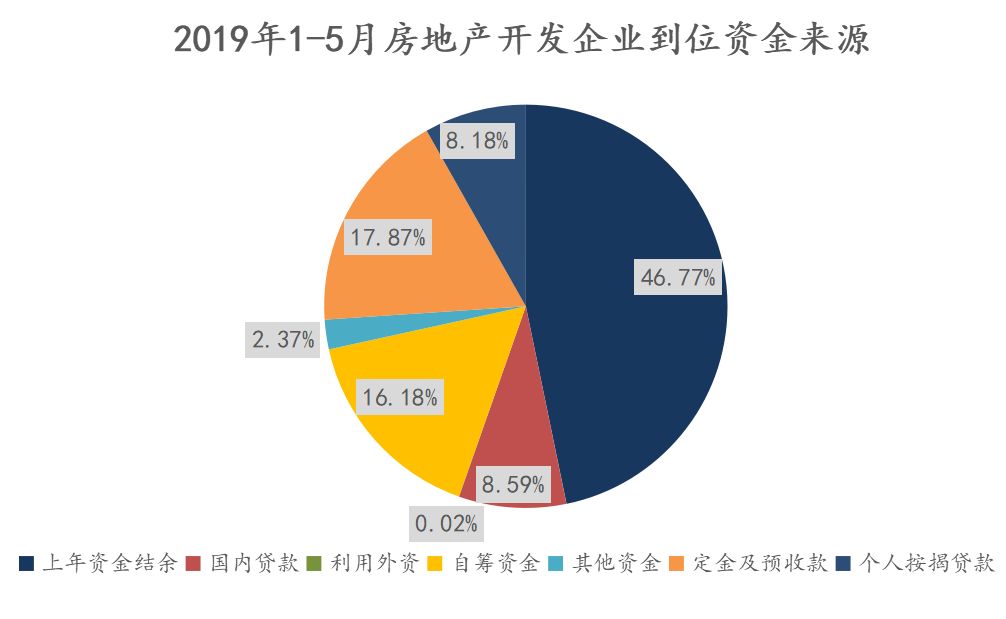

在这个夏至未至的时间节点,房企犹如置身于寒冬的夜行人,如履薄冰,举步维艰。

观点指数近期,非标融资监管再度加强,为房企本就抓襟见肘的融资渠道再添压力。

5月17日,银保监会发布《关于开展“巩固治乱象成果促进合规建设”工作的通知》(银保监发〔2019〕23号),明确指出禁止表内外资金直接或变相用于土地出让金融资,此外对“资金通过影子银行渠道违规流入房地产市场;并购贷款、经营性物业贷款等贷款管理不审慎,资金被挪用于房地产开发”等行为也是严格审查。

按此发展,未来不排除公司债等融资渠道也有收紧的可能。事实上,5月以来,监管层也有了多项行动,针对信贷资金违规流入房地产市场开出多张罚单。

在这个夏至未至的时间节点,房企犹如置身于寒冬的夜行人,如履薄冰,举步维艰。

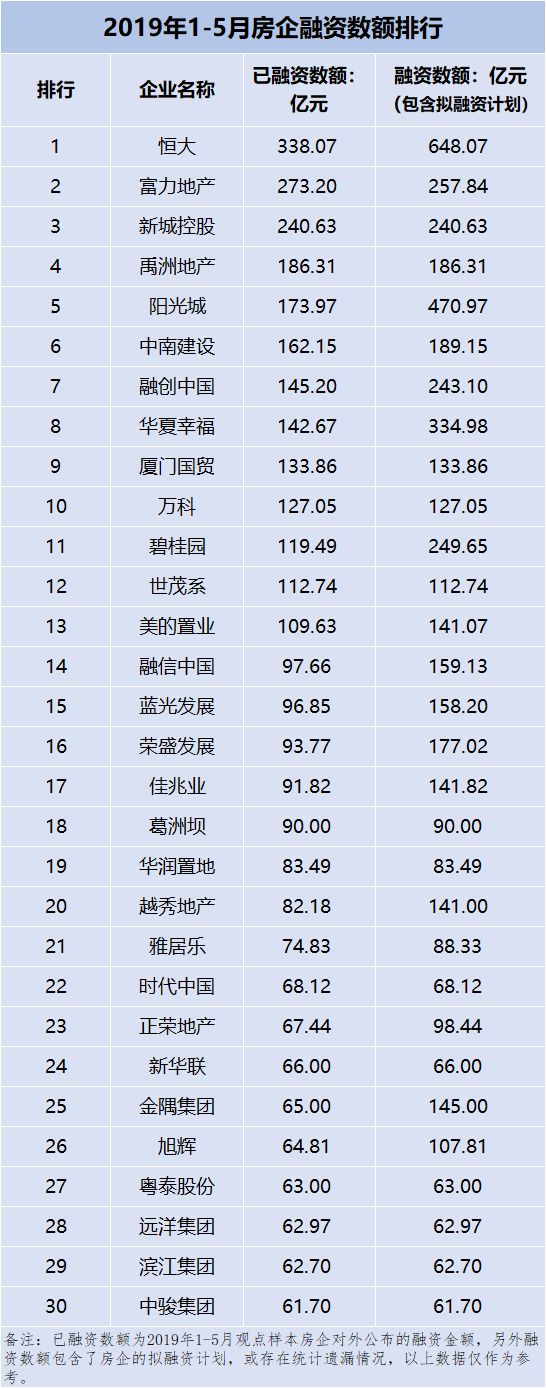

观察房企的融资生态也变得尤为重要,为此观点指数统计发布房企2019年1-5月的融资数据,以管窥豹,呈现过去5个月房地产企业的融资图景。

1、开发投资累计值增长创新高,到位资金依仗上年结余

从现有公布的数据看来,2019年至今,房地产开发投资逐渐回暖,住宅开发继续保持韧性,其他投资多面开花,同时到位资金方面也继续为房地产发展提供薪火。

具体而言,截止到2019年5月,房地产开发投资累计值同比增长创下新高,开发投资累计值46075亿元,环比增长34.66%;同比增速达到11.2%,比上月下降0.7个百分点。

来源:国家统计局、观点指数整

其中,住宅投资33780亿元,增长16.3%,增速回落0.5个百分点;住宅投资占房地产开发投资的比重为73.32%。

不过,监管层对“房住不炒”的政策定位没有变,楼市依然保持以“稳”为主的基调。因此我们预计房地产开发投资上升空间比较局限,未来开发投资累计值增长速度将会缓步下行。

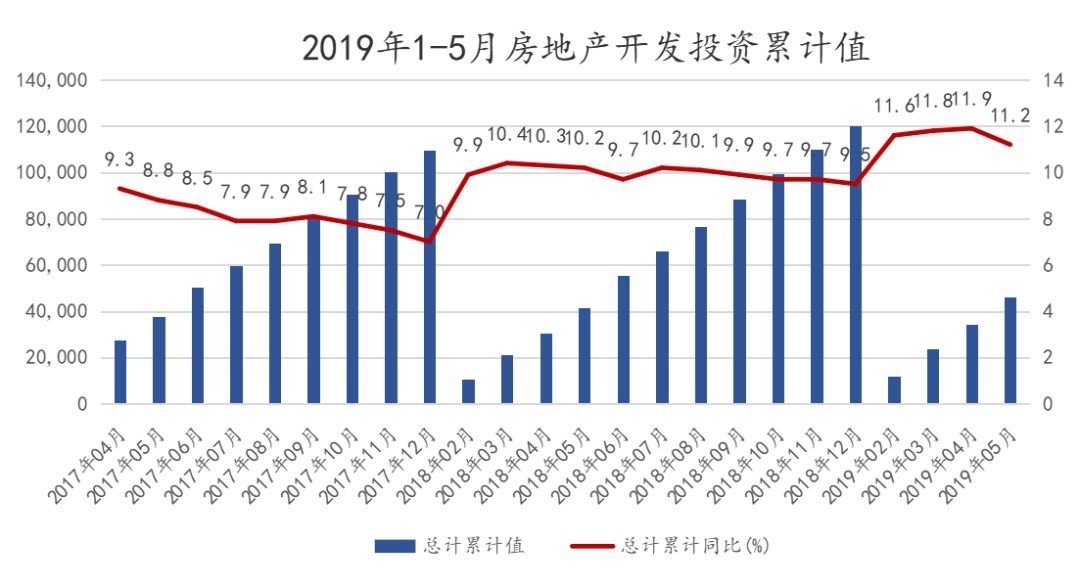

回归到位资金来源,2019年初至今,房地产开发投资的增长离不开到位资金的支持,房企资金面持续改善。撇除上年资金结余,2019年1-5月房企的到位资金累计66689亿元,同比增长7.6%,增速比1-4月份回落1.3个百分点。其中,国内贷款10762亿元,增长5.5%;利用外资30亿元,增长38.8%;自筹资金20276亿元,增长4.1%;定金及预收款22395亿元,增长11.3%;个人按揭贷款10251亿元,增长10.8%。

若计算上年资金结余,2019年1-5月,房地产开发企业到位资金累计125290.59亿元,同比增长9.8%,较上月累计值同比增速回落0.8个百分点。

来源:国家统计局、观点指数整理

回到各个资金来源占比情况,可以看到,上述上年资金结余是大头,达到46.77%,对比2018年末的26.36%大幅提高。这说明2019年房企发展运作的喘息空间,极大依赖于2018年没有形成投资额而结余的资金。

另外需要看到的是,定金及预收账款、自筹资金的占比依然比较大,分别为17.87%和16.18%,对比2019年前四个月均上涨了近2%。国内贷款则由去年末的占比10.65%降至8.59%。这也意味着,虽然融资口有所放开,但从行业整体来看,用于开发的融资比例并未明显增加。

2019年一季度房地产开发贷款余额则显示,一季度房地产开发贷余额10.85亿元,同比增速较去年末下跌3.7%。不过环比来看,2019年一季度地产开发贷款环比增速为6.48%,而2018年末这个数字为1.29%。

来源:中国人民银行、观点指数整理

也即意味着,开发商资金链还是比2018年末有所宽松,在资金面回暖的支撑下,2019年房地产行业的发展还是可以保持相对稳定的预期。

2、短债攀升,“借新还旧”挤占净融资空间

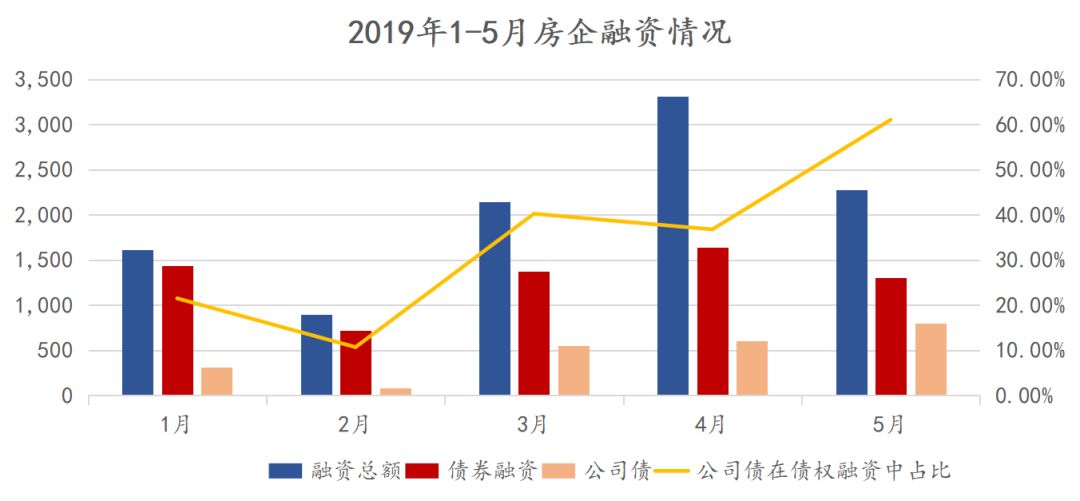

2019年政府工作报告中提出,稳健货币政策要松紧适度。为了更加清晰看到房企的融资情况,观点指数对前五月房企的融资动作进行梳理,发现各个渠道的融资规模有一定回暖,不过大多为“借新还旧”,资金并未如外界所预期的大量流进房地产。

具体来看,2019年1-5月,房企融资总额为10234.37亿元,其中3-4月为融资高峰,分别为2143.32亿元、3309亿元以及2278.27亿元,主要以债券融资为主。细分而言,公司债在所有债券融资中占比最大,5月一度高达61.07%,融资额达到797亿元。

来源:观点指数统计

观察融资期限,可以发现房企短期债攀升,不乏364日、270日、247日的超短期债,1月更有某粤系房企发行10亿元90日超短期融资券。

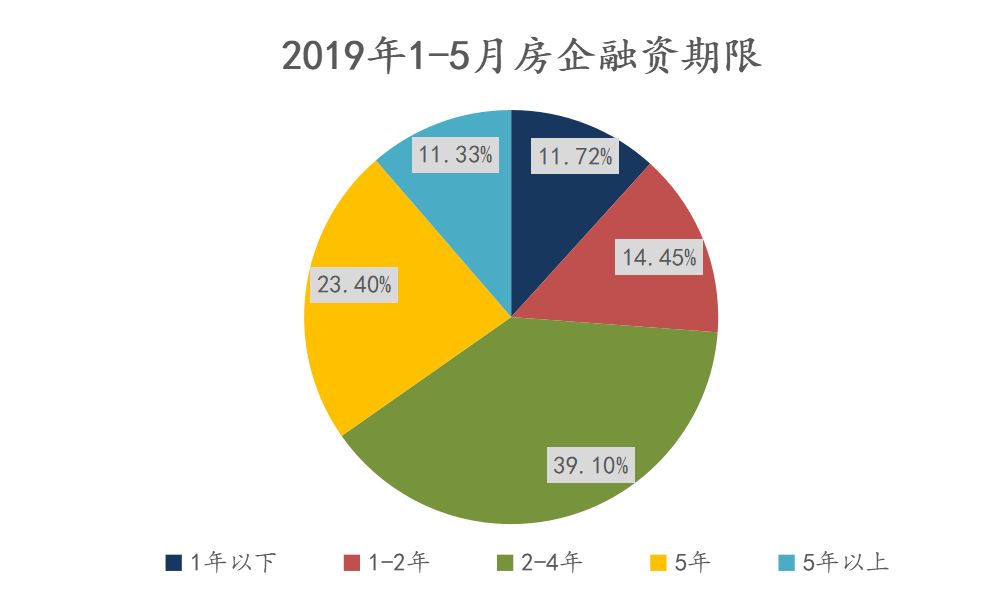

观点指数统计显示,2019年1-5月,房企融资期限从1年以内、1-2年、2-4年、5年、以及5年以上不等。其中占比最大为2-4年期限融资,达到39.1%,紧随其后的为5年期融资,达到23.4%。不过,1年以下以及1-2年的融资合计占比26.17%。换句话说,2019年新增融资中,有超过26%在两年内到期。

来源:观点指数统计

房企对短期债的青睐,一方面因为是对于大多数房企来说,中长期融资渠道并不顺畅。更为重要的原因则是,在市场调整预期之下,房企销售压力加大,再加上偿债高峰期如期而至,使得多数房企不得不通过短期融资置换到期债务,也即“借新还旧”。

可以看到,房企融资公告中募资用途几乎都是偿还公司债务,用于开发建设的净融资空间甚小。

来源:观点指数统计

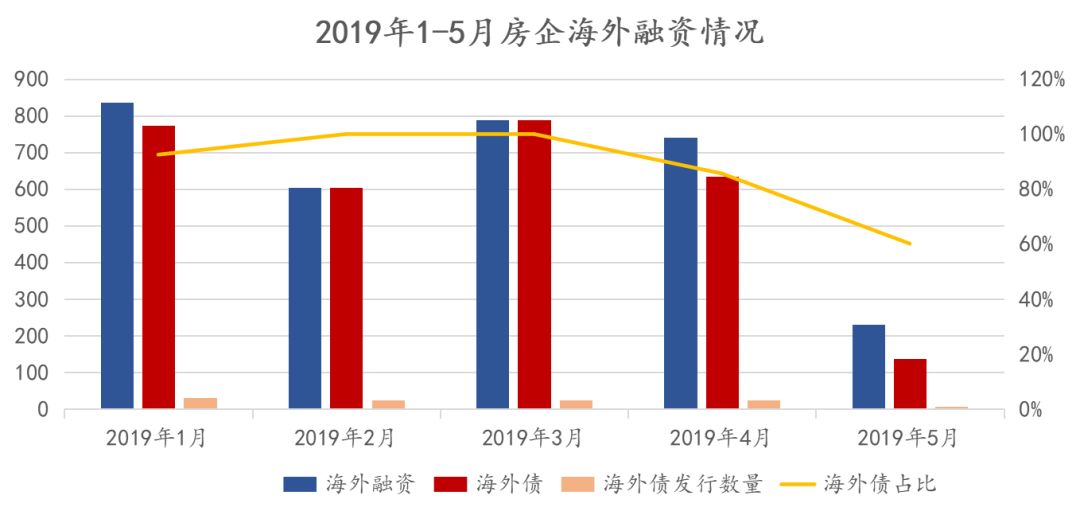

另外值得关注的重点是,2019年前5月的融资中,海外融资规模上升明显,其中1月、3月以及4月是海外融资高峰,分别为836.67亿元、789.94亿元以及740.1亿元,5月规模有所下降,仅为229.4亿元。海外债和海外融资趋势基本一致,也是在上述月份大幅攀升,而海外债在海外融资中的占比基本处于85%以上。

此前,证监会、银监会等多个相关部门针对房企境外发债的融资用途加强了监管,再加上原有的低成本公司债陆续到期,以高息置换低息也成为2019年的融资特征之一,不少房企的债券利息超过10%,而部分小型房企甚至更高,未来行业整体融资成本将继续水涨船高。

3、输血进行时,私募基金管理规模环比破4%

私募基金方面,针对自有项目,各个阶梯的房企积极引入外援,为开发项目持续输血。

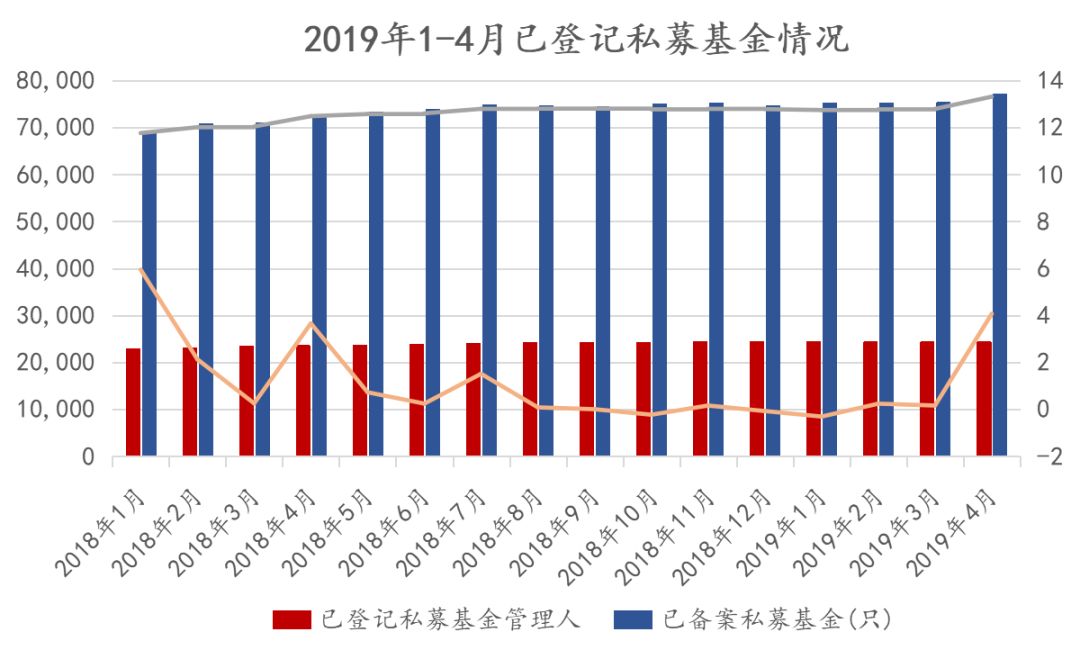

截至2019年4月底,中国证券投资基金业协会已登记私募基金管理人24388家,较上月存量机构增加27家,环比增长0.11%;已备案私募基金77135只,较上月增加1787只,环比增长2.37%;管理基金规模13.31万亿元,较上月增加5172.86亿元,环比增长4.04%。私募基金管理人员工总人数24.03万人,较上月减少704人,环比下降0.29%。

来源:中国证券投资基金业协会、观点指数整理

截至2019年4月底,已登记私募证券投资基金管理人8927家,较上月减少7家;私募股权、创业投资基金管理人14702家,较上月增加33家;其他私募投资基金管理人756家,较上月增加1家;私募资产配置类管理人3家。

来源:中国证券投资基金业协会、观点指数整理

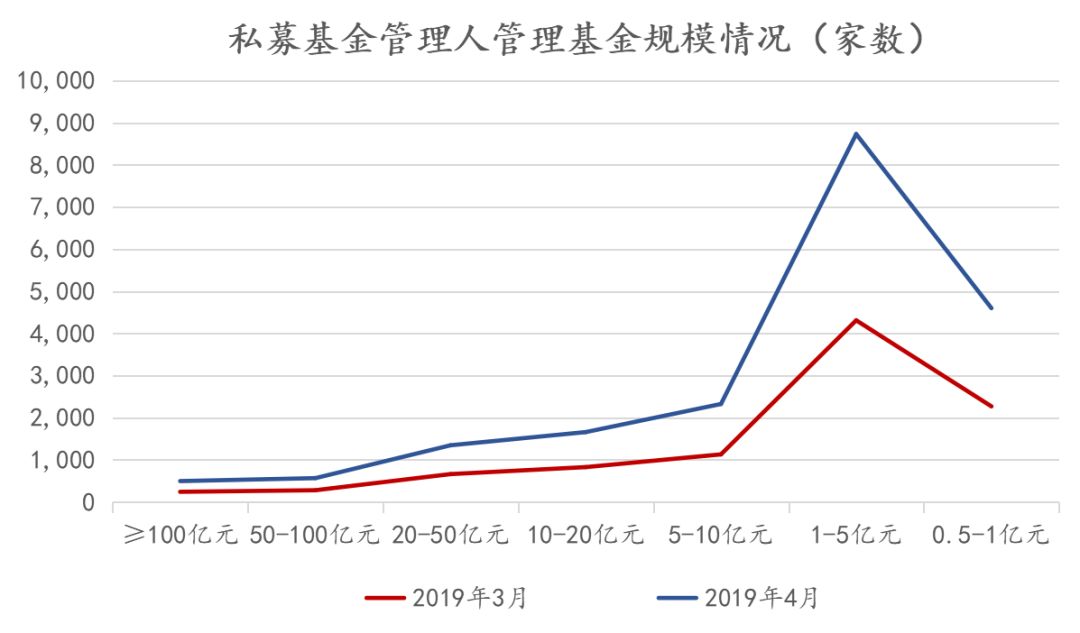

从私募基金管理人管理基金规模来看,截至2019年4月底,已登记的私募基金管理人有管理规模的共21380家,平均管理基金规模6.23亿元。其中,管理基金规模在1-5亿元的最多,为4420家,环比增长也较快;管理基金规模在100亿元及以上的最少,有254家;管理基金规模在10-20亿元的831家。

需要注意的是,上海、深圳、北京、浙江(不含宁波)依然是私募基金管理人数量最多的四个地方,分别为4746家、4586家、4362家以及2065家,管理基金规模依次为28392亿元、18348亿元、31179亿元和7906亿元,平均管理基金规模最高的为北京,私募基金管理人管理的基金规模7.15亿元/家。

来源:观点指数统计

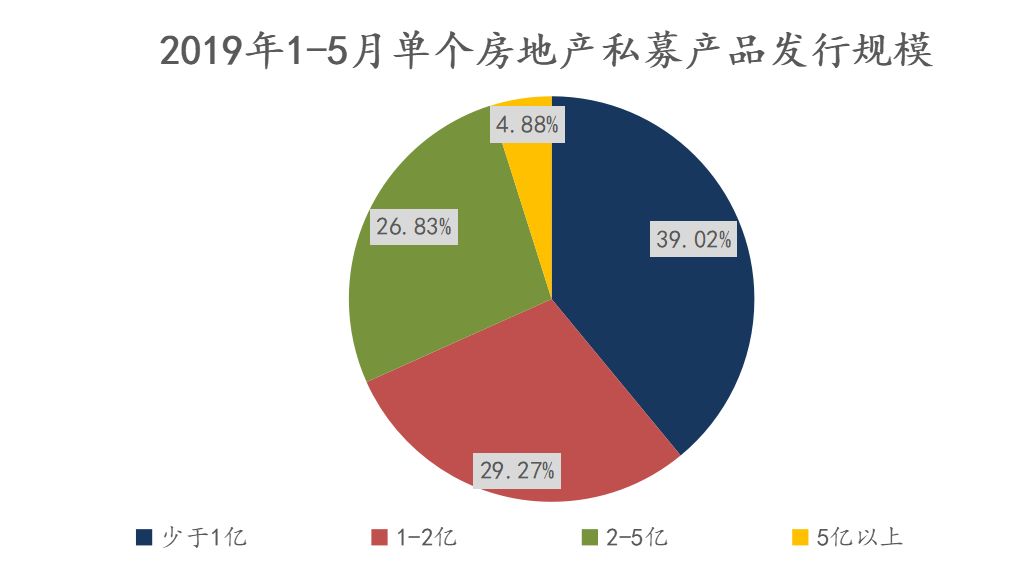

从不动产私募基金来看,2019年1-5月,发行的不动产私募基金产品数量逐月递减,其中1月是最多的,占前5月的33.33%。发行规模上,大多数不动产私募基金产品为1-2亿元的产品,占所有发行产品的29.27%;占比最大的为发行规模2-5亿元产品,占比为26.83%,比前者低2.44%;发行规模在5亿以上的产品最少,占比仅为4.88%。

2018年以来,不仅房地产融资难,对于私募基金来说同样面临着融资难和业绩压力。不少私募产品收益不佳,未能取得正收益。因此可以看到,2019年1-5月单个不动产私募产品规模普遍比较小。但无论如何,这都无碍于私募基金是房企输血的另一条灵活通道。

4、规模回升,前5月集合房地产信托募资近4000亿

除了私募基金外,2019年至今,房地产信托在房企融资上发挥着举足轻重的作用。用益信托数据显示,2019年1-5月,集合房地产信托发行数量2584个,发行规模3944.74亿元,同比上涨13.89%,发行规模占所有产品总额的40.11%,去年这个数字为41.89%。

2019年1-5月,成立的集合房地产信托数量则为2310个,成立规模2867.15亿元,同比15.26%;平均收益率8.34%,比去年同期提高0.56%。

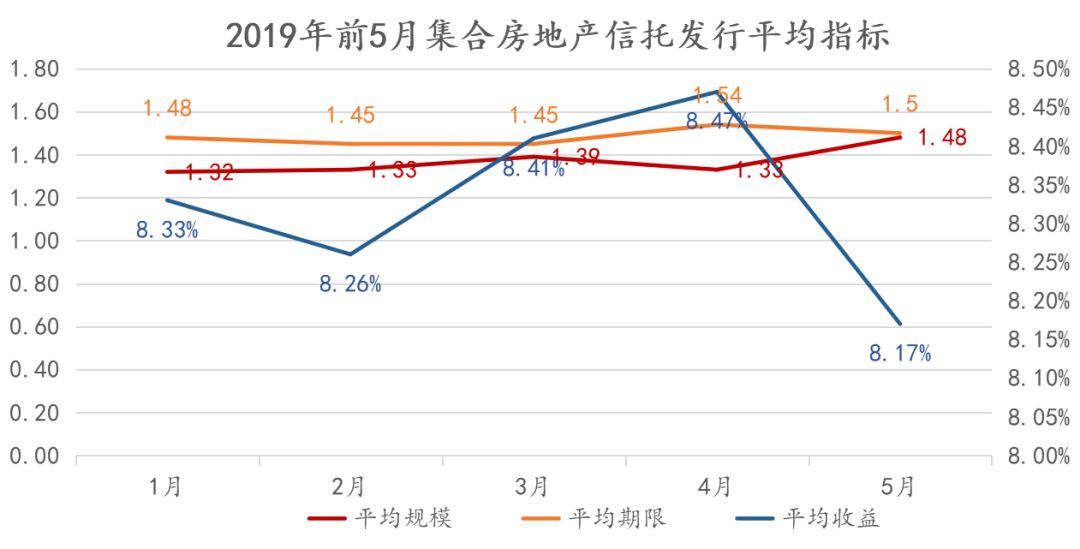

细分到月度来看,信托产品的平均规模呈现波动上升的特点。由1月的1.32亿元/个到5月的1.48亿元/个;平均期限则由年初的1.48年/个到5月的1.5年/个,整体变化不是很大。

来源:用益信托网、观点指数统计

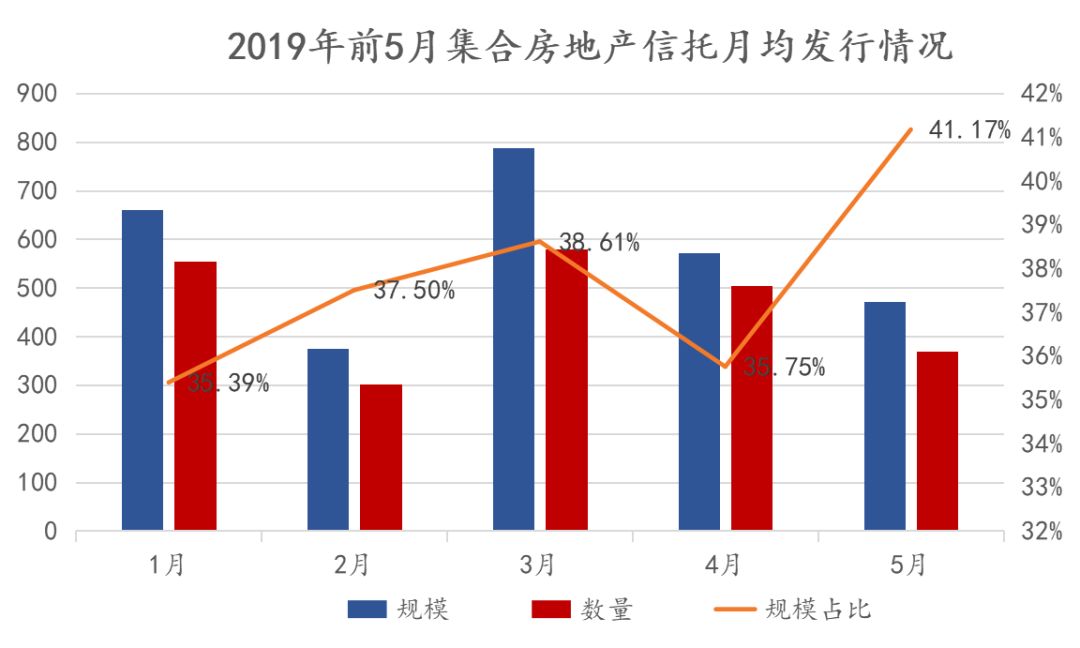

观点指数整理发现,2019年集合房地产信托发行的月度规模呈现出波动趋势,其中1月高开,发行集合房地产信托的规模达到660.46亿元,占所有集合信托产品的35.39%;随后的2月,受整体发行量缩减,集合房地产信托的规模下跌到最低点,为375.3亿元。

来源:用益信托网、观点指数统计

在过去的5个月,3月份发行的集合房地产信托规模最大,达到787.99亿元,发行数量为580个。此外,5月的规模占比是最高的,为41.17%,换句话说,在新发行的集合信托中,投向房地产的几乎占据半壁江山。

整体来看,在房地产融资政策持续收紧的大背景下,房地产信托确实回暖明显。如上所述,13.89%的同比增长率,使得1-5月集合房地产信托几乎迈过4000亿元的发行规模。

不过,“看得见的手”作用非常明显,银保监会日前发布的银保监发〔2019〕23号文《关于开展“巩固治乱象成果促进合规建设”工作的通知》,重申严格信托监管。

文件强调,不得向“四证”不全、开发商或其控股股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资,或通过股权投资+股东借款、股权投资+债权认购劣后、应收账款、特定资产收益权等方式变相提供融资;直接或变相为房地产企业缴交土地出让价款提供融资;直接或变相为房地产企业发放流动资金贷款;未执行关于房地产业务的各项政策和监管要求。

强监管之下,预计未来房地产信托的规模会有所降温,占比也会逐渐下行。

当然,不是所有出险房企都能在这场危机中生存下来,那些资产质量良好,只是流动性暂时遇到困难的房企,显然更容易走出困境。

自2022年来,融创股价多保持在10港元以上,而就现阶段而言,在发债融资尚未完全放开的背景下,有机会有空间通过配售融资的内房股已然不多。

2018年1-8月份,全国房地产开发投资76519亿元,同比增长10.1%,增速比1-7月份回落0.1个百分点。

2017年1-7月份,全国房地产开发投资59761亿元,同比名义增长7.9%,增速比1-6月份回落0.6个百分点。

上市首日,同批次3支消费REITs轻微下跌,中金印力消费REIT也不例外:开盘价3.26元,与认购价持平,上市后一路低开,收盘前又拉升回3.26元。

关键词:中金印力消费REIT万科 2024年05月02日

4月30日,万科旗下中金印力消费REIT在深交所正式上市,基金代码为180602,发行规模为32.6亿元,所筹资金将用于归还22.3亿元的项目负债...

关键词:中金印力消费REIT万科 2024年04月30日

估值的调降,背后或出于调节发行压力的选择,但也意味着释放了一定的资产内在价值,更为凸显项目的投资价值。

赢商网账号登录

赢商网账号登录